改正資金決済法の施行を受けて~ステーブルコイン入門~

※本記事は2023.6.29に公開されたものをNoteへ移行しています。

1. はじめに

こんにちは、デジタルアセット共創コンソーシアム(DCC)運営事務局です。

前回の記事では、株式会社Datachainの久田CEOに寄稿いただき、web3の文脈の中でも、実はあまり詳しく語られていない、分散金融と伝統金融の融合という、金融領域でのマスアダプションについてご解説いただきました。

さて今回の記事のテーマは、2023年6月1日に施行された改正資金決済法において制定されたステーブルコインです。DCCではパーミッションレスSCWGを通じて法律に準拠した形でのステーブルコインの発行・流通に向けて、これまで協議を重ねてまいりました。議論を通じて明確化した「ステーブルコインの定義」、「発行方法」、「地域通貨、前払式支払手段、ポイントとの違い」、そして「ユースケース」「今後の展望」等、皆様が気になっているポイントについて解説させていただきます。

2. ステーブルコインとは?

(1)デジタルアセットの現状

まず、デジタルアセットは大きく3通りに分類されます。

一つ目は、暗号資産(ビットコイン等)のように主として決済に使用されることが想定されているもの、二つ目は、セキュリティトークン(以下、「ST」)のように保有することで利益分配を受けることができる有価証券としての性質をもったもの、三つめは決済手段や有価証券に該当しない、NFTアートやデジタル会員権のようにトークン自体に希少価値があったり、権利行使が可能になったりするものです。

この分類において、ステーブルコインは一つ目の決済手段にあたります。これまで暗号資産は2017年施行の資金決済法において規制されてきましたが、海外で発行・流通していた“いわゆるステーブルコイン”は、日本法上の位置づけが不明確でした。2023年6月施行の改正資金決済法により、暗号資産とは異なる“電子決済手段“としてステーブルコインが定義付けられ、規制も整備されたことで、日本法上の位置づけが明確になりました。各国でステーブルコインの定義や法規制の整備について足並みがそろわない中、ステーブルコインの定義や発行方法について具体的に明記した今回の日本の法改正は世界でも先駆け的な取り組みといえます。

(2)改正資金決済法によるステーブルコインの定義

それでは改正資金決済法の中身に入っていきましょう。

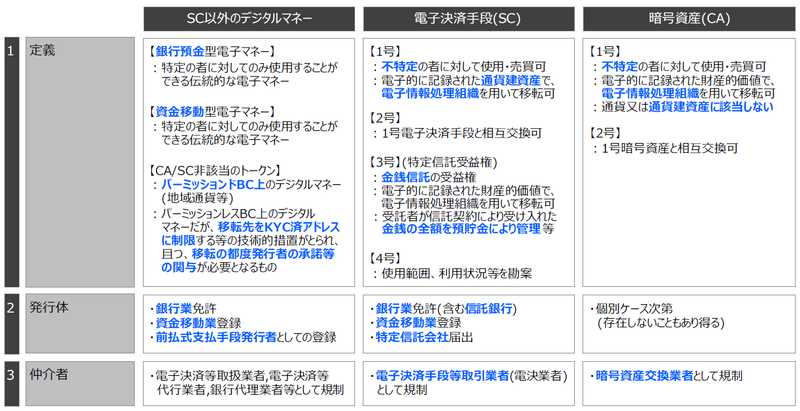

改正資金決済法では、下記要件(A)(B)のいずれかを満たすデジタルアセット、不特定の者を相手方として(A)を満たす電子決済手段と交換できるデジタルアセット、およびその他内閣府令で定める要件に該当するデジタルアセット(ただし、現時点で対応する内閣府令の規定はなし)についてのみ「電子決済手段」=ステーブルコインと称することができると明記しており、既存のデジタルマネーや暗号資産と区別しています。

(A)以下①~③全てを満たす

① 米ドルや円等の法定通貨を裏付けに発行され、発行者に対するトークン引渡しと引換えに、等価の法定通貨の払戻しを受けることができる(有価証券、電子記録債権等は除く)

② 不特定の者に対して使用&不特定の者を相手方として売買できる

③ 電子情報処理組織(ブロックチェーンを用いたシステムが念頭に置かれており、以下ブロックチェーンと記載)上で発行・流通させることができる

または、

(B)「特定信託受益権スキーム(後述)」で発行される

(A):

海外ではステーブルコインの定義が明確ではないため、アルゴリズムで価値が決まったり、法定通貨ではなく暗号資産やコモディティ(貴金属等)を裏付けとしている場合でも、法定通貨とのペッグを目指している取り組みであればステーブルコインと称する場合が多いのですが、これは①の要件を満たさないため、日本の法律上は通常、暗号資産に分類されます。

ただし、①法定通貨を裏付けとして③ブロックチェーン上で発行・流通させることができれば全て電子決済手段と呼べるわけではなく、要件②も満たしていなければ電子決済手段と称することはできません。

例えば、いわゆる地域通貨には特定の参加者の間でのみ流通することを想定し、パーミッションドブロックチェーン(=参加するために管理者等からの許可が必要なブロックチェーン)上で発行されるものがあります。特定の参加者に限定されるパーミッションドブロックチェーンで発行・流通する場合、不特定の者に対して使用したり、不特定の者を相手方として売買したりできるわけではないので、電子決済手段の要件②を満たさず、いわゆる電子マネー(法的には、前払式支払手段又は資金移動業者に対する未達債務相当額の債権)に分類されます。

また、パーミッションレスブロックチェーン(=参加するために管理者等からの許可を必要としない、誰でも公開鍵/秘密鍵作成が可能なブロックチェーンで、Ethereum等のいわゆる“パブリックブロックチェーン”)上で発行・流通する場合でも、トークンの保有者がKYC済のアドレスに限定されたり、移転の都度発行者の承諾が必要など、不特定の者が利用できない制約が設けられている場合は電子決済手段の要件②を満たさず、こちらも電子マネー(法的には、前払式支払手段又は資金移動業者に対する未達債務相当額の債権)に分類されます。

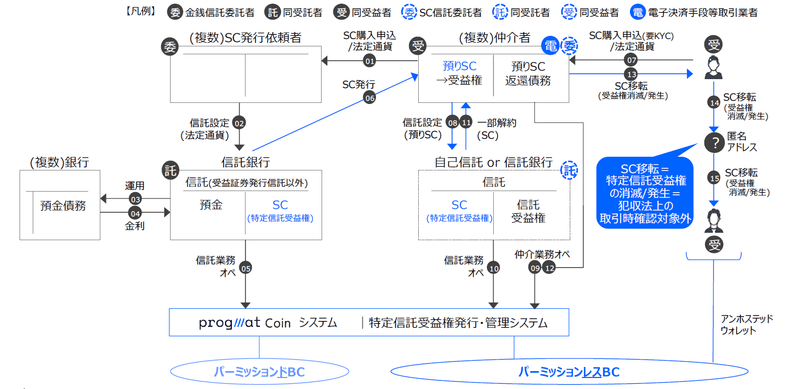

(B)特定信託受益権スキーム

改正資金決済法では、(A)①~③とは別の項目において、「特定信託受益権スキーム」によって発行された場合はステーブルコインと定義される旨、明記しています。

このスキームでは、信託兼営銀行又は信託会社(以下、「信託銀行等」)が発行希望者より委託された金銭信託の受益権として、ブロックチェーン上でステーブルコインを発行します。実務上の発行体は信託銀行等となるため、発行希望者=委託者は何らライセンス等を取得する必要なく、自社ブランドのステーブルコインを発行することができます。また、「特定信託受益権スキーム」では、(A)において必須となっていた②不特定の者に対する使用&不特定の者を相手方とした売買は要件となっていない点も特徴的です。つまり、利用しているブロックチェーンがパーミッションレス型かパーミッションド型かを問わず、同スキームで発行された場合は電子決済手段と称することができるのです。

3. ステーブルコインは何が違うの?

(1)ステーブルコインと「ポイント」「前払式支払手段」「暗号資産」の比較

一般的に利用されているポイント(楽天ポイント等)、前払式支払手段(SUICA等)、暗号資産(Bitcoin等)とステーブルコインを比較した表が下図になります。

詳細は各項目に記載しておりますが、ステーブルコインは「ポイント」「前払式支払手段」より利用可能範囲や移転の柔軟性が高く、「暗号資産」より安定的な価値を有する決済手段といえるでしょう。

(2)ステーブルコイン、電子マネーの発行類型の比較

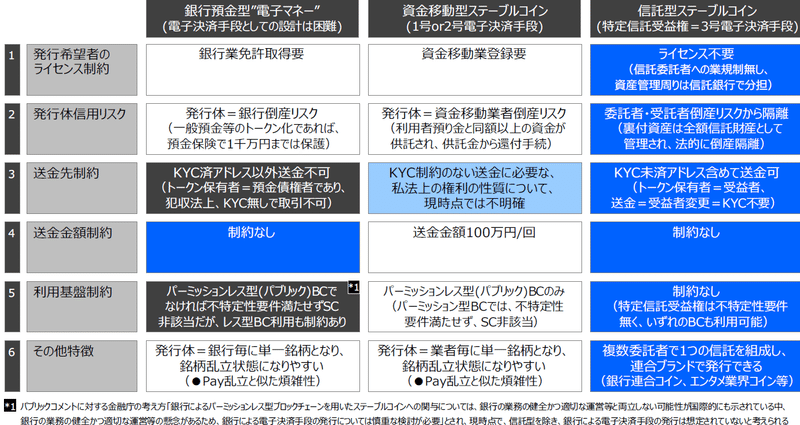

資金決済法の改正までは、国内外で明確なステーブルコインの定義がなかったため、これまで様々な発行形態での”ステーブルコイン“と称するものが発表されてきました。発行類型による分類および比較を行ったものが下図になります。

◆銀行預金型”電子マネー”

2023年に入り、銀行預金を裏付けとしてパーミッションレスブロックチェーン上で発行される”ステーブルコイン”の構想の発表が相次ぎましたが、このような構想を具体化する手段としては、一般的には、裏付け資産となる銀行預金の預金債権をトークン化したものが想定されます。

しかし、銀行によるパーミッションレスブロックチェーンを用いたステーブルコインへの関与については、パブリックコメントに対して2023年5月23日に金融庁より以下の回答が発表されています:

「銀行の業務の健全かつ適切な運営等と両立しない可能性が国際的にも示されている中、銀行の業務の健全かつ適切な運営等の観点から懸念があるため、銀行による電子決済手段の発行については慎重な検討が必要」

つまり、現時点で、信託型を除き、金融庁は銀行による電子決済手段の発行は想定していないと考えられます。

他方、移転先をKYC済のユーザーに限る形であれば、上記金融庁による回答を踏まえてもなお、銀行預金の預金債権を裏付け資産としたトークンの発行は可能であると考えられますが、不特定の者を相手方として売買できないため電子決済手段の要件②を満たさず、電子マネー(法的には、銀行に対する預金債権)に分類されます。また、保有者がKYC済アドレスに限定されるということは既存の電子マネーと実質的に利便性が変わらないものになってしまいます。

◆資金移動型ステーブルコイン

資金移動業のライセンスを保有する事業者が発行体となる発行類型です。この発行方法では、発行体は利用者預り金と同額以上の資金を供託し、償還の際は供託金から還付手続を実施することになります。なお、本類型は特定信託受益権スキームを使用しないため、前述のステーブルコインの要件(A)①~③を満たす必要があります。

大きなデメリットは、送金金額の上限です。資金移動型ステーブルコインの場合、一件ごとの送金金額が100万円以下に制限されてしまうため、個人間の日常的な用途でしか利用できず、B2Bで想定される大口送金では使用できません。また、外貨建てステーブルコインを海外送金する場合、都度為替換算して上記上限額の範囲内に収めなければならないため、外貨建てステーブルコインの送金額は為替変動により上下します。そのため、決済手段としては利用シーンの制約が多く利便性が低いものになります。

また、日本銀行金融研究所が2023年6月9日に発表した「『デジタルマネーの私法上の性質を巡る 法律問題研究会』報告書」に「資金移動型電子決済手段については、まだ明らかではない点が多く、私法上の権利の性質についての検討を深めることは容易ではない」と記載されているとおり、KYC制約のない送金に関する私法上の権利の性質は、現時点では必ずしも明確ではありません。したがって、本スキームで発行を目指す事業者や仲介者の皆さまにより、私法上の性質の精査および整理された私法上の性質に基づく移転時の対抗要件具備の要否等に係る整理が必要になると考えられます。

◆信託型ステーブルコイン

今般の改正資金決済法で明記された信託銀行等が発行希望者より委託された金銭信託の受益権として、ブロックチェーン上でステーブルコイン(3号電子決済手段=特定信託受益権)を発行するスキームです。

銀行型は銀行、資金移動型は資金移動業者のライセンスを発行体が保有している必要がありますが、特定信託受益権スキームの場合は法律上の発行体は信託銀行等となるため、発行希望者=委託者は何らライセンス等を取得する必要なくステーブルコインを発行することができます。

加えて、信託型ステーブルコインには下記メリットがあります。

・発行体の倒産リスクから隔離されている

・KYC未済アドレスへの移転可

・送金額の制約がない

・パーミッションレス/パーミッションドブロックチェーンのいずれも使用可

以上より、信託型ステーブルコインは、他の発行類型のような様々な制約が設けられておらず、“ライセンス不要”かつ“倒産隔離された安全性”があり、最も制約がない類型であるといえます。「KYC未済アドレスへの移転可」がなぜ可能なのかの詳細についてはややマニアックなため、本記事とは別に解説記事をご用意します。

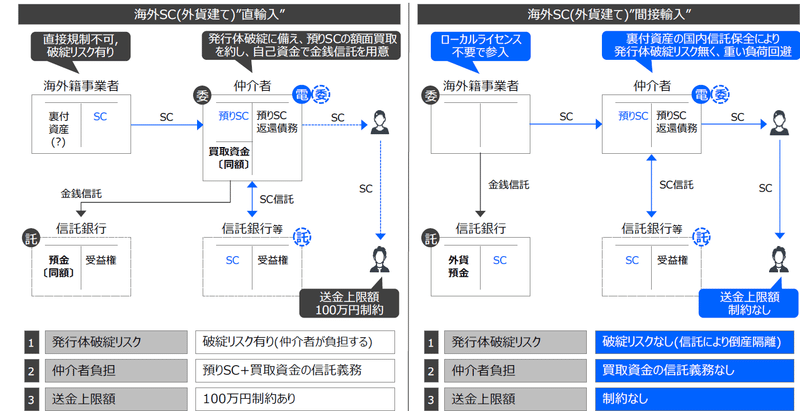

◆(番外編)海外発行ステーブルコイン

海外で既に発行され流通している主要ステーブルコイン(USDC等)は国内で取り扱うことができるのでしょうか。法的には国内の電子決済手段等取引業者が仲介者として取り扱うことは可能ですが、海外ステーブルコイン発行事業者が破綻した場合は日本国内から金融庁等が当該発行事業者を直接指導することが難しく、また、海外の倒産法制において日本国内のステーブルコイン保有者が保護されるかは定かではないことから、当該海外発行ステーブルコインを取り扱う仲介者に制約が課せられることになっています。具体的には、仲介者が、海外ステーブルコイン発行事業者の破綻に備えてトークン保有者からの預りステーブルコインの額面買取を約し、自己資金で金銭信託を用意しなければならないため、仲介者の資金効率の観点から非常に重い負担になります。さらに、送金上限額が第二種資金移動業者と同等の100万円以下に制限されてしまうため、用途や利便性も制限されてしまいます。

そこで海外ステーブルコイン発行事業者は、発行依頼者として日本国内の信託銀行を受託者とする金銭信託を組成(裏付資産は当該信託財産として日本国内で預金運用)することによって、日本法上のライセンス(資金移動業等)を取得することなく、仲介者の買取義務負担もなく、ステーブルコインを発行することができます。そのため、特定信託受益権スキームには、海外ステーブルコイン発行事業者からも高い関心が寄せられています。

4. 今後のステーブルコインの見通し

(1) ステーブルコインの利用シーン

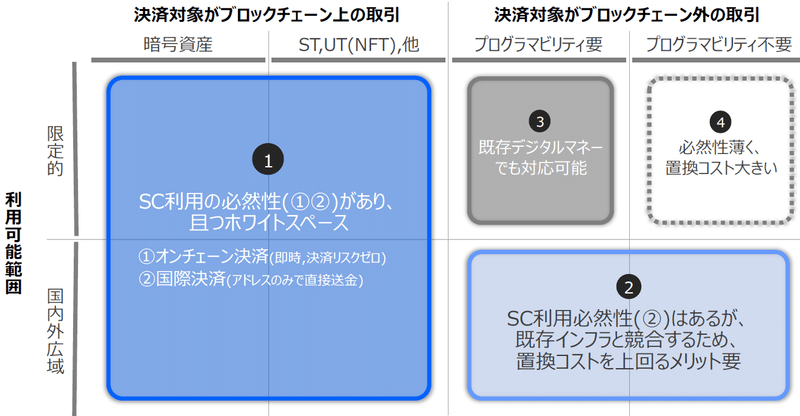

ステーブルコインは、ステーブルコインを利用する必然性があり、かつ既存の決済手段が整備されているわけでもなく、置換コストがほぼ生じないホワイトスペースであるために、決済対象がブロックチェーン上にある取引において、最も早く利用が拡大すると考えられます。具体的には、セキュリティトークンやユーティリティトークン、NFT、暗号資産などのブロックチェーン上のデジタルアセットを売買するオンチェーン取引が挙げられます。また、取引対象がブロックチェーン上にない場合でも、既存の決済手段ではコストやタイムラグが大きなクロスボーダー決済では、アドレス情報さえあれば即時移転が可能なステーブルコイン利用の方が、既存の決済手段を上回るメリットを想定し易いため、置換コストを加味してもステーブルコインが利用される可能性が相応にあると考えられます。

逆に、利用可能範囲が限定的なユースケースの中でも、コンビニエンスストア等や自動販売機等のリアル決済では、ステーブルコインを利用する必然性が薄く、如何に低コストで決済できたとしても、既存の決済手段を置換するコストが大きいため、いきなり普及することは困難と予想されます。利用可能範囲が限定的な場合でも、決済自動化や組込型金融等の“プログラマビリティ”が求められるケース(地域限定のデジタルマネー)の場合、必ずしもステーブルコインでなくても、例えば更新系の銀行APIで実現は可能ですが、実際に更新系APIを提供できる銀行が限定的である現状に鑑み、“更新系銀行APIの代替手段”として活用される余地はあるかもしれません。

(2) 今後のタイムライン

それでは私たちの手元にステーブルコインが出回るようになるのはいつでしょうか。2023年6月に改正資金決済法が施行され、電子決済手段の発行者とユーザーとの間に立つ仲介者は電子決済手段等取引業者のライセンスを取得する必要があります。ライセンスの取得に要する期間は個別案件毎に異なるため一概に語ることはできませんが、STの場合、2020年5月に施行された改正金融商品取引法を踏まえて、証券会社(第一種金融商品取引業者)のST取扱のための変更登録が認められるまでに約1年を要していた実績から類推すると、ライセンスが下りるのは早くとも2024年の初夏頃であると見込まれます(2023年6月の約1年後)。

また、最初に利用が可能になるステーブルコインは、パーミッションレス型とパーミッション型のどちらでしょうか。前述のとおり、信託型ステーブルコインはパーミッションレス型もパーミッション型もどちらも実現が可能です。パーミッション型の方が、パーミッションレス型よりも必要性の高い取引の代表例である「STセカンダリ決済」は、2023年冬から本格化する予定(大阪デジタルエクスチェンジ:フェーズ1)であり、「STセカンダリ開始時点」ではステーブルコイン提供(2024年初夏だとして)が間に合わないため、「STセカンダリ開始時点」では暫定的に法定通貨を用いた決済とし、「ST×SC決済」(大阪デジタルエクスチェンジ:フェーズ2)は2024年以降とする、段階アプローチをとらざるを得ません(そして、移行には相応の関係業者間の準備を伴います)。したがって、最初のステーブルコインとしては、パーミッションレス型が先行する可能性が高いと考えられます。

いずれにせよ、世界に先駆けて制定されたステーブルコインの法律に則って発行されたステーブルコインとしてのインパクトは相応のものになるのではないかと期待しております。

5. まとめ

次回以降も、よりタイムリーに皆様にとって価値のある情報発信ができる記事を掲載して参ります。今後もST発行実績に基づく成果や、各種WGを通じて得られる成果についての情報還元を継続し、皆さまのご検討の一助となればと考えています。個別のご質問やご相談事項がございましたら、共同検討をはじめとしたさまざまな枠組みがありますので、DCC事務局までお問合せください。

引き続き、DCCおよびProgmatをよろしくお願い致します。

ご留意事項

本稿に掲載の情報は執筆時点のものです。また、本稿は各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性について三菱UFJ信託銀行が保証するものではありません。

本稿に掲載の情報を利用したことにより発生するいかなる費用または損害等について、三菱UFJ信託銀行は一切責任を負いません。

Digital Asset Co-Creation Consortium | Co-creation network for establishing STO