第三者対抗要件に係る課題の解決と「Progmatを活用した実証計画」の認定について

※本記事は2022.4.15に公開されたものをNoteへ移行しています。

1. はじめに

こんにちは、三菱UFJ信託銀行 DCC運営事務局です。

予てよりご案内の通り、SRCにて主に検討を進めていたセキュリティトークン(以下、ST)以外にも、ステーブルコインやNFT、暗号資産等、今までより広範囲の「デジタルアセット」を検討対象とし、皆様との共創に向けた取組を活発化させていくことを目的として、4月1日より、名称を「デジタルアセット共創コンソーシアム(Digital Asset Co-Creation Consortium、略称DCC)」へ変更しております。引き続き、皆様とのデジタルアセット領域での協業に向けて、改めて宜しくお願いいたします。

さて、前回の記事では、3月23日に発表しました「セカンダリ・DLT拡張WG」の検討内容について解説しました。

3月までの検討結果を踏まえた、DCCにおける今後の取組みとして「Progmat5.0 PJ」および「資金決済WG」にて、DLTの拡張やクロスチェーン技術の実装に向けた検討を進めていく計画をしており、また、2022年度にはProgmatの基盤拡張として、まずはAPIオープン化が予定されていることも解説しました。

今回の記事では、3月29日に発表しましたプレスリリース「ブロックチェーン技術を活用した第三者対抗要件に係る課題の解決と「Progmatを活用した実証計画」の認定」の内容について解説します。本プレスリリースは、産業競争力強化法に基づく「規制のサンドボックス制度」を活用すべく、「ブロックチェーン技術を活用した電子的取引に係る第三者対抗要件に関する実証」(以下、本実証)について申請し、本実証に関する新技術等実証計画について法務大臣及び経済産業大臣より認定を受け発表したものです。

それでは早速みていきましょう。

2. STOに関する課題の所在

STが有する社会的な意義の1つは、デジタル完結で効率的かつ迅速に証券取引を実行可能とし、社会全体の一層のデジタル化を進められるところにあり、「Progmat」では、受益証券発行信託スキームを組み合わせた仕組みとすることで、これを既に実現しています。

他方で、受益証券発行信託以外の信託受益権や、匿名組合出資持分等の集団投資スキームを前提としたSTでは、確定日付のある証書による通知又は承諾が第三者対抗要件となっており、ブロックチェーン上のST移転記録だけでは、実体法上の権利は移転していても第三者に対抗することができません。デジタル完結で安定的な権利移転を実現するためには、常に二重譲渡のリスクがあり、取引が不安定化してしまうことが、本邦ST業界全体としての課題であると認識しています。

3. 産業競争力強化法に基づく「規制のサンドボックス制度」とは

このような“デジタル完結での第三者対抗要件具備”についての課題認識は、経済産業省等の当局も認識しており、2021年に改正された産業競争力強化法において、「認定新事業計画に従って提供される情報システム」を利用した債権譲渡通知等は、確定日付のある証書による通知等と見做す特例(以下、本特例)が創設されました。

本特例は、2020年6月に認定された「SMS(ショートメールサービス)を利用した債権譲渡通知に関する実証」が起点となっており、ブロックチェーン技術を活用した情報システムも本特例の対象になり得るかについても、まずは「規制のサンドボックス制度」による実証が必要と想定されました。

「規制のサンドボックス制度」とは、IoT、ブロックチェーン、ロボット等の新たな技術の実用化や、プラットフォーマー型ビジネス、シェアリングエコノミーなどの新たなビジネスの実施が、現行規制との関係で困難がある場合に、新しい技術やビジネスモデルの社会実装に向け、事業者の申請に基づき、規制官庁の認定を受けた実証を行い、実証により得られた情報やデータを用いて規制の見直しに繋げていく制度です。

前述の本特例と「規制のサンドボックス制度」は本来的には別の枠組みですが、まずは「規制のサンドボックス制度」による実証により本特例適用に必要な要件の大宗を満たしていることを確認したうえで、本特例適用の申請に至るというプロセスを想定しています。

4. 「Progmat」を用いた実証と狙い

上記背景を踏まえ、ブロックチェーン技術を活用した情報システムとして「Progmat」を利用し、本特例上の情報システムとしての要件を充足していることを実証することで、本邦ST業界全体の課題解決に繋げることを目指すこととしました。

「Progmat」としては、実証を経て最終的に「認定新事業計画に従って提供される情報システム」となった場合、受益証券発行信託以外のスキームについても、第三者対抗要件としての効力が認められることで、デジタル完結で安定的な権利移転が可能となり、ST発行を希望する事業者の皆さまにとっての選択肢を拡げることが可能となります。

具体的な実証の内容は、信託受益権(受益証券発行信託)をSTとして発行し、STの移転に関して、「Progmat」にトランザクション(以下、Tx)内容が記録されることによって、受益証券発行信託の受益権の譲渡に係る第三者対抗要件(信託法195条2項)として機能し得ることを前提として、受益証券発行信託でない信託であったとしてもその受益権の譲渡に係る第三者対抗要件(産業競争力強化法11条の2第4項)として機能し得ることを確認し、第三者対抗要件に関する規定の目的をより一層適切に実施可能であることを実証するものです。以下で、具体的な実証の流れを解説します。

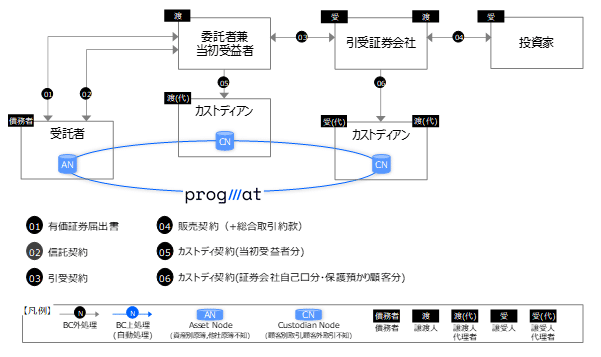

(1)手続きの流れ<準備段階>

①有価証券届出書の提出

本件実証の対象とする受益証券発行信託のST(以下、本件ST)は公募商品として発行するため、本件STに係る有価証券届出書を提出する。

(「Progmat」に関する選定理由や留意点、リスク等も法定事項として記載)

②信託契約の締結

本件STの裏付資産を保有するオリジネーターを委託者兼当初受益者とし、プラットフォーム外での本件STの移転が生じないよう、信託行為の定めによる譲渡制限特約として「受託者による譲渡承諾を要する」「受託者ノードによるTx取込を条件として、当該Txに係る本件STの譲渡についてあらかじめ受託者は承諾する」旨を定めたうえで、信託契約を締結する。

③引受契約の締結

本件STは引受証券会社による引受後、当該証券会社に証券口座を有する投資家宛ての販売を想定しているため、委託者兼当初受益者と引受契約を締結する。

④販売契約(+総合取引約款)の締結

本件STは引受証券会社による引受後、当該証券会社に証券口座を有する投資家宛てに販売を想定しているため、証券会社は各投資家と販売契約を締結する。契約締結に際し、総合取引約款において、各投資家のSTは引受証券会社において保護預かりをする旨を確認する。

⑤カストディ契約(委託者兼当初受益者)の締結

本件STは、信託設定時の当初受益者から引受証券会社への譲渡に際し、移転処理を要するため、当該事務をカストディアン(本件STの管理事務委託先)に委託するための契約を締結し、カストディアンを委託者兼当初受益者の本件STの移転に係る代行者として機能させる。なお、カストディ(事務委託)契約において受益権譲渡の通知行為に係る代理権がカストディアンに対して設定されている。

⑥カストディ契約(引受証券会社自己口分・保護預かり顧客分)の締結

管理事務をカストディアン(本件STの管理事務委託先)に委託するための契約を締結し、カストディアンを引受証券会社の本件STの移転に係る代行者として機能させる。

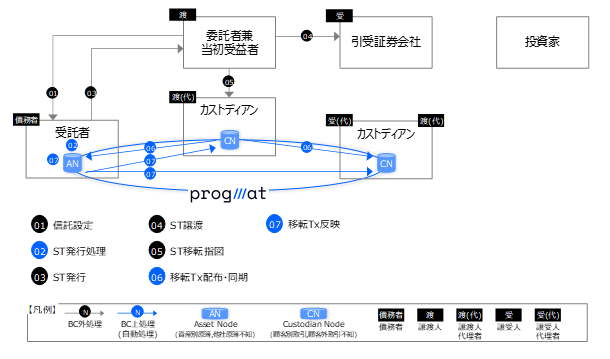

(2)手続きの流れ<ST発行・引受段階(委託者兼当初受益者→引受証券会社)>

①信託設定

委託者兼当初受益者は裏付資産を信託譲渡して信託を設定し、受託者は自らのノードから「Progmat」上で本件STの発行処理を行う(受益権原簿への記録と同義)ことで、委託者兼当初受益者を受益者として本件STを発行する。

②ST譲渡

委託者兼当初受益者から引受証券会社へ本件STの譲渡を行う。

③移転Tx配布

受益権譲渡人の代理者としてカストディアンノードから「Progmat」上で移転Tx(移転対象受益権を特定する情報を内包しているもの)を各ノードに配布。

(カストディアンノードによる移転Tx配布は、移転対象受益権を特定する情報を内包している移転Txが、本件STの譲渡後に、受益権譲渡人から代理権を授与されているカストディアンにより、カストディアンノードから受託者ノードを含む各ノードに配布されるという関係にある点に照らせば、受益権譲渡人による通知と評価可能である。また、遅くとも通知の「到達時」には、受託者ノードでの移転Tx取込みによって譲渡制限が外れておりそのために債務者の地位は不安定といった問題も生じない。)

④移転Tx取込・同期

配布された移転Txを受け取った受託者ノードを含む各ノードは、当該Txの情報を取り込み、結果として、各ノード間で情報が同期される。

(受託者ノードのTx取込は、受益権原簿書換と評価できる。なお、受託者のTx取込と各カストディアンノードによるTx取込による、各ノード間の情報同期はほぼ同時であるため、受託者ノードもTx取込結果の画面を確認することによって、日時及び記録内容を容易に参照することができる。)

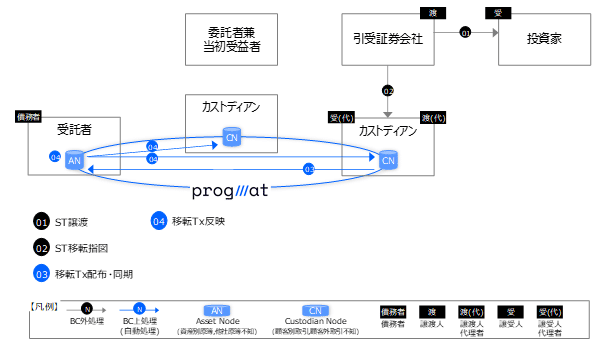

(3)手続きの流れ<ST販売段階(引受証券会社→投資家)

①ST販売

引受証券会社から投資家へ本件STの譲渡を行う。

②移転Tx配布

受益権譲渡人の代理者としてカストディアンノードから「Progmat」上で移転Tx(移転対象受益権を特定する情報を内包しているもの)を各ノードに配布。(考え方は引受段階の移転と同様)

③移転Tx取込・同期

配布された移転Txを受け取った受託者ノードを含む各ノードは、当該Txの情報を取り込み、結果として、各ノード間で情報が同期される。(考え方は引受段階の移転と同様)

※売側投資家⇒買側投資家又は買取証券会社に係る譲渡手続きは、実証期間中の発生可能性は想定していないが、発生した場合の流れは上記と同様。

上記に記載した一連の手続きが問題なく講じられることを以て、計画認定における要件を充足しているか否かを分析し、実証結果や事故が発生した場合にはその状況と講じる措置の結果を、法務大臣、経済産業大臣に報告することとなります。

5. 主要な資産裏付型証券化スキームの特徴

最後に、「Progmat」が「認定新事業計画に従って提供される情報システム」となり、第三者対抗要件の課題が一律に解決され、スキームの選択肢が拡がった際、どのスキームが最適かを検討いただく一助として、主要なスキームのPros/Consをまとめています。

(1)受益証券発行信託

【Pros】

① 配当課税(20.315%)が適用でき、一定の課税所得金額以上の投資家にとっては、総合課税商品よりも税制上有利

② 特定口座を選択することができ、確定申告の手間を減らせる

③ 信託財産が不動産であっても、受益権(デジタル証券)のトランシェ分けができる

④ 信託法上譲渡制限が可能であり、プラットフォーム外での当事者間合意による譲渡リスクを極小化できる(取引の安定化)

⑤ 産業競争力強化法による本特例が無くても、対抗要件問題が生じない(原簿記録=ブロックチェーン記録により対抗要件を具備できる)

【Cons】

① 受益証券発行信託商品事例は多くなく、取扱可能な専門家や受託者が現状は限定されている(敷居が低くない)

(2)受益証券発行信託以外の信託(受益者等課税信託)

【Pros】

① 信託財産(例えば不動産)で生じた収益・費用が、そのまま受益者の収益・費用と見做される

② 相続時の評価額も、有価証券としてではなく信託財産となっている資産(例えば不動産)の評価額が適用される

③ 信託法上譲渡制限が可能であり、プラットフォーム外での当事者間合意による譲渡リスクを極小化できる(取引の安定化)

④ 受益証券発行信託と比較すると事例が多くあり、取扱可能な専門家や受託者は現状でも既に幅広く存在する

【Cons】

① 配当課税は適用されない

② 特定口座も選択できない(確定申告の手間が生じる)

③ 信託財産が不動産の場合は、税務上の観点から、受益権(デジタル証券)のトランシェ分けができない

④ 産業競争力強化法による本特例が無ければ、デジタル完結で対抗要件を具備できない

(3)匿名組合出資

【Pros】

① 受益証券発行信託と比較すると事例が多くあり、取扱可能な専門家や事業者は現状でも既に幅広く存在する

【Cons】

① 配当課税は適用されない

② 特定口座も選択できない(確定申告の手間が生じる)

③ 信託法と異なり、民法上譲渡制限が困難であり、プラットフォーム外での当事者間合意による譲渡リスクが残存する虞がある(取引が不安定化)

④ 産業競争力強化法による本特例が無ければ、デジタル完結で対抗要件を具備できない

6. まとめ

今回の記事では、3月29日に発表しました「ブロックチェーン技術を活用した第三者対抗要件に係る課題の解決と「Progmatを活用した実証計画」の認定」の内容について解説しました。

繰り返しにはなりますが、「Progmat」としては、実証を経て最終的に「認定新事業計画に従って提供される情報システム」となった場合、受益証券発行信託以外のスキームについても、第三者対抗要件としての効力が認められることで、デジタル完結で安定的な権利移転が可能となり、ST発行を希望する事業者の皆さまにとっての選択肢を拡げることが可能となります。

次回以降も、よりタイムリーに皆様にとって価値のある情報発信ができる記事を掲載して参ります。今後もST発行実績に基づく成果や、各種WGを通じて得られた成果についての情報還元を継続し、皆さまのご検討の一助となればと考えております。個別のご質問やご相談事項がございましたら、共同検討をはじめとしたさまざまな枠組みがありますので、事務局までお問合せください。

引き続き、DCCおよびProgmatをよろしくお願いいたします。

ご留意事項

本稿に掲載の情報は執筆時点のものです。また、本稿は各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性について三菱UFJ信託銀行が保証するものではありません。

本稿に掲載の情報を利用したことにより発生するいかなる費用または損害等について、三菱UFJ信託銀行は一切責任を負いません。

Digital Asset Co-Creation Consortium | Co-creation network for establishing STO