Orderflow/Market Profile

一年前

noteを初めて書き一年が経ちました。

前回はOrderflowの基本やFootprintの見方、その他諸々を説明した訳ですが、書くという行為から早く解放されたく駆け足で締めてしまいました。

その為本来書きたい事の1/10程度の記事となり、誤解を招きそうな表現もあった為、2週間程度で非公開にしました。

また数ヶ月後くらいには続きを書くつもりが、沖縄タイム的なおっさんタイムが発動しこの有様という訳です。

おっさんの光陰矢の如しとはよく聞く台詞ですよね。

前回のものを公開してくれという声も未だに届くので、そろそろ前回分を下敷きにまた中途半端になる事を恐れず書き殴っていこうと思います。

備考として記事中には出来るだけ翻訳していないナマの英語表記を用いていますが、これは意識高い系のビジネス英語のような気持ちの悪いものでなく、以下で話されるような内容は英語での情報ソースでしか基本的にはない為、そのままの単語や略語に慣れて欲しいという想いからです。

構成としては前回の2万字部分を下敷きに一部を削除、殆どの項で追記、新たに複数の項を書き足しています。

各種Footprintに関する項は多少の追記をしたくらいでほとんどがそのままです。

最後に有料部分を設けましたが、こちらの使い途としては個人的なデータや様々な環境構築をしてくれている複数のエンジニアチームに渡す予定です。

またサブスクの存在しない、何故無料で公開しているのか不思議で有用なプラットホーム、データサイト、インジケータ等を提供している海外の個人エンジニア達にもバラ撒きたいと思っています。

前回は充足感もなく、沢山見られた割にフォロワーも増えないのでオフパコも出来ないし、特に無料ノートがそこから流行る事も無くオフパコも出来ませんでしたから、同じように完全なるタダ働きをする気力は湧きませんでした。

前回は書いて公開それで終わりでしたから、そこから何かしら意義のあるものに繋がっていけばという訳です。

といっても文字数だけで言えば8割方タダ働きになりましたね。

特に私が個人的に嫌っているような面々にタダで見られる可能性を潰したかったからというのと、なるべく転載を防ぎたかったという理由もあります。

もう一つ大きな理由として鍵垢で公開してるものを紹介していますが、それを見て同じようなものを作って売る人もどんどん出てきそうですしこのままではアホらしいなという心情もあります。

たぶんその内鍵垢も閉鎖ないしはより限定していきます。

きちんと説明した事はあまりありませんが、有料部分は私の鍵垢をフォローしてくれている方には恐らく既出のものばかりです。

実験的な指標やあまり大勢には見られたく無いものを放り込んでますが、無理して買う必要は感じません。

鍵の方でも出してないようなものはこちらでも出せないのでそこも期待しないで下さい。

必要となる予備知識に基本的な事や考え方はある程度無料部分に書いています。

そこで考え方が合わないと思った方には当然必要のないものです。

Twitterには飽きているので今年もあまりTweetはしませんし、noteのように丁寧に呟く事も恐らくないのでフォローは必要ありません。

裁量をするなら有能お喋り親切外人をフォローして下さい。

正直日本人は極度にポロリを恐れ過ぎです。

海外では日常的に見かけるような話題ですらすぐにツイ消しをしていたりと、極当たり前の仕組みや構造上の事柄までをもポロリ扱いしているイメージです。

そんなレベルの話を大層なものだと思っているのかとたまに見かけると残念な気持ちになります。

もちろん言えない性質のものもありますが、そんな次元の話でない場合がほとんどでしょう。

Orderflow

日本語の記事に限定しなければ、有益な情報は大抵がネットに落ちています。

自分はTwitterに限らず海外掲示板や各種アプリ、ブログ、論文プレプリント等で情報を収集していますが、日本では議論されないようなベクトルの話が多いので重宝しています。

定量的な分析となると論文や記事等そこそこ充実しているイメージがあるのですが、こと裁量に関するものになると日本は杓子定規なテクニカルばかりで幅も狭く、何故かクオリティが落ちてしまいます。

DefiやNFT等の記事は日本でも充実していますが、純粋に裁量のものになると同じようなものばかりですね。

その辺に危機意識といいますか、海外での情報量との格差を深刻に憂いているので、せめて無料で読めるなんらかの纏まったテキストでもあればいいのではと、こうやって微力ながら書く事を決めた次第です。

そこで需給に最もフォーカスした手法にも関わらず、日本では解説がほとんど見られないOrder FlowやMarket Profileその他を纏める事にしました。

Orderflowというのはその名の通り注文の流れ、需給の流れです。

そしてその注文の流れを読み取る為に使用されるのがFootprintです。

(Cluster Chartとも呼ばれますが、以下Footprintで統一します)

通常のローソク足が一次元とするなら、Footprintは多次元というように例えられます。

この歴史は浅く、Market Deltaが2003年に製品として世に送り出したのが始まりです。

Market Deltaは2020年2月に破産申請をした為、今はもう存在しません。

ご冥福をお祈り致します。

Footprintチャートではローソク足を見るだけではわからない、買い手と売り手が興味を持った場所、吸収が行われた場所、最も取引量が多かった場所、需給にギャップが生じた場所などが明確になります。

様々なインジケーターとは異なり、リアルタイムな情報に基づく為遅れることもありません。

ただどんな市場にでも使えるものかといえばそうでもなく、これは商品の特性によって左右されます。

推奨されるのはEmini SP500やEuroStoxx50等の株価指数先物、Bundや米国債等の債券市場、これら流動性の高い市場です。

そして仮想通貨やDAXなどVolatilityの高い市場ですね。

流動性の面でいうと仮想通貨はこの1年でかなりマシになったとはいえ、成熟した市場に比べるとまだまだな感があります。

2017は特に高いVolatilityがありましたが、これはEminiと比べると1分での注文到着率が1/50という流動性の低さに起因します。

流動性を提供するマーケットメーカーが明らかに不足していたようですが、その辺りの話はOrder Flow Imbalanceと検索すればいくつかの論文がありますので興味のある方はご覧ください。

各価格帯に溜まるポジションが少なければ、当然見てもあまり意味がないので流動性は重要なのですが、通貨先物では先物よりも現物の出来高がはるかに多い為あまり機能しないと言われています。

現物の公正なデータは取得できない為Footprintは使えません。

とはいえ為替トレーダーでも使われている方は多々いるので試す価値はあるかもしれません。

原油もまたさまざまな限月、オプション、ブレントに分散している為、表示される大きな注文のほとんどが別の限月の単純なヘッジになる可能性があり、これも役に立たないとされています。

一昔前はMark FisherのACDシステムとの兼用で使われる方もいたり、その高いVolatilityの為にこれを好むOrder Flowトレーダーもまたいるようです。

その辺のコツについて自分は株や仮想通貨しか触らない為にわかりません。

為替に関する知識も圧倒的に不足している為、手を出す予定もありません。

季節や時間のアノマリーに注意が必要な商品も多いので、商品により扱い方には多少のコツがいるかと思われます。

これから長々と説明していきますが、慣れないうちはこれを活かすのに時間がかかるかもしれません。

ある程度テクニカルに精通している方でもほとんどが聞き慣れない言葉や方法論となり、共通認識も異なる為に複雑に感じると思います。

戦略上や仕様上、言葉の定義などでの疑問点も山のように出てくると思いますが、それを1つ1つ解消するのもかなり骨が折れます。

それらの答えは日本語ではもちろんないのですが、英語ですらたいてい検索しても出てきません。

中盤辺りでそういうような例も1つあげておきます。

ただOrder Flowを見るということはマーケットで今現在何が行われているのかを効率よく読み取る唯一の方法でもあります。

頻発するパターンの再現性も高く、また合理的でもあります。

ただ真面目にやれば大変燃費の悪い手法ではあるので、どこまでの部分を活かし気を配るか、潜っていくかは人それぞれです。

ですが間違いなく、自分の力で論理立てて考える事が出来ない人には特に向いていません。

自分は勝ち続ける上で自分の中での期待値の高いパターン、根拠をどれだけ増やせるかという作業が大事だと思っています。

運の要素を極力排除したいのですね。

とはいえ聖杯を紹介するわけではないので、少しでも活かせればと思う方だけ読み進めて下さい。

各種Footprintの紹介に入る前に、まずどこで見れるのかという事ですが、そういったチャートツールは無数に存在します。

自分が登録しているブックマークを確認してみましたが、ざっくり50以上はありそうです。

後述しますがそのどれもが同じものを見れるわけではありません。

Footprintにも様々なものがあり、特定のプラットホームにしか扱ってないような独自の指標も数多く存在します。

各種設定などの癖や表記も全く違う場合があるので、自分も新しいものに触れる時は童貞のような気分になります。

そういった個性の中からどれを選択するかも大事な所です。

あまりその辺に拘ってる方を見かけませんが、いつもとても不思議に思います。

世の中には様々なフェチ向けの風俗店やオプションがあるにも関わらず、まるで夜の店といえば手コキ専門店しか知らないかのようにです。

これを見ている方のほとんどが仮想通貨トレーダーでしょうから、仮想通貨に対応してるものをいくつか挙げてみます。

Sierra Chart GoCharting ExoCharts ATAS Cignals Quantower

他にもたくさんありますが、代表的なものだけにしておきます。

探せばいくらでも見つかるので探してください。

サブスクや買い切りが一般的ですが無料のものも一部あります。

ATASは仮想通貨のみが無料、そしてCignalsですがこれは機能的にイマイチです。

Sierraはカスタム性に優れ大変有用ではあるのですが、なにせ取っつきにくい、扱いにくい代物ですのでとりあえずは他のもので慣れるのがよいかと思います。

それにSierraは扱う取引所も少ないですが、彼らのチームは仮想通貨(の疑わしいデータ)を毛嫌いしているのでこれからも本腰を入れることはないと思います。

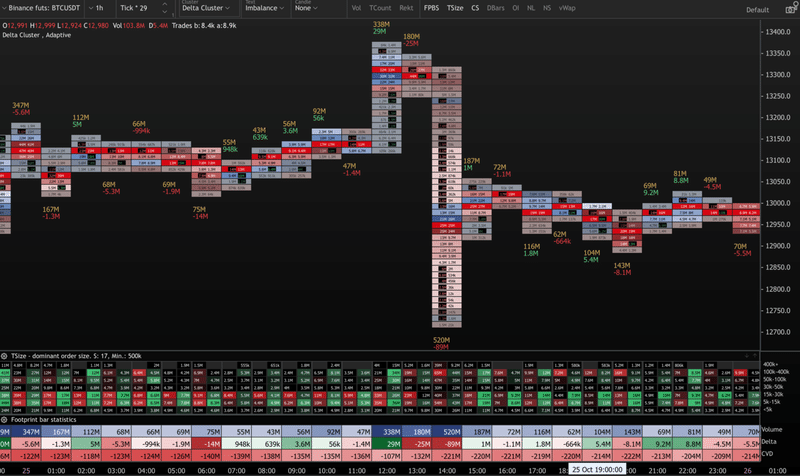

今回は仮想通貨に特化しているExoChartsを使っていきます。

まずは各種Footprintの説明からですね。

ExoChartsも色々なカスタムが出来ますので、あまり知られていない機能もちらほらとあります。

ですがそれらについて1つ1つ設定方法まで書いていくのは大変なので、スルーの方向でいかせてもらおうと、そういう所存で望んでおります。

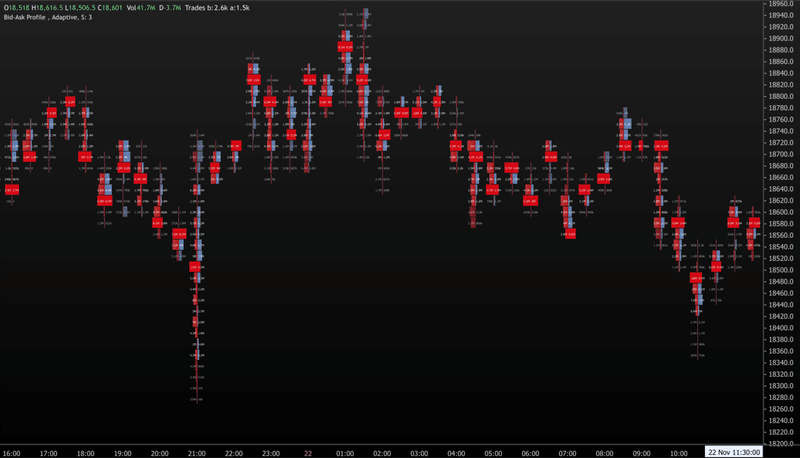

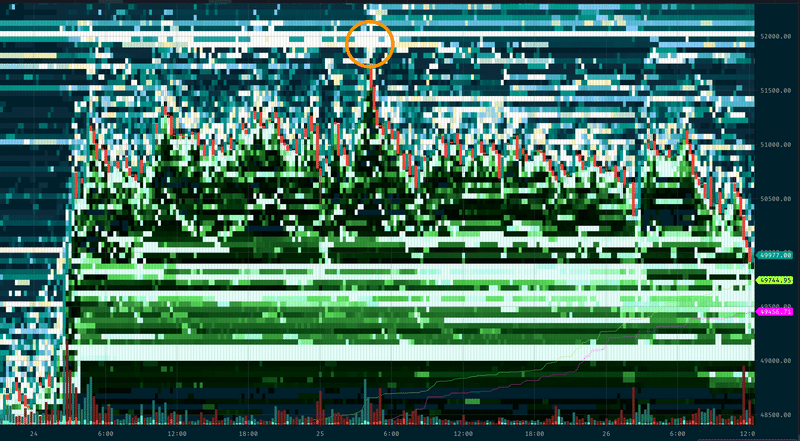

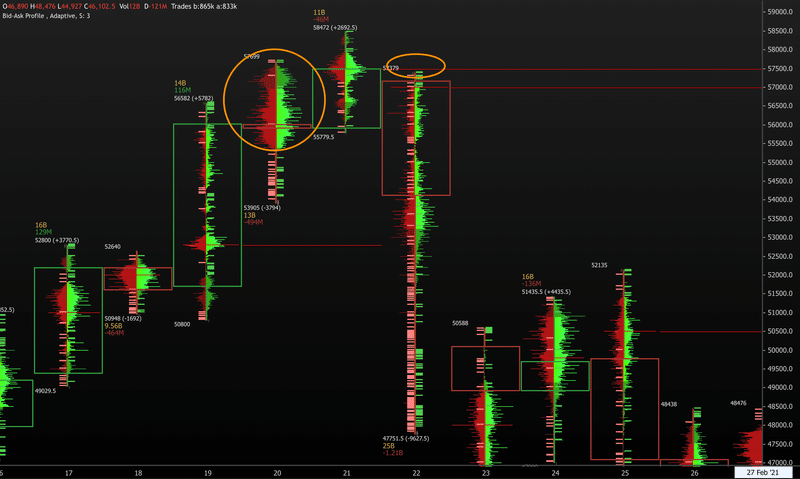

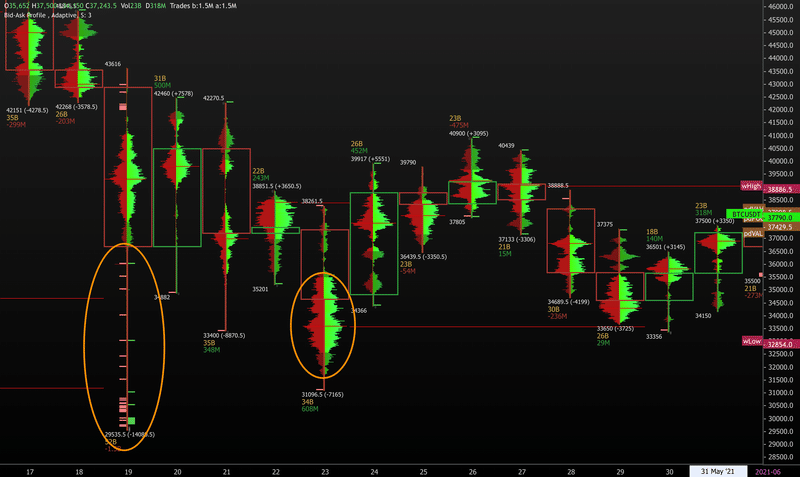

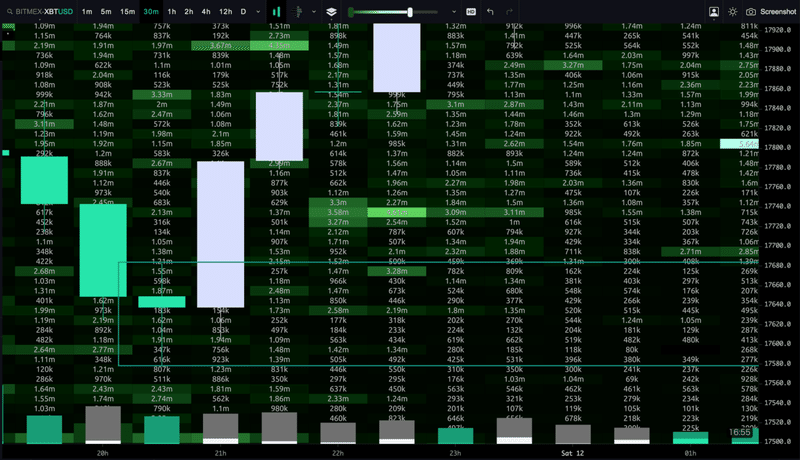

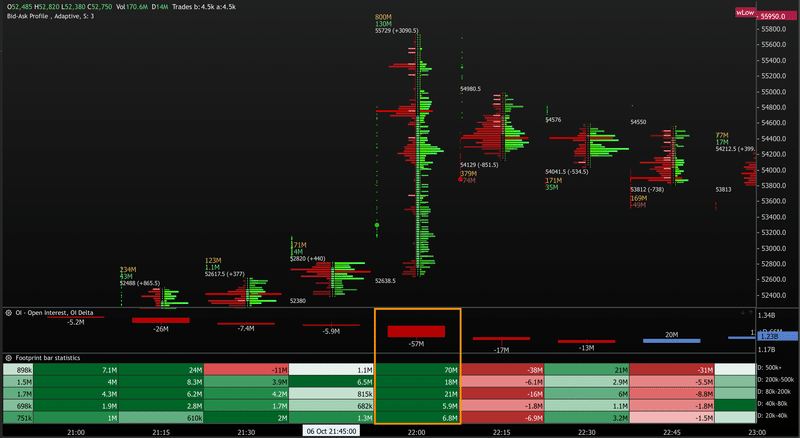

Bid-Ask Profile

Profileとは、各タイムスケール、また一本のバー等特定の期間における、各価格での取引量や滞在時間によるヒストグラムです。

これが最もポピュラーなFootprintチャートですね。

Depth of Market (DOM)とは違い、Footprintでは約定された注文のみが表示されます。

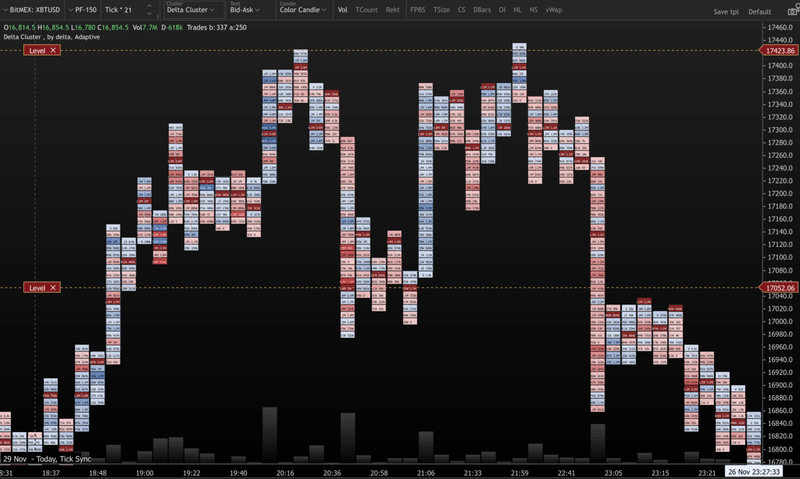

ローソクの中、各価格帯で何が起きたのかを確認することが出来ます。

選択した時間足においてbid価格で取引されたVolumeは左に、ask価格で取引されたVolumeは右に表示されます。

左が成行で売られた量、右が成行で買われた量となる訳ですね。

これは左から右斜めにみる必要があります。

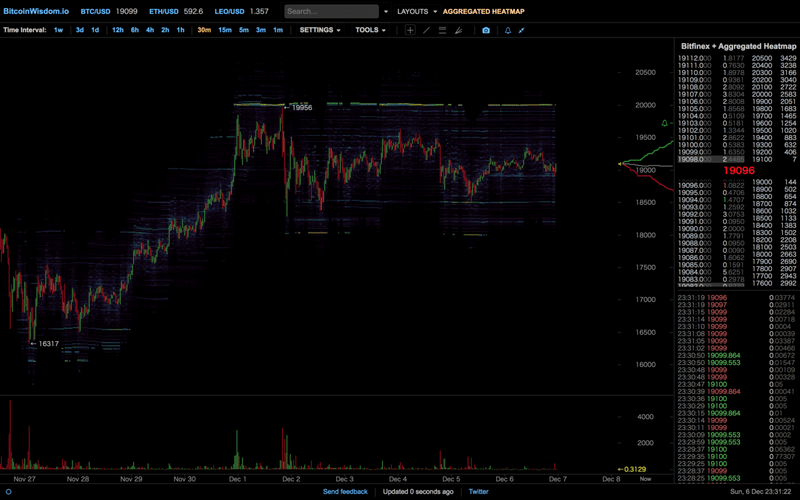

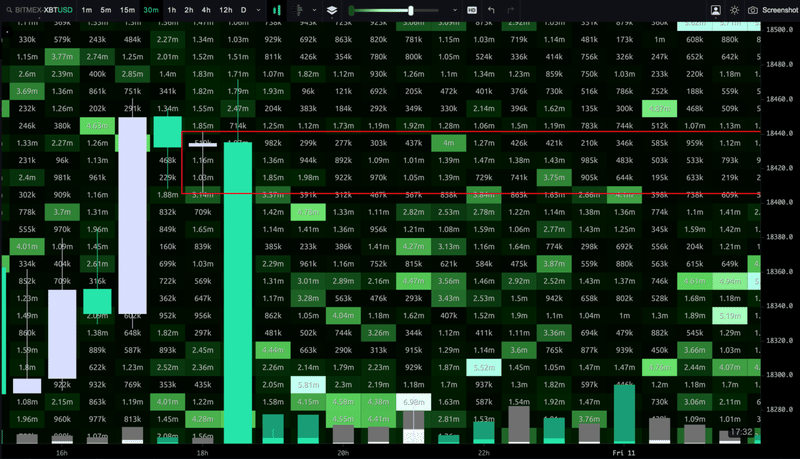

以下の例から厳密に言うとややこしくなるので適当に抜き出して言いますと、これはBTCが19097.5にask、19098にてbidがあった際、340kが19097.5にて売られ533kが19098にて買われたことを意味します。

この足で最も取引された価格帯では19100で832kが買われ、19099.5にて442kが売られたということになります。

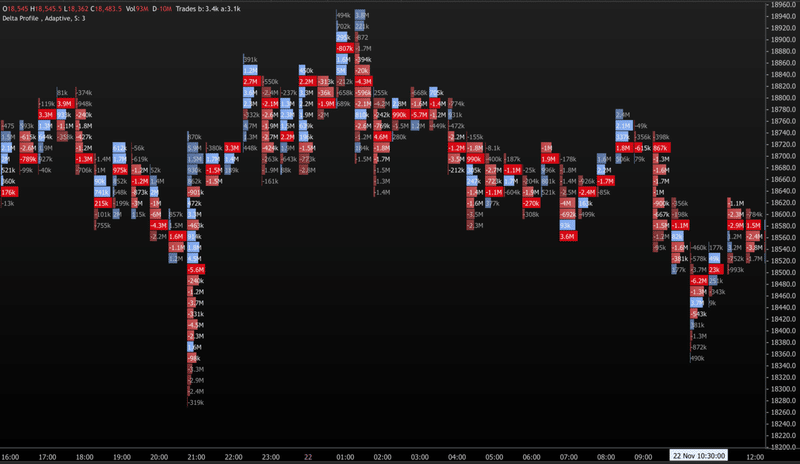

Delta Profile

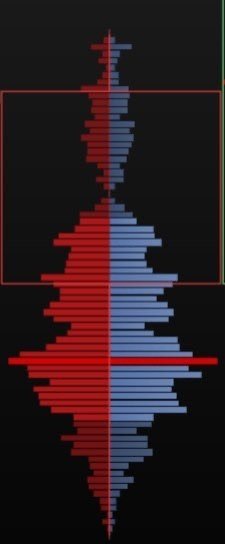

こちらの説明にはまずDeltaの概念から始めないといけないので、以前私がTweetしたものを一部引用します。

ここで用いるDeltaはオプション用語でなく単なる差の意味合いです

なるべく英語を用います。

Spread = Ask price - Bid price

最も馴染みのあるSPREADなんかは価格差ですね

Net Volume = Uptick Volume - Downtick Volume

Buy market orders/Sell market orders(成行)と混同されがちなのですが、

Uptick Volume/Downtick Volumeとは似てるようで厳密には違います

以下説明はUptick Volumeです(Downはその逆)

最後の取引価格の上で約定した、又は最後の取引価格以上で約定した(価格が上昇した)成行注文です

通常はBuy market orderとなるのですが、Uptick Volumeは最後の取引価格を超えて約定された売り注文をも含みます

つまりBuy market orders amountとUptick volume amountが一致するとは限りません

Delta Volume = Buy market orders - Sell market orders

成行である売買の差です

成行はAggressiveと表記されることもあります

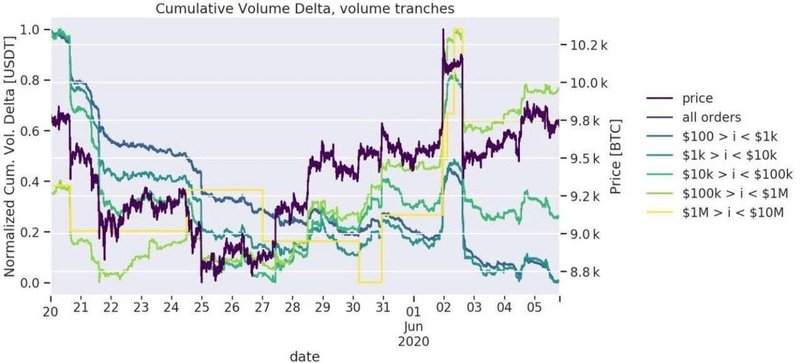

CVD(Comulative Volume Delta)というのはその名の通り上記の物を累積表示したものです

CDV (Comulative Delta Volume)と表記される事もありますが意味は同じです

Deltaでは売りや買いが吸収されているかどうかも見る訳ですが、統計的に吸収されている場合は反転しやすく、逆の場合は上値が軽くなっているとされます

今はまだ実践的な話をする訳ではないのでめちゃくちゃ雑に上記を図にするとこうなります

これらはOrderbookのaskとbidの差やVolume Ratio、Oi等と併用される場合が多いです。

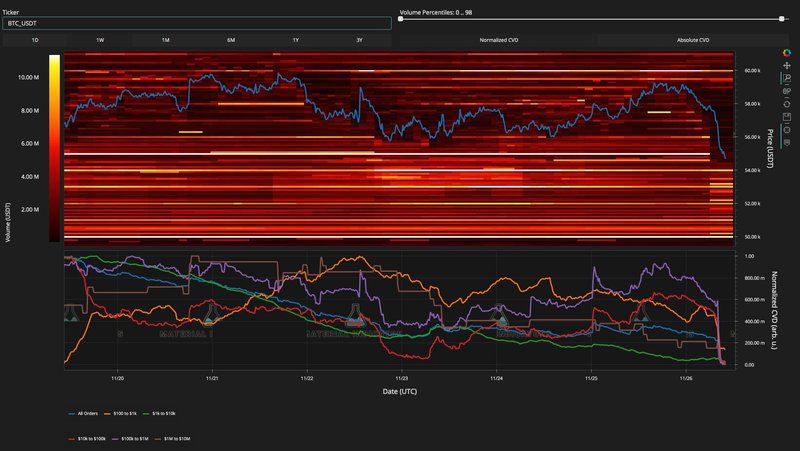

CVDに関しては画像のようなオーダーサイズ別に正規化したもの(大口が細かく小さい注文で大量に売買することもあるので小口がそのまま小口とは限りませんが、小口が大口のフリをすることは出来ません)もあります。

これを書いた当時2020年12月とは違って今では各所様々な所で見れるようになっていますが、元々はMaterial Indicatorsが先駆けです。

この辺りは著作権もクソもないので何とも言えない虚しさがありますね。

自分はAggregateで自由に閾値を設定出来るようにした自作のものを使っています。

ついでにCVDの注意点というよりややこしさの要因となるものも引用しておきます。

・Spotは単一の取引所で見た場合、HFTでは特に小さな注文がノイズとなりやすく、またarb等の影響もあり意味のある文脈が得られない

・HTFで見た場合の各バーではDeltaがVolumeのほんの一部にしかならず、LTHで比べると割合が全く違う事 (1Hで見た場合ではvolumeの10%未満だったりしますが1mでは50%以上だったりとかなりの開きがでます)

・各取引所の仕様(手数料体系や清算等諸々)による性質 (成行手数料が低い場合は指値注文を使用するインセンティブが少ない為に常に下方に偏ったCVDとなり得ます

清算も偏ったCVDを直接的に引き起こす要因となりますがOKEXやBitmex等では指値による清算なので限定的でしょう)

併せて考えるべきかもしれない要因は他にもありますがキリがないのでこの辺で

じゃあどうすんだよこいつってなってしまいますがとりあえずは重要なレベルでLTFでのダイバを見るという使い方が最もベーシックです

そして以上のような事情により海外では去年aggre cvdやwhale cvd等が生まれた訳ですね

他にもCVDをVolumeで割ったものやOiのDeltaなど様々な指標があります。CVDのDivergenceについてはこれも長くなりそうなので気が向けばちゃんとしたものを書きたいと思います。

以上のようにDeltaとは買われたVolumeと売られたVolumeの差を表します。

健全なトレンド相場ではDeltaはその方向に沿って伸びている必要があります。

レンジ相場の場合は強い方向性を示しませんが、Deltaが一方に肩入れしだした場合、その方向に抜けていく事を頭に入れておく必要があります。

それらを定量的に表現したものがDelta%と呼ばれるものです。

これは例えば正のDeltaがあった場合、買われた数とVolumeとの比率で現されます。

負のDeltaの場合は売られた数とVolumeとの比率となります。

これらの関連性については下の表のようなイメージで良いかと思います。

この表のOi.verはよく見かけますね。

Volume Profile

これは各価格帯で取引された合計Volumeを表示したものです。

Volumeもまた健全なトレンドであれば局所的にはその方向に沿って増加しなければなりません。(中長期的な観点でいえばまた話は変わってきます)

そして価格の反発とともにVolumeは減少していきます。

又Volumeが弱まり始め、供給が需要を、需要が供給を上回る価格帯を知ることが大切です。

大量のVolumeがどこで起きて、どこに真空があるのか確認します。

Tradingviewでも見られるような一般的な縦軸の価格帯別出来高と意味合いは同じです。

そちらのVolume Profileの見方に関しては後述します。

Periodicities

ここからは非時間ベースのFootprintチャートの説明に入りたいと思います。

一般的なチャートでの横軸は秒足、分足、時間足、日足等、時間に基づいて新たなバーが作成されます。

何に基づいてバーを作成するかで変わる訳ですが、Footprint以外のチャートでも約定単位でのTickチャートやカギ足、Point&Figure等はご存知の方も多いと思います。

機械学習をされてる方ではDollar BarsやImbalance Bars等でお馴染みのものですね。

非時間ベースには主に2つのタイプがあります。

1つはVolumeベース、そしてもう1つがVolatilityベースです。

VolumeベースにはVolume、Deltaの2種類、VolatilityベースにはTick、Range、Point&Figure、Reversalの主に4種類があります。

プロのトレーダーでも非時間ベースのチャートを見ている方は多いですが、どれが最も優れているかという話では無く、これはどのような形でチャートを見るのか、その手法によっての最適解があるのだと個人的には考えています。

以下のように何の周期性を用いるかということで、英語ではPeriodicity(周期性)と呼ばれます。

それぞれ英語表記で分類すると以下のようになります。

Time Based Periodicities

Volume Based Periodicities

Volatility Based Periodicities

これにより時間足では隠れていたトレーダーの動きが見えたり、ノイズがカットされたりといった利点を得られたりします。

これはノイズが悪いという意味では無く、ノイズが無いと成立しない戦略もあるのでそこはお好みです。

Volume Based Periodicities

Volume Periodicities

こちらは選択したVolumeの数に基づきバーが作成されます。

Exoでは取引所により指定範囲が変わりますが、完全に任意の数で選択出来るプラットホームもあります。

1つのバーのVolumeは基本的には同じになりますが、そのバーの最後に発生したTick/トレードに応じてより多くのVolumeを持つ事があります。

こちらは主に債権トレーダーに人気があるようです。

例えば米国債券10年などの、各価格にて大量の売買が行われる為Volatilityの少ない商品です。

Delta Periodicities

こちらは選択したDeltaの数に基づきバーを作成します。

正か負の数で指定した数量に達すればということですね。

一般的にトレンドが発生している時やVolatilityの高い時はDeltaが連続する事になるので、同じ時間枠でもその分多くのバーが作成されます。

こうして雑に手書きで記号を書くとなんだかとても馬鹿そうに見えますね。

こう言う細かい部分には気を付けていきたい所です。

Volatility Based Periodicities

Volumeベースのものとは違ってVolatilityベースのFootprintは、実際の値動きに基づいた動きを生み出します。

相場が動いていない時間帯や、非常に狭い範囲で取引されている時間帯をフィルタリングするわけですね。

そのフィルターの役割を果たすのが各Volatilityベースの項目となります。

Tick Periodicities

最も人気のあるものがこのTickチャートです。

時間単位で表示されるTickチャートもありますが、こちらは約定単位のものです。

指定された数のTick (取引)が発生すると新しいバーが始まります。

設定は取引する商品のVolatilityや流動性を加味して選んで下さい。

BTCなら1600、ETHなら600辺りで見れば良いかと思います。

Range Periodicities

90年代、当時のブラジル市場の高いボラティリティーに対応しようと作られたのがこのRange Barの始まりです。

こちらでは1本のバーが任意の範囲の価格で構成され、各バーは同じ高値から安値の範囲を持ちます。

価格が動かずバーの範囲内に留まっている場合、新たなバーはバーの外側にまで価格が動かない限り作成されません。

Range Y Periodicities

最も基本的なRange以外はプラットホームによりほんの微妙な違いで名前が変わったりと、この辺りからややこしくなってきます。

Price、Change、RANGEUSとその他様々な名前のものがありますがそれらは割愛しExochartsのものだけに絞ります。

Range Periodicitiesを扱っているツールの中にはそもそもの計算方法が間違っているものもあるようです。

ほんと油断が出来ませんね。

Exoはきっちりとやっているようです。

このRangeYは前者の単純な価格範囲とは違い、バーのオープンから高値又は安値のどちらか先に、その範囲価格分が動いた場合にのみ、新たなバーが作成されます。

つまりその範囲価格分に届かず反転した場合はそのバー内にてヒゲとなります(陽線の場合は下に、陰線の場合は上へとヒゲが作られます。逆はありません)

利点としてまず上げられるのが、サポレジとしての水平線が明確となる所です。

また通常のローソク足と比べてPrice Actionがスッキリとする所も大事な要素かと思います。

個人的にはこれらのRange Barを一番多用しています。

Reversal Periodicities

バーのオープンから一定のティック数を通過、そして価格が反転、反対方向に一定のティック数を通過した場合に作成されます。

市場の反転を明確にし、売買の衝動の強さをわかりやすく視覚化する訳ですが、使っている人はほとんど見かけません。

正直この辺りは自分も見ていません。

もっと説明しろと言われてもお茶を濁すことしか出来ないです。

ただVolatilityベースの中では最も研究の余地がありそうに感じます。

Point-Figure Periodicities

私が言えるのはこれがPoint&Figureの概念そのままに基づいて作成されたバーである事、それだけです。

各種Footprintでも飛び抜けて人気のないのがこいつです。

自分がフォローしている方達の中でもこれをメインに見てる人は1人しかいません。

比較的長めの時間軸でのトレードに向いているようです。

これ以外にもTime Based Periodicitiesの1つとして、その価格帯に留まった時間を各枠内に表示するといったFootprintもあります。

こうした少しレアなものまで含めると色々なバリエーションがあるんですがOpen interest Periodicitiesはまだ見た事がないです。

個人で自作している方もいたりするので、そういったスキルにはとても憧れます。

自分がもし女性ならそんな気持ち悪い人はお断りですが。

以上ざっくりと各種Footprintを紹介していきましたが、ここからはそれに関連する各種の用語や概念を紹介していきたいと思います。

Liquidity

トレードをしている以上皆さんご存知かとは思いますが、必要となる前提部分をおさらいしてみます。

市場が機能する為には買い手と売り手が必要です。

そして両者が納得のいく価格で取引出来るよう、そうした活動をひと所に集めて流動性(Liquidity)を作るのが取引所(一般的な取引所の形式であるCentral Limit Order Book/CLOB)の仕事になります。

ちなみにですがCLOBにて採用されている価格/時間優先のFIFOアルゴリズム、このFIFOがHFT環境でいかに守られているのか、それを測るFIFO Ratioという指標もあります。

まずは流動性の定義を確認してみましょう。

流動性とは「ある資産や証券が、その市場価格に影響を与える事なく、すぐに現金に換えられる容易さ」と定義されます。

需要を満たすのに十分な数のモノがない場合、購入するとさらに数が減り、残ったモノはさらに高価なモノへとなってしまいます。

市場に買い手が少ない場合も同様に、そのモノを買ってくれる買い手が納得出来るまで価格を下げ続けなければなりません。

そうした事から流動性とは「価格が急激に変動することなく、売買を吸収できる市場の能力」とも言われます。

需給に関してのお話は後程詳しく触れていきます。

全ての市場は需要と供給によって動いており、全ての取引には積極的な一方と、受動的な一方がいます。

出来高を生む積極的な買い手と売り手、流動性を作る受動的な買い手と売り手です。

他に逆指値注文などによる隠れた流動性、Hidden Order(同じく隠れた流動性 - 取引所により異なるがTaker feeがかかる、Bookの優先順位が下がる等のコスト/デメリットがある)、Iceberg Order (Reserve Orderとも呼ばれ全体の一部のみが表示される)、清算(Liquidation)によって現れるトレーダーの手を離れた強制的なLiquidation Engineによる部分執行(Fill or Kill Order)やMarket Order等もあります。

備考としてRegulation NMSの導入以降、米国市場には250種以上にも昇るOrder typeが拡充されています。

BTC市場にも最近になっていくつかの新しいOrder Typeが、各所のTerminalで草の根的に生まれています。

そのような特殊OrderはExotic Order Typesと呼ばれます。

Midpoint Peg OrderやCoinbaseのVWAP Order等が有名ですが、これらだけでも様々なバリエーションがあります。

いわゆるテープリーディングや約定データ、出来高指標を眺める際、これらに関して何らかの勘違いをしてしまう前に、ある程度理解しておく事も必要だと思います。

指標への理解という意味だけでなく、シンプルに自分の戦略に合うOrder Typesがあるかもしれませんからね。

価格は受動的な売り手よりも買い手の方が多いから上昇する訳でも、買い手よりも売り手の方が多いから下落する訳でもありません。

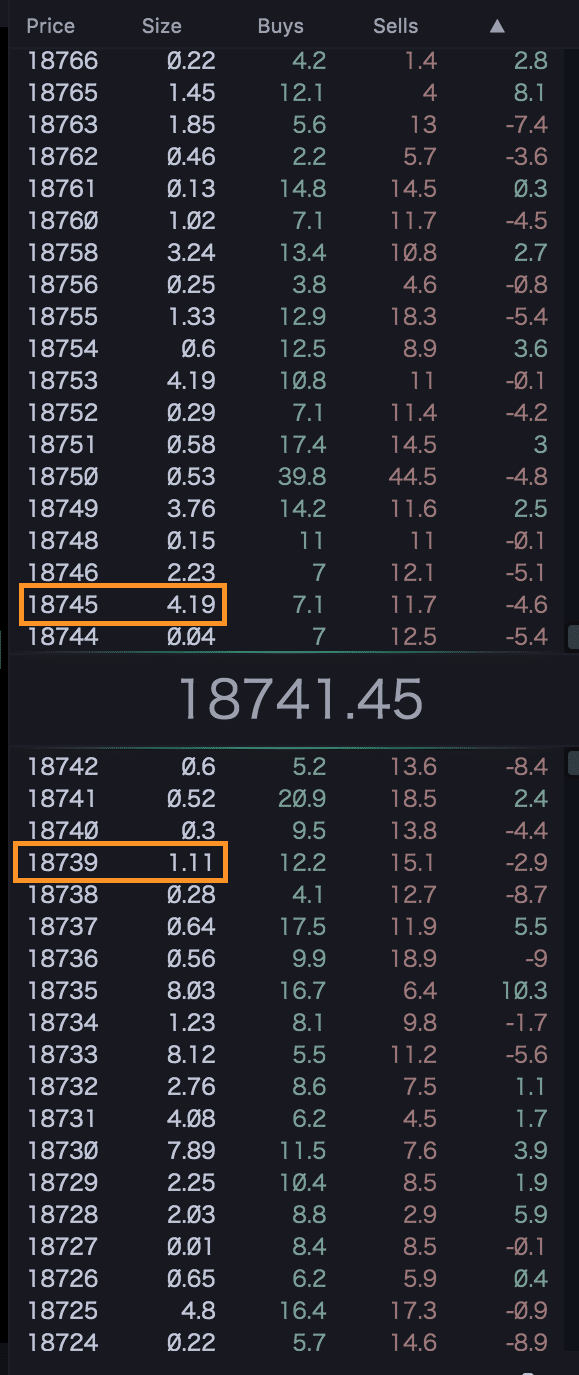

この指値注文については、アパートの床と天井といったアナロジーに良く例えられます。

アパートの床や天井を壊すためにはある程度の努力が必要です。

現在価格は18741$、ここが私の部屋です。

18743以下での売り手の流動性はありません。

価格が18745$の水準に達しても尚注文が消えない場合、そこが天井となります。

同じように18743以上での買い手の流動性はありません。

価格が18739$の水準に達しても尚注文が消えない場合、そこがフロアとなります。

私は床に穴を開けて部屋から落ちます。

すんなりと元いた部屋に戻ることが出来るのは、誰かが私の床を修理する(板が置かれる)までの間だけです。

誰かが私の床を修理したら、穴が開いていた場所を通って戻る事はもう出来ません。

これをもっと大きな価格変動で想定して下さい。

例えば急激に上昇し指値売り注文をいくつも喰い潰した場合、背後には真空が生まれます。

その為急激な動きの直後の反発の大きさの理由は、カウンタートレンドとは限らず、単なる流動性の欠如に過ぎない場合もあります。

それを判断する為には何を見ればいいのかは考えればわかりますね。

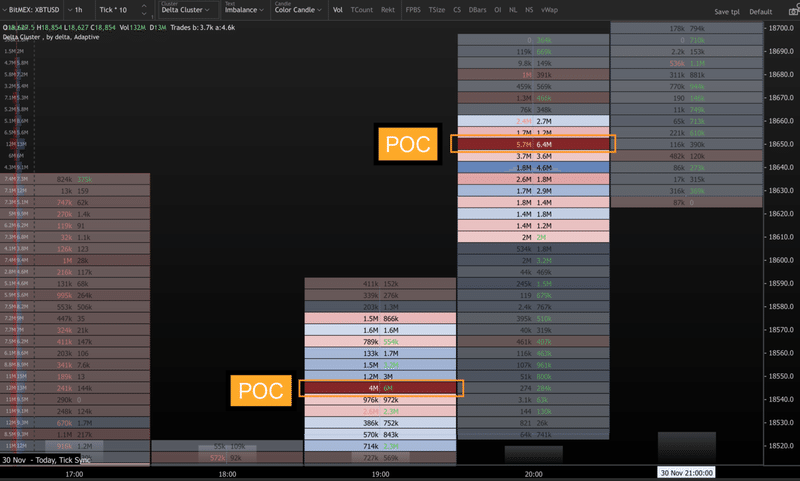

POC (Point of Control)

これはそのバーの両側で最も多くの取引が行われた価格帯です。

使用するツールによって他にも名称がありますが、一般的であり知名度も高いのはPOCです。

Market DeltaはCOT(Commitment Of Traders)と呼んでいたようですが、建玉明細と被りややこしいのでこちらの名称を使います。

取引量の多い価格帯なのでPOCはサポート、レジスタンスとして機能します。

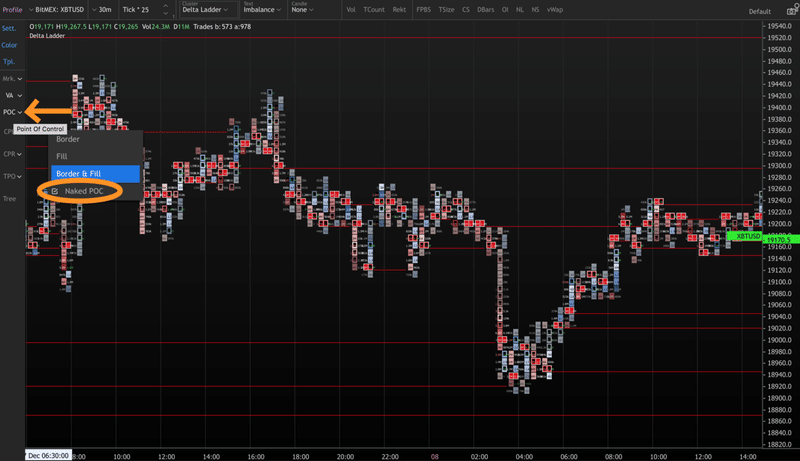

そしてまだ試されていないPOCについては、裸のPOCという意味合いでそれらはNaked POCと呼ばれています。

The Virgin Point of Control (VPOC)と呼ばれることもあります。

何故両者シモに走っているのか不思議ですね。

Exochartsには自動で表示する機能があります。

バーの安値や高値付近でPOCが発生した場合、基本的には指値注文による吸収があったと考えます。

バーの真ん中にあった場合はニュートラルな状態。

バーの上部に形成され陰線となった場合は弱気。

バーの下部に形成され陽線となった場合は強気と考えてください。

もちろん例外はあります。

また通常のVolumeと比較した際、そこでのPOCのVolumeがあまりに少なければ、そこに価値はあまりありません。

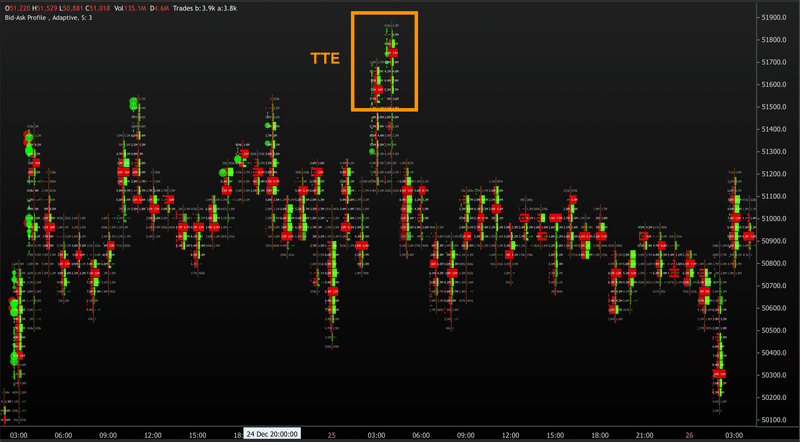

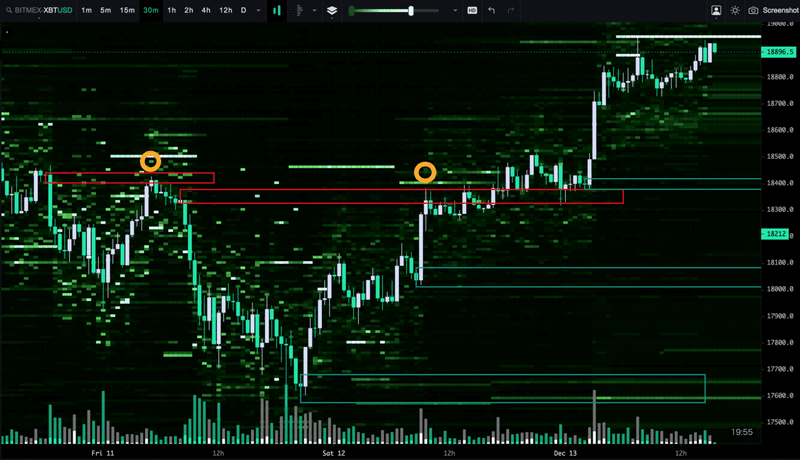

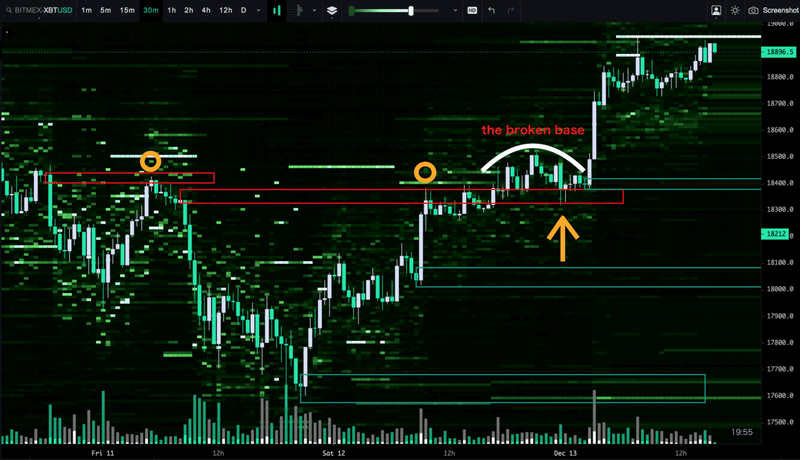

この例ではダブルトップとなった両サイドでどちらも上部にPOCが形成されました。

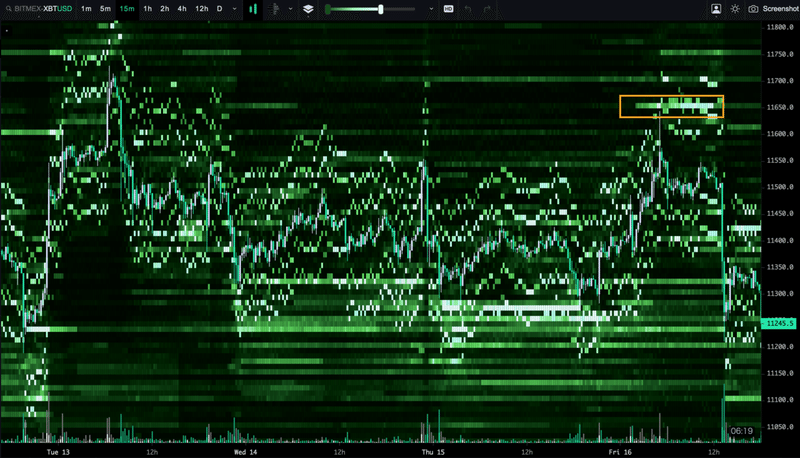

そこで板の厚さを可視化したHeatmapを見てみましょう。

左のトップには厚めの指し値注文があり+Deltaの連続でそこを抜けたもののその後は買いが続かなかった事がわかります。

右の例ではDeltaが拮抗したまま多い出来高で厚い板へと向かいますが、こちらは全て平らげることなくまたも下落しました。

共通していることはどちらも上に閉じ込められた買い手が多く存在するという事です。

これらは損益分岐点での売り圧となり上値を重くし、下落した時には燃料となり下への圧を増やします。

英語ではTTE (Trapped Traders Energy) 罠にかかったトレーダーの燃料と呼ばれたりもします。

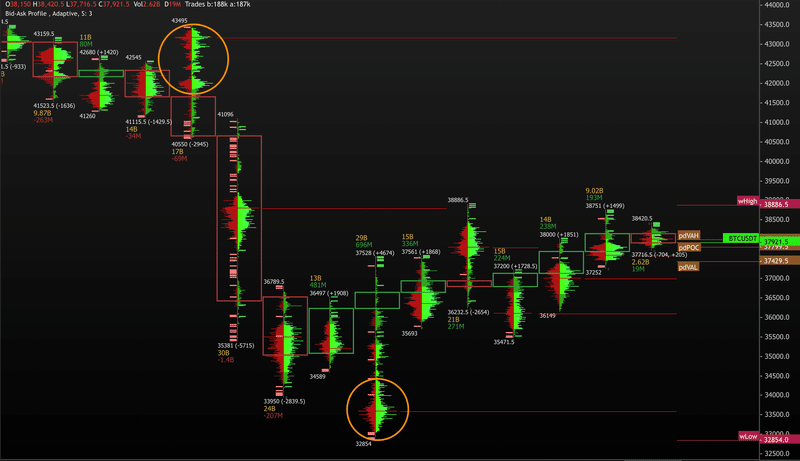

Imbalance

売りと買いとの不均衡、いわゆるギャップというものですが、これはImbalanceと呼ばれます。

特定の価格で、売り手よりも買い手がはるかに多い場所、買い手よりも売り手がはるかに多い場所です。

買いと売りとのバランスが取れていないという事ですね。

このImbalanceを何を持って測るのか、様々に考える事が出来ますが一般的にはこのようなTaker Volumeをもって判断します。

仮想通貨では流動性の面から頻出するので注意は必要です。

どことどこを比較するかと言えば横同士ではなく、Bid-Ask Profileでも説明しましたが、これも対角線上での比較となります。

それぞれの商品の流動性を考慮する必要がありますが、通常比率は300%に設定されている事が多いです。

Exoではデフォルトが250%となっておりますが、250〜400%の範囲内での設定が一般的です。

上のようにブレイク後の複数のImbalanceは、単なるStop注文の連鎖と見なすことも出来ます。(Oiが増加していない場合)

又、Imbalanceが大きいほど、動きも大きくなりやすい傾向があります。

その日の高値圏での複数の売りのImbalanceや、その日の安値圏での複数の買いのImbalanceがあった場合には反転の可能性を視野にいれて下さい。

OiやDeltaにCVD、現物の動きに乖離や流動性諸々と共に見るべき指標や要素はたくさんあるので、何を組み合わせるかはその時のチャート形状、環境に合わせ総合的に判断して下さい。

実際の取引でImbalanceにてエントリーすると決めた場合の例えも出しておきます。

Imbalanceの真ん中と端に指値を置き、不均衡の外にStopを置くというのが一応の教科書的なやり方となります。

先程の上の例では2度Imbalanceレベルで耐えたものの3度目に貫通、少し前のHVN付近で止まっています。

その後買いのImbalanceが発生、そこがサポートとして機能します。

あまり大きな声では言えませんがこのImbalanceの中には大きなエッジが存在します。

何種類かに分類出来るのですが言えるのはこれくらいです。

何度も試されるサポートは強いと言った概念が一部にはあるように思いますが、個人的には間違いだと考えています。

後ほどその辺りにも触れていきたいと思います。

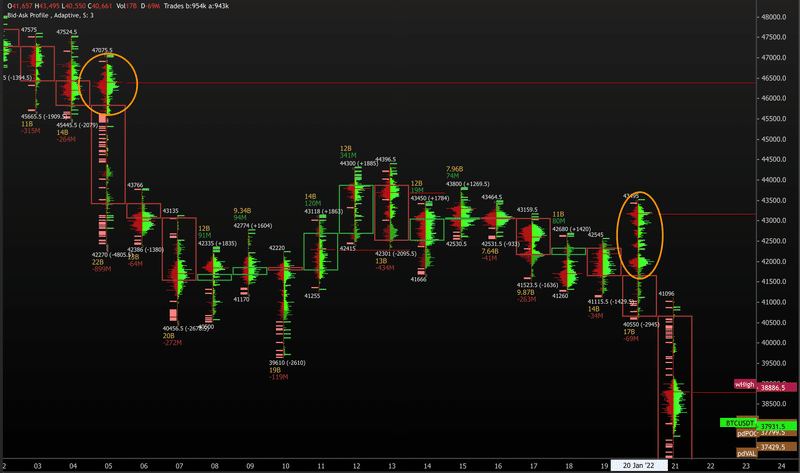

Delta Divergence

上の例では高値を付け陽線になったものの、Delta Divergenceが見られました。

高値圏に閉じ込められた複数の多くの買い手も存在します。

こちらも典型的なDelta Divergenceが発生しています。

陽線を付けたもののDeltaはマイナス、Oiも減少と一旦の反転が予想される場所です。

基本的には極端な値(1日の新高値(HOD)や1日の新安値(LOD)など)で発生したDivergenceに注意して下さい。

HODやLODを付けた時に注意する点を他にもいくつか。

▶ 流動性

▶ Deita% / Delta Divergence

▶ HODなら売りのImbalance / LODなら買いのImbalanceが発生するかどうか

▶ 大口のCVD

ついでにいうとポジションが大きくなればなる程、より長い時間足での重要な水準でポジション整理をする傾向が高くなります。

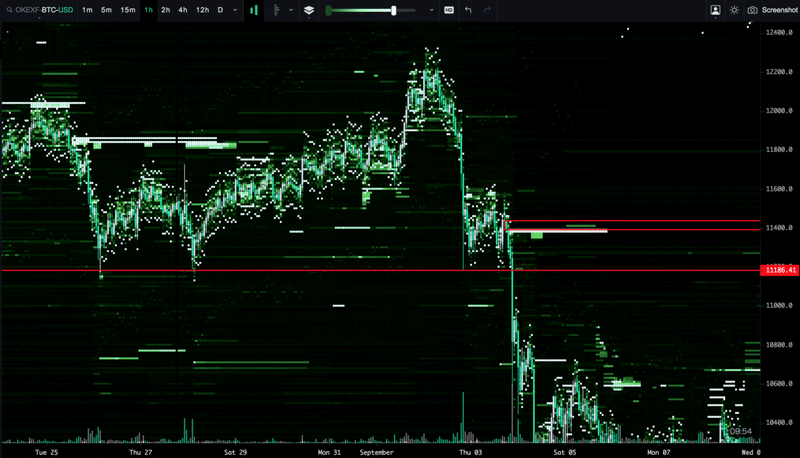

Delta Divergenceとは関係ありませんが典型的なTTEを形成したチャートも貼っておきます。

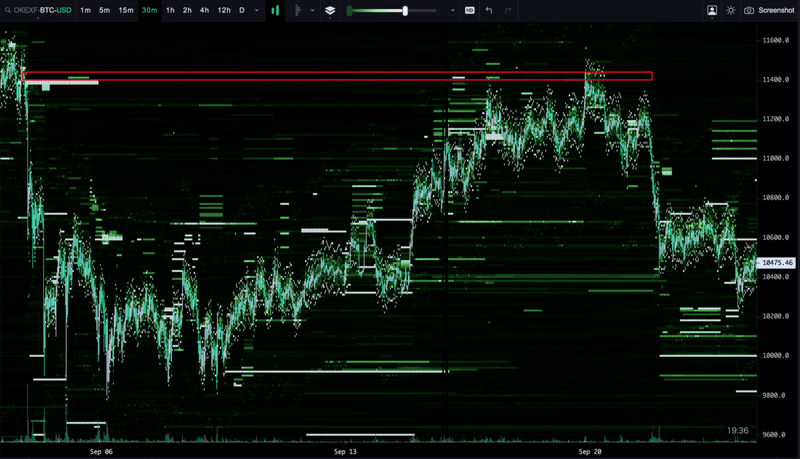

11560$そして11605$辺りのブレイクが意識される価格帯に出来高がついていきます。

ですがSTOPが走っただけの動きで高値は拒否され反転、多くの買い手も閉じ込められます。

その後下落時には売りのImbalanceが発生、売り手の圧倒的支配下にあったことがわかります。

高値が止まった場所は前回高値付近のPOCです。

目立った板も置かれておりこれはポジションの解消が予想される高値掴みをした買い手の損益分岐点付近でした。

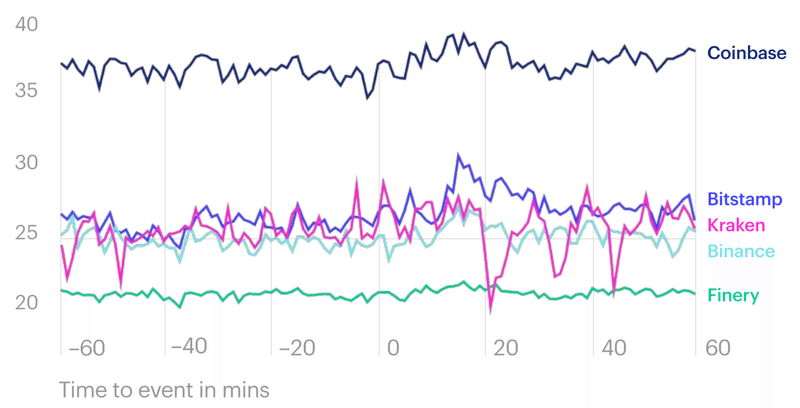

自分は流動性は主要な取引所の全てで見るようにしています。

何年か前まではAggregated Orderbook Depthくらいしかなかったですが、今年に入ってAggregated(各要素を総計したもの)されたものが増えてきました。

ただAggregated Heatmapに関してはまだ今の段階ではあまり使う利点を感じません。

周知されたくないAggregatedには触れませんが、様々な市場を取引する上でとても有能なものもあるので探してみて下さい。

自分はそれをストーキングシステムと呼んでます。

https://coinalyze.net/

色々な取引所を見る理由に関して疑問を感じる人もいるようですが、ポジションを取る上で必要な根拠を与えてくれるケースが様々にある為です。

流動性以外にも、特定の取引所がリードして価格を動かした場合、その後のヨコヨコで他の取引所が付いてこずに、反対売買が多く出口に使われている場合は価格が元いた場所に戻りやすくなります。

全モやシンプソンと呼ばれるやつですね。

こういった特定のパターンはたくさんあるので自分で探してみて下さい。

Tsize

一応次回があれば。

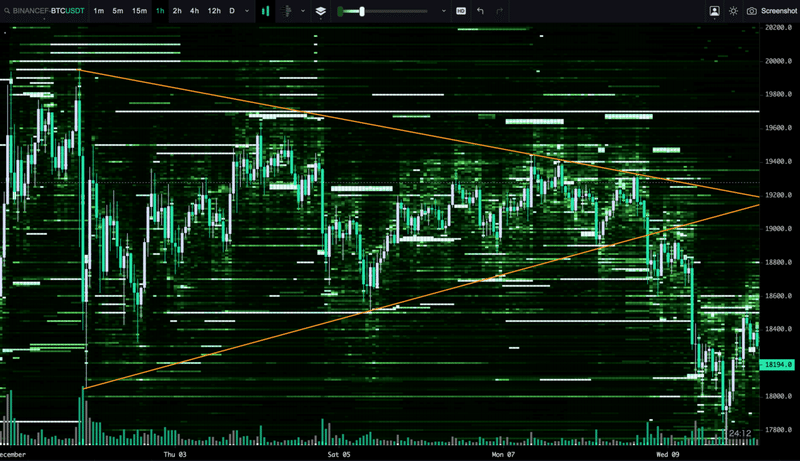

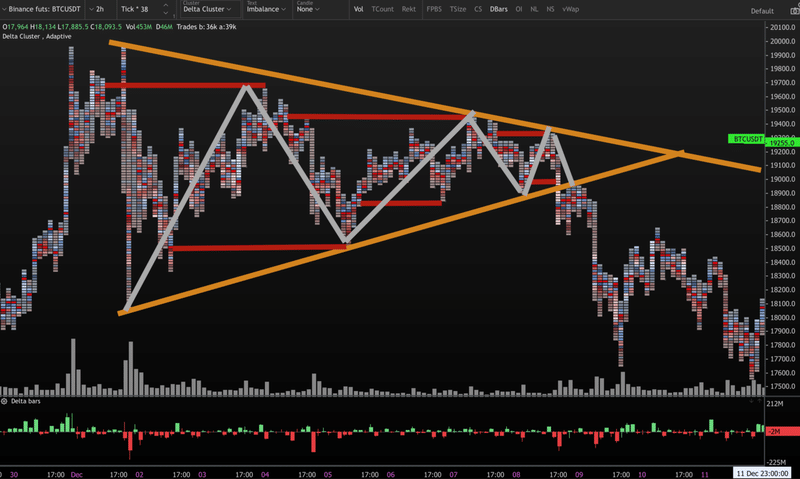

Triangles Symmetrical

価格が流動性の高い領域によって守られる内に、ボラティリティは圧縮され典型的な三角形を形作ります。

テクニカルが効いて三角になる訳でなく、自然とそう見えるように作られていくといった方が正しいですね。

前回公開した時に誤解されてそうなTweetがあったので上記の一文を補足しました。

大きな動きの後は流動性が落ちますが、(Market Makerもボラティリティが増すとSpreadを拡げます)時間と共に徐々に回復していきます。

これらの範囲は板やPOCが目安となります。

原理を理解し三角が作られやすい相場環境を認識出来れば起点からほとんどの値動きを狙えます。

自分は下記でいうとダブルトップが作られた際に3,4つ程指標を使って、これからどういったパターンが現れやすいのかを判断しています。

Supply and Demand Model

今まではこのような短期的な需給の動きや性質について書いていきましたが、中長期的な観点で見ると話は変わってきます。

時にそれは直感に反する見え方をするんですね。

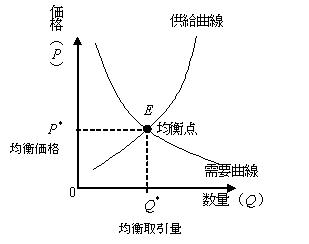

上記は需給曲線と呼ばれるものですが、学校で習った方もいるのではないでしょうか。

そうした方は読み飛ばしてください。

軽く説明をすると供給量よりも需要量が少ないと,商品が売れ残って市場価格は下がり、 需要量よりも供給量が少ないと,商品が不足し市場価格は上がるという事を表した図です。

需要と供給が一致した時の均衡点での価格を均衡価格、取引量を均衡数量と呼びます。

これを使って色々なパターンを考えてみましょう。

①需要と供給の両方が減少する

②需要と供給の両方が増加する

③需要が減少し、供給が増加する

④需要が増加し、供給が減少する

需要は客の数、供給はドライバーの数とし、わかりやすくする為に代表的なライドシェアであるUberを例に用います。

厳密な説明ではないのでだいたいそんなもんだと思って下さい。

①需要と供給の両方が減少する

需要の減少=供給の減少

需給が共に比例して減少した場合、均衡価格は変わらず均衡数量は減少します。

しかし価格やドライバーの収益に変化はありません。

需要の減少>供給の減少

需要の減少が供給の減少を上回った場合、均衡価格、均衡数量は共に低下します。

これにより価格は安くなり、ドライバーの収益も減少します。

需要の減少<供給の減少

需要の減少が供給の減少を下回った場合、均衡価格は上昇し、均衡数量は減少します。

これにより価格は高くなり、ドライバーの収益は増加します。

②需要と供給の両方が増加する

需要の増加=供給の増加

需給が共に比例して増加した場合、均衡価格は変わらず均衡数量は増加します。

しかし価格やドライバーの収益に変化はありません。

需要の増加>供給の増加

需要の増加が供給の増加を上回った場合、均衡価格、均衡数量は共に上昇します。

これにより価格は高くなり、ドライバーの収益は増加します。

需要の増加<供給の増加

需要の増加が供給の増加を下回った場合、均衡価格は低下し、均衡数量は増加します。

これにより価格は安くなり、ドライバーの収益は減少します。

そろそろ飽きてきましたね。

序盤だけで良かったのではと思えてきましたがこうなってはもう後に引けません。

駆け足で行きます。

③需要が減少し、供給が増加する

需要の減少=供給の増加

均衡価格は安くなり均衡数量は変わりません。

これにより価格は安くなり、ドライバーの収益は減少します。

需要の減少>供給の増加

均衡価格、均衡数量は共に低下します。

これにより価格は大幅に安くなり、ドライバーの収益も減少します。

需要の減少<供給の増加

均衡価格は大幅に安くなり均衡数量は増加します。

これにより価格は安くなり、ドライバーの収益は減少します。

④需要が増加し、供給が減少する

需要の増加=供給の減少

均衡価格は高くなり均衡数量は変わりません。

これにより価格は高くなり、ドライバーの収益は増加します。

需要の増加>供給の減少

均衡価格、均衡数量は共に上昇します。

これにより価格は大幅に高くなり、ドライバーの収益も増加します。

需要の増加<供給の減少

均衡価格は大幅に高くなり均衡数量は減少します。

これにより価格は高くなり、ドライバーの収益は増加します。

需要の変化は供給の変化をもたらし、供給の変化は需要の変化をもたらします。

そして一方の曲線の動きが、もう一方の曲線を動かします。

一つ一つの需給曲線が無いと大変イメージが湧きづらいですが書いていくのは流石に面倒になってしまいました。

BTCへ話を戻しましょう。

要は需要が高くなった時、出来高がそれに応じて上がる訳ではないという事です。

つまり価格が上がって出来高が減少するというのは不自然ではないんですね。

上記に当てはまる状態を抜き出すと以下になります。

需要の減少<供給の減少

需要の増加=供給の減少

需要の増加<供給の減少

この辺りを踏まえておかないと、長い時間軸で見た際に、出来高が付いてきてないので売れ売れと延々かつがれるような機会も起こり得ます。

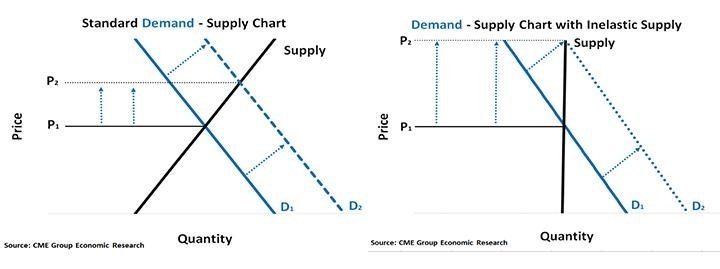

BTCのボラティリティが高い理由も、供給が半減期ルールに則っている為、供給の非弾力性によって説明出来ます。

供給が非弾力的なものは、供給が弾力的なものに比べて、需要の変化に対する反応が大きくなります。

需要についても同様で、需要が非弾力的であればあるほど、供給または需要のいずれかの小さな変動に対する価格の変化は大きくなります。

需給をどんな尺度を持って測るかについて、BTCのこうしたSupply and Demand Modelは昔から散々に議論されていますので、気になった方は論文プレプリントなりを検索して下さい。

いくつかのVC(ベンチャーキャピタル)もレポートを書いています。

今年は非弾力的市場仮説が一部で話題となりましたが、それに沿って考えると、Robinhoodの隆盛により一時期Robinhood銘柄が軒並み高騰したのも頷けます。

また米国歳入庁(IRS)発行の新型コロナウイルス対策給付金(EIP)によってBTCの取引量が増加した事も記憶に新しいですね。

きっちりと読み解いた本業の方の日本語解説を読みたいところですが、待っていると10年くらいはかかりそうです。

「In Search of the Origins of Financial Fluctuations: The Inelastic Markets Hypothesis」

— EGG (@pekiron) August 24, 2021

2020/10に公開され各所でインパクトを与えノーベル賞級と呼ばれてる新理論の非弾力的市場仮説

株式市場に1$を投入すると市場全体の価値が約5$上昇する(推定値3$~8$)https://t.co/F8LKpLGDk2

Auction Market Theory(AMT)

これは2020年にノーベル経済学賞を受賞したAuction thoryとは関係ありません。

AMTは複雑な市場機能を、通常の (単に買い手と売り手が出会うといった) Auctionプロセスのように単純化して説明しようと考え出されたものです。

AMT/Market Profile/Volume Profile/Orderflowは其々お互いを補完しているものの、同じものではありません。

AMTはこれらを支える基本にして唯一の理念であり、Market Profileはその為に市場データを視覚化し、ベルカーブ状に整理する為に用いられるツールです。

Market Profileはその尺度に時間を用い、Volume Profileはその尺度に出来高を用います。

これにはMarket Profileが生まれた当時、取引量の情報が一般には与えられていなかったという理由があります。

そしてOrderflowはAuctionプロセスをBid/Askの観点からより明らかにするものです。

まずは簡単に歴史を整理してみましょう。

といっても代表的な人物は2人しかいません。

AMTやMarket Profileの名付け親であり「Mind Over Markets」を著したJim Dalton。

そのDaltonから才能を見出され、1985年に世界で初めてMarket Profileを発表したJ.Peter Steidlmayerです。

これは海外にローソク足が輸入される前の話です。

当時CBOTにて市場情報のディレクターであったSteidlmayerは、1日という時間軸の中で展開される市場の価値を評価する方法を模索していました。

そうして生まれたのがMarket Profileです。

当初は将来の値動きをそこから予測しようという試みもあったようですが、結局は諦めざるを得なかったようです。

その後ここからさらに定量的観点から突き詰めた新たに生まれたものもある訳ですが、それについては触れません。

言っていいものか判断が付けばそのうち紹介したいと思います。

私自身まだそれには本腰を入れて研究出来ていません。

Market Profileを学ぶのに日本語の情報はOrderflowと同じくほとんど見かけません。

その為古典とも言える代表的な著作を自動翻訳で触れていくのも良いのですが、今では当たり前の、意外なものが言及されていなかったりとそうした当時はまだ重要視されていなかったものが散見されます。

時間をかけ幾人ものトレーダーの手により、日々アップデートされていますので、本に限らず幅広く情報を取り入れる方が良いでしょう。

専門用語の多さや、過剰ともいえる誤った評価のされ方(Market Profileは売買のシグナルになり得る、将来の価格を予想出来る等)によって、一時は低迷したようですが、Market Profileはインドやシンガポール、フィリピンや香港などの主にアジア圏で今でも人気があり、インドではこのMarket Profileをベースにしたストラテジーを扱っているQuantsも存在します。

Twitterだけを見ると発祥の地からして英語圏で使われている場合が多いように感じてしまいますが、そうではありません。

またテクニカル分析と対極のように思われる向きもあるかもしれませんが、両者を取り入れているトレーダーは数多く存在します。

というより定義の問題になってくるのですが、Market Profileもテクニカルの範疇でしょう。

考え方の基にはなっていますが、自分も以下で挙げるもの全て取り入れている訳ではありません。

上手く利用出来そうなものがあればという感覚で良いと思います。

AMTでは金融市場を買い手と売り手の交渉によって価格が決まる、言わば終わりのないAuctionであるとしています。

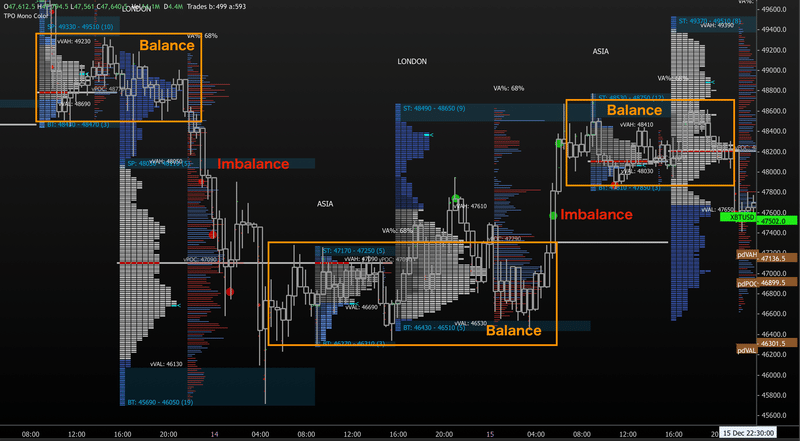

市場は買い手と売り手が合意したバランスのとれた状態になろうとし、ImbalanceからまたBalanceへと変化、そうしてこのサイクルが繰り返されていくと考えました。(Imbalance=トレンド)

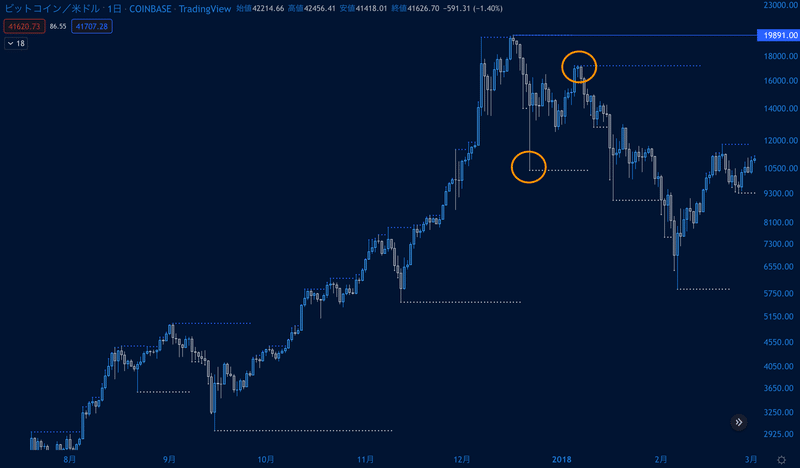

この需要と供給のバランスの中で、「価値」という概念が生まれます。

買い手と売り手が合意する「公正」な価格 (Fair Value)、それと市場がすぐに離れてしまうような「不公正」な価格 (Unfair Value)があるというものです。

これについて簡単に説明してみましょう。

ごく一般的に用いられる言葉として、出来高による確認が必要とはよく聞く言葉だと思います。

まず10人が10000円で購入した記念硬貨があります。

ですが次の1人は5000円で購入する事が出来ました。

最後に取引された価格は5000円ですが、果たしてそれは商品の真の価値を表しているといえるのでしょうか?

確認する為にはその安値をテストしなくてはいけません。

その価格が受け入れられているかどうか、それには多数の参加者の合意が必要です。

これが出来高による確認が必要と言われる理由です。

同じように主に8000円〜10000円で取引されている記念硬貨があるとしましょう。

12000円ではたまに売れますが、あまり買ってくれる人はいません。

6000円で市場に出ると、買ってくれる人はすぐに現れますがその値段で売ってくれる人がそもそもあまりいません。

そうしている内にそれらの精巧なレプリカが世に出回ります。

そうするとオリジナルの価値は新たな買い手が生まれるまで下落していきます。

ここで新たな「価値」が生まれてきます。

ですがレプリカを見分ける方法が発見され、オリジナルの価値はまた上昇していきます。

こうしてまたトレンドが生まれ、市場は買い手と売り手が相対的に合意したバランスのとれた状態に戻っていく訳です。

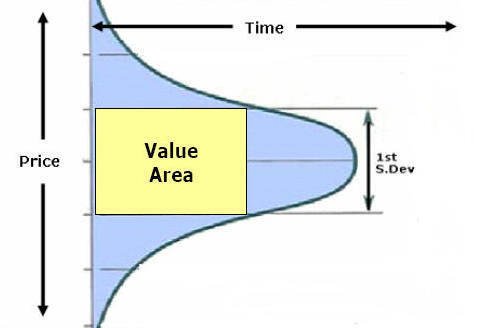

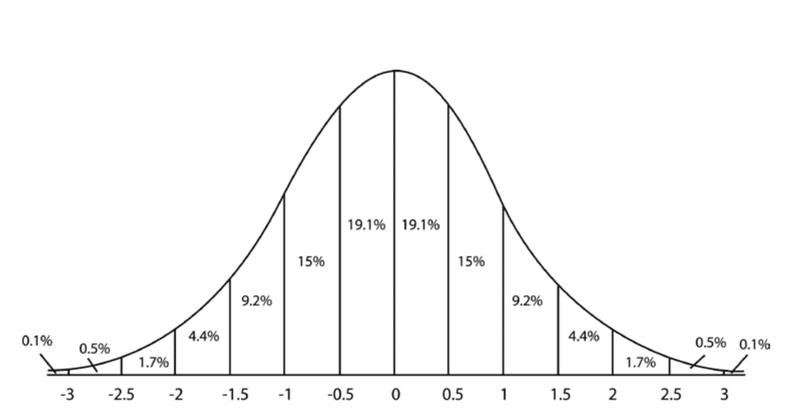

このような市場の行動は理想的には正規分布となり、ベルカーブで描く事が出来ます。

Volume Profileにて正規分布を目指すよう価格は動くのでは?という仮説でトレードを組み立ててる人もいるようですね。

▶ 上限では買い手がいなくなり、取引量が少なくなる。

価格がその価値にとどまる時間も少なくなる。

▶ 下限では売り手がいなくなり、取引量が少なくなる。

価格がその価値にとどまる時間も少なくなる。

実際の市場はここまで単純ではありませんから、ほとんどの場合に正規分布とはなりません。

異なったTime Frameを持つ参加者が入り乱れ、アルゴや時にはニュースによりこのベルカーブが複数に生まれ、もつれあっていく事になります。

ですが需給の不均衡を見つけ、市場がBalanceを取れているのか、Imbalanceな状態になっているのか、そこを利用する事に変わりはありません。

正規分布について補足しようかとも思いましたが、これには様々な誤解がある為触れなくてはいけない項目が多く(標準偏差/安定分布/大数の法則/中心極限定理)煩雑になる事、特にその知識がこの項で必要な訳でもない、又そもそも私は統計や金融のド素人なので恥をかきそうな事は辞めておきます。

ではAMTの重要とされるコンセプトを見ていきましょう。

ざっくりと纏めてみました。

出来高がオークションの成功と失敗を決定する。

均衡した市場は新しい情報を待っている。

どの市場でも買い手と売り手の数は同じだが、そのTime Frameは異なる場合がある。

POCとは、取引の際の最も公正な価格である。

価格はPOCや出来高の多い場所に引き寄せられる傾向がある。

出来高の少ないnodeはサポート/レジスタンスとして機能するが、一度破られると価格はすぐにそこを通過する。

価格ではなく価値を取引する。

価格は、最後の買い手が買うまで高く、最後の売り手が売るまで低く競り落とされ、買い手と売り手が納得のいく価格を見つけた時に価値が確立される。

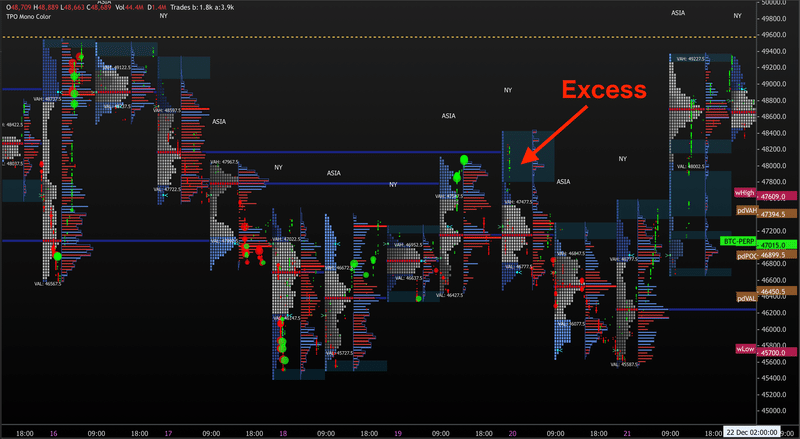

ExcessはAuctionの終わりと新しいAuctionの始まりを示す。

雑にひとまとめに説明すると、価格は高くなったり低くなったり価値を求めてAuctionを行います。

そうした買い手と売り手の間で価値の確立されたBalanceの取れた市場は公正な価格と見なす事が出来ますが、Value Areaの範囲内を動くボラティリティの低いレンジとなります。

そして新しい情報 (ニュースや資金流入etc) が入り、需給の一方が過剰になるとImbalanceが発生し、レンジを離れ次のステージへと移行します。

この移行が成功するかどうかの要素に出来高があり、そしてExcessがAuctionの終わりと新しいAuctionの始まりを示すという事です。

7の価格ではなく価値を取引する、というのも一見わかりにくいのですが、価格とは単に価値を宣伝する為の広告であり、時間又は出来高を費やしている公正な価格には価値があるという事です。

また価格は同じでも、Volumeが増加した時の価格とVolumeが減少した時の価格では価値が異なります。

尚これは価値がある場所でトレードをしようという意味ではありません。

3と9については後ほど触れていきます。

Market Profile

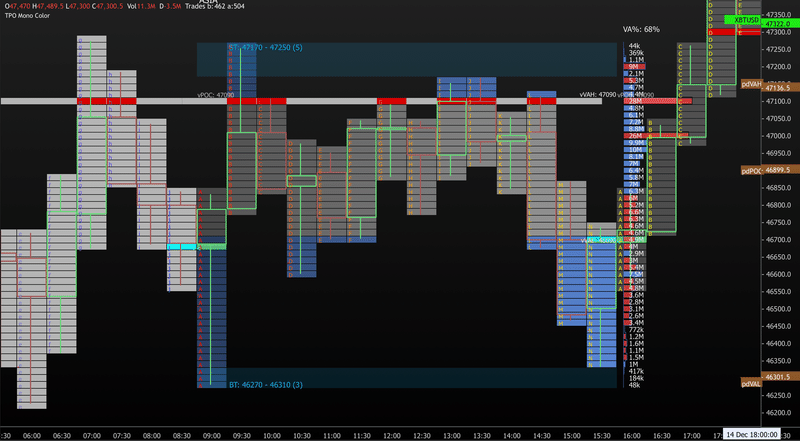

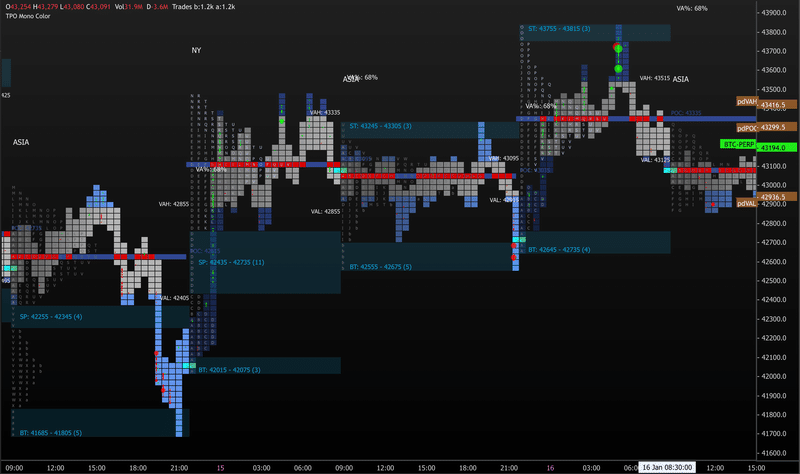

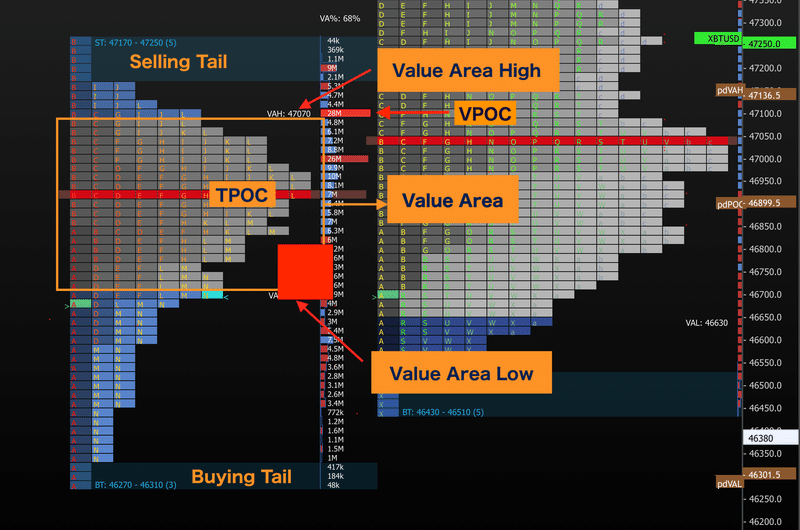

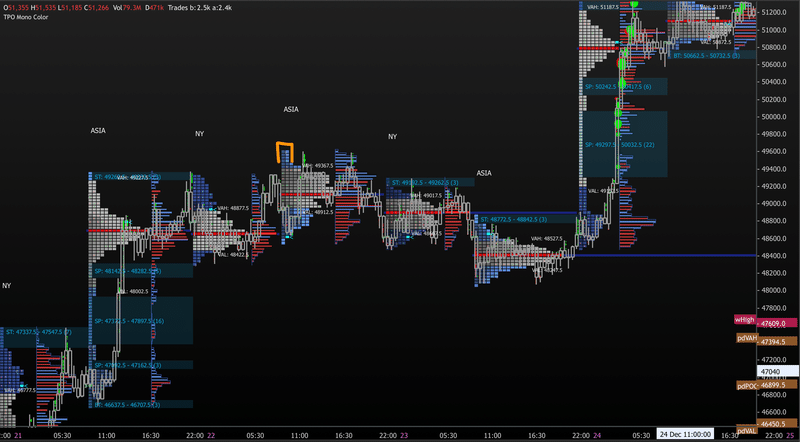

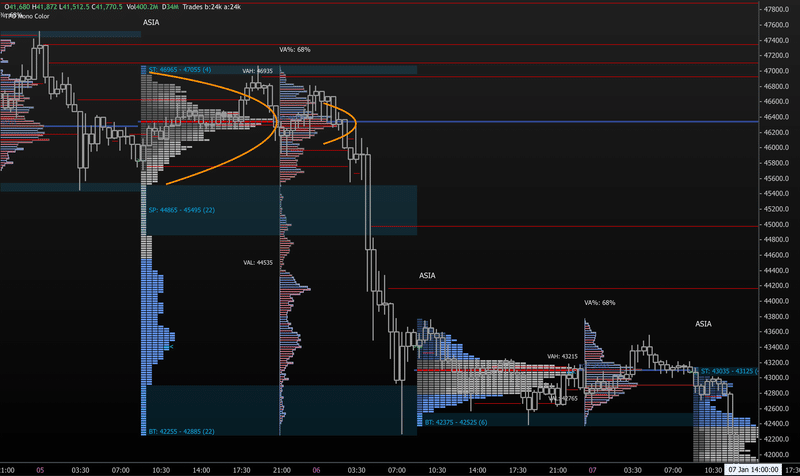

Time Price Opportunity (TPO)

Time Price Opportunity (TPO)はMarket Profileを形作る最も基本的な構成要素です。

各アルファベットは1日の特定の時間(最も一般的なのが30分)を表しており、X軸が時間、Y軸で価格を表すようになっています。

この設定は細かくカスタムが出来ますが、ここでは一般的な設定の範囲内で説明します。

上記のように各種時間足に従って、各ローソクにアルファベットが割り当てられていきます。

30分足の場合は最初の30分がA、次の30分がBという流れですね。

15分ならば最初の15分がA、次の15分がBと共通です。

これがSessionの終わりまで繰り返されます。

これらの文字列をLettersと呼びます。

アルファベットではなくFootprintのように、VolumeだったりDeltaだったりBid/Askだったりとこの部分は変更が可能です。

このスクショではわかりにくいですが、始値は>、終値には<の記号が表示されます。

わかりやすくする為にローソク足も表示させていますが、これを1枚目と同じように俯瞰でみるとこのような形になります。

これがSplit Profileと呼ばれるものです。

テトリスチャートなんかと呼ばれる事もありますが、デザインとして自分は気に入っています。

なんかカワイイですよね。

そしてこれら各文字列全てを左揃えに圧縮すると、一般的によく目にするものに形を変えます。

これがUnsplit Profileです。

これらを総称してTPO Chartと呼ぶ事もあります。

きっちり1日のTPOにする事も出来ますしSessionで分割する事も出来ます。

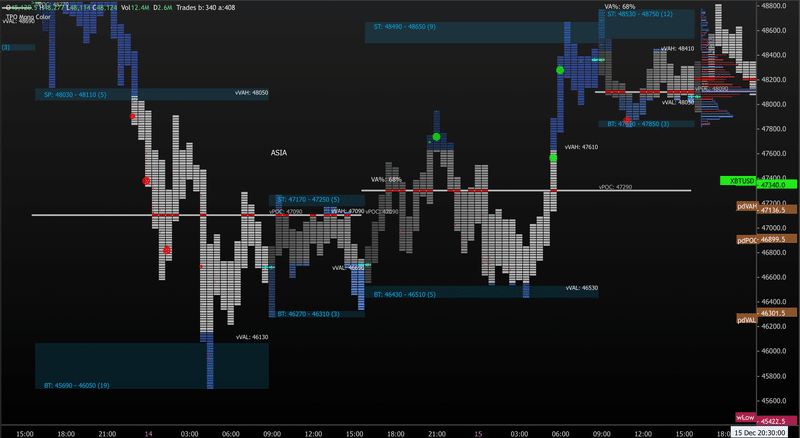

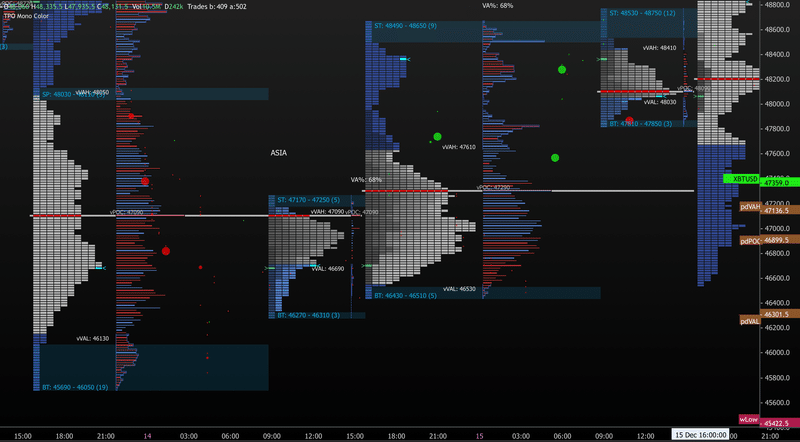

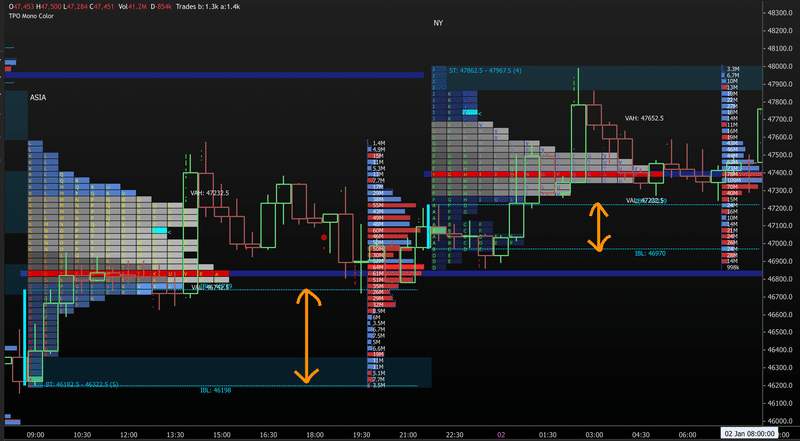

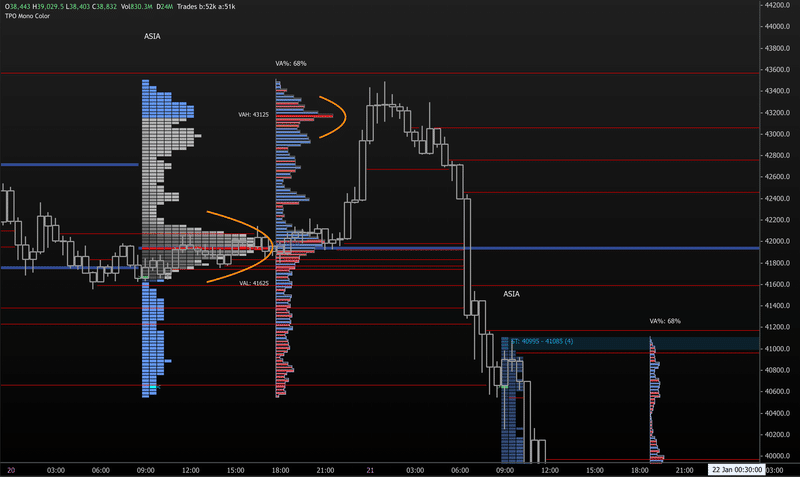

私は基本的にはAsiaとNY Sessionの2つに分けて見るようにしています。

これをまた同じように俯瞰で見るとこうなります。

あまりこの名称で呼ばれることはありませんが、Volume Price Opportunity (VPO)というものもあります。

これだけで察する方もいるかと思いますが、これはVolume Profileの別称です。

上のTPOの右列に表示させている赤と青のProfileがそれですね。

同じものに複数の名前付けすぎだろと思いませんか?

これもややこしくなるもう1つの要因ですよね。

職人道具でも同じ道具で人それぞれ、多いもので4つくらいの呼び方があって新人は大変困ると聞いた事があります。

POCも人によるのですが、TPO上のPOCはTPOC、VPO上のPOCはVPOCと区別する為に使い分ける場合があります。

その場合、Virgin POCであるVPOCとは表記が被って大変ややこしいですが、一般的にはNakedの方が使われ、最初は小文字で、nVPOCというように表記される事が多いです。

これは其々当然ですが、最も多くの時間を費やした価格帯と、最もVolumeの多い価格帯というように意味合いが変わってきます。

両者の価格帯が一致する訳ではありません。

このようにSplitとUnsplitを同時に表示する事も出来ます。

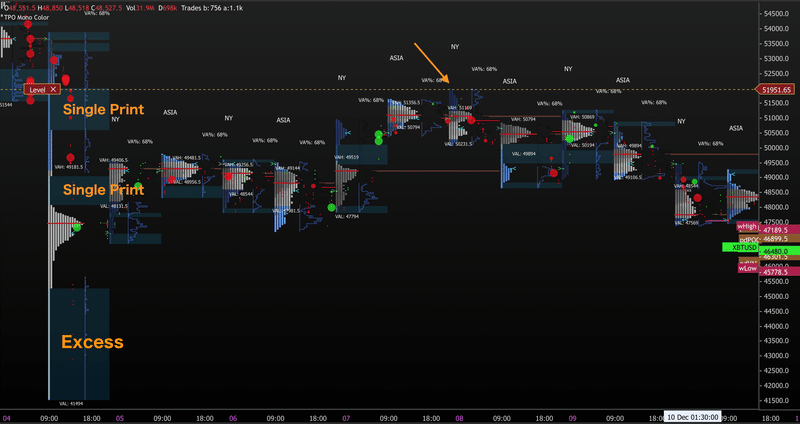

Value Area (VA) / Single Print

VAは1つのSessionで約68〜70% (正確には68.2%)の取引が行われた領域を指します。

上限がVAH (Value Area High)、下限がVAL (Value Area Low)です。

TPOの数が最も多い場所がTPOCとなりますが、上記のように複数あった場合はVAの中心に最も近い価格帯に割り当てられます。

またこのVAはTPO Clusterと呼ばれる事も、Balance Areaと呼ばれる事もあります。

Balance Areaは人によって単にレンジを指す場合もありこれらの使い分けはとても曖昧な印象があります。

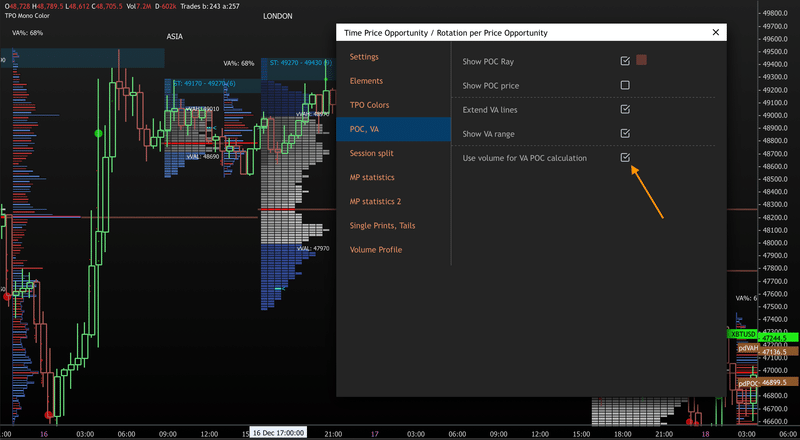

こちらの設定で時間を基準にするかVolumeを基準にするかを選択出来ます。

ここは買い手と売り手に最も受け入れられた価格帯といえますが、これらは主に短期トレーダーが殴り合う場所であり、市場でより有利な価格を求める長期的な買い手又は売り手はその範囲外の価格を求めています。

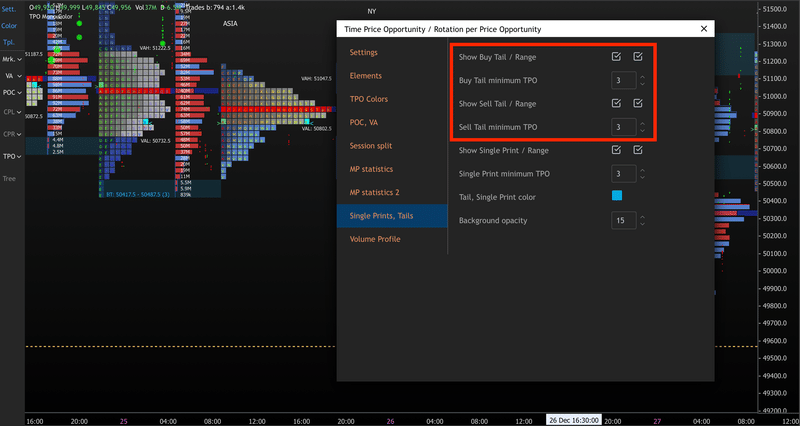

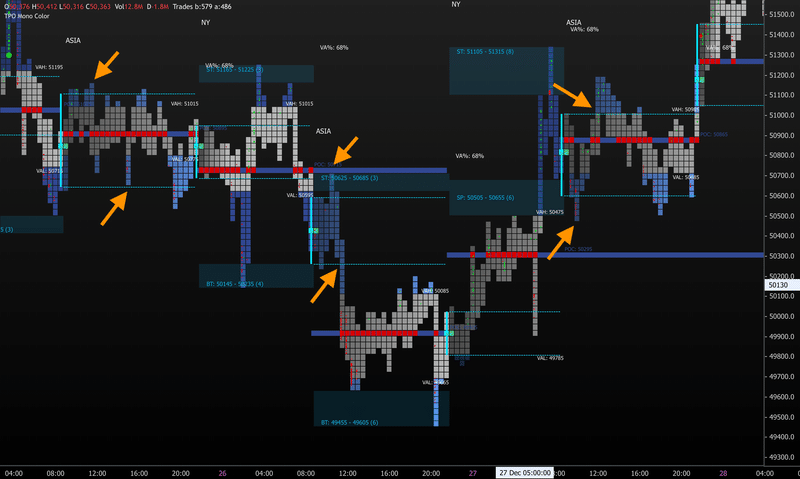

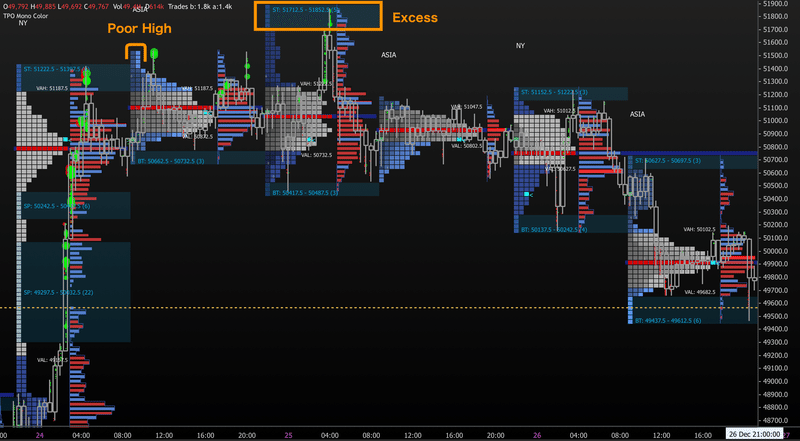

VA外の価格が拒絶されると、その強さに応じてBuying Tail (BT)やSelling Tail (ST)が現れ、価格はVAへと戻る傾向があります。

BTやSTは縦に連続したSingleのTPOを持つ場合にそう呼ばれますが、TPOが1つだけの場合にそう呼ばれる事はありません。

Exoではこちらから最小のTPO数を設定する事が出来ます。

このように時間をかけずにすぐに拒絶された範囲、BTやSTはまとめてExcessとも呼ばれますが、ExcessはSingleのTPOが特に多い場合に使われます。

要するにこれらはProfile構造の上端と下端で発生する連続したSingle Print (1つのTPOのみで構成された価格)です。

これが前日のレンジの外で発生した場合は、Unfairな価格だと判断した異なったTime Frameを持つ参加者が、価格が公正な価値へ戻ると判断し、参入した事を示します。

他の金融商品の場合、長いExcessが発生した翌日の逆方向へのギャップは、トレンドの転換と見なされます。

これはProfile構造の中にあるSingle Printです。

上端や下端ではありません。

STやBTもSingle Printではありますが、Single Printと呼ばれる場合一般的にはこちらのパターンになります。

上端や下端は前述したようにST、BTです。

また近年はあまり見かけませんが、このSingle PrintはMinus Developmentとも呼ばれます。

これらのまだ埋まっていない衝動的な値動きによって作られたGAPは、すぐに埋められやすく、すぐに埋まらない場合も後のSupport/Resistanceになる場合があります。

CMEの窓埋めは単なるPrice Gapですが、こちらはLiquidity Gapとも呼ばれます。

VolumeのVolume Gapと合わせ三大GAPとしていいんじゃないでしょうか。

そのどれもが背景は同じです。

Volumeの無い動きは埋められる、再テストされやすいという事です。

この時の相場からもう1ついうと、TPOCが目立つ程長ければ長い程、その後のSessionで再テストされる可能性が高くなるというものがあります。

この2つだけでも、最初の大陰線があった時点でその後形成されるレンジの範囲に事前にあたりをつける事が出来ましたね。

このような大陰線、大陽線では溜まったFlowが吐き出されるので、ヒントがとても多く現れます。

その構造の中身やOiの内容によって様々なパターン、それに応じて狙い所も変わってくるんですが、この記事のようなものを基本手法にされている方にとっては最も美味しい稼ぎ場になっているかと思います。

Short Time Frame (STF) / Long Time Frame (LTF)

Steidlmayerは、市場参加者を大きく2つのグループに分けました。

彼らは其々に異なる動機を持ち、異なるTime Frameと異なるサイズで取引を行っています。

Short Time Frame (STF)

Steidlmayerは、低いTime Frameで取引を行うトレーダーを、日中に取引を行いたい小規模な、主にリテールトレーダーと分類しました。

彼らには有利な価格を待っている暇は無く、POCで表される公正な価格を中心にして、多くの場合で待つ余裕の無い者同士、互いに売買を行っています。

つまり彼らが殴り合う場所がVAになるとも言えます。

こうしたエリアでの売買には流動性がある為、出来高やそこに費やす時間が少ない為に決済が出来ないという事も起こりにくいという利点があります。

またSTFトレーダーはVA以上の価格では買いませんし、VA以下の価格でも売らない傾向にあります。

そこからブレイクし、トレンドが伸びるのを待つ時間的余裕が無いからです。

そして市場を動かすほどの資金もありません。

デイトレーダーの場合、彼らは自分の1日のSessionが終わる前にポジションを閉じなければいけません。

ショートポジションならばそれをカバーしなくてはいけませんし、ロングポジションならばそれらを売却する必要があります。

Long Time Frame (LTF)

Other Time Frame (OTF)トレーダーとも呼ばれる彼らは、通常数日、数週間、数ヶ月、または数年かけてポジションを作っていきます。

その為彼らは自分が好ましいと思われる価格水準、有利な価格まで長く待つ余裕があり、時間の制約も受けづらくなります。

通常、彼らはスマートマネーと呼ばれ、銀行、ヘッジファンド、機関投資家など、個人トレーダーに比べ遥かに高い資本を持っています。

その為価格に影響を与えうる、市場に長期的なMomentumを生み出すことが出来る大きなポジションを建てることが出来ます。

ほとんどの場合、1度にポジションを約定させる事は流動性の問題から出来ない為、ゆっくりとポジションを構築する必要があり、これが市場のトレンドを引き起こすとされています。

また有利な価格というのは短期で見た場合のExcessでもあります。

デイトレーダーと違って日を跨ぐ事を厭わない為、彼らは出来高が許す限りUnfairな価格範囲で売買を行う事も出来ます。

Unfairな価格というのは通常Volumeの少ない範囲ですが、流動性によっては彼らの存在はVolumeによって知る事が出来る場合もあります。

VWAPやDCA、又その他の注文方式を利用したものもありますがこれらはまた機会があれば書きたいと思います。

BTCにおいてもこのLTFトレーダーの役割は変わりません。

最も長いTime Frameを持つであろう参加者はOnchainからもその動向の一端を伺えますが、一般的にSpot市場に現れる大口がそれに当たるでしょう。

以上の事からSTFトレーダーが主導権を握る相場は、自分たちの取引しやすい現状の平均値に満足し、そこに価値を認めている為にBalanceとなりやすく、LTFが主導権を握った相場は、新たなFair Valueを求めてImbalanceとなりやすくなります。

ここまでは教科書的な前提ですが、実際の所OTFトレーダーは多様な動機に多様な時間枠を持つ為、どんな場所でも売買をしています。

STFで見るとFairな価格であろうと、LTFで見た場合にはUnfairだったりとその時のチャート構造で変化します。

但しOTFトレーダーのBuyerとSellerが同一の価格帯でぶつかる事はあまりないでしょう。

自分は今、どのTime Frameの参加者がいる場所なのか、どんな層と闘っているのか、それを常に考えポジションを取っています。

特に初心者の方はこの部分で乖離したトレードを行なっている人が大変多いです。

頻繁にポジションを持つスタイルでも無いのに、RRの悪い場所やSTFがやりあうエリアに突っ込んでいき、LTFが入ってくるエリアでポジションを離してしまいます。

常に市場が置かれた状況を整理し、認識してから参加するようにしましょう。

今ではSTFやLTFでの分類の他、サイズ別CVDでどの層が市場を引っ張っているのかもわかりますから、とても便利になりましたね。

そこからはそれと関連する指標は何なのかという連想ゲームのようなものですが、他のものでも同じように、そうした補完的関係を見れているかどうかでは全然違ってくると思います。

誰でも思い付くようなベタな一例を出すと、小口のTakerが引っ張っている場合は、レバレッジがよりかかった状態ともいえますから、そこでOiが積まれている場合は余計に危ういだろうという感じですね。

大口が抜けた後ならば尚更です。

ここまでは瞬間的に連想出来ますが、ではより自身のトレードを優位にする為にはどう考え、他に関連するどんな指標を見ればいいのでしょうか。

そこに自身の優位性があると感じているのでみなまで言いませんが、どんな事にでも簡単に納得はせず、その先へ先へとアルファを求めていくべき姿勢が大事だと思います。

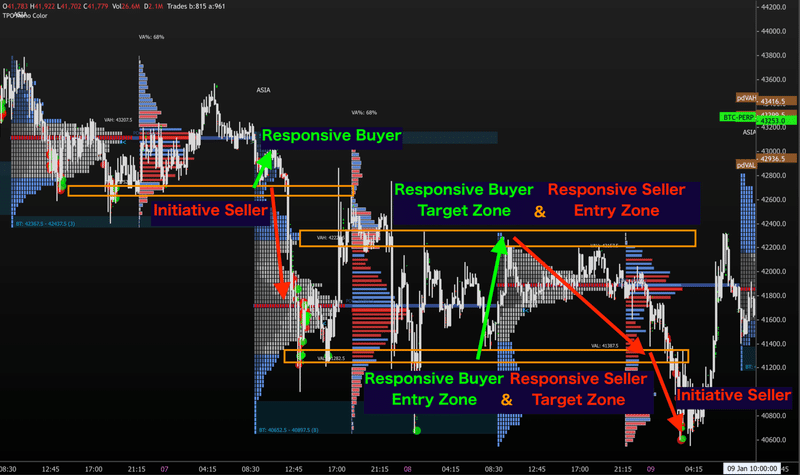

Initiative/Responsive

上項と繋がる話になりますが、VAの売買活動に関しても、Auctionには2つに分かれた4種類の参加者がいるとされています。

Initiative Participants

1. Initiative Buyer:価格がより高い価値を求めることに賭けて、価値より高く買う。

2. Initiative Seller:価格がより低い価値を求めることに賭けて、価値より低く売る。

Responsive Participants

3. Responsive Buyer:価格が価値に戻ることに賭けて、価値より低い価格で買う。

4. Responsive Seller:価格が価値に戻ることに賭けて、価値より高い価格で売る。

これらは前日のVAが基準となります。

要するにInitiativeは高く買って高く売るようなブレイクアウト、Responsiveはレンジの平均回帰を狙った参加者の反応を指します。

Balance : Imbalance

これについての考え方や環境面については既に書きましたが、恐らくこれが最も大きなトピックでもあるのでもう少し掘っておきましょう。

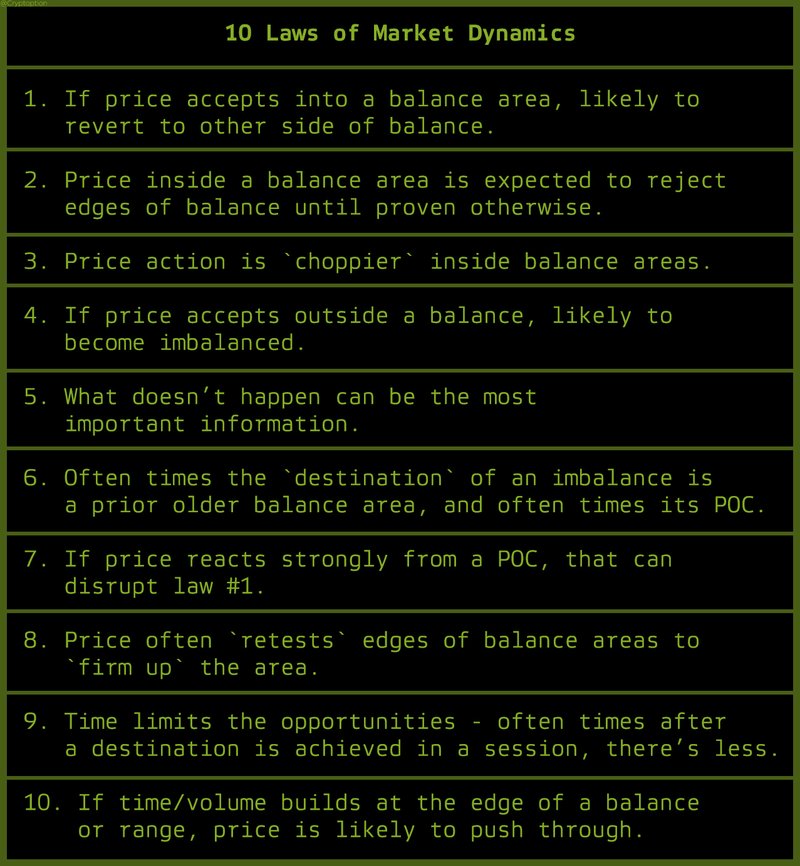

この法則を目にされた方もいくらかいるのではないでしょうか。

誰がいつ纏めたものなのか、大事な所は不明ですが書いてある事は基本的な事ばかりです。

自動翻訳したものが以下になります。

マーケット・ダイナミクスの10の法則

1. 価格がBalance Areaに受け入れられた場合、Balanceの反対側に戻る可能性が高い。

2. Balance Area内の価格は、そうでないことが証明されるまで、Balanceの端を拒絶することが予想される。

3. Balance Area内では、価格の動きがより激しくなる。

4. Balance Areaの外側で価格が受け入れられた場合、Balanceが崩れる可能性が高い。

5. 起こらないことが最も重要な情報となることがある。

6. しばしば、Imbalanceの行き先は、以前の古いBalanceエリアであり、そのPOCであることが多い。

7. 価格がPOCから強く反応すると、法則1を崩すことがある。

8. 価格はしばしばBalance Areaの端を再テストして、そのエリアを固める。

9. 時間が制限されているため、1回のSessionでは目的地が達成される機会は少なく、後になることが多い。

10. Balanceやレンジの端で時間やVolumeが増えれば、価格は押し切られる可能性が高い。

Initial Balance (IB)

IBは、市場が開いてから最初の1時間の範囲です。

伝統的にOpening Rangeと呼ばれる事もあります。

これは1990年代にOpening Range Break Out Strategyの流行があったからですが、STFトレーダーの増加によって時と共に定義が変わり、今ではトレーダーによって1分を選択する人までいます。

30分のTPOならAとBの範囲、ローソク足ならば2本分です。

その範囲の高値と安値をIBH (Initial Balance High)、IBL (Initial Balance Low)と呼びます。

BTCは24時間営業なので、日足更新のタイミングであるUTC午前0時〜というのが基本です。

大きく分類するとAsia Session、Europa Session、NY Sessionとありますが、それらの其々最初の1時間をIBと見なす事も出来ます。

私はSessionを2つで見ているのでこのような形になります。

その他の金融資産の場合は通常ETH(Extended Trading Hours)とRTH(Regular Trading Hours)で分かれています。

そうするとこれはNY TimeがRTHですからAsiaをETHとして見ている形になりますね。

仮想通貨ではそれ程重視してる人をあまり見かけませんが、これには理由があります。

特に原資産に連動するような指数先物では、夜間や取引開始前に発注された注文が取引開始後1時間以内に約定する事が多かったんですね。

これがそれらを取引する多くの人がIBを重要なレンジと考える理由です。

夜間のOvernight Sessionでニュースが出た場合は特にですね。

ですがBTCにはそのような明確な根拠がありません。

日足更新やSessionの切り替わりという重要なタイミングではあるのでそれに応じた使い方もあるでしょうが、Price Gapも発生しませんしまるっきり同じようには使えないでしょう。

個人的には日足更新時に特定のパターンが出た場合にのみ取る戦略がありますが、その場合は補助的に使っています。

一般的にIBを下回ったり上回ったりと、その範囲外に移動する動きを見る時はLTFトレーダーが主導権を握っていると見なす事が出来ます。

またIBの幅が広ければレンジ相場の初期シグナル、幅が狭ければトレンド相場の初期シグナルとなります。

これを利用したMOVE戦略を取ってもいいかもしれませんね。

noteにでも纏めれば売れるんじゃないでしょうか。

Sessionが終わりに近づくにつれ、価格は価値が見出され、相場が膠着するケースは多くなります。

そこからOvernight Session等の話になっていくんですがこれは仮想通貨とは関係ないので省略します。

この辺りとBalance云々の話はDalton’s 80% rulesにも関係してきますが、そのまま馬鹿正直に応用した所で上手くはいかないでしょう。

以前Tweetしたものを参考にして下さい。

特に今呟く事もないので2、3年前に取ったメモの中から一つ

— EGG (@pekiron) October 26, 2021

Dalton’s 80% rulesに基づいた戦略

仮想通貨に合わす場合はsessionを加味して、またDeltaやimbalance等も条件に加えてみましょう

いつ呟いたかも覚えてませんが実際は80%も当然ありません

IBHやIBLを抜けたにも関わらず、30分以上維持できなかった場合、それはFailed Auctionと呼ばれます。

その後IBに戻った場合その反対側が試される可能性が高くなります。

なんだか似たような話が多いですが、こうざっくりと紹介する時の市場の動きとはそんなものなのでしょうがないですね。

DTS (Day Timeframe Structures)

DTSはIBに基づいてDay Typesを5つのパターンに分類したものです。

Jan Firichによる論文が有名ですが、この辺りを定量的に分析されている方は他にもたくさんいます。

こちらでは個々のDTSを定義付けし、実際のマーケットでの発生率を計算、又各構造を比較分析し、各構造間の潜在的な依存関係を分析しています。

また市場でトレンドの動きが観察できるのは全体の20%であると色々な本には書いてありますが、Jan Firichの統計によると、全体の9.5%に過ぎないようです。

マーケットプロファイルのエントロピー

ー各先物市場でのトレンドデー検出の新手法ー

https://www.ntaa.or.jp/ntaw/02-cnt/uploads/2019/09/TA4-3.pdf

Trend dayの発生要件を定量化したものではこうした論文もあります。

解説していこうかと思いましたが、日本語ですしソース読んでもらった方が手っ取り早いですね。

市場により価格の振る舞いが全く違うものになるのはMarket Profileでも変わりません。

他にもMarket Profileを定量的に評価した戦略は各所で様々に行われています。

Opening Types

こちらも様々な形によって分類したものですが、仮想通貨で扱うには色々とアップデートした方がいいのではないかと考えています。

それらの基本的な考え方は今でも参考になるので気になった方は調べて下さい。

後述するMS、Funding Rate等の幾つかの指標とこれらをMIXさせたトレンド環境認識を自分は取っていますが、それらを長々と書く気力はもうないので今後書く気が湧けばという事ですいません。

順番通りに書いている訳ではないのでそろそろ限界に近付いております。

Rotation Factor

Rotation分析と呼ばれるものです。

今後書く気が〜以下同上。

Finished/Unfinished Auction

取引所で取引を執行する際、買い手と売り手は市場のAuctionに参加しなくてはいけません。

その際に大事なのは、価格は誰も売買に興味がなくなるまで(最後の買い手が諦めるか、最後の売り手が諦めるまで)上下するという事です。

上昇している相場は最後の買い手が購入し、それ以上の買い手がいなくなると停止して下降します。

下降している相場は最後の売り手が販売し、それ以上の売り手がいなくなると停止して上昇します。

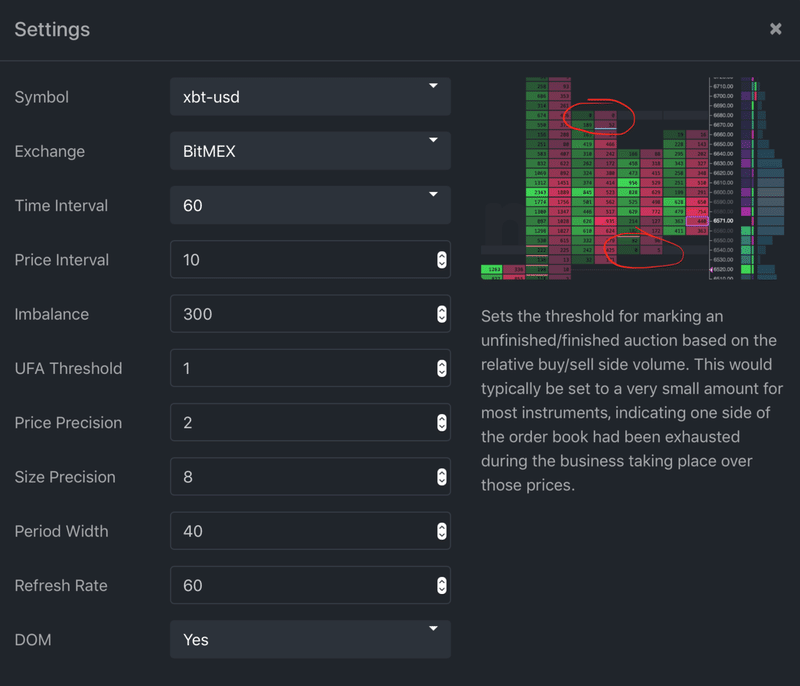

そうして高値でのbidが0、または安値でのaskが0になったProfileは、Finished Auctionと呼ばれます。

これは市場に需要や供給がなくなったことを示しています。

0bidとはその時購入しようとしている受動的な買い手がいなかった、0askとはその時販売しようとする受動的な売り手がいなかった、という事です。

これらは特に極端な価格水準で起こったものに注意を払って下さい。

その逆で、バー内の1番上と下に買いと売りの両方が含まれている場合、それはAuctionがまだ終了していないことを示します。

それがUnfinished Auctionです。

Unfinished Auctionがあるということは、少なくとも短期的にはこの価格水準での取引が継続し、もう一度試しにくる可能性が高いという事になります。

その為これらの価格水準は、支持線または抵抗線としてある程度機能します。

ここからややこしい事を言います。

ExoではTickで切り刻んでいく事が出来る訳ですが、ここをいじると当然0になったりならなかったりする訳です。

じゃあどの設定で見ればいいのとなる訳ですが、それに対する回答は探しても出てきません。

CignalsではBuy/Sellの相対的な数量に基づいた閾値を自分で選択出来ますが、実際の計算がどうなっているのか、詳しい事は運営に問い合わせるしかありません。

プラットホームによってもこのようにバラバラになっており、似たような問題は頻出します。

コミュニティで検索をかけても出てこない事柄も多くあるので、そうした場合は運営なりエンジニアなりにさっさと聞いてしまいましょう。

この概念については更に詳しく説明していこうかとも思ったのですが、長くなる割に興味ある人がどれだけいるんだよという労力に対するリターンが心許なさすぎるので辞めておきます。

Poor High/Poor Low

Poor High/Poor LowはST/BTと同じくProfileの上部、又は下部にあります。

しかしこれらは1つのTPOでなく、2つ以上のTPOを持ちます。

それは優柔不断な、市場での方向性の欠如を示しており、これらのレベルは再度試される可能性が高くなります。

AMTや前項に書いたルールに反していますから、Auctionがまだ終了していないという事を示しているわけですね。

上の場合はちょうどお誂え向きに、高値を越えた場所で流動性が厚くなっており、多くの燃料も蓄積されました。

最近もこれに関してTweetしておりますが、このように流動性とFootprintを併せて見る事でより良いパフォーマンスを得る事が出来るはずです。

Poor High+Buy Wall→ST or Break Out pic.twitter.com/ZBwEMJx5a1

— EGG (@pekiron) December 23, 2021

Candlestick

ローソク足チャートによる様々なパターンについてですが、市場が数百年に渡り進化してきた今、その有効性は薄れているように思います。

それは機関投資家やアルゴがいなかった時代のものです。

移り変わりというものは激しく、様々な論文が結論づけているように、最初のテクニカル分析全盛時代も、1980年代後半から輝きを失い、1990年代の前半には一度終わりを迎えています。

ローソクとは関係がないので余談になりますが、テクニカル分析に関する最も古い調査研究は、Stewart が1924年から1932年の間にシカゴの大手先物取引会社の顧客の取引行動を分析した事から始まります。

その結果、取引の規模や商品への知識に関わらず、トレーダーは穀物先物取引で失敗していることがわかりました。

アマチュア投機家は、先物市場ではショートよりもロングの傾向が強かったようです。

また価格の動きに逆らった取引が主流で、一般的にロングポジションは価格が下落した日に建てられ、ショートポジションは価格が上昇した日に建てられました。

しかし,代表的な成功した投機家は,価格が上昇したときの反転で買い,価格が下落したときの上昇で売るという傾向を示しており,成功した投機家は市場のトレンドに従うことが示唆されています。

1989年、Steve Nisonによって海外に紹介されたローソク足は、その後1991年以降、本(「BeyondCandlesticks」「JapaneseCandlestick Charting Techniques」)として出版されベストセラーとなりました。

これ以前には殆ど知られていなかったと考えると案外歴史は浅いんですね。

ローソク足パターンはトレンド継続パターンよりも反転パターンの方が多いですが、Nisonはそこで新しいポジションを建てるのではなく、手仕舞いする事を推奨しています。

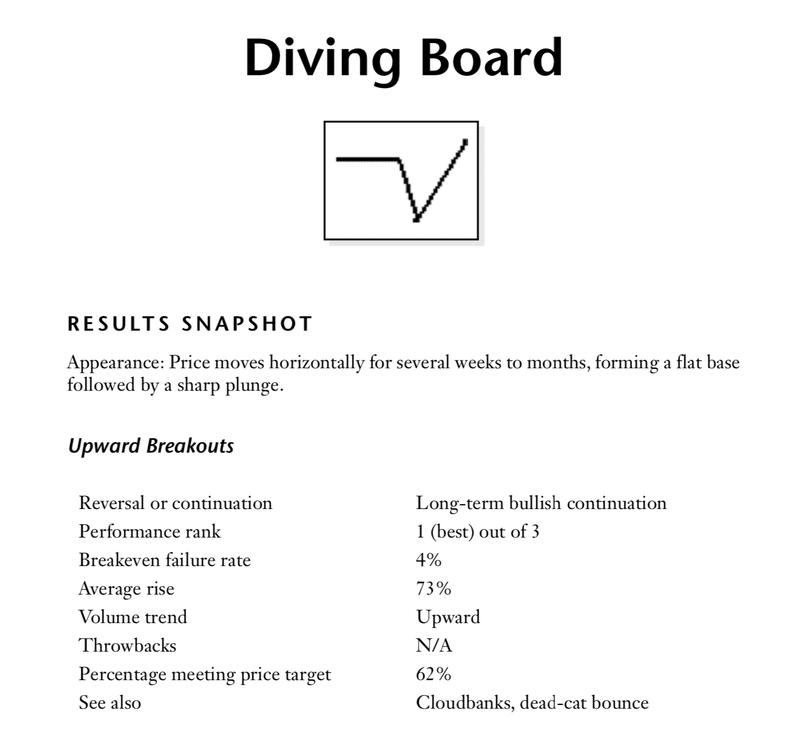

2008年にThomas Bulkowskiが著した「Encyclopedia of Candlestick Charts」では、過去のデータに基づいてあらゆるローソク足パターンのランキングを作成しています。

(ネットにPDFで上がってますが著作権はどうなってるんでしょうか)

これにはなかなかの熱量を感じます。

オタクや研究者のなせる技ですね。

日本のローソク足をメインでやってる有料サロン運営者にはこの方の爪の垢を煎じて飲ませてやりたいです。

あまり知名度もなさそうですし、私が悪徳商材屋ならここからパクって高額Noteとして販売するでしょう。

自分も何年か前にですが各パターンを条件付けして試しに信頼性の高いとされる3つ程のローソク足のチャートパターンを検証したことがあります。

しかし1年間のデータでの優位性はことBTCにおいては全くありませんでした。

むしろ逆の結果になったものまであります。

もう検証することはないですが、ローソク足トレーダーの方はその辺りどう捉えているのかが気になります。

おそらくは経験論ばかりでろくに検証すらしてない方がほとんどなのではないでしょうか。

ローソク足を見るだけでは実際の需給、買い手や売り手の規模がどうなっているのかはわかりません。

需給の結果を簡略化したものを、更に簡略化したパターンで一義的に意味を当てはめている訳ですから、それは推測に推測を重ねるだけの意味のない行為になりかねません。

こうした十字で拮抗したというのは各自のタイムスケールで勝手に見ている我々の判断です。

十字の範囲で均等に売買されている訳では無く、以下の例では、出来高を合わせてみると上値で抵抗にぶつかっている事がわかります。

翌日は陽線となったもののその翌日はPOCに抑えられ真っ逆さまというよくある展開でした。

当然ですがこうした説明のように、ヒゲの長さと抵抗や押目買いの強さが比例するというような事は全くありません。

流動性を全く無視しています。

出来高が無ければ再テストされやすく、出来高があれば燃料になり得る、それだけです。

また、出来高が多いという事は多くの時間をそこで過ごしただけであるとも言えます。

このように時間と出来高が等価でない場合が、本来の抵抗にぶつかったといっていいものでしょう。

最近の下落では底に多く捕まったトレーダーがいましたからヒゲがすぐ埋まるというような事はありませんでしたね。

ここでは安値更新後にOiも増加していましたから多くのショートポジションが捕まっている事を意味しています。

これがストップを狩っただけの動きならまた違ったPAになっていたでしょう。

パターンとしての発想は合理的であり完成度の高いものだと思いますので、Order Flowを見ればより理解が進むのではと思います。

というよりもそれを見なければ果たして意味のある結果が得られるのか甚だ疑問です。

ローソク足トレーダーは、中身は其々全く違うものなのにも関わらず、画一的に形だけを持って判断している訳です。

それによって有意な結果が得られるとはとても思えません。

市場はローソクの形なんか気にしません、あくまで需給によって動きます。

根拠の薄いものをいくら研究した所でどれだけのエッジが得られるのでしょうか。

それこそEncyclopedia of Candlestick Chartsに目を通した方がよっぽど有益でしょう。

2021年はこのローソク足に何度か新しい風が吹きました。

あまりに微風だったので殆ど気付かれていませんでしたが。

一応Tweetはしていましたがせっかくなので簡単に紹介しておきます。

なんら見返りを貰っていないにも関わらず、回し者みたいに思われるのも嫌なので有料インジケーター等に触れるのはこれまで避けていましたが、有料プラットホームの名前は既に出しているのでもはやどうでもよくなってきました。

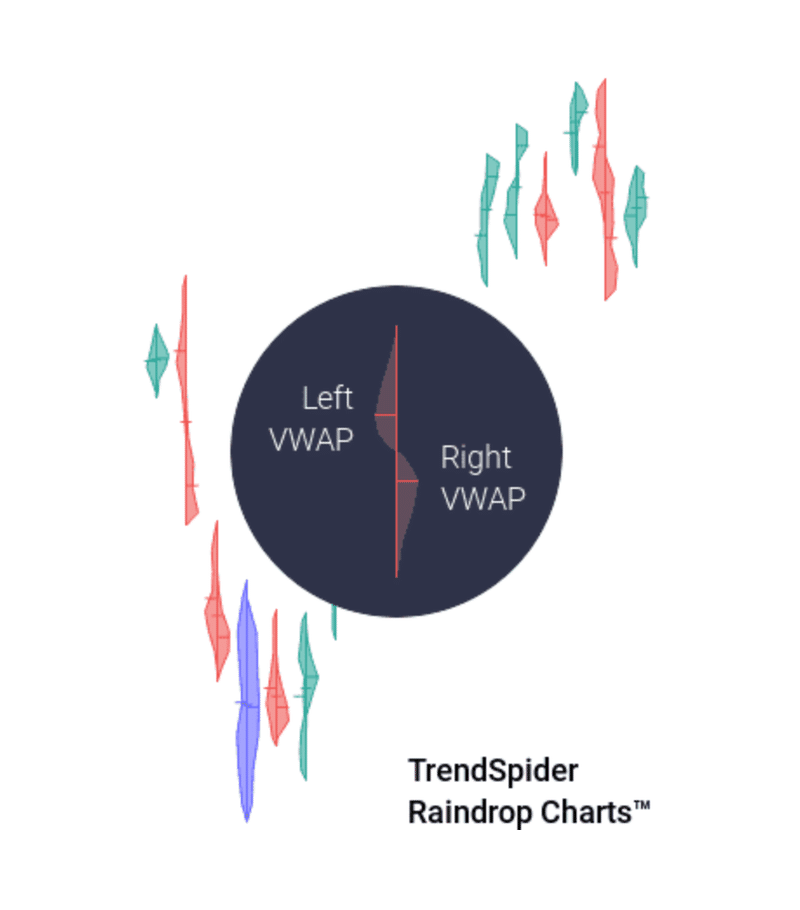

Raindrop Charts

1つ目はTrading Platform、TrendSpiderによるRaindrop Chartsです。

これは2021年からでなくもっと以前からあります。

詳しくはPDFをご覧下さい。

従来のローソク足とは異なり、Raindropには始値と終値がありません。

高値、安値、左VWAP、右VWAPで構成されています。

各Raindropの前半(左側)は取引期間の前半を、後半(右側)は後半を表しています。

各辺の幅は、各価格帯で発生した取引量を表しています。

ダッシュはそれぞれの期間のVWAPを表しています。

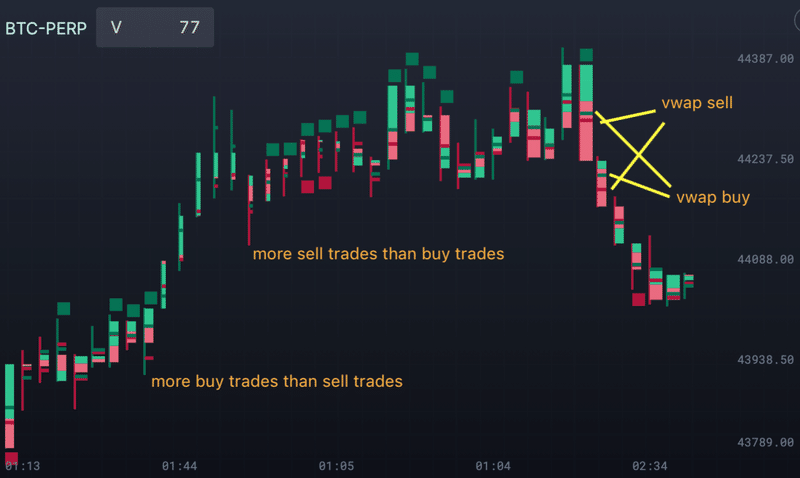

VChart

ローソク足は取引に役立つ情報を提供していない。

・1時間後、価格は5%上昇しました。

・100BTCが取引された後、価格は5%上昇しました。

時間が価格を動かすのではありません。

人が動かすのです。

誰かが取引をするから価格が動くのです。

こちらはLiquidation Mapsを売りに始まり、今や様々な独自コンテンツを提供するThe KingfisherのVChartです。

V = 77は、77BTCが取引された後、1つのバーが完成することを意味します。芯の色は、バーの中でどちらの側がより多く取引しているかを示しています。

バーの幅はバーの勢いです。

これは、バーの継続時間のZ-scoreによって計算されます。

バーが薄い場合、価格は速く動いています。(z-score < -1の場合は30%の幅)

バーがmediumであれば、価格はnormalに動いています。(-1 < zscore < 1のとき幅70%)

バーが太い場合、価格はゆっくり動いています。(zscore > 1のとき幅100%)

各バーの上下には流動性指標があり、赤枠は売り方の流動性(ロング)を、緑枠は買い方の流動性(ショート)を示します。

LuxAlgo Candles

こちらはTradingviewにて無料/有料インジケーターを提供するThe LuxAlgoのPremium indicatorが提供するインジケーターの1つです。

下記は少し説明不足に感じますが無いよりはマシなので公式を参照して下さい。

他にもありますがとりあえずはこの辺で。

私はどれも使っていません。

Price Action (PA)

海外で最も多いとされる有料トレーディングコースの内容は需給に関してのもので、それらをプライスアクションから全て読み取ろうという形式です。

PAは比較的教える事も実践する事も(見よう見真似では)簡単であり、数百種類もあるパターンを覚えずとも、それを記載した概要さえあれば取引への知識が無くともそれを元にいくらでもお絵かきをして教える事が出来ます。

それゆえ教えている人のエアトレーダー率が高いという現状があります。

そこは海外も日本とあまり変わらないようです。

問題なのは初心者であれば特に、利益を上げているトレーダーなのかそう見せているだけなのか、区別がつかない所です。

オーソドックスなテクニカルに少し調べれば載っているありふれた物、ネットにあるものの丸パクリ、あるいはほんの少しの改良、トレード歴が2、3ヶ月もあれば書けそうな浅い考察、サロン屋の殆どがそれに当てはまりますね。

海外はスケールも大きいので、有料コースの運営だけでわずか6年で700億稼いだ人もいるようです。

生徒が1万人を越えているにも関わらず、一度もライブ取引を見せたことがないなんて人もいます。

もちろん取引履歴も見せないようです。

商材屋に利用されるのを防ぐため詳細は差し控えますが、海外では知名度の高いFX掲示板があります。

そこに一人の匿名トレーダーが建てたスレッドがあるのですが、これが伸び続け9年が経った今は1500ページにも及んでいます。

これは非常に有益な議論が戦わされたからに他なりませんが、このスレッドは結局商材屋に利用されることになりました。

このスレッドから丸パクリしたトレーディングコースの中には1年間での講習料が300万円という高額なものまであります。

全てそのスレッドから今も無料で学べるにも関わらず、です。

そんな事でPAは誤解を招きやすい両極端な評価を受けやすいものなんですが、その付き合い方をこれから書いていこうと思います。

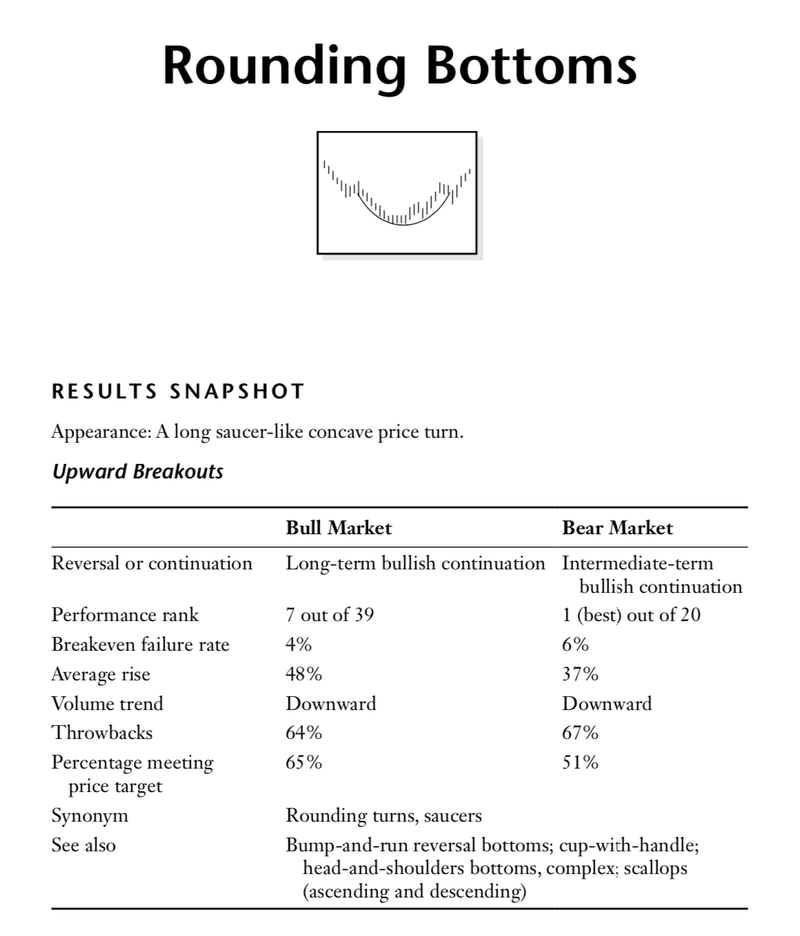

Encyclopedia of Chart Patterns

前項で紹介したThomas Bulkowskiには、Encyclopedia of Chart Patternsという著作があります。

初版は2000年に出版され、その後2005年には2nd editionと版を重ね、ついに去年2021年に1315ページにも及ぶ大作の3rd editionが出版されました。

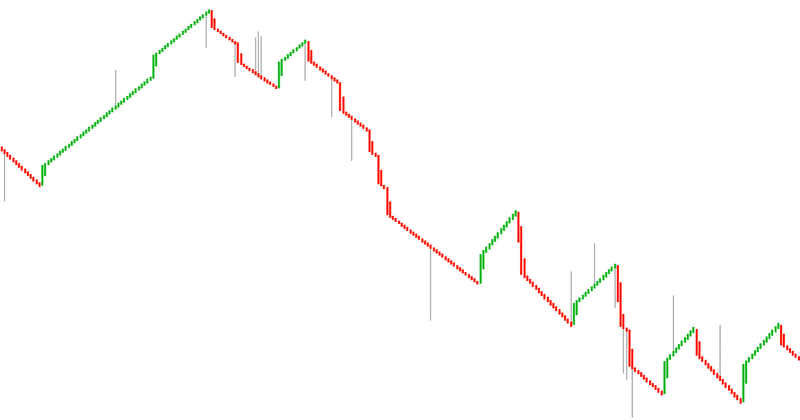

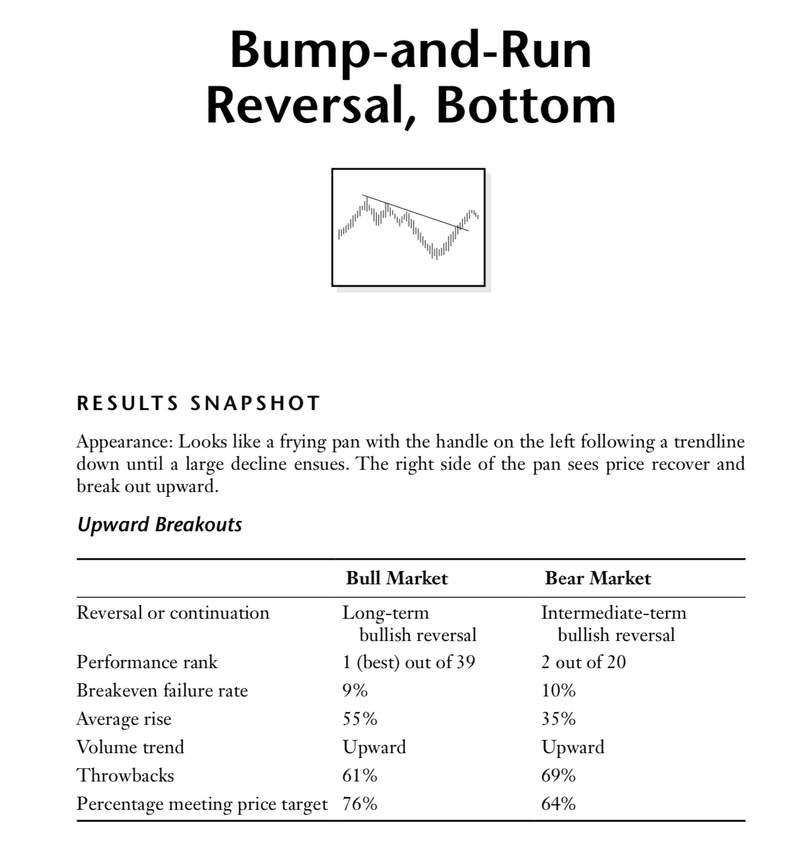

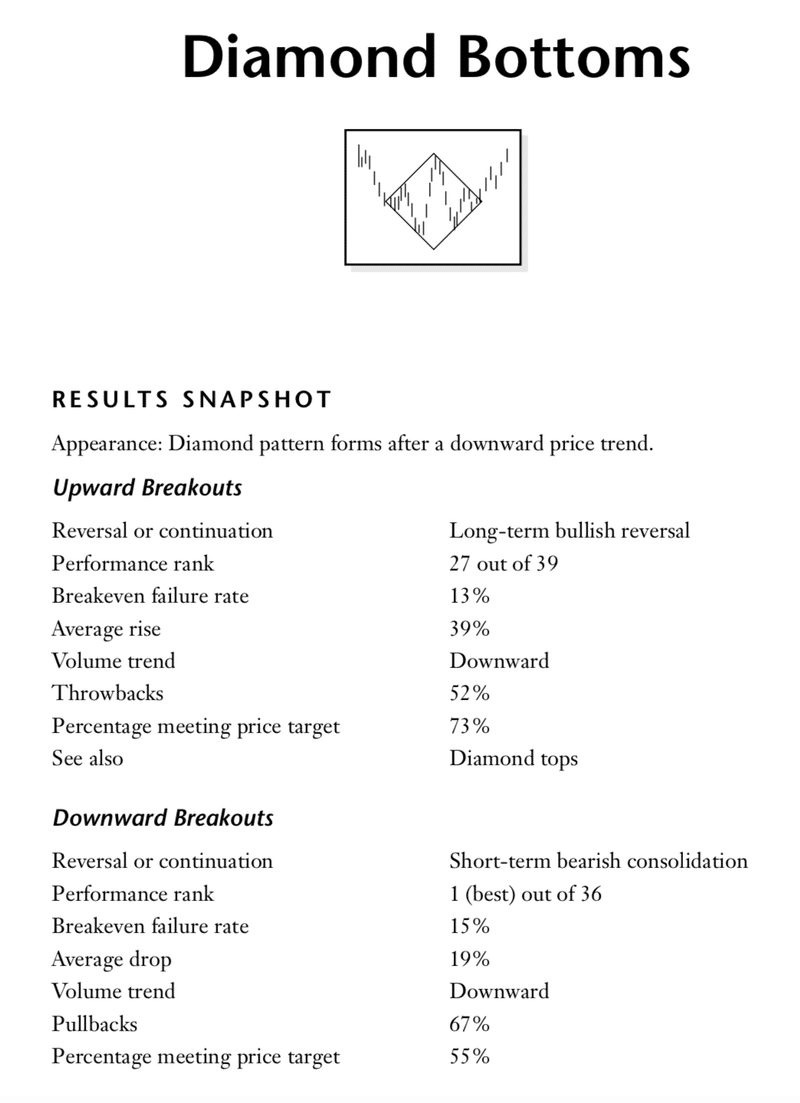

こちらも例によって各チャートパターンからの統計を出してくれています。

私が悪徳商材屋ならここからもふがふが。

せっかくなので内容の方にも触れてみましょう。

3rd editionで追加された項目の一部を並べるだけでも、その変態的な仕事ぶりが伝わってきます。

初版(15,000)の10倍、第2版(38,500)の約4倍となる150,000サンプルを収録。

時系列でのパフォーマンスと失敗(チャートパターンは30年前と同じように機能するのか?

失敗したパターン(失敗したパターンを取引することで、より多くの利益を得ることができるか?)

特別な機能(いくつかのチャートパターンに特有の統計情報を表示)

あまりに膨大なので一部のみをあまり説明もせず引用していきますが、詳しくは本文を読んで下さい。

またBulkowskiのHPでは無料でチャートパターン識別ソフトがダウンロード出来ます。

フライパンのような形をしていて、左側のハンドルはトレンドラインに沿って下降し、大きな下落が起こります。

右側のハンドルは、価格が回復して上方にブレイクアウトします。

バンプ・アンド・ラン・リバーサル(BARR)のトップを発見してから1年以上が経ち、私はその補完物であるBARRのボトムを探すことにしました。

このパターンは、平均して35%から55%の利益を上げており、強気相場と弱気相場でのパフォーマンスランキングで1位と2位を占める、強力なパフォーマーです。

ダイヤモンドは下方へのブレイクアウトに適しています。

チャートパターンの中で最も良いパフォーマンスを示しますが、上方へのブレイクアウトは最も悪いパフォーマンスに近いです。

アップワードブレイクアウトのダイヤモンドの56%がブレイクアウト後に価格が20%以上上昇しています。

ダウンワードブレイクアウト後に価格が20%以上下落したのが39%というのも、なかなか良いですね。

他のチャートパターンの平均は28%なので、ダイヤモンドは特に優れていると言えます。

高さと幅が両方あるダイヤモンドが最も良い結果を出すのは当然だと思うでしょう。

しかし、実際には背が高くて幅が狭いものが、上昇・下降の両方のブレイクアウトで最も優れています。

短いダイヤモンド(幅が広くても狭くても)の取引は避けたほうがいいでしょう。

彼らのパフォーマンスは最悪です。

これは、平らなベースの後、急落し、その後回復するというものです。

このパターンは、市場が最高値を更新し、多くの優良銘柄が過大評価されているときに、私が頻繁に探しているパターンです。

私は週足チャートに切り替えて、飛び込み板パターンを探します。

これらの銘柄は、長期的に上昇する可能性を秘めた価値あるものです。

しかし、特に急落時の安値付近で購入した場合、リスクが低いとは言えません。

234のパターンは、価格が100%以上上昇していることに注目してください。760個のサンプルのうち、この234個のパターンは31%を占めています。

価格が最終的な高値に到達するまでには、平均して2年かかることを覚えておいてください。

ストップを使用すると、最大価格に達する前に取引から外されてしまう可能性が高くなります。

ラウンディングボトム、ラウンディングターン、ソーサーは、同じチャートパターンの同義語です。

丸みを帯びたボトムは、平均上昇幅が大きいので、パフォーマンスが非常に高いです。

1と7のパフォーマンスランク(1が最も良い)は、その点を強調しています。弱気な市場では、丸い底は最もパフォーマンスの高いチャートパターンである。

この結果に驚いて、さらにたくさんのチャートパターンを追加してみましたが、結果はほとんど変わりませんでした。

ちなみに三尊や逆三尊、アセトラ、ディセトラ等の知名度の高いパターンは全てランクが高くありません。

Bulkowskiは厳密に定義づけたその形と出来高、かけた日数等の、あくまで数字を主体として分析しているので、需給と絡めた考察は薄いです。

彼はOrderflowやVolume Profile、TPOも用いません。

またそれなりに齧ったようにみえる一端のPAトレーダーでも、同一のものと判断してしまうようなものまで細かく分類しています。

その為あまりパターンの知識が無い場合、同一と判断してしまうパターンでパフォーマンスにかなり開きがあるというような現象も起きています。

更に彼ら一般的なPAトレーダーはBulkowskiのように統計を取っている訳でもありません。

ここに中途半端にPAを学んだだけでは勝てない、又勝ちづらい本質があるのだと思います。

数百もあるチャートパターンを覚える必要は個人的に感じません。

それらはあくまでPAの作る結果としての構造です。

その有効性の統計でも聖杯のようなものはありません。

定義付ける為には様々な状況で様々なルールが必要になり、値動きに併せ様々な仮定をしなくてはいけません。

個人的なPAに関しての一番の問題点は、それがチャートを読んでいるのか、自分に都合のいいように読んでるだけなのか、PAだけでは判断が付かないという所です。

PAを学んだだけでは、何故価格が特定の領域に引き寄せられるのか、又跳ね返されるのかわからないでしょう。

自分は何故そのような形になるのか、大事なのはそのパターンが構成されていく過程とその理由だと考えています。

需給の結果として、最終的にそういった構造が現れるという事です。

その為、PAはこれら頻出されるパターンが何故そうなるのか、ならないのか、それを考える為のあくまでテキストのようなものと考えた方がいいのかも知れません。

私はパターンが出来てから、さらにそれを確認するのを待ってからではもう遅いと考えているので、その為にOrderflowやVolume Profileその他を併用しています。

PAとはそもそもがOrderflowの産物ですから、海外ではPAを専門にやっていたトレーダーが、FootprintやMarket Profileを取り入れるといったケースが2021年は特に多くなったように思います。

未だにローソクやLTFでのチャートパターン、乖離や歩み値だけでツッコミが入っていると想像してやられてる方も多いですから、何故そこを仮定で済ましてしまうのか個人的にはとても不思議です。

時折そうしたドヤったようなTweetを見かけてはデータを確認するという性格の悪い事をしますが、それらがいかに適当な事を言っているのかがよくわかります。

ただそういった部分を切り捨てて、感覚的にうまくポジションを構築し成功するトレーダーももちろんいますから、全てを否定したい訳では無論ありませんし経験論も否定しません。

あまりにもそうしたPAトレーダー達のアカウントに騙されている人が多いのでつい長々と書いておりますが、この界隈には何年もいて色々な話を聞き、また見てきました。

勝ってるように見せて実は借金がある、アフィやサロンで得た資金を使った両建てでの利益を見せている、人の損益を使っている、デモトレードの損益を見せている、Chrome拡張での損益偽装、数分で億稼ぎましたドヤ(約定履歴を見たらそんな枚数は約定されていない)

PAトレーダー達のこうした例は枚挙にいとまがありません。

誰かを参考にしたいなら、極論明らかに大きなアカウントを持っている人とLeaderboardのランカーだけを見たらいいんじゃないかとも思いますが、殆どの人は簡単により自信のある人を信じてしまいます。

その人達がエアなのか、それともどれだけ本当に上手いかはわかりませんが、明らかなメジャープレーヤー(メジャーでクリーンナップを打っている人達)と商店街の草野球チームで4番を打ってる声がでかいだけのおっさんがいれば、Twitterの人達は何故かそうしたおっさんに引き寄せられます。

そこで個人的に嘘くさい人とはどういうものか、それらを見分ける方法を書いてみます。

その商品の取引自体に関する構造や需給の仕組み、取引所の仕様についての理解が浅い人

誰でも見れるものだけで闘っている人

自分の固まった手法以外の新規なもの (プロジェクトやシステム、手法 etc)に対しての興味が薄い人

シンプルに拘っている人

私が見てきたうまい人のほとんどは取引に関しての幅広い知識を持っていましたし、様々なものに対して貪欲で機会に敏感です。

取引環境はある日劇的に変わり得る訳ですから、こうした視点は長くやる上では至極当然のものです。

上記に挙げたものは全て自分の素人さ加減や知識の浅さ、勉強不足に言い訳が出来るという利点もあります。

そんなの知らなくても勝てるしなとだけいっとけばいいんですからとても楽ですよね。

4に関しては一見問題ないように見えますが、1〜3が揃った場合は危険信号です。

もちろん例外はありますが、そういった人は長所に対しての変態性が際立っていたり、公にわかる形で結果を出している事が多いですからなんとなくわかるんじゃないでしょうか。

簡単にいうとこれらを併せ持つ人というのは強い人の思考法からはかけ離れています。

1〜4に加え、更にサロン、商材、案件、アフィ全てに手を出してる人なんかはもう役満ですね。

何故かそういった役満でも評価の高い人が大勢いますが私には理解出来ません。

フォロワー数も全く関係ありませんから騙されないようにしましょう。

要は公式でない他人の本当かどうかもわからない損益なんかはどうでもいいのです。

自分に取って必要な、正しいであろう情報や知識を与えてくれる、又は補完してくれる人をフォローするべきです。

ここからは最も基本的な市場構造の説明と、何故そういったパターンが現れるのかという説明がてら、もう1つだけ例をあげておきます。

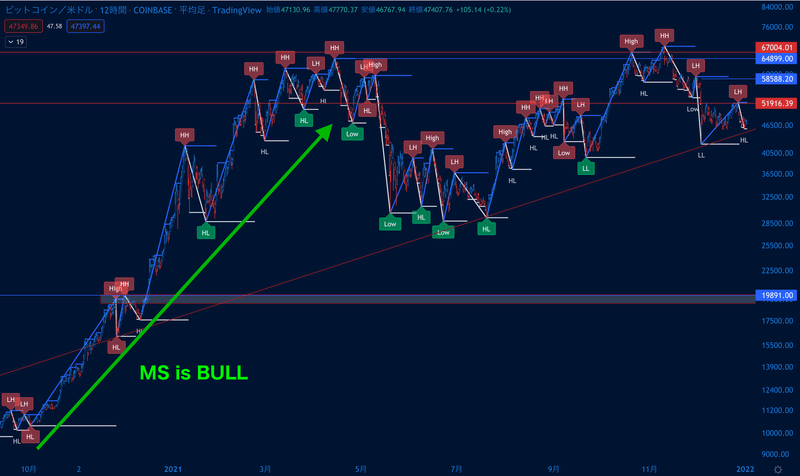

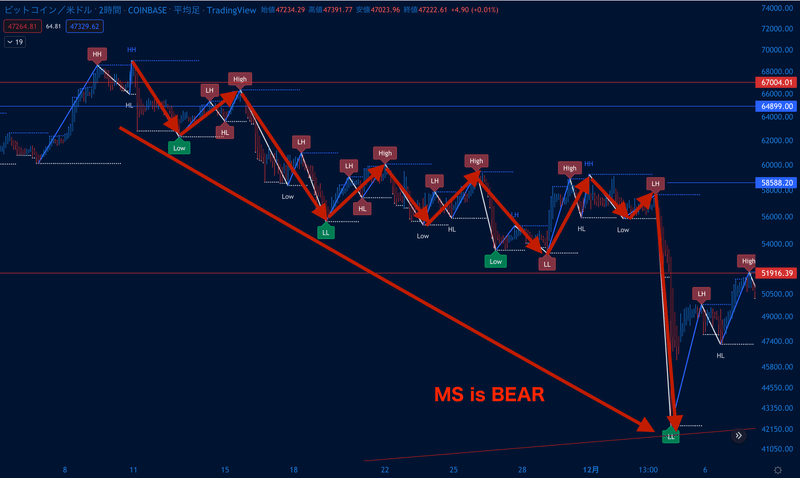

Market Structure (MS)

基本中の基本ですから恐らく知らない人は殆どいないと思われるのでわざわざ説明するべきか悩みましたが、一応他とも関連してくるものなので説明しておきます。

読んで字の通りの市場構造ですが、これは経済学の用語ではありません。

成功しているPAトレーダーでMSを重視していない人は殆どいないのではないでしょうか。

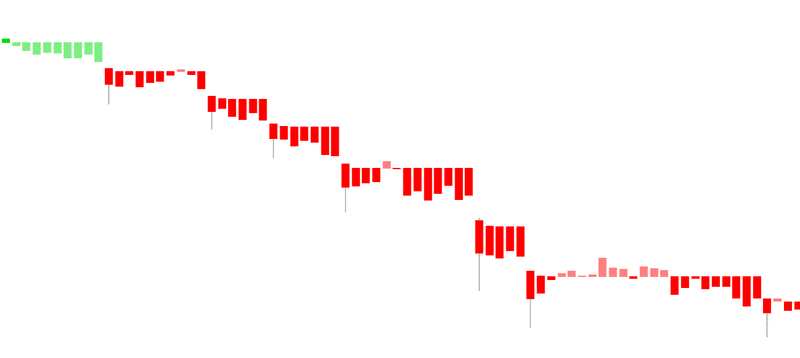

PAは上昇、下降、又は横ばいで形成されますが、MSはその変動の結果として現れてくるものです。

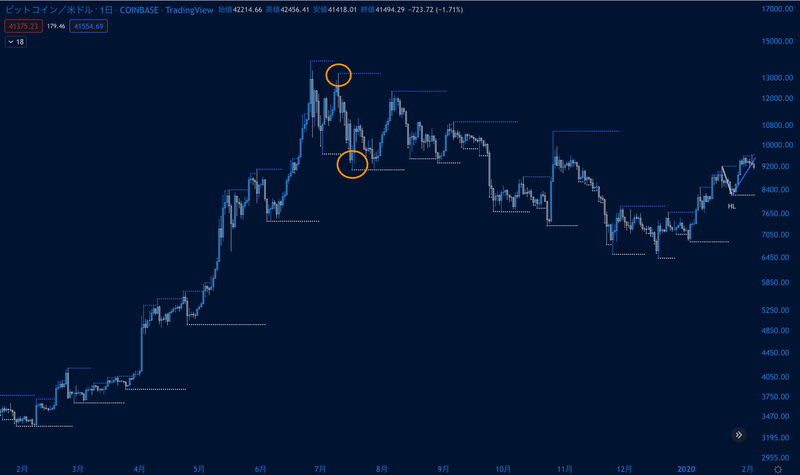

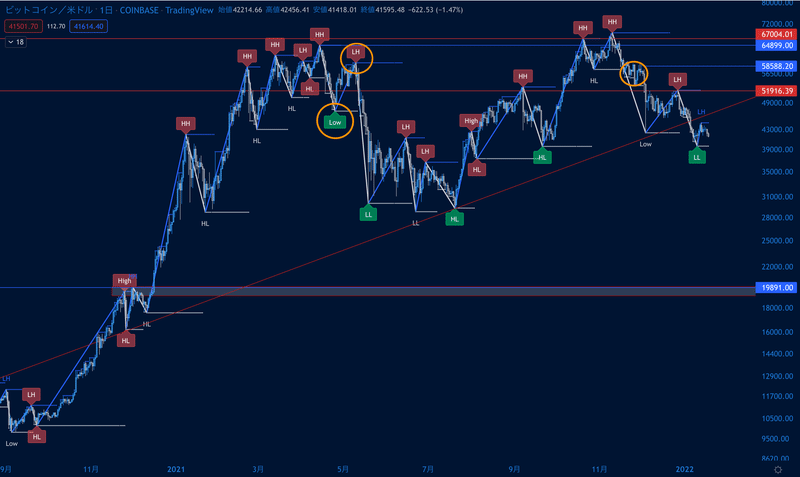

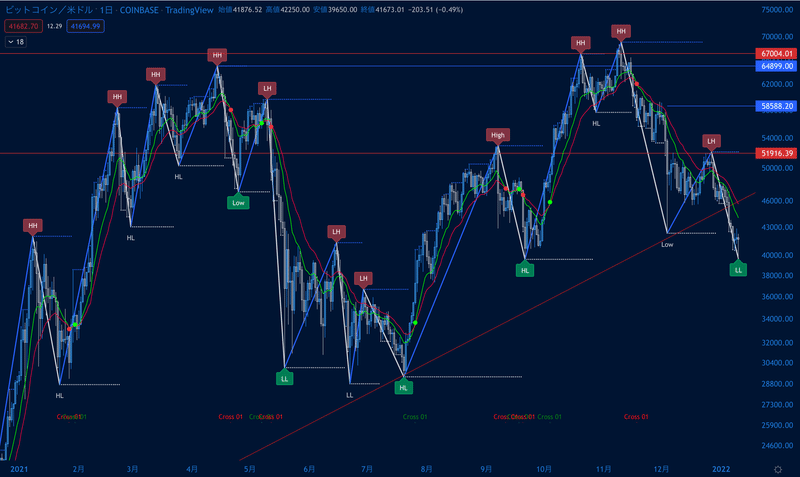

それらをHH (Higher High) HL (Higher Low) LH (Lower High) LL (Lower Low)にて示し、市場がHHとHLを作っている時はBULLISH (強気相場)。

LHとLLを作っている時にはBEARISH (弱気相場)というように現在の市場構造をラベリングします。

ノイズを低減する為に平均足やRange Barを用いるトレーダーが多いです。

また高値安値にHigh/Lowを用いるか、Close/Openを用いるか、これも意見が分かれる所です。

一般的には単にHigh/Lowを用いますが、熟練したPAトレーダーはClose/Openを用いる傾向にあります。

例えばLLとLHがなく、HHとHLが連続して綺麗に推移している、そういったパターンで上昇トレンドの強さを測ったりする訳ですね。

BULL Marketではこのようにトレンド時はHHとHLを形成しながら推移しますから、深い場所で待ち構えていた所で拾えないでしょう。

逆もまた然りです。

BULLからBEARへのバイアスの変化は、HH→HL→LH→LL→LHの順に起こり、最後につけた安値を下回れば、バイアスの変更が確定します。

BEARからBULLへも同様に、LL→LH→HL→HH→HLの順に起こり、最後につけた高値を上回れば、バイアスの変更が確定します。

またこれらのバイアスの変化はMS Breakと呼ばれます。

こうした構造を持つがゆえに、最も議論され、時には多方面から批判されるトレンドライン、いわゆる斜め線が引けてくる訳ですね。

こうした水平vsトレンドラインの攻防は定期的に確認出来ます。

https://twitter.com/techcharts/status/1402331813440335872?s=21

Here is why I like to focus on chart patterns with horizontal boundaries. They are easier to identify on price charts. They don't need adjustment. pic.twitter.com/Fdp46q06MI

— Aksel Kibar, CMT (@TechCharts) June 8, 2021

いわばトレンドラインはそうしたMSの構造を簡易的で視覚的に、より直感的に分かりやすく表現したものであると仮定した場合、その構造に沿ったラインを引くのが正解なんじゃないのと個人的には思いますが、そこは別に重視していないので適当な意見です。

個人的にはそれ以上の意味を感じていません。

こうしたチャートをなぞる行為の議論で有名なものでは、Random Line Theoryと呼ばれるものがあります。

気になる方は覗いて見て下さい。

恣意的で事後に引かれるラインはただのカーブフィッティングですが、お絵かきに特化したような手法もありますし、それらを詳しく学んだ事はないので私にはわかりません。

わからないので肯定も出来ないですが、何でも極めれば凄いですからね。

原理的にそれらが論理によって説明されたものを見かけた事はないですが、あれば見てみたいです。

https://futures.io/traders-hideout/7364-random-line-theory.html

Rotationとはどっちつかずのいわゆるレンジ相場ですが、ここでは機が熟すまでスイングポジションは取らず、平均回帰戦略を取ります。

これらのトレンドに沿って移動平均の方向にポジションを取り、併せて各インジケーターを補助的に使用するというのが最もベーシックなPAトレーダーのスタイルでしょう。

PA以外の何も用いず、多種多様な銘柄のチャートを殆ど記憶しているというような変態PAトレーダーもいますから、凡人は頭を使って考えていきましょう。

仮にBTCだけ覚えたとしても、サンプル数が少ないのでそれにはあまり意味を感じません。

注意点としてHTFのMSがBullである場合にLTFではBEARとなる事も当然あります。

その場合HTFが常に優位ですから、HTFのサポートでLTFのMSがブレイクするのを待つというのがセオリーとなります。

MS BreakはLTFより始まり、その後ゆっくりとHTFへと移行します。

雑に説明したのでもっと補足していきたい所ですが(特にMS Break)、これに関してはいくらでも説明が他にあるでしょうからとりあえずこの辺で。

Three Falling Peaks

OrderflowとPAがリンクするものとしてちょうどいいかなとこのテーマで書く気でいましたが、何故か途中まで書いたものが丸々消えたのでもうやめさせてもらうわです。

もし次回書く気が出た時に忘れないよう残しておきます。

Support & Resistance

出来高に期待の出来る場所、需要が見込まれる領域と供給が見込まれる領域があります。

これらは主に高値安値の水平線付近です。

トレンドラインのブレイクなどは関係ありません。

流動性も隠れた流動性も、水平に沿って展開されます。

その為スリッページの問題でポジションを構築するのが困難な大口は、それら十分な流動性を持つ領域でポジションを実行する必要があります。

それに損切りで退場していくトレーダーも多いでしょう。

ただチャートだけを見て全ての水平、需給領域でトレードする場合、あまりうまくはいきません。

Orderflowに基づいたそれらの領域は主観的ではありません。

ブレイクした背後の需要と供給の領域を探して下さい。

その領域のDeltaを見て苦しんでいるトレーダーは多いのか少ないのかを確認して下さい。

需要領域を再テストした場合、その需要領域にて捕まっている多くのショーターは決済し、上への圧を増やします。

自分は流動性や隠れた流動性に期待の出来る領域で、偽のブレイクアウトを捕まえるのが好きです。

その際はトレンドラインのブレイクポイントも狙います。

成行ではなく優位なポジションを持ちたいので、そうした場所に指値を置きます。

貫通される事も当然ありますが、長期で見た場合成行よりも指値の方が損益比率が良くなります(あくまで自分の検証結果です)

後は前述したようにLVNを狙うのも1つの手です。

最後にPAトレーダーなら全員知っているような話になってしまいますが、基本的な需給領域の捉え方にも触れておきます。

とてもシンプルです。

これらはSupply and Demandと呼ばれます。

まずはチャートを見て、相場が急激に反発した領域を探して下さい。

上が需要領域です。

上に大きく動く前のローソク、芯を含んだ全てをマークします。

上が供給領域です。

下に大きく動く前のローソク、芯を含んだ全てをマークします。

緑BOXが需要領域、赤BOXが供給領域です。

この需給領域のどこでトレードをするのか、最も大事な点は、まだテストされていない領域でエントリーするという事です。

需給領域に触れるたびに注文は消費されます。

その為価格が2回目、3回目、4回目と再テストされる度に、反発の可能性はますます低くなります。

再テストされる度に強くなると捉えている方もいるかと思いますが、需給の流れとして、合理的にそんな現象は起きにくいと考えます。

そしてその領域から全ての注文が消費されると、価格は飛躍的に向上します。

つまり数回以上再テストされた領域を更に狙うという事は、リスクも跳ね上がるという事ですね。

上のスクショのように3度の接触で供給領域が壊れた場合、買い手が支配権を握った事がわかります。

そして壊れた領域は供給領域が需要領域に、需要領域が供給領域へと役割を逆転させる可能性が高くなります。

ちなみにその壊れた領域を海外ではThe Broken Baseと呼んでいます。

壊れた領域でのエントリーが定番です。

そしてもう1つ基本的なものとしては、重要なS/Rをブレイクした後の供給領域への再テストを狙うというものがあります。

これはFTR (Failure to return)と名付けられています。

もちろんNaked POCとの組み合わせでも構いません。

その時の環境に合わせて選択して下さい。

他にもまだまだ取り上げていきたいあまり日本で知名度のないパターンは多々あるのですが、それらも気が向けば追記したいと思います。

トレードシミュレーターの中で有用であり、なおかつ無料なものではTradinggymがあります。

様々な仮想通貨の中からランダムに時間と銘柄が抽出されます。

適当にやると私は天才なのではないかというくらいことごとく逆に動きます。

水平線は引けますが恐らく斜め線は引けません。

こういったものを使って学んでいくのも良いかと思います。

Spoofing

大量の指値注文を出して圧力をかけ、それとは逆方向への注文を出して満たされればその大量の指値注文を引っ込めるという市場操縦の1つ(シンプルにポジションを保有した後に出すパターンもありますが)、Spoofingについても少し話しておきます。

見せ板のことですね。

語源についてはなりすましの動詞からと言われています。

どんな市場にも出現しますが、原則としてこれは人力、裁量では行われません。

設定されたアルゴにより行われます。

Spoofingにて市場操縦をしていたトレーダーは仮想通貨ではSpooferが、その他では3RedPartnersの創設者、Igor Oystacherが最も有名かと思います。

仮想通貨に関しては何の罰則もありませんが、様々なマーケットでSpoofingによる荒稼ぎをしていたOystacherは訴訟され罰金刑を受けています。

彼がやったSpoofingについてはTRILLIUMによる分析があるのでそちらをご覧ください。

無論Spoofingが行われている時に、大口トレーダーが参入し即座に注文を満たしてしまうと、彼らは本来取りたいポジションとは逆方向へ大量の在庫を抱えることとなります。

潜在的な報酬に比べて大きなリスクも冒している訳ですね。

こうした性質からSpoofingはよくPokerでのブラフに例えられます。

もしPokerからブラフが禁止されたとしたらどうなるでしょうか?

そうするとベッティングの情報量が格段に増えてしまいます。

同じようにSpoofingが禁止されると、Orderbookの持つ情報量も飛躍的に上がります。

その為大規模な投資家の注文はより満たされにくくなるかもしれません。

このような観点から市場にとってSpoofingは不可欠なものだとする意見も存在します。

又このSpoofingにより一部のOrderflowトレーダーからHeatmapの90%は役に立たないなどと馬鹿にされている訳ですが、個人的にはそうは思いません。

こうしたOrderbookの密度を視覚的に、直感的に見せてくれるHeatmapは大事な情報です。

Spoofingかどうかはずっと見ていればある程度判断出来るようになります。

又それがもたらす他の情報、副産物も得られます。

Spoofingを検出するツールは既にあるので精度がどの程度かはわかりませんがそういったものを使うのも手ですね。

取引所によってプレーヤーも変わりますから固有の癖も存在します。

突然現在価格の近くに現れた大きな指値注文とは逆方向へのAbsorptionを検知するものを作っても面白いかもしれません。

BTC:Macro

2020年以降、機関投資家がBTCをポートフォリオに組み入れるにつれ、他の要因はさておき主要なアセットクラスとの相関は高まりつつあります。

これは常時高いという訳ではなく、ボラティリティが高い時に相関が高まっていると言い換えた方が良いかも知れません。

ですが各アセット全てにある固有の要素をBTCが追随するかも知れないという理由だけでいちいち追いかけてはいられませんよね。

債権やオプションフローその辺りまで貪欲に知識を高め、追いかけていくのは骨が折れますし、怠惰で勉強嫌いな私にはとても無理です。

では各アセットが平等に、価格を動かす重要な要因とは何があるのでしょうか?

我々が最も利用しやすく、また価格変動における重要な要素となるものは各種ニュースイベントです。

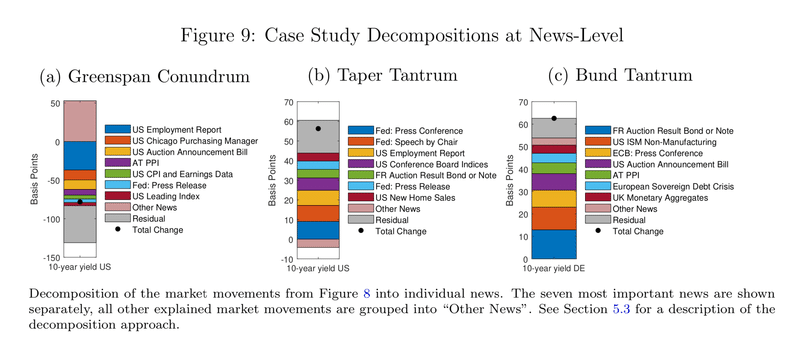

これらが市場変動の約50%を占めるという定量的研究があります。

その中で最も重要なニュースイベントは米国雇用統計で、FRBのプレスリリース、米国ISMがそれに続きます。

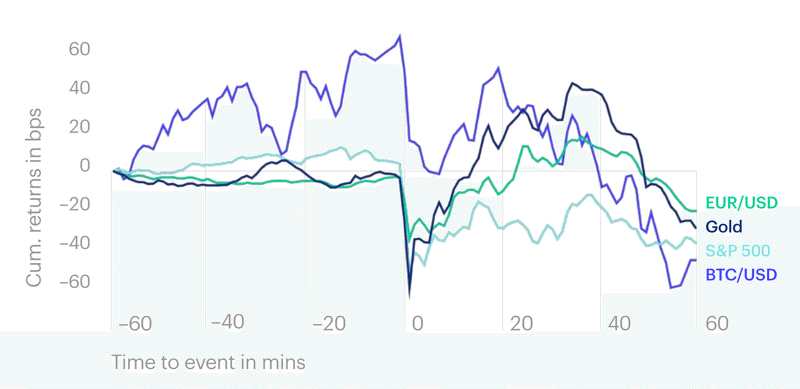

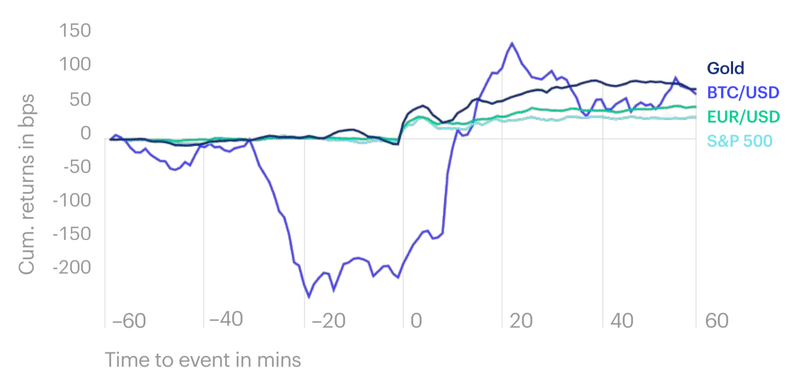

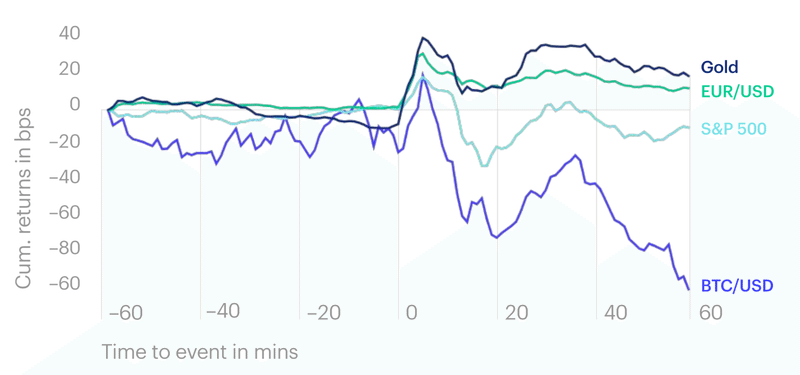

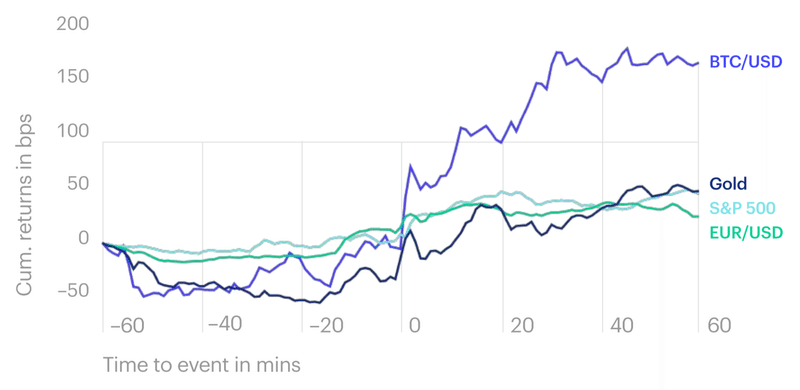

ちょうどそこで今年の主要なニュースイベントにおいて、BTCがどのように動いたかが以下の記事で纏まっているのでそれを引用し振り返っていきましょう。

非農業部門の雇用者は55万9,000人増で、こちらは市場予想(67万1,000人増)に届かずテーパリングに対する公算が高まった。

しかし米国の完全雇用への進展が不十分であることを踏まえ、テーパリングの規模については意見が対立した。

テーパリングに関しては織り込み済みの為、すぐに利上げする事はないという点に市場は反応。

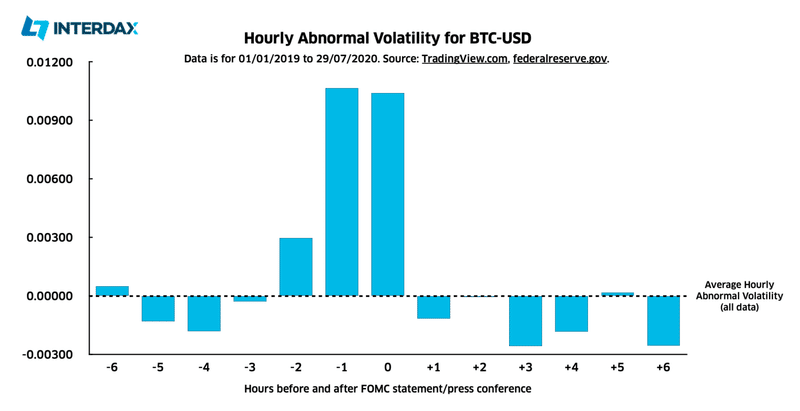

またこちらは1年以上前の記事ですが、イベントの1時間前よりボラティリティが高まる傾向にあるようです。

金融政策自体の変化に対するBTC価格の反応を直接分析した研究はまだ少ないですが、去年の10月に書かれたこちらの論文では、2年債利回りが1bp上昇するような量的引き締めは、FOMC当日のBTC価格を約0.25%低下させるとあります。

こちらも書くべき要素があまりに多いので今回はとりあえずこの辺で。

これは12月半ばの方に書いたんですが、1月に入り金融市場との相関が特に話題となっていた為天邪鬼な私としてはこの項を削るか迷いました。

Pair Trade

こちらもこれを書く事を考えただけで卒倒しそうになりました。

今年に入ってPair Tradeには力を入れてきたのでよくわかるのですが、なかなか複雑でまた様々なバリエーションがあり、どんな因子を用いるか大変幅も広いんですね。

単一に取引をする場合でも上か下か、ベーシスやキャリーにarbと様々ですがPair Tradeにも同じように様々なやり口があり、より複雑です。

この中には色々と一種の聖杯に近いものも含まれるので、これをちゃんと書く人が現れるとはこの先も思えません。

ただそっち系の海外トレーダーを追えば、なんとなく雰囲気は掴めると思います。

共和分ペアトレードという言葉ならどこかで聞いた人も多いのではないでしょうか。

これについてはカナヲさんのnoteでも色々と触れられていますね。

興味深いものではこんな論文もあります。

突発的な裁定機会を利用した共和分ペアトレーディングhttps://www.ntaa.or.jp/ntaw/02-cnt/uploads/2019/09/TA2-2.pdf

他に問題なさそうなものを紹介すると、The Price to New Address Ratioという指標を使ったものがあります。

これの基本的な考え方は、暗号通貨の価値はそのBlockchainに多くのユーザーが参加することで上昇するというNetwork効果に根ざしたものです。

The Price to New Address Ratioの最も低い複数のコインを買い、The Price to New Address Ratioの最も高い複数のコインをショートするという戦略となりますが、これにより平均週間リターンを1.9%生み出したという研究もあります。

また前項のような特定のイベント時のセクター毎の価格の動きの違いに照準を合わせた手法もあります。

そんな事でこの項目は今後も最も書く可能性の低いものになりそうです。

少しずつ追記くらいはするかもしれません。

Orderbook

特徴量が膨大にあるのでLiquidityとは別個に説明する必要があると感じますが、これも書き尽くすにはOrderflowやAMT/MPレベルの分量になるので今回はスルーします。

2000年代でもOrderbook Imbalanceの1本勝負で莫大な額を稼いだ大手投資銀行が存在します。

論文も腐る程あります。

私個人も今年中にまだどこも扱っていないようないくつかの特徴量を試すつもりなので、その内やる気が出れば書きます。

Market Maker

以下リベート〜を説明する為にあるような項。

詳しくは以下同上。

リベートがCVDその他に与える影響

Market Makerにも関連してくる話ですが、特に流動性の少ないアルトコインに関しては、これらの要素や他の要因が複雑に絡み大きな影響を与えるので露骨に指標が歪みます。

その為それらを活かす事も出来る訳ですが、これもたぶんPair Tradeと同じく誰も書かないでしょう。

詳しくは以下同上。

Seasonality

VolumeやDeltaの観点から書いた方がいい気はするも詳しくは以下同上。

Sentiment

まずはSentimentとはなんぞやという所から始めなければいけませんよね。しっかりと書く時はそこから始めたいと思います。

Orderflow/Market-Volume Profile/Onchain/Liquidityと比べると優先順位は低いですが、大事な要素ではあり、Fear&Greed Indexだけでなく様々な指標が存在します。

一番知名度の高いものではLong/Short Position等ありますが、これすら一部の方は混乱していますよね。

CoinanalyzeやCoinglass以外にSentimentに特化したようなダッシュボードを持つ所では更に色んな指標が備わっています。

全てに共通して言える事ですが、極端に触れた要素を重視しましょうという事ですね。

これもかなり長くなるので詳しくは以下同上。

尖ったプラットホームによる様々な独自指標について

どこまで出していいか困るのでとりあえず以下同上。

Market Noise

知名度的にかなり低そうなのでイチから説明する必要があり以下同上。

VWAP

今すぐ自分が書く必要のある題材でもないので以下同上。

Bitfinex

他所と違ってここは特殊なのでそもそもの仕組みから以下同上。

Risk Management

91年に出されたBrinson、Beebowerなどによる論文はご存知でしょうか。

アメリカの82の年金基金のパフォーマンスを10年に渡り調べた結果、どんな銘柄を選ぼうとどんなタイミングで売買しようと、ポートフォリオのパフォーマンスの91%はアセットアロケーションで決まるというものです。

http://www.timothyburger.com/Determinants_Brinson_1991.pdf

https://www.nli-research.co.jp/files/topics/35253_ext_18_0.pdf

アセットアロケーション:91.5%

個別銘柄の選択4.6%

マーケットタイミング1.8%

その他2.1%

ポートフォリオ間の重複も多い大規模な年金基金である事に注意が必要ですが、ポジションサイジングが重要である事は個人投資家も変わらないと思います。

長い時間枠で見た場合、個々の戦術(手法)は戦略(リスク管理)にひれ伏します。

とは言え戦術がメンタルに与える影響、それが戦略を狂わす元ともなると思うので自分はどちらも軽視しないようにしています。

そこでまずは基本的なRisk Managementについて話していこうと思います。

数千万円稼いで0になったというレベルなら今年だけでも沢山目にしてきました。

ここを疎かにしてしまうといつまで経ってもコツコツドカンを永遠と繰り返すハメになります。

話して面白いものでもなく、書き出せば長くなり、一言で言ってしまえば損失は2%に留めろだのざっくりとした話で終わらされてしまいがちなこいつについて、1年越しとなりましたがいい加減とりかかっていこうかと思います。

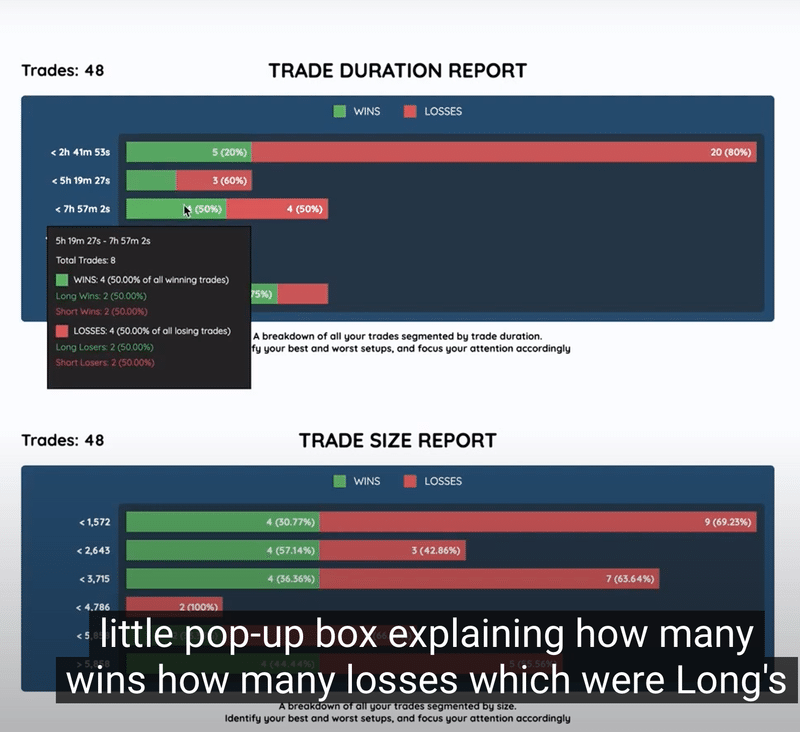

Trading Journal

自身のトレードについて日記やExcel、Twitter辺りをメモ代わりに記録している方はそれなりに多いと思います。

ですが裁量勢で月額を払ってまで詳細に記録している方はほとんどいないのではないでしょうか。

長年成功しているトレーダーで、自己の取引について分析する事を怠っている人というのは正直ほとんど見かけません。

しっかりとトレードに向き合う気があるならば是非導入するべきです。

Trading Journalは複数ありますが、仮想通貨をする上で最もオススメしたいのはCoin Market Manです。

Bybit/Deribit/FTX/Binanceのいずれかのアフィリエイトリンクを踏めば、永久無料で月額59.99$のEnterpriseプランを利用する事が出来ます。

あまり広まると各所から怒られそうですが、他にこういうプランを用意している所はないので是非利用してみて下さい。

Bybit/Bitmex/Bittrex/Deribit/Coinbase/Binance/FTXから取引履歴をインポート出来ます。

他に安価なものではTraderMake.Moneyや簡易的な無料のCalculatorもあります。

Risk : Reward

この辺の話は初心者向けになってしまうので、どの程度需要があるかはわかりません。

意外と適当にやられている方も多そうなので一応書いておくかといった所だったのですが、ちょうど同じようなタイミングで何人かの方がnoteで資金管理について書いている事を知りました。

幾分意義が薄れてしまいましたが、本記事ではトレードをする上での必要な知識をなるべく広範に扱っていきたい為、このまま進めたいと思います。

トレードは分類すると大きく3つに分ける事が出来ます。

Entry/Take Profit/Stop Lossです。

瞬間的で突発的な価格変動でのEntryを除き、これらは計画的に行う必要があります。

無計画に進めてしまうと、いざ価格が動いた時に発作的に誤った判断を下してしまう可能性があるからです。

今はもうほとんどいないでしょうが、秒スキャなどの極端に短い時間軸 (LTF / Lower Timeframe)では試行回数単位でものをいうので、1回辺りの細かいトレードマネジメントは意味がありませんね。

そこでまずEntryを行う価格レベル、Take Profitを行う価格レベル、自身の根拠となった判断が無効になるStop Lossを設定します。(Stopに関しては後述します)

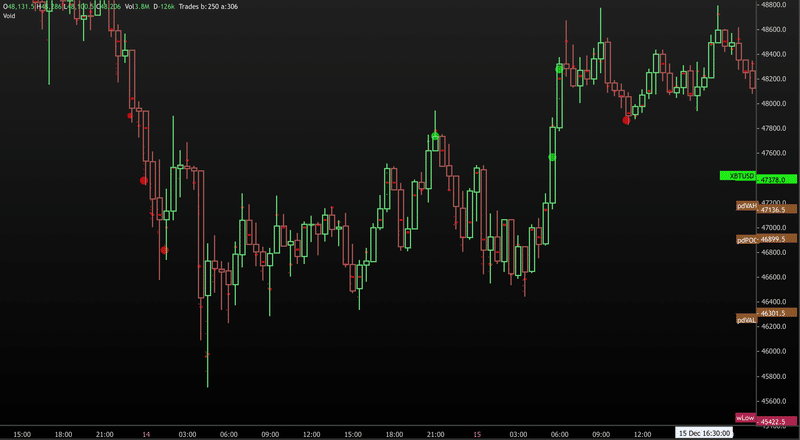

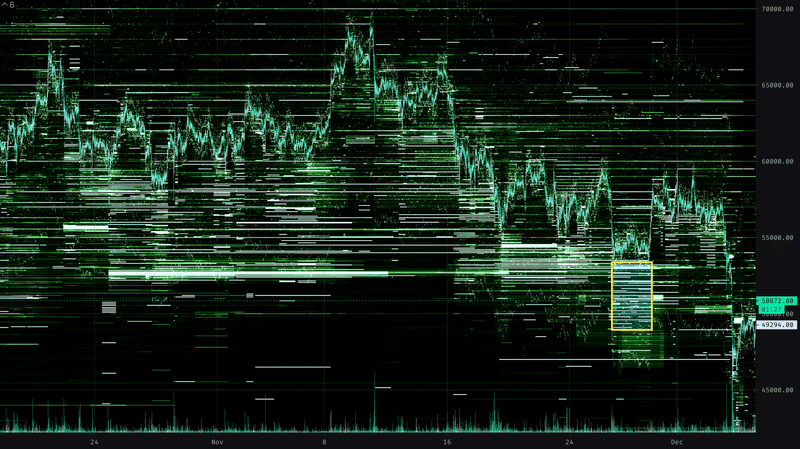

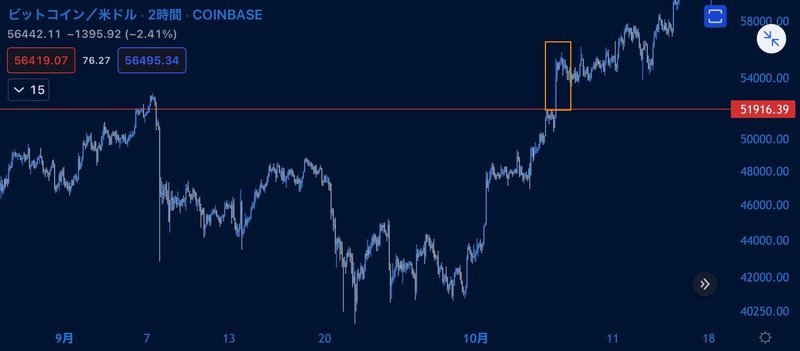

参考程度に現時点で最も直近のトレードを載せておきます。

そしてそのトレードにおけるRisk Reward Ratioを確認します。

最も重要な指標とされるRisk Reward Ratioとは1回の取引における損益の比率を意味します。

RRR = (Entry – Stop loss) / (Take Profit – Entry )

こちらでは凡そ1:4(4R)程度でしたね。

Risk Reward Ratioが2Rの取引をするとしましょう。

これを総資産からのリスクの2%とした場合、具体的にはこうなります。

口座残高が100万円で、ある資産Aをロングしたい場合、AのEntry価格を10000円、Stopを7500円とします。

利食い目標は15000円です。

Aを1枚ロングすると2500円のリスクを負って5000円の利益を得る事になります。

これはRisk Reward Ratioを満たしますが0.25%のリスクしか取れていません。

そこでAを8枚ロングします。

これによりリスクは20000円、利益が40000円のRisk Reward Ratioと最大許容損失率の両方を満たす取引が出来ます。

かのPaul Tudor Jonesはこの比率を1:5(5R)となるように徹底していたようです。

RRRがわかれば必要最小限の勝率も計算出来ます。

必要最小限の勝率 = 1 / (1 + xR)

RRRが1:1(1R)の場合

1 / (1+1) = 0.5 = 50%

勝率が80%であろうが90%であろうが、複利によって数少ない負けが勝ちを帳消しにしてしまえば、簡単にお金は無くなってしまいます。

また期待値を出したいのなら

(RRR×勝率)-損失率です。

4Rで勝率が50%、損失率が50%なら

(4×勝率0.5)-0.5=1.5 or 150%です。

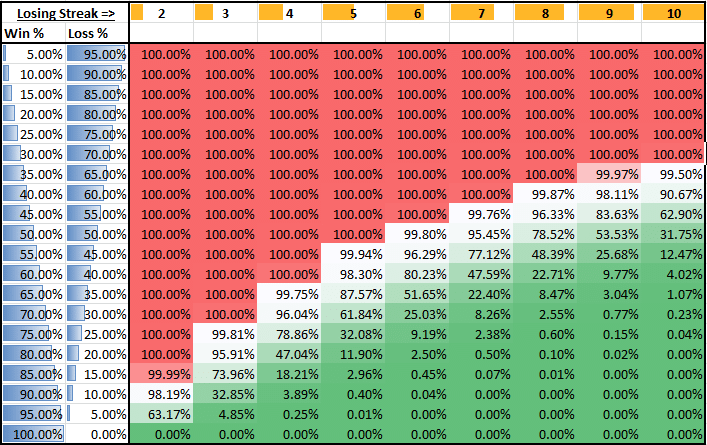

ほとんどのトレンドフォローシステムの勝率は35~45の間になるが、

ある時点で6~9の連敗をする可能性が非常に高い

ある程度の連敗やドローダウンはどのようなトレードシステムにおいても避けては通れないものです。

このような連敗時の確率表は検索すれば様々なパターンで出てきますが、その中には意外と数学的に正しくないものがたくさん含まれているようなので注意が必要です。

他にもRRに関しての方法論では某有名海外強トレーダー発祥の、一定の市民権を得ているものでも実は数学的には間違っているなんていう事が往々にしてあるので、決して盲目にはならないで下さい。

我々は数学者ではなくトレーダーなので限界があります。

特に私なんかは中学生レベルの数学でも必要が無ければ一生関わりたくないタイプです。

個人的にはこちらが最も信頼性の高いCalculatorだと感じました。

無料でダウンロード出来ます。

全然説得力がありませんね。

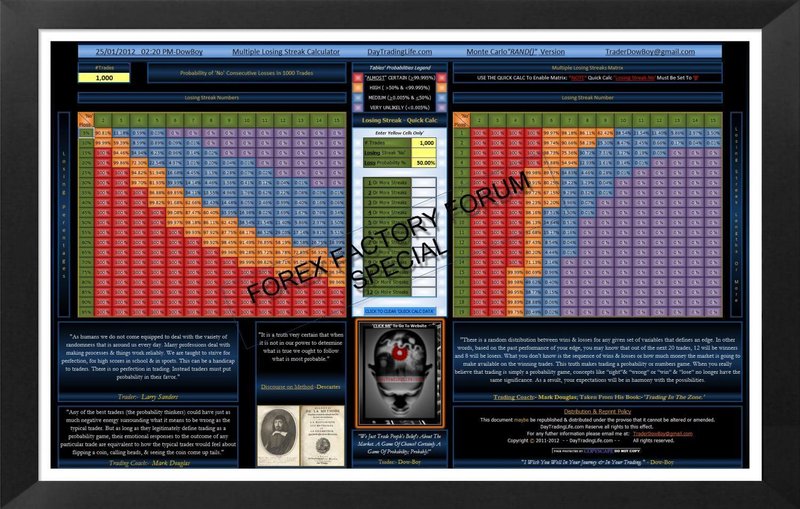

Quick Calcに入力したトレード数(N)と、入力した負けの確率に応じて、複数の連敗率をその場で生成するものです。

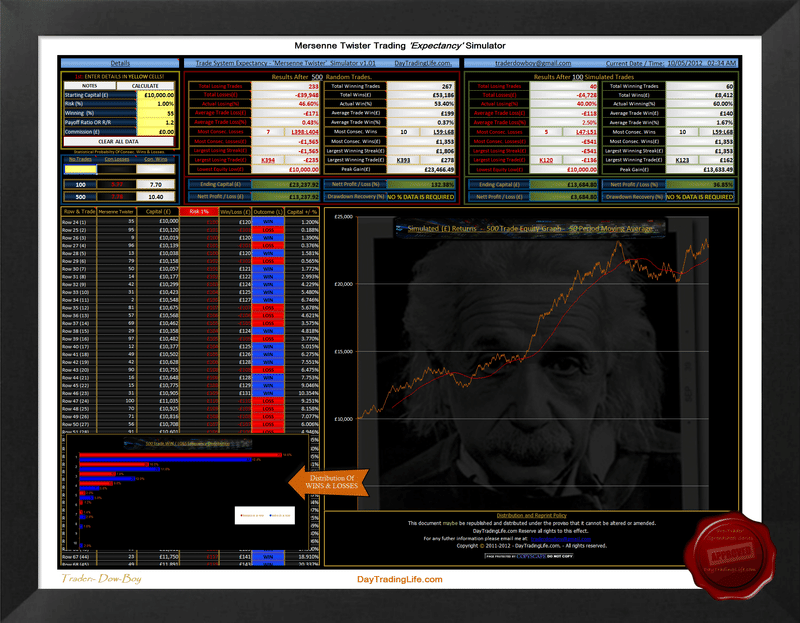

Monte CarloやMersenne Twisterなどのシミュレーションも行う事が出来ます。

極端に高い勝率やRRRがなくとも、この関係性さえ一致していれば正の期待値を得る事が出来ます。

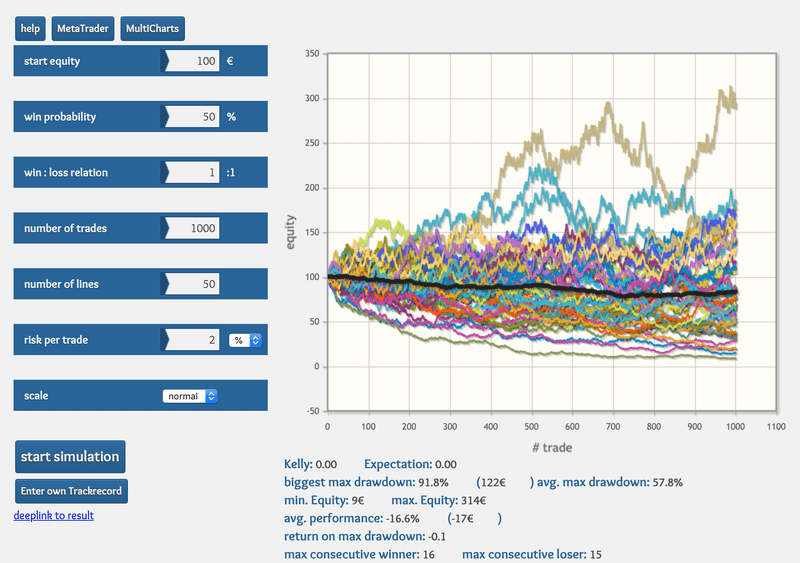

このシミュレーションでは勝率50%で1Rの戦略を用いて、2%のリスクを取った場合の1000回の取引を行った中から50回をランダムに抽出したものです。

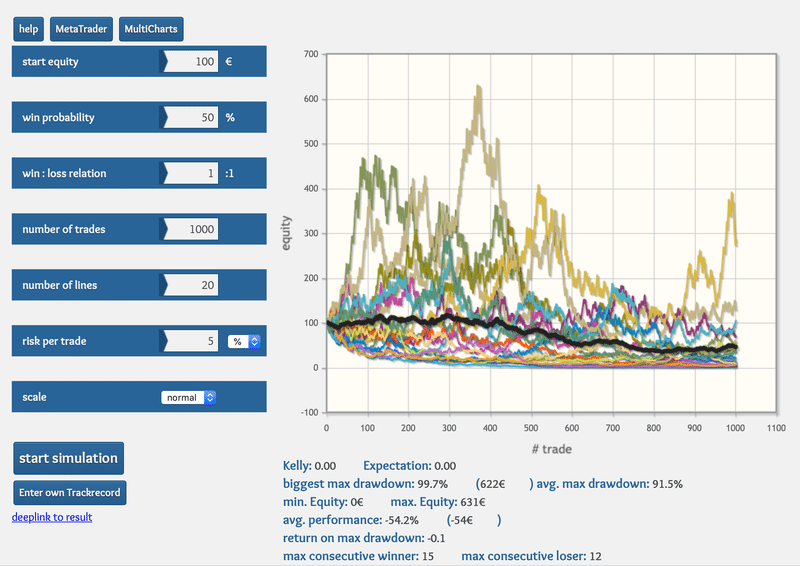

ただ5%もリスクを取ってしまうと破綻する可能性は高くなります。

勝率を取るかRRRを取るか、同じ期待値であっても複利では圧倒的に勝率重視の方が有利だったりもする訳ですが、それらを自身の様々な戦略や状況に応じて調整していく必要があります。

極端な話、1年に1度ここぞという時に買うという戦略であっても、リスクを2パーセントしか取らないのであれば、ほとんどの場合でいつまで経っても資金は満足いく額まで増えないでしょう。

私はどの時間軸で取引をする時でも、Risk Reward Ratioの高い場所でしかポジションを持ちません。

一般的にはスキャ、デイトレ、スイングと時間軸が長くなればなる程ロットを落とし、Take ProfitやStop lossを広く取る、又はStop lossを用いない傾向にあります。

私個人の意見、又は戦略になりますが、ある程度長い時間軸 (HTF / Higher Timeframe)で見た場合での重要な価格帯は、LTFのものよりも信頼できる為、そこで大きくポジションを建てます。

又そのレベルを抜ける事があれば大きく価格が走りかねない場所でもあるので、その場合はなるべく速やかにポジションを縮小していきます。

その為一般的なセオリーとは真逆になります。

又さらに長く保持しようと決めた価格帯については現物で勝負をします。

レバレッジは用いません。

これらは資金量や戦術によって左右される為、私のスタイルが正解というわけでは無論ありえません。

トレードをこの先真剣に長くやっていくつもりがあるのなら、とても気長に、それこそこの先何千回、何万回と繰り返していかなくてはなりません。

どれだけ根拠や自信があろうとも、1回のトレードに大きなリスクを傾けるのは間違いです。

一般的に1回の取引において、資産全体の2~5%を超えるリスクは取るべきではないとされています。

まず以上のものを活用し己を知る事から始め、戦略/取引頻度/期待値/MAE/MDD etc、それに合わせ自身のリスクマネージメントを組み立てていきましょう。

OANDAの統計によると、50倍のレバレッジを使用するトレーダーは10倍のレバレッジを使用するトレーダーに比べて、破産する確率が15倍も高くなるようです。

特に注意したいのは価格がこのような非常に流動性の高いエリアに達した時です。

これを背に計画的にナンピンする場合は良いですが、無計画にロットをつぎ込んだ場合、遅かれ早かれ口座を飛ばす事になります。

見せ板である可能性や、そうでなくともここを抜ける売り玉があった場合、価格が大きく動きかねない場所だからです。

どんな取引においても他人を当てに心中してはなりません。

これらのRisk Managementを基本とし、個人ではどうにもならないリスクも存在します。

仮想通貨では特に、このカウンターパーティリスクを考慮する必要があります。

Black Swanと呼ばれるような壊滅的な結果をもたらす可能性のある不測の事態というやつもですね。

大きなニュースによる大暴騰や大暴落、取引所の破綻、ハッキング(ごく個人的なもの/取引所全体のもの)秘密鍵や二段階認証を失う事などによるGOX等仮想通貨には様々なリスクがあります。

それらに備えるのに最も手っ取り早いのは資産を複数に分散させる事です。

少額である場合はやる必要を感じませんが、自分はアカウントが大きくなった際に複数に分散させました。

それにより管理しきれなくなったら意味がないのですが 、自分はまさにそうなり去年早々にいくつかのアカウントをGOXしました。

額だけでいえばでかいですが、総資産でいうと軽傷で済んでいます。

そういった複数への分散でレバレッジが活きてくる訳です。

これにより分散させても総資産における適切な最大許容損失率に基づいたポジションを持つ事が出来ます。

また誤発注などのヒューマンエラーや大暴騰や大暴落に巻き込まれたとしても全ての資産を失わずに済みます。

そして大きく勝負したいというような場合でも、分散させる事でSllipageを小さくする事が出来ます。

管理しきれなくなるリスクと天秤にかけた際、どちらがいいかは明らかです。

Partial Profit Trade

うまくエントリーが出来て、価格はどんどんあなたの建値から離れていきました。

しかし本来の利益目標に届かない内に市場は反発し、あっという間にあなたの建値に迫ってきます。

ここでBreak Evenを取るか迷ったものの、あなたはその決断をせず、結局Stopを貫通しあなたはその取引をマイナスで終える事になります。

これはまずい取引だったのでしょうか?

Partial Profitをしていれば?

Break Evenを取っていれば?

これらは合理的で素晴らしい妥協案のように感じます。

果たして本当にそうなのでしょうか?

私が草コインにうつつを抜かしていた頃はよくこう言われたものでした。

満足いく利益を出したなら、ポジションを半分閉じて後は寝て忘れろと。

そうする事により損失を回避する事が出来、安心して放置出来るようになると。

結論から言いますと、極々一般的なトレードをする場合において、これは自身のトレード戦略にエッジがあればある程多大なコストがかかってしまいます。

つまりPartial Profitが有効なのは、例外を除き、市場がランダムウォークだと仮定し、自身の取引戦略になんら有意性がない場合に限られます。

心理的な安心感を得る為のコストにより自身のエッジが奪われかねません。

極端に言ってしまえば、積極的にPartial Profitを取るスタイルは、1$の利益と10000$の利益とを同じウェイトに置くようなものです。

Break Evenで最悪終われるように、それを目的としたトレードとなる為、間違った変数で最適化していく事になります。

但し他の有効なケースとしては、一度に指値を入れてしまうとそれ自体が市場に影響を与えかねないような、流動性のない商品を決済する時でしょう。

また例のように非常に長い期間を一部のポートフォリオにてホールドするならばこれも有効だと思われます。

※この項は簡単な数式を用いて説明しようと試みましたが、無駄に数千字も長くなったので全カットしました。

Stop Loss/Stop Hunt

Stopをどこに置くかというのは永遠の課題のようにも感じられます。

アルトであったり先物だったりと主に流動性に起因するものですが、ロットが大きい場合はまた別のやり方でポジションを閉じたり、証拠金をぶっこ抜いて清算に任せたりと色々やりようが変わってきます。

ですがここではごく一般的な話に留めます。

ほとんどの場合でレンジの安値のすぐ背後、自身の損益分岐点近くなど、無難な所に適当に置く場合が多いかと思います。

そう勧められることも多いでしょうから、特に初心者程そうしたポイントに置きがちとなります。

初心者が置きやすいStopの範囲を調べた研究もあるんですが、やはりほとんどがそういった高値安値を越えてすぐのラインに置かれるようです。

これらは時折ブレイクアウトトレーダーとセットで、俗にいうStop狩り、Stop Huntと呼ばれるそうした流動性を狙った動きに狩られてしまいます。

そうしてStopへの恐怖が増し、どんどんと悪循環に陥っていく。

これは海外でFOBSO (Fear Of Being Stopped Out)と呼ばれています。

相場が硬直化した時には、レンジの上限又は下限のStopが積み重なり、大きな流れを作り出します。

これらはLTFでのアセンディングやディセンディングが機能する理由でもあります。

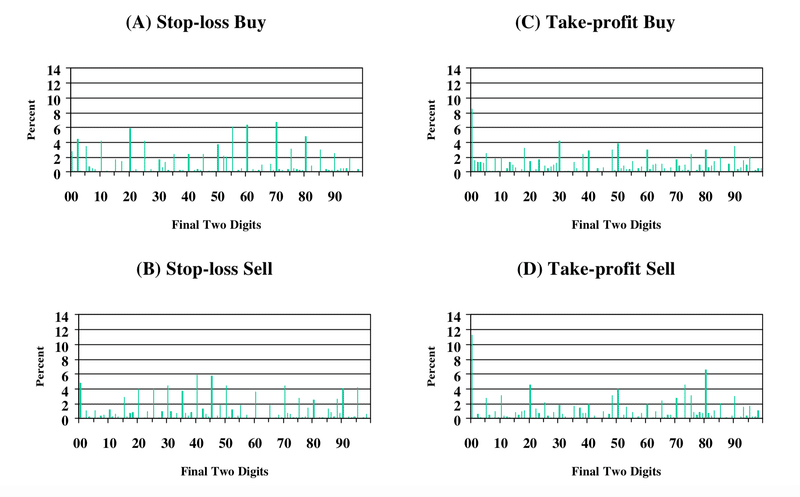

利食い注文はキリのいい価格帯 (ラウンド数) に集中し持続性はないものの、Stop注文は節目の背後に分散される為、Stopが波のように連鎖し暴騰暴落を引き起こしやすくなるという為替で統計を取った論文もあります。

こうした芋づる式に連鎖する動きはCascadeと呼ばれています。

STOP-LOSS ORDERS AND PRICE CASCADES IN CURRENCY MARKETS

https://ca838a54-34fd-4e9a-97e0-eb4c73e46da4.filesusr.com/ugd/5bd7c7_312a9c8a855747c5b5c2f981f7123806.pdf

Stopの連鎖は清算による連鎖と違い勢いがより激しくなります。

各取引所での個別例や詳細な仕組みに、維持証拠金がどうのこうのと具体例を持ち出すと長くなるので、一般的な清算な流れについて補足しておきます。

まず損失が維持証拠金を上回り、ポジションを清算するという決定がなされると、取引所は部分的な清算手続きを開始します。

そこでまず行われるのは未決済であるOpen Orderの取り消しです。

その後Liquidation Engineと呼ばれるソフトウェアによるFill or Kill Order (FOK)による部分清算、又は完全清算が行われ、清算の結果、維持証拠金を上回ればそこで清算はストップされます。

清算の結果取引所に利益が出れば保険基金へ、損失が出れば保険基金でカバーし、それを越える損失が出ると取引所が保険基金に資金を追加するか、又は利益を得た顧客のポジションからカバーしなくてはいけません。

後者は社会的損失メカニズムと呼ばれます。

これらはClawbacks (Dynamic Profit Equalisation)方式とADL(Automatic Deleveraging)方式の2種があります。

もう一つ別の清算の流れとしてはBackstop Liquidity Provider (BLP)という仕組みが新しく生まれています。

これは大規模なファンドやMMが清算されたポジションを取引所の代わりに引き受けるというものです。

彼らは複数の取引所に跨っている為、その他の取引所でのエクスポージャーを素早くヘッジ出来るという利点があるのですね。

現在FTXとKRAKENがこのプログラムを公開しています。

Backstop Liquidity Provider Program (別名Position Assignment)

https://help.ftx.com/hc/en-us/articles/360024479392-Backstop-Liquidity-Provider-Program

このようにStop注文はMarket Orderにて価格を動かしますが、清算はその全てが即時Market Orderとなる訳ではありません(部分清算によるFill or Kill Order(FOK)にて執行される注文はそれ単体では価格を動かしません。)

これがStopによるCascadeがより一方向への強い流れを生み出すという理由です。

また別項にも書きましたが、大きな動きがあった時にMMが流動性を引き上げる事も要因になるかと思います。

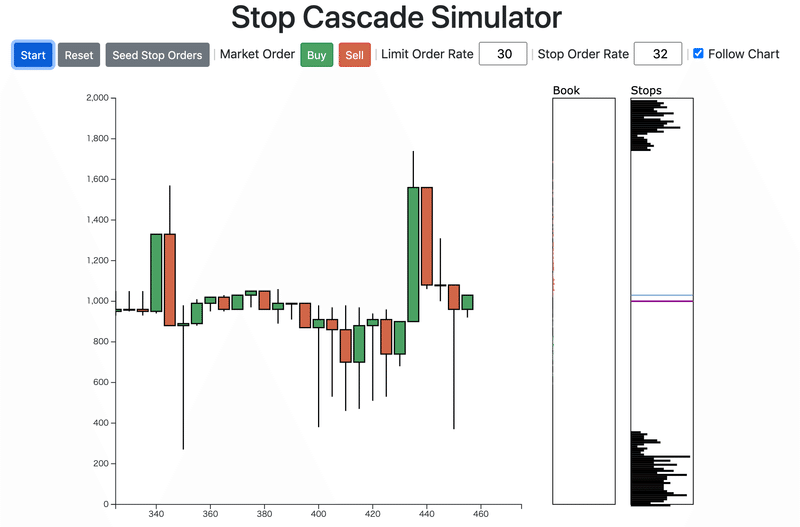

BITMEXのエンジニアがシミュレーターを作ってくれているので、気になる方は遊んでみて下さい。

大口にとっての最も大きな問題は自身のポジションを解消、又は建てる時にそれらをカバーする流動性があるとは限らないことです。

流動性がなければスリッページが開き、不利な価格での約定となってしまいます。

そういう時に狙われるのがサポートやレジスタンスの背後のStopが集中する価格帯です。

それはSFP (Swing Failure Pattern)と呼ばれます。

彼らはブレイクしたと判断したトレーダーやその付近に置かれたストップ注文を吸収します。

一概には言えないですが、これは相場の反転シグナルとなります。

2021年に入ってMouse Trapという呼び名も生まれましたが、これは見かけ上ほとんど同じものです。

SFPに関してはHsakaが、又LTFでこれを利用した戦略を用いた手法ではcubanが、過去にそれぞれ詳しく解説しています。

#TATip Swing Failure Pattern

— Hsaka (@HsakaTrades) July 20, 2018

Seeing a lot of traders use/abuse this pattern lately, thought I'll put up a small primer.

Index:

i) Premise

ii) Identification

iii) Trading (Entry/Stop)

iv) Miscellaneous

1/ Aiight, as promised, follow up thread as I hit 50k! 💪

— cuban (@cubantobacco) May 27, 2021

Couple peeps noted that the diagram I drew resembles the market maker model -- that's because it's not a meme, it also works on LTF. Price tends to travel quick over vol profile gaps & comes back to fill them as a range. https://t.co/EeaY56kOR4

真にブレイクするかしないのか、サンプルは腐る程ある訳ですから、私はこれらの判断にはFootprintやOiその他を使って検証しました。

ブレイクに乗る順張りはそれなりに条件が整った際にしかしません。

保合いでまごついている時なんかはStopを置かないことも選択肢の1つでしょうが、その場合リスクは無限となります。

どんなトレードをしようとおおまかな結果は5つなので、とにかく明日も生き残るようトレードする必要があります。

大きな勝ち、小さな勝ち、損益分岐点、小さな負け、大きな負けというように分ける事が出来ますが、大きな負け以外は再びフィールドに立つことが出来ます。

Stop貧乏になってる方はTrade/Risk Management全体を見直して下さい。

またこれらを良く理解出来ている場合、Stopを用いない事も選択肢の1つです。

実際にアカウントが大きくなると、Stopを使用しないトレーダーが増えていきます。

個人的な観測範囲ではランカーの半分以上がStopを使用していないと思います。

その他良く用いられるベーシックなものとしてはVolatility Basedがあります。

ATR (Average True Range)などを用いるやり方ですね。

ATRの2倍もしくは2.5倍辺りが一般的です。

Standard Deviation Basedという標準偏差に基づいたオークション市場理論(また別枠で多分書きます)支持者が好んで用いるやり方もあります。

基準点に何を用いるかという事では様々なものが使われますが、Bollinger Bandsが一般的です。

CAN-SLIMで著名なウィリアム・オニールはシンプルに損失割合で決めろとか言ってましたっけ。

最初に言及した海外の掲示板などでもこの手の議論は活発ですので色々試されるのがよいかと思います。

損切り貧乏はたくさんいるのでたいてい盛り上がっています。

終わりに

ここまで読んで頂けた方ならもう海外勢が何を言ってるのかはなんとなく掴めるようになったかと思います。

馴染みのない専門用語ばかりですから、最初は何を言ってるのか全く分かりませんよね。

予備知識だけでかなりの分量になってしまい、応用的に書こうとした色々なネタにまだ辿り着けていません。

項目にも抜けがまだまだたくさんありますが、とりあえずの所これでようやく書きたい部分といいますか、書いても問題ないであろう部分の2割程度は書く事が出来たように思います。

他にも一般的なトレードに関する事柄はある程度網羅したいと思ってはいたのですが、アルトは流動性が低く、短期ではモロに収益に影響が出る懸念があるので書けませんでした。

キャリーやベーシス等の、俗にいうデルニューもたまにやっておりますが、書いてもつまらないので書きません。

年に1度くらいはこうやって書き足していくのも良いかなと考えてはおりますが、また非公開にするかも知れませんし、体系的に纏めていくのは非常に骨の折れる作業なので、何かしら動機付けがないとやる気は出なさそうです。

ただなんとなくこうやって纏めていると、終活をしているようでそれなりに意義のある事だと思うようになってきています。

いずれTwitterからも離れる時が来るでしょうから、その時はこれが遺品のようなものだと思って頂ければ幸いです。

私個人が実際にどのように取引を進めているかはあまり書いてませんし、ろくに気にしていないものまで説明してますが、これは一定量の知識は必要である事と、最初に何を使って勝負をするか、その選択肢は多ければ多い方が良いと考えているからです。

そこから絞る作業は性格も影響するのでご自身で選択して下さい。

誰であろうと人と全く同じ事は出来ません。

移動平均の使い方やらRCI諸々の、どこにでも解説があるようなものはあえて取り上げる必要を感じず一切触れてませんが、その辺も好きに組み合わせればよいかと思います。

これらは信頼の出来る、繰り返されるパターンを探す作業に他なりません。

ですが、様々な手法を組み合わす際に裁量勢はどうデータと向き合えばいいのでしょうか。

その解釈には合理的な説明がつくのか、他のデータと突き合わせた際の整合性は取れているのか。

極端な話、その値動きと絡めた解釈については間違っていてもいいと思います。

どうせその都度その都度真にその値動きを決めた要因が何かわかる事などほぼありませんし、予想しか出来ないタイプのデータも多々あります。

そもそもそのデータ自体真に正しいかどうかさえがわかりません。

大事なのはその合理的な考えのもと、一貫した取引と検証が出来るかどうかです。

そうでなければ今のやり方が間違ってそうだという事すらわかりません。

また色々なものを見過ぎて訳がわからなくなったというケースもよく聞きますが、それは大抵の場合その1つ1つのデータなり指標なりの理解が足りていないだけです。

よくわかってないものをかき集めただけで上手くいく訳がありません。

ある程度突き詰めた上で間違っているならしょうがないのですが、そういう人は殆どいません。

それぞれの理屈さえ分かれば、咀嚼するのに時間はかかるでしょうが、その時の市場構造、タイミング、タイムフレームで何を合わせ何を重視し、どこに注目するか、なんとなくわかるようになると思います。

私もたかがトレード歴が5年目の青二才なので、日々わからない事が増えては諦めまた挑んでと繰り返しています。

消費期限の長い普遍的なものを重視してやっているつもりですが、新しい何らかのエッジに繋がりそうなものは今も常にチェックしていますし、思いつく度に少しづつ指標化させています。

自分の中でパターン化出来ればあまりチャートを眺めずとも判断出来ますから、トレード自体にそれ程時間はかからなくなります。

実際に根拠とするものもそこまで解釈が入り組んだようなものではなく、数が多いだけで1つ1つはシンプルです。

これだけでいけるというようなものをたくさん持つイメージですね。

木の葉を隠すなら森の中という事で、自分が重視するものも各所にバラ撒いてみましたが、私個人としてはいずれ大量にBotを走らせる事も目的の1つとしてあるので、もちろん全く同じようにやる必要はありません。

いかに楽に勝つかを目指して探っているだけです。

みなさんも気になる事はどんどん掘ってみて下さい。

個人的にHeatmapを見る上ではほぼ鉄板の、そこだけ大きくポジションを取るというような場面があったりします。

月に1,2回しか発生しないものですが、勝率は8割程度で今年の短期ポジはほぼそこで稼いだ気がします。

それと自分は紹介したもの以外に3つの柱としている指標もあります。

全く広まっていないものでもあるので公にする事はありませんが、それを見つけた事がこの記事を書くきっかけになった部分でもあります。

誰しもそうした鉄板のようなポイントや武器を持ってると思いますが、自分の性格上、もしライントレードだけでやれと言われても全く自信は持てません。

来年も最小の抵抗への道を探ったりBotに手を出したりと色々検証したい事もあるんですがそちらも出来る自信はありません。

トレードに関係する情報は日本語になるのを待っていては遅すぎます。

理論やツールなど情報格差という点ではとてもひどく感じます。

効率的市場仮説に代わる新理論、適応的市場仮説が和訳されるまでには16年も待たねばなりませんでした。

Heatmapでさえ仮想通貨では2018年にTensor chart、Bookmapから始まり日本でもちらほら使う方が見えだしたのは後発のTradingLiteが登場し、随分と経ってからでした。

Onchain分析においても2018年辺りにはほとんど見ている方は少なく、こちらもglassnodeやCryptoquantが出るのを待たねばなりませんでした。

Footprintも同じように随分と経ちましたが、まだ日本で広まる気配はありません。

既にまた別の、手法としてまだまだ先でしょうが流行りそうなものなんかも出てきたりしています。

今後の日本のOrderflowトレーダーの更なる発展と研鑽を願いつつ、私はセクハラおじさんへと戻ります。

ありがとうございました。

こちらは前回、2020年末の締めですがなんという事でしょう。

結局未だにBot作ってません。

有料部分はこちらからです。

上記に時間の殆どを使ったので貧疎ですね。

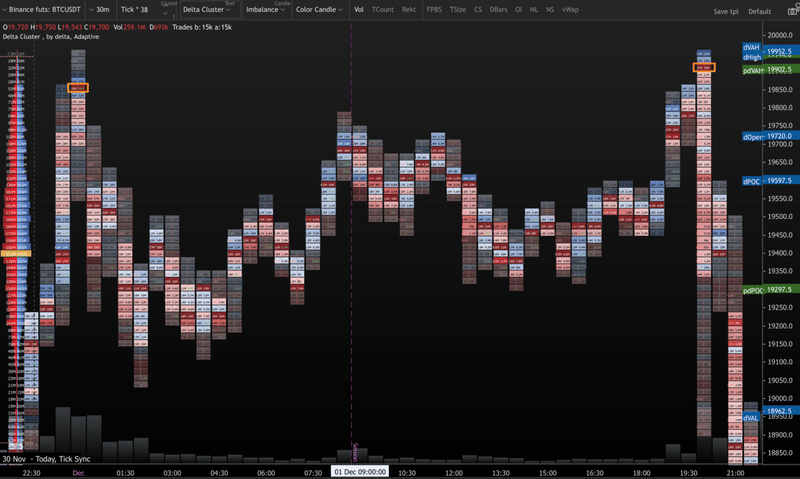

ですが無料部分は特に独自性のないものなので、纏める事が面倒なだけで個人的に価値を感じません。

こんなものは売りつけるべきではないですし内容としてはblogで十分でしょう。

以下は安価で広めたくもないのでウーマナイザープレミアムの半額にしました。

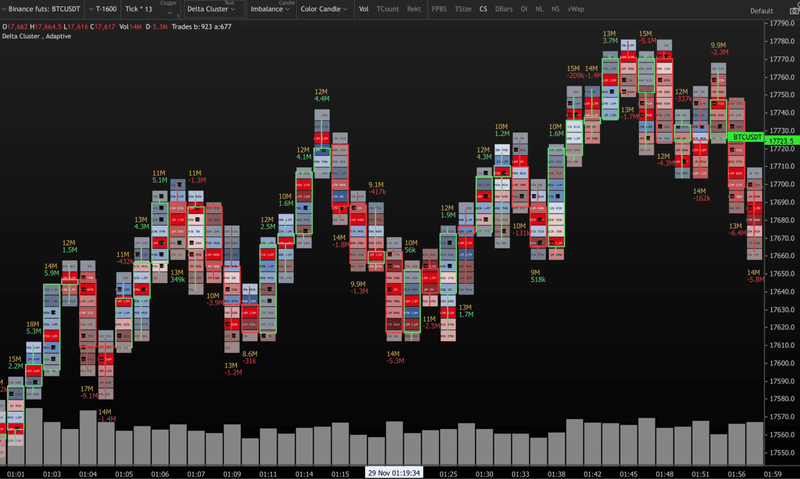

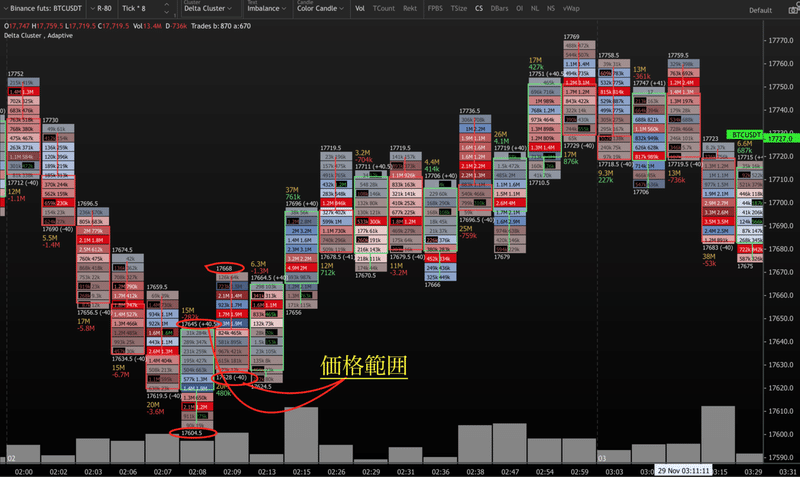

自分の基本方針として短期トレードにおいては情報を読み込んだ上で後出しじゃんけんをするイメージでやっているんですが、その辺の話やOiを用いたポジションを持つタイミングについての話にも軽く触れています。

これは参加者が無限で無く限られているからこそ使える訳ですが、あまりナンピンを使わないのもその優位性を損ないたくないからです。

後出しじゃんけんではなくなりますし、間違い続ける危険を冒す事になりますからね。

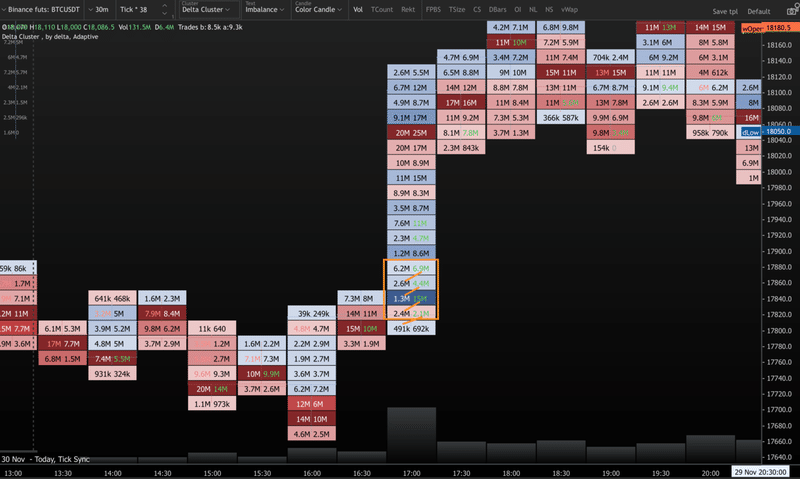

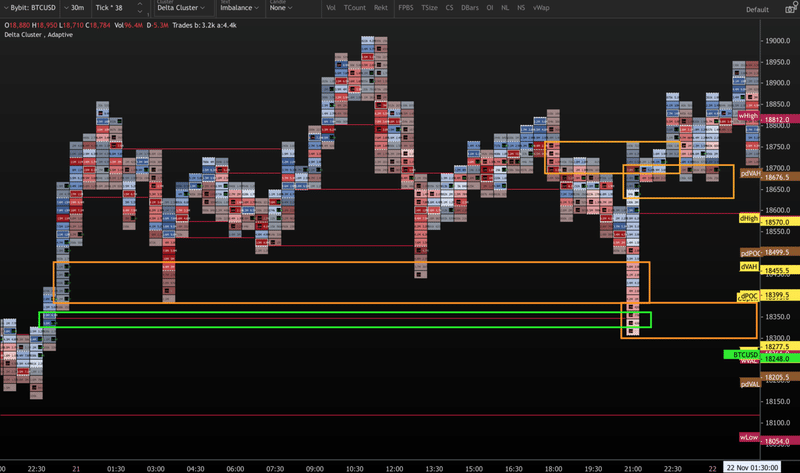

後は1年半程前から海外の複数のエンジニアチームと連携しているのですが、その中から少しだけ、といってもそこそこ多いですがどんな指標を使って取引しているのかも紹介していこうと思います。

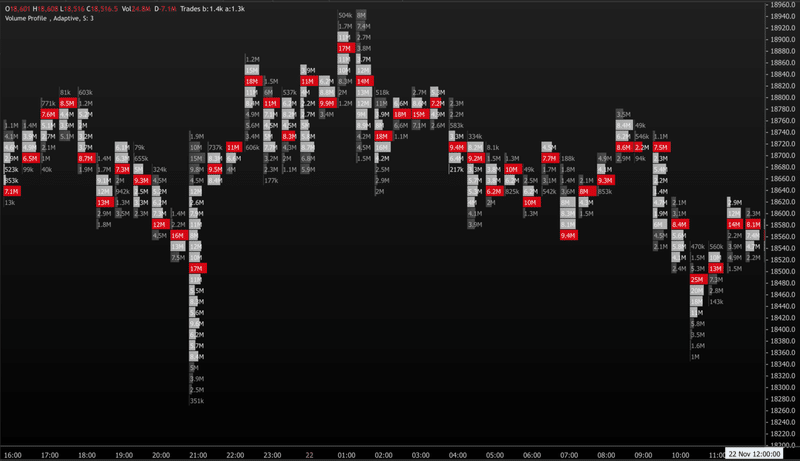

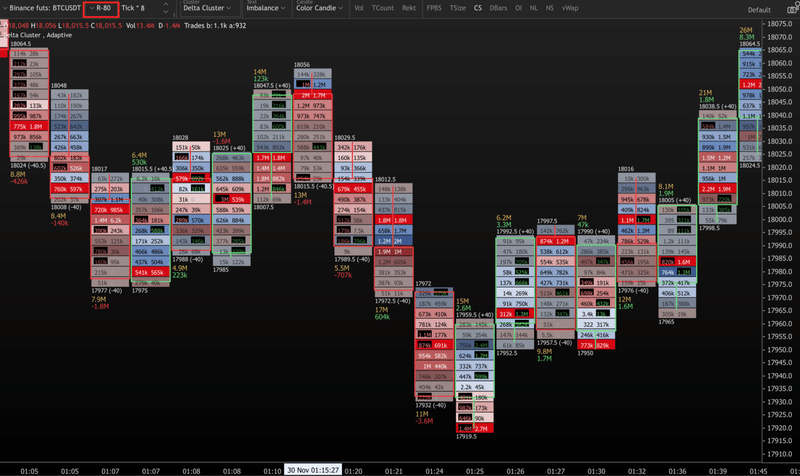

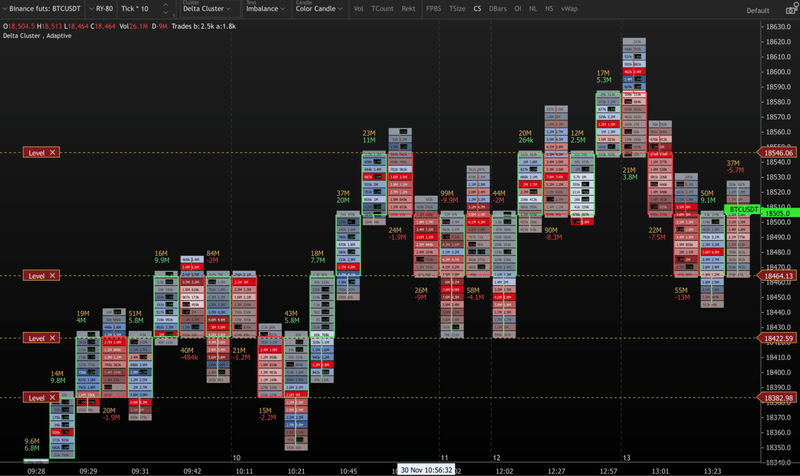

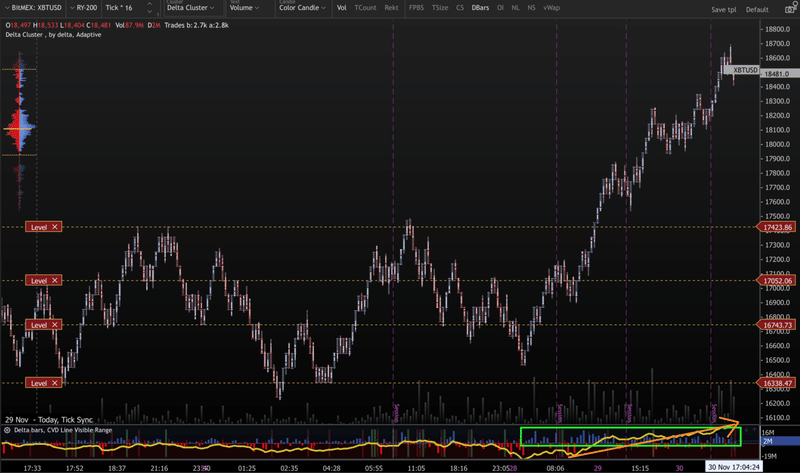

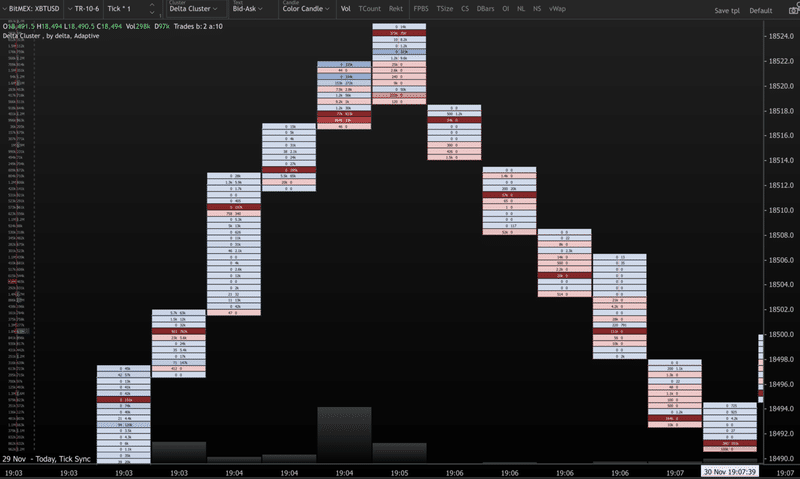

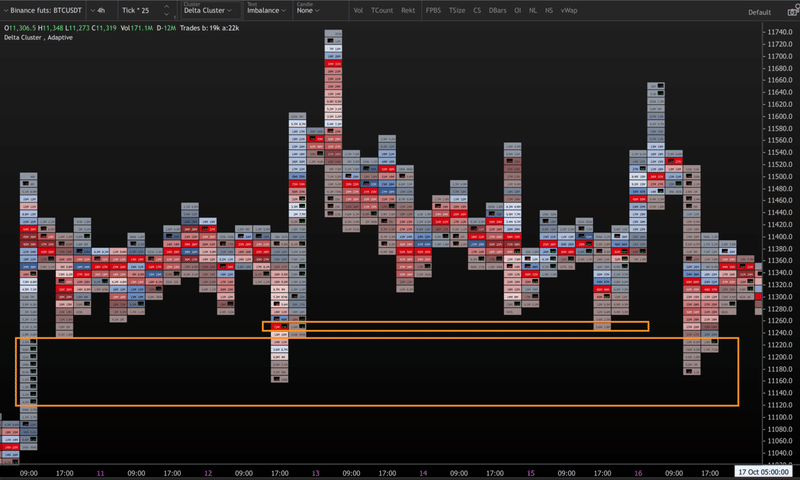

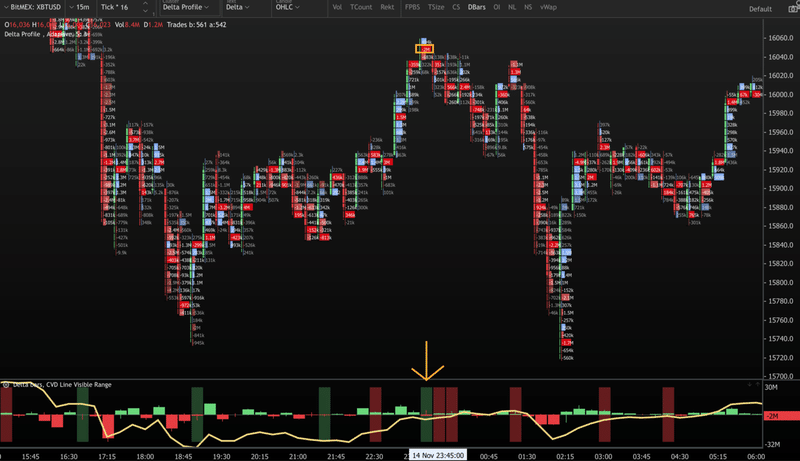

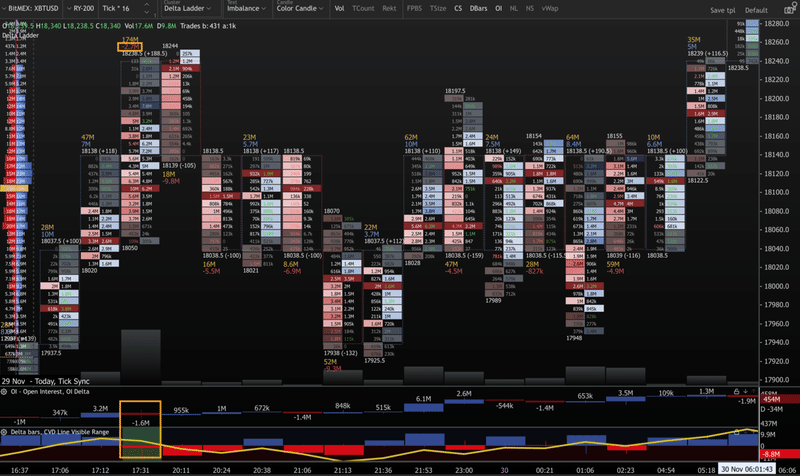

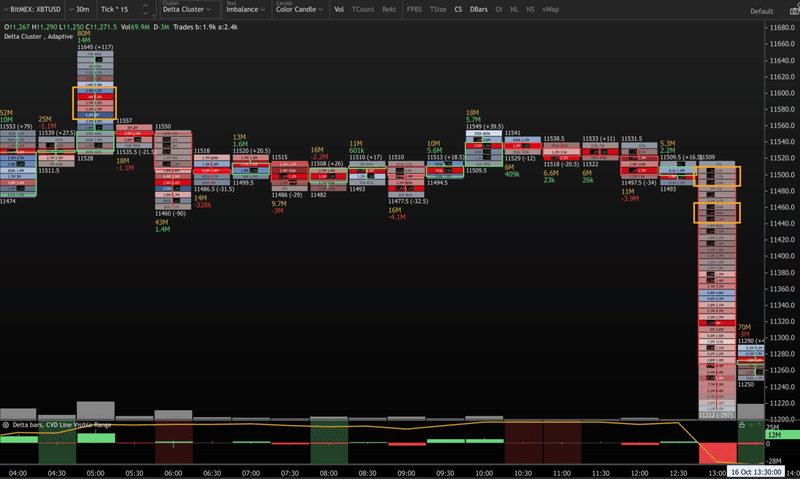

実例として怒涛の画像責めしてます。

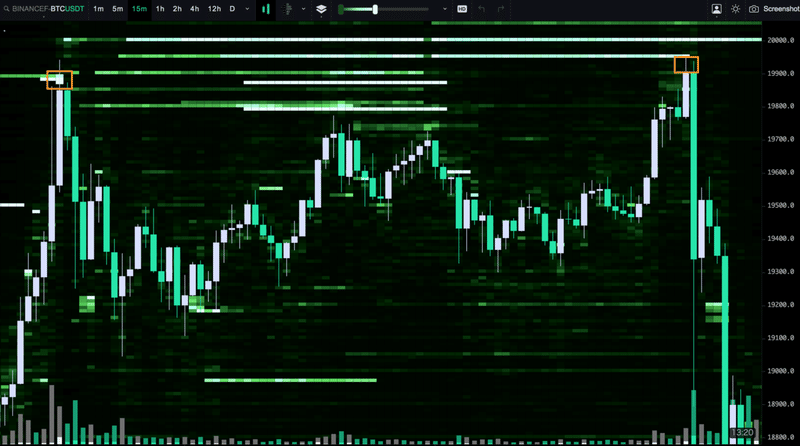

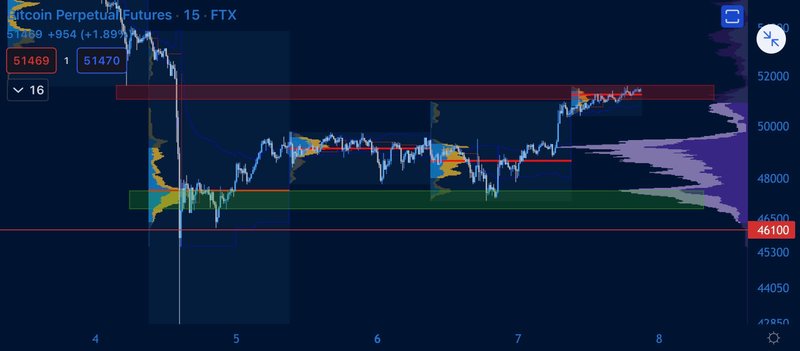

Volume Profile

意識されるラインとは何か、それをどう可視化したか

ツッコミとは何か、それをどう可視化したか

ここから先は

¥ 15,000

この記事が気に入ったらサポートをしてみませんか?