FP1級実技|不整形地を正面突破する② 2023/2/5 PartⅡ

「不整形地を正面突破する」第2回目のテーマは、2023/2/5 PartⅡの設例です。

この設例については、試験直後にアップした論点解説の記事でも取り上げましたが、今回は面接での回答案を示すと共に、さらに一歩踏み込んで、対象となっている土地の相続税評価額を実際に計算してみたいと思います。

2023/2/5 PartⅡ 土地・建物の概況

まずは土地と建物の概況をまとめておきましょう。

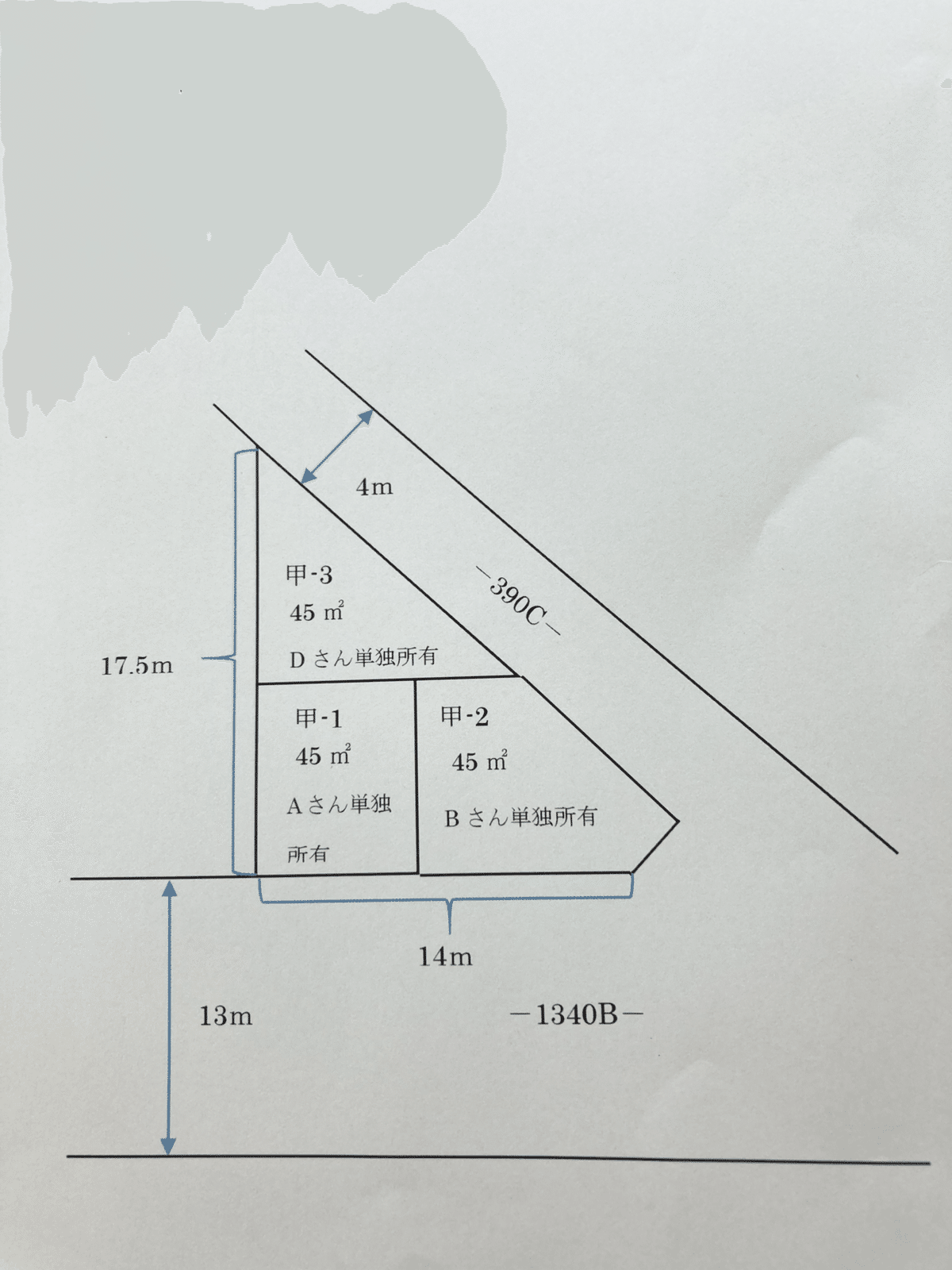

甲土地(甲-1、甲-2、甲-3)

角地

側方路線のある不整形地(三角地)

甲-1はAさん、甲-2は弟Bさん、甲-3はDさんがそれぞれ単独所有している。

地積(合計):135㎡

この土地には、次の建物が建っています。

甲建物

甲-1、甲-2、甲-3にまたがって建築されている。

Aさん、弟Bさん、Dさんが各3分の1の持分で共有している。

1990年4月建築、RC造6階建て

店舗・事務所として賃貸している。

延べ面積:690㎡

固定資産税評価額(2022年度):6,000万円

隣接する3つの単独所有地の上に、共有の賃貸ビルが建っているという状況です。

実技面接ではどう答えるか?

甲土地の評価額を計算する前に、まず設例の次の問いに対する答えを確定しておきましょう。

(FPへの質問事項)

4.「甲-3の土地の相続税評価額と固定資産税評価額の算出方法について教えてください。」

面接ではどのレベルまでの答えが期待されているのかは分かりませんが、わずか15分間の設例読みでこの問いに対する完全な正解を導くのは、かなり難しいと思われます。

まず既存の知識から思いつくことがあるとすれば、以下の点でしょうか。

相続税路線価は公示価格の約80%であり、固定資産税路線価は公示価格の約70%である。

甲-3は不整形地である。(不整形地補正率を適用)

甲土地全体は不整形地であり、かつ2つの路線に接している。(不整形地補正率と側方路線影響加算率を適用)

建っているのは賃貸ビルなので貸家建付地として評価する。

その上でこの問いに完答するためには、さらに次の2つの知識が必要となります。

〇複数の土地の上に共同ビルが建っている場合の各土地の評価額は、土地全体を一画地の宅地として評価した額に、地積の割合または各土地個別の評価額の割合を乗じて求める。

ただ、このルールを知らなくても、設例に「甲土地(甲-1、甲-2、甲-3)」と表記されているのを見て、「甲-3は甲土地の評価額を地積割合で按分するのではないか」と予測することは可能かもしれません。

〇土地の固定資産税評価額は、相続税評価額と類似した奥行・側方路線・不整形地などの補正を行うが(※)、貸家建付地や貸宅地であっても自用地として評価しなければならない。

(※)

固定資産税路線価×各種補正率×地積により評点数を求め、評点数に1評点あたりの価額(通常は1評点1円)を掛けて固定資産税評価額を算出する。

▶︎「令和3基準年度 固定資産税評価のあらまし-土地・家屋-」P10〜P11

この固定資産税評価額の算出方法の詳細は、さすがにマニアックな領域と言わざるを得ません。

以上より、実技面接での答えとしては以下のような内容が考えられます。

「甲-3の評価額は、甲土地全体の評価額を地積の割合または個別の土地の評価額の割合で按分して求めます。甲土地全体の相続税評価額は相続税路線価を奥行価格補正率・側方路線影響加算率・不整形地補正率で補正し、貸家建付地として評価しますが、固定資産税評価額は固定資産税路線価に類似の補正を施した上で、自用地として評価します。」

Image by Gerd Altmann via Pixabay

甲土地全体の相続税評価額の計算式

それでは甲土地全体の相続税評価額の計算式を確認しておきましょう。

すでに述べたように、

甲土地は正面路線と側方路線に接している。

→「側方路線影響加算率」甲土地は不整形地である。

→「不整形地補正率」甲土地は貸家建付地である。

以上より、甲土地全体の相続税評価額の計算式は次のようになります。

甲土地全体の相続税評価額

=(正面路線価×奥行価格補正率+側方路線価×奥行価格補正率×側方路線影響加算率)×不整形地補正率×地積×(1-借地権割合×借家権割合×賃貸割合)

計算の手順

① 奥行価格補正率を求める。

→不整形地の計算上の奥行距離を求める:

全体の地積㎡÷間口距離m ※想定整形地の奥行距離が限度

→奥行価格補正率表で計算上の奥行距離と地区区分から補正率を探し当てる。② どちらが正面路線で、どちらが側方路線かの判定を行う。

→幅員13mの路線価×奥行価格補正率と幅員4mの路線価×奥行価格補正率とを比較し、大きい方を正面路線とする。③ 側方路線影響加算率を求める。

→側方路線影響加算率表で地区区分から加算率を探し当てる。④ 不整形地補正率を求める。

→かげ地割合を求める:

(想定整形地の地積㎡-対象となる不整形地の地積㎡)÷想定整形地の地積㎡×100

→地積区分表と不整形地補正率表から補正率を探し当てる。

また、設例には路線価の地区区分が明示されていないので、ここでは仮に「普通商業・併用住宅地区」として計算します。

※各補正率・加算率は以下を参照して下さい。

① 奥行価格補正率を求める

(幅員13mの路線)

甲土地の角は「隅切り」(一部が空き地としてカット)されています。

この場合の間口距離は、隅切りを含めた長さとされますので、仮にこの長さを16mとします。

全体の地積135㎡÷間口距離16m=8.4375m<17.5m(想定整形地の間口距離) ∴ 8.43m

奥行価格補正率表によれば、普通商業・併用住宅地区で8m以上10m未満は、補正率が0.97となります。

◆ 幅員13mの路線の奥行価格補正率:0.97

(幅員4mの路線)

設例では幅員4mの路線の間口距離は与えられていませんので、これを仮に23.7mとし、また想定整形地の奥行距離を11.4mとします。

全体の地積135㎡÷間口距離23.7m=5.6962・・・<11.4m ∴ 5.69m

奥行価格補正率表によれば、普通商業・併用住宅地区で4m以上6m未満は、補正率が0.92となります。

◆ 幅員4mの路線の奥行価格補正率:0.92

② 正面路線か側方路線かの判定

幅員13mの路線:1,340千円×0.97>幅員4mの路線:390千円×0.92

∴ 幅員13mの路線が正面路線、幅員4mの路線が側方路線となります。

③ 側方路線影響加算率を求める

側方路線影響加算率表によれば、普通商業・併用住宅地区で角地の場合は、加算率が0.08となります。

◆ 正面路線価1,340千円×奥行価格補正率0.97+側方路線価390千円×奥行価格補正率0.92×側方路線影響加算率0.08

Image by Alexey Hulsov via Pixabay

④ 不整形地補正率を求める

まず、かげ地割合を求めます。

(想定整形地の地積16m×17.5m-対象となる不整形地の地積135㎡)÷想定整形地の地積16m×17.5m×100

=51.785・・・%

地積区分表から、普通商業・併用住宅地区で650㎡未満の土地はAにあたります。

次に不整形地補正率表から、普通商業・併用住宅地区のAの土地で、かげ地割合が50%以上55%未満の土地は、補正率が0.84となります。

◆(正面路線価1,340千円×奥行価格補正率0.97+側方路線価390千円×奥行価格補正率0.92×側方路線影響加算率0.08)×不整形地補正率0.84

甲土地全体の相続税評価額は?

以上で甲土地全体の自用地評価額が確定しました。

甲土地は貸家建付地ですから、借地権割合80%(正面路線1,340Bより)、借家権割合30%、賃貸割合を100%とすると、相続税評価額は次のようになります。

◆ 甲土地全体の相続税評価額

=(正面路線価1,340千円×奥行価格補正率0.97+側方路線価390千円×奥行価格補正率0.92×側方路線影響加算率0.08)×不整形地補正率0.84×地積135㎡

×(1-借地権割合80%×借家権割合30%×賃貸割合100%)

=114,495,788円(円未満切り捨て)

また、甲-3の相続税評価額については、前述したように地積割合または土地個別の評価額割合で按分しますので、地積割合を採用すると、

114,495,788円×(45㎡÷135㎡)=38,165,262円(円未満切り捨て)

となります。

土地個別の評価額割合を採用すると、甲-1、甲-2、甲-3について、それぞれ個別に評価額を計算することになりますが、この場合、甲-1、甲-2の正面路線価は1,340千円である一方、甲-3は390千円であることから、甲-3個別の評価額割合は地積割合(3分の1)よりも小さくなることが予想され、土地個別の評価額割合の方が評価減のメリットは大きいと言えるでしょう。

以上、いかがでしたでしょうか?

補正率や加算率を交えた相続税評価額の計算式は、FP1級学科テキスト(合格ターゲット)ではあまり取り上げられていないため、知識が曖昧になりがちです。この機会にしっかり確認しておくことをお薦めします。

また、土地の評価額の計算ルールや流れを把握するには、申告の際に提出する「土地及び土地の上に存する権利の評価明細書」がとても参考になると思います。