テンアライドが臨時株主総会を開催し資本金を52億から5千万円に減資する訳

東証1部上場企業が中小企業になる訳

臨時総会の内容は、議案が3つです。

第1号議案 定款の一部変更

第2号議案 第三者割当て(A種株式発行)

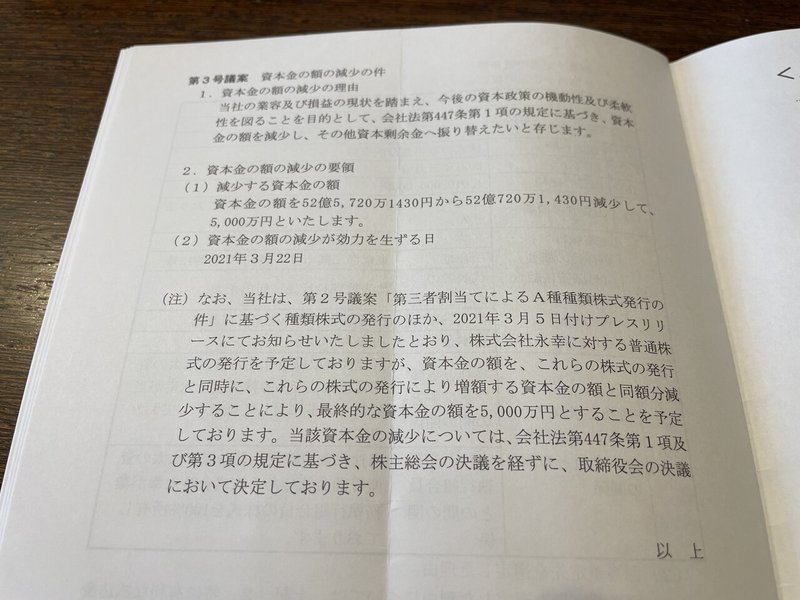

第3号議案 資本金の減少

です。

減資は資本金を52億5,720万円から5,000万円にするという極端なものでした。

上場企業の中小企業化が加速

どんどん増えています。

背景にはコロナ禍で業績が悪化していることにあります。

中小企業になることで節税効果を狙っています。

債務超過待ったなしの「テング酒場」、52億円の減資で再出発

「テング酒場」や「酒場天狗」を運営するテンアライド<8207>が窮地に追い込まれました。2021年3月期第3四半期の売上高は前期比58.6%減の47億1,500万円となり、39億8,300万円の純損失を計上。純資産額は4億3,900万円(前年同期は44億700万円)となり、債務超過寸前となっています。

もともと赤字体質だったテンアライドは、コロナ前から繰越損失金が20億8,900万円積み上がっており、今回の巨額損失の計上でそれが60億7,200万円まで一気に膨張しました。そこで、52億700万円の減資を決定。資本金の額を5,000万円まで引き下げます。3月下旬を目途に社債型優先株式を発行して減資分の資本増強を予定しており、再スタートに向けて走り出しました。

しかし、新常態での活路を見いだせていないテンアライドは、前途多難の船出となりそうです。この記事では以下の情報が得られます。

・テンアライドの業績

・競合他社との比較

・減資と増資の組み合わせによるメリット

テンアライドはコロナ禍で主力の「テング酒場」を5店舗、「和食れすとらん天狗」を1店舗閉鎖しました。全店舗の合計は110です。居酒屋企業は、ワタミ<7522>のように既存店舗を焼肉業態に猛スピードで転換する「新需要開拓型」企業と、SFPホールディングス<3198>のように既存業態の出退店をうまく調整して宴会や飲み会需要が回復するのを待つ「需要回復耐久型」企業の2つに分かれます。テンアライドは後者です。

テンアライドは待ちの姿勢をとっていますが、うまく販管費のコントロールができていません。不採算店の6店舗を退店したことにより、第3四半期で売上に対してかけた費用の割合は3社の中で最も高くなりました。焼肉店は排煙装置などの出店費用がかさむ業態です。それでも、ワタミは第3四半期で売上に対して1.5倍の費用に抑えました。今回仕込んだ業態転換で売上が伸びていれば、来期の業績に期待できます。SFPホールディングスは費用を売上の1.3倍に留めています。

■居酒屋企業第3四半期業績比較(単位:百万円)

売上高 利益 売上に対してかけた費用

テンアライド 4,715(58.6%減) △3,983 1.8倍

SFPホールディングス 13,818(53.4%減) △3,506 1.3倍

ワタミ(国内外食事業) 13,691(62.2%減) △7,125

1.5倍

※決算説明資料より筆者作成

テンアライドはもともと固定費が高く、恒常的な赤字が続いていました。コロナ前で比較すると、販管費率がSFPホールディングスよりも10%高くなっています。

■コロナ前通期3社原価率、販管費率比較(単位:百万円)

売上 原価 原価率 販管費 販管費率

テンアライド 14,567 4,011 27.5% 10,863 74.6%

SFPホールディングス 40,216 11,691 29.1% 25,975 64.6%

ワタミ(全事業) 90,928 37,649 41.4% 53,187 58.5%

※決算短信より筆者作成

■テンアライド業績推移(単位:百万円)

2016年3月期 2017年3月期 2018年3月期 2019年3月期 2020年3月期

売上高 15,521 15,559 15,434 15,271 14,567

売上増減 - 0.2%増 0.8%減 1.1%減 4.6%減

純利益 △428 △270 141 20 △845

※有価証券報告書より筆者作成

コロナ前の「テング酒場」1店舗あたりの平均売上高は1億2,500万円で、ワタミ「ミライザカ」などの居酒屋9,500万円と比較すると3,000万円近く上回っています。店舗売上自体は悪くないものの、人件費や家賃が重くなっているのです。1店舗あたりの稼ぐ力を上げるか、生産性の高い店舗運営をすることが長年の課題でした。しかし、有効な一手を打ち出せずにいるうちに、コロナがやってきたのです。

テンアライドは61億円近い繰越損失を抱えることとなりました。それを解消するべく減資を決定し、社債型優先株の発行で自己資本をもとの状態に戻そうとしています。この、減資・増資へとステップを踏むことのメリットはどこにあるのでしょうか。

大前提として、減資をするのは十中八九経営状態が悪い企業です。

一般的な企業活動においては、利益を出してその一部を利益剰余金として留保します。赤字体質の企業は、これを取り崩しながら経営しています。マイナスが続くと債務超過になりますが、その前に赤字を解消する企業がほとんどです。テンアライドはコロナ前に21億円の繰越損失がありましたが、株主資本の合計額は43億2,600万円と厚かったため、まだ余裕があるとみていたのでしょう。それが想定外のコロナで40億円の損失を計上してしまい、債務超過ギリギリにまで追い込まれてしまったのです。

資本金は52億5,700万円あります。これを減資し、61億円の繰越損失を9億円程度まで圧縮するのです。仮に減資をしない状態(61億円の繰越損失を抱えたまま)で52億円の増資をすると、繰越損失に増強分を吸い取られてしまいます。しかし、減資をして増資をすれば、その分自己資本に厚みがつきます。テンアライドは減資と同程度(52億円)の増資を実施するとしています。増資後の純資産は56億4,000万円になる計算です。

手持ちの現金は前年同期の14億5,000万円から6億1,000万円まで急減しています。流動性の高い資金を手に入れ、資本増強にもなるのが減資と増資の組み合わせです。

いいことばかりに見えますが、そうとも言えません。気がかりなのはテンアライドが新常態を見据えた有効打を見いだせていないこと。そして宴会や飲み会需要が急回復して元の状態に戻るとは考えづらいことです。今回は優先株の発行が濃厚です。優先株とは議決権を持たない一方で、普通株よりも配当などを優先的に受け取ることができるものです。長年赤字体質だったテンアライドが更なる苦境を強いられる新常態で、優先株による資本増強をすればゾンビ企業化しかねません。

需要回復を待つ典型的な企業の一つ、婚礼のテイクアンドギヴ・ニーズ<4331>が農林中金を割当先とする優先株を発行して30億円を調達しました。この例に限らず、優先株の割当先の多くはファンドです。配当を出すために生きながらえる企業となってしまえば本末転倒です。チェーン居酒屋の歴史はテンアライドなしに語ることはできません。それだけ力のある企業です。資本増強によって外食産業に新たな光明をもたらすことができるのか、注目が集まります。

出典:M&Aオンライン

この記事が気に入ったらサポートをしてみませんか?