5分でわかる開示資料の読み方 決算短信

企業を知って投資をしよう!

企業が開示する資料は企業の実態のごく一部

氷山の一角

とはいえ、

まずは開示資料をしっかり見ることから始めよう

〇開示資料はどこにある?

“ 企業名 IR ”

で検索 多くの企業がIRのWEBページを準備しており、そこに資料を置いていることが多い。

例えば、ディズニーランド、ディズニーシーを運営する

オリエンタルランドの資料を探す

〇会社の開示資料にはどんなものがあるか

主にこのようなものがある。

さて、どれから見ればよいのか・・・・

〇決算短信を見ることから始めよう

企業を知りたいなら、まず決算短信を見ることから始めてみよう。

・事業内容

・会計情報

を知るうえで必要最低限の情報が簡潔に記述、網羅されている

説明会資料を見る方は多いと思うが、ぜひ決算短信も必ず見てほしい。

説明会資料”だけ”見ることのデメリットが大きい。

例えば、

・わかりやすく伝えるため、企業が意図的に伝える情報を選別する。

・企業によっては図を使いすぎて逆に複雑になっている。

・大きな図や文字で特定の印象を与えたりしている。

私たちは事実が分かればいい。

説明会資料を見るうえでのポイントは

・ビジネスモデルの理解

・KPI(Key Performance Indicator:業績を見るうえで評価すべき指標)の確認

などを確認する事。それ以外は決算短信を読み込むことをお勧めしたい。

どのように見るのか

以下、5分でわかる決算短信を見るべきポイント

今回は、大事なポイントとして、表紙から読み取ることができる情報とセグメント・地域別の情報について解説する。

・表紙 会社全体の動きをとらえる

・セグメント・地域別 分解した個別の動きをとらえる

①決算短信 表紙

表紙の一枚から得られる情報は多い。

まずは絶対に漏らしてはいけないチェック項目を上げていきます。

・会計基準: 日本基準、IFRS、米国会計基準

・連結・非連結

・業績:売上高 利益率について

前期比の比較 良化か↑ 悪化か↓

営業利益と経常利益の変化率の差 特殊要因の有無

・自己資本比率

自己資本比率の水準と変化を確認

順調に事業をしていれば

純資産増加 → 自己資本比率は上昇しているはず

*注意 自己資本比率についてよくある間違い!

XX%より低いと危険

XX%より高いと安全

とか書かれている本や記事を見ることがあるが、明らかに間違い。

自己資本比率は業種の違い、ビジネスモデルの違いで大きく異なる。

この辺はまた別の機会に詳しく説明したい。

・キャッシュフローの状況

現金:増えているか (意外と気にしていない方が多いが重要)

営業キャッシュフロー:黒字か

フリーキャッシュフロー(FCF):黒字か

簡易FCF = 営業キャッシュフロー ー 投資キャッシュフロー

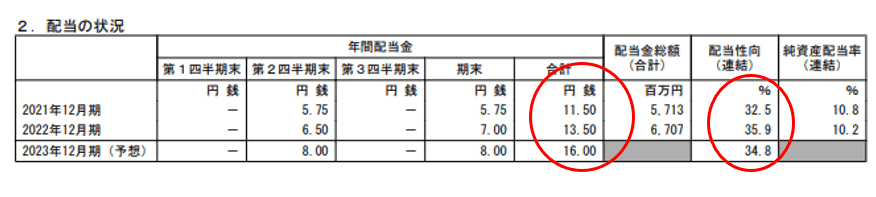

・配当

配当金に対する企業の意識を見る

安定配当重視か

配当性向重視か

連続増配か

大型の企業は配当が企業価値に与える影響が大きいのでチェックしておきたい。

配当に対する考え方は説明会資料に書かれている場合もあるが、数字からおおよそ読み取ることができる。

例えば、下記の場合、

”配当性向を意識しており、30%以上をめざしていそう”

という

とすれば増益 → 増配 ということが素直に想像できる。

・業績予想

・業績予想の読み方

業績予想の読み方にもいくつかのポイントがある。

主なポイントはいかのようなもの

・個別企業の傾向:

保守的な予想を出して、進捗とともに見通しの修正を出すような企業か

・第2四半期の業績:

短信の発表時にはすでに新しい期の第1四半期が始まっており、

足元の受注状況が一部反映されている可能性がある

・上期と下期の業績のバランス

過去の予想の出し方(保守的な予想を出す傾向にある企業か)を確認する。(下期偏重):

過去の業績から季節性のある事業かを確認したうえで、同様の予想かどうかを確認。季節性があるとはいえ、下半期偏重予想(特に売り上げが下期回復)は慎重に見たい。何がおこるかわからない。

(上期偏重):

第2四半期まで増収幅が大きい、通期は増収幅縮小の場合、足元好調が期待できるが、通期は保守的にしておきたい、と言う意図がある可能性がある。

②セグメント別情報

・セグメント別の利益率

利益率が低くても限界利益率が高ければ売上高成長率をチェック

(限界利益率の記述はない)

売り上げの伸びが顕著な事業のビジネスモデルをイメージする。

現時点で影響度が小さくても増収による利益インパクトが大きく寄与する場合がある。規模が小さいときに気が付いておくといいことあるかも

・前期と比較

事業別の増収率、利益率の変化をチェック

・構成比

全体に占める売上割合、利益割合で全体業績をけん引しているセグメントが何かを確認

・セグメント資産の金額

資産が大きい=投資が必要な事業か

③地域ごと

地域別の割合と前期からの変化を見る。

国内の事業のみで長期的に成長することは難しい。国内で実績を上げて海外での成長を積み上げることが不可欠となる。よって現時点で小さいとしても国内でブランド力があれば、海外での成長可能性についてもチェックしてみたい。

横比較、同業他社との比較をしたりしたくなりますが

まずは自社をよく理解することが最優先!

月1回の勉強会やってます!