三菱重工の株価は今後どうなる?、川崎重工と比較しながら成長性を考察

1.はじめに

(1) 記事の目的

本記事の主な目的は、三菱重工の株価指標を詳細に分析し、投資家の皆様に有益な情報を提供することです。そのために、同業他社である川崎重工との比較を通じて、三菱重工の成長性を多角的に考察し、投資判断の一助となることを目指します。

この目的を達成するため、財務指標に基づく綿密な評価を行います。ここでは、PBRなどの割安性指標、ROEなどの効率性指標、自己資本比率や固定長期適合率などの安定性指標を用いて、両社の投資価値を多面的に検討します。これにより、財務面からの総合的な評価が可能となります。

また、キャッシュ生成能力の分析も重要な要素として取り上げます。そのため、営業キャッシュフローやフリーキャッシュフローなどの指標を精査し、両社の持続可能な成長力を評価します。こうすることで、短期的な業績だけでなく、中長期的な企業価値の創出能力も判断材料として提供します。

最後に、これらの分析結果を踏まえ、異なる投資スタイルや投資家のリスク許容度に応じた具体的な投資戦略を提案します。つまり、長期保有を志向する投資家から短期的な取引を行う投資家まで、幅広い投資家層のニーズに対応した示唆を提供することを目指します。

このように、本記事を通じて、読者の皆様は三菱重工の投資価値を総合的に理解し、自身の投資方針に沿った判断を行うための深い洞察を得ることができるでしょう。

そして、重工業界の変革期における両社の位置づけと今後の展望を明らかにすることで、より適切な投資決定をサポートします。

複雑な要因が絡み合う現代の投資環境において、本記事が皆様の羅針盤となることを願っています。

(2) 三菱重工、川崎重工の事業概要

三菱重工と川崎重工は、日本を代表する総合重工業メーカーとして、幅広い事業領域で高度な技術力を発揮しています。両社は防衛産業や輸送機器分野で重要な役割を果たしています。しかしながら、それぞれ独自の強みを持ち、異なる市場戦略を展開しています。

まず、三菱重工は、陸海空から宇宙にまで及ぶ幅広い分野で事業を展開する世界的な総合機器メーカーです。同社の事業領域は、エネルギー、航空・宇宙、船舶・海洋、交通システム、環境装置、産業機械、防衛など多岐にわたります。

特筆すべきは、防衛省への納入実績で国内第1位を誇り、日本の防衛産業で中心的な役割を果たしていることです。さらに、ターボチャージャーやフォークリフトなどの産業機器分野でも世界的な競争力を有しています。

一方、川崎重工も重工業大手として知られ、船舶、航空機、鉄道車両、二輪車などの輸送機器、およびその他の機械装置を製造しています。同社の事業部門は、汎用機(主に二輪車)、航空・宇宙、車両製造、プラント・環境・鉄構、ガスタービン・機械、造船など広範囲に及びます。

特に、旅客機の分担製造や鉄道車両、大型二輪車の分野で強みを持ち、これらの製品は国内外で高い評価を得ています。また、自衛隊の潜水艦や航空機の製造も担っており、防衛産業でも重要な役割を果たしています。

両社の共通点としては、幅広い事業領域、防衛産業への関与、高度な技術力、そしてグローバル市場での競争力が挙げられます。

しかしながら、主力製品や重点分野には違いが見られます。例えば、三菱重工はターボチャージャーやフォークリフト、エネルギー・環境装置分野で強みを持つ一方で、川崎重工は二輪車や鉄道車両、旅客機の分担製造に特徴があります。

加えて、防衛分野での位置づけも異なり、三菱重工が総合的な優位性を持つのに対し、川崎重工は特定分野で強みを発揮しています。

このように、三菱重工と川崎重工は共に日本の重工業界を牽引する企業でありながら、それぞれ独自の強みと戦略を持って事業を展開しています。両社の多様な事業展開と技術力は、日本の産業競争力を支える重要な要素となっています。

そのため、今後も技術革新や社会インフラの発展に大きく貢献していくことが期待されます。同時に、両社の異なる強みと戦略は、日本の重工業界全体の多様性と柔軟性を高め、国際競争力の維持・向上に寄与していると言えるでしょう。

(3)最近の三菱重工の業績(2024年度第1四半期)

三菱重工の2024年度第1四半期決算は、全セグメントで増収を達成し、さらに事業利益も大幅に増加しました。具体的には、受注高、売上収益、事業利益、当期利益のすべてにおいて前年同期を上回る結果となり、特にGTCC(ガスタービン複合発電)事業の好調さが際立ちました。

具体的な数字を見ていくと、受注高は1兆8,475億円で前年同期比2,406億円の増加となりました。この増加はエナジー、プラント・インフラ、物流・冷熱・ドライブシステムの3セグメントが牽引し、とりわけGTCC事業が大きく伸長しました。

次に、売上高は1兆1,115億円で、前年同期比1,275億円の増加となりました。すべてのセグメントで増収を達成し、特にGTCC、航空エンジン、防衛・宇宙事業が大きく貢献しました。

さらに、事業利益は835億円で、前年同期比315億円、成長率にして61%の大幅増となりました。この増益は主にエナジー、プラント・インフラ、航空・防衛・宇宙の3セグメントによるもので、売上増加に加え、工事採算の改善や為替の影響が寄与しました。

そして、当期利益は622億円で、前年同期比90億円、17%の増加となりました。これは主に事業利益の増加によるものです。

セグメント別に見ると、まずエナジー部門ではGTCCが米州を中心に受注を大幅に増やし、売上・利益ともに好調でした。また、航空エンジン事業もスペアパーツやMRO(整備・修理・オーバーホール)で増収増益となりました。

一方、プラント・インフラ部門では、製鉄機械が受注減少にもかかわらず増収増益を達成し、加えて環境設備の受注も増加しました。

しかしながら、物流・冷熱・ドライブシステム部門は、円安の影響で各事業で増収となったものの、販売台数の減少などにより減益となりました。

最後に、航空・防衛・宇宙部門では、防衛・宇宙事業が順調な工事の進捗と採算改善により増収増益となり、同様に民間機事業もTier1事業において採算改善と円安の影響で増収増益となりました。

Tier1とは、航空機製造業界において、機体メーカーに直接部品を供給する一次下請け企業のことを指します。三菱重工は、主要な航空機メーカーに対して重要な構造部品を直接供給するTier1サプライヤーとしての地位を確立しています。

また、三菱重工は5月8日に2024年度通期の業績見通しを発表しています。具体的には、売上収益は前年度比5.2%増の4兆9,000億円、事業利益は23.9%増の3,500億円を見込んでいます。

さらに、1株当たり配当金は前年度の20円から22円に増配する予定です。

この業績は、三菱重工の事業構造改革と成長戦略が着実に成果を上げていることを示唆しており、今後の更なる成長が期待されます。

ただし、フリー・キャッシュ・フローが前年度の2,001億円の黒字から1,000億円の赤字に転じる見通しであることには注意が必要です。これは今後の成長に向けた積極的な投資の表れとも解釈できますが、一方で財務面での慎重な管理が求められるでしょう。

(4)株価チャートの解説

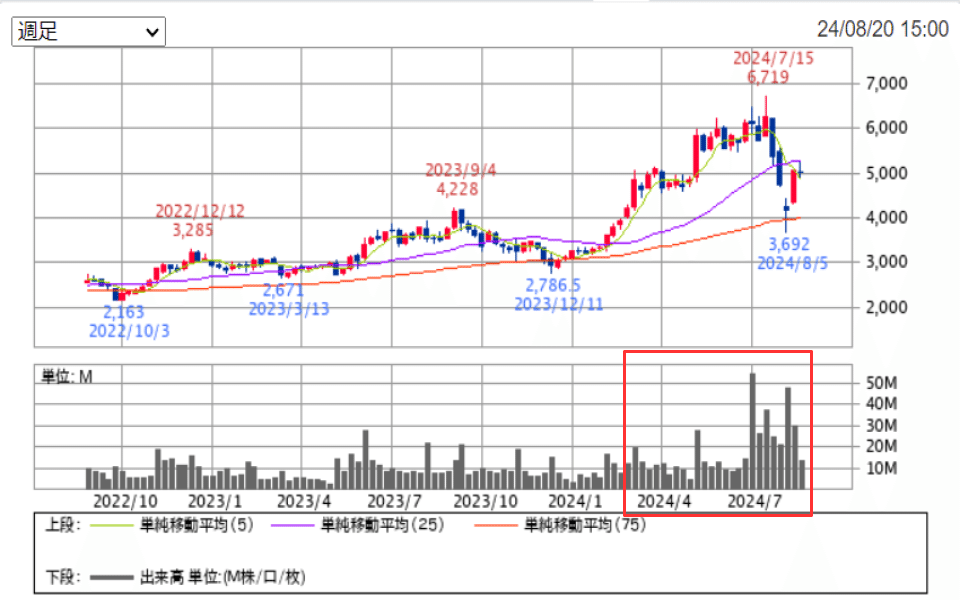

三菱重工の2年間の週足チャートを分析すると、全体的に上昇トレンドにあることが明らかです。特に2023年後半から2024年前半にかけて大きく上昇しており、株価の力強さが際立っています。しかしながら、直近では調整局面に入っており、8月20日時点で株価は5,013円となっています。

まず、長期的なトレンドを見ると、2022年10月頃の2,163円を底として、その後緩やかな上昇を続けていました。

そして、2023年9月には4,228円まで上昇し、一時的な調整を経た後、2023年12月から2024年7月にかけて急激な上昇を見せました。

この急上昇期間中、2024年7月15日には6,719円の高値をつけており、結果として約2年間で株価が3倍以上に上昇したことになります。この驚異的な上昇の背景には、業績の改善や成長戦略の進展、さらには市場全体の好調さなどが複合的に影響していると考えられます。

次に、チャート上の移動平均線を見てみましょう。25週移動平均線(紫色)と75週移動平均線(赤色)が明確な上昇トレンドを示しています。とりわけ25週移動平均線の傾きが急になっていることから、中期的な上昇トレンドが強いことが分かります。

さらに、出来高を分析すると、2024年4月頃から増加傾向にあることが見て取れます。特に株価が大きく上昇した時期に出来高が増えています。このことは、市場参加者の関心が高まり、買い意欲が強かったことを裏付けています。

しかしながら、2024年7月中旬以降、株価は調整局面に入っています。8月20日時点の5,013円は、直近高値からおよそ25%下落した水準となっています。この調整は、急激な上昇後の利益確定売りや、一部の投資家の慎重姿勢を反映していると考えられます。

総じて、三菱重工の株価は過去2年間で大きく上昇し、特に2023年末から2024年前半にかけて急激な上昇を見せました。ただし、直近では調整局面に入っており、今後の動向を注視する必要があります。

この調整が一時的なものか、それとも大きなトレンド転換の始まりなのかを見極めることが、投資判断において重要になるでしょう。また、5,000円前後の水準が今後の重要なサポートラインとなる可能性があるため、この水準を維持できるかどうかも注目点となります。

2. 割安性

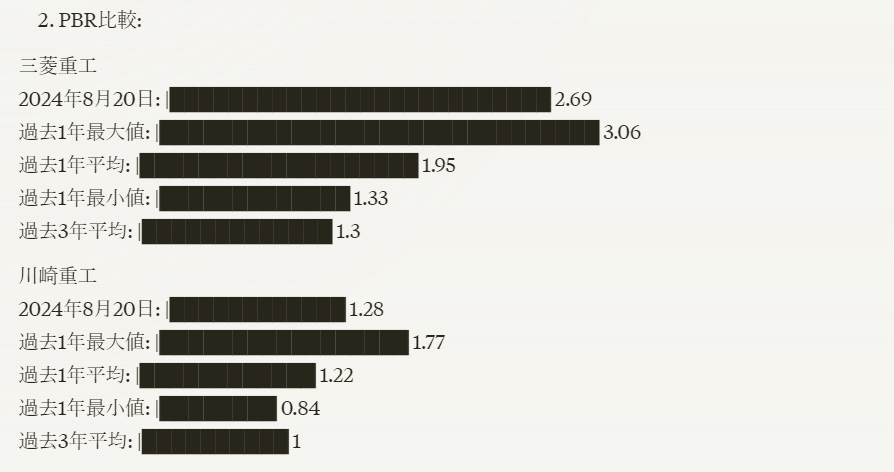

三菱重工と川崎重工の割安性を分析した結果、三菱重工は「平凡」、川崎重工は「優秀」と評価しました。

この評価は、現在の予想PERとPBRの水準を、過去1年間および3年間の平均値、最大値、最小値と比較した結果に基づいています。

まず、川崎重工の現在の予想PER(10.8倍)は、過去1年平均(32.8倍)や3年平均(21.6倍)を大きく下回っており、相対的に割安な状態にあります。

一方で、三菱重工の現在の予想PER(27.3倍)は過去の平均値を上回っており、やや割高な印象です。

さらに、PBRについても同様の傾向が見られ、川崎重工の現在のPBR(1.28倍)は過去の平均値に近い水準にあるのに対し、三菱重工のPBR(2.69倍)は過去の平均を大きく上回っています。

具体的な数値を比較すると、三菱重工の現在の予想PER(27.3倍)は過去1年平均(19.4倍)を約40%上回っています。他方、川崎重工の現在の予想PER(10.8倍)は過去1年平均(32.8倍)の約3分の1にとどまっています。

同様に、PBRについても、三菱重工の現在値(2.69倍)は過去3年平均(1.3倍)の約2倍であるのに対し、川崎重工の現在値(1.28倍)は過去3年平均(1.0倍)をわずかに上回る程度です。

ただし、注目すべき点として、川崎重工の予想PERが過去1年間で最大71.2倍まで上昇したことが挙げられます。この大きな変動は、同社の業績予想や市場評価の不安定さを示唆しており、現在の低いPERが一時的な現象である可能性も考慮する必要があります。

総合的に見て、現時点では川崎重工の方が三菱重工よりも割安な水準にあると評価できます。なぜなら、過去の平均値や変動幅と比較しても、川崎重工の現在の指標は相対的に低い水準にあるからです。

しかしながら、川崎重工の予想PERの大きな変動は注意が必要です。そのため、投資判断の際は、これらの割安性指標に加えて、両社の成長性、事業リスク、業績の安定性なども総合的に考慮することが重要です。

特に川崎重工については、現在の割安な評価の背景にある要因と、過去の大きな変動の理由を慎重に分析する必要があります。

3. 効率性

三菱重工と川崎重工の効率性を〇(優秀)、△(平凡)、✖(要改善)の3段階で評価した結果、三菱重工の効率性は「〇(優秀)」、川崎重工の効率性は「△(平凡)」と判断しました。

この評価は、経常利益率、当期利益率、ROE(自己資本利益率)、ROA(総資産利益率)を総合的に考慮して行いました。

三菱重工は各指標で着実な改善を示し、安定した効率性の向上が見られます。一方、川崎重工は変動が大きく、直近では効率性の低下が見られるものの、将来的な回復が期待されているため、このような評価となりました。

具体的な数値を指標ごとに比較してみましょう。まず、経常利益率では、三菱重工が2023年3月期の4.55%から2024年3月期には6.77%へと上昇し、2025年3月期予想でも6.73%と高水準を維持する見込みです。対照的に、川崎重工は2023年3月期の4.08%から2024年3月期には1.73%へと低下しましたが、2025年3月期予想では4.89%まで回復する見込みです。

次に、当期利益率においても、三菱重工は2023年3月期の3.10%から2024年3月期には4.77%へと改善し、2025年3月期予想でも4.69%と高水準を維持しています。他方、川崎重工は2023年3月期の3.07%から2024年3月期には1.37%へと低下し、2025年3月期予想では3.47%まで回復すると予測されています。

さらに、ROE(自己資本利益率)を見ると、三菱重工は2023年3月期の7.86%から2024年3月期には11.14%へと大幅に改善し、2025年3月期予想でも9.85%と高水準を維持しています。これに対し、川崎重工は2023年3月期に9.81%と高い水準でしたが、2024年3月期には4.19%へと大きく低下し、2025年3月期予想では11.88%まで回復すると予測されています。

最後にROA(総資産利益率)では、三菱重工が2023年3月期の2.46%から2024年3月期には3.79%へと上昇し、2025年3月期予想でも3.45%と安定した水準を維持しています。一方で、川崎重工は2023年3月期の2.29%から2024年3月期には0.99%へと低下し、2025年3月期予想では2.77%まで回復する見込みです。

これらの数値は、三菱重工が全体的に安定した効率性の向上を達成している

一方で、川崎重工は変動が大きく、直近では効率性が低下していることを示しています。ただし、川崎重工の将来予想は改善を示唆しており、今後の動向に注目が必要です。

したがって、現時点での効率性評価としては、三菱重工が「優秀」、川崎重工が「平凡」と判断します。ただし、この評価は現在の状況に基づくものであり、特に川崎重工の今後の業績回復如何によっては、評価が変わる可能性があることに留意する必要があります。

4. 安定性

三菱重工と川崎重工の安定性を分析した結果、三菱重工は「〇(優秀)」、川崎重工は「△(平凡)」と評価します。

この評価は主に自己資本比率と固定長期適合率の2つの指標に基づいています。

自己資本比率は企業の総資産に占める自己資本の割合を示す指標で、高いほど財務的に安定していると判断されます。

一方、固定長期適合率は固定資産を自己資本と固定負債でどの程度賄えているかを示す指標で、100%以下であれば長期的な資金で固定資産を十分にカバーできていると判断されます。

両社とも一定の安定性を示していますが、三菱重工がより高い自己資本比率を維持しており、財務的な安定性においてやや優位にあると判断できます。

まず、自己資本比率については、三菱重工が継続的に30%を超える水準を維持し、さらに改善傾向にあるのに対し、川崎重工は24%前後で推移しています。

次に、固定長期適合率については、両社とも100%を下回る健全な水準を維持していますが、三菱重工の方がより安定した推移を示しています。

具体的な数値を見てみましょう。2024年第1四半期時点で、三菱重工の自己資本比率は36.93%であり、前年同期の34.50%から改善しています。一方、川崎重工の自己資本比率は24.08%で、前年同期の24.40%からわずかに低下しています。さらに、過去3年間の推移を見ると、三菱重工は31.95%から36.93%へと着実に上昇しているのに対し、川崎重工は23.94%から24.08%とほぼ横ばいです。

固定長期適合率については、2024年第1四半期時点で三菱重工が83.51%、川崎重工が87.25%となっています。三菱重工は過去3年間で83.51%から87.38%の範囲内で安定していますが、川崎重工は79.11%から87.25%とやや変動幅が大きくなっています。

ただし、両社とも固定長期適合率が100%を下回っていることから、長期的な資金で固定資産を十分にカバーできている状態であり、この点では両社とも良好な財務状態を維持していると言えます。

総合的に見て、三菱重工の方が川崎重工よりも安定性において優位にあると評価できます。特に自己資本比率の高さと改善傾向が、三菱重工の財務的な安定性を支えています。

両社とも固定長期適合率が健全な水準を維持していることから、一定の財務安定性は確保されていると言えるでしょう。

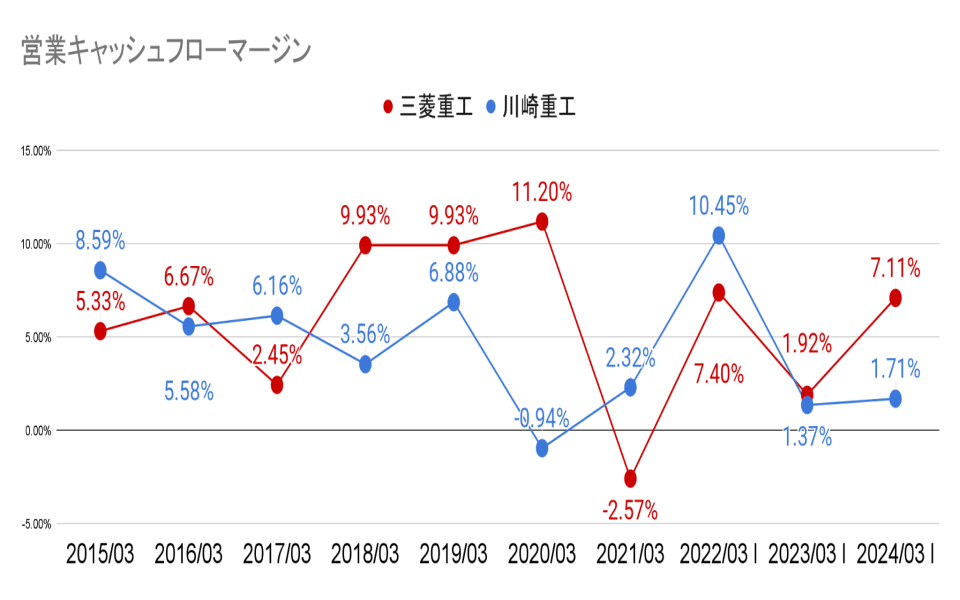

5. キャッシュ生成能力

三菱重工のキャッシュ生成能力は「〇(優秀)」、一方で川崎重工のキャッシュ生成能力は「△(平凡)」と評価します。三菱重工が安定した営業キャッシュフローと高いフリーキャッシュフローを生み出している反面、川崎重工はやや不安定な推移を示しています。

この評価は営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフロー、現金・現金等価物、フリーキャッシュフロー、営業キャッシュフローマージンの6つの指標に基づいています。

まず、営業キャッシュフローは企業の主要な事業活動から得られる現金の流れを示し、投資キャッシュフローは設備投資や資産売却などの投資活動による現金の出入りを表します。

また、財務キャッシュフローは借入や返済、配当支払いなどの財務活動による現金の変動を示し、現金・現金等価物は企業が即時に使用可能な現金や短期投資の総額を表します。

さらに、フリーキャッシュフローは営業キャッシュフローから投資キャッシュフローを差し引いた金額で、企業が自由に使える現金を示す重要な指標です。

最後に、営業キャッシュフローマージンは営業キャッシュフローを売上高で割った比率で、売上に対する現金創出能力を表します。

これらの指標を総合的に分析すると、三菱重工は直近の決算期で大幅な改善を見せ、安定したキャッシュ創出能力と効率的な資金運用を示しています。他方、川崎重工は変動が大きく、特に投資キャッシュフローとフリーキャッシュフローに課題が見られます。

2024年3月期の数値を詳しく見ていきましょう。また、過去数年間の推移も併せて分析します。

まず、三菱重工の営業キャッシュフローは3,311億円で、前年度から大幅に増加しています。この数値は、同社の本業からのキャッシュ創出力が極めて強いことを示しています。過去5年間を見ると、2021年3月期に一時的なマイナスを記録した以外は、概ね安定して大きなプラスを維持しています。

この傾向は、三菱重工の事業モデルが安定的にキャッシュを生み出す構造になっていることを示唆しており、経営の健全性と持続可能性を裏付けています。2021年3月期のマイナスは、おそらくCOVID-19パンデミックの影響によるものと推測されますが、その後の迅速な回復は同社の回復力の高さを示しています。

一方、川崎重工の営業キャッシュフローは316億円と、増加傾向にあるものの規模が小さく、過去5年間でも大きな変動が見られます。この数値は三菱重工の約10分の1にすぎず、本業からのキャッシュ創出力に大きな差があることを示しています。

また、過去5年間の大きな変動は、川崎重工の事業が外部環境の変化に影響されやすい構造であることを示唆しています。これは、同社の事業の安定性や予測可能性に課題があることを意味し、投資家にとってはリスク要因となる可能性があります。

両社の営業キャッシュフローの違いは、事業モデルの安定性、市場での競争力、そして経営効率の差を反映していると考えられます。

三菱重工は安定した高水準の営業キャッシュフローによって、投資や株主還元の余力が大きいと言えます。一方、川崎重工は営業キャッシュフローの改善と安定化が今後の重要な経営課題となるでしょう。

次に、投資キャッシュフローでは、三菱重工がマイナス1,310億円、川崎重工がマイナス898億円を記録しています。投資キャッシュフローがマイナスであるということは、両社とも設備投資や事業買収などの長期的な成長のための投資を行っていることを示しています。これは、将来の収益拡大や競争力強化を目指す積極的な経営姿勢の表れと解釈できます。

三菱重工の投資キャッシュフローは過去5年間で変動が大きく、積極的な投資と資産売却を適宜行っていることが伺えます。この変動は、市場環境や事業戦略の変化に応じて、柔軟に投資決定を行っている可能性を示唆しています。

一方、川崎重工は比較的安定した投資を続けていますが、規模は三菱重工より小さい傾向にあります。これは、川崎重工がより保守的な投資戦略を取っているか、あるいは投資機会が限られている可能性を示唆しています。

ただし、投資キャッシュフローのマイナスが大きすぎる場合は、過剰投資のリスクや将来の財務負担増加の可能性も考慮する必要があります。そのため、この指標は営業キャッシュフローやフリーキャッシュフローと併せて評価することが重要です。

財務キャッシュフローを見ると、三菱重工はマイナス1,589億円、川崎重工は129億円となっています。この違いは両社の財務戦略の違いを明確に示しています。

三菱重工のマイナスの財務キャッシュフローは、同社が借入金の返済や自社株買い、配当の支払いなど、資金を外部に流出させる活動を行っていることを示しています。

これは、過去5年間で資金調達と返済を適切に管理していることの表れであり、財務体質の強化や株主還元の積極化を進めている可能性が高いです。特に、営業キャッシュフローが良好な状況下でこのような財務活動を行えることは、同社の財務の健全性を示唆しています。

一方、川崎重工の129億円のプラスの財務キャッシュフローは、同社が外部から資金を調達していることを意味します。これは、事業運営や投資のために追加の資金が必要な状況にあることを示唆しています。

川崎重工は過去5年間で変動が大きく、資金需要に応じて外部調達を行っている様子が見られます。この変動は、同社の資金需要が年によって大きく変化していること、あるいは営業キャッシュフローだけでは事業運営や投資を賄えていない可能性を示唆しています。

ただし、財務キャッシュフローの評価は、企業の成長段階や投資戦略によっても異なります。成長期の企業であれば、積極的な外部調達によってプラスの財務キャッシュフローとなることも珍しくありません。一方、成熟期の企業では、三菱重工のように負債の返済や株主還元を進め、マイナスの財務キャッシュフローとなることが多いです。

したがって、この指標は他のキャッシュフロー指標や企業の成長戦略と併せて総合的に評価する必要があります。三菱重工の場合は財務体質の強化が進んでいると評価できる一方、川崎重工については外部資金への依存度や将来の返済能力に注意を払う必要があるでしょう。

現金・現金等価物の残高は、三菱重工が4,312億円、川崎重工が841億円です。三菱重工は過去5年間で着実に残高を増やしており、財務基盤の強化が進んでいます。川崎重工も増加傾向にありますが、その規模は三菱重工に及びません。

フリーキャッシュフローでは、三菱重工が2,001億円のプラス、川崎重工がマイナス581億円のマイナスとなっています。三菱重工は過去5年間で変動はあるものの、概ねプラスを維持しています。対照的に、川崎重工は頻繁にマイナスとなっており、キャッシュ創出力に課題があることが分かります。

最後に営業キャッシュフローマージンを見ると、三菱重工は7.11%、川崎重工は1.71%を記録しています。三菱重工は過去5年間で大きく改善しており、効率性の向上が見られます。一方、川崎重工は低水準で推移しており、改善の余地が大きいと言えるでしょう。

総合的に見て、三菱重工の方が川崎重工よりもキャッシュ生成能力において優位にあると評価できます。

三菱重工は過去5年間で着実に改善を続け、安定したキャッシュ創出能力と効率的な資金運用を実現しています。

他方、川崎重工は変動が大きく、特に投資キャッシュフローの管理と営業キャッシュフローの改善が課題となるでしょう。

6. 成長性

三菱重工と川崎重工の成長性を〇(優秀)、△(平凡)、✖(要改善)の3段階で評価します。

この評価は、最新の決算(三菱重工のみ)、効率性、安定性、業績の推移、業績予測を踏まえて、評価します。

続きの内容については、メンバーシップ限定コンテンツとなります。

youtubeのメンバーシップに加入するか、noteのメンバーシップに加入していただくことで、続きの内容を確認することができます。

noteのメンバーシップは、初月無料ですので、月末までに退会すればご負担0円で、お試しすることができます。

興味のある方はメンバーシップにご加入していただければと思います。

最後までご覧いただきありがとうございました。

ここから先は

この記事が気に入ったらサポートをしてみませんか?