米国の金利変動が成長株のValuationに与える影響を検証してみた

このブログはAidemy Premiumのカリキュラムの一環で、受講修了条件を満たすために公開しています

はじめに

実行環境

OS - Windows11 Pro

開発環境 -Google Collabratory

Python version - Python 3.10.12

自己紹介

金融機関に10年超勤務、法人営業で主に成長企業を担当→Aidemyを受講

目的

2020年末から上場成長企業の株価は大幅下落し、IPO市場も低迷が続いています。米国における急ピッチで進む利上げが、メディアでも最大の要因として報道されていました。

時は流れて、2023年9月に追加利上げが打ち止めが発表され、12月には、FOMC議事録で2024年度の利下げの可能性も示唆される中、米国成長株は上昇トレンドへ転換しています。

2024年の利下げの時期については様々な観測が出ていますが、参考として前回の利下げトレンド転換点前の2018年2月から米国金利、ドル円、米国成長株、日本成長株の変動、相関性を分析してみました。

流れ

米国金利、ドル円、米国成長株、日本成長株のデータを取得する。

米国金利、ドル円、米国成長株、日本成長株の各々正規化して比較でき るよう整える。

米国金利、ドル円、米国成長株、日本成長株の相関行列を作成し、関係性の強い指標を主成分分析すると共にグラフ化して考察する。

まず、各指標について検証するにあたり、Yahoo Financeで取得可能な下記データを使用する。

米国金利: ^TNX (米国10年債利回指標)

ドル円: USDJPY=X

米国成長株: ^IXIC (NASDAQ指数)

日本成長株: 2516.T (東証グロース250)

米国金利に政策金利でなく10年債利回りを使う理由は?、説明すると長くなるので割愛しますが、興味のある人は以下ご参考

https://www.m2j.co.jp/market/report/22210/top

1. 米国金利、ドル円、米国成長株、日本成長株のデータを取得する

yahooから各々のデータを一括して取得する。

その際、期間は東証グロース250指標が設定された2018年2月からとし、比較のため前日終値(Adj Close)だけを取得するコードとした。

日米の休日の違いが主な要因と考えられるが、米国金利と米国成長株の要素数も一致しなかったため、以後の分析のために、interpolateを利用して欠損値の補完。

import datetime as dt

import yfinance as yf

#株価を取得する

start = dt.date(2018,2,1) #株価を取得するスタート日を決める

end = dt.date.today() #現在までの営業日 (今日 =today)を取得する最終日とする

codelist = ["^TNX","USDJPY=X","^IXIC","2516.T"] #コードリストに取得したい銘柄を入れる

code = yf.download(codelist, start=start, end=end)["Adj Close"]

code = code.interpolate() #欠損値の補完

code.isna().sum()#欠損値の不存在の確認

code

各々の要素数を一致させた後、以後の分析のために区分けして、要素数を再確認。

code1 = code['^TNX']

code2 = code['USDJPY=X']

code3 = code['^IXIC']

code4 = code['2516.T']

print(code1.head().append(code1.tail()))

print(code2.head().append(code2.tail()))

print(code3.head().append(code3.tail()))

print(code4.head().append(code4.tail()))

print(len(code1))

print(len(code2))

print(len(code3))

print(len(code4))(2)米国金利、ドル円、米国成長株、日本成長株各々を正規化して比較できるよう整える

sklearnを用いて、0-1のスケールでデータを比較できるように正規化した。

from sklearn.preprocessing import MinMaxScaler

data_code1= pd.DataFrame(code1)

scaler = MinMaxScaler()

scaler.fit_transform(data_code1)

data_MinMaxScaler1 = scaler.transform(data_code1)

data_MinMaxScaler1

data_code2= pd.DataFrame(code2)

scaler = MinMaxScaler()

scaler.fit_transform(data_code2)

data_MinMaxScaler2 = scaler.transform(data_code2)

data_MinMaxScaler2

data_code3= pd.DataFrame(code3)

scaler = MinMaxScaler()

scaler.fit_transform(data_code3)

data_MinMaxScaler3 = scaler.transform(data_code3)

data_MinMaxScaler3

data_code4= pd.DataFrame(code4)

scaler = MinMaxScaler()

scaler.fit_transform(data_code4)

data_MinMaxScaler4 = scaler.transform(data_code4)

data_MinMaxScaler4(3)米国金利、ドル円、米国成長株、日本成長株の相関性を確認する

matplotlib.pyplotを用いて、各々のデータをグラフ化した。

%matplotlib inline

import matplotlib.pyplot as plt

plt.title("INDEX")

plt.xlabel("time(day)")

plt.ylabel("absolute value")

plt.plot(data_MinMaxScaler1, label='10yrT')

plt.plot(data_MinMaxScaler2, label='USD/JPY')

plt.plot(data_MinMaxScaler3, label='NASDAQ')

plt.plot(data_MinMaxScaler4, label='TSEGrowth250')

plt.legend(loc='lower right')

plt.show()

各々のデータの相関性を調べるため、numpyを用いて、相関行列を作成して相関性を確認。

import pandas as pd

from sklearn.decomposition import PCA

import numpy as np

X = np.concatenate([data_MinMaxScaler1, data_MinMaxScaler2, data_MinMaxScaler3, data_MinMaxScaler4], axis=1)

R = np.corrcoef(X.T)

Rarray([[ 1. , 0.82260231, -0.00929369, -0.53044458],

[ 0.82260231, 1. , 0.37955409, -0.66756677],

[-0.00929369, 0.37955409, 1. , 0.04838297],

[-0.53044458, -0.66756677, 0.04838297, 1. ]])import seaborn as sns

df_r = pd.DataFrame(R, columns=["10yrT", "USD/JPY", "Nasdaq","TSEGrwoth"], index=["10yrT", "USD/JPY", "Nasdaq","TSEGrwoth"])

sns.heatmap(df_r, annot=True)

想定通り、①米国長期債とドル円には高い相関関係、②米国長期債と米国成長株、➂米国長期債と日本成長株には逆相関関係が確認できた。

投資におけるアセットクラス間の相関関係の分析の重要性について?な人、興味がある方は以下の動画を参照。2024年3月中旬でサービス終了になるので、お早目に。

【3分凝縮!動画解説】株価と債券価格は逆相関って本当なの?https://fintos.jp/page/77545

次いで、上記①②➂について、主成分分析(PCA)を用いて検証する。

①米国債/ドル円

X1 = np.concatenate([data_MinMaxScaler1, data_MinMaxScaler2], axis=1)

pca=PCA(n_components=1)

X1_pca=pca.fit_transform(X1)

plt.title("INDEX")

plt.xlabel("time(day)")

plt.ylabel("absolute value")

plt.plot(X1_pca, label='X1')

plt.plot(data_MinMaxScaler1, label='10yrT')

plt.plot(data_MinMaxScaler2, label='USD/JPY')

plt.legend(loc='lower right')

plt.show()

考察

米国債利回りとドル円の関係性について

教科書的にはドル円は中長期では日米の金利差に連動すると言われます。分析期間中、日本は低金利政策を維持し、米国は経済状況に応じて政策金利を変更した結果、ドル円は、米国債と高い相関関係を維持しています。直近で、来年度の利下げ観測が出た結果、米国債利回りは下落し、円安トレンドが円高に変わっているのも確認できました。余談ですが、最近利回りが下がる前に米国債で運用するドル保険を買いませんかーの勧誘が増えていますね。一括払いのドル保険なら利回りは変わりませんが、将来的に円に戻す方針なら、為替リスクも充分に考えましょう。

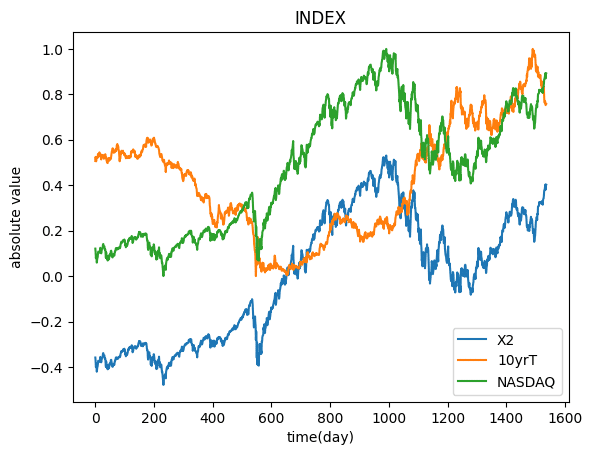

②米国債/NASDAQ

X2 = np.concatenate([data_MinMaxScaler1, data_MinMaxScaler3], axis=1)

pca=PCA(n_components=1)

X2_pca=pca.fit_transform(X2)

plt.title("INDEX")

plt.xlabel("time(day)")

plt.ylabel("absolute value")

plt.plot(X2_pca, label='X2')

plt.plot(data_MinMaxScaler1, label='10yrT')

plt.plot(data_MinMaxScaler3, label='NASDAQ')

plt.legend(loc='lower right')

plt.show()

考察

米国債利回りとNASDAQ指数の関係性について

長期的には米国債利回りとNASDAQ指数は反比例、直近では正比例の動きを見せている。後者の要因としては①株は先行指標の動きを示す傾向があり、2023年に入り、利上げ打ち止め、利下げ観測が出始めたため、債券から株への再資金流入が起きていること、②米国の成長企業は経済環境に応じた、値上げ、コスト削減を先行して行い、業績は堅調に推移、成長を続けていることが考えられる。

➂米国債/日本成長株

#米国債 、TSEGrowth

X3 = np.concatenate([data_MinMaxScaler1, data_MinMaxScaler4], axis=1)

pca=PCA(n_components=1)

X3_pca=pca.fit_transform(X3)

plt.title("INDEX")

plt.xlabel("time(day)")

plt.ylabel("absolute value")

plt.plot(X3_pca, label='X3')

plt.plot(data_MinMaxScaler1, label='10yrT')

plt.plot(data_MinMaxScaler4, label='TSEGrwoth250')

plt.legend(loc='lower right')

plt.show()

考察

米国債と日本成長株は、大きく分けるとコロナ前とコロナ後で相関関係が逆転している。コロナ前は正の相関、コロナ後は綺麗な逆相関を示している。NASDAQは米国の利下げ打ち止め、利下げ観測の浮上により反転に転じている一方、日本成長株は低迷を続けている点と、トレンドの転換点でのカーブが急であること、即ちボラティリティが非常に高い点が、NASDAQとの比較での特徴として挙げられる。

結果

今回の検証により、以下について考察することが出来た。

米国債利回りとドル円は伝統的な学術理論通りの高い相関性を維持していることが確認できた。

教科書的には株式と債券は逆相関のパフォーマンスを示すと言われているが、成長株(NASDAQ, 東証グロース250)で比較すると、日本の成長株の逆相関関係を示している。

分析結果に基けば、短期的な投資リターンの最大化を図るには、今投資すべき成長株は米国株ではなく、日本株と言えるかもしれない。反転トレンドの際のカーブの傾斜を考慮すれば、日本の成長株が反転した際のリターンは高い。一方で、長期的に見れば、下落トレンドに入った際の谷も深いため、トレンドの転換点を見極めが難しいと言える。

今後の検証について

②米国債利回りとNASDAQの関係性で述べた通り、株価は金利環境等のマクロ要因(Beta)に加えて、ミクロ要因の業績(Alpha)が反映される。日本成長株の米国成長株、日経平均、Topixに対するアンダーパフォーマンスの要因分析には、インデックスに含まれる個別企業の業績、財務分析を行い、さらなる関係性を見出す必要がありそうだ。結論としては、日本の成長株の株価は米国に利下げに応じて、反転する可能性は高いが、ボラティリティも高い。言い換えると?、反転する谷の底と頂点に見極めが難しく、買い時、売り時の見極めがパフォーマンスに影響してしまう。日本株成長株に中長期投資を行うには、インデックス投資ではなく、業績分析により、厳選された個別株のポートフォリオ形成とポートフォリオの定期的な入れ替えが必要か。

ちなみに

日本株の保有主体は主に①個人投資家、②国内金融機関、➂事業法人、④外人機関投資家。①は保有比率は2000年以降は横ばいか減少、②、➂は所謂持ち合いと言われているが、日本独自の保有形態であり、自らも上場企業として④から解消を求めれている中、減少方向。結果として④しか保有比率は増えていない。

売買主体としては④が市場の太宗を占めている。日本の成長企業は時価総額も小さく、英文での情報開示も限定的なため、④の投資対象とならないケースが多い。結果として①の保有比率が日経平均、Topixに組み込まれている企業より高い傾向にある。

コロナ後の上昇は④の資金流入の要因が大きく、④の資金流出により大幅に下落して、再エントリーが起きていないのが要因のように見える。再エントリーには、個別企業の業績の改善、開示の充実が求められている。

https://www.jpx.co.jp/markets/statistics-equities/examination/aocfb40000001ut8-att/j-bunpu2022.pdf

https://www.jpx.co.jp/markets/statistics-equities/investor-type/co3pgt00000058bj-att/stock_vol_1_y22.pdf

この記事が気に入ったらサポートをしてみませんか?