ケネディクス系3REIT 合併

野村不動産系の3REITが合併して野村不動産マスターファンドになったときのことを思い出します。あの時は、正のれん合併で物議を醸しましたが、不動産開発が本業の野村不動産が開発するPMOやプラウドフラットなどを組み入れ、2023年6月現在、資産規模でJ-REIT第4位の規模にあります。

今回、オフィス、レジ、商業の専業REITが大合同するわけですが、合併説明資料のP26にある「課題」をみると、オフィスはNAV1倍割れ、商業は収益性アップが見込みにくい、レジは買えない、という、三者三様の問題を抱えていることがわかります。

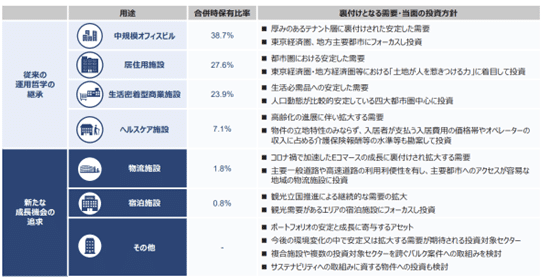

合併してもレジにより高い価格をつけられるようになるとは思いませんし、1兆円越えの規模だと小さいレジを買っていくのは効率が悪いと思いますが、下記の成長戦略も考え合わせると、今後はオフィスや商業の比率を落とし、物流施設やホテルを買って拡大したいということでしょうか。

物件取得に関しては、ケネディクスグループ内で棲み分けルールがあり、ホテルは私募が優先、物流は上場REITが優先だそうです。今回、レム六本木という好立地ホテル(吉本芸人の御用達だったホテルアイビス跡地)の共有持分20%を取得しますが、なぜ第1順位のプライベート投資法人は買わなかったのかな?そして、このホテルを商材に過去にメザニン部分をセキュリティトークンにして投資家に販売していますが、このトークンは残りの80%をREITに移すタイミングで買い戻されるのでしょうか。

アナリストによっては、「専業のままの方がわかりやすかった」という声もありますが、野村不動産、日本都市ファンド、森トラスト、ケネディクスに続く、グループREIT集約はまだあるのではないでしょうか(大和証券系とか、東急不動産系とか、大穴で伊藤忠系とか)。

とりあえず3REITとも発表翌日の株価が急騰しているので、合併の投資主総会はパスすることでしょう。

現在の3REITは、レジはともかくオフィスや商業も強めのレバで運営されており、合併直後のLTVは鑑定評価ベース39.6%となる見込みですが、金利負担が上がっていく可能性があるので、無理はせずに成長して戴きたいと思います。

この記事が気に入ったらサポートをしてみませんか?