Driven Brands (DRVN)決算解説 FY21Q1

今回は4月28日に発表されたDriven Brands (DRVN) のFY21Q1の決算解説をしていきたいと思います。

過去記事(参考):

S-1解説記事↓

FY20Q4決算解説記事↓

前半で決算の事実関係の確認、後半ではより深く決算のポイントや今回の決算に対してどう解釈すべきか私なりの所感も書いていきたいと思います。

FY2021Q1決算概要

下記の通り、売上高、EPS、ガイダンスともに〇でした(ユーエスさんツイートありがとうございます)。

🚗 $DRVN Driven Brands FY21 Q1

— ユーエスさん🇺🇸米国株投資🍺🥃🍷🍶 (@us_stock_invest) April 28, 2021

⭕️EPS: $0.19🆚$0.06(予想)

⭕️売上高: $329.4M(+83%)🆚$292.25M

▶️FY20 Q3のInternational Car Wash Groupの買収が売上高成長に貢献

▶️新規店舗: 22店

▶️FY21ガイダンス

⭕️売上高: $1.3B🆚1.26B

▶️プレ +4%📈

前回のFY20Q4決算が、中身をよく見るとそんなに悪くなかったものの(詳細は前回の決算解説記事を見て頂ければ分かるかと思います)、ぱっと見た感じが悪かったため、結構売られた印象があります。今回の決算は、決算後の株価の動きを見ても、総じて受け止められ方としては良い決算だったという印象を持たれたのではないかと思います。

FY21Q1ハイライト(会社IR資料翻訳)

✔ 売上高は、2020年第3四半期にInternational Car Wash Groupを買収したこと、および既存店売上高の増加と純店舗数の増加による有機的成長が主な要因となり、前年同期比で83%増加

✔ 当社の新規株式公開に関連する収益から得た45.5百万ドルの現金支出を伴わない一時的な債務消滅損失を計上したことにより、第1四半期に△19.9百万ドルの純損失を計上。これに対し、前年同期は純損失(380万ドル)を計上。

✔ 調整後の純利益1は3,040万ドルで、前年比2,340万ドルの増加

✔ 調整後のEBITDA3は7790万ドルで、前年の2倍以上となりました。

✔ 当四半期において、22の新規店舗をオープン

✔ 当四半期の連結既存店売上高は0.5%増加し、2年ベースでは2.7%増加

✔ 当四半期の既存店売上高は、保守サービス分野で16.5%、プラットフォームサービス分野で22.0%増加。塗装・衝突・ガラス部門の既存店売上高は、前年同期比で9.4%減少。これは、道路の混雑度が引き続き低 下したことにより、事故件数が減少し、衝突修理件数が減少したため

✔ 当四半期は、1億8,550万ドルの現金・預金および制限付き現金、ならびに9,980万ドルのリボルビング・ クレジット・ファシリティの未使用枠を保有

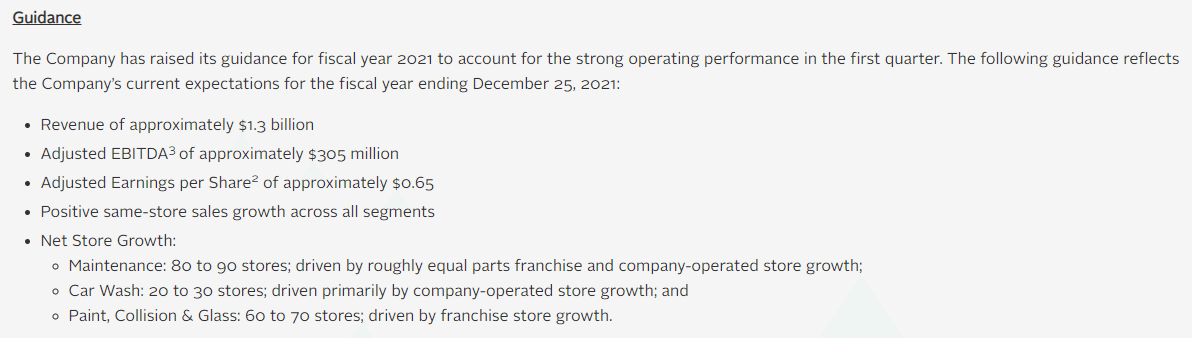

ガイダンス(会社IR資料翻訳)

第1四半期の好調な業績を考慮して、2021年12月期のガイダンスを上方修正

✔ 売上高:約13億米ドル

✔ 調整後EBITDA3は約3億500万ドル

✔ 調整後1株当たり利益2は約0.65ドル

✔ 全セグメントにおいて既存店売上高がプラス成長

✔ ネットストアの成長↓

・メンテナンス:80~90店舗、フランチャイズ店と直営店がほぼ同数ずつ成長

・洗車:20-30店舗主に直営店の成長により、

・塗装、衝突、ガラス: 60-70店舗、フランチャイズ店の成長が牽引

決算解釈

以下は、上の事実関係を踏まえて、より深く決算を精査し、どの様に今回の決算を理解し、解釈していくべきかを私なりの視点で分析したコメントになります。決算のどの様な点を見れば良いのかわからないといった初心者の方にも、どの様にして決算を確認し、メンテナンスをしていけば良いのか分かるように出来る限り平易な言葉で書いていますので、最後まで読んで頂けますと幸いです。

今回分析するにあたって、特に重点的に確認した点は以下の点です。

・事業の状況の確認

・今後の見通しについての考察

・上記分析を踏まえた雑感

▶事業の状況の確認

全体像

ここから先は

¥ 300

この記事が気に入ったらサポートをしてみませんか?