リスクオン始動、ナスダック100を買おう!

相場概況

急騰 リスクオン相場始動

決算発表さなかのハイテク銘柄主導でナスダック指数が急騰、S&P500指数、ダウも高い。ただし今日も小型株のラッセル2000が+4.83%も急騰している。この指数は6日続伸していて、いかに経済再開の期待が強いかを表している。

ナスダック100:年初来で+2.9%。市場最高値からの下落率は―7.9%にまで縮まった。一方でS&P500指数やダウはまだ年初来でマイナス圏だし、市場最高値までにはまだ2桁ある。

製薬のギリアドサイエンシズ<GILD.O>が新型コロナ治療薬候補「レムデシビル」の治験で前向きなデータが得られたと明らかにした。株価は5.7%高。

経済指標では第1四半期の米実質GDP速報値が年率換算で前期比4.8%減と、2008年第4四半期以来の大幅な落ち込みとなった。エコノミストは第2四半期が最大40%のマイナス成長になると予想している。

FRBは29日の連邦公開市場委員会(FOMC)で、金利据え置きと量的緩和の維持を決定。また新型コロナの難局を乗り切るために「あらゆる手段を行使する」と強調した。

トランプ政権が新型コロナウイルスのワクチン開発を加速させる計画を水面下で策定している。年内に1億人分のワクチンを用意することを目指しているという。

報道によると、計画は「オペレーション・ワープ・スピード」と呼ばれ、民間の製薬会社と政府機関、軍が連携し、ワクチン開発期間を最大8カ月短縮させることが目的。ホワイトハウスではこの日、同計画を巡る会合が予定されている。

決算発表まっさかり

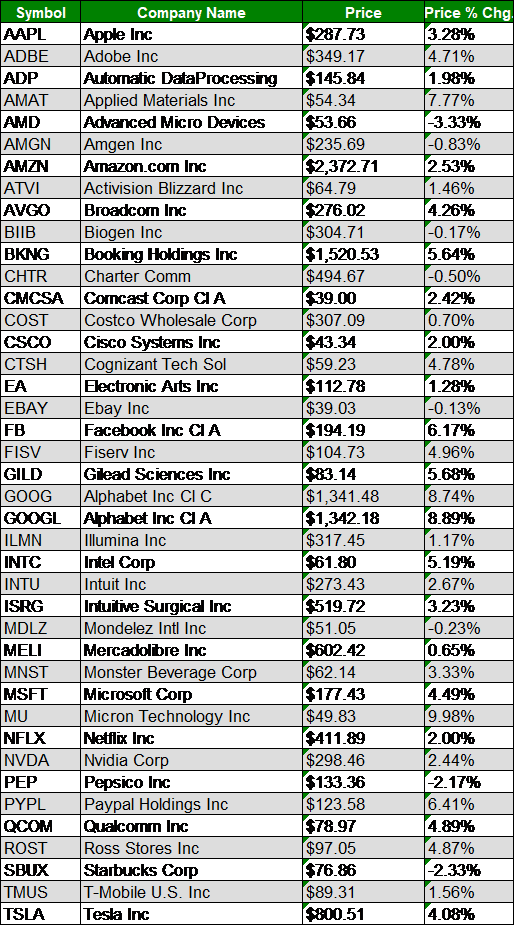

*アルファベット<GOOGL.O>は8.9%高。3月下旬に落ち込んだグーグルの広告収入が4月に安定化したと明らかにした。

*テスラ<TSLA.O>が29日に発表した第1四半期決算は3期連続の黒字。株価は引け後の取引で8%強値上がりした。

*米マイクロソフト<MSFT.O>:増収増益となり、売上高は予想を上回った。新型コロナウイルス感染拡大を受けた外出制限措置で企業のテレワークが増えたことで職場向け協業アプリ「チームズ」の利用が拡大。

*フェイスブック<FB.O>企業の広告支出について、4月第3週までに安定化の兆しが見られるとした。引け後の時間外取引で株価は9%急伸。

リスクオン相場始動

2020年4月28日(火)開催 「ありがとうアメリカ株式」対談企画

「コロナ危機と米国株式市場を占う」―アメリカでリスクオン相場始動―

対談

FDS(金融データソリューションズ)箱田啓一社長

エグゼトラスト株式会社 川田重信

【米国株式はすぐにもリスクオンになる確率が高い】

【ワクチン開発は思ったより早い】

【夏場の連騰は来年のブル相場の予兆】

【医療進展で致死率低下】

【潮目ファインダーから見える相場想定:S&P500指数はリスクオンを示唆】

【セルインメイはないかも?】

【大量の待機資金】

ナスダック100を買おう

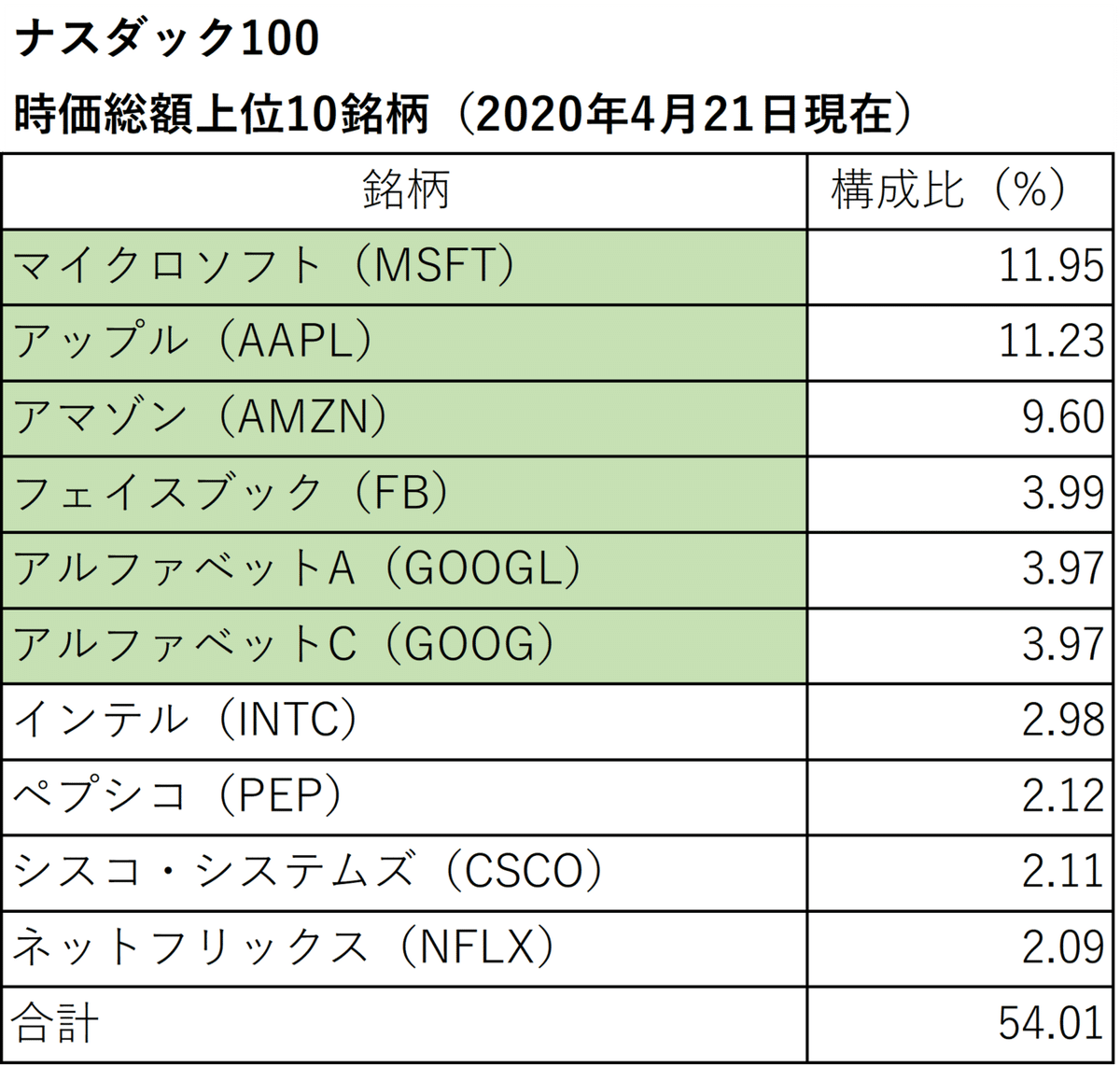

まずナスダック100を買おう。個別銘柄の選択はそれからだ。というのもナスダック100の組み入れは以下。

組み入れ上位10銘柄

下表はナスダック100の時価総額上位10銘柄および構成比を、S&P500のそれと比較したものである。ナスダックの組み入れ銘柄は大型ハイテク企業が中心で、上位10銘柄だけで54%、マイクロソフトとアップルの2銘柄だけでも23%を占める。一方、S&P500指数やナスダック総合指数も上位にはアップルやグーグル等が名を連ねるが、全体に占める大型ハイテク株の割合はナスダック100の方が圧倒的に高い。

こうなると、大量の投資資金が市場に流入するので、これまで買われた、時価総額が大きい銘柄が買われる。

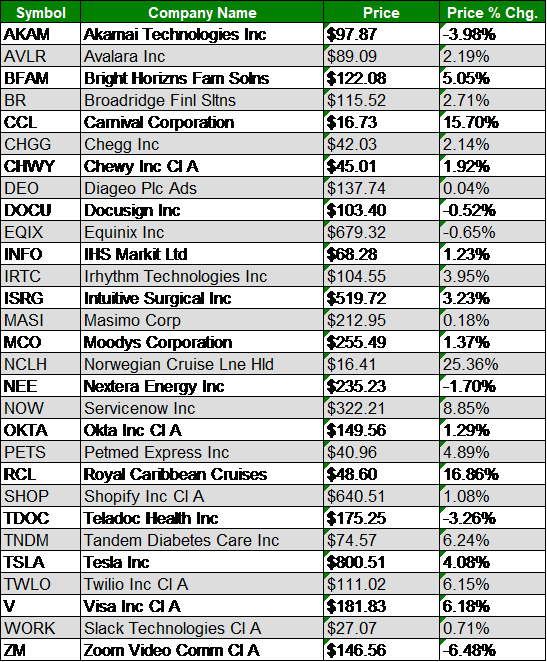

リモートワークやすごもり、遠隔医療等、今後の社会変革、行動様式の変化を先取りした銘柄はひとまず利食ったらどうか?例えばそれはテラドック・ヘルス、ドキュサイン、スラック。クラウド銘柄でも銘柄間で随分ばらつきが出て来た。ここはナスダック100の主要構成銘柄が有利だ。

個別銘柄:クルーズ会社への投資

クルーズ船運営大手3社

カーニバル<CCL>

ロイヤル・カリビアン・クルーズ<RCL>

ノルウェー・クルーズ・ライン・ホールディングス<NCLH>

株価

2月半ばにS&P500指数がピークに達した頃以降で少なくとも65%下落

カーニバルの株価は12月31日の50ドル超から最近は12ドル(4月28日14.46)に、ロイヤル・カリビアンは130ドル超から36ドル(同41.59)に、ノルウェー・クルーズ・ラインは58ドル強から11ドル(13.09)。

社債

4月初めにロイヤル・カリビアンの格付けをBB(投機的水準)に、その後ノルウェー・クルーズ・ラインも一層低いBBマイナスに格下げした。カーニバルは投資適格の格付けを維持しているものの、BBBマイナスと投資適格の最低水準。

現状

2023年まで利益が正常化しない

カーニバルの11月30日までの通期の利益予想は、1月末時点では1株当たり4.51ドルだったが、今や0.79ドルの赤字

ロイヤル・カリビアンのアナリスト平均予想は10.46ドルから0.37ドルの赤字、ノルウェー・クルーズ・ラインは5.58ドルから0.77ドルの赤字

カーニバルは全く収入がないとの前提でも業界最高の9カ月分の流動性

ロイヤル・カリビアンが最高

カーニバルは4月に主に負債で64億ドルの資金調達を行った。負債のうち40億ドルの表面利率は11.5%、償還期限は2023年だ。高い金利はかなり長期にわたって利益を希薄化し、負債比率も上昇する。3月にはサウジアラビアの政府系ファンド(SWF)がカーニバルの約8%の株式を取得

営業が再開され負債がほぼ一定との仮定

2022年末のカーニバルの純負債の利払い・税引き・償却前利益(EBITDA)に対する比率は4.2倍で、前期末の約2倍から大幅に上昇する。

ロイヤル・カリビアンの月間のキャッシュバーンは4億4000万ドル、純負債比率は4.9倍、ノルウェー・クルーズ・ラインのキャッシュバーンは2億5000万ドル、純負債比率は5倍と推定している。

投資方針:大化けするか?

現時点では7月半ばには部分的な運営が再開されるかもしれないとの希望的な観測がありますが、現実は2023年まで正常化しないとアナリストは予想。ただしこのままの状況が続けば3社とも生き延びることは難しい。最悪シナリオは破産法による保護の下で事業再編か買収だ。

さらにもっと大きな視点で考えれば、外国に気軽に行って、自分の満足のためにエネルギーを消費し環境への負荷を高める、こういうレジャーに対し我々の価値観が今後どのように判断するのか?このあたりは今回の新型コロナ危機が我々に突き付けた新たな課題でそれがこのクルーズ船企業の今後にも大いに影響することと思う。

ただし美しい自然や日常空間から逸脱したいとの人間の願望はいつになっても無くならない。つまりこの新型コロナ危機が立ち去ればまたこういう会社へのニーズが増えるに違いない。だとすればこの下がったところは後になってみれば、またとない買い場だと思えるのはないか?

私は少しだけ拾ってみた。

クルーゼ船大手三社の手元流動性は半年から9か月で枯渇

株価は概ね7割がた下落(ただし直近は急騰)

前回低迷時には回復には時間がかかった

この記事が気に入ったらサポートをしてみませんか?