[書き起こし]ダブル・スコープ(6619)IRセミナー 2024.7.4開催

2024.7.4に開催致しましたダブル・スコープ(6619)IRセミナーの書き起こしになります。

登壇者 取締役 大内 秀雄 様

IRセミナー

◯ 大内取締役

△ MC 高井桂奈

△ 本日MCを務めさせていただきます高井と申します。本日は皆様と一緒にダブルスコープ様の魅力に迫っていければと思います。本日はダブルスコープ様より大内取締役にご登壇いただきます。大内様、自己紹介をお願いいたします。

◯ 本日は、大変暑いところ、皆様ご仕事を終えられてのおくつろぎのところで、私どもの事業説明にご参加いただきましてありがとうございます。これまで語れなかった内容もお伝えできればということで、できるだけ詳しく私どもの事業内容をお伝えしていきたいと思いますので、よろしくお願いいたします。

事業概要

△ それでは大内様、早速ですがダブルスコープ様の事業概要から伺っていきたいと思います。ダブルスコープとはどんな会社なのでしょうか。

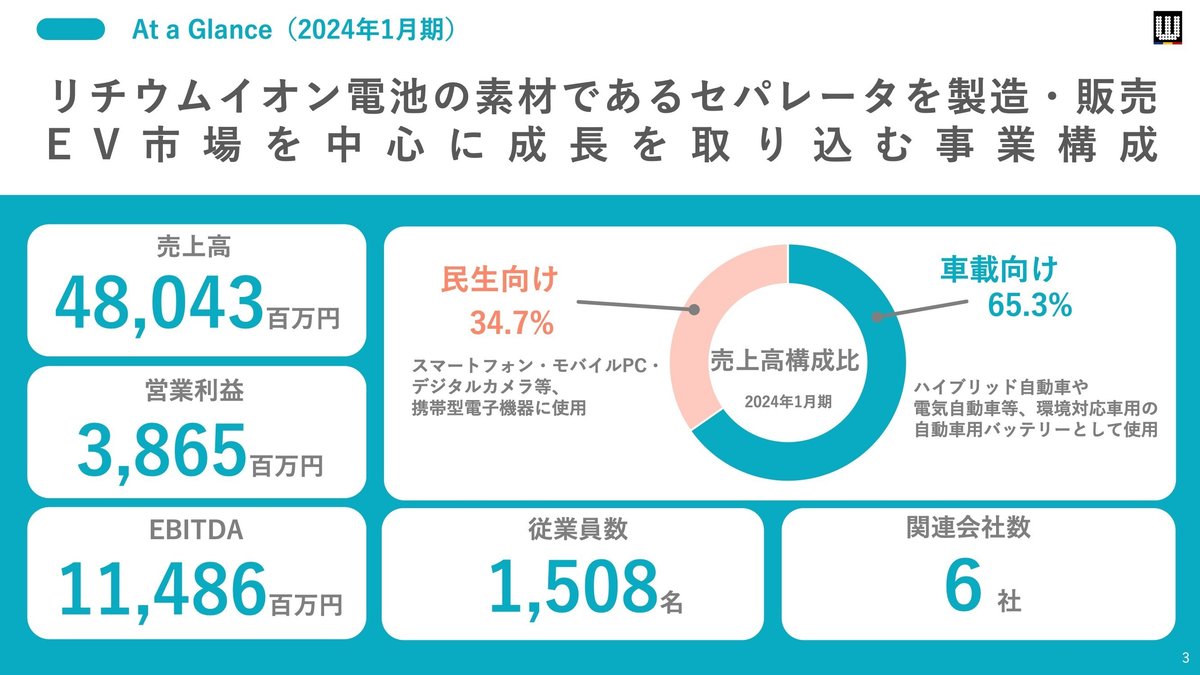

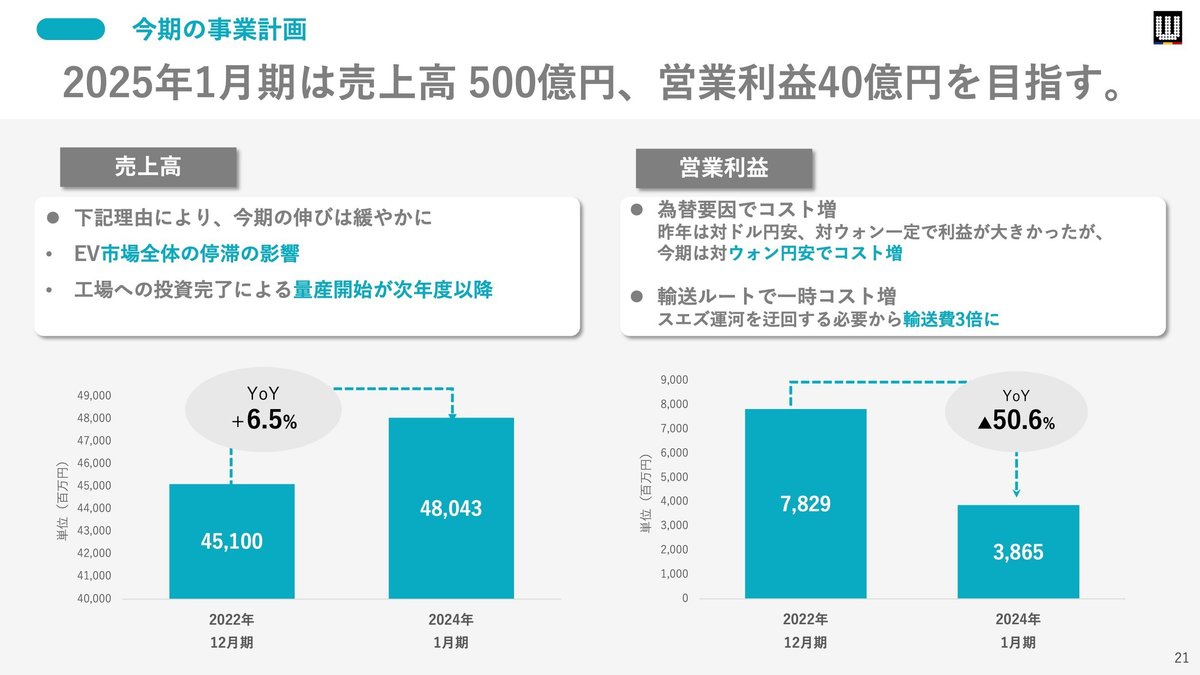

◯ 当社は、すでにご存知の方も多いかとは思いますが、リチウムイオン電池の必須素材であるセパレーターを製造販売する会社です。今の世の中では、EVのマーケットを中心に成長を続けていく、そういった会社となっております。この画面では2024年1月期の業績、終わった期の通年の業績をお示ししております。売上高約480億円、営業利益38億円、従業員1500名強の会社となっております。

△ 必須素材ということは、リチウムイオン電池に必ず使われる素材、こういった理解でよろしいでしょうか。

◯ そうですね。リチウムイオン電池の4大部材と言われております。簡単に申し上げますと、非常に似ているのはスーパーやコンビニで配られる買い物袋、レジ袋ですね。そういったプラスチックのフィルムの材料に非常に似ております。5ミクロンとか10ミクロンとか、そういった薄さなんですけれども、そこに電池の中で電気のイオンが正極と負極の間を行ったり来たりできるように、非常に微細な穴がたくさん開いている、そういったフィルムになります。

△ ありがとうございます。画面右上の円グラフ、売上構成比を見てみると、65%が車載向け、残りの約35%が民生向けということですが、民生というのは聞き慣れない言葉ですが、これはどのようなものを指すんでしょうか。

◯ 民生というのは少し古い言葉ですね。日本のエレクトロニクス産業が非常に盛んであった頃、映像機器、音響機器、通信機器などの総称として使われていた言葉です。リチウムイオン電池の業界としては、このリチウムイオン電池の採用が始まったのが、いわゆるビデオカメラ、ソニーのハンディカムだったわけですが、そこからゲーム機器であったり、携帯電話であったり、そういった私どもの生活に身近なところに採用が進んできました。そういった身近な電気機器にとっては、リチウムイオン電池が今では必須のアイテムとなり、またその部品としてのセパレーターというのも本当に重要な部品となっています。それが今の時代にはだんだんと電気自動車EVに使われるようになり、マーケットが急激に拡大をしている、そういう時代になってきたというところでございます。

△ かつては乾電池をこまめに交換しなければ動かない機器というのも多かったかと思いますが、今では電気リチウムイオンで自動車まで動く時代になっていると。改めてこうして私たちの生活を豊かにしてくれているのは、リチウムイオン電池の普及あってなんだなと実感しますね。

◯ そうですね。電気自動車による環境対策というのももちろんのことなんですけれども、最近よく聞く言葉でモバイルとかウェアラブルといった言葉がありますけれども、これもまたリチウムイオン電池があればこそ実現される新しい技術だと思っております。

△ ありがとうございます。すでにあらゆる場面で私たちの生活を支えてくれているリチウムイオン電池ですが、ダブルスコープ様の売上構成比を見ても、現在6割強を車載向けのセパレーターが占めているということで、今後EV電気自動車の普及によって需要がますます高まることが伺えます。それではダブルスコープ様のセパレーターが選ばれる理由について、次のスライドでご説明いただけますでしょうか。

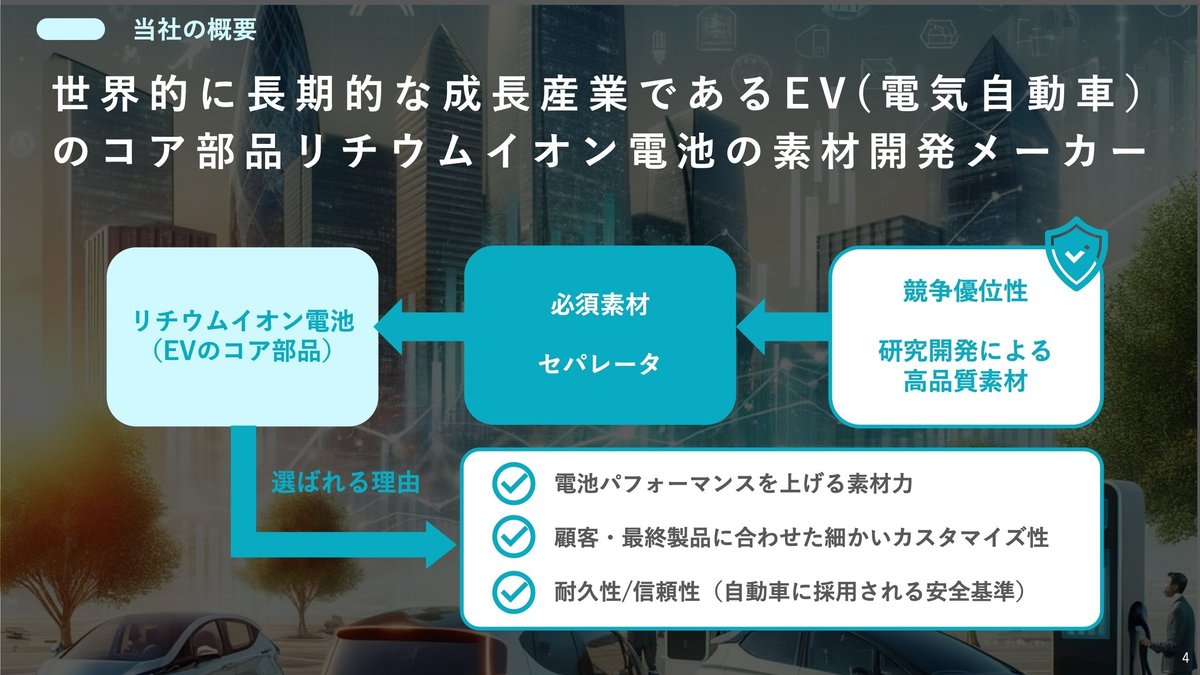

◯ はい。私どもの作るセパレーターという部品なんですけれども、リチウムイオン電池はEVの心臓というか、本当に電池からの力を取り出してモーターを動かして走る、そういった部品になるわけですけれども、そのセパレーターの製造販売をやっている会社で、もともとそのセパレーターを作る会社というのがそんなに多くはなかったんですね。その中で、数あるEVの自動車メーカーさん、あるいは電池メーカーさんから私どもの製品が選ばれる、その理由というのを順を追って少しご説明できればと思います。

△ 3点挙げていただいてますね。まずは電池パフォーマンスを上げる素材力ということですが、こちらいかがでしょうか。

◯ EVの話題の中でよく出るのが、本当にガソリン車のようにパワーがよくスピードが上がるのかとか、あるいはその航続距離ですね。1回充電して何キロ走るんだというところ。そういった電池の性能を、ある意味セパレーターの作り方によってコントロールできます。そしてまた、もう一つ非常に重要なのが安全性ということで、後ほどご説明しますけれども、自動車の発火事故、電気自動車の発火事故などを防ぐ働きもセパレーターの大きな特徴となります。

△ この質を左右する素材力、ここでまずは優位性があるということですが、続いて顧客最終製品に合わせた細かいカスタマイズ性についても教えてください。

◯ 電池メーカーさんごとに電池の設計が異なりますし、自動車メーカーさんごとに電池に対する要求スペックというのが異なってきます。その中で私どもの作り方に由来するものですけれども、いろいろなセパレーターの特徴、微細な調整ができるところを持ち合わせています。セパレーターの先ほど申し上げたような航続距離だとか安全性だとか、こういったところを調整していくと、なかなか相反する調整をしなければいけないところに苦しむんですけれども、そこも本当にどこが落としどころで、どこまでがセパレーターでできることなのか、そんなことをお客様と一緒になって細かい開発ができる、そういう会社です。

△ 決まった形のものを各社に向けて量産されているのかと思っていましたが、車種ごとにカスタマイズされているということですね。ちなみに何種類ぐらいになるんでしょうか。

◯ 量産中の自動車用の製品、セパレーターでも3種類4種類ございますし、さらに数年後のところでの自動車メーカーさんの開発用の電池設計に向けては、セパレーターとしても10品種以上の開発をしているところですね。

△ カスタマイズ性も強みということなんですね。最後に先ほども出ました耐久性、信頼性、こちらについてもご説明ください。

◯ リチウムイオン電池といいますと、つい先日も韓国で工場火災の事故がありました。これは私どもの関連する二次電池ではなくて、リチウムイオン一次電池でしたので、ちょっと用いた電池というのが非常に発火しやすい、事故の起きやすい商品であることは間違いないんですね。さらに既に発売されているEVでも発火事故が起きる、そういった事例がよく報告をされています。やはり自動車人身事故になりますので、あるいは自動車メーカーのリコールに発展するということで、本当に安全な電池、セパレーター、これの確認のために自動車メーカーさんも電池メーカーさんも何度も何度もテストを繰り返して、あるいは再現性の確認をして、最終的な承認をするということになるわけですけれども、私どもこういったテストを経験してまいりまして、非常に信頼性の高いハイブランドのEVにご利用いただいているというところでございます。これまで私どものエンドユーザーさんのところでは、少なくとも当社の材料が使われているわけですけれども、大きな発火事故等のアナウンスというのは出ておらないというふうに理解をしております。

△ 事故が起こらない、こういった信頼の積み重ねで成り立っているんだなと改めて感じます。ちなみに他社の製品は電池のパフォーマンスが低かったりだとか、安全性に不安がある、どういった事例もあるんでしょうか。

◯ これはなかなか難しいご質問にもなるんですけれども、皆様よくご存じの通り、いろいろな報道が今世の中に出ておりまして、特に中国製のEVの事故はよく報道にも出ますし、数年前にはジェネラルモーターさんのボルトという車の発火事故もやはりニュースにもなりました。これは電池そのもの、やはりエネルギーを大きくため込むものであるということからすると、避けられないことではあるんですけれども、そのリスクを極限小さくしていく、そういった工夫も必要なものだと思っています。

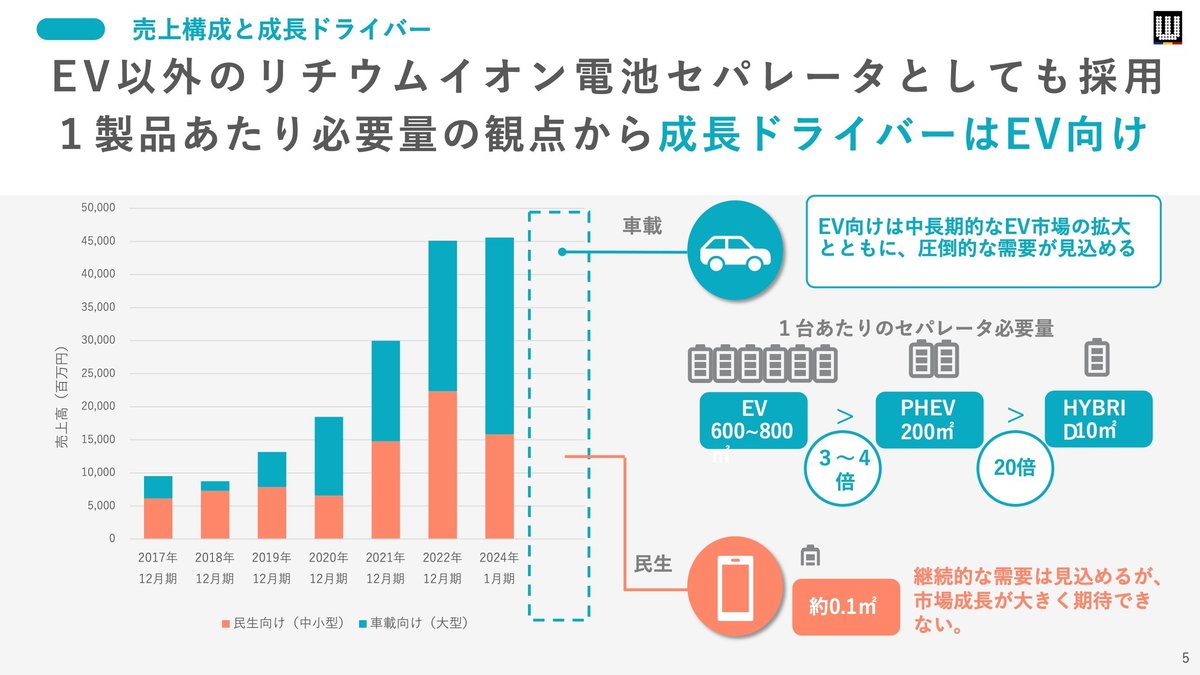

△ ありがとうございます。素材力とカスタマイズ性、そして信頼性すべてで選ばれているということがあるので、そういったことが理解できました。では次のスライドでダブルスコープ様の今後の成長ドライバーについて伺ってまいります。こちらのグラフですね、オレンジ色と青色に色分けされているかと思いますが、青色がグンと伸びていて、こちらは車載向けということでしょうか。

◯ はい、そうですね。青いところ、これ車載用途で、私どももですね、実は少しずつ始めていたのが2017年、18年といったタイミングになるんですけれども、本格的に今のメインのお客様であるSDIさんと一緒にヨーロッパのOEMさん向けにということが始まってきたのが20年ぐらいからの時間軸になります。そこからこの車載用途のところが大きく伸びてきていますね。

△ この車載向けが伸びている背景にはEV事業の高まりが挙げられるんでしょうか。

◯ そうですね。電池の乗る自動車、皆様ご存知の通り右側にも書いてありますけど、ハイブリッドの車、プラグインハイブリッドの車、それからフルEVの車というのがあるんですけれども、それぞれ電池が使われる量というのが圧倒的に違いますので、セパレータベースで考えたときに、例えば民生用途で、これスマートフォンの絵が描かれていますけれども、セパレータでいうとおおむね0.1平米程度の使用量なんですね。ハイブリッドですと10平米ぐらい使うかなということで、民生用途の100倍ぐらいにはなるんですけれども、プラグインハイブリッドで200平米、ところがフルの電気自動車になると600平米から800平米程度使いますので、スマートフォンの電池が6000個から8000個ぐらい乗るぐらいの規模ですね。

△ 車1台でですか。

◯ そうですね。

△ すごい量ですね。いろいろなものにセパレータ使われていて、いずれにしても今後需要は拡大していくものの、今後の成長ドライバーという観点でいくと、EVの成長に注目すればよい、こういった理解でよろしいでしょうか。

◯ もちろん民生用途というのもですね、我々の生活をより豊かにしてくれる、楽しくしてくれる、そういった用途として今後も伸びていくものだと思いますけれども、先ほど申し上げました通り、1台あたりに使われる量がかなり違うというところ、それから今後世界的に環境対策も含めて電気自動車への転換というのが進んでいくことが進むだろう、新しくできるマーケットであろうということを考えますと、当面のところ電気自動車に使われる電池、ここの市場の成長というところに私どももターゲットを合わせて拡大基調に進んでいきたいと思っています。

△ はい、ありがとうございます。では次のスライドにまいりますね。ここまでダブルスコープ様がどんな会社なのかということについて皆さんにも概ね理解いただけたかと思いますが、今回は個人投資家の皆様が疑問に感じるであろう3つの点にフォーカスして、一緒に理解を深めていければと思います。

1つ目はEV市場は停滞気味、本当に成長するのかです。最近EVに関するニュースを見ると、少し停滞しているような話も聞きます。本当に成長するんですかという点について、大内様の見解を伺ってまいります。

そして2つ目が素材メーカーとして価格以外の競争優位性が存在するのかということで、先ほども少しご説明あったかと思いますが、競合や代替製品は本当に存在しないのかという点であったり、業界構造におけるポジショニングについて伺っていきます。

そして最後3つ目です。これまでの業績に一貫性や安定性がないように見えるが、業績ボラティリティの要因は何かということで、ダブルスコープ様のお名前を聞いたことがある方や、実際に投資をしたことがある方や、すると業績の見通しが不安定に見えてしまうという方もいらっしゃるかと思います。その要因を大内様に伺い、皆さんが今後の業績の見通しを考えやすくなるよう一緒に理解を深めていければと思います。

では大内様、まずEV市場の今後の見通しについて伺ってまいります。

市場環境

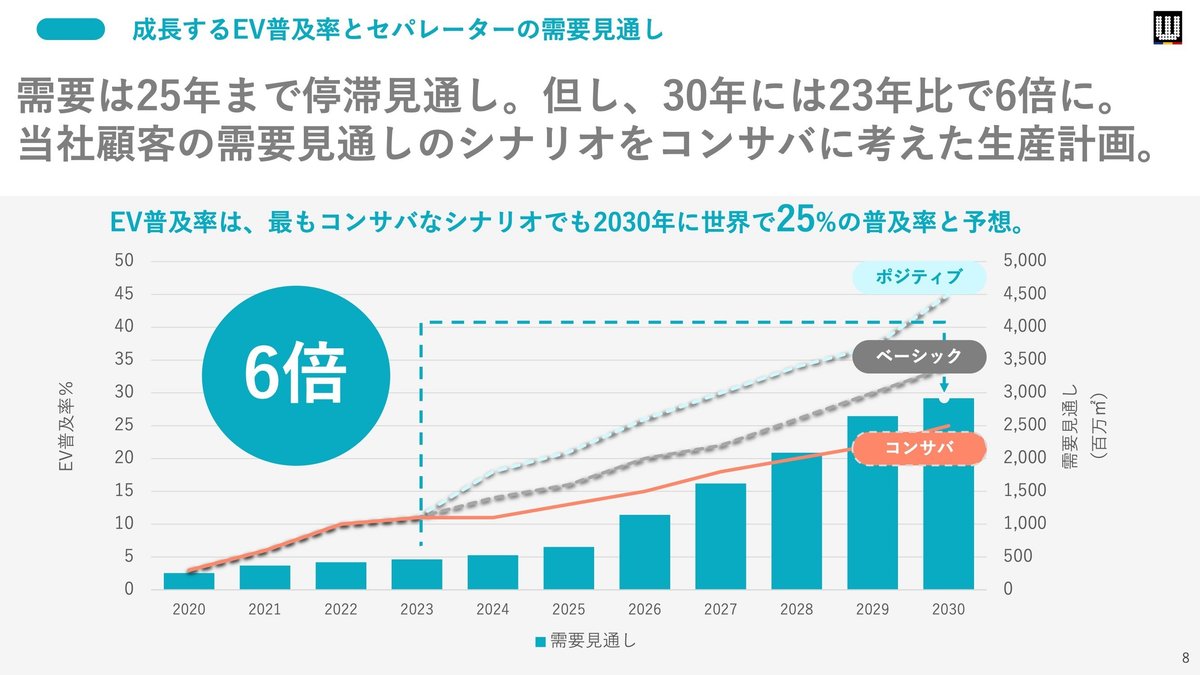

◯ これまでの、今我々2024年にいるわけですけれども、2020年ぐらいから24年までのなだらかな成長というのがこのグラフから見られるわけですけれども、これは特に中国マーケットそれからヨーロッパマーケット、こういったところでのEVの販売構成比が少しずつ増えてきたところでのグラフになります。ところがこれから24年から2030年にかけて非常に大きな伸びを示しています。

一方で、これは需要見通しということで私どものセパレーターの需要見通しのグラフになるわけですけれども、折れ線グラフでいきますとコンサバシナリオ、ベーシックシナリオ、ポジティブシナリオ、3つのシナリオがあるわけですね。

元々数年前までは世界的に中国市場の成長とヨーロッパもこのままの勢いでいくだろう、さらにアメリカも数年前に民主党政権に変わって一気にこのEVに走るだろうということで、バイデン大統領の大統領令で2030年にはアメリカで販売される新車の50%をEVにしますというような号令もありましたので、世界的にこれぐらいポジティブな線まで2030年にはEVのマーケットって広がるだろうというシナリオだったわけですね。

ところがここ数年、やはりコロナの影響から始まって少し過度な投資に対する足踏みがあるわけです。その中でEV産業そのものが、過去においては各国の政府、中国、ヨーロッパ、アメリカもこれからなんですけれども、政府の支援を受けて非常に成長したものだったんですけれども、これが政府支援というところが少し財政の問題もあり減少傾向です。

そうすると今この時代にコンサバプランというところが一番保守的なところで見ても25%の普及率、これに合わせてそれでも23年マーケットの6倍の成長ですから、私どももこれに合わせてお客様の需要に備えていく、そういう計画を持っているわけですね。

△ 固めに見ても6倍の成長、こちらをベースに今は設備投資などの計画を立てられているということでしょうか。

◯ もちろんポジティブなところで攻めていくという手もあるわけですけれども、やはり設備投資にはお金も時間も長くかかります。一つずつお客様との確認を取りながら硬い線での進め方をしていきますし、そこから先需要が大きく伸びたときに私どもの生産改善といろいろな手を打って、お客様の需要を数量に備えていくということです。そういうことも可能だと思っています。

△ こちらのスライドを見ると、2025年以前はEV市場の成長は緩やかで、多くのアナリスト予想を下回って停滞感がある状況かと思いますが、その要因についても伺えますでしょうか。

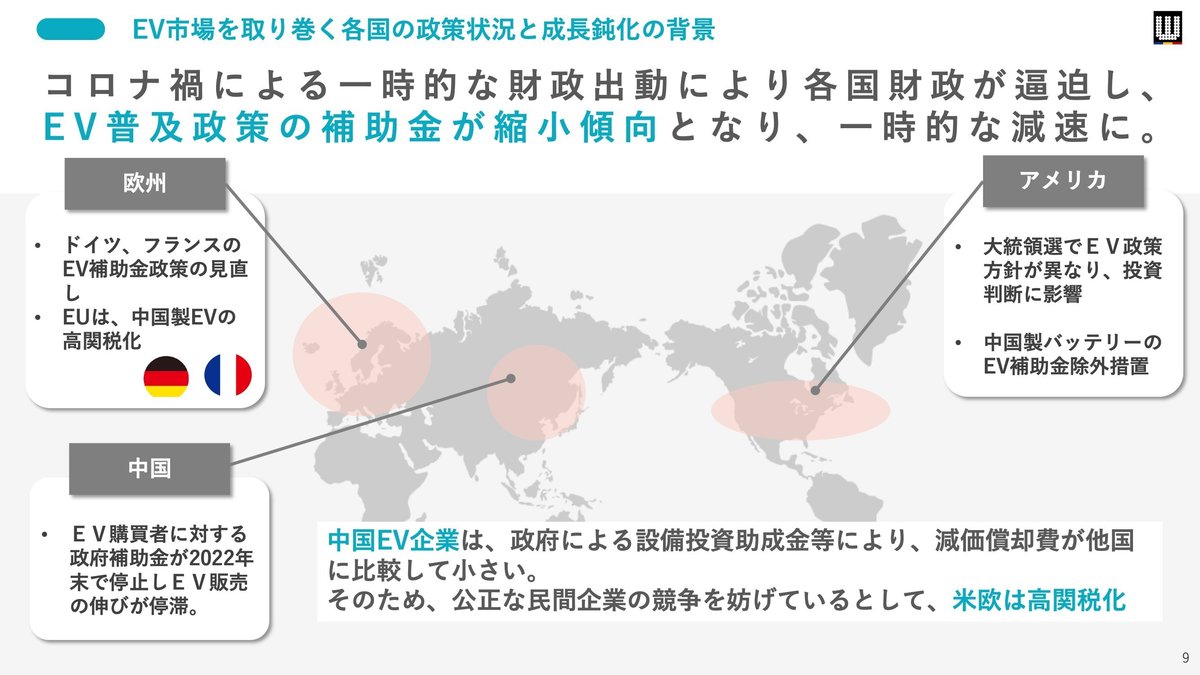

◯ そうですね。先ほどもちょっと触れさせていただきました。例えば欧州では、昨年の夏頃から政府の補助金が少しずつなくなっていくぞという雰囲気ができて、例えばドイツで言いますと昨年いっぱいでEVの購入に対する補助金が打ち切られましたし、フランスでも半額となりました。

一方で、やはりEVって少しまだ高いので、補助金なしに買うかどうかというところで言いますと、ミドルエンドからローエンドの購買層にとっては補助金がないEVはまだ高いなと。

EUに関しては、これの対策というわけではないんですけれども、中国製のEVがどんどん輸入されるようになったんですけれども、これも政治的な理由ですね。中国のEV産業、先ほど申し上げたように国の金が非常に入って、民間企業の競争を阻害するくらいの競争力を持っているという懸念が示されたために、EUでは最大48%程度の関税がかかることになりましたので、中国製のEVでもちょっと高く買わなければいけない、そういう状況になっている中で、短期的には今少しマーケットが悪いですね。

ただヨーロッパでは来年の下期からまた新しい二酸化炭素の排出基準というのが設けられて、これまた厳しくなるわけですけれども、これに備えて自動車メーカーさん各社さんが新しいEVであったりプラグインハイブリッドであったり、化石燃料を燃やして走る自動車ではなくて電気自動車の開発を進めております。当然その中に低価格化というプログラムもありますので、あと1年ぐらいしてくると、ヨーロッパの様子はだいぶ変わってくると思います。

中国も補助金減額ということで一時期かなりEVの販売台数が減った時期があったわけですけれども、今年に入ってからだいぶ回復してきています。これは自動車メーカー側のかなりの努力があって、低価格EVの発売がかなり進んでいます。

またアメリカにおいても本当にこれからなんですね。まだまだテスラ一強というか、アメリカの皆さんにするとテスラしかないからテスラ買ってるだけだっていうところもあるようなんですけれども、すでにビッグスリー各社EVの投資計画というのを明確にされていて、今後どんどん新しい車種が出てくる、そういう状況になってきますので、もう1、2年していくと、やはりEVマーケットの成長というのは再び元気を取り戻してくる、そういうふうに考えております。

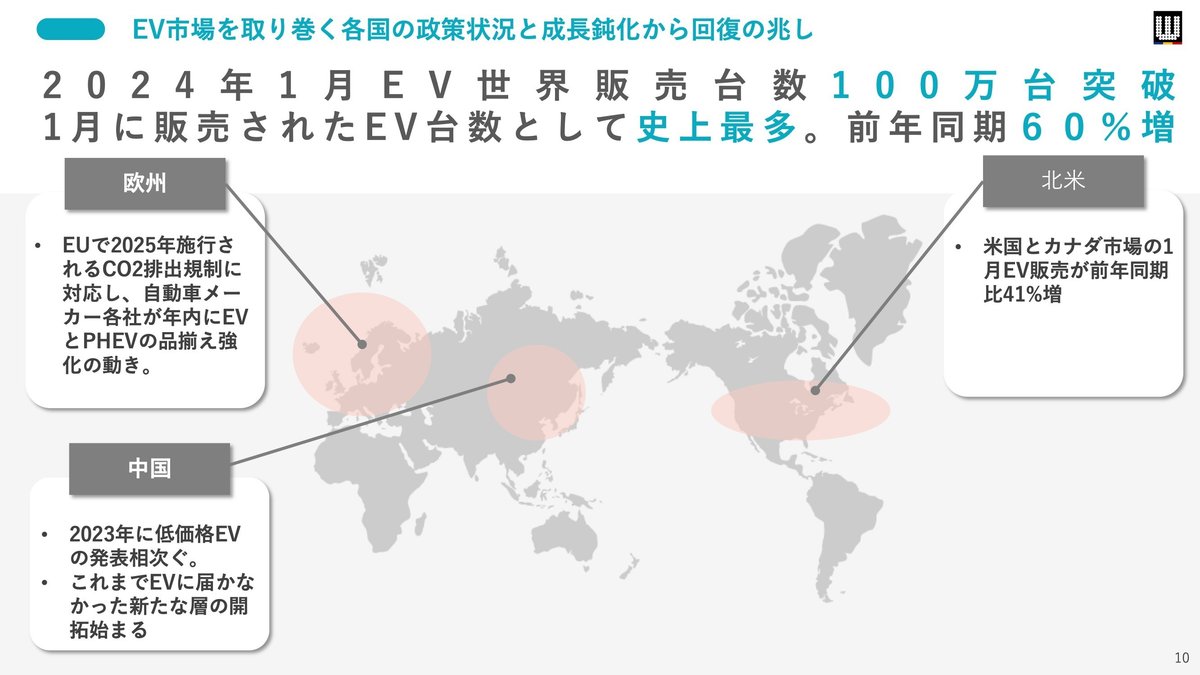

△ ありがとうございます。地球温暖化対策と経済成長を両立させるというSDGsの観点からも今後各国の競争力が高まっていくということが理解できました。では今年2024年に入ってからの各国の動向はいかがでしょうか。成長速度に回復の兆し見られていますか。

◯ 結構この話をすると驚かれるんですけれども、2024年の1月1ヶ月でのEVの世界での販売台数は100万台を突破しておりまして、1月で販売されたEVの台数としては史上最多という状況でしたね。

つい最近出た国際エネルギー機関の電動車販売台数、これは見通しなんですけれども、2024年には前年比を大幅に増加して世界で1700万台程度になるだろうと。1月100万台ですから年間で1700万台ということは、月を追うごとにまたさらに販売台数が増えていくだろうと。前年が実は年間で1400万台でしたので今年300万台の上積みになるのではなかろうかという予想が出ております。そんな状況ですね。

△ EVというと先ほども出たテスラが日本でも有名ですが、今週の日経新聞にもテスラの世界のEV販売台数が伸び悩んでいるという記事もありました。今後EVの価格低下に向けた動きもあるんでしょうか。

◯ そうですね。もちろん低価格化は重要なテーマですね。テスラさんに関しても一時期売上を減らした時期がありました。この第2四半期にだいぶ売上を回復されています。それから自動運転システムの方での不具合のニュースが出て株価を下げる要素もあったりしましたけれども、これも一旦収束に向かうと思っています。今テスラが一番取り組んでいるのは低価格EVの発売を急ごうという動きになっておりますので、回復は早いと思います。

△ となるとアメリカでもEV増産に伴うセパレータ需要の高まり、乗り遅れるわけにはいきませんよね。

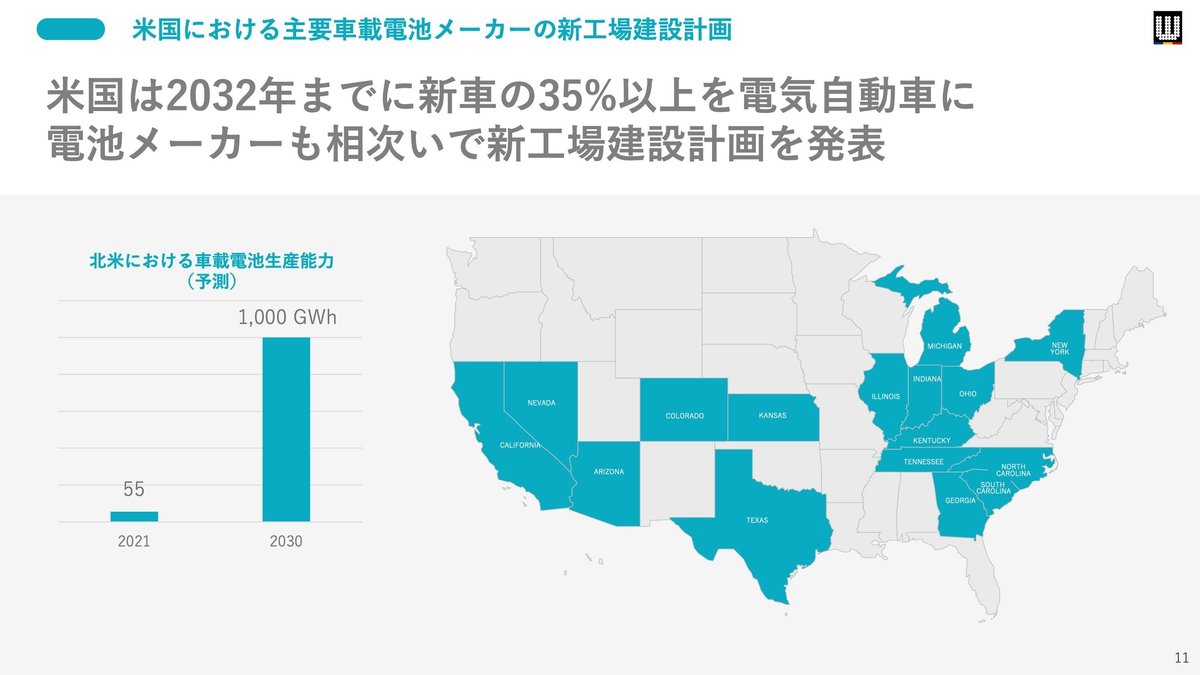

◯ そうですね。先ほども申しました、アメリカで大統領令によって2030年までに50%EVにすると。なかなか現実ハードルが高いので、多くのアナリストの皆さん今おおむね2032年まで頑張って32%程度までEVになるのではなかろうかという予想をされています。ただ今の時点でアメリカのEVの普及率というのは中国やヨーロッパと比べてもかなり低いので、成長率としてはかなり大きなもの、あるいは自動車マーケットとしてのパイがかなり大きなものですので、アメリカでの需要の伸びというのは非常に大きいですね。この動向を受けて電池メーカー各社も相次いでアメリカ国内への電池事業の投資というのを進めております。

△ 最近ニュースを目にする機会も増えましたよね。

◯そうですね。なんだかんだ言ってEV業界、電池関連投資はまだまだ活発ですね。グラフがぐんと伸びているのが目立ちますが、こちらは何を示しているんでしょうか。

これは北米における車載用電池の生産能力予想ということなんですけれども、もともとが小さかったからというのもあります。2021年で55ギガワットアワーという生産能力だったのが、2030年には各自動車メーカーさんのEV用電池の需要に合わせて電池業界への投資が進み、2030年の生産規模見込みが1000ギガワット、約20倍くらいになる予想です。

これ一つの特徴は、従来は電池メーカーが電池を作るだったんですけれども、アメリカの場合は自動車メーカーと電池メーカーの合弁が非常に多いんですね。GMさんとLGさんですとか、フォードさんとSKグループさん、それから私どものお客さんであるサムスンさんもステランティスとの合弁でバッテリー工場を作られています。しかも1工場ではなくて2工場3工場と、その合弁で作られる例も見られていますね。

△ 通りでこれだけ伸びるわけですね。

◯ そうですね。数量もそうですし、地域もかなり広い地域にまたがってアメリカの国内で電池の生産が進むことになると思います。

△ となるとダブルスコープ様は、自社だけの判断でEV市場が今後盛り上がるはずという見解であるわけではなくて、今後の各国の施策とか各メーカーの動向を踏まえて、5年後北米においては車載向けの電池生産能力20倍以上、この根拠に従って投資を継続されているということですね。

◯ そうですね。私どもも後ほどまたご説明しますけども、投資の決定から量産販売開始までにそれなりに時間がかかりますので、複数のお客様といろいろな協議をさせていただきながら、いつまでにどれぐらいの数量が必要かという情報を精査した上で投資判断をしていきます。特に今アメリカでのこの電池業界の補助金政策の変化というのが激しく動いている時代なので、こういったところもよく見極めていきたいとは思っております。

△ はい、ありがとうございます。リチウムイオン電池自体の市場、全世界で見るリチウムイオン電池自体の市場、どんなふうに伸びていくんでしょうか。

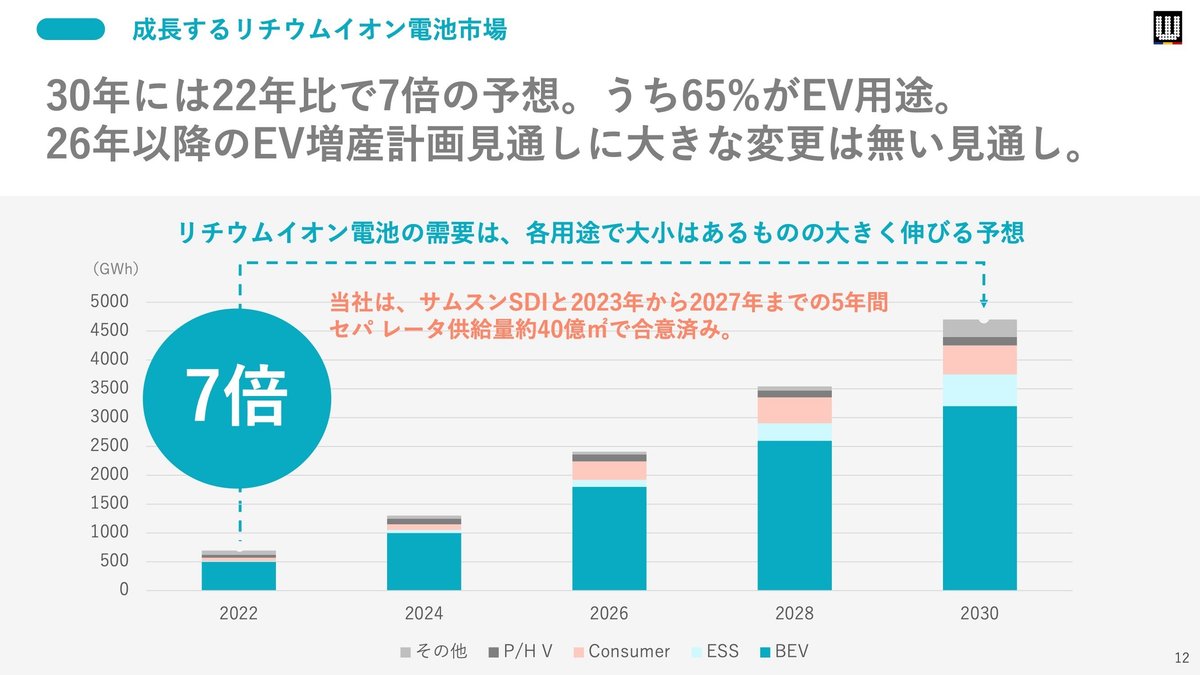

◯ 2010年から2030年で、リチウムイオン電池の需要というのが約7倍に成長するであろうという見方をしております。この中で一番の成長ドライバーになるのはもう今日ここまでご説明させていただいた通り電気自動車なんですけれども、ここのグラフの中では3種類の電池の乗った自動車を記載しているわけですね。一番下の大きな量を占めるところがいわゆるBEV、バッテリーEVと言われるフルのEVですね。その次の、上から2つ目の濃いグレーのところがプラグインと普通のハイブリッドと両方合わせたところになっておりますね。

こういった業界全体の伸びというのは予想されていますし、私どもも需要の確認をしながらというところで一番ありがたいお話としては、今のメインのお客様のサムスンSDIさんとは27年までの5年間セパレーターの供給量約40億平米ということでのMOUを取り交わしておりまして、お互いの事業の拡大のために協力関係をしっかり作っています。

競争優位性

△ 生存計画が裏付けているというのは信憑性がありますね。続いては2つ目の疑問、競争優位性について伺ってまいります。市場の拡大によって競合や代替品、新規参入なども今後増えてくる可能性があるかと思いますが、ダブルスコープ様を取り巻く業界構造について教えていただけますでしょうか。

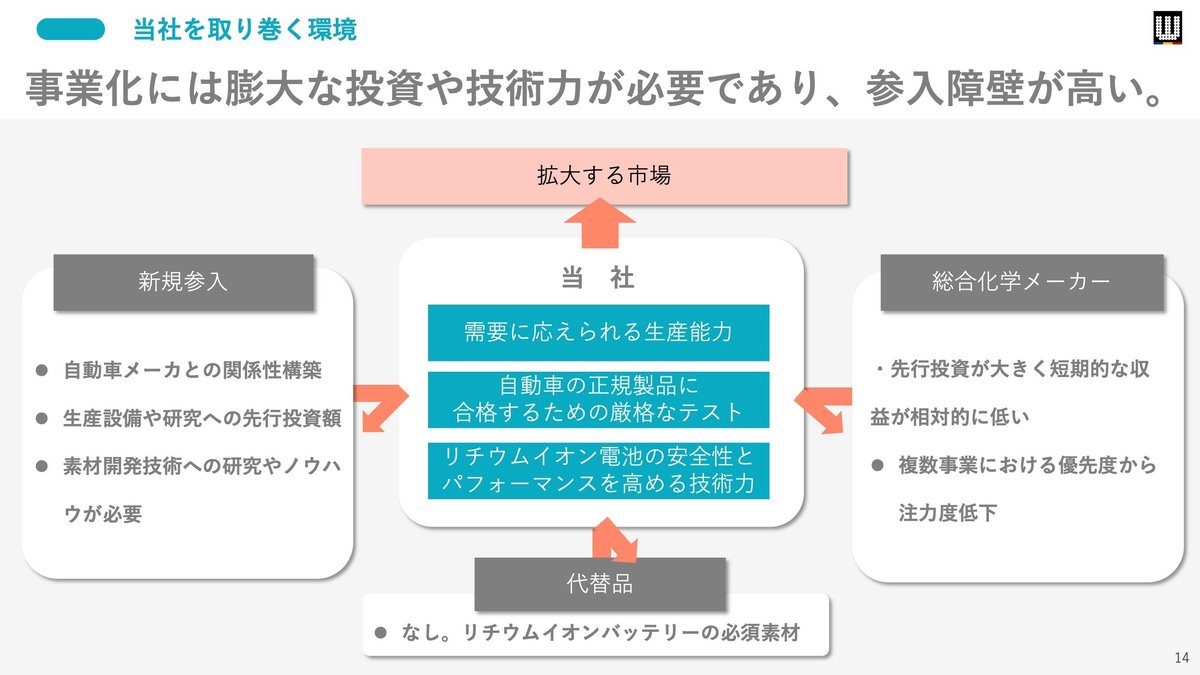

◯ もちろんこれだけ成長する事業あるいは産業として認知されているわけですから、多くの新規参入の皆さんもあって不思議ではないんですけれども、製造ノウハウというのが非常に複雑であったり特許の絡みがあったり、あるいはある程度熟練した製造、ものづくりをする力がないと品質であり価格であり対応しにくいというところで、新規参入というよりは既存のメーカーがどこまで拡大していくかというシナリオの方が強いように思います。

△ このあたり自動車業界との関連性があるメーカーが新たにセパレータ製造を開始する、こういった可能性についてはいかがでしょうか。

◯ なかなかこれは難しいところで、自動車メーカーとしては圧倒的に自分たちの生産計画を充足するだけの供給量が必要なんですけれども、今まだなかなかセパレータ業界はそこまで追いついてないところですね。それからもう一つは、自動車メーカーとしては電池メーカーとのジョイントベンチャーまではいくんですけれども、その下のレイヤーである素材メーカーまで投資をするかどうかという判断はなかなかしにくいところもありますし、私どもとしてもある特定のサプライチェーンの中の資本関係を作ってしまうと他のお客様向けにも売りにくくなるということも考えなければいけません。

また、私どもこれまで非常に大事な良いお客様なんですけれども、サムスンSDIさんへの販売依存度というのは非常に高くなってますけれども、このアメリカでは非常に多くの新しい電池メーカーが投資をしていくというタイミングで、お客様の幅を広げていくことも考えています。これができるのは北米のマーケットにおいては、非常に政治的な話ですけれども、中国企業の参入が非常に難しくなっているという事情がありますので、私どもであったり日本韓国のセパレーターメーカーだけが自動車のサプライチェーンに入っているセパレーターサプライヤーとして供給し続けていくことができるだろうという見通しになりますね。

△ すでに積み上げてきた信頼があるからこそ、現段階での新規参入というのはかなりハードルが高いであろうという見方でしょうか。

◯ そうですね。私どもも非常に大変な思いをして自動車サプライチェーンの中に入ってきたわけですけれども、ここまで来ると正直自動車メーカー側、電池メーカー側もそうですし、セパレーターメーカー側も新たに大きな費用をかけて一からこの業界に参入していこうというのは難しくなってきているんじゃなかろうかと思いますね。

△ ありがとうございます。続いて全世界で見たときのダブルスコープ様の業界におけるポジショニングについて教えてください。

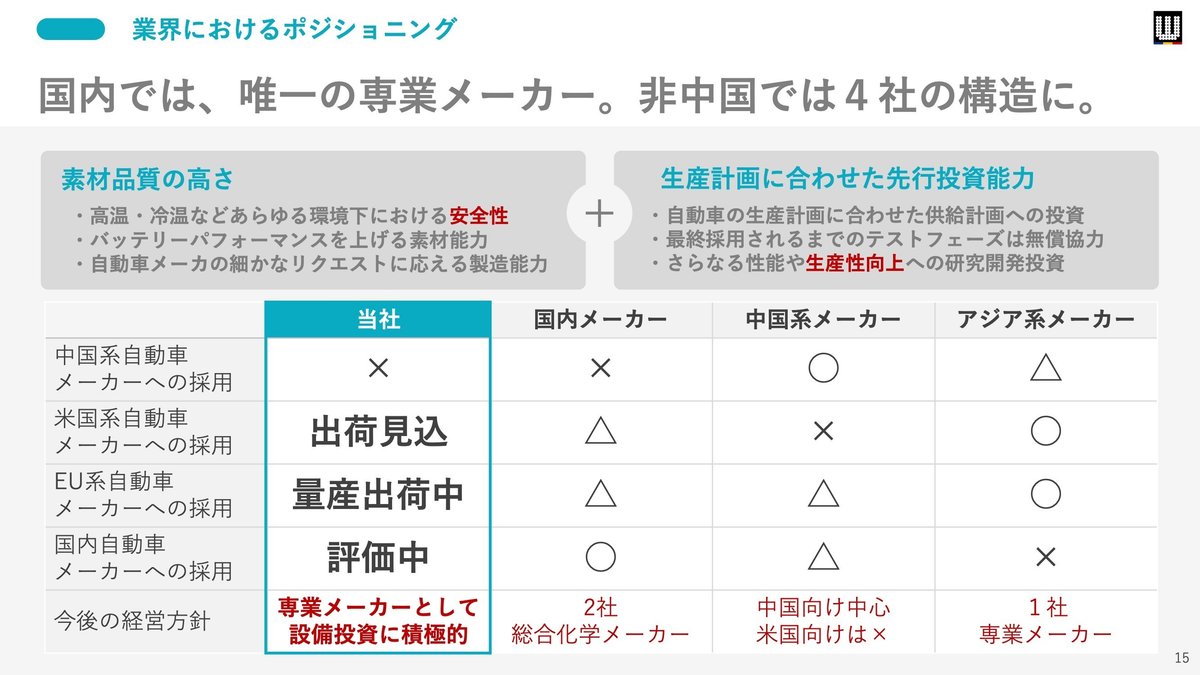

◯ 今セパレーターメーカーというのは中国のメーカー、それから日本のメーカー、それから韓国のメーカーしかないと言って過言ではないと思います。中国系メーカーを除いて4社ですね。私どもが創業したタイミングで4社になりました。その後中国のメーカーが雨後の筍のように国の支援も受けて増えてきたわけですね。今ではワールドワイドのマーケットを見ると、中国メーカーが70%近いシェアを持っているという状況になっています。

△ そうなると中国へのセパレータ輸出のハードルは高い状況でしょうか。

◯ おっしゃる通りですね。中国はEVに対しても非常に早くから政府がお金を入れサプライチェーン全体の育成をしてきたわけですけれども、セパレータメーカーも多分に漏れず国からの支援を受けて設備投資をして、非常に減価償却コストを抑えて安い製品を作ります。もう一つ、欧米の自動車メーカーの要求される品質レベルとは少し違う、緩やかなところもあるようなので、我々があえてそこに入っていって戦うということはしない状況にはなっています。どちらかというと中国国内の需要が非常に伸びてますので、そこをしっかり充足していくのが中国メーカーの役割になってくるんだろうなとは思っています。

△ なるほど。そしてその下、アメリカ系の自動車メーカーへの採用、EU系自動車メーカーへの採用、こちらそれぞれご説明いただけますでしょうか。

◯ アメリカに関しては政治的な話になっていきますね。EVに関してアメリカの政府は今の時点では中国のEVが入ってくると関税100%かかります。それから電池材料に関してもそれなりに高くなります。IRAという法律の中でEVに対する補助金が購入者に対する税の還付という補助金制度があるんですけれども、中国の電池を使っていたり電池の部品材料を使っていると、その税の還付が受けられないという仕組みがあったり、そういった政治的な障壁の中で、中国メーカーのアメリカ自動車市場への参入というのが非常に難しい状況ですね。

EUはちょっと揺らいでいるというか、安いEVのマーケットを作るために中国製のものが必要だろうというご意見も強いんですけれども、一方でやはりこれまでEUの中でも補助金を付けてきた国も多くて、この産業の国策的な意義が強い中で不当な価格競争をさせるべきではないということで、関税が高くかかる例が多いようです。ただ中国企業の一部はそれを避けるために、ヨーロッパへの製造事業投資というのも進めてますので、今後これが私どものお客様のところにも影響を及ぼす可能性がゼロとは言い切れないですね。

△ 国内メーカー2社の動きについてはいかがですか。

◯ 国内メーカーに関しては、すでに1社さんはヨーロッパに工場をお持ちでいらっしゃって、特定のお客様に向けての量産供給を続けておられる状況です。こちらはバッテリーメーカー等のジョイントベンチャーになってますね。それからもう1社4月の末にアナウンスが出てますけれども、旭化成さんは北米カナダへの設備投資を決定されて、これから北米市場で頑張っていかれる姿勢をお示しになられていると思います。

業績について

△ はい、ありがとうございます。業界におけるダブルスコープ様の発展を見込めるようなポジショニング、お分かりいただけたかと思います。続いて3つ目の疑問として挙げさせていただいた業績についても伺ってまいりますが、まずは業績に影響を与える2つの要素についてご説明いただけますでしょうか。

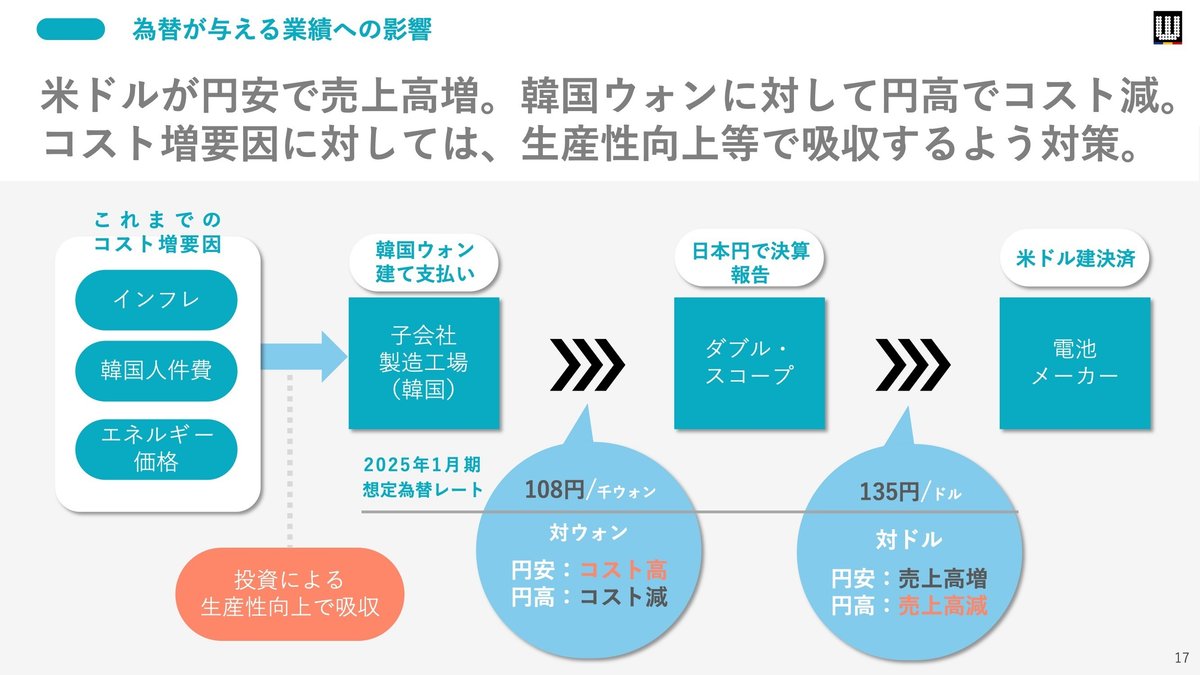

◯ はい。これがなかなかちょっととっつきにくいところで申し訳ないんですけれども、皆様ご存じの通り私ども日本の会社として韓国に製造事業子会社を2社持っております。それからその子会社として今ハンガリー工場の立ち上げをやろうとしているわけですけれども、そういう意味では製造事業そのものが韓国にございまして、なおかつセパレーターの売り上げというのがどうも世界的にUSドル建てでというのが長い慣習になっておりまして、私どもの売り上げもすべてUSドル建てという状況でございます。

そうしますと売上高はUSドル建て、それから製造原価が工場が韓国にありますので韓国ウォンで発生するんですね。そうしますと過去比較的為替が安定してきた時代はこの話題をあまりしなくてもよかったんですけれども、ここ数年皆様ご存じの通り急激な円安が進んでいる。これは1ドルあたりの円価が上がってきていますので、円建てで私どもが連結決算をするときに売上高が膨らんでいきます。

ですから今年の予算に対しても135円1ドルということで計画をしておりますけれども、ここにきて今160円の為替レートになっている。この為替の分USドル建ての売上高が円建てにすると少し影響で膨らんでいくという要素はあります。

売上高が増えるだけだったらいいんですけれども、従来韓国ウォンという日本円って比較的変動が少ない通貨だったんですけれども、一昨年あたりから韓国ウォンも非常に金利が高くなってきて、韓国ウォンに対しても今円安が進んでいるところになっています。

そうすると製造子会社では、いろいろ材料費の高騰とか人件費の高騰とか、エネルギー価格の高騰こういったものはあるんですけれども、これを企業努力、製造改善とかいろいろなことをやって何とか吸収をしようとするんです。これウォン建てでは吸収かなりできるんですけれども、円で連結したときにやはり為替が変わってきているということで、円建てでのコストが高くなってきている。そういった要素が絶えず私どもの会計基準の中では発生しているということは、ぜひご理解いただければと思います。

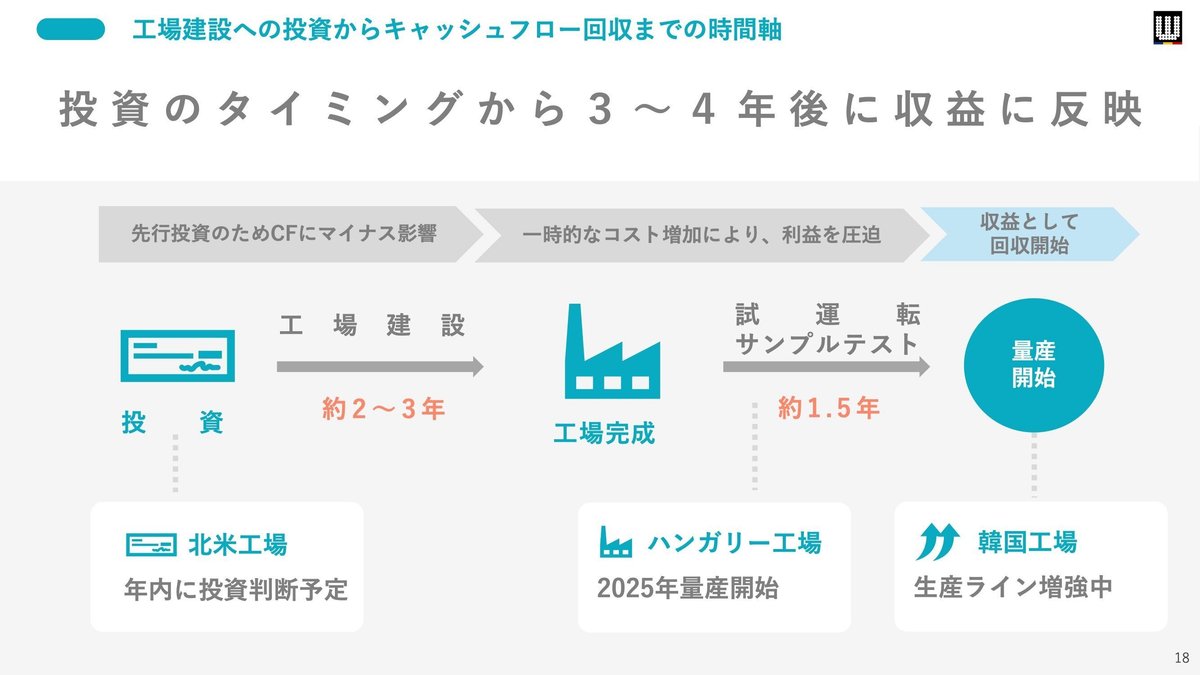

△ はい、ありがとうございます。続いてもう1点ですね、投資から収益に反映されるまでのタイムライン、この辺りを整理してください。

◯ そうですね。これも難しいお話になるかと思うんですけれども、我々製造業であってものづくりをするために製造設備を買わなければいけません。このセパレーターの製造設備を作れるメーカーの数も非常に限りがあります。

我々の最新の製造設備というのは長さが200m近くあって、5つ6つのブロックに分かれていて、大変大きな設備で工場に据え付けるだけでも数ヶ月かかるような設備になるんです。それを設備メーカーの工場で作る期間が、以前は1年半ぐらいでできていたのが、今では設備の発注から納品納入まで、据え付けまでが3年半ぐらいかかった時期もありました。

工場ができてからその新しい設備を動かしてサンプルを作ってお客様に認めていただく、あるいは新しいラインを監査をしていただいて認めていただく、そういったプロセスに初期の頃は本当に1年半とか2年かかりました。今では半年でできるだろうというところまで短縮されてきています。

例えば、3年ほど前に投資を決めたハンガリーの工場は、今年の末ぐらいまでには設備も完成して運転できる状況になってきます。そこから先およそ半年ぐらいかけてサンプルテストを行い、来年の下期ぐらいからお客様に販売する量産稼働を開始していく予定です。

△ そういった期間にどうしてもやはり費用はかかってしまうんですね。長期の投資で苦しい、耐えて耐えてようやくというところで、今お言葉もありましたが、経年の業績についてもこちら見ていければと思います。

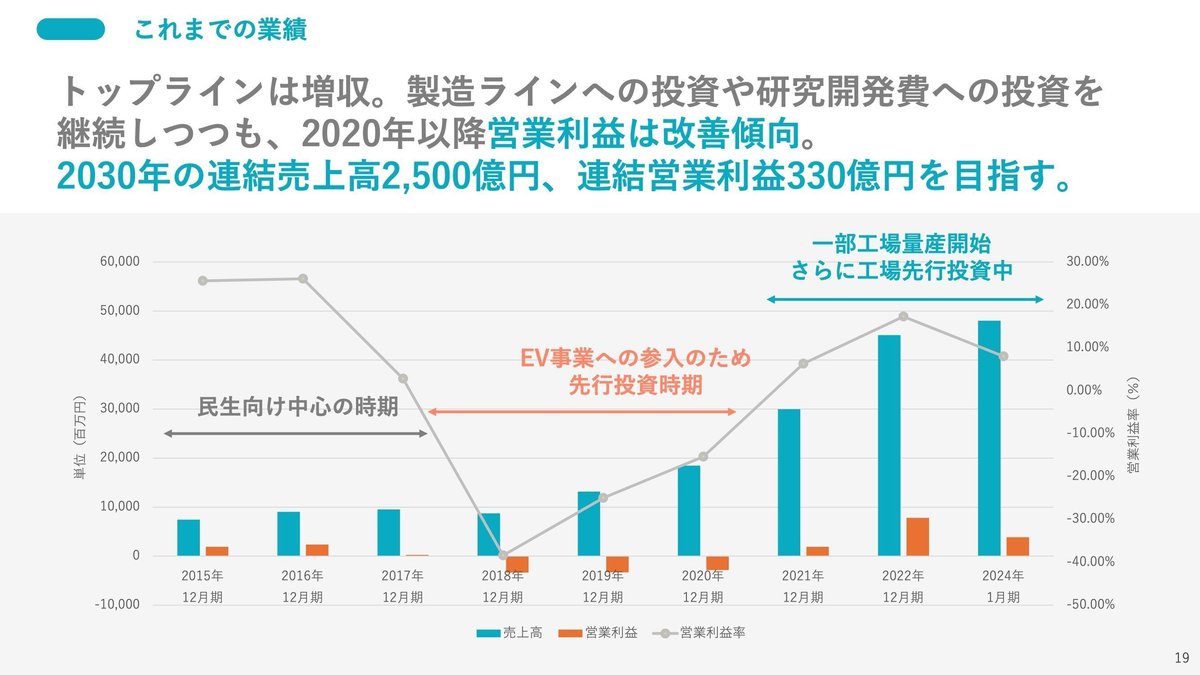

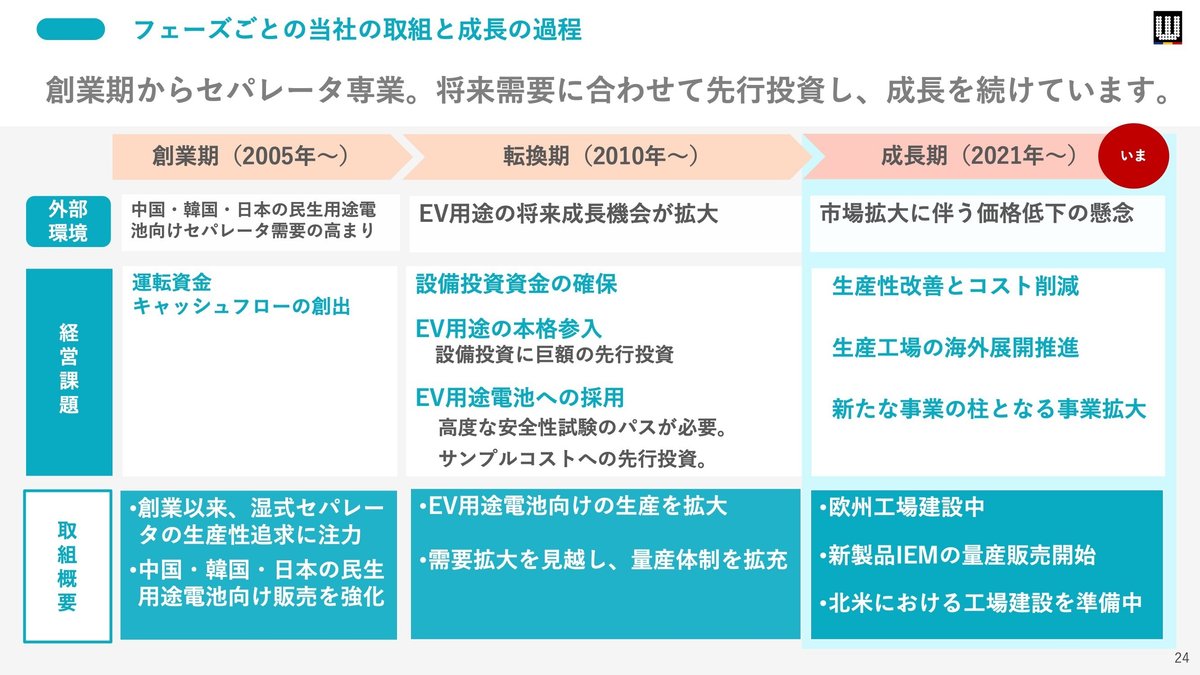

◯ これは過去の我々の業績の推移を示しています。2017年ぐらいまでは主に中国向けの販売が多く、あるいはLGケミカルさんという韓国の会社、日本のソニーさんとか、そういった会社に民生用途のセパレーターを販売しておりました。

2017年ぐらいの時間軸で、EVマーケットへのチャレンジを決断し、そこから先行投資が始まりました。新しい設備を買わなければいけない、あるいは自動車業界への新規参入のサプライヤーとして扱われるので、非常に慎重なテストが繰り返し行われて、3年ほど収益性を非常に悪くしました。

2019年の下期から自動車用途の販売は始まっていましたが、ちょうどこの時米中貿易摩擦の影響で民生系の売り上げが一気に落ちました。2020年はコロナの影響を受けて伸び悩みました。

2021年から大きな成長を売上高ベースでもし、利益の面でも黒字に転換しました。2022年は為替の要素が非常に大きく、円安が進んだので売上高が一気にジャンプアップしました。

2024年期に関しては、円ドルのレートがさらに円安に進んだので売上は伸びましたが、韓国ウォンも高くなって製造原価が上がったため、営業利益は前年比で減少しました。

今後も投資は継続します。2030年の目標として、売上高2500億円、営業利益330億円を掲げています。これには新規事業のイオン交換膜事業も含まれており、アメリカ市場の成長も織り込んでいます。

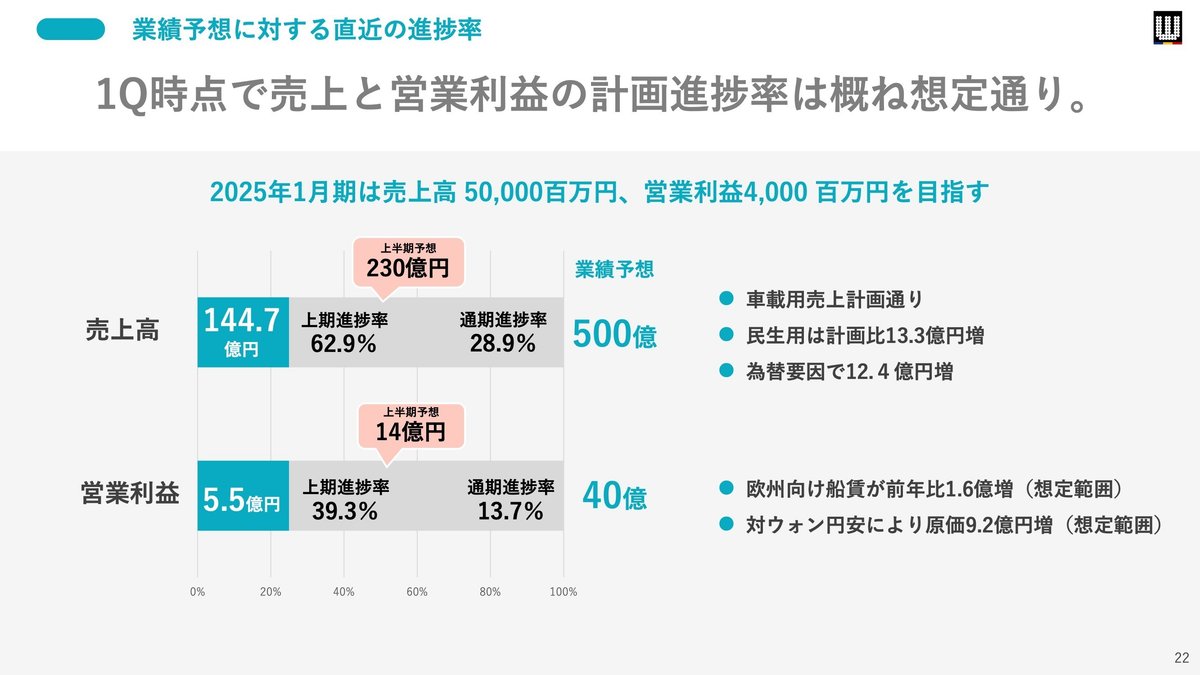

△ 今期の業績予想が500億円、営業利益40億円ということなので、この先5年で売上高が約5倍、営業利益約8倍と大きな成長も含まれていますね。

◯ そうですね。規模は違いますけど、過去の5年においてもそういう5倍という成長をしてきました。正直申し上げて、20年前にスタートアップした会社としてここまで大きな規模になっていく途中で、本当にこんなに成長できるのかという思いもあります。

これだけの急成長をしていくと、人間の成長でいうと中学生高校生の急に背が伸びて体が大きくなるところで、あちこち体が痛くなって成長痛かなんて言っているような、そういったところを確かに通っています。ただこれから先、しっかりしてマーケットの中で立ち位置を作って安定した会社になるための過程として会社としても考えておりますし、そういったご理解を皆様にもいただければ非常にありがたいです。

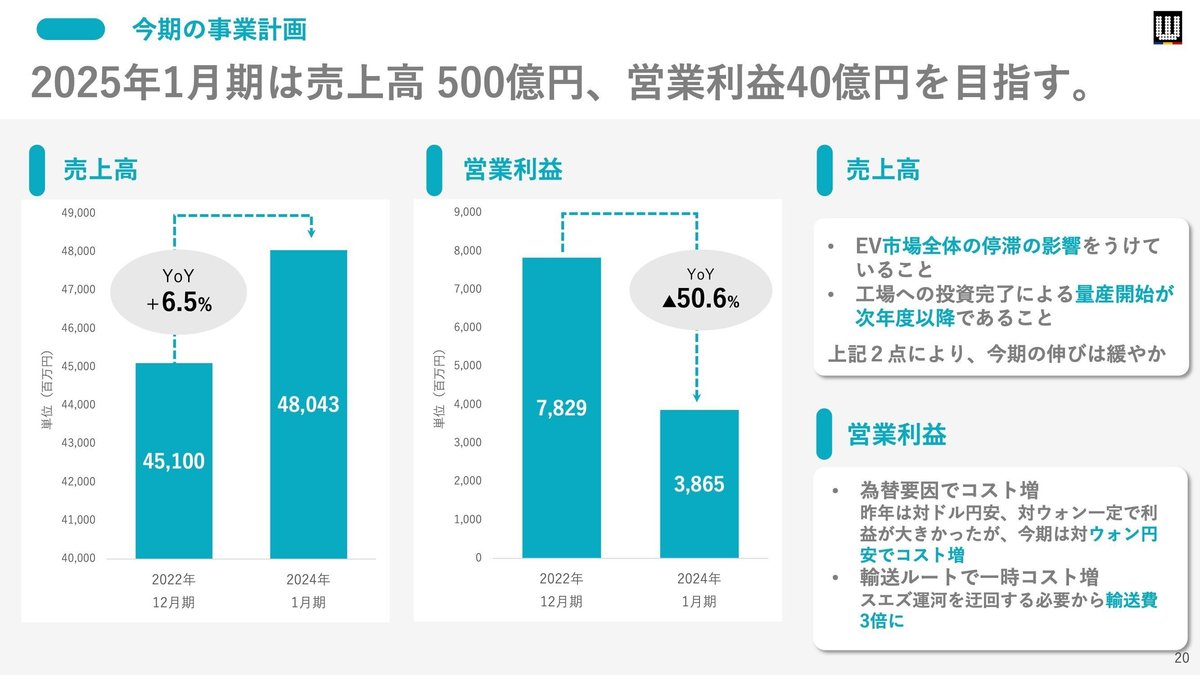

△ はい、では時間も迫っておりますが、駆け足で今期2025年1月期の業績予想の考え方について教えてください。

◯ 今期はEV業界の成長が緩やかになっている状況を踏まえ、売上高は昨年の480億に対して500億という計画を作っております。営業利益に関しては、昨年の38億から40億というところです。

△ こちらは現在円安の影響だったり、輸送ルートの変更によるコスト増など、こういったリスクを見込んで固めに読まれているということですね。

◯ そうですね。

△ では続いて、第1四半期足元の業績についてもお願いいたします。

◯ 第1四半期は、売上が計画より好調で、上期6ヶ月の販売見通し230億のおよそ63%の進捗をしまして、144億7000万円の売上高を記録しております。営業利益は5億5000万円で、上期予想14億に対して達成進捗率が40%ぐらいですが、概ね計画通りの推移となっております。

△ 画面には表示されていないんですが、経常利益はかなりよく見えましたが。

◯ そうですね。ハンガリー工場の投資に向けた借入をまだ実行していないため、借入利息負担が軽減されて改善が進んでいます。

成長戦略について

△ ありがとうございます。では最後のテーマとなります、成長戦略について伺ってまいりますが、ダブルスコープ様のセパレータ製造はいつ頃から開始されたんでしょうか。

◯ 2005年に会社を作り、2006年から具体的にものづくりを始めました。当初は中古の設備を寄せ集めて、中国の民生機器メーカー向けから始まり、LGさんやソニーさんなど日本の民生用途の電池向けのセパレータ販売を始めました。

2010年頃が転換期で、EVへの注目が高まり始めました。この時期(2010年代後半)に、欧米の自動車産業向けにEV用の電池のセパレーターを作る方向性を決めました。

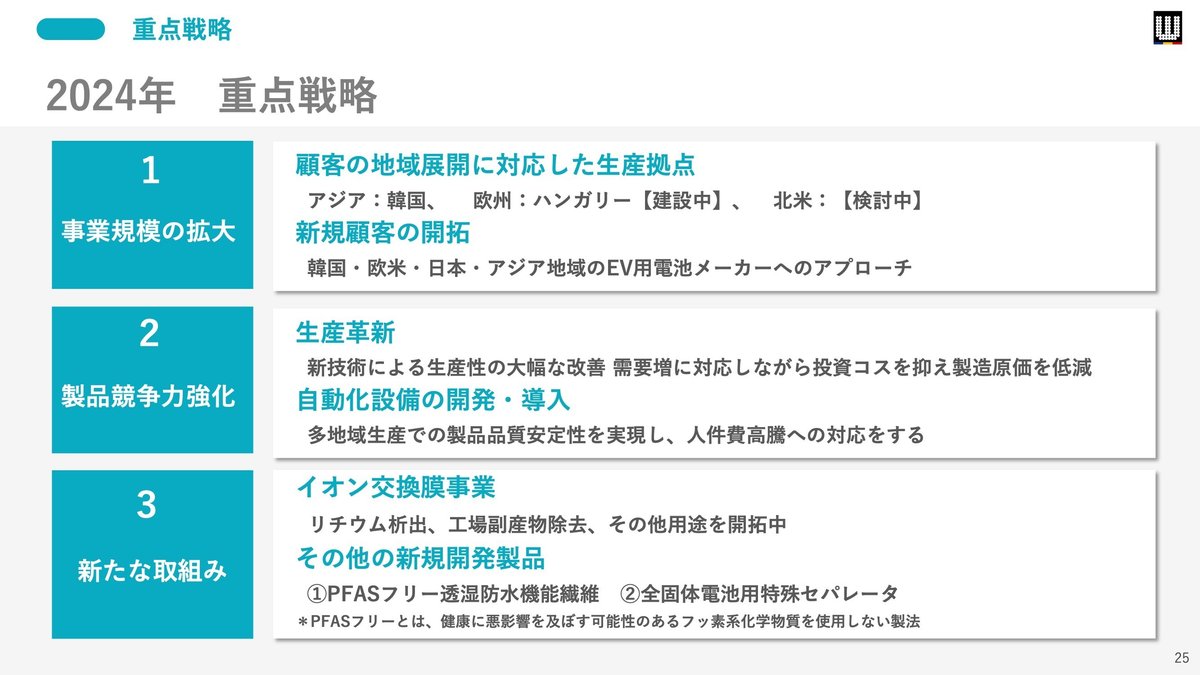

そして今がまさに成長期です。EVに伴う市場の急速な拡大に対応し、価格低減の要求や地域的な展開も進めています。さらに、セパレーターで培った技術を活かして、イオン交換膜事業も新たに始めています。

△ 今こちらの3点の成長戦略をお話しいただきましたね。

◯ そうですね。地域展開としては、韓国から始まってハンガリーが建設中、北米も今年中に方向性を決めたいと思います。ただし、アメリカの大統領選挙の結果を見極めてからの最終決定になります。

アメリカのマーケットは新規のお客様へのアプローチがしやすい状況なので、この機会に次の柱となるお客様をしっかり作っていくという活動を続けています。

△ ありがとうございます。先ほど2025年の下期からハンガリー工場の稼働と言われたかと思いますが、今後の計画についてもお話いただけますでしょうか。

◯ 韓国の工場は大きな投資が一旦終わり、生産改善等で少しずつ増量していきます。ハンガリー工場は来年の下期から稼働開始予定で、EUやハンガリー政府からの補助金も見込んでいます。2027年から生産数量が安定してくる予定です。

また、北米工場を2028年に間に合うように準備しています。北米は大きなマーケットなので、しっかりとお客様のお役に立てる、そして会社としても収益を上げられる工場を作っていきたいと思っています。

△ はい、ありがとうございます。冒頭でEVの普及率を高める上でハイエンドEVから普及型EVにシフトしていくのではないか、こういった見解もありましたが、製品の競争力強化に向けた取り組みはどのように進んでいるんでしょうか。

◯ 製造技術の革新に取り組んでおり、1ラインあたりの生産数量を2倍にすることを目指しています。これにより、投資額を抑えつつ製造能力を増やし、収益性の改善ができます。

また、品質確認やマテリアルハンドリングの自動化にも取り組んでいます。自社で設備の自動化開発を行い、必要な人員数を減らしていく工夫もしています。

△ こういった大切な生産計画、そして研究開発によっても事業を支えていこう、こういった取り組みを行われているということですね。

◯ 収益性を上げることには頑張って取り組んでおります。

△ では説明はここまでとなりますかね。お話を聞かせていただきまして、大きな成長には成長痛を伴うという言葉がございましたが、EVの普及によって環境に優しくてますます便利になる世の中、ひたむきな研究開発で信頼を勝ち取ってこられたダブルスコープ様のこれまでの成果であったり、今後の成長性について皆様にもご理解いただけたかなと思います。大内取締役、ありがとうございました。

◯ はい、長い時間の説明となりましたが、お付き合いいただきましてありがとうございました。