ひなちゃんに相続税のこと聞いてみた(その2:節税対策)

おはようございます。🐤

前回に続き、Aさんの相続税対策をひなちゃんがわかりやすく説明してくれています。さっそくいきましょう!

前回のあらすじ

Aさんの資産:11,000万円

妻Bさんの資産:1,000万円

仮に妻Bさんが先に亡くなった場合、次の計算のとおり、Aさんの相続時に1,370万円の相続税を支払うことになります。

11,000万-500万(保険金控除)-3600万(基礎控除)=6,900万円

6900万×30%-700万=1,370万円

👴「相続税は高いって聞くし、そんなもんかな~」

というAさんに、ひなちゃんのアドバイスが飛ぶのが本日のお楽しみです。

相続税の節税対策

👩「Aさん、相続税を節税することはできそうですよ」

基本的な考え方

👩「そのために、基本的な考え方があります」

相続税で大きいのは何と言っても基礎控除です。少なくとも3600万円を無条件に資産から引くことができるので、本当に大きいんですよ。

あとは配偶者の税額の軽減が少なくとも1億6000万円と大きいんですけど、これはもし妻Bさんが先に亡くなられたらあまり使えません。

どちらにしても、亡くなった人の財産が一定額以上ある方が効果的です。なので、今回のAさんご夫妻のケースでは、今のうちにAさんから妻Bさんにできる限り資産を渡していくことを考えます。

そうすることで、基礎控除を有効に使ってお二人の資産にかかる税金を減らしていきます。

お二人の資産を大きさで表すと上の図のようになります。Aさんは11,000万円、妻Bさんは1000万円。

相続税の基礎控除は、最初の相続では4,200万円、2回目の相続では3,600万円、大きさでいうとこれくらいです。

この基礎控除は、消しゴムのように、相続した資産から税金のかかる部分を消してくれるのです。

妻Bさんの資産に、1回目の相続時の基礎控除(4,200万円)を使います。妻Bさんの1,000万円の資産から、相続税がかかる部分が全部消えました。でも、ほんとはもっともっと消せるのに、使わなかった3,200万円分はちょっともったいない感じです。

次に、Aさんの資産に2回目の基礎控除(3,600万円)をかぶせてみますと、残りが11,000万円-3,600万円=7,400万円となりました。

これは相続税の計算上の話なので、ほんとうに資産が消えるわけじゃありません。相続税の計算をする時には、この着色部分=税金のかかる部分が減れば減るほど良いのです。

なぜなら、本当に減るわけではないから、あくまで相続税の計算をする時のルールの話だからです。

というわけで、2回の相続にかかるのは、妻Bさんの相続でゼロ万円、Aさんの相続で7,400万円の合計7,400万円でした。ここに相続税がかかります。

しかし、もし次のようにお二人の資産が同じくらいだったらどうだったでしょう?

妻Bさんに1回目の4,200万円、Aさんに2回目の3,600万円をあてはめると、次のようになります。

最初の妻Bさんの相続時に2,400万円、次のAさんの相続時に1,800万円、合計4,200万円に相続税がかかります。さっきの7,400万円よりも3,200万円も少なくなっていますね。

これが基礎控除の力です。

だから、一回目の相続時に妻Bさんにも4000万円程度の資金があった方が相続税を考える時には有利なんですね。このようなイメージに近づけるため、対策を考えていきますね。

奥さんに資産を移す

奥さんに資産を移す一番簡単な方法は、お金を奥さんの口座に振り込むことなんですが、これは夫婦間でも税法上は「贈与」となってしまうんですよね。

夫婦で作った資産は夫婦共有のもの、というのは民法上の考え方です。例えば離婚した時などは、仮に夫の口座に多くの資産があったとしても、「それは夫婦の協力のもとに築いたもの」という考え方から、妻に半分を渡す必要があります。

しかし、税法上はあくまで「自分で稼いだお金は自分のお金」というものです。妻名義の口座を作って、そこに生活費以上のお金を入れるとそれは「贈与」とみなされます。

一般的に贈与税は相続税よりも高い税率がかかるので、ここで贈与して贈与税を支払うのは得策ではありません。

こんな時に使えそうなのは「贈与税の配偶者控除」と言って、配偶者間で居住用の不動産を贈与したら、2000万円まで非課税となるものです。

これは通称「おしどり贈与」といって、次のような条件があります。

婚姻歴20年以上

自分たちが住むための不動産であること

ただし、贈与税はかからない代わりに、次のような税金がかかってしまいます。

不動産取得税:奥さんが不動産を取得…3%(約40万円)軽減適用

登録免許税:登記の変更にかかる税金…2%(40万円)

その他にも、手続きを司法書士などに委託すると、3~4万円の手数料がかかってきます。

「なんだよ、普通に贈与した方が安くなるんじゃないの?」

と思うかもしれませんが、もし贈与税を選択すると、次の表のとおり2000万円に対して750万円の贈与税がかかりますので、今回はやめておきますね。

これで、2000万円の自宅を奥さんに贈与することができましたね。

奥さんが先に亡くなられた時には、Aさんではなく、子Cさんが相続してくださいね。Aさんが住んでいるからといってAさんに相続しては、せっかくの苦労が水の泡になってしまいますから。

これに加えて、年間110万円までの贈与は非課税なので、合わせてやっておくことをお勧めします。

さらに、夫婦で生活するための生活費は贈与にはあたらないので、Aさんの口座のまま使うのではなく、その生活費を妻名義の口座に振り込んで、妻Bさんの口座から使っていくことをお勧めします。

お子さんに資産を移す

非課税で奥さんへ資産を移す方法は、う~ん私が考えつくのはそれくらいでしょうか。次に、お子さんやお孫さんに資産を移すことを考えますか?

👴「ああ、子と孫にはぜひ株式を譲りたいんだよ」

でしたら、年間110万円までの贈与を確実に非課税にするために「相続時精算課税制度」の利用をお勧めします。税務署に届けるだけで、毎年110万円までの贈与を非課税にできます。

この制度を使うと良いところをご説明しますね。

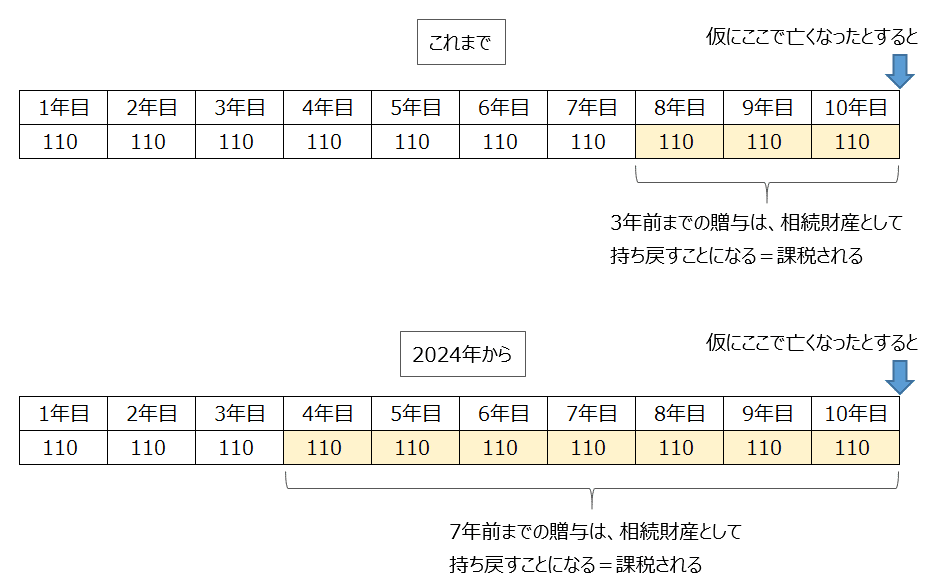

というか、この制度を使わなければ損することがたくさんあります。相続税を減らすために毎年110万円をコツコツと贈与しますよね、で、何年か後にAさんが亡くなりますよね。例えば10年後としてみましょうか。

Aさんは子Cさんに毎年110万円ずつ、10年間でコツコツと1,100万円を非課税で贈与できました。しかし、そこでAさんが亡くなると、なんと過去7年間の贈与分は「相続財産」に加えられるのです。

これ、とっても難しいですよね。

どういうことかというと、10年間コツコツ贈与した1,100万円は非課税だと思っていたのに、そのうちの770万円は相続財産に加えられて、相続税がかかっちゃうのです。非課税になったのは330万円だけ。

🐤 これまでは3年間だった加算期間が、2024年1月から7年間になっています。

「相続時精算課税」を使っていると、その加算期間がなくなって、110万円を贈与した年に非課税が確定します。だから770万円が相続財産に加えられることはありません。

他にも、Aさんからお子さんへの「子育て資金の一括贈与」や、お孫さんへの「教育資金の一括贈与」などがあります。銀行に少し手数料を支払うことにはなってしまいますが、子育て資金は1,000万円まで、教育資金はお孫さん1人あたり1,500万円までは非課税になります。

遺言書は大事!

今回はAさんにお子さんが1人なので、あまりもめることはないと思いますが、考えの整理のためもあわせて、「遺言書」を作られることをお勧めします。

今回の場合だと間違いやすいのが「妻Bさんの自宅を子Cさんに相続する」ことで、普通でいうと今住んでいるAさんに相続してしまうと思うんですよね。間違わないためにも、揉めないためにも、自分の考えを整理して他人に聞いてもらうためにも、遺言書は作っておいた方が良いですよ。

計算

👩「ではちょっと計算してみますね」

準備

自宅を奥さんに贈与(非課税)

不動産取得税+登録免許税=80万円奥さん、お子さん、2人のお孫さんの合計4人にそれぞれ毎年110万円の株式を贈与

お子さんに1000万円の子育て資金一括贈与

お孫さん2人に1000万円ずつ教育資金の一括贈与

贈与の資金として生命保険を一部解約(2000万円)

Aさんの資産

・現預金:3000万円+2000万円(生命保険解約分)-1000-1000*2-80=1,920万円

・株式等:3000-440=2,560万円

・生命保険:3000万円⇒1,000万円(2000万円分を解約)

・自宅:2000万円⇒0円(奥さんに贈与)

・合計:5,480万円

妻Bさんの資産

・現預金:1,000万円

・株式等:110万円

・自宅:2,000万円

・合計:3,110万円

奥さんが亡くなった時の相続税

妻B:3,110万円⇒すべて子Cに相続(基礎控除4200万円の枠の中なので非課税)

もし万一、それからすぐにAさんが亡くなった場合の相続税

5,480万-3,600万(基礎控除)-500万(保険金控除)+3,000(未利用の一括贈与分を加算)=4,380万円(課税価格)

4,380万×20%-200万円=676万円

👴「なんと、妻と私の2回分の相続税1,370万円が676万円になったのですか?!」

👩「そうなんです、相続税は計画的にすると全然違うでしょ」

もしAさんが10年後(85才)に亡くなった場合の相続税

👩「もちろん、Aさんはまだまだお元気なのでこれからも贈与を続けられたとして、仮に10年後(85才)に亡くなったとします」

10年間で教育資金と子育て資金を2500万円使ったとします。

株式の贈与は継続していたとします。

Aさんの資産

・現預金:1,920万+子育て資金と教育資金の一括贈与の残り500万円=2420万円

・株式等:2,560万-330万×6年=580万円(6年目で贈与を終える)

・生命保険:1,000万円(保険金控500万円)

・合計:4,000万円

4000万-3600万(基礎控除)-500万(保険金控除)=0万円

👴「な、なんと、85才まで生きたら相続税かからんじゃないですか!?」

👩「そうなんです。相続税は計画的に考えるのと、何も考えないのとでは一千万円以上も変わってくるので、ほんとうに早いうちから考えておくべきなんですよ」

👴「な、なんと、ひなちゃんにたった1時間くらい相談しただけで1,370万円も得したということだね、あなたは天使か? ほんとうにありがとう」

まとめ

ひなちゃんに相談して、たった1時間で1,370万円の相続税を節約するプランができました。

もちろん、実際の相続税の申請や、贈与税の配偶者控除の手続きなどはFPのひなちゃんではできないと法律で決められている範囲なので、税金の専門家や手続きの専門家に任せる必要はありますが、その道筋を示すことってとても大事ですよね。

今回のケースでは、そもそも生活費として毎年少しずつでも妻Bさんの口座に入れておくとか、そもそも自宅を共有名義にしておくとか、もっともっと若いころからできることはたくさんあります。

このような計算は、FP3級で学習する範囲なので、FP3級を勉強しておくというのは、税金、相続、不動産すべてに強くなるので、とてもお勧めです。

というわけで、それではまた~(@^^)/~~~

この記事が気に入ったらサポートをしてみませんか?