web3のマスアダプション | デジタルアセット化する未来

Datachainの久田です。

異なるブロックチェーン間をつなぐ、インターオペラビリティにフォーカスしたスタートアップをしています。

今回は、web3の文脈の中でも、実はあまり詳しく語られていない、分散金融と伝統金融の融合という、金融領域でのマスアダプションについて、触れていきたいと思います。

2021年末頃から、web3という言葉を、さまざまな機会で見ることが増えましたが、特に日本国内においては、暗号資産やNFTなどへの言及が多いと感じています。

後述もしますが、ブロックチェーンにおいて、初期的かつ最大のユースケースは、金融における実社会への社会実装になるでしょう。おそらくそれは共通認識としてあるはずなのに、実際に何が起きていて、どのような可能性があるか、という情報は限られているように思います。

Datachainでは、IBCのようなパブリック由来のTrust-Minimizedな技術への研究開発と、エンタープライズ向けプロジェクトの技術/事業提携に取り組んできました。パブリックとエンタープライズ、双方と向き合って実際に事業として踏み込んできたからこそ、お伝えできる視点があるのでは、と考えています。

金融ドメインやweb3だけでなく、Web2や投資家の方含め、広く読んでいただくことを想定して、できる限りわかりやすく書いていきます。

この記事のサマリ

web3のマスアダプションとして、資産や権利などの”あらゆる価値”が、”デジタルアセット化(トークン化)”する未来がくる

それらは、今後10年、20年、30年かけて、将来的にグローバルで二桁京円ほどの巨大なマーケット変革となる可能性がある

国内でも、日本を代表する金融機関やテック企業が、デジタルアセット市場におけるナショナルインフラ構築に向け、合弁会社Progmatの設立を共同検討している

先進的な法規制と技術をもとに実用化することで、主要国にこの金融インフラを輸出する大きな好機がある

Datachainは、IBCにおいて、開発貢献しているモジュール数が、1st partyを除くと世界一の企業であり、またIBCの実用化への課題を解決するLCPを開発している

一般的な解説や考察というより、当事者がどうみているか、という目線で、DatachainやDatachainがご一緒しているプロジェクトにも言及しながら、話していきます。

これも後ほど触れますが、このweb3における金融へのマスアダプションにおいて、日本は大きな好機にあると考えています。主要国において、先進的な法規制と技術によって、実用化される実績をもとに、コアとなる金融インフラを、輸出できる可能性があるのではと捉えています。

とはいえ、先を行くから輸出できるわけで、そのようなタイミングは、限られているでしょう。

このわずかなチャンスを、ものにできるかどうかは、金融ドメインやテックに関わる現在の当事者はもとより、投資やチームへのジョインなど含め、どれだけの人が可能性を信じ、没頭するかにかかっていると思います。これだけの大きな機会であるのに、その理解が進んでいないし、プレイヤーも少なすぎると思います。

変化が起きるひとつのきっかけになったら、と考え、書いていきます。

あらゆる価値がデジタルアセット化する未来

あらゆるエネルギーが再生可能エネルギーになるように、あらゆる自動車が自動運転になるように、ディープテックは巨大な市場を一新させていきます。

そういった変化と同様に、今後、資産や権利などの”あらゆる価値”が、”デジタルアセット化(トークン化)”する未来がくるでしょう。株式・債券・不動産やデリバティブなどの金融資産だけでなく、通貨や、株主優待・会員証のような権利、また昨今よく聞くNFTについても、同様の文脈です。

このことについて、実感をもち、信じている方はまだ少ないのでは、と思います。

まだそのような概念はないと思いますが、EC化率やキャッシュレス化率などのように、デジタルアセット化率というものが語られていくでしょう。

既にセキュリティトークンやステーブルコイン、NFTやそれらのクロスチェーン決済など、ユースケースは顕在化してきています。

web3やメタバースが話題になった時に、しきりに語られていた、メタバース空間のあらゆるアセットは、デジタルアセット化する、ということは、直感的に多くの方が信じられたのではないでしょうか。

また、少し抽象度を変えてみて、DXの文脈で、あらゆるプロセスは、プログラマブルになる、自動化していく、という実感を持っている方も多いでしょう。

直近では、ChatGPTの体験に感動して、さまざまなテーマで人を代替できるのでは、と感じた方も多いと思います。

あらゆるプロセスがプログラマブルになっていく、まだまだその入口であり、またテクノロジーが最も早く取り込まれる金融領域で、かつユースケースが見えてきているデジタルアセットは、ブロックチェーンにおいて、長期的にみて最初期かつもっともクリティカルなテーマであると考えています。

その過程で、多くの課題が見えていて、解決していく必要があります。

いつ、どれほどのインパクトで大きな変化がくるかを予測することは難しいですが、信じる人を少しでも増やすことが、必ずくる未来を少しでも引き寄せることにつながるのでは、と思っています。

デジタルアセット化の現在地

それでは、現時点で、どれほどの価値がデジタルアセット化されているのか、一部についてみていきます。

少し古いデータですが、わかりやすい図表として、上記の書籍から、参照しています。

2015年9月に世界経済フォーラムが発行した「Deep Shift Technology Tipping Points and Societal Impact」というレポートにおいて、経営者や業界専門家の57.9%が「2025年までに世界GDPの10%がブロックチェーン上に保管される」と回答した、という記述があります。

それを一つの定見として、2025年のデジタルアセット化率10%と見立てたもの、と読み取ってください。より新しい世界名目GDP、金融市場、法定通貨、非中央集権資産については、脚注をご覧ください。

こちらをベースに、現在のデジタルアセット化率を、簡便的に算出してみます。各アセットをどう定義するかの議論はあると思いますので、あくまで参考値としてご理解ください。

まず、非中央集権資産について、世界の暗号資産時価総額の総計を、おおよそ1兆ドルとすると、デジタルアセット化率は10%弱。ブルマーケットの時は3兆ドルだったとすると、23%ほどと捉えられます。

法定通貨については、ステーブルコインの時価総額を0.15兆ドルほどとすると、0.5%弱。

金融市場については、下記のBCGとADDXのレポートを参考に、0.31兆ドルとすると、0.03%ほど。さらに、このレポートのグラフをみていくと、2030年の予測で、保守的には16.1兆ドルなので2%弱であり、ベストケースで68兆ドルとして7%強となります。

先程も少し触れたように、いつ、どの程度来るのか、という予測は非常に難しいです。現在地も、あくまで概算ではありますが、おおよその感覚はつかめたのでは、と思います。

10年、20年、30年かけて、これらのあらゆる価値がデジタルアセット化していきます。上記の数字は主に資産についてであって、権利などはさらなる余地があるでしょう。

規制含めた要素が多分にあるものの、あえてわかりやすく表現するならば、将来的に1,000兆ドルを超える、つまり二桁京円ほどの巨大なマーケットの変革が起きうる、とも言えるかもしれません。

パブリックとエンタープライズが溶け合っていく

冒頭でも触れたように、分散金融と伝統金融の融合が進んでいきます。

これまでのブロックチェーンにおいて、「パブリック」と「エンタープライズ」は分けて語られることがほとんどでした。2023年は、これらのパブリックとエンタープライズの”技術”や”ユースケース”が溶け合い始める年になるでしょう。

その兆候はすでに出てきています。例えば、PolygonやAvalancheにおいて、エンタープライズ向けのプロダクトが採用され始めています。他方、デジタルアセット基盤のProgmatでは、マルチチェーン対応を見据え、パーミッションレス型ステーブルコインの検討を進めています。

技術はパブリックから、ユースケースはエンタープライズからのインパクトが大きくなるでしょう。

RWA(Real World Assets)の市場規模は、現行のクリプトに比して、巨大です。上述の通り、クリプトの時価総額が1兆ドル前後であるのに対して、株式・債券・デリバティブ・不動産だけでも、数百倍の規模があると認識しています。

今後、そのような莫大なRWAのトークン化が進んでいきます。パブリックの視点から言えば、いかにそれを呼び込むかであるし、エンタープライズから言えばいかにパブリックとつながる技術を取り入れるか、となります。

Datachainとしては、このような未来に向けて、IBCのようなTrust-Minimizedな技術を、エンタープライズのユースケースに取り入れていく、ということに取り組んできました。

この数年間の研究開発が、パブリックとエンタープライズが溶け合っていく大きな変革に、ようやく大きな貢献ができるようになってきた、と感じています。

ナショナルインフラの勃興

日本では、主要国で初めて、ステーブルコインに関わる法規制が2023年に施行されます。いろんな元年が話題になりますが、正真正銘のステーブルコイン元年といえるでしょう。

また、昨年末には、下図のような日本を代表する金融機関やテック企業が、デジタルアセット市場におけるナショナルインフラ構築に向け、合弁会社設立を検討する、というリリースが出ました。

もともと三菱UFJ信託銀行が推進していたProgmatを、スピンアウトする形でできる同社は、まさに単一グループでなく、日本の共通インフラにするのだ、という意思を強く示す座組といえます。

これまで、デジタルアセットの可能性について説明してきました。それだけ大きな可能性のあるマーケットで、これだけの大きな動きがあったことを、どれだけのWeb2やweb3のプレイヤーが知っていたでしょうか。

今後、数十年で、もっとも飛躍するスタートアップは、と問われて、Progmatと答える方が何人いるでしょうか。

まだ設立前だということを差し引いても、実際のポテンシャルと現状の認知には、大きなギャップがあると思います。

上述の規制の実態からもわかるように、Progmatを用いたデジタル証券とステーブルコインのクロスチェーン決済(DVP決済)は、世界的にも新規性の高い取り組みです。

Datachainも、Progmatにて、こちらの技術検証を行っています。

日本の大きな好機とは

前の章で触れたように、先進的な法規制のもと、実用化が進んでいきます。

前さばきで規制ができることの利点として、それに対応した事業化の実績を示すことで、これから規制ができる国にとっては、良いベンチマークとなり、また実績あるプロダクトとして、輸出をする機会になるのでは、と考えています。

冒頭で述べた、日本の大きな好機というのは、この先進的な規制とともに、先進的な”技術”を取り込もうとしているという点があります。

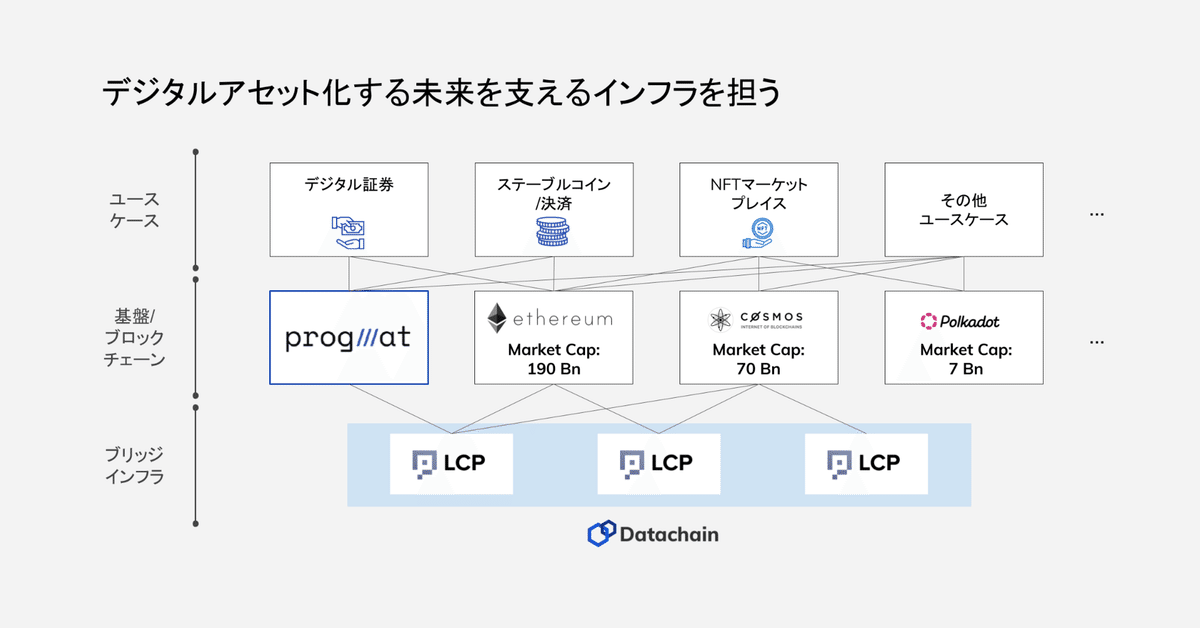

アセットの特性や規制に応じて、複数のブロックチェーン基盤でPFがたちあがり、これをつなぐためのインターオペラビリティが必要になります。

たとえばProgmatでは、マルチチェーンとして、パブリックチェーンでのステーブルコイン発行も見据えており、またクロスチェーンとして異種チェーンでのクロスチェーン取引にも対応していきます。

Progmatは、ここで、パブリック由来のTrust-MinimizedなIBCやLCPのような技術の採用を検討しています。

IBCは、標準化されたクロスチェーンプロトコルの中で最も著名であり、今後デファクトになっていくものである、と考えています。

グローバルのIBCコミュニティで、Progmatについて話をすると、ポジティブな驚きをもって受け止められます。たとえば、以下のLedger Insightsの記事やCosmosのtweetはその一例です。

#IBC is expanding to the enterprise space. One of the largest banks in Japan decided to use @cosmosIBC for cross-chain payments between Corda and Quorum, supported by @datachain_en. https://t.co/uU1QhbI2j9

— Cosmos - Internet of Blockchains ⚛️ (@cosmos) September 29, 2022

主要国の、ナショナルインフラともいうべきユースケースで、IBCのような技術が採用されようとしている、ということは、慧眼といえるでしょう。

汎用プラットフォームは、成熟とともに機能が似通っていくため、価格かネットワーク効果の競争になっていく、と考えています。上述したように、web3において、パブリックとエンタープライズが溶け合っていく未来の中で、エンタープライズとパブリックの基盤をつないでいくことは必須となるでしょう。

つまり、マルチチェーンやクロスチェーンが、web3における汎用プラットフォームの戦略の根幹になっていきます。

世界に先駆けて、日本の伝統的金融機関からうまれたプロダクトが、このような技術を取り入れようとしている、という事実は、誇らしいことだと思っています。Progmatは、グローバルであればあるほど、パブリックであればあるほど、評価されるのでは、と感じています。

これまで触れてきたように、先進的な法のもと、先進的な技術によって、実用化されようとしている、このわずかなタイミングこそ、日本にとっての大きな好機では、と考えています。

Datachainとしても、このような機会で勝負できることを嬉しく思いますし、全力で貢献していきたいと思います。

Datachainの技術について

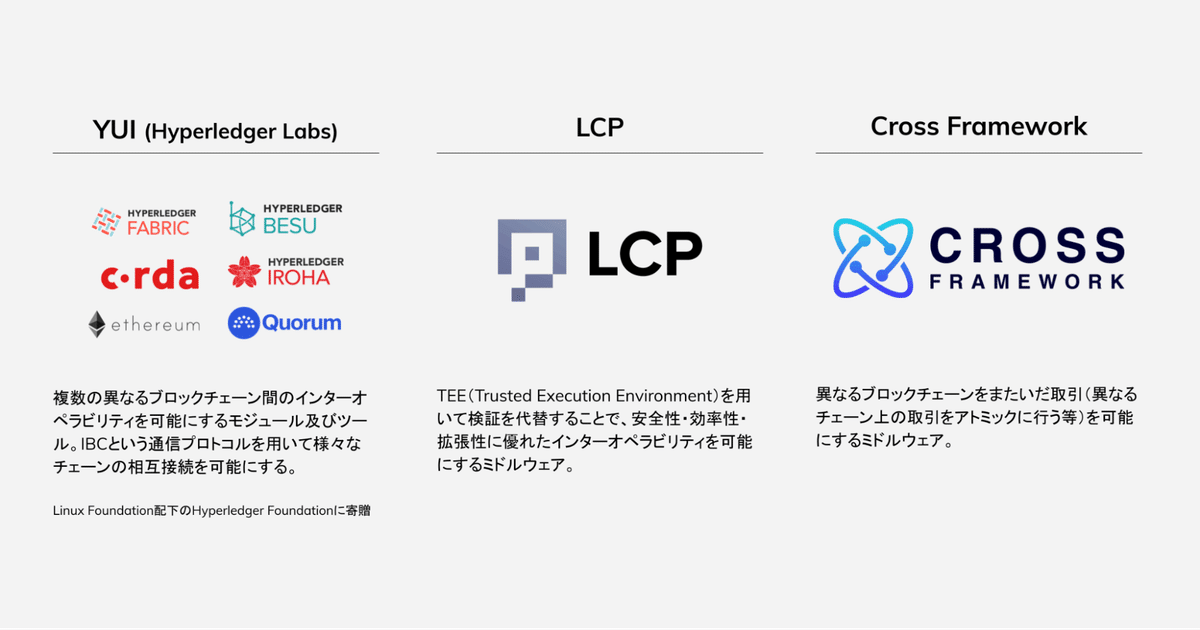

サマリで触れたように、Datachainは、IBCにおいて、開発貢献しているモジュール数が、1st partyを除くと世界一の企業です。

よろしければ、以下のリンクを参照ください。

IBC-Solidity(GitHub)は、IBCのSolidity実装であり、EVM(Ethereumのスマートコントラクトの実行環境)を搭載するブロックチェーン上で動作可能です。

今後、あらゆるEVMでのクロスチェーンに、このモジュールが採用されていくでしょう。

IBC-Solidityについては、IBCエコシステムを推進するInterchain FoundationからのGrant(助成金)に国内で初めて採択された事例でもあります。

また、Hyperledger Fabric、Quorum、Hyperledger Besu、CordaでのIBCモジュール/Light Clientも開発しています。これらは、Linux Foundation配下のHyperledger FoundationというブロックチェーンOSSコミュニティに「YUI」という名前で寄贈して開発を継続しています。

Datachainは、Cosmosネットワーク外で、IBCを実現できるようにしてきたパイオニア的存在であると思いますし、特にエンタープライズでは、現状、非常に大きなプレゼンスがあります。Cosmos Blogに次のような寄稿を行っているのもその一例です。

さらに、複数のブロックチェーン間でDvP/PvP決済などを安全に行うためのミドルウェアであるCross Frameworkでは、日本国で特許が成立し、米国などの他のOECD加盟国でも特許の申請を進めています。DvP/PvPは、クロスチェーンにおける、まさにキラーユースケースであり、大きな技術資産となっています。

LCPもDatachainのプロダクトです。

IBCのようなLight Client方式の実現において、主要な課題となる、拡張性と検証コスト(ガスコスト)の問題を解決していきます。

今回の記事の文脈にあわせ、web3のマスアダプションでのDatachainというご紹介を意識して書きました。

実際は、パブリックとエンタープライズでの開発プロジェクトは半々ほどであり、今後の機会でパブリックでの取り組みも、ご説明していきたいと思います。

これらの構想/設計/開発をリードしてきたCTOの木村(GitHub)は、世界的なブロックチェーン開発者であると思います。私自身は、Datachainを、木村の発明を世に広めるための企業であると定義して、経営しています。

Datachainは、これらの技術によって、デジタルアセット化する未来の実現を支えていけるよう、頑張っていきたいと思います。

最後に

今回の記事を読んで、web3のマスアダプションに関心を持った、インターオペラビリティに興味ある、という方は、ぜひカジュアルにお話できたら嬉しいです。これまでブロックチェーンと接点がなかったという方たちが、増えていくことで、より大きな流れになると思います。

どんなことをしてるのか、どんな意義があるのか、ということを、まずはラフにお話できたら嬉しいです。

詳しくは、これらを読むのもおすすめ

脚注

世界名目GDP: 96.5兆ドル(World Bank, 2021)

金融市場

株式時価総額: 123兆ドル(World Federation of Exchanges, 2021)

債券時価総額: 126.9兆ドル(2022 Capital Markets Fact Book(SIFMA), 2021, P.7)

デリバティブ: 678兆ドル(2022 Capital Markets Fact Book(SIFMA), 2021, P.15)

法定通貨

ナローマネー : 49兆円(All of the World’s Money and Markets in One Visualization (2022) )

非中央集権(9 Market Cap)

Gold: 12.381兆ドル(2023.2時点)

Silver: 1.238兆ドル(2023.2時点)