週末チャート点検(2024/7/28)

102個のチャートを用意しました。政治の季節が色濃くなる中、各種チャートを見ながら要点を整理して行きます。個別企業の決算シーズンが本格化します。また、ボラが覚醒しテクノロジーセクターで株価が大きく動きだしました。必ずチェックしておくべきチャート、見ておいた方が良いチャート、興味を引くチャート、等を含んでいます。今「自分がどこにいるのか」(どんなマーケット環境におかれているのか)を押さえておく事は、投資家にとって最重要です。長期投資家にとっても、短期投資家にとっても重要です。

投資にあたり必ず押さえておく最重要ポイントを、「毎週」の投資戦略会議のディスカッションの中から「Investment Outlook」としてまとめています。今マーケット/投資家自身がどこにいるのかの「Big Picture」を俯瞰し、実践者/実践経験者がグローバルマネーの視点で分かり易く解説します。株式投資でうまくやって行くための情報をドンドン書いていきます。マーケットやメディアで表面的に語られている内容はこうだけど、「本当はこういう話ですので、こう考えるべきです」という話をたくさん盛り込んでいきます。多少言い難いけど「本質的にはこうです」という話にもできる限り触れていきます。

新しく投資を始める方へ(既に御覧の方は、本編へお進み下さい)

※このパラグラフはInvestment Outlook創刊号(2023/12/29発刊)からのもので、創刊号の6%の分量です

※導入の説明として必要と考え再掲したもので、御了承頂ければ幸いです

※Investment Outlook創刊号を既にお読みの方は、直ぐ下に続く「投資戦略会議サマリー」へお進み下さいませ

投資を始めるにあたり、重要な3つのステップは以下の通りです。

① 正しい投資の基礎を学ぶ(同時並行で過去の成功/失敗ケース実例をドンドン学んでいくと、学びが最も速く効果的)

② 幾つかの個別企業の株式銘柄を候補としてリストアップし調査分析を開始する(時間は十分ある、今飛びつき買いをしない)

③ 今マーケットがどこにいるかをよく知っておく(株式や投信など金融商品を買うのに適した好機を判断するために最も重要なので、マクロ環境について常に情報をアップデートしておく)

株価を形成する要素として、マクロ要因、ミクロ要因、その他の要因があります。そして、それらのウエイトはおおまかに、マクロ要因=6割、ミクロ要因=3割、その他=1割くらいであると覚えておけば良いでしょう。マクロ要因には、(金融政策を含む)金利や流動性など、そしてそれらの水準/規模と方向性などが含まれます。ミクロ要因には、企業業績の将来的な見通しをはじめ競争優位性を含む企業が内包する力などが含まれます。その他の要因では、株式や債券などの需給や地政学的要素などを考慮しています。

このうちウエイトで6割ほどを占めるマクロ要因は重要なのですが、各人がゼロから独自で研究するとなれば、途方もない時間がかかりますし、ちゃんとした理解に辿り着ける様になるのかも不明です。このたび創刊する「Investment Outlook」は、毎週末に開催される投資戦略会議から重要な部分を分かり易くサマリーとしてお伝えしていくものです。主要な視点は「グローバルマネーはマーケットをどう見ているか」となります(加えて、その時々の興味を引く業界や個別企業についても触れていきます)。これにより上述の「③今マーケットがどこにいるかを知っておく」にかかる(投資をはじめる方にとって大きな負担となる)時間と労力を大幅に低減できる事を目指します。マーケットの未来を予想してそれにベットする(賭ける)よりも、ハワードマークスがたびたび言及する様に、「今マーケットがどこにいるかをよくよく知ってから」「貴方が今どういう環境にいるか」を理解してから投資の判断に進む方が何倍も重要です。この投資レターは、主に中長期目線で投資する方を想定していますが、その時々のマーケット/マクロ環境を熟知しておく事は、実際は短期目線のトレーダーにもかなり重要であると思っています。

「取り敢えずは投資してみて勉強はそれからです」とか、「最初は誰でも損はするものですし、損をすると必死に勉強するものです」とかの声が聞こえてくるケースがありますが、お金と時価の無駄です。精神衛生上も宜しくありませんし、投資の最初に大損を経験し、「株式投資なんてもう嫌」になってしまうのは人生の大損です。素晴らしい会社(銘柄)を見つける事はもちろん重要ですが、それと同等に重要な「投資で成功する要件」は買い値に拘る事(割安な株価で買う)です。従って、足元は素晴らしい会社の株価は(極一部を除いて)どれもだいたいは割高なのは明らかですので、新NISAを契機に投資を始めようという方にとり非常にラッキーな事に、実際に投資に踏み切る前にお勉強する時間は十分に有ります。

ここから「本編」です→ =================================

週末チャート点検

まずは、最も重要な「S&P 500」のチャートです。今週(終わった週)は、1週間で0.83%下落しました。

S&P 500をより短い期間(2023/12~)で見ておきます。オールタイムハイを更新した7/16(火)の高値5669.67から、7/25(木)の安値5,390.95まで「7営業日で-4.92%」の調整となりました。たいした調整ではありません。一時的な調整に「そんなに心配する必要ないのかなと見ています」等とするコメントがメディアからあったとの事ですが、何を根拠に言っているのか分かりません。

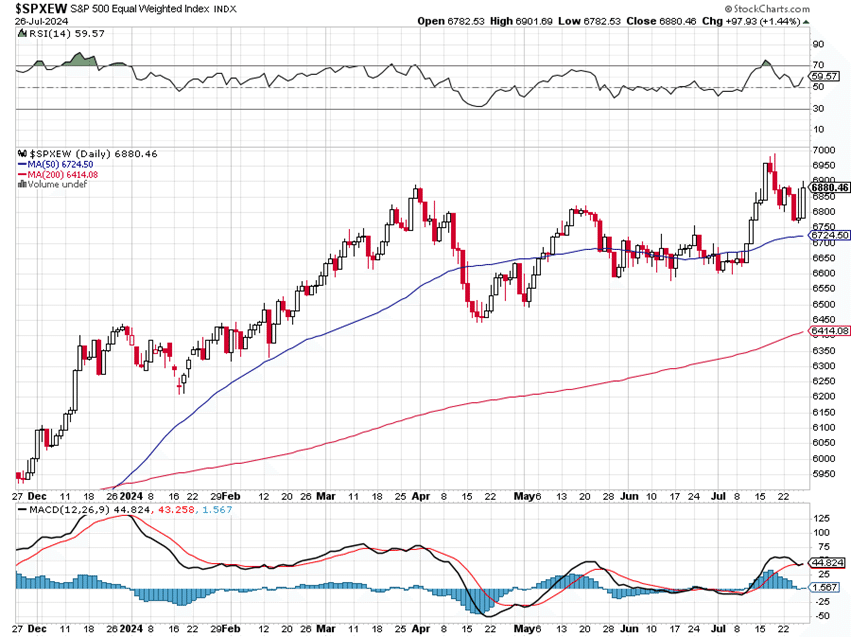

S&P 500「イコールウエイト」を見ておきます。上髭にてオールタイムハイを更新した7/18(木)の高値6988.54から、7/25(木)の安値6767.45まで「5営業日で-3.16%」の調整となりました。調整とは述べましたが、調整のうちに入らないかもしれません。上述の「S&P 500」は時価総額の大きい銘柄の寄与が大きいですが、「イコールウエイト」の方は銘柄1つ1つの影響度は時価総額サイズには関係ありません。

通常の「S&P 500」を「S&P 500 イコールウエイト(1枚柄1銘柄を同じウエイトとしている株価指標)」で割ったレシオが赤線です。今週は、同レシオは急上昇して7/10(CPIの前日)にピークをつけた後に、急低下しています。限られた数銘柄(要するにエヌビデアやその他の兆㌦銘柄等)に依存した「S&P 500」が顕著に強い上昇を見せてきましたが、それら上位銘柄「以外」のアンワインドが起きている模様です。

VIX「日足」です。7/26(金)には、金曜日特有の弱いVIX日足が形成されました。

こちらはVIX「週足」です。コロナ以降で12以下をつけたのは、2023/12、2024/5~2024/7です。終わった週は、極小の陰線に上下長い髭が付きました。ボラ覚醒の途上なのか、これでボラ休息入りなのか不明です。

VVIX(VIX of VIX)の日足です。6/12(FOMCとCPI)と7/12に、類似の「長い下髭の付いた小さな陰線」が形成された事が目に付きます。

VVIX(VIX of VIX)の週足も見ておきます。長い下髭を伴った陽線(5週間前と2週間前の2回)が目を引きます。終わった週には「VIX同様」に小さな陰線に上下の髭が付きました。

VIX先物のタームストラクチャです。VIX先物の10月限が盛り上がっています。大統領選挙をこなすまでは、VIXが完全に沈静化する想定はしておりません。

エヌビデア「日足」です。5/22発表の好決算と株式分割発表を経て上に飛び「三空」です。オールタイムハイを更新した6/20(木)の高値は「140.76㌦」でした。7/25(木)の安値は「106.30㌦」でした。24.5%の下落となりました。足元では同社トップマネジメントの株売却の情報が続いていました。

エヌビデアは「週足」も見ておきます。2週連続で大きめの陰線が形成されました。ピークから24%余り下落しましたが、「調整完了が明確に言えるか否か」は不明です。

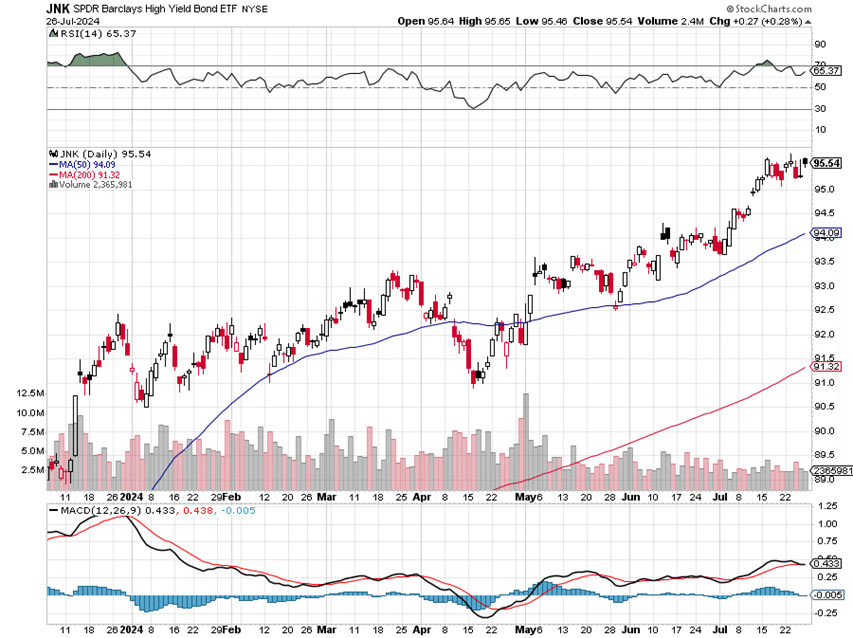

ハイイールド債(ジャンク債)の「日足」です。7/10と7/11の間に「窓」が空きました。高値圏で「アイランド」を形成するのか否かを確認するという目線で見ています。

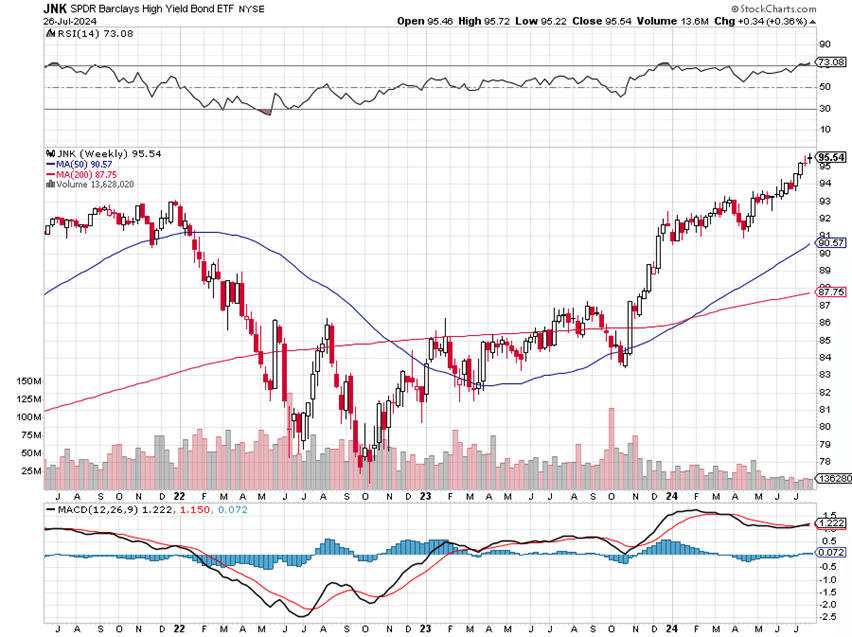

ハイイールド債(ジャンク債)は「週足」も見ておきます。小さい十字線の形成になりました。

セールスフォースドットコム「週足」です。同社が、四半期の売上高予想をミスしたのは2006/2以来(73四半期ぶり)との事です。5~7月期の売上高の伸びが過去最も低調になる(最大8%増の92.5億㌦)との見通しを示しました。予想通りならば、売上高伸び率は四半期として上場後の20年間で初の1桁台となるとの事です。この1年間で売上高が伸び悩んでいることが市場で懸念されており、経営陣はAI指向のソフトウェアや機能が売上高を押し上げると説明してきましたが、業界がAIツールにシフトする中でセールスフォースが存在感を維持できるかに懸念が強まったとの解説がなされています。(コメントは6/2を再掲、チャートは7/26までを更新)

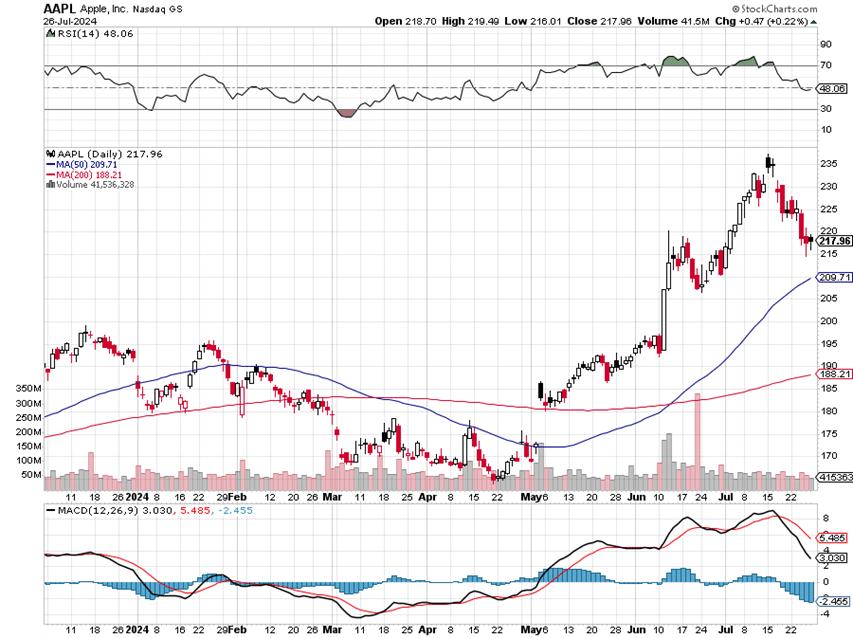

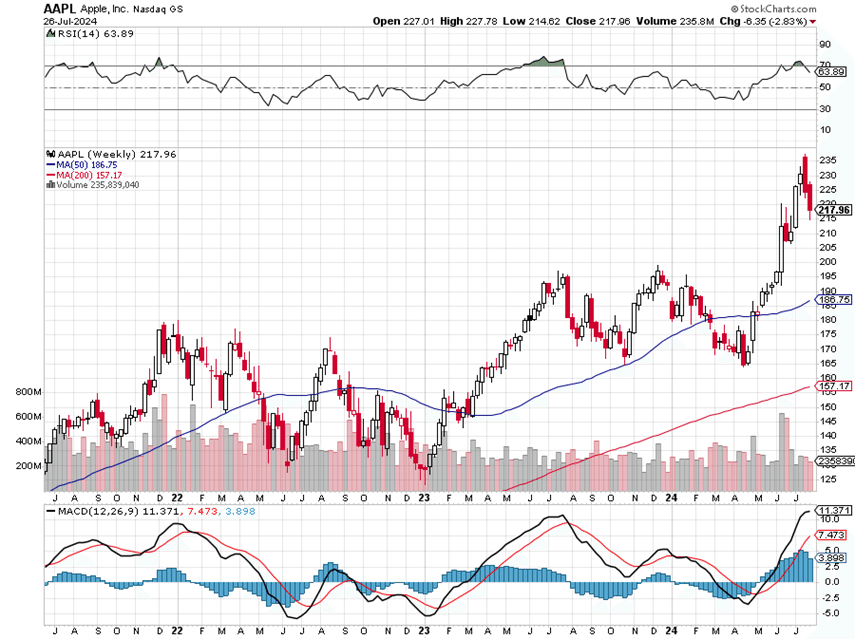

アップル「日足」です。オールタイムハイを更新した7/15(月)の高値237.23㌦から、7/25(木)の安値214.62㌦まで、9.5%下落しました。たいした下落ではありません。前に触れた「7/15と7/16」の日足ですが、アイランドとして取り残された事がより明確になりました。引き続きダウンサイドに警戒しています。

アップルは「週足」も見ておきます。オールタイムハイを更新した先週を含め、2週連続で大きな陰線を形成しました。

大型テックETF指数「MAGS(Roundhill Magnificent Seven ETF)」日足です。6/21には、ヤルデニ(元ドイツ証券)が「メルトアップの初期段階にあるという、明らかな兆候があります」と発言しています。7/25には、トムリー(元JPモルガン証券ストラテジスト)が「大型株からの資金脱出ローテーションは、まだ始まったばかりである」と発言しています。

原油価格(WTI)日足です。7月は、陰線が目立ちます。

原油価格を長期(2000年~)で見ておきます。

銅「日足」です。5/20のオールタイムハイ「5.20㌦」から調整中です。7/26の安値は「4.04㌦」となりました。5.20㌦から4.04㌦までの下落率は22.3%となりました。銅に関しては「次のリセッションでは銅鉱山の会社を買うぞ」とのコメントを思い出します。以下に添付しておきました。

銅「週足」です。大きな陰線が形成されました。3連続の週足の陰線です。

銅価格を2000年から見ます。2024/5/20の「5.20㌦」まで急上昇してオールタイムハイ更新し、その後に急落しています。

銅については、以前から新規の鉱山(や鉱脈)の発見が乏しい事が指摘されていました。生産キャパシティを機敏に拡大するのは簡単ではない状況であるとの認識です。(再掲)

銅については、銅鉱石の品質の低下を指摘する意見もあります。低コストの銅はすでに全て採掘されており、今後残りの銅を抽出するには、より多くのエネルギー、時間、費用が必要になるとの指摘です。世界最大の生産者は、成長どころか生産を維持するのにも苦労していると以下の筆者は述べています。

銅の使用用途について、2025~2050年の需要予測を示しています。送配電向けの需要が大きく拡大する予想になっています。

NASDAQ 100「日足」です。7/10にオールタイムハイをつけましたが、それ以降は急落しています。

NASDAQ 100「週足」です。終わった週は、大きめの陰線を形成しました。2週連続での大きな陰線です。

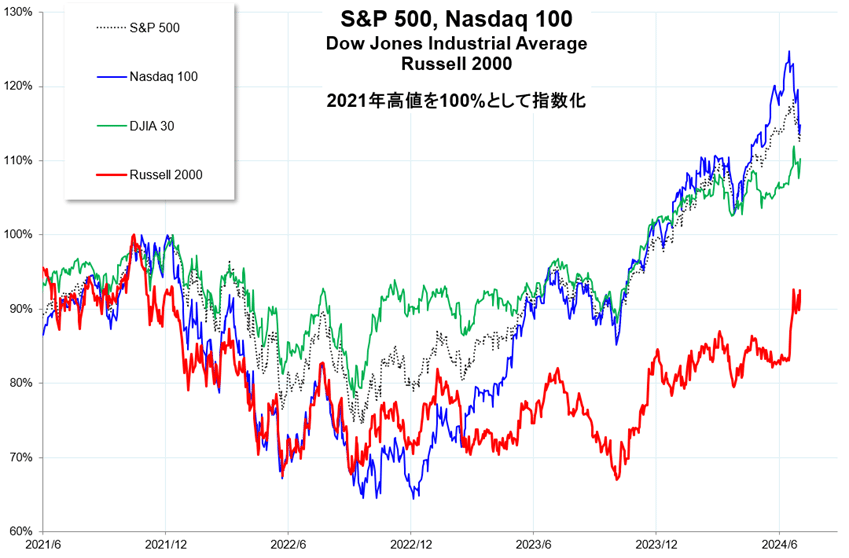

NASDAQ 100(青)は、2021/11の高値を100%とすると、7/10(水)に124.75%を記録しました。NASDAQ 100の下落とラッセル2000の上昇(アンワインド)が継続している様に見えます。

SOX(半導体株価指数)日足を見ます。オールタイムハイは、7/11(木)でした。以降は大きめの陰線が目立ちます。

SOX「週足」です。オールタイムハイを記録した週の後、終わった週は大きな陰線となりました。2週連続です。

ラッセル2000と「日経平均ドル建て」の相関を見ておきます。足元は「大きく逆相関」です。

ここで「米国債利回り」(青線)を見ておきます。10年債利回りは4/25に4.702%で今年の利回り高値をつけ、7/26(金)は4.199%で週を終えました。インフレ沈静化を映してのものなのか、それとも景気悪化を映してのものなのかで話は大きく違ってきます。

米国の2年債利回り「日足」です。

10年債利回りと2年債利回りの「スプレッド」(緑)です。同スプレッドは、2023年にはマイナス1%超えまで大きく「逆イールド」が進みました。7/26(金)は -0.188%となり、同スプレッドのマイナス縮小が急速に進んで来ました。マイナスの解消に警戒しています。

実質金利とS&P 500です。ここでは「10年債利回り」から「BEI(Break Even Inflation、市場が予想する期待インフレ率)」を差し引いたものを「実質金利」(青線)としています。実質金利は、4/10(3月のCPI発表)以降は基本的に2%以上で推移してきましたが、7/11(6月のCPI発表)以降は2%以下で推移しています。

ドル円の日足です。160円をつけてから介入で152円まで下落した後、162円まで円安が進行しました。7/11(CPI発表)と7/12(ミシガン大サーベイ発表)で、為替介入ワンツーが入った模様です。終わった週では、再び152円をつけました。

「円相場」です。主要通貨に対して円高が進行しています。積み上がった「円キャリー取引」が解消に向かっているものと見ています。神田財務官が為替介入で時間を稼いでいる間に、幸運にも「Fedの9月利下げが100%確率」に向かってきました。7/31の日銀会合では、円安が反転している事から「利上げは出し惜しみ」するのか、念には念を入れて「利上げ」するのか、悩み所となりました。

1980年以降の「ドル円」です。1990年の160.20円を抜けて、162円まで行きました。足元では一旦は、ドル円の上昇が一休みに入った印象です。

S&P 500に戻ります。冒頭のシンプルな「S&P 500」チャートに、200日線からの乖離率(緑線)を加えたものです。今年のうち乖離率が大きくなったのは、3/21(FOMCの翌日)の14.04%と7/16(小売売上高の発表日)の14.84%でした。7/26の乖離率は、9.54%へ急落して週を終えています。

S&P 500とSKEWの関係を見ておきます。青いタテ線は、SKEWが当面の高値をつけた時です。そのしばらく後に、S&P 500が高値をつけるケースが見られました。この様な環境下、6/13にSKEWは再度160超えを付けました。足元は急落しています。

SKEWが150以上でピークをつけた後、S&P 500がピークをつけた事例を以下にまとめました。以下の事例の範囲では、28~49営業日で株価がピークをつけて、大きめの調整に至る傾向がある様に見えます。

VIX先物について、「Non-Commercial」資金のネットポジションの推移を赤線(左軸)で示しました。青線はVIX現物(右軸)です。シカゴボードオプション取引所 (CBOE)子会社のCBOE先物取引所のデータを基にしています。毎週火曜日付けで出てくるので、最新データは7/23ものです。7/23(火)のVIX先物の差引のショートポジション(赤線)は「-58038枚」でした。赤線が上に行くほど、ボラが高まり易くなる可能性があると見ています。

S&P 500に加えて、ナスダック100、ダウ工業株、ラッセル2000をプロットし、合計4本の株価を並べました。2021年秋冬の高値を100として指数化してあります。ラッセル2000(赤線)には、儲けを出していない会社が4割ほど有るとの事で、特に留意しています。アンワインドでラッセルが急騰しましたが、その継続性について観察して行きます。

S&P 500、ダウ工業株、ドイツDAX、日経平均、日経平均ドル建て、の5チャートを「2021年末=100」として指数化しました。赤点線の「日経平均ドル建て」を見ると、ダウ工業株(青点線)やS&P 500(青実線)の戻りに追いつこうとする「キャッチアップラリー」が起きましたが、日経平均(円建て)ともども大きく急落しています。

ダウ工業株、ドイツDAX、日経平均の1985年からの長期株価です。各月の月末終値データを掲載しています。「日足チャートのみ」を見ていると気が付かない事が見えて来ます。様々な好条件が重なって、現在は「株価の大きな上昇が起きた後」である点に留意して下さい。「ここから買って」または「保有継続」で、本当に儲かるのか要検討です。仮に「下落したら〇〇%」と、仮に「上昇ならば〇〇%」を見積もってみて、「リスク/リワード」レシオを知っておく事は重要です。

このまま行くと(月末まであと3営業日)、7月の上髭は過去40年近くで最長の上髭になる可能性があります。

このまま今月を終えると、7月の上髭付き陰線(月足)は2020/3の下髭付き陰線とペアの様に見えます。

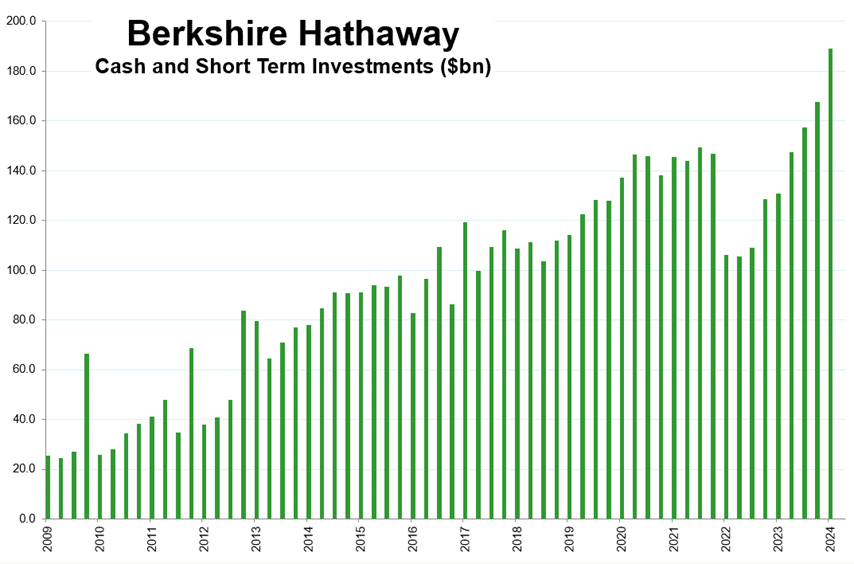

バフェットはキャッシュポジションを積み上げ中です。魅力的な投資先が見つからない時の動きです。(再掲)

2019年上期までは5000円/㌔ほどでした。足元は、14000円に接近した後に急落して来ました。

全102チャート中50チャートまで来ました。これ以降さらに有効な情報が、チャートと共に続きます。知恵(投資についての正しいロジック)と経験値(正しい基礎をベースにした実践とその検証の経験の累積)を持つ人間が集まって、時間と労力をかけて作成しています。これより先を有料とさせて頂きますが、御理解頂ければ幸いです。

==================================================

この記事が気に入ったらサポートをしてみませんか?