マーケットのテクニカル分析

参照書籍

マーケットのテクニカル分析 ――トレード手法と売買指標の完全総合ガイド (ウィザードブックシリーズ) https://amzn.asia/d/flJV8I1

まとめを読む前に下記を理解する必要がある。

はじめに

テクニカル分析は

1.市場の動きはすべてを織り込んでいる。 2.価格はトレンドを形成する。

3.歴史は繰り返す。

価格に影響するファンダメンタル、政治、心理、価格やその他はテクニカル分析に折り込まれている。

価格はトレンドを形成する。

テクニカル分析においてトレンドは必須。

市場がトレンドを形成するという概念を信じることができないならこの先を読む必要はない。

トレンドが形成されたらそれに沿ってトレードする事で勝率を上げることができる。

歴史は繰り返す

チャートパターンは、価格チャートに現れた投資家たちの心理状況の縮小図と言えからこそ、市場の強気・弱気を写し出したものだと言える。過去に機能したパターンが未来にも機能することは予想できる。

チャート分析は人間の心理分析と言い換えることができ、人間の心理はそう簡単に変わらない。

テクニカル分析とファンダメンタル分析

ファンダメンタル分析は相場が動く原因の分析、テクニカルアナリストが分析するのはその結果である。どんなファンダメンタルよりも先に市場の方が動き、その動きの理由をファンダメンタルが説明しているとも感じれる。

ファンダメンタル的にいい企業があったとして、いつ仕掛けいつ手仕舞うのかは、テクニカルの問題だ。

市場には活発な時期と、停滞してる時があり、トレンドを形成してる時と、そうでない時がある。

強いトレンドを形成しているところだけに注力し、後は無視すれば良い。

テクニカル分析はあらゆる時間軸でも機能する

デイトレのワンティックを抜く時、中期トレードをする時、週足や月足を使えば長期トレードにも機能する。

経済予測

コモディティ動向からインフレ傾向を読み取れる。それは経済の強弱を知る手がかりになる。コモディティ価格の上昇は経済の強さとインフレ圧力の強まりを示唆する。

逆はインフレと経済の減速の兆候だ。

また金利の動向はコモディティ価格に影響を与える。金、原油、長期米国債先物を見れば世界経済の強弱と、インフレ動向の多くを読み取ることができる。通貨先物は各国の経済を表している。

毎月や四半期に発表される経済指標ははすでに過ぎ去った過去のことであり、チャートにはいち早く現れる。

株式と先物のテクニカル分析について

先物市場で利用しているテクニカル分析は、株式市場でも使えるのか?答えはイエスでもありノーでもある。

基本原理は同じだがいくつか異なる点がある。

主に下記(細かいところは省略)

価格構造

取引期間の限定

必要証拠金

時間軸

タイミングが全て

市場平均・指標があまり重要ではない

テクニカル分析ツールのほとんどは株式市場の為に開発されたものを、コモディティ市場にも

応用されるようになった。

株式市場で現れるチャートパターンが、先物市場では現れないことがよくある。

1番大きな違いは、株式市場では資金フロー分析とセンチメント指数が非常に重要視される。

最近ではトレンドフォロー型のプログラムを使うファンドが増えてきている。莫大な資金がトレンドを追いかけている。

上昇・下降トレンドについて

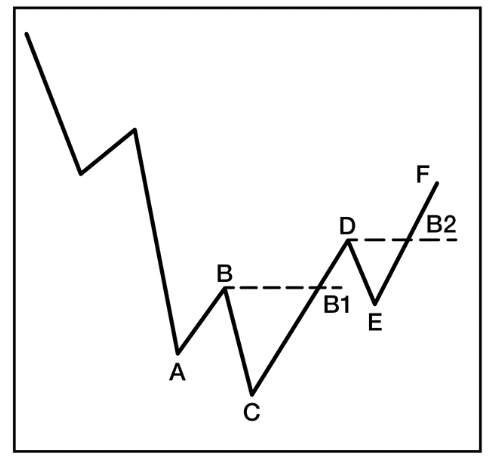

上昇トレンド

前の上昇で付けた高値よりも今回の上昇で付けた高値のほうが上回って引けており、また、前の上昇で付けた安値よりも今回の上昇で付けた安値のほうが上回って引けている。

価格が上昇した時に出来高が増え、下落した時に出来高が減る

下降トレンド

上昇トレンドとは逆に高値と安値を切り下げていくパターンである。

価格が下落した時に出来高が増え、上昇した時に出来高が減る

トレンドは明確な反転シグナルが出るまで効力を持つ

図のように長期で見ると長い上昇局面ではあるが、短期で見ると下落トレンドに見えるものもあるので、自分がどのスパンでトレードするのかによって、見る指標が違う

抵抗線と支持線について

支持線

安値(そこまで下げたら反発するであろう下値)

抵抗線

支持線と逆の概念。売り圧力が下位圧力を上回るほど強い状態。

上昇トレンドの抵抗線とは、上昇がそこで休止したことを示し、通常はどこかの時点でその水準を上回る。

下落トレンドの支持線水準は、長期に渡り下落を止めることはできないが、一時的には下落を食い止める。

上昇トレンドが継続している間は、次の下値(支持線水準)は、その前の支持線水準を上回っていなければならない。

また次の上値(抵抗線水準)は、その前の抵抗線水準を上回っていなければならない

調整的な押しが前の下値を大きく下回った場合、その上昇トレンドが終了したか、あるいは少なくとも上昇トレンドから横ばいへの移行を示す警告となる。

支持線水準を下抜くことがあれば、それはもう上昇トレンドから下降トレンドへの転換が起こった可能性すらある。

支持線と抵抗線の領域内で売買される場合、その期間が長ければ長いほど重要性は増す。

抵抗線と支持線が入れ替わる時に価格が大きく離れれば離れるほど重要度は増す。

キリのいい数字も重要になってくる。

キリのいい数字は心理的な支持線・抵抗線として機能しやすい。

これを理解していると、売買する際にどこに指値を置けばいいかわかる。

トレンドライン

正しいトレンドラインをひくには、いくつかの異なるラインをひいて検証しなければならない。

少なくとも上昇トレンドラインを引くには二つの切り上がった安値が必要である。

トレンドラインの突破はトレンドライン転換を示す最も優れた早期警戒シグナルである

トレンドラインは試された数が多いか、期間が長いほど重要性が高いと言える。

トレンドラインのブレイクの有効性について

3%ルールなどがある。これは終値でトレンドラインを3%ブレイクした場合に有効とする考え方。長期トレンドに有効。

短期トレンドの場合は1%のブレイクを基準とするのが相応しい。

%だけでなく、時間軸でブレイクを有効とする方法もある。

2日ルール

これは、終値が2日連続ブレイクしている時に有効とする考え方。

%とでは素早くトレンドの転換に気付けるが、騙しに引っかかる事があり、時間では騙しに引っかかりにくい代わりにトレンドフォローが遅れるかもしれない。

支持線、抵抗線と同様トレンドラインもブレイクすると逆の意味を持つ

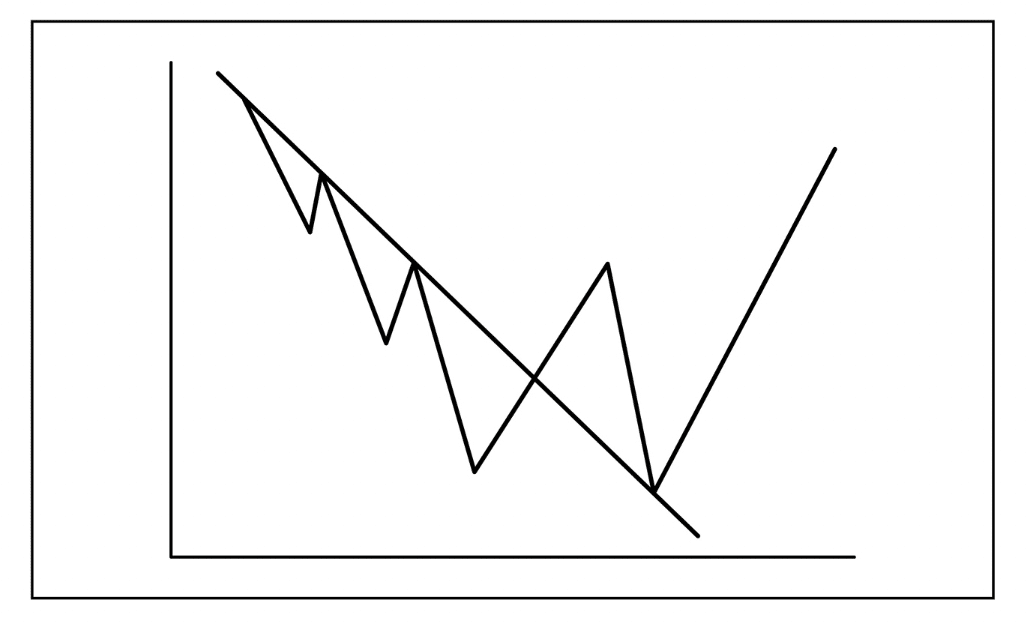

ブレイクされた1と2のトレンドラインはしばしば抵抗線になる。3をブレイクするとトレンド転換となる

急角度なトレンドラインをブレイクしたら、緩やかな方へラインを引き直す

急角度なトレンドラインをブレイクしても、それは単に緩やかで継続可能なトレンドラインへの調整であることが多い

実際の値動きから明らかに大きく離れているトレンドラインは、トレンドを追うには利用価値がない。

あまりに急な角度になる場合は、移動平均線を使う方が好ましい。

基本のトレンドラインは新規ポジションを取る時に用いられ、チャネルラインは短期売買の利食いに利用出来る。より積極的なトレーダーはチャネルラインを見て売りを仕掛ける事ができる。

上昇であれ、下落であれ、チャネルラインを抜けた際にはスピードが上がると見て良い。

また、チャネルラインに価格が届かなかったときはどうみるのかについては、トレンドが弱まっている兆しと見て良い。

既存のチャネルから価格がブレイクアウトすれば、通常、そのチャネルの幅と同じだけ価格は動く。ただしトレンドラインの方が遥かに重要で信頼性が高い。

もし3分の1(66%)を超えて下落した場合、それは押し目ではなくトレンド自体の転換の可能性がある。

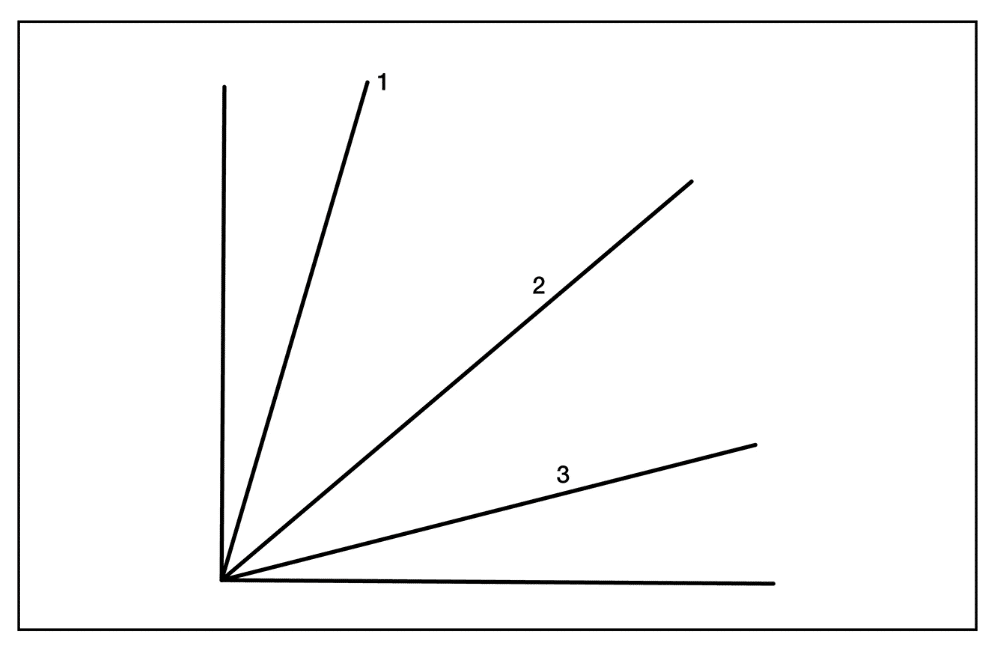

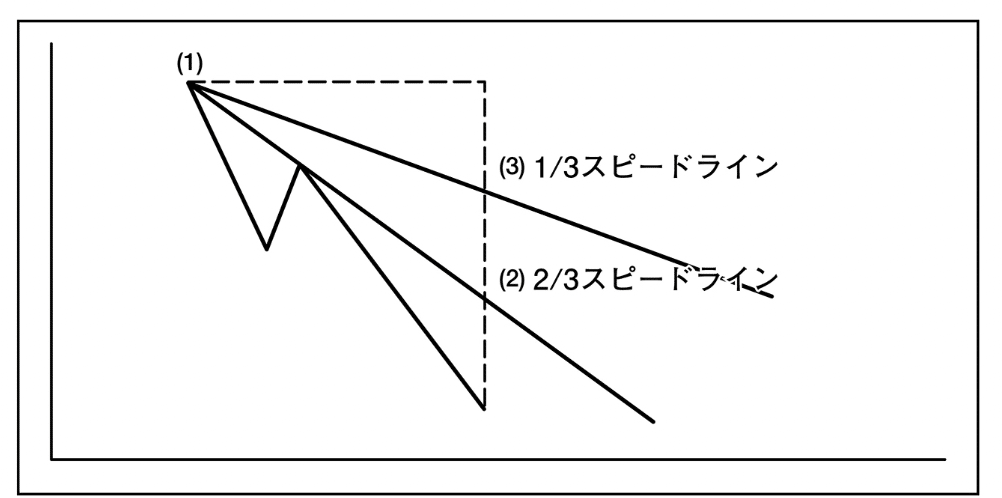

2本のスピードラインは1-2と、1-3に向けて引かれる。

これらのスピードラインは支持線の役目を果たすが、ブレイクすると抵抗線になる。

リバーサルデイ

トップリバーサルデイ

上昇トレンドで新高値を付けた同じ日に安く引けることをいう。つまり、価格が日中(通常は寄り付きかその付近)に上昇し、ある時点で新高値を付けてから急に勢力が弱まり、前日の終値よりも安く引けた場合をいう。

ボトムリバーサルデイ

日中に新安値を付けたあと、同じ日に高く引けた場合をいう。

日中の値幅が広ければ広いほど、また出来高が多ければ多いほど、短期トレンドでの転換シグナルとして重要なものとなる

ボトムリーバーサルデイは別名セイリングクライマックスとも言い、下げ相場の底で見られる劇的な反転である。ここで失望した買い方全員が最終的に投げるので、出来高が急増する。そして、売り圧力がなくなると、その空白を埋めるべく、相場に急上昇が生まれるのだ

ギャップ(窓)

チャート上で取引がなかった価格帯を指す。

例えば、上昇トレンドで相場が前日の高値よりも上で寄り付き、チャート上にギャップを残して、日中にもその価格帯で取引が行われず引けたときなどに生じる。

下降トレンドでは、その日の高値が前日の安値よりも低い状態をいう。上方ギャップは通常、相場の強さを表すシグナルとなる。逆に、下方ギャップは相場の弱さを表すシグナルとなる。

ギャップは埋められるという神話があるが、これは明らかに誤りである。埋められるものもあれば、そうでないものもある。

3種類のギャップ

1.ブレイクアウエーギャップ

主要な底のパターンを完成したあと、このブレイクアウエーギャップで抵抗線をブレイクすることがよくある。天井圏や底値圏から離脱するとき、この種のギャップが現れやすい。また、メジャーなトレンドラインをブレイクしてトレンド転換のシグナルとなるときにも、ブレイクアウエーギャップが現れる場合がある。

ブレイクアウエーギャップは通常、出来高の増加を伴う。多くの場合、このブレイクアウエーギャップは埋められることがない。

上昇相場でのブレイクアウトの場合、価格がギャップの上端部分まで押す場合もあれば、その一部を埋めて引けることもあるだろう。しかし、その全部が埋められることはあまりない。

出来高が多ければ多いほどギャップが埋められることは少ない。

上方ギャップは通常、その後の相場動向に対して支持線の役目を果たす。重要なのは、上昇トレンド中は価格がギャップを越えて下げないことだ。上方ギャップよりも下側で引ければ、それは相場が弱くなっている兆候である

2.ランナウエーギャップ

値動きがしばらく持続したあと、その中間辺りに形成される価格の跳ね上がりである。

この種のギャップは、適度な出来高で相場が難なく動いている状態を示している。

上昇トレンドでは相場の強さを表し、下降トレンドでは相場の弱さを表している。

ブレイクアウエーギャップと同様に、ランナウエーギャップは、上昇トレンドの場合はその後の値動きで支持線の役割を果たす。そのため、このギャップが埋められることはあまりない。また、ブレイクアウエーギャップのときと同じで、上昇トレンド中でランナウエーギャップよりも下側で相場が引けたときは、悪い兆候となる。

3.エグゾースチョンギャップ

値動きの終わり付近で現れる。目標値に到達し、前の2種類のギャップ(ブレイクアウエーギャップとランナウエーギャップ)が確認されると、アナリストはこのエグゾースチョンギャップの出現を予想し始める。上昇トレンドの終わり付近では、価格はいわば最後のあがきで跳ね上がる。しかし、その上昇はすぐに減速し、価格は数日か1週間以内に下げてくる。通常、最後のギャップの下側で値が引けたときは、それはエグゾースチョンギャップが現れた決定的証拠となる。これは「上昇トレンド中にギャップを超えて下げたときは非常に弱気」という典型的な例である。

上昇中に埋められないブレイクウエーギャップと、ランナウエーギャップがあるが、それはよくあること。

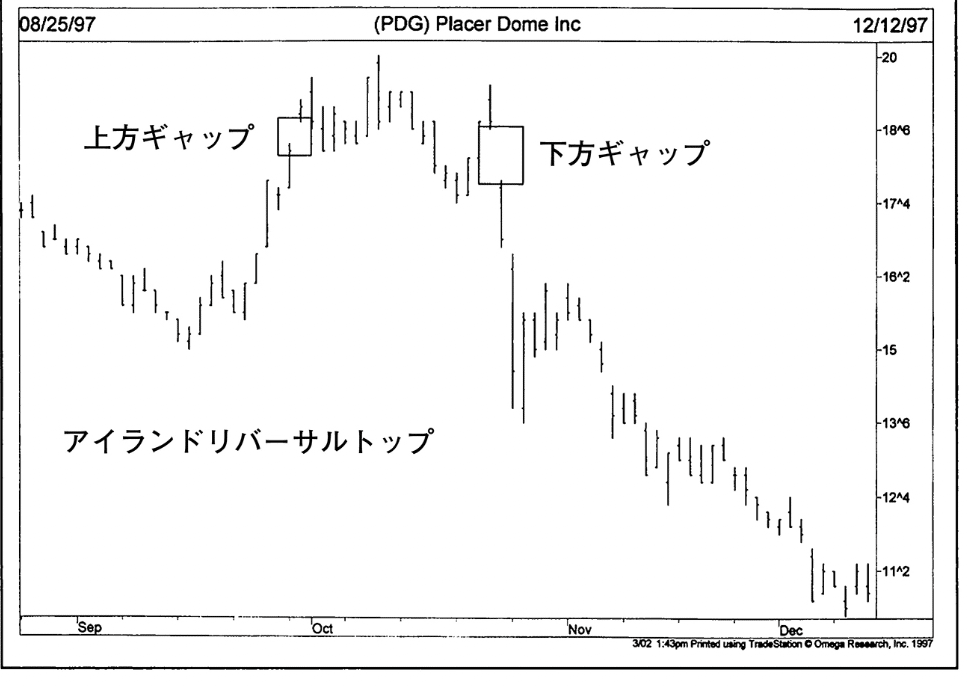

アイランドリバーサル

上昇トレンド中でエグゾースチョンギャップが現れたあと、数日から数週間程度の間、狭い値幅で取引され、そこから価格がギャップを空けて下落することがある。そのような状況では、その数日間の値動きが空白(水)に囲まれた島のような外観に見える。上方へエグゾースチョンギャップのあとにブレイクアウエーギャップが続くと、アイランドリバーサルパターンの完成だ。通常は、これは重要なトレンド転換のシグナルとなる。もちろん、その転換の重要性は、価格がトレンド全体でどの位置にあるかによって決まってくる

通常天井のシグナルになる

反転パターン

1.すべての反転パターンに必要な条件は、そのパターンの前に進行中のトレンドがなければならない。

2.トレンド転換の最初のシグナルは、重要なトレンドラインをブレイクすることである。 3.パターンが大きければ大きいほど、そのあとに続く値動きも大きくなる。

4.天井のパターンは底のパターンよりも期間が短く、ボラティリティが高い。

5.底のパターンは比較的値幅が狭く、形成されるまでの期間が長い。

6.反転上昇するパターンは出来高がより重要になる

チャートに現れた形が反転パターンに似ている時があるが、進行形のトレンドがない場合そもそも反転が成立しないと覚えておく必要がある。

トレンドの突破が転換のシグナルになることが多いが、必ずしもそうとは限らない。

価格は上昇する時よりも、下落する時の方がスピードが速い。

左肩と右肩はほぼ同じ高さ。ヘッドは両肩より高く、肩のトップの出来高は減少している。このパターンはネックラインを下抜けることでかんせいする。

ヘッドアンドショルダーズまとめ

1.現在進行中の上昇トレンドの存在。

2.大商いを伴って左肩(点A)が作られ、その後、点Bまで調整する。

3.上昇して新高値を付けるが、出来高は減少する(点C)。

4.前の高値(点A)を下回り、前の切り上がった安値(点D)に接近する。

5.3回目の上昇(点E)では、出来高の減少が顕著であり、ヘッド(点C)に到達できない。

6.ネックラインを下回って引ける。

7.ネックラインへの上昇(点G)のあと、新安値を付ける。

天井パターンとは上下逆の対称になる。

ヘッドからの上昇時、ネックラインのブレイク時に出来高が増える必要がある。ネックラインでは押し目が発生しやすい。

逆ヘッドアンドショルダーズに限らず相場の底値を脱するには出来高が必要である。

稀にヘッドや肩が二つあるものもあるが、基本的にシンメトリーであるので、左肩が二つなら右肩も二つになる。

価格がネックラインを超えてヘッド・アンド・ショルダーズ・パターンを完成させたら、価格が再びネックラインと交差することはないはずである。

天井において、一度ネックラインが下方にブレイクされたのにもかかわらず、ネックラインを完全に上回って引けるようなことがあれば、最初のブレイクはダマシであった可能性が高い重大な警告となる。この形は、しばしば失敗したヘッド・アンド・ショルダーズと呼ばれる。

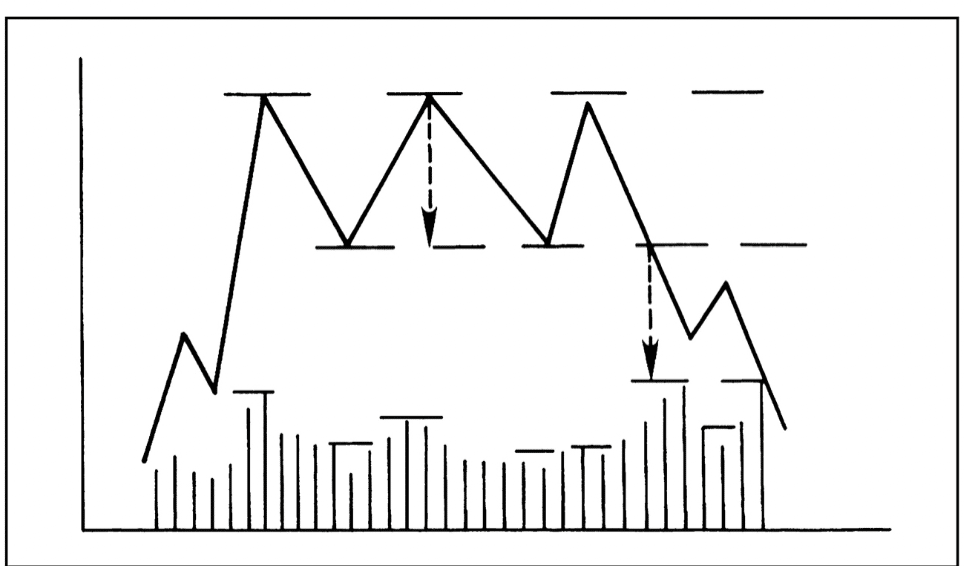

全てのトップが同じ高さである事以外は、ヘッドアンドショルダーズに似ている。

価格上昇時に出来高が減少する。安値水準を出来高を伴ってブレイクしたら完成。

aとcがほぼ同じ高さであること。bを終値でブレイクしたら完成。出来高は2番目の山で減少し、bをブレイクする時に増える。

ダブルトップの逆

80ドルの抵抗線をブレイクして完成

46ドル付近の支持線をブレイクして完成

天井圏でダブルトップが形成されるには、価格が前の安値をブレイクする必要がある。

以下はよくある上昇中の調整であるので安値をブレイクするまでは誤解してはいけない。

ソーサーとスパイク

ソーサーボトムは緩やかに形成されるので、月足か週足で見る。このパターンは形成期間が長ければ長いほど重要性を増す

この例では4年間もそこが続いている

スパイク(突出高、突出安)

スパイクはV字型反転パターンとも言い、動きが非常に速く、期間もほとんどない。

一方向に進みすぎた時に出現し、相場の動きと反するようなニュースが出た時に発生する激しい反発の動き。

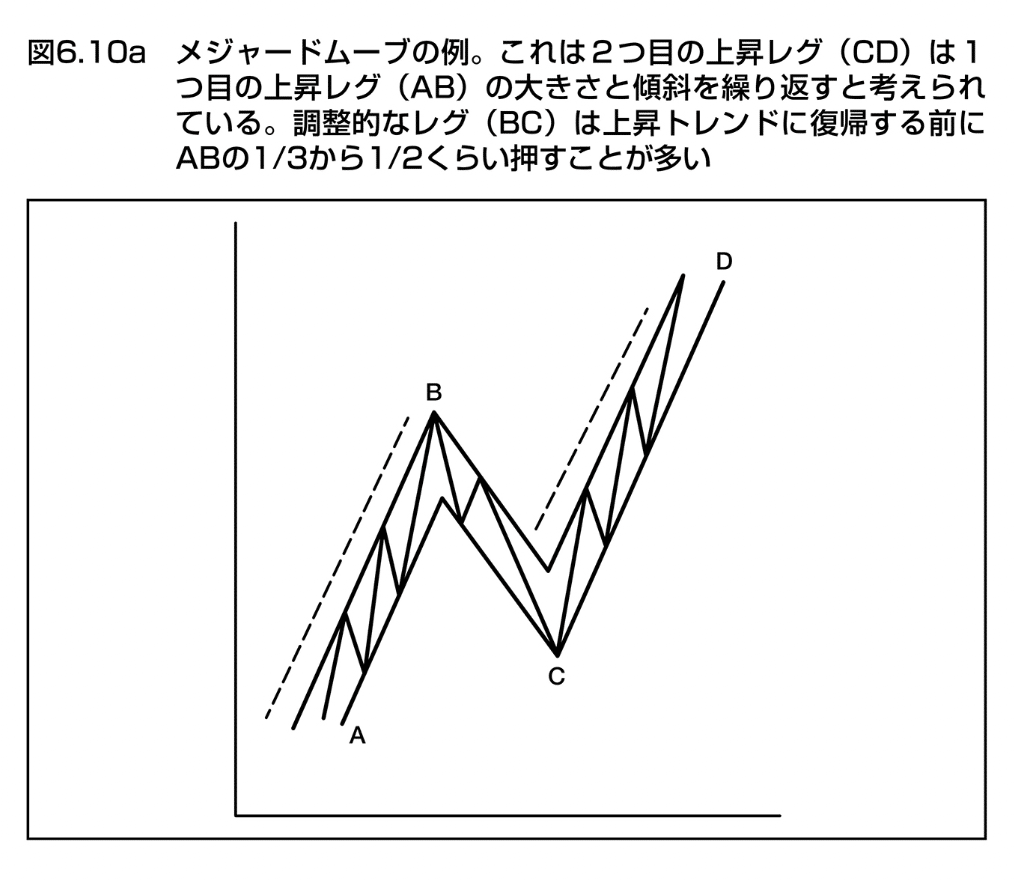

継続パターンについて

平たく言うと横ばい。進行中のトレンドの一時休止。

トライアングルの線は上にブレイクしたら支持線に変わり、下にブレイクしたら抵抗線に変わる。

これも日中に突破するのではなく、終値で突破して完成となるので注意。

トライアングルパターンの値幅が少なくなるにつれ、出来高も細る傾向にあり突破した時には顕著に増加する

パターン形成時に出来高は減るが、注意深く見れば出来高の増加が順行時と逆行時のどちらかわかる。

例えば上昇時(順行)に増加し、下落時(逆行)に減少する傾向が弱いながらも見れる。

上昇トライアングル

上が水平、下が上向きこのトレンドは買い手が積極的であることが言える

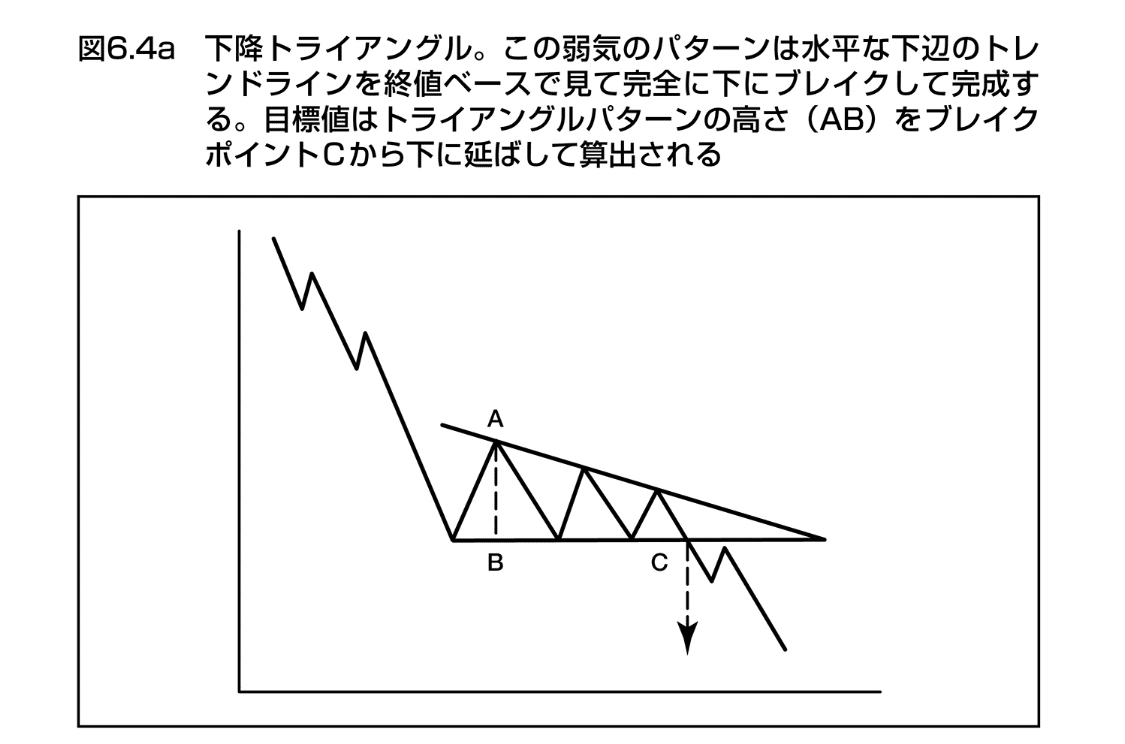

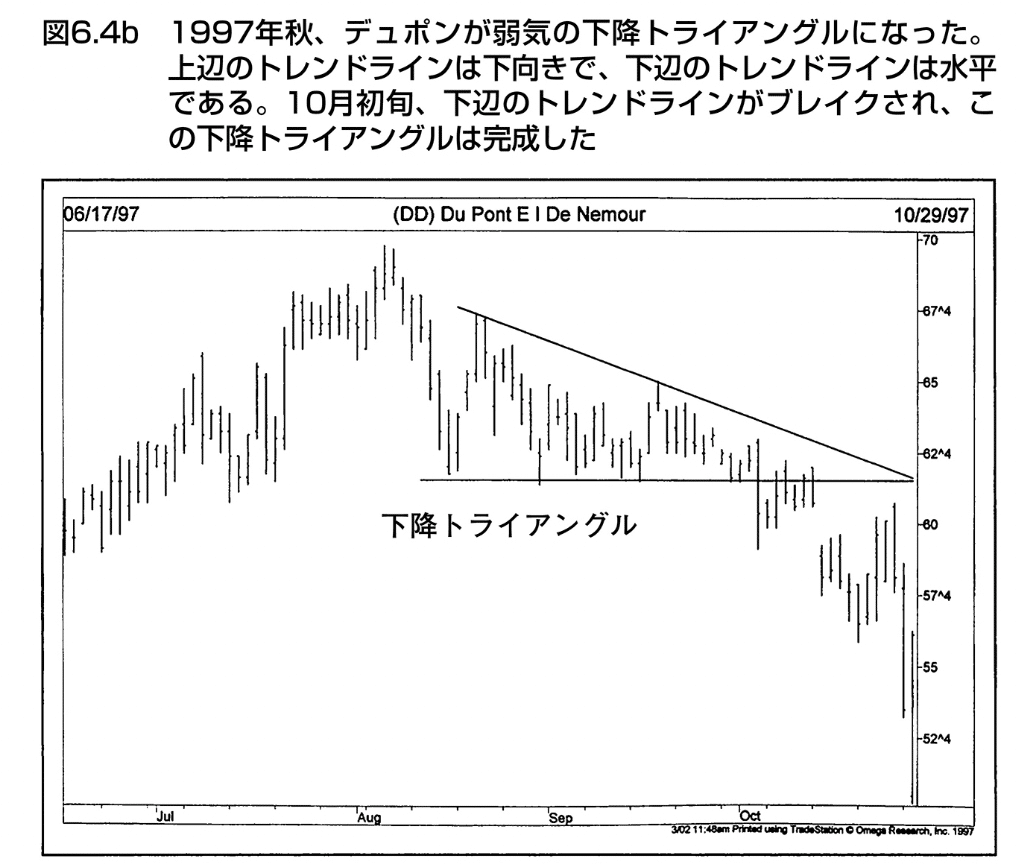

下降トライアングル

上昇トライアングルと逆である。

下向きの上辺と水平な下辺が見て取れる。

売り手が買い手より積極的である。

下降トライアングルは通常下降トレンドで発生するが、天井圏で現れる時もある。

どちらのトライアングルも先に進むにつれ、出来高が減るが、ブレイクアウトの時に出来高が増える。

フラッグとペナントまとめ

1.両パターンともほとんど直線的な値動きが大商いを伴って現れる

2.その後値動きは、約1〜3週間停滞し、その時商いは薄れる

3.出来高が急増し、前のトレンドに復帰する

4.両トレンドとも市場の動きのほぼ中間くらいで現れる

5.ペナントは対称トライアングルを小さくしたものに似ている

6.フラッグは現在進行形のトレンドの逆方向に傾斜した平行四辺形のような形をしている

7.両パターンとも下降トレンドの時の方が、形成に要する時間が短い

8.両パターンとも非常に良く現れる

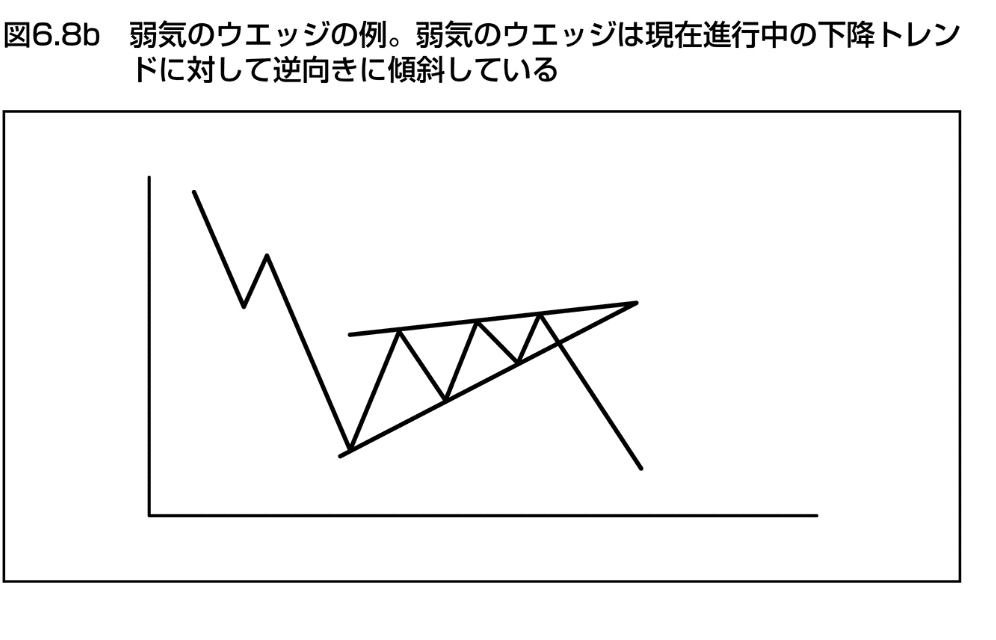

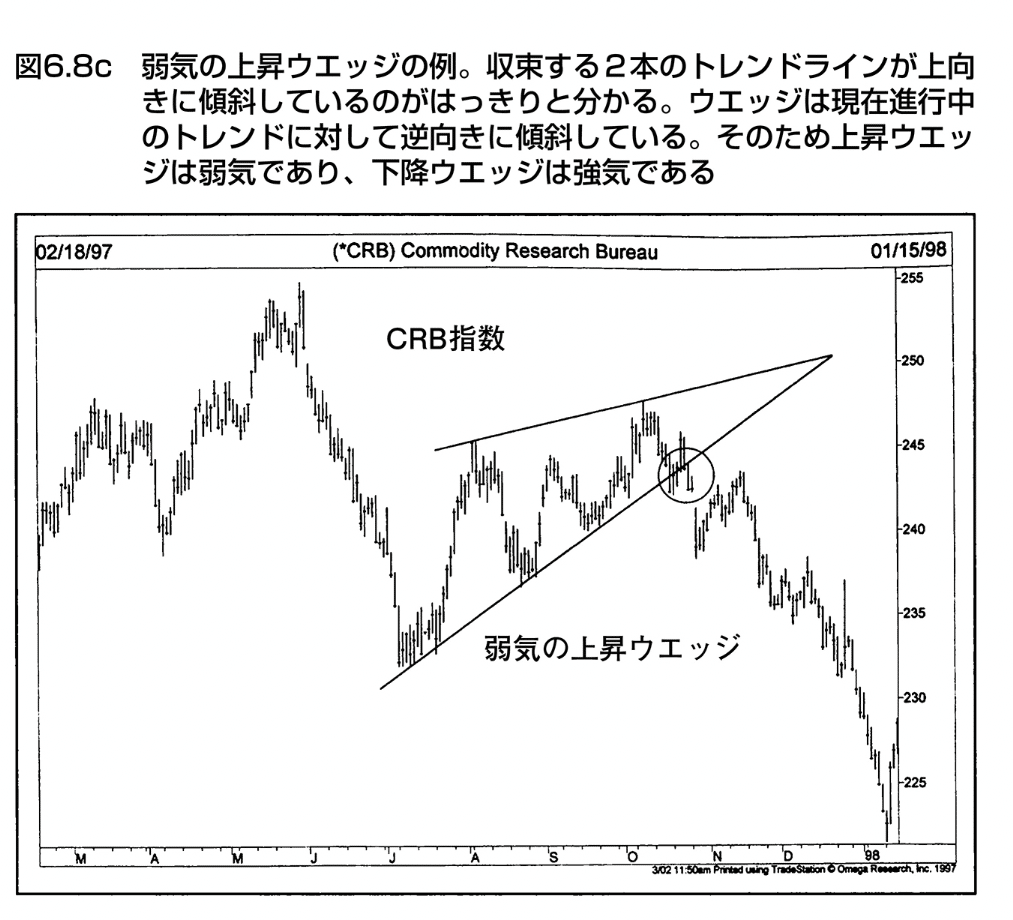

ウエッジはよく見る継続パターンの一つであるが、稀に天井や底値で見られる事がある。

覚えとく必要があるのが下記。

天井になるパターンや弱気転換する時のウエッジは上向、底値や強気転換する時のウエッジは下向きであることが多いと言うこと。

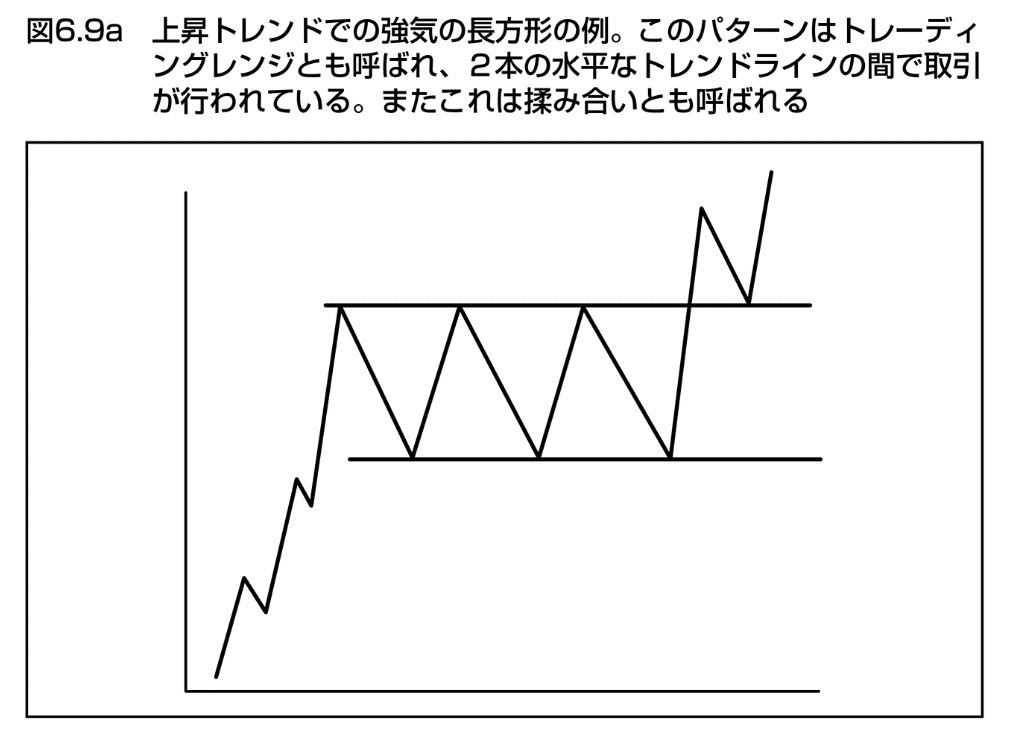

これらはレクタングルパターンやトレーディングレンジ、揉み合いなどと呼ばれるが、覚えておくべきは継続パターンだと言うこと。

ヨコヨコ期間が終わればまた元々と同じ方向へ進むと言うこと。

また、気をつけなければいけないのは、一見トリプルボトムやトリプルトップに見えることがあるので、慌ててトレンドを決めつけてはいけない。

ここでも出来高が意味を持つ。

上昇時に出来高が増加し、下降時に減少する傾向があればそれは、上昇トレンドのレクタングルパターンであり、逆は下降トレンドのレクタングルパターンである可能性が高い。

このレンジ内でスイングする方法として、下で拾い上で売る、上で売りを仕掛け、下で買う方法や、完全にブレイクアウトしてトレンドにのる方法がある。

レクタングルパターンは1〜2週間の類型に分類され、トライアングルやウエッジに似ているが、広い価格帯で動くので、他のパターンと違って出来高が減らない。

縦型ヘッドアンドショルダーズ

ヘッドアンドショルダーズは反転パターンで最も知られるシグナルだが、継続シグナルのヘッドアンドショルダーズもある。これが縦型ヘッドアンドショルダーズだ。

すごく形が似てるが、上昇トレンドに現れた縦型ヘッドアンドショルダーズは、ヘッドアンドショルダーズの手前の安値が、両肩より低く、下降トレンドに現れた縦型ヘッドアンドショルダーズでは、両肩より高値が高い。

出来高は大切

上記二つを見て分かる通り、出来高は現在進行中の価格トレンドと同じ方向に増加する傾向にあると言うこと。

価格が前の高値をブレイクしているのに、出来高が前の高値より減少している場合、買い圧力わ弱くなったと考え、価格が押した時に出来高が増えた場合上昇トレンドに何らかの問題が発生した場合が考えられる。

ブローオフは大天井でおき、セリングクライマックスは大底圏で起きる。

ブローオフは長期にわたる上昇トレンドの後に、大商いを伴いながら価格が急上昇し、その後突如天井を打つ。

セリングクライマックスは、大商いの中価格が急落した後、素早く上昇に転じる。

テクニカル分析のやり方

日足で見ているテクニカル分析は、週足や月足でも用いることができる。

今まで学んできた反転のシグナルなどが月足で見て取れた場合それは、日足で出るより大きな意味を持つ

トレンド分析を行う上でまず見るべきは長期チャートである。それから順々に短期チャートへと変えて分析する。

まずは長期チャートでその銘柄が大体どの位置にいるのかを分析した上で、短期に照準を合わせていく。

20年間の月足→5年間の週足→日足の順番で見る

その時に注意すべきは、主要な支持線、抵抗線、チャートパターンや、トレンドラインがないか確認すること。

インフレや通貨の問題を考慮してテクニカル分析する必要はない。チャートは既にそれらを考慮して動いている。

長期チャートはトレード目的で用いるものではない。長期チャートは、メジャートレンドを見定め、目標値を決定するには有効だが、実際に仕掛けたり、手仕舞いする際は日足チャートを見る方がいい。

移動平均線

あらゆるテクニカル分析の中でも最も万能でよく使われているものである。

移動平均線は本質的にトレンドフォローのためのツールである。新しいトレンド発生や、終わり転換シグナルを知らせる役割がある。

ただし予測には使えない。

5日や10日の平均線を使えば、価格のトレンドに敏感に追いかけることができるが、騙しに引っかかる事もある。

動きの遅い長期線は、トレンドが継続している時には有効だが、反転する時には不利である。

トレンドの継続を長期戦で確認し、反転の兆しを短期線で見るのが良さそうだ。

下降トレンドで買いシグナルが出るのは、短期線が中期、長期を上回った時。

上昇トレンドが下降トレンドに移行する時はこの逆。

トレーダーの中には短期線が中期線と交わったら判断を下す者もいる。

ボリンジャーバンド

2本のバンドから成る。

価格が上バンドに触れた時は変われ過ぎ、下に触れた時は売られるすぎを表す。

移動平均線のメリットは相場がはっきりしている時に、利を伸ばし、損切りを早くするのには有効だが、相場観のない横横の展開には弱い。

しかしトレンドのある相場では移動平均線ほど有効なものはない。

トレンドのない時はオシレーターがうまく機能する。

オシレーター

平たく言うと、買われ過ぎや売られ過ぎの判断に利用できる。

トレンドのない相場で活躍するが、トレンドがある相場でもチャートと組み合わせるとより強力な武器になる。

注意点

トレンドが始まった直後はオシレーターは邪魔になる。

しかしトレンドの終了時期については非常に役に立つ。

1.オシレーターは値の上限や下限付近にきた時に最も利用価値が高まる。

値が上限付近にきた時に買われ過ぎ、下限付近にきた時が売られ過ぎとなる。

2.オシレーターの値が極端に振られ過ぎている状況で、オシレーターと価格の動きにダイバージェンス(逆行現象)がある時重大な警告となる

3.ゼロライン(中心線)と交差する動きは、トレード上重要なシグナルになる。この場合トレンドと同じ方向にポジションを取る

RSIの見方として、通常70超えは買われ過ぎ、30未満は売られ過ぎとなるが、上昇相場や下落相場では数値に変化が起こり、80は買われ過ぎ20未満が売られ過ぎとなる。

強い上昇トレンドや下降トレンドではうまく機能しない。強い上昇トレンド中は買われすぎるものである。

フェイラースイング(失敗したスイング)はRSIが70超えか、30未満で起こる。

トップフェイラースイングは、上昇トレンド中に70を超えたRSIが前の高値を上抜く事ができず、前の安値を下抜いた時に起こる。

ボトムフェイラースイングは、下降トレンド中に30を下回ってるRSIが新安値をつけることに失敗し、前の高値を抜いた時に起こる。

もしオシレーターが逆に振れて、前の高値か安値をブレイクしてしまったらダイバージェンスやフェイラースイングが確認される。

また、オシレーター上でもダブルトップやダブルボトムを確認できる場合がある。

まとめ

上昇相場に乗る為なら売られ過ぎている時にイン、下降相場なら買われ過ぎている時に空売りするための指標にすると良い。

相場が不安定で方向感がない時こそ、最大の力を発揮する。もしトレンドラインを上にブレイクするようなことがあれば、オシレーターは買われ過ぎを示すだろうし、下にブレイクすれば売られ過ぎを示すだろうが、そのような場合はオシレーターを無視し、トレンドに従うのが良いだろう。そしてトレンドが成熟してきたら、またオシレーターを重視すると良い。

オシレーターが分析のメインになることはなく、あくまでも補助的な役割として考えるのが良いだろう。

MACD(移動平均収束拡散法)

MACDラインがシグナルラインを上に抜いたら買い時

MACDラインがシグナルラインを下に抜いたら売り時

MACDはゼロラインの上下を変動する。

二本の線がゼロラインのはるか上を進んだ時は買われ過ぎ、ゼロラインのはるか下を進んだ時が売られ過ぎのシグナルとなる。

MACDラインがゼロラインのはるか上を進んでいる状況において、価格は上昇しているのにMACDラインの勢いがなくなってきた時相場の天井付近だといえる。

MACDラインがゼロラインのはるか下を進んでいる状況において、価格は下落しているにもかかわらず、MACDラインが強くなってきた時に相場の底の兆しになる。

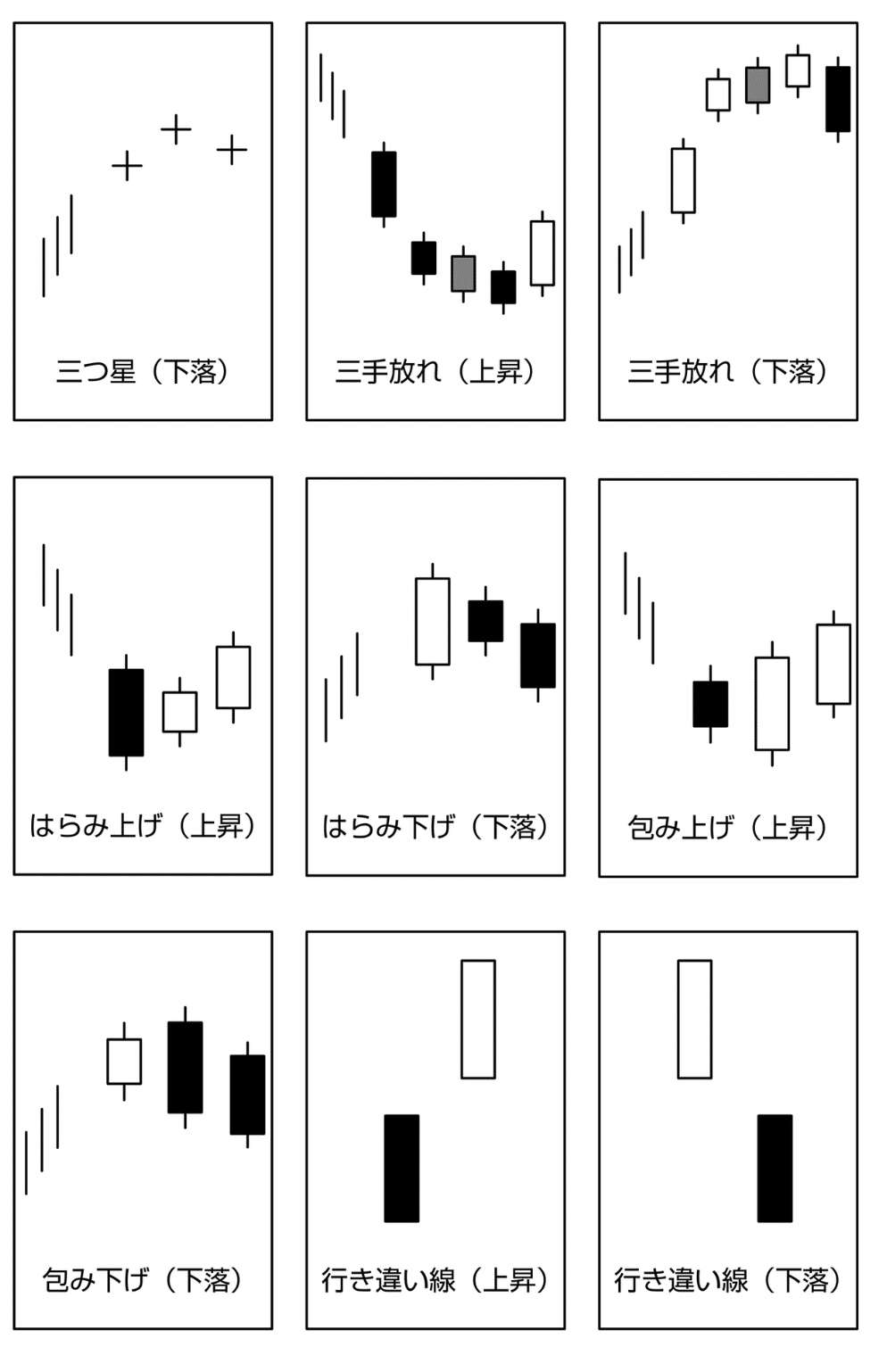

ローソク足

コマ

実態より髭が長いものを指す。色自体は重要ではない。これは気の迷いを指す。

ローソク足を利用するためには、まず現在進行形のトレンドを見極める必要がある。

現在進行形が強気だとした時に、ローソク足で強気のシグナルが出てもそれは似た何かであり、強気のシグナルではないし、その逆も同じである。

上昇トレンド中に発生する。

1日目は大陽線、2日目は前日の高値より高く寄り付き、前日の実体の中心より下で引ける

下降トレンドに発生する。1日目は大陰線をひき、翌日新安値をつけて寄り付くが、その後の取引で前日のローソク足の実体の中心より上でひける。

1日目は大陽線、2日目は窓を空けて寄り付く、1日目よりは上に止まってはいるが、寄り付き付近でひける、3日目に窓を開けて寄り付き、1日目の実体より下で引ける。

強気を示す

明星のパターンとして、上記が完璧ではあるが、文献により3日目に窓を空けないものや、3日目のひけが1日目の実体より下にないこともある。

ちなみに長大線の次の日に出ている、小さな実体を星(スター)と呼ぶ。

トレンド継続のシグナル

トライアングルまとめ

資金マネジメントについて

資金の総額から50%を株式へ、残りの50%は短期債権などの手堅いものにする事。

例えば資産規模が1,000万円だとして、株式市場に投下していい金額は500万円となる。

一つの銘柄に投下していい金額は資産額の10-15%とルール化する。

つまり、100万円〜150万円になる。

一つの銘柄のリスクは投資金額の5%までにするべきだ。

つまり50万円程度となる。

一つのグループに属する銘柄に投資するときは、投資資産の20-25%に制限するべきである。同じグループに属する銘柄ばかり集めると、リスク分散にならない。

分散と集中

分散投資はリスクを減らすが度を越す場合ある。投資する銘柄を増やしすぎると、数少ない勝ちトレードが、数多くの負けトレードで希薄化してしまう可能性もあるので、シグナルがしっかりと出ている場合集中するのもあり。

この記事が気に入ったらサポートをしてみませんか?