任天堂 売上高は前年同期比34.3%減の5232.99億円 通期営業利益見通し下方修正 ARM

1️⃣任天堂 売上高は前年同期比34.3%減の5232.99億円 通期営業利益見通し下方修正

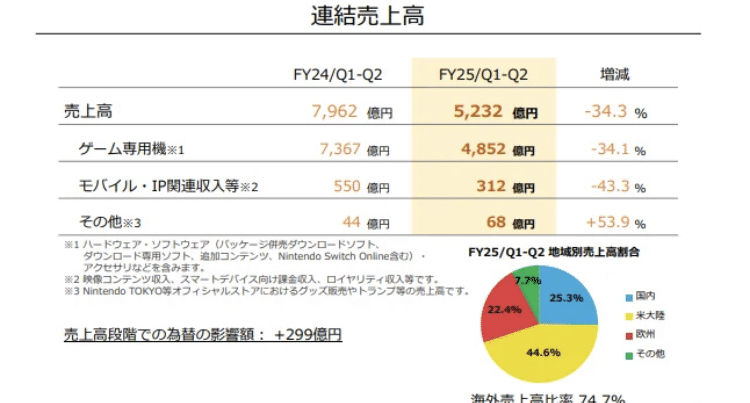

売上高

売上高は前年同期比34.3%減少し、5232.99億円となりました。これはブルームバーグ市場予想の5157億円を上回っていますが、依然として大幅な減少です。

営業利益

営業利益は前年同期比56.6%減少し、1215.13億円となりました。営業利益の減少は、売上高の減少やコストの増加が影響している可能性があります。

経常利益

経常利益は前年同期比61.3%減少し、1471.00億円となりました。経常利益は、営業利益に加えて、金融収支やその他の収益を含む利益です。

純利益

純利益は前年同期比59.9%減少し、1086.58億円となりました。純利益の減少は、営業利益や経常利益の減少が主な要因です。

1株当たり四半期純利益(EPS)

**1株当たり四半期純利益(EPS)**は93.33円で、市場予想の116.54円を下回りました。EPSは、企業の収益性を示す重要な指標です。

全体として、任天堂の業績は前年同期に比べて大幅に減少しており、特に売上高と利益の減少が目立ちます。

年間配当予想

年間配当予想は合計129円となっています。これは株主に対する利益還元の一環であり、企業の収益状況や将来の見通しに基づいて決定されます。

2025年3月期連結業績見通し

営業利益の見通しは、従来の4000億円から3600億円に下方修正されました。これは、売上高の減少や市場環境の変化などが影響している可能性があります。

全体として、任天堂は業績見通しを下方修正していますが、配当は引き続き株主に対して支払われる予定です。

売上高の比較

FY24/Q1-Q2: 7,962億円

FY25/Q1-Q2: 5,232億円

増減: -34.3%

ゲーム専用機の売上

FY24/Q1-Q2: 7,367億円

FY25/Q1-Q2: 4,852億円

増減: -34.1%

モバイル・IP関連収入

FY24/Q1-Q2: 550億円

FY25/Q1-Q2: 312億円

増減: -43.3%

その他の収入

FY24/Q1-Q2: 44億円

FY25/Q1-Q2: 68億円

増減: +53.9%

地域別売上高割合

米大陸: 44.6%

その他: 25.3%

日本: 22.4%

欧州: 7.7%

ゲーム専用機ビジネスの売上高

売上高: 前年同期比34.1%減の4,852億円

原因: 円安の影響があったものの、Nintendo Switchハードウェアおよびソフトウェアの販売数量が前年同期を下回ったため

売上総利益率

売上総利益率: 60.8%(前年同期比1.5ポイント増)

要因: 自社ソフト売上高比率の低下が見られたが、デジタル売上高比率の上昇や、利益率の低いNintendo Switch(有機ELモデル)の構成比が低下したことが影響

連結業績(予想)

経常利益: 4,200億円(期初予想据え置き)

当期純利益: 3,000億円(期初予想据え置き)

年間配当予想額: 1株当たり129円(変更なし)

期末為替レート: 1ドル140円、1ユーロ155円(変更なし)

通期の予想販売数量

Nintendo Switchハードウェア: 期初予想に対して100万台減の1,250万台

ソフトウェア: 500万本減の1億6,000万本

Nintendo Switchの販売状況

販売台数: Nintendo Switchファミリー全体の販売台数は前年同期比31.0%減の472万台。

ソフトウェア販売本数: 前年同期比27.6%減の7,028万本。

要因: 特殊な要因がなく、Nintendo Switchが発売から8年目を迎えたこともあり、ハードウェア・ソフトウェアともに販売数量が大きく減少。

デジタル売上高の状況

デジタル売上高: 前年同期比26.5%減の1,599億円。

デジタル売上高比率: ゲーム専用機のソフトウェア売上高に占めるデジタル売上高の比率は6.1ポイント増の56.3%。

詳細な分析

Nintendo Switchの販売減少:

Nintendo Switchは発売から8年目を迎え、ハードウェアの新規購入者が減少していることが一因です。

ソフトウェアの販売も減少しており、特に新作タイトルの不足や既存タイトルの販売鈍化が影響しています。

デジタル売上高の減少:

デジタル売上高は前年同期比で減少していますが、これは主にNintendo Switchのパッケージ併売ダウンロードソフトおよび追加コンテンツの売上高が減少したためです。

しかし、デジタル売上高の比率自体は増加しており、これは物理的なパッケージ販売が減少する一方で、デジタルコンテンツの需要が相対的に高まっていることを示しています。

今後の展望

新ハードウェアの期待: Nintendo Switchの後継機の発表が期待されており、これが販売数量の回復に寄与する可能性があります。

デジタルコンテンツの強化: デジタル売上高の比率が増加していることから、今後もデジタルコンテンツの強化が重要となります。特に、追加コンテンツやダウンロード専用ソフトの充実が求められます。

任天堂が直面している課題と今後の見通し

直面している課題

販売数量の減少:

Nintendo Switchの販売台数は前年同期比31.0%減の472万台

ソフトウェアの販売本数も前年同期比27.6%減の7,028万本

特殊な要因がなく、Nintendo Switchが発売から8年目を迎えたこともあり、ハードウェア・ソフトウェアともに販売数量が大きく減少しています

デジタル売上高の減少:

デジタル売上高は前年同期比26.5%減の1,599億円

これは主にNintendo Switchのパッケージ併売ダウンロードソフトおよび追加コンテンツの売上高が減少したためです

為替の影響:

円安が進行しているものの、ハードウェアおよびソフトウェアの販売数量の減少が売上に影響しています

競争の激化:

ソニーやマイクロソフトなどの競合他社との競争が激化しており、特にソニーのPlayStation 5が米国市場で強い販売実績を持っています

今後の見通し

新ハードウェアの発表:

任天堂は2025年3月期中にNintendo Switchの後継機を発表する予定です。これにより、販売数量の回復が期待されています。

デジタルコンテンツの強化:

デジタル売上高の比率が増加しており、これが利益率の向上に寄与しています。デジタルコンテンツの強化が今後の成長に重要です。

知的財産の活用:

任天堂はゲームキャラクターを活用した目覚まし時計や音楽アプリ、博物館の開設など、新たな収益源を模索しています

ポケモンカンパニーもスマートフォンアプリのバージョンのポケモンカードゲームをリリース

エンターテインメント分野への進出:

映画『スーパーマリオブラザーズ』の成功を受け、イルミネーションエンターテインメントと協力して新たなマリオブラザーズ映画や『ゼルダの伝説』の実写映画を制作中

地域別戦略の強化:

米大陸市場が最大の売上を占めており、今後もこの市場でのシェア拡大が重要です

ソフトウェアの強化:

人気タイトルの新作や追加コンテンツの提供を通じて、ソフトウェアの販売を強化することが求められます

任天堂はこれらの課題に対処しつつ、新たな成長機会を模索しています。特に、新ハードウェアの発表が今後の業績に大きな影響を与えると考えられます。

Qソニーやマイクロソフトなどの競合他社との競争が激化しており、特にソニーのPlayStation 5が米国市場で強い販売実績を持っています これについて詳しく教えて

ソニーのPlayStation 5(PS5)は、米国市場で非常に強い販売実績を誇っています。2020年11月の発売以来、PS5はアメリカで最速のペースで売れているゲーム機の一つとなっています。特に、2022年10月には販売台数と売上高の両方でトップに立ち、ホリデーシーズンの販売競争でも優位に立ちました。

PS5の成功の要因としては、以下の点が挙げられます:

強力なハードウェア性能:PS5は高速なロード時間やリアルなグラフィックスを実現するための最新技術を搭載しています。

魅力的なゲームラインアップ:『Marvel’s Spider-Man 2』や『Horizon Forbidden West』など、人気タイトルが多数揃っています。

DualSenseコントローラー:新しいハプティックフィードバックとアダプティブトリガーが、より没入感のあるゲーム体験を提供します。

これらの要素が組み合わさり、PS5は米国市場での強い販売実績を支えています

2️⃣アーム・ホールディングス(ARM.US)は、11月6日引け後(現地時間)に7-9月期決算を発表する予定です。以下に、今回の決算に関する注目点を詳しく説明します。

市場予想

7-9月期の売上高:8.1億ドル(前年同期比0.6%増)

調整後EPS:0.26ドル(前年同期は-0.08ドル、4-6月期の0.40ドルから減少)

注目点

スマートフォン市場の低迷

アームの主力市場であるスマートフォン市場の低迷が続いており、これがロイヤリティ収入に影響を与える可能性があります

スマートフォン関連企業の決算からも、スマートフォン市場の低迷が示唆されています

クアルコムとの対立

アームと主要顧客であるクアルコムとの間でライセンス契約をめぐる対立が激化しています。

アームはクアルコムに対し、半導体設計ライセンス契約の解除を通告しました

クアルコムはこれに反論し、法的プロセスが進行中です

前回の決算発表時

4-6月期の売上高:9.4億ドル(前年同期比39%増)

ライセンス収入:4.72億ドル(市場予想を上回る)

ロイヤリティ収入:4.67億ドル(市場予想に届かず)

今後の見通し

10-12月期以降:業績回復が見込まれており、会社側が示すガイダンスが注目されます

AI関連分野の進展:AI関連分野での進展が期待されており、これがアームの高いバリュエーションを支える要因となっています

バリュエーション

予想PER:約74倍(過去1年平均をわずかに上回る)

平均目標株価:142.58ドル

アームの決算発表は、スマートフォン市場の低迷やクアルコムとの対立といった懸念を払拭できるかどうかが注目されます。特に、10-12月期のガイダンスやAI関連分野での進展が重要なポイントとなるでしょう。

スマートフォン市場の低迷について

スマホ関連企業の決算(※)からは、アームの主力市場であるスマートフォン市場の低迷が続く可能性があると示唆された。同社の今後のロイヤリティ収入に影響を与える可能性がある。

(※スマートフォン関連半導体を手掛ける $アムコー・テクノロジー (AMKR.US)$ と $クォルボ (QRVO.US)$ は直近の決算で、ともに弱いガイダンスを発表した。両社の10-12月期売上高見通しは、アムコが16億~17億ドルで市場予想の18億ドルを下回り、コルボは8.75億~9.25億ドルで市場予想の10.5億ドルを下回った。アムコの主要顧客はアップル、コルボの主要顧客は $アップル (AAPL.US)$ とサムスン電子となっている。)

アームの売上高の半分を占めるロイヤリティ収入のうち、スマートフォンの比率は低下しているが、依然として4割を占める(24年3月期)。その他モバイルも合わせると47%となっているため、アナリストたちは引き続き、携帯電話からのロイヤリティ収入を重視ている。

Qスマートフォン関連半導体を手掛ける $アムコー・テクノロジー (AMKR.US)$ と $クォルボ (QRVO.US)$ についてARMとどのような関係にあるのですか?

アムコー・テクノロジー (AMKR.US) と ARM の関係

アムコー・テクノロジーは、半導体のパッケージングおよびテストサービスを提供する企業です。アムコーは、ARMの設計を使用した半導体の後工程(パッケージングとテスト)を行うことが多く、ARMの技術を活用した製品の製造をサポートしています。特に、スマートフォン向けの半導体製品において、ARMの設計を基にしたプロセッサやチップセットのパッケージングを担当しています

クォルボ (QRVO.US) と ARM の関係

クォルボは、無線周波数(RF)ソリューションを提供する企業で、スマートフォンやモバイル機器向けのRFコンポーネントを製造しています。クォルボの製品は、ARMのプロセッサと組み合わせて使用されることが多く、特にスマートフォンの通信機能を強化するために重要な役割を果たしています。クォルボのRF技術は、ARMのプロセッサと連携して、より高性能なモバイルデバイスを実現します

まとめ

アムコー・テクノロジーとクォルボは、それぞれ異なる方法でARMの技術と連携しています。アムコーは主に半導体のパッケージングとテストを担当し、クォルボはRFコンポーネントを提供して、ARMのプロセッサと組み合わせて使用されます。これにより、スマートフォンやモバイルデバイスの性能向上に貢献しています。

Qスマートフォン関連半導体を手掛ける $アムコー・テクノロジー (AMKR.US)$ と $クォルボ (QRVO.US)$ は直近の決算で、ともに弱いガイダンスを発表した。両社の10-12月期売上高見通しは、アムコが16億~17億ドルで市場予想の18億ドルを下回り、コルボは8.75億~9.25億ドルで市場予想の10.5億ドルを下回った。アムコの主要顧客はアップル、コルボの主要顧客は $アップル (AAPL.US)$ とサムスン電子となっている

アムコー・テクノロジー (AMKR.US)

アムコー・テクノロジーは、半導体のパッケージングおよびテストサービスを提供する企業です。最近の決算では、売上高が前年同期比2.2%増の18.6億ドルとなりましたが、営業利益は10.3%減少し、1.49億ドルとなりました。アムコーの主要顧客にはアップルが含まれており、アップル向けの製品が売上の大部分を占めています

10-12月期の売上高見通しは16億~17億ドルで、市場予想の18億ドルを下回る見込みです。これは、スマートフォン市場の低迷が影響していると考えられます。

クォルボ (QRVO.US)

クォルボは、無線周波数(RF)ソリューションを提供する企業で、スマートフォンやモバイル機器向けの製品が主力です。クォルボの主要顧客にはアップルとサムスン電子が含まれています

最近の決算では、売上高が前年同期比36.2%増の8.87億ドルとなりましたが、10-12月期の売上高見通しは8.75億~9.25億ドルで、市場予想の10.5億ドルを下回る見込みです3。こちらも、スマートフォン市場の低迷が影響していると考えられます。

まとめ

両社ともに、スマートフォン市場の低迷が業績に影響を与えており、10-12月期の売上高見通しが市場予想を下回る見込みです。アムコーはアップル、クォルボはアップルとサムスン電子を主要顧客としており、これらの企業の動向が今後の業績に大きく影響するでしょう。

Q中長期的にはAI関連分野の「伸びしろ」がより大きく、それがアームの高いバリュエーションを支えている。AI関連で市場の期待を上回る進展が示された際はプラス材料となり得ると考えられる。ARMのAI関連分野について詳しく教えて

アーム・ホールディングス(ARM)は、AI関連分野での進展に力を入れており、いくつかの重要な取り組みを行っています。以下に詳しく説明します。

1. AIチップの開発と量産

アームは、2025年後半にAIチップの量産を開始する予定です1。このAIチップは、エッジデバイスやデータセンター向けに設計されており、AIの処理能力を大幅に向上させることが期待されています。ソフトバンクもこのプロジェクトに出資しており、AI関連分野での競争力を高めるための重要なステップとなっています。

2. 戦略的パートナーシップ

アームは、AMD、Intel、Meta、Microsoft、NVIDIA、Qualcommなどの大手テクノロジー企業と協力し、AIのイノベーションを推進しています。これにより、エッジデバイスから大規模なサーバーまで、幅広い技術タッチポイントでAI機能を向上させることを目指しています。

3. エッジAIの強化

アームは、エッジデバイスでのAI推論を加速するために、NVIDIAと協力してビジョンAIモデルの作成を支援するツールキットを提供しています。これにより、開発者はより複雑なAIワークロードをエッジデバイスで実行できるようになります。

4. オープンスタンダードの推進

アームは、AIワークロードに特化した新たなデータ形式「FP8」をサポートするために、業界全体での取り組みを進めています2。これにより、AIエコシステムでのイノベーション、一貫性、相互運用性を推進しています。

5. AIプロセッサの開発

アームは、AIプロセッサの開発にも注力しており、2025年春までにプロトタイプを完成させる予定です。これにより、AI関連分野での競争力をさらに強化することが期待されています。

これらの取り組みにより、アームはAI関連分野での「伸びしろ」を大きくし、市場の期待を上回る進展を目指しています。AI技術の進化に伴い、アームの高いバリュエーションが支えられることが期待されます。

アーム・ホールディングス(ARM)は、AIチップの開発に注力しており、2025年後半に量産を開始する予定です。以下に、ARMのAIチップについて詳しく説明します。

1. AIチップの概要

ARMのAIチップは、エッジデバイスやデータセンター向けに設計されています。これにより、AIの処理能力を大幅に向上させることが期待されています1。特に、AI推論やトレーニングの効率を高めるために最適化されています。

2. 開発と量産計画

プロトタイプの開発:2025年春までにプロトタイプを完成させる予定です

量産開始:2025年後半に量産を開始する計画です

製造パートナー:台湾のTSMCなどの契約メーカーと協力して製造を行います

3. 技術的特徴

高性能:ARMのAIチップは、高度なAI/ML(機械学習)ワークロードに対応するために設計されています

エネルギー効率:エネルギー効率に優れた設計が特徴で、エッジデバイスからデータセンターまで幅広い用途に対応します

柔軟性:クラウドやHPC(高性能コンピューティング)環境でも高いパフォーマンスを発揮します

4. 市場への影響

ARMのAIチップは、AI関連分野での競争力を高めるとともに、同社の高いバリュエーションを支える要因となります。特に、AI技術の進化に伴い、ARMの技術が多くのデバイスやシステムに採用されることが期待されています。

5. 戦略的パートナーシップ

ARMは、AMD、Intel、Meta、Microsoft、NVIDIA、Qualcommなどの大手テクノロジー企業と協力し、AIのイノベーションを推進しています。これにより、エッジデバイスから大規模なサーバーまで、幅広い技術タッチポイントでAI機能を向上させることを目指しています。

ARMのAIチップは、AI技術の進化とともに、さまざまな分野での応用が期待されており、今後の市場動向に注目が集まっています。

エッジAIは、データ処理をエッジデバイス(ユーザーやデバイスに近い場所)で行う技術です。これにより、クラウドに依存せずにリアルタイムでデータ処理が可能となり、即時応答性が高まります。以下に、エッジAIの強化について詳しく説明します。

エッジAIの基本概念

エッジAIは、センサーやIoTデバイスなどのローカル・エッジ・デバイスにAIアルゴリズムやAIモデルを直接展開することを指します。これにより、クラウドにデータを送信することなく、リアルタイムでデータ処理と分析が可能になります

エッジAIのメリット

低遅延:データがデバイス上で処理されるため、クラウドに送信する必要がなく、遅延が大幅に減少します。これにより、リアルタイムでの応答が求められるアプリケーションに最適です

帯域幅の節約:ローカルでデータを処理するため、インターネット帯域幅の使用が最小限に抑えられます

データプライバシーの向上:データがデバイス内で処理されるため、センシティブな情報が外部に漏れるリスクが減少します

エッジAIの技術的な仕組み

エッジデバイスには、CPU、GPU、FPGA、ASICなどのハードウェアが搭載されており、これらはAIアルゴリズムの高速実行をサポートします。特に、ニューラルネットワークの推論や機械学習モデルの実行において、高い計算性能が求められます

エッジAIの活用事例

自動運転車:障害物を瞬時に検知し回避するために、エッジAIがリアルタイムでデータを処理します。これにより、安全性が向上します2。

スマートホームデバイス:家庭内のセンサーがエッジAIを活用して、快適な生活環境を提供します

医療機関:患者のバイタルサインをリアルタイムでモニタリングし、異常が発生した際に即座に対応するシステムが開発されています

ARMのエッジAI強化

ARMは、エッジデバイスでのAI推論を加速するために、NVIDIAと協力してビジョンAIモデルの作成を支援するツールキットを提供しています。これにより、開発者はより複雑なAIワークロードをエッジデバイスで実行できるようになります。

エッジAIは、リアルタイム性とデータプライバシーの向上を実現するために重要な技術であり、さまざまな分野での応用が期待されています。

ARMは、エッジデバイスでのAI推論を加速するために、NVIDIAと協力してビジョンAIモデルの作成を支援するツールキット「NVIDIA TAO」を提供しています。以下に詳しく説明します。

NVIDIA TAOとは?

NVIDIA TAO(Train, Adapt, and Optimize)は、AIモデルのトレーニング、適応、最適化を簡単に行うためのローコード・オープンソースAIツールキットです。このツールキットは、開発者が複雑なAIモデルを迅速に構築し、エッジデバイスに展開するのを支援します。

主な特徴

ローコード環境:開発者は少ないコードでAIモデルを作成できるため、専門知識がなくても利用しやすいです。

オープンソース:TensorFlowやPyTorchなどの主要なオープンソースAI/MLフレームワーク上に構築されています

パフォーマンス最適化:エッジデバイス向けに最適化されたビジョンAIモデルを作成するためのツールが含まれています1。

利用方法

モデルのトレーニング:NVIDIA TAOを使用して、既存のデータセットを基にAIモデルをトレーニングします。

モデルの適応:トレーニング済みのモデルを特定の用途やデバイスに適応させます。

モデルの最適化:エッジデバイスでの実行に最適化されたモデルを生成します。

ARMとNVIDIAの協力

ARMとNVIDIAは、Ethos-U NPU(ニューラルプロセッシングユニット)向けにNVIDIA TAOを調整しています。これにより、開発者はエッジデバイスでのAI推論を効率的に行うことができ、リアルタイムでのデータ処理が可能になります。

期待される効果

リアルタイム処理:エッジデバイスでのAI推論が高速化され、リアルタイムでのデータ処理が可能になります

データプライバシーの向上:データがローカルで処理されるため、プライバシーが保護されます

帯域幅の節約:クラウドへのデータ送信が減少し、ネットワーク帯域幅の使用が最小限に抑えられます

NVIDIA TAOは、エッジAIの強化において重要な役割を果たしており、開発者がより効率的にAIモデルを作成し、エッジデバイスに展開するのを支援します。

アームは、AIワークロードに特化した新たなデータ形式「FP8」をサポートするために、業界全体での取り組みを進めています。以下に詳しく説明します。

FP8とは?

FP8(8ビット浮動小数点)は、AIのトレーニングと推論の効率を向上させるために設計されたデータ形式です。従来の32ビットや16ビットの浮動小数点形式に比べて、メモリ使用量を削減し、計算効率を高めることができます1。

FP8の仕様

FP8には、以下の2つのバリアントがあります:

E5M2:指数部が5ビット、仮数部が2ビット。

E4M3:指数部が4ビット、仮数部が3ビット。

これらの形式は、AIモデルのトレーニングと推論の両方に適しており、特にトランスフォーマーネットワークなどの高度なAIモデルで効果を発揮します。

FP8のメリット

計算効率の向上:低精度のデータ形式を使用することで、計算速度が向上し、より高速なAI処理が可能になります。

メモリ使用量の削減:FP8形式を使用することで、メモリ使用量が大幅に削減され、より多くのデータを効率的に処理できます

帯域幅の最適化:データ転送の帯域幅が最適化され、システム全体のパフォーマンスが向上します

業界全体での取り組み

アームは、NVIDIAやIntelと協力して、FP8の標準化を推進しています。これにより、ハードウェアとソフトウェアの互換性が向上し、開発者がFP8形式を容易に採用できるようになります。

実際の応用

FP8形式は、NVIDIAのHopperアーキテクチャにネイティブに実装されており、初期のテストで優れた結果を示しています。これにより、AI開発のスピードが加速し、さまざまなAIアプリケーションでの利用が期待されています。

FP8の導入により、AIワークロードの効率が大幅に向上し、業界全体でのAI技術の進展が期待されています。

アーム・ホールディングス(ARM)は、AIプロセッサの開発に注力しており、2025年春までにプロトタイプを完成させる予定です。以下に詳しく説明します。

AIプロセッサの概要

ARMのAIプロセッサは、エッジデバイスやデータセンター向けに設計されており、AIのトレーニングや推論の効率を大幅に向上させることを目指しています。このプロセッサは、特に高性能なAIワークロードに対応するために最適化されています。

開発と量産計画

プロトタイプの開発:2025年春までにプロトタイプを完成させる予定です

量産開始:2025年後半に量産を開始する計画です

製造パートナー:TSMC、サムスン・ファウンドリー、インテルなどの契約メーカーと協力して製造を行います

技術的特徴

高性能:AIプロセッサは、高度なAI/ML(機械学習)ワークロードに対応するために設計されています

エネルギー効率:エネルギー効率に優れた設計が特徴で、エッジデバイスからデータセンターまで幅広い用途に対応します

柔軟性:クラウドやHPC(高性能コンピューティング)環境でも高いパフォーマンスを発揮します

市場への影響

ARMのAIプロセッサは、AI関連分野での競争力を高めるとともに、同社の高いバリュエーションを支える要因となります1。特に、AI技術の進化に伴い、ARMの技術が多くのデバイスやシステムに採用されることが期待されています。

戦略的パートナーシップ

ARMは、AMD、Intel、Meta、Microsoft、NVIDIA、Qualcommなどの大手テクノロジー企業と協力し、AIのイノベーションを推進しています。これにより、エッジデバイスから大規模なサーバーまで、幅広い技術タッチポイントでAI機能を向上させることを目指しています。

ARMのAIプロセッサは、AI技術の進化とともに、さまざまな分野での応用が期待されており、今後の市場動向に注目が集まっています。