FXの建値とは?建値決済のMT4/MT5におけるやり方、メリット、注意点を分かりやすく解説

利確や損切りをどこでするかは、FXを行う上で悩ましい問題であり、絶対的な正解もありません。

しかし第三の方法となる「建値決済」はご存知でしょうか?

建値決済を活用することで、損失の発生を抑え、精神的にも負担のないトレードを行えるようになります。

しかし行き過ぎると今度は勝ちトレードを減らしてしまうという逆効果もある方法です。

そこでこの記事では、建値の意味や建値決済の使い方、メリットや注意点などを詳しくご紹介いたします。

またMT4/MT5での建値決済のやり方も説明するので、ぜひ普段のトレードに取り入れてください。

建値とは

建値とは、エントリーした時の価格のことを言います。

しかしそれ以外にも多くの意味があるので、順番に説明していきましょう。

そもそもは、生産業者や製造業者などが卸売をする業者に提示する販売価格のことを、建値と呼んでいました。

つまり取引する際、価格の基準となるものです。

やがて為替市場でも、銀行が示す価格レートのことを指すようになりました。

これは相場においては銀行が製造業者の立場となるからです。

このように、建値には一定の基準に則り決定された価格(建てられた価格)のことを指すという共通項があります。

そのためFXにおけるトレードでも、エントリーした価格のことを建値と呼ぶのです。

建値は、売りエントリー、買いエントリーのどちらの場合でも使われます。

それに対して、ポジションを決済したときの価格は決済値と呼ばれます。

このように、建値には社会の中では様々な使われ方がありますが、FXで言うと建値とは、ポジションを立てた際の価格です。

建値決済とは

FXでは決済する時、3つのパターンがあります。

利益を確定させるときに使う利食い

損失を確定させるときに使う損切り

建値で決済する建値決済

建値決済とは、実際の価格が建値に達した時に決済する方法です。

決済価格とエントリー価格が同一となるので、損益としてはどちらにも傾かず、プラスマイナス0円となります。

具体的には、保有しているポジションに対し、価格が建値に足した時点で決済するという予約を入れておくことで建値決済が実現します。

具体的に建値決済という決済手段があるわけではありません。

状況により指値注文、もしくは逆指値注文という注文方法を予約・実行することで、結果的に建値決済が執行されるのです。

さらに建値決済には3つのパターンがあるので、それぞれ順番に紹介していきましょう。

含み益を抱えた状態で行う「建値ストップ」

含み損を抱えた状態で行う「建値撤退」

複数のポジションがある場合の「建値決済」

含み益を抱えた状態で行う「建値ストップ」

1つ目は、ポジションを立てた後に想定通りに相場が動き、含み益が出ている状態で行う建値決済です。

この場合、一時はそれなりにあった含み益がだんだん少なくなっていき、ゼロになった時点で建値決済が執行されます。

ここでは現在よりも価格が下がった時点での決済となるため「逆指値注文」という注文方法が該当します。

逆指値注文は、価格が有利な状態から、悪化していく方向に対して決済額を入れておく方法です。

つまり含み益が出ている時、その利益がなくなり、マイナスになってしまうことを避けるための注文です。

例えば期待通りに価格が上昇しており、このまま進めば利益確定ができるという状態を考えてみましょう。

そこから価格が下落に転じてしまった場合に備え、リスク回避策を用意しておかねばなりません。

一般的には、建値より少し損失が出る所に損切り設定をかけておくことが多いでしょう。

しかし一定の含み益が出ている場合、その損切り価格を建値価格に変えることで、損失の発生をゼロにできるというわけです。

逆指値注文はストップ注文と言われることもあるため、このやり方を「建値ストップ」と呼ぶこともあります。

建値ストップをかけておけば、状況が大きく悪化した場合に伴う損失を避けることができます。

その手配をしなかったために大負けをして、資産を一気になくしてしまうというのは、FXの初心者に多く見られる失策です。

建値決済を活用すれば、大きな破産を避けられます。

含み損を抱えた状態で行う「建値撤退」

もう1つの建値決済は、想定とは逆方向に相場が動いてしまい、含み損を抱えた時に行うものです。

この場合、一旦は逆方向に行った相場が回復し、建値方向に戻って行くことを期待します。

そしてエントリー価格である建値になった時点で決済させるというものです。

このような建値決済のことを「建値撤退」とも呼びます。

本来は負けトレードであったものを損失ゼロにすることで、逃げるようにうまく撤退できるからです。

例えば期待に反して価格が下落し、このまま進むと損失が拡大してしまうという状態で、価格が一時的に上向いてくれた場合の対応策となります。

通常は、建値よりも良い状態での価格を利確目標とするでしょう。

しかし含み損を抱えてしまった場合、利確価格を建値に変えることで、より大きな損失を避けることができます。

ここでは現在より良い条件での決済となるため、使うのは指値決済という注文方法です。

先ほどと同じく、決済された場合の損益はプラスマイナス0円となります。

先ほどは含み益をマイナスにさせないための手法でした。

しかしここでは、損失をカバーするための手法となります。

価格が建値に戻った時点ですぐに決済するのは、その後再び価格が逆方向に向いた場合、損失が再び拡大してしまうからです。

相場に大きな勢いがあれば、そのまま利益を伸ばすことも考えられるでしょう。

しかし、一時的に価格が戻っただけかもしれません。

それならば、建値でポジションを解消してしまった方が安全です。

特に有効なサポートラインやレジスタンスラインがある場合、そこを突破した価格は、再びそのラインに一時的に戻ってくることがあります。

上図では、レジスタンスラインが機能するのを期待して、矢印のポイントでショートエントリーした場合です。

当初は期待通り反発しましたが、その後は逆方向に伸び、レジスタンスラインをブレイクしてしまいました。

しかしそこで諦めずに建値決済を試みたところ、かつてのレジスタンスラインまで価格が一時的に逆行し、損失を出さずに済んだケースとなります。

このように、ライン際はエントリーのチャンスになる場所でもあり、それと同時に建値決済の目安にもなるのです。

価格が戻ったここで決済しておかなかったら、ラインから再度の反発を見せたため、その後の損失が大きくなってしまうでしょう。

このような価格の動きはよくあるため、建値決済の可能性から考えても、明確な意図や根拠を持ってエントリーしておくことは非常に重要です。

エントリーに意図や根拠があるほど、想定がずれた場合でも建値決済がうまく嵌り、損失を避けられる可能性が高まるからです。

複数のポジションがある場合の建値決済

複数のポジションを持っている場合、ポジションごとにそれぞれ個別の建値が存在します。

ただし建値決済と言う場合、時には個々の建値ではなく全体としての建値を指すこともあるので、注意しましょう。

例えば2つのポジションを持っていて、それぞれ同じロットでエントリーしていた場合、その中央の価格が建値となるというケースです。

実際の取引においては、あくまで中央価格(平均価格)としての建値が損益の分岐点となります。

価格が建値の平均より悪い方向に行けばマイナスとなり、逆に平均よりも良い方向なら、含み益が出ている状態です。

実際に取引所によっては、すべてのポジションが通算され、1つのポジションに収まるケースもあります。

このような場合、ポジション全体を通しての平均値が建値となるのは分かりやすいでしょう。

しかしそうではなく、個々のポジションを別々に管理している場合、ポジションごとに建値決済が生じるとも言えます。

このように建値決済が何を指すかは、状況や取引所などによっても違いが出ます。

どこで建値を置くべきか?

建値決済をするには、一定の含み益や含み損が出てからとなりますが、どの辺りで行うのが適当と言えるでしょうか?

含み益が出ているケースでは、概ね10〜20pips前後の値幅が取れた時点で設定するのが良いでしょう。

それより小さな数字ですと、少しの値動きで刺さってしまう可能性が高くなります。

また通貨ペアや相場状態にもよりますが、一気に30pips以上の値動きをするケースはあまり多くはありません。

そのため10〜20pips前後となれば、利確目標を狙うべき位置となります。

それと同時に、そこからマイナスになって取引を終えることは是非とも避けたい状態にあると言えるからです。

建値決済のメリット

建値決済には、いくつかのメリットがあります。

特にFXの初心者は大きな恩恵を受けることもありますので、それぞれ確認するようにしてください。

含み損や損失が発生しない

心理的負担が少ない

時間が自由になる

含み損や損失が発生しない

特に含み益を抱えた状態での決済に顕著なメリットとなるのが、損失を抱えないで済むことです。

含み損が出る前に決済することになるため、ポジションを持っている間、含み益を抱えた状態を維持できます。

また含み損を抱えている場合でも、その含み損がゼロになった時点で決済されるため、建値決済が成功すれば損失を出すことがありません。

つまりエントリー後の流れがどうでも、そのトレードにおいて損をすることがなくなります。

よくありがちなのは、一旦は含み益を出すものの、そこから相場が反転して含み損を抱えてしまう流れです。

一度は含み益を出したことから、状況が悪化してもなかなか決済に踏み切れません。

そして最終的には損益分岐点を超え、マイナスを抱えてしまいます。

そのまま相場が悪化すると、傷口がどんどん広がってしまうでしょう。

しかし建値決済をすることで、そうしたリスクを回避できます。

特に短時間で価格が急変した場合、一気に含み益がなくなって、そのまま損切りラインに到達してしまうことも考えられます。

そのため含み益がある程度出たら、損切りラインを変更して、建値と同じにしておくことが望ましいのです。

心理的負担が少ない

初心者の場合、特に大きな恩恵となるのが、取引中の心理的な負担を減らすことができることです。

先ほども述べたように、含み益が出ている状態で建値決済を予約した場合、その後は含み損を抱えることが一切ありません。

仮に相場が悪化しても、マイナスとなる前に決済されてしまうからです。

そのポジションでは負けがなくなるという事ですから、後は特に悩まず、ただ推移を見ていれば良くなります。

例えば寝ている時に相場が悪化し、朝起きたら損切りラインに引っかかっていて、思わぬマイナスが出ていたなんてこともありません。

これは何かと必要以上に相場を気にしてしまう初心者にとって、心理的に大きく助かるのではないでしょうか。

メンタルが不安定になると、損失を一気に取り戻そうとして熱くなったり、迷いが生じて判断を誤ってしまう可能性が高まります。

つまり、建値決済は目の前のトレードに対する対策だけではなく、そこから先のトレードに対しても恩恵が生まれるのです。

時間が自由になる

建値決済を予約しておけば、相場を見続ける必要はなくなります。

これらは一般的な損切りや利確のための予約注文でも同様ですが、それでも損切りに合ったり、含み損を抱えてしまわないかどうか気になってしまうでしょう。

しかし建値決済なら、相場を気にする必要性は格段と下がります。

そのため自由に使える時間が増え、生活のリズムを崩す心配もなくなるでしょう。

仕事や家事などで相場を見られる時間が少ない人にもおすすめの方法です。

MT4/MT5で建値決済のやり方

ここでは建値決済について、世界的な取引プラットフォームであるMT4/MT5を元に、変更・追加・削除等も含めた実際のやり方を見ていきましょう。

注文画面を表示させる

チャート上で指定する

ターミナルやツールボックスで指定する

注文内容を設定、確認する

注文内容を変更・削除する

トレーリングストップも活用しよう

注文画面を表示させる

建値決済は、エントリーしてから含み益や含み損が出ているポジションを対象に、 指値注文(リミット注文)や逆指値注文(ストップ注文)を行うことで実行されます。

そのためにはまず、保有中のポジションを選択しなくてはなりません。

ポジション指定の方法は下記のように2通りあります。

■チャート上で指定する

まず、チャート上から直接指定する方法です。

MT4/MT5では、保有中のポジションが画面上に点線で表示されます。

そのラインを選択するとポジションの選択状態となるので、右クリックして、メニューから「注文変更」(MT5の場合は「注文変更または取消」)を選択しましょう。

すると、注文画面が表示されます。

もしくは、ライン上でダブルクリックしてください。

同じ画面が表示されます。

より簡単な方法としては、直接ラインをドラッグすることでも指定できますが、建値ちょうどになっているかは画面上では確認しにくいでしょう。

そのため注文画面から数値で指定する方が確実です。

なお、ラインからの引き出しは、上下どちらにも出すことができます。

現在の価格より有利な価格を指定した場合は指値注文、不利な方向に指定した場合は逆指値注文となり、同時に両方を指定することも可能です。

ただし、現在の価格とあまりに近い場合は指定ができないため、一定の含み損や含み益を抱えた状態で指定することになります。

このようなチャート上での操作を行うには、あらかじめ表示の設定をしておく必要があります。

もし画面に取引中のポジションが表示されない場合は、メニューの「ツール」から「オプション」を選択、チャートタブ内にある「チャート上にポジションとオーダーを表示」にチェックを入れましょう。

MT5の場合は、必要があれば「ドラックにより注文変更を有効にする」も選択しておきます。

そうすることで、チャート上に保有中のポジションが表示され、 そこから直接注文画面を呼び出せるようになります。

■ターミナルやツールボックスで指定する

もう1つの方法が、ターミナルやツールボックスから注文する方法です。

MT4ではターミナル、MT5ではツールボックスの「取引」タブに、現在保有している全てのポジションが表示されています。

その中で建値決済をしたいポジション上で右クリックし、メニューから「注文変更または取消」を選択します。

もしくは、建値決済をしたいポジションの上でダブルクリックをしても呼び出せます。

これにより、先ほどと同じ画面が表示されるので、予約注文に進みましょう。

注文内容を設定、確認する

この画面では、決済指値(T/P)や逆決済指値(S/L)が設定できます。

含み益が出ている場合は逆決済指値の設定欄に、含み損が出ている場合は決済指値の設定欄に、建値と同じ価格を入力します。

入力が済むと、その下にある「~~に変更する」と書かれたボタンの色が変わるので、そこをクリックしてください。

その時点で、入力内容が反映されて予約が成立します。

建値決済の予約が通ると、チャート上には決済予約の点線が表示されます。

また、「ツールボックス」(MT4では「ターミナル」)のポジション情報欄にある「決済逆指値(S/L)」や「決済指値(T/P)」の項目に、入力した建値の価格が表示されます。

注文内容を変更・削除する

既に設定してある指値や逆指値注文を建値に変更したり、指定した注文内容を削除したりする場合も、先ほどと同じ画面から行います。

チャート上の保有ポジションを示すラインや、「ツールボックス」(MT4では「ターミナル」)の「取引」タブから対象ポジションを選択してください。

先ほどと同じように、右クリックして「注文変更や取消」を選択、もしくはダブルクリックして、注文画面を呼び出します。

そこで入力済みの数値を変更しましょう。

建値注文を削除(取り消す)場合は、チャート上に表示されている指値や逆指値のラインを右クリックし、メニューから「〜をキャンセル」を選択すると取り消せます。

またMT5の場合は、ツールボックスのポジション情報欄の「決済逆指値(S/L)」や「決済指値(T/P)」の項目にある「✕」をクリックすると一発で解除できるので便利です。

MT4ではこの表示は出ないため、ターミナルから注文画面を呼び出し、建値決済用の入力値を削除すると指定が解除されます。

この方法はMT5でも使えます。

トレーリングストップも活用しよう

建値決済は、あくまでエントリー時の価格に合わせて、損失をゼロにするものです。

しかし、一定の含み益が出ている場合は、損得ゼロではもったいないという場合もあるでしょう。

そんな時に活用したいのがトレーリングストップです。

トレーリングストップでは、価格の上下動に合わせ、決済価格が自動で変化していきます。

それにより、損失を一定に抑え、うまく行けば大きな利益が残るという仕掛けです。

トレーリングストップを使うには、ある程度以上の含み益が出ていることが条件となります。

そこから実際のレートが指定した金額幅だけ変化すると、それに応じて決済額も変わっていくというものです。

相場のトレンドが持続するほど、リスクを避けながら大きな利益を狙えます。

このトレーリングストップを注文する基準に、建値が使われることが多いのです。

例えば1ドル=120円の時に買いのポジションでエントリーし、価格が121円になったとしましょう。

この時点で、トレーリング幅を1円として設定するのです。

これにより、相場が下落した場合は建値となる120円の時点で決済されます。

一方、相場が上昇した場合はそれに合わせて決済金額も上がっていくため、利益に関しても安心です。

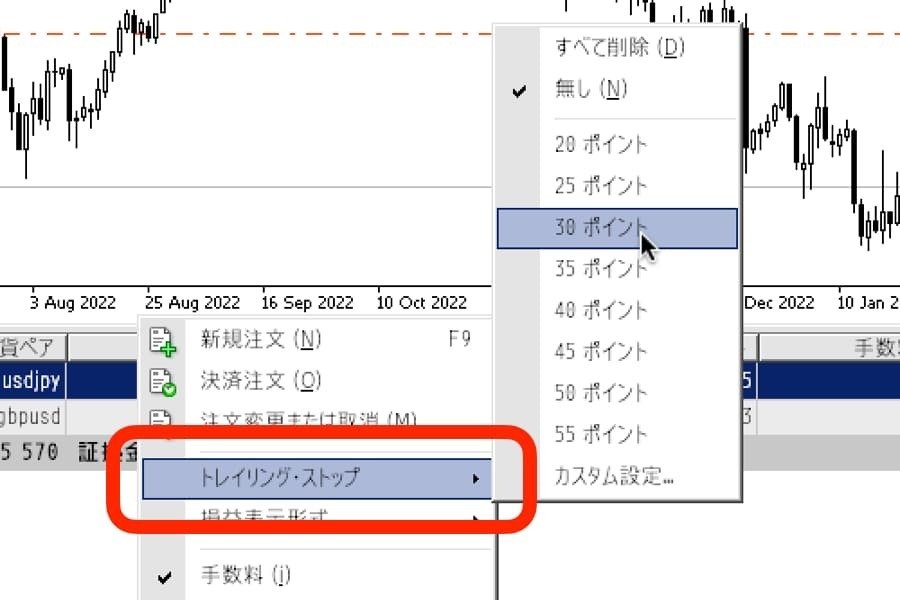

MT4/MT5では、ポジションの右クリックメニューからトレーリングストップを設定できます。

ただしトレーリングストップを使う場合は、MT4/MT5を常に稼働させておかなくてはなりません。

実際には外部にサーバーを借りるなどの手配が必要です。

なお、筆者がオススメしているFX会社「XM」と「BigBoss」はどちらもMT4/MT5を採用しています!

①XM(エックスエム)

レバレッジ:最大1,000倍

ボーナス:最大136万円

≫XMの公式サイトへ

②BigBoss(ビッグボス)

レバレッジ:最大2,222倍

ボーナス:最大200万円

≫BigBossの公式サイトへ

ハイレバレッジやボーナスが充実していて、小さな資金から大きく稼ぐのに最適なFX会社です。ぜひチェックしてみてください。

建値決済をするときの注意点

最後に、建値決済で初心者が陥りがちなポイントや、注意が必要なデメリット面についても見ておきましょう。

含み益が発生している場合

負けないが、利益も出ない

大きな利益を逃すことがある

心理的なストレスになる

スプレッド分は損失になってしまう

トレード回数が増え、再エントリーで疲弊する

含み損が発生している場合

必ず建値に戻る保証はない

的確な損切り機会を逃してしまう

相場の状態を気にしてしまう

テクニカル分析として根拠がない

含み益が出たら一部を決済しておく

分かりやすくマイルールを設定する

含み益が発生している場合

一定の含み益があることは建値決済をする上で重要ですが、その場合に注意しなければならないのは、下記のようなものです。

負けないが、利益も出ない

大きな利益を逃すことがある

心理的なストレスになる

スプレッド分は損失になってしまう

トレード回数が増え、再エントリーで疲弊する

■負けないが、利益も出ない

建値決済でまず問題となるのは、負ける事はないが、かといって利益を出すこともないトレードになってしまうことです。

確かにリスクを回避するというメリットはありますが、あまりに多く使いすぎると、いつまでたっても勝てないトレーダーとなってしまいます。

例えば本来は勝てた数のトレードの うち、半分を建値決済にしてしまうと、勝率は2分の1になってしまいます。

可能性として、本来取れるはずだった利益も半分になってしまうかもしれないというわけです。

もちろん、実際に勝つか負けるかは、終わってみないと分かりません。

そのため建値決済を使うかどうかは、相場の状況などをよく見た上で、しっかり判断しないといけないでしょう。

■大きな利益を逃すことがある

上記とも重なりますが、単純に利益が半分になるというだけではなく、大きな利益を逃してしまう残念な結果に終わることも考えられます。

特に、現在の価格と建値の間に価格差が少ない場合、少しの逆行ですぐに決済してしまうかもしれません。

その後で価格が反転して大きな利益につながってしまった場合、建値決済をしないほうが良かったということになるでしょう。

建値ではなく、少し損失が出る側に決済を予約しておくのが損切りですが、それであれば決済に引っかからない結果になることもあります。

決済ポイントを損切りの地点に置くか、建値地点に置くか、その都度検証が必要でしょう。

■心理的なストレスになる

建値決済のメリットは、心理的なストレスを抱えずに済むということがありました。

しかし同時にストレスの元になってしまうこともあるのです。

それは、勝てるかもしれなかったトレードが収支トントンになってしまったり、大きな利益を逃すことによって精神的なダメージを受けたりしてしまうからです。

特に建値ぴったりで決済されてしまい、その後大きく反転した場合、取れるはずだった利益が取れなかったことでモヤモヤしてしまうでしょう。

取引においては、リスクとリターンの間に一定の関係が生まれることは避けられません。

建値決済はリスクを下げるための方策ですが、それによりリターンも減らしてしまうことになるのは、ここまでで説明した通りです。

建値決済を行うことで精神的なメリットを得られます。

しかしそれを追いかけすぎると、逆にストレスにもなってしまうという難しい性質も持っているのです。

■スプレッド分は損失になってしまう

理論上では、建値と同じ価格で決済することで、プラスマイナス0となります。

しかし実際には取引において、FX業者は一定のスプレッドを設定しているでしょう。

その分が実質的な損失になってしまいます。

例えば1ドルを120円で買った場合を考えましょう。

買値と売値が違うため、価格が建値に戻って120円になったとしても、その時の売値は120円より低い金額となってしまいます。

これを買値と売値を同じ価格にしようとすると、スプレッドの分だけ相場が良い方向に動いていなくてはなりません。

スプレッドが1円ならば、120円で買ったドルは、買値が121円になった時に売値が120円となります。

つまりスプレッド分の利益が出ていることが、プラスマイナスで取引を終える条件となるわけです。

取引の回数が多いほど、このスプレッドの差額が負担としてトレーダーに乗ってきます。

特に相場が大きく上昇した場合、スプレッドが一時的に大きくなって なってしまうため、取引所を選ぶ際にはそのようなリスクも考えなくてはなりません。

■トレード回数が増え、再エントリーで疲弊する

建値決済を多用するようになると、トレード回数が増えてしまうという結果も避けられません。

一般的には損切り設定を行い、そこで決済をすることになりますが、建値決済はそれより浅い時点で決済されてしまいます。

そのため、どうしても決済されるタイミングが増えてしまうのです。

これは建値決済が持つ宿命のようなものですが、それとともに、再エントリーの回数が増えてしまうことも軽視できません。

決済されてポジションを失う回数が増えるほど、新たにエントリーしてポジションを持つために、相場状況の検証などが必要になります。

特に建値決済が続いてしまうと、利益が出ないトレードが何回も繰り返されるので、どうしてもモチベーションが落ちてしまいがちです。

その中で何回も再エントリーを行うことになれば、疲弊してしまってもおかしくないでしょう。

ただし含み損を抱えた中での建値決済は、損失が救われたというプラスの効果があるため、主には含み益を持った中での注意点となります。

含み損が発生している場合

続いて、一定の含み損がある場合に注意しなければならないのは、下記の3点です。

必ず建値に戻る保証はない

的確な損切り機会を逃してしまう

相場の状態を気にしてしまう

■必ず建値に戻る保証はない

含み損を抱えている中で建値決済を行う最大のデメリットは、相場が必ずしも建値に戻るとは限らないことです。

建値でいくら自動決済の予約をしたとしても、実際に価格がそこまで戻らなければ、絵に描いた餅になってしまいます。

そのまま相場が悪化すれば、損失はひたすら大きくなってしまうでしょう。

ですから建値の自動決済を予約したとしても、安心することはできません。

建値決済の設定と同時に、相場がさらに悪化してしまった場合に備え、的確な損切りも予約しておく必要があります。

特に大きなトレンド転換を果たしてしまった場合、短期間でその動きが変わるとは期待しにくいでしょう。

含み損を抱える中での建値決済のメリットは、一時的な逆行を的確に捉え、そこで損失を最小限に抑えることです。

これをエントリーの目線で言えば、押し目買いや戻り売りが出来そうなポイントを探すことにつながります。

つまりここから先、押し目買いや戻り売りのチャンスが来たら、建値決済と同時にそこでエントリーできるかという考え方です。

逆に言えばそのような見通しができない場合、建値決済に過度な期待をするのは避けた方が良いでしょう。

■的確な損切り機会を逃してしまう

含み損を抱えた中での建値決済のデメリットの2つ目は、的確な損切りのタイミングを逃してしまう可能性があることです。

そもそもFXの初心者は、損切りのタイミングを掴むことが一般的に苦手とされます。

これから相場が回復するかもしれないという期待感から、マイナスの痛みを伴う損切りに躊躇してしまうからです。

特に建値に戻ったらそこで決済する建値決済は、損失をゼロにしてくれるため、ついついそこに期待してしまいます。

いつかそのうち建値に戻るだろうと思っている間にズルズルと相場が悪化していき、損切りをしないまま最悪の結果となってしまうことも考えられるのです。

そうではなく、建値決済はあくまで保険と考えましょう。

それよりも、損切りポイントをどこに置くかを重視するようにしてください。

順番としては先に損切りポイントをしっかりと確定し、その上で相場が戻りそうな雰囲気が出てきたら、建値決済を予約するのが良いでしょう。

■相場の状態を気にしてしまう

含み益を持っている状態での建値決済は、それ以降の相場の状況をあまり気にしなくて良いというメリットがあります。

しかし含み損を抱えている中での建値決済は、果たしてこれから本当に相場が建値の方に戻っていくのか、どうしても気になってしまうでしょう。

つまり同じ建値決済でも、含み益を抱えているか含み損を抱えているかで、受け止め方が変わってしまうということです。

実際に相場が建値の方向に戻っていかなければ、損失はどんどん広がってしまいます。

それでも損切りを的確に設定していれば、一定以上の損失は避けられるでしょう。

その上で、建値決済が嵌るかどうかは時の運とも言えます。

もしうまく決済できた場合は保険が効いたと考え、仮にダメでも、損切りして次の取引に向かえば良いのです。

テクニカル分析として根拠がない

一般的に、環境分析を行って新規のエントリーや決済を行う場合、そこには何らかの根拠が必要となります。

それは値動きから分析するテクニカル分析でもそうですし、外部要因から分析するファンダメンタルズ分析でも変わりません。

何らかのアクションをする際には、必ず何らかの根拠が必要です。

しかし建値決済の場合、その根拠は単にエントリーした時の価格というだけで、それ以外の要素がありません。

テクニカルやファンダメンタルズなど、何らかの分析の根拠があれば、果たしてそれが正しかったのか後から検証可能です。

その結果を次の取引に活用することもできるでしょう。

しかし建値決済では、そのような次回への活用方法がありません。

その都度、建値が根拠になってしまうからです。

実際に建値決済をした後に相場が良い方向に向いてしまう現象が起きがちなのは、まさしく根拠がないということが理由となるでしょう。

これを解決するには、そもそもエントリーの際の根拠をたくさん出すことです。

エントリーに根拠があれば、その原因が外れた場合、そこが損切りポイントにもなるでしょう。

つまり、建値と損切りとが一致するということです

先ほど説明したように、例えばサポートラインやレジスタンスラインを根拠としたエントリーをしていれば、そのラインが建値でも損切りでも使えるということです。

含み益が出たら一部を決済しておく

せっかく含み益が出ていたのに、建値決済によりプラスマイナス0で終わってしまうのはストレスが残る結果でしょう。

これを避けるためには、一定の時点でポジションの一部を解消し、利益を確定させておくという方法が考えられます。

例えば利益確定の目標価格がある場合、その途中段階で半分程度で確定させておくのです。

そして残りのポジションに対して、うまくいけば利益目標での決済、相場が逆に動いた場合でも建値決済としておきます。

これにより、損失を出さない結果で終わらせることができるでしょう。

最終的な最大利益は逃すことになりますが、リスクとリターンのバランスが適度に取れた状態になります。

適度な利益を取った上で、その利益を減らすことなく、さらに利益を伸ばす可能性も残しておけるわけです。

わかりやすくマイルールを設定する

安定した取引を続けていくために必要なことが、自分なりのルールを設定するということです。

一定のルールに従って取引を続けることで、失敗や成功の要因が見つけやすくなり、その結果を次回の取引に活用しやすくなっていきます。

同じような状況なのに、前回は建値決済を予約したが、今回はしなかったなど対応が分かれてしまうことは望ましくありません。

実際にルールを決めたらそれをノートなどに書き出し、毎回の取引結果を記録していきます。

建値決済に関して言えば、含み益や含み益がどの程度になったら予約をするのかもポイントになるでしょう。

ただし、あまりに複雑すぎるルールを作ってしまうと、実際に活用するのが難しくなってしまいます。

あくまで自分が使うためのルールですから、できるだけわかりやすく、簡潔にするのがおすすめです。

また、建値決済をした直後に相場が回復してしまった、などの情報も記録しておきましょう。

そうした現象が起きやすい状況の傾向が掴めるようになれば、建値決済のデメリット面を大きく打ち消すことができます。

☆★☆★☆★☆★☆★☆★☆★☆★☆★☆★

【筆者オススメのFX会社 2選】

少ない資金から資産を増やすなら「XM」と「BigBoss」がオススメ!

・口座開設の所要時間は約1分!

・口座開設と同時に15,000円分のボーナスが自動付与!

・1円も入金せずに利益が出金できる画期的なFX会社です!

・最大レバレッジ1,000倍以上だから短期間で資産10倍を狙える!

①XM(エックスエム)

レバレッジ:最大1,000倍

ボーナス:最大136万円

≫XMの公式サイトへ

②BigBoss(ビッグボス)

レバレッジ:最大2,222倍

ボーナス:最大200万円

≫BigBossの公式サイトへ

☆★☆★☆★☆★☆★☆★☆★☆★☆★☆★

この記事が気に入ったらサポートをしてみませんか?