個人住民税の金額, 非課税, ふるさと納税, 定額減税(住民税)について

はじめに

5~6月は住民税の決定通知書の季節かと思います

給与所得者だと毎月住民税が天引きされているかと思いますが、そもそもこの住民税はどうやって計算しているのか?という話をします

その過程で非課税になる人やふるさと納税、そして流行りの定額減税にも触れていきます

2000円の自己負担がどうだとかワンストップ特例がどうだとかそういう話ですね

だいぶ前提がいるので下の方ですが

計算の流れの概要

聞いたことがある人も多いでしょうが住民税は前年の所得を基準に計算されます。なので5~6月に受け取る決定通知書は今年だと、2023年の1月から12月の所得を基準に計算されたものになります。

じゃあどうやって計算するの?というと

① 各種所得の計算

② ①をグルーピングしていい感じにする

③ 所得控除額の計算

④ ②から③を引いて課税対象額を決める

⑤ ④の課税対象額に税率をかけて、出てきた数字から税額控除額を引いて税率を決める

というような5段階の流れになります。これについて少し詳しめに書いていきます。きちんと書くと本が数冊必要になるので概要です。

① 各種所得の計算

住民税の計算は所得税の計算の例によって計算することがほとんどです。

所得税では個人の所得は10種類に分けられます

① 利子所得

② 配当所得

③ 給与所得

④ 退職所得

⑤ 譲渡所得

⑥ 山林所得

⑦ 不動産所得

⑧ 事業所得

⑨ 一時所得

⑩ 雑所得

この10種類の計算をするのがここの項目です。

① 利子所得

利子と言われて思い浮かぶのは銀行の利子でしょうか

銀行の預金の利子も実は振り込まれる前に住民税(と所得税)が引かれています。

住民税は5%で、100円の利子なら5円が引かれて、(住民税も引かれて)80円くらいが入金されることになります。

この5%の分を「利子割」と呼んでいます。

そしてごく一部を除いて利子所得はこの利子割が課税されて終わりです。

他の多くの所得は「② ①をグルーピングしていい感じにする」でグルーピングするのですが、利子割はここで徴収して終わりということです。

なので決定通知書には関係がありません。

② 配当所得

いわゆる配当といえば株やらを持っていたらもらえるものです。

株といっても上場株式と非上場株式で取り扱いが異なります。

上場株式の配当では基本的に利子と同じように5%の住民税(と所得税)が引かれています。NISAの対象なら非課税なので無関係です。

そして所得税用語で申告不要と呼ばれる配当を確定申告をしない場合、

証券会社で株を持っている人はだいたいこれに該当しているであろう配当がから税金が勝手に引かれて終わり!としている分については利子割のように5%の「配当割」が課税されて「② ①をグルーピングしていい感じにする」でグルーピングしません。(大株主は除く)

上場株式の配当なのに確定申告した場合は、グルーピングしていきます。

また、非上場株式の配当は所得税での取り扱いにかかわらずグルーピングしていきます。

③ 給与所得

いわゆる給与です。賞与(ボーナス)やら歳費やら賃金とか名前はともかく給料みたいなやつが給与所得の対象です。

聞いたことがあるかもしれませんが、交通費(月15万円まで)は非課税なのでここには入りません。出張旅費とかも非課税ですが、住宅手当とか残業代とか役職手当はここに入ります。詳しい区分はここでは書きません。源泉徴収票の左上の数字が基本的にここでいう給料の額です。

で、給料の額から「給与所得控除」と呼ばれる経費みたいなものを引くという決まりになっています。

例えば給料が2023年1月から12月までで400万だったとしたら、給与所得控除額は400万×20%+44万=124万になるので、②のグルーピングに行くのは

400万-124万=276万ということになります。

業務に関連する出費が多い人のための特定支出の控除もありますが、ここでは割愛します。

④ 退職所得

いわゆる退職金です。今だと確定拠出年金やらも含みますが今回は退職金だけの話をします。

これも給与と同じように「退職所得控除」と呼ばれるものを引くことになっています。

退職所得控除はFPなんかやったことある人は見たことがあるかもしれませんが、

勤続年数20年以下なら40万円×勤続年数

勤続年数20年超なら800万円+70万円×(勤続年数-20年)

で計算されます。月未満は切上なので6年1月なら7年として計算します。

そして5年未満の退職者を除いて、(退職金-退職所得控除)×1/2に対して10%の税率をかけて住民税が決まります。(100円未満切捨)

これも②のグルーピングに行かないことが多い子だと思っていいです。

同時に2社以上に勤務してたらどうなるだの途中で役員になったらどうなるだのいろいろ話はありますが原則はこんな感じです

⑤ 譲渡所得

譲渡というからには物を誰かに譲渡したときの所得です。

ここでいう物とは生活必需品は入りません。

じゃあ何が入るのかというと土地とか建物、骨董品や株、宝石などが入ります。

譲渡所得は集計方法がかなり特殊で、譲渡所得の中でも普通のものなのか、土地や建物なのか、株なのかで区分して集計していきます。

まずは普通のもの

普通のものとは土地や建物でも株でもない骨董品とか掛軸とかなんか価値のあるものです。で、これらは所有期間が5年以下の短期譲渡所得と所有期間が5年超の長期譲渡所得の2つに分かれます。

2018年6月1日に取得した壺を2023年7月1日に譲渡したら長期譲渡所得というわけです。

計算方法はシンプルで、譲渡対価-(取得費+譲渡費用)で計算します。

譲渡費用とは手数料みたいなものです

短期と長期でそれぞれ計算して金額を出します。

もし、どちらかがマイナスだったらもう一方から引きます。

長期-30万、短期50万なら合算して短期20万になるということです。

そして出てきた金額から合計で50万円を引きます。(マイナスにはしない)

どういうことかというと長期譲渡が60万円、短期譲渡が40万円あったら長期譲渡50万円だけが②のグルーピングに行きます。(短期から先に引く)

長期が20万、短期が20万なら長期も短期も0になります。-10にはしません。

土地や建物についても普通のものと似た計算をします。ただ、所有期間の考え方が違っていて、基準日が去年の1月1日になります

つまり2018年6月1日に取得した土地を2023年7月1日に売っても2023年1月1日で計算するので4年7月となって短期という扱いになります今からでも統一したほうがよくないですか?

そして土地建物の短期長期でもマイナスがあればもう一方と合算します

ただし、普通のものと違って50万円の控除はありません

株については上場か非上場で分けて集計します

どちらかがマイナスになってももう一方と合算したりはしません

そして上場株はNISAの対象なら非課税なのでここには入ってきませんし、

配当と似たようなもので、申告不要にしていたら既に住民税は引かれているので「株式等譲渡所得割」としてその額を計算して②のグルーピングにはいきません。

そうでもないやつだけをここで集計します。

⑥ 山林所得

レアなやつで、所有期間が5年超の山林の伐採や譲渡の所得です。

5年以内なら⑧ 事業所得や⑩ 雑所得になります。

これも収入金額から必要経費を引いて、追加で50万円までを引きます。

譲渡の時同様に50万円を引いてマイナスにはしません。

必要経費の計算は概算経費控除もありますが、省略します。

⑦ 不動産所得

不動産、つまり家やら駐車場やらを貸付けたときの収入です。

総収入金額から必要経費を引いた金額です

⑧ 事業所得

事業に係る所得です。事業ってなんだよってところですが、業として物を売ったりするやつです。譲渡と似てますが、譲渡はなんか持ってたら値上がりしてたみたいな感じなのに対して事業は物を仕入れて加工して売る経済活動みたいな感じです。

これも不動産所得同様、総収入金額から必要経費を引いた金額です

⑨ 一時所得

①~⑧に当てはまらないし、一時的に受け取るものです。警察に協力した結果の捜査特別報奨金とか、競馬の払い戻しとかクイズ大会の賞金とかそういうやつ

総収入金額から↑の所得を得るために支出した金額を引いて、最高50万円を引いた額です。いつものように50万円を引いてマイナスにはしません。

⑩ 雑所得

①~⑨に当てはまらないその他です。年金とか副業収入とかがここです。

公的年金とそれ以外に分かれていて、公的年金については公的年金-公的年金等控除額

それ以外については収入金額-必要経費になります

なお、それ以外はそれ以外でもFXのような先物取引については先物分離として分離して集計します

非課税のもの、青色申告特別控除

①~⑩の中でも少し出てきましたが、非課税の収入というものがあります。

宝くじの当選金や障害年金などの障害者絡みの一部、財形貯蓄の一部などです。

また、相続や贈与関係のものも相続税や贈与税の対象なので住民税としては非課税です。

個人事業主であれば青色申告というのを聞いたことがあるかと思います。

青色申告者であれば⑥ 山林所得、⑦ 不動産所得、⑧ 事業所得から最高10万円(それぞれからではない)を引くことができます。

なお、⑦ 不動産所得と⑧ 事業所得で条件を満たすと10万円が55万円や65万円にアップします。

ここまでで①の各種所得の計算が終わりです。

② ①をグルーピングしていい感じにする

①の各種所得の計算で大きく分けて10種類の所得が出てきました。

このままで計算していくのは大変なのでグルーピングしていきます。

例えば給与所得が500万円で、一時所得が80万円なら総所得金額は500万+80万×1/2=540万円となります。

この合算でまず合計所得金額が計算できます。

所得金額調整控除

給与の額(給与所得控除を引く前)が850万円を超えており、

① 本人か同一生計配偶者か扶養親族が特別障害者

② 年齢23歳未満の扶養親族がいる

のどちらかの条件を満たす場合に適用します。

給与の額(最高1,000万円)から850万円を引いて1/10を給与所得の額から引くものです。

例えば900万円なら(900万-850万)×1/10=5万円を給与所得から引きます

1,300万円なら(1,000万-850万)×1/10=15万円を給与所得から引きます。

また、↑とはまた別に給与と公的年金を同時に支給されている場合は最高10万円を給与所得から引きます。

例えば給与所得控除後の給与等の金額が130万、公的年金等に係る雑所得の金額が40万なら給与所得から10万円を引くということです。これは①②の条件は関係ありません。

損益通算

不動産所得や事業所得、山林所得、譲渡所得(総合短期と総合長期のみ)が赤字の場合でも他の所得と合算できます。

どういうことかというと例えば雑所得などで赤字になっても総所得金額を計算するときには0として計算する仕様なのですが、不事山譲については一部を除いて赤字を赤字のまま合算できます

例えば給与が100万、不動産が-40万、雑が-10万なら総所得金額は60万円になります。

引く順番やらにも決まりはありますが割愛

繰越控除

前年などに③で出てくる雑損控除があったり、そもそも前年が赤字だったりして純損失の金額がある場合はその分を繰り越すことができます。

株やFXの損失の繰越とかもここです。

合計所得金額、総所得金額等

このグルーピングの合計額のことを「合計所得金額」と言います。

合計所得金額から繰越控除やらの計算をした後の金額を「総所得金額等」と言います。

住民税の非課税

住民税が全部非課税になるのは

① 生活保護法の規定の生活扶助を受けている

② 寡婦、ひとり親、未成年、障害者で合計所得金額が135万円以下

のどちらかです。

で、住民税は所得割と均等割の2種類があり、

所得割の非課税は総所得金額等が

35万円×(同一生計配偶者と扶養親族の数+1)+10万+32万

(32万は同一生計配偶者か扶養親族がいる場合のみ加算)

以下であれば非課税です。

均等割は合計所得金額が

基本額×(同一生計配偶者と扶養親族の数+1)+10万+加算額

(加算額は同一生計配偶者か扶養親族がいる場合のみ加算)

以下であれば非課税です。基本額や加算額は都会なら高い(最高35万円と21万円)し、田舎なら少し安いです。

③ 所得控除額の計算

配偶者控除とか扶養控除とかって聞いたことある人も多いと思います。

そのあたりの控除額を集めていくのがここです。

所得控除には自分の支払額に応じて控除される物的控除と、人に関係する人的控除の2種類があります。

所得税では寄附金控除がここに出てきますが、住民税では出てきません。

物的控除

① 雑損控除

災害盗難横領のどれかにより、

本人+生計を一にする配偶者や親族で総所得金額等が48万円以下の人の持っている

家財や時価30万円以下の贅沢品に損失が生じた場合+それに関連する支出を(災害関連支出)した場合

に適用します。

被害額+災害関連支出-保険金-足切額が控除額になります。

被害額は損失発生直前の時価か取得費相当額と損失発生直後の時価の差額です

② 医療費控除

本人や生計を一にする親族の医療費を払った場合に適用します

支払った額-保険金-足切額が控除額になります

足切額は総所得金額等の5%か10万円の小さい方なので、総所得金額等が200万円を超えていたら10万円です。

例えば総所得金額等が500万円で医療費が20万円、保険金を3万円受け取っていたら7万円が医療費控除額(最高200万円)になります。

ちなみに支払った額として何を入れるか?というのは曲者で、けがの治療費なんかは当然含まれますが、予防のための費用は含まないのでワクチンやらはだめですし、病院に行くための公共交通機関の交通費は含みますが、自家用車で言った場合のガソリン代は含まないなどいろいろです。

そしてセルフメディケーション税制と呼ばれるものを薬局で見たことがあるかもしれません。これは特定一般用医薬品等購入費を支払った人が健康の保持増進や疾病予防の取り組みをしている場合に適用できるもので、

特定一般用医薬品等購入費-保険金-1.2万が医療費控除額(最高8.8万円)になります。

↑で出てきた10万円の方と比べてどちらか多い方を適用します。

③ 社会保険料控除

本人や生計を一にする親族の社会保険料を払った金額です。

社会保険料というのは健康保険の保険料や国民年金、厚生年金の掛け金

介護保険の掛け金などです。

④ 小規模企業共済等掛金控除

iDecoや企業型確定拠出年金の掛け金、その他小規模企業共済の掛け金などです

⑤ 生命保険料控除

年末調整で保険関係のハガキを貼ったりしたことがある人は多いと思いますが、あれです。住民税はケチなので所得税よりも生命保険料控除額は小さくなります。

生命保険には平成23年以前の旧制度分と、平成24年以降の新制度分があります。そしてそれとは別に一般、介護、年金の3種類があります。

一般と介護は本人か親族が受取人であるものが対象で、

年金は本人か配偶者が受取人であるものが対象です。

旧制度には介護という概念がないので一般と年金だけです。

↓の表に従ってそれぞれ計算して、一般分と年金分を足して終わりです

新制度は一般、介護、年金の3種類があるので↓の表に従ってそれぞれ計算して、合算します。ただし合算した結果7万円を超えると7万円になります。

一般が5万、介護が25万、年金が1万なら、5万×1/4+17,500=3万, 3.5万, 1万で全部足したら7.5万なので7万円が生命保険料控除というような感じ。

旧制度と新制度の2つがある場合や、親族の年金の生命保険料払ったらどうなるのとかそのあたりは割愛します。

⑥ 地震保険料控除

本人や生計を一にする親族の地震保険料を払った場合に適用します。

支払った金額の1/2(最高2.5万)が地震保険料控除になります。

これも旧制度ですが、H18年以前の旧長期損害保険料については、以下の計算式で計算します。

人的控除

① 障害者控除

本人か同一生計配偶者、扶養親族が障害者なら1人につき26万円、特別障害者なら1人につき30万円、同居特別障害者(本人は除く)なら1人につき53万円を控除します。

障害者というのは軽度か中度の知的障害者か身体障害者手帳の3級以下で

特別障害者は精神上の障害により事理を弁識する能力を欠く状況にある者、重度の知的障害者、身体障碍者手帳の1級か2級、常に就床を要し複雑な介護を要する者となっています。

② 寡婦控除

本人が寡婦なら26万円を控除します。

寡婦というのは夫と離婚して、扶養親族がいて合計所得金額が500万円以下で、事実婚ではない、か

夫と死別して再婚してないか夫が生死不明で、扶養親族がいて合計所得金額が500万円以下です

③ ひとり親控除

本人がひとり親なら30万円を控除します

ひとり親というのは今結婚していないか、配偶者の生死が不明で、

総所得金額等が48万円以下の生計を一にする子がいる

合計所得金額が500万円以下

事実婚ではない

です。

④ 勤労学生控除

本人が勤労学生なら26万円を控除します。

勤労学生というのは学生で、合計所得金額が75万円以下で勤労以外の所得が10万円以下の人です。

⑤ 配偶者控除

控除対象配偶者がいる場合に↓の表の金額を控除します。

控除対象配偶者というのは同一生計配偶者で、合計所得金額が1,000万円以下の人の配偶者です。

同一生計配偶者というのは生計を一にする配偶者で合計所得金額が48万円以下の人手す

老人控除対象配偶者は控除対象配偶者のうち70歳以上(S28年以前)の人です。

⑥ 配偶者特別控除

合計所得金額が1,000万円以下の人の配偶者というのはそのままに、配偶者側の合計所得金額が増えていったら配偶者控除が減るという話です。

表のとおりですが、900万以下の100万~130万の数字は

38万-(配偶者合計所得金額-930,001)で計算されます。

なお(配偶者合計所得金額-930,001)が「5万の整数倍-3万」でないときは

「5万の整数倍-3万」のうち最も大きい金額となります。

たとえば111万なら111万-930,001=179,999なので17万になり、38万-17万で21万となります。なんでこんな計算式になったんだ?

⑦ 扶養控除

生計を一にする前年の合計所得金額が48万円以下の者を扶養親族と言います。

控除対象扶養親族1人につき33万円

特定扶養親族1人につき45万円

老人扶養親族1人につき38万円

同居老親1人につき45万円を控除します。

控除対象扶養親族というのは扶養親族で16歳以上の者です

(非居住者は除く)

特定扶養親族は控除対象扶養親族のうち19歳以上23歳未満

老人扶養親族は控除対象扶養親族のうち70歳以上

同居老親は老人扶養親族のうち、本人か配偶者の直系尊属で本人か配偶者との同居を状況としている人です。

⑧ 基礎控除

合計所得金額が2,500万円以下であれば適用できます。

2,400万円以下なら43万円

2,450万円以下なら29万円

2,500万円以下なら15万円です。

④ ②から③を引いて課税対象額を決める

②で出てきた総所得金額等から所得控除額を引きます。

ここで千円未満を切捨てます。

そして特殊な条件で譲渡した場合などの計算もここで行いますが、割愛します。

自宅を売却したときの3,000万円控除などが特殊な条件に該当します。

⑤ ④の課税対象額に税率をかけて、出てきた数字から税額控除額を引いて税率を決める

ここまではだいたい所得税と同じでしたが、ここからは住民税独特の制度だらけです。タイトルに書いたふるさと納税とか定額減税もやっと出てきます。もう8,000字書いたんだけど…

基本の税額

住民税の非課税のところ出てて来ましたが、住民税は所得割と均等割の2つがあります。均等割というのは道府県分は1,000円、市町村分は3,000円です。

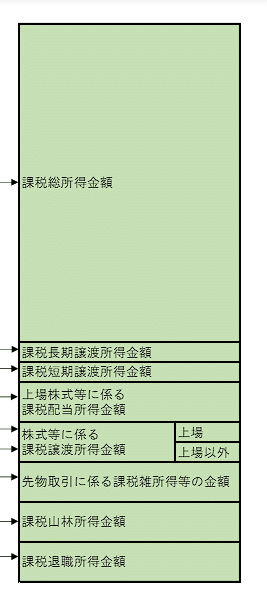

そして所得割は④の計算結果、↓の富田林市の説明で出てきている枠ごとに税率をかけていきます。

課税総所得金額、課税山林所得金額、課税退職所得金額は道府県分が4%, 市町村分が6%

課税長期譲渡所得金額、上場株式等に係る課税配当所得金額、株式等に係る課税譲渡所得金額、先物取引に係る課税雑所得等の金額は道府県分が2%, 市町村分が3%

課税短期譲渡所得金額は道府県分が3.6%, 市町村分が5.4%

ということになっています。

ここも居住用財産やら国への譲渡やらで税率が変わることはありますが、割愛します。だいたいこんなもんという話です。

で、基本の税額が決まったのはいいのですが、ここから色々なものを引いていきます。すでに控除した奴や二重課税になっているもの、特別に控除できるものなどいろいろです。

調整控除

③の所得控除額の計算の時にも少し話しましたが、所得税と住民税では控除額に差があるものがあります。で、その差額をちょっといい感じにしようという控除です。

合計所得金額が2,500万円以下である人だけが対象です。

合計課税所得金額(課税総所得金額+課税退職所得金額+課税山林所得の合計額)が200万円以下なら

人的控除差調整額と合計課税所得金額の少ない金額

合計課税所得金額が200万円超なら

『人的控除差調整額-「合計課税所得金額-200万円」』と「5万円」の大きい金額

を計算して、この金額の2%が道府県分から、3%が市町村分から控除されます。

人的控除差調整額というのは以下の通りで、所得税と住民税で人的控除の金額に差があるので、それを全部足していこうというものです。

ただ、単純に差額というわけじゃないのが赤字の部分です。

配当控除

総所得金額に算入された配当については配当控除というものが受けられます。配当というのは法人の利益の中から支払われるものですが、法人の利益は法人税が課されています。ならそこにさらに所得税住民税で課税するのはおかしいということで設けられたものです。

課税所得金額等(課税総所得金額+上場株式等に係る課税配当所得金額+課税短期譲渡所得金額+課税長期譲渡所得金額+株式等に係る課税譲渡所得金額+先物取引に係る課税雑所得等の金額)が1,000万円を超える部分は道府県民分が0.6%, 市町村分が0.8%で、1,000万円以下の部分が1.2%, 1.6%になります。

つまり課税総所得金額が300万で、そのうち配当所得が20万あれば2.400円と3.200円が住民税から引かれるということです。

なお、株以外の配当であれば税率が下がりますが割愛します。

住宅借入金等特別税額控除

いわゆる住宅ローン控除と呼ばれるものです。

実はこの住宅ローン控除の要件はかなり複雑なのですが、そちらは置いておいて、適用できるものとして話を進めます。

住宅ローン控除は所得税で計算した残りを住民税で適用するような仕組みになっています。

ただ、住民税側にも控除の限度額というのがあるので、

「所得税で計算した残り」と「控除限度額」の小さい方が控除額になります。

控除限度額というのがまた曲者で、居住年がH26~R3で、消費税率が5%なら、所得税の課税総所得金額等×5%と97,500の小さい方

居住年がH26~R3で、消費税率が8%なら、所得税の課税総所得金額等×8%と136,500の小さい方

居住年がR4~でなら、所得税の課税総所得金額等×5%と97,500の小さい方

となります。

97,500と136,500というのは所得税出てて来る195万の5%と8%らしいです。

寄附金税額控除

やっと出てきた寄附金です。ふるさと納税も対象ですが、ほかにも住んでいる地域の日本赤十字社などへの寄附も対象になります。所得税よりは範囲が狭いです。

で、寄附金税額控除は「基本控除額」「特例控除加算額」「申告特例控除額」の3つで計算されます。

「基本控除額」は寄附金額か総所得金額等の30%の小さい方から2,000円を引いた金額に道府県分4%, 市町村分6%をかけた金額になります。

ふるさと納税額が3万円ならここで2.8万×(4%+6%)=2,800円が該当します。

「特例控除加算額」は都道府県や市町村、特別区(寄附者に特別の利益が及ぶ場合は除く)への寄附金で総務大臣が指定した団体に対する場合に適用するものです。泉佐野市とかが揉めてたのがこれです。そして自分の住んでる地域にふるさと納税というのがダメなのもこれです。

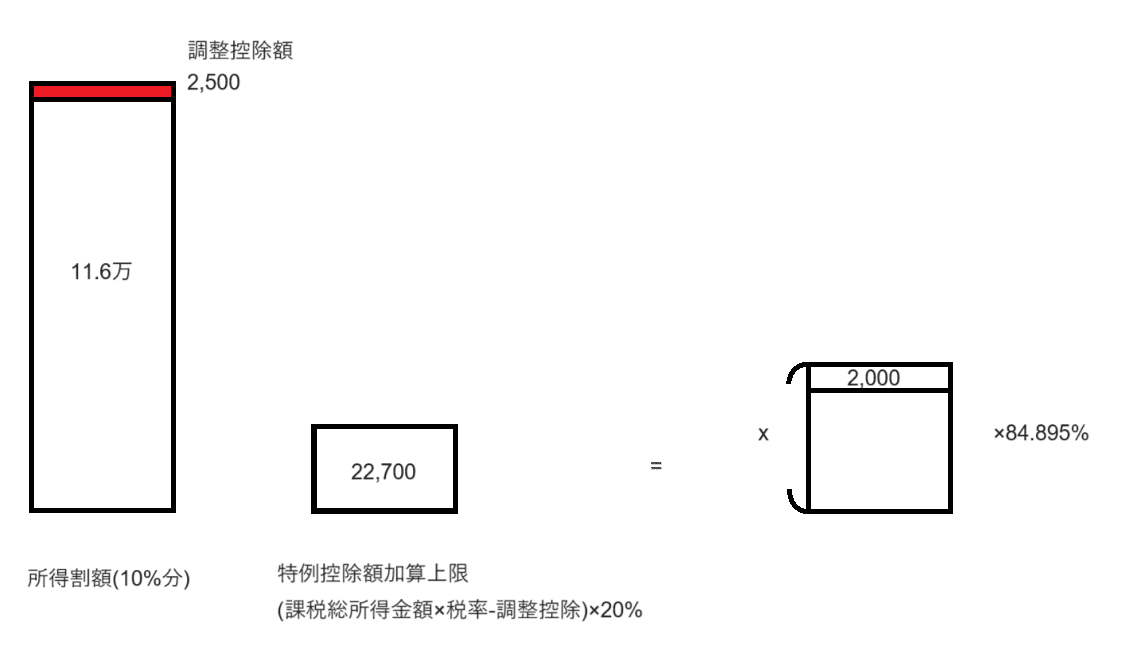

金額としては(特例控除対象寄附金額-2,000)×特例控除割合と、

(課税総所得金額×税率-調整控除)×20%の小さい方

が対象で、これを道府県分40%, 市町村分60%で分けます。

特例控除割合はまたも曲者で、↓の表の通りです。

↑で出てきた所得税の税率から計算されています。

5%であれば90-5×102.1%=84.895みたいな感じらしいです。

102.1%というのは復興特別所得税の計算の数字です。

ふるさと納税が3万円で、課税総所得金額が650万円、人的控除差調整額が5万円なら(3万-2,000)×69.58%=19,482.4が対象です。

(20%上限については省略)

さっきの2,800円と合わせて22,282.4→22,283円(小数点未満切上)となります。

「申告特例控除」はワンストップ特例制度を適用したときに受けられるものです。ワンストップ特例の申し込みをしたり地方団体が5以下だった李の条件はここです。確定申告をすると無効になります。

金額は特例控除加算額×申告特例控除割合で、申告特例控除割合は以下の表の通りです。

ふるさと納税が3万円で、課税総所得金額が650万円、人的控除差調整額が5万円なら19,482.4が対象だったので、

19,482.4×20.42×/69.58=5,717.6→5,718円となります。

これら3つを足すと28,001円となってふるさと納税3万円で住民税が約2.8万の自己負担2千円となったというわけです。

ではふるさと納税の上限はどのように決まるのでしょうか

総務省では給与300万の独身ならだいたい2.8万が上限だと言っています。

具体的に計算してみましょう。

給与が300万なら給与所得控除が300万×30%+8万=98万なので給与所得が202万円です。

他に所得はないとみて総所得金額等は202万円となります。

所得控除は社会保険料控除(だいたい43万円らしい)と基礎控除の43万円だけなので課税総所得金額は116万円

課税総所得金額に対する税率は4%+6%=10%なので11.6万円

調整控除は2%+3%=5%で、5万×5%=2,500円です。

※本来は道府県と市町村で別々に計算します

基本控除については総所得金額等の30%が上限なので202万×30%=60.6万が上限です。この金額を寄附すると60,400円の税額控除が受けられます。

自己負担額は54.56万円でふるさと納税ではないですが。

そして特例控除額加算については(課税総所得金額×税率-調整控除)×20%が上限でした。(11.6万-2,500)×20%=22,700円が上限となります。

では特例控除額加算が22,700円になるような特例控除対象寄附金の額はいくらでしょうか

(x-2,000)×特例控除割合=22,700ということですが、特例控除割合は84.895%(106万-5万=101万≦195万)なので(x-2,000)×84.895%=22,700

x=28,739となります。

他のふるさと納税の上限の計算サイトでも似た結果になったのであってると思います。

外国税額控除

外国の株を売るとその外国の所得税がかかることがあります。

そこに追加で日本で課税するのっておかしくね?というので所得税では外国税額控除と呼ばれる制度があります。

で、所得税で引ききれなかった分は住民税で引こうという住宅ローン控除方式でこちらも住民税で適用があります。

まずは道府県分から「外国所得税額-所得税の外国税額控除額」と控除限度額である「所得税の控除限度額×12%」の小さい方を引きます。

住民税の控除限度額を所得税の控除限度額を基準に決めるという不思議制度です。

そうして決まった道府県分の外国税額控除を使って市町村分を決めます。

「外国所得税額-所得税の外国税額控除額-道府県分の外国税額控除額」と「所得税の控除限度額×18%」の小さい方を引きます。

所得割の調整

住民税の非課税の時に所得割の非課税についての話をしました。

35万円×(同一生計配偶者と扶養親族の数+1)+10万+32万

(32万は同一生計配偶者か扶養親族がいる場合のみ加算)

総所得金額等がこれ以下なら所得割は課さないというものですが、微妙にこれを上回る場合はどうなるでしょうか

例えば給与所得が45万円の独身を考えます。

総所得金額が45万円で、35万+10万=45万なのでちょうど所得割は非課税となりました。

じゃあ給与所得が450,100円だったらどうなるか

総所得金額は450,100円なので非課税の基準は上回りました。

基礎控除43万を引いて課税総所得金額が20,00円(千円未満切捨)

20,000×4%=800円から調整控除の400円を引くと道府県の所得割は400円になります。

20,000×6%=1,200円から調整控除の600円を引くと市町村の所得割は600円になります。合算すると1,000円です。

となると手元に残るのは均等割分は別にして450,100-1,000=449,100円でさっきの45万円の人より少なくなりました。

収入が増えたのに残りが減るのはおかしいということでこれを調整します。

調整方法は非課税基準を上回った分を引くという単純なもので、

今回だと45万-(450,100-1,000)=900円が対象です。

この900円を道府県と市町村の比で分けます。900×400/1000=360円と900×600/1000=540円になるので、この分を引くと、

道府県分が400円-360円=40円→0円(100円未満切捨)

市町村分が600円-540円=40円→0円(100円未満切捨)で所得割がなくなりました。

これで均等割を除けば450,100円残って45万円の人より少ないという事態が回避できたというわけです。

配当割額と株式等譲渡所得割額

かなり戻りますが、配当やら株式の譲渡では住民税がすでに引かれているのに課税総所得金額や上場株式分離に含まれるようにするようなこともあるという話がありました。

今までついてこれた人ならわかると思いますが、課税総所得金額や上場株式等に係る課税配当所得金額に税率を⑤の段階でかけて住民税を計算しています。

要は住民税の2重取りになっているよねという話です。

調整の方法は実にシンプルで、対象の配当や譲渡所得で①の段階ですでに控除していた分を道府県分と市町村分で2:3に分けて控除するだけです。

例えば源泉徴収選択口座で配当を10万円受けたとしたらその時点で5%の5,000円が住民税分として源泉徴収されています。

でもこれを申告分離課税にして②のグルーピング回すとこの10万円にも税率をかけて住民税を計算していくことになります。

なのでこの税率計算の段階で5,000円を2:3、つまり道府県分から2,000円と市町村分から3,000円を引いてあげることで調整するということです。

定額減税

定額減税がやっと出てきました。というか最後の最後なのでここでしか出てこないんです。

対象は合計所得金額が1,805万円以下です。給与収入だとちょうど2,000万円

金額は1万円+1万円×(控除対象配偶者か扶養親族の数)です

これを道府県側と市町村側の金額で按分する形

普通徴収(納税通知書で振り込むパターン)は6月から、

給与所得者の特別徴収(天引き)は7月から、

年金受給者の特別徴収(天引き)は10月から適用になります。

紹介した順番で計算した税額から税額控除を引いていくので、定額減税があろうとなかろうとふるさと納税の上限に影響がないのが分かってもらえるでしょうか

おわりに

だいぶ省略してもこの長さでした。

割愛と書いたところ以外にも政令指定都市のようなところなら税率が変わるとかそういう話は他にあります。ただ、きりはないのでこれくらいにとどめましたが、これでも何も知らない人が見ると読めたものじゃないはずです。

FPやったことがあるくらいだと多少読めるようになる気はします。

この記事が気に入ったらサポートをしてみませんか?