全公開!Finatext ストックオプションの全貌

はじめに

スタートアップが社員に提供するインセンティブプランの一つ、ストックオプション(SO)。Finatextグループでは「信託型ストックオプション」を採用しているのですが、採用面接でもよく聞かれるので、改めて、当社のストックオプションについての考え方や信託型を選択した背景についてお伝えしたいと思います。

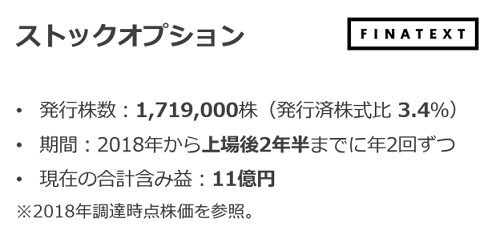

ストックオプション制度のサマリー

ストックオプション制度に込めた想い

私たちのビジネスドメインである金融業界は、ビジネスの拡大にどうしても時間がかかる業界です。特に、私たちが目指す「Embedded Finance(プラグイン金融)」や「オルタナティブデータ」という新しい市場を創造する挑戦は、長い道のりになります。

優秀なメンバーに長く活躍してもらうためには、「チャレンジしがいのあるミッション」と「素晴らしい仲間」に加えて、「リスクのあるチャレンジに見合ったフェアなリターン」を提供できなくてはなりません。

また、現在の行動規範(Principles)の一番最初にも出てくる「Jibungoto」は、創業当時から続く、Finatextのカルチャーを最も体現する行動規範です。この「Jibungoto」を多くのメンバーに身をもって感じてもらう方法として、これから成長していく過程でジョインしてくれる、未来の仲間たちにも株式(オプション)を持ってもらい、少しでも会社のオーナーとして行動してほしいと思い、「信託型ストックオプション」によるストックオプションをかなり早い段階で設計しました。

特徴

私たちのストックオプションプランには3つの特徴があります。

① 数多くのメンバーに配布できる

・初期メンバーだけでなく、拡大期にジョインするメンバーもフェアな条件でストックオプションを受け取れるようにしたいと考えています。

・これを実現できる方法として、「行使価額」を低く抑えられる信託型ストックオプションを選択しました(詳細はのちほど!)。

② 従業員(+子会社役員)のためだけのもの

・一部の経営層だけが独占するのではなく、活躍したメンバーがきちんと一定のリターンを受け取れるようにしたいと考えています。

・そのため、外部はもちろん、親会社の役員(林、戸田、伊藤)すら受け取れないルールにしました。

③ 上場後も相応のストックオプションを配布できる

・私たちのミッションを実現していくために、上場がゴールではなく、その後も含めて長いスパンで挑戦を続けていけるようにしたいと考えています。

・そのため、上場後にも相応のストックオプションを配布できるストラクチャにしました。

ストックオプションの仕組み

そもそもストックオプションとは・・・「株を買う権利」のことです。

例えば、「1株100円で20株を買う」権利というイメージです。仮に上場して株価が1株150円になっていたら、1株100円で買い、1株150円ですぐに売れば、(150円-100円)×20株=1,000円の利益を獲得することができます。

※このような「1株”〇円”で受取る」の”〇円”のことを「行使価額」と呼びます。

<通常のストックオプション>

通常のストックオプションは、「付与したい!」と思ったタイミングで、その都度発行し、メンバーに付与します。ストックオプションを発行する際の「行使価額」は、そのストックオプション発行時点の株式価値から算出されることが一般的です。

<信託型ストックオプション>

これに対して信託型ストックオプションは、先にまとめてストックオプションを発行してしまい、「信託(受託者)」と呼ばれる人に一度預かってもらい、定期的に付与者を決定していき、一定の条件を満たした際に受取り予定のメンバーに交付する仕組みになっています。

「信託型ストックオプション」の仕組みに関して詳しく知りたい方はこちらをご覧ください。

信託型ストックオプションのメリット

上記のとおり、通常のストックオプションは、配布する度に都度オプションを発行するため、会社の株式価値が上昇している局面では、ストックオプションを受け取るタイミングによって得られる報酬が大きく異なることがあります。上場が近くなればなるほどリターンは減っていってしまいます。

これに対して、信託型ストックオプションは、一度にまとめてSOを発行し、第三者に預かってもらっておくことで、交付タイミングによらず、その発行時点での「行使価額」のものを提供することが可能になります。

つまり、後から入社したメンバーでも、「行使価額」が時価よりも低い良い条件のストックオプションを受け取ることが可能になります。

<ストックオプションのリターン比較>

私たちの場合、「1株87円で受け取れる」権利となっています。

信託型ストックオプションのデメリット

信託型ストックオプションはいいところばかりではなく、経営者や会社にとってはデメリットも存在します。

1. 発行したSOを基本的には経営者が自費で買い取る必要がある

・当社の場合、代表の林が450万円全額自腹切りました!(ありがたし!!)

・負担した経営者はSOを受け取ることがないので個人としては単純な赤字となります。。

2. 導入に当たっての専門家へのアドバイザリー費用が高い

・通常のストックオプションに比べて、弁護士費用などなど、それなりの費用がかかります。

ストックオプションの配布状況

以下が、Finatextグループのストックオプションの配布状況です。

配布タイミング

・頻度:年2回

・期間

第1弾 2018年~上場半年後:859,500株

第2弾(予定)上場半年後~2年間:859,500株

付与数

・A:20,000株 半年に最大3名

・B:5,000株 半年に最大12名

・C:300株 半年に最大20名

※2021年1月時点

配布状況

※2021年1月時点

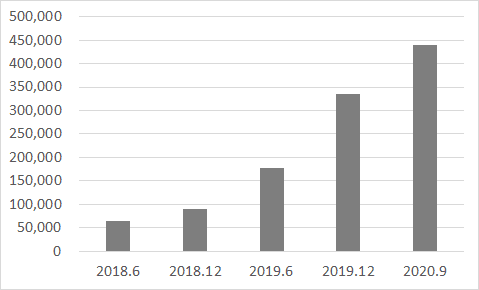

<信託型SOの累積交付数の推移>

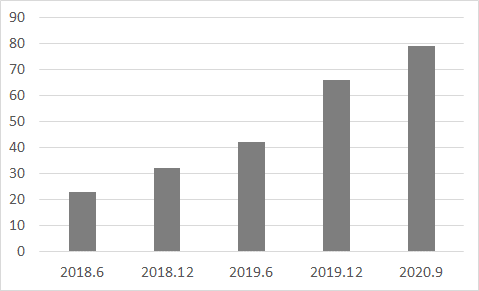

<SO保有者数の推移>

※この他、生株を保有するメンバーが21名おります

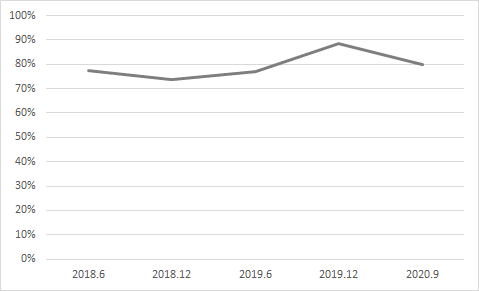

<国内従業員の株式・SO保有率の推移>

※入社後一定期間(最大半年ほど)を過ぎた後に付与決定しているため、新しいメンバーが入社してくれる限り、保有率は100%になることはありません。

最後に

巨大でレガシーな金融業界は大きな変革期を迎えています。Finatextグループは、本気で金融業界を刷新することを狙っており、大きな挑戦に、素晴らしい仲間たちと、「Jibungoto」の精神を持って挑んでくれるメンバーを探しています。

特に、ウェブディレクター、デザイナー、サーバーエンジニア、データエンジニアを積極的に募集しております!少しでもピンときた方がいたら、気軽にご連絡いただけると嬉しいです!

▼伊藤のTwitter (DMいただければ幸いです!)

https://twitter.com/110110110110

この記事が気に入ったらサポートをしてみませんか?