エアドロッ!LSTからみるトークン未発行のプロトコル

本日はカテゴライズをLST(Liquid Staking Token)として調べていこうと思います。

ステーキングできる通貨を預け入れると、ステーキングの報酬を受け取れます。

トークンを液体化、ステーキングしながら他のことにも活用できるように資本効率をあげるためのプロトコルです。

テーマが新しく、エコシステムの中で必要とされている技術なのでこれからより主流となっていくと思われます。

可能な限り自分でも確認しますが、

ラグやハッキングなどの事故がございます

くれぐれもご注意くださいこの記事は仮想通貨コミュニティ、Crypto流星街によって運営されています。

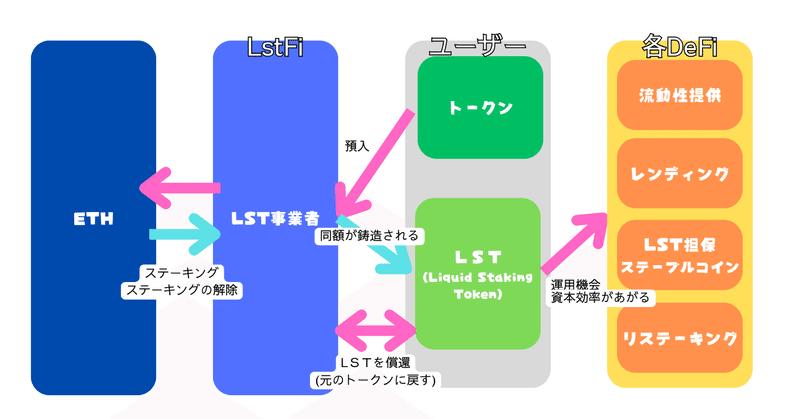

LSTについて

LST(Liquid Staking Token)は資本効率を上げるための技術です。

特定のトークンだけを指すのではなく、ETHであればstETH、SolanaであればJitoSol等、ステーキングされている物の担保として発行されている物がLSTになります。

ステーキングのために預かった事業者が、預かった資産と同額のLSTを発行します。

2022年9月ETHはアップデート(ザ・マージ)が完了しコンピューターの力を使いマイニングするPOW(Proof of Work)からETHを預ける量によりマイニングするPOS(Proof of Staking)へ移行しました。

承認形式がPOSの通貨にとってはLST化は当たり前となっていくことが想像されます。

LSTの名称はいまいち固まってない感じで正解はよくわかりません。

ステーキングトークン=LSTこれは固まってきてると思います。

以前はLSD(Liquid Staking Derivatives)と書かれてました。

LSTを引き受ける事業者、DefiはLSD(Liquid Staking DeFi)と書いたり、LSTFi(Liquid Staking Finance)と書いたり表現がいろいろあるようでした。

LSTが流行となる前はユーザーが預け入れてステーキング報酬を受け取ることが運用のゴールでした(左の青部分のみでした)

ETHの場合ソロステーキング(一人でステーキングする)には32ETH必要で、現在価格では約1000万円です。簡単にできることではありません。

事業者が仲介することにより、少額の人でもステーキングに参加できるようになり、そこにさらにLSTトークンが発行されることで各Defiで運用機会を得られます。

流動性が十分にあれば償還にかかる時間を短縮して元のトークンに戻すこともできます。

時間短縮の需要に対して流動性を提供しておくと利回りを得ながら手数料を得ることもできます。

LSTを担保にすることで、一時的により効率の良い他のトークンに持ち替えて運用することも可能です。

LSTは元のトークンの価値を引き継ぐため、その価値を根拠にしたプロトコルに預け入れてリステーキングやステーブルコインで運用機会を増やすことも可能です。

今まではステーキング報酬を得ることが目的で終わっていたものが活用できるようになり無限に拡大しています。

エコシステムの中で信用で価値が構築される部分が波及していく、

これが元のトークンの価値向上にもつながります。

LSTはとても期待されている技術で主流になっていくと思われます。

LST関連で実際にあった事故(どんなリスクがあるのか)

Celsiusの事例

2018年に設立された仮想通貨のレンディングサービスCelsiusは2022年に破綻しました。

最盛期には$120億(1兆6000億円)の運用を行い高い金利を付与していました。

stETH等でステーキングの利回りを得ていたのですが

預かった顧客資産の一部をUSTというアルゴリズムステーブルコインで運用していました。

このUSTは相場急変の際に破綻し無価値となってしまいCelsiusの財務状況は著しく悪化、顧客の資産を確保するため急ぎstETHの現金化を勧めますが流動性が十分になくstETHはデペグ、

利用者もCelsius側の資産を取りに行く取り付け騒ぎも起きました。

今回のCelsiusショックについて詳しく解説しているツリー。

— SOU⚡️仮想通貨 / ビットコイン (@SOU_BTC) June 14, 2022

翻訳を以下ツリーにぶら下げます。 https://t.co/aysidGhxUC

CelsiusはETHの運用先として、LIDOというETH最大手のLSTFiを利用していました。

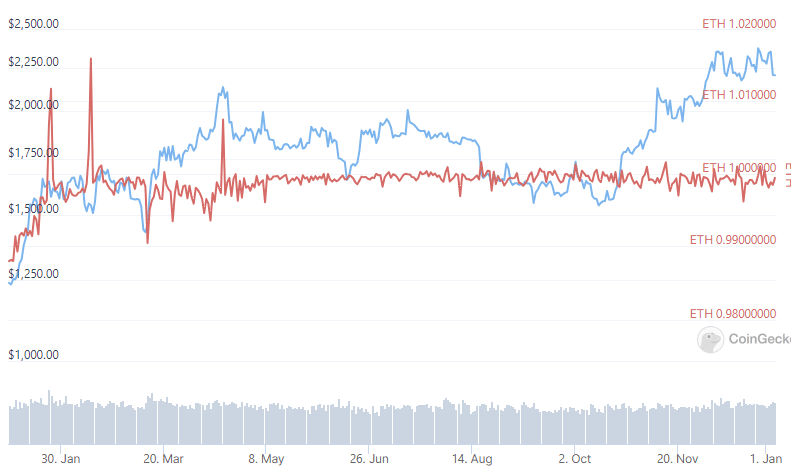

ETHのPoS化による預け入れは2021年9月に始まりましたが、システム上引き出せるのはアップデートが必要であり2022年5月からでした。

2021年と比較し2022年は相場が悪化してしまい解除の需要が増えていました。

ステーキングから解除する際には元々数日かかり、殺到すると順番に引き出されます。

こういったタイミングが重なり

stETHを換金したい人が多かったためstETHは売り込まれてしまい、

本来ステーキングされているETHと等価になるはずにも限らず価格が外れてしまうデペグが発生しました。

相場急変時はデペグ、価格が外れることがある

償還に時間がかかることがある(現在は4日程度)

大きなお金の動きは意図的な攻撃で狙われることがある。

が学びでしょうか。

スマートコントラクトに問題があるケース(Acala、Raft)

PolkadotのAcalaはステーブルトークンが発行できてしまうコントラクトの問題が発生しました。

ネットワーク側で対応したため被害はある程度コントロールできたようです。

ETH系のRaftは特定のLSTを受け入れの際にステーブルコインRが発行できてしまうバグがありました。

Update: Further minting of R has been paused.

— Raft (@raft_fi) November 10, 2023

Existing users are still able to repay their positions and receive their collateral. https://t.co/0cE6MhfNos

数値をいじられて担保のない$Rを発行してしまい、$1であったはずが$0.18までデペグ、

さらに盗まれた1500ETHはハッカーが何故かBURNしてしまいました。

スマートコントラクトにバグがあり攻撃を受ける可能性がある。

流動性を提供していると、コントラクトのバグに巻き込まれて元のトークンもダメージを受ける可能性がある

失った資産は取り戻せない

msolの価格乖離

【速報】 $mSOL 、クジラの投げ売りにより大暴落

— SOU⚡️仮想通貨 / ビットコイン (@SOU_BTC) December 12, 2023

- 超弩級の令和のお金配りが発生 pic.twitter.com/zhehQUC5SV

SolanaはLSTが多く出回っており、資本効率の高いチェーンです。

その中のmSOLは償還まで待たずに安価で売られてしまい本来の価格より大幅にディスカウントされるデペグが起きました。

流動性が低いとデペグは起きやすくなる

資本効率が高い(たくさん運用されている)と高レバレッジとなっている人も多くおり清算が連鎖してしまう可能性がある。

LIDOのスラッシング

預け入れられたETHはステーキングされ運用されます。

バリデータが適切に運用しないとETHが没収される仕組みがあり、それに該当した事例です。

運用で利益を得る反面Slashingのリスクを背負う(適切にバリデータが運用されるか)。

補填、保証ができるLSTFiか?

LSTでトークン未発行のプロトコルについて

様々な高いリスクがあるもののトークンを預かる性質上TVLが非常に大きくなりやすくJITOのような高額エアドロップもありました。

ですので資産運用の手段としてはどんなLSTがあるのか把握したいところです。

特にチェーン最大手のLSTは伸びてくる可能性もあるので追いたいですね!

10位 Swell TVL$313M

ホームページ:https://app.swellnetwork.io/

X(元Twitter):https://twitter.com/swellnetworkio

チェーン:ETH

ステーキング対象:ETH

発行トークン名:swETH

ガバナンストークンの有無:無($SWELL)

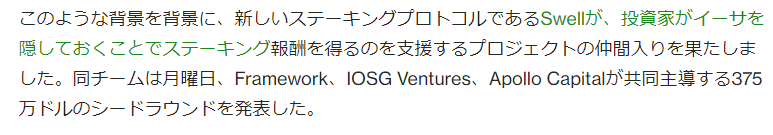

トークン未発行LSTFiで最大手となったSwellです。

$300Mを超えておりエアドロップへの期待値は高いと思います。

TGEの予定は2024年3月となっており今からでもエアドロップを得ることは可能です。

Eigenlayerへの預け入れも可能なためEigen側が開いていれば二重取りもできます

ポイントシステムPearlの付与を行っており

swETHの発行や預け入れでPearlを稼ぐことができます。

ただ2023年6月頃に始まっておりTGEをQ3→Q4→2024年3月とずらしてきた経緯があります。

またメインネットでの操作となるためガスも多くかかります。

Eigenまで見据えて目安として$100程度のガス代+APR3%(入れた時点から3月まで)とPearlで費用を上回る利回りになるにはそれなりに大金が必要そうです。

お金が余っているのであればよいのですが、優先順位としては新興の物の方がいいのではないかと思います。

資金調達は3.75M

14位 GLIF TVL$122.39M

ホームページ:https://www.glif.io/en

X(元Twitter):https://twitter.com/glifio

チェーン:FIL

ステーキング対象:FIL

発行トークン名:IFIL

ガバナンストークンの有無:無

FILCOINのLSTだそうです。私は知りませんでした。

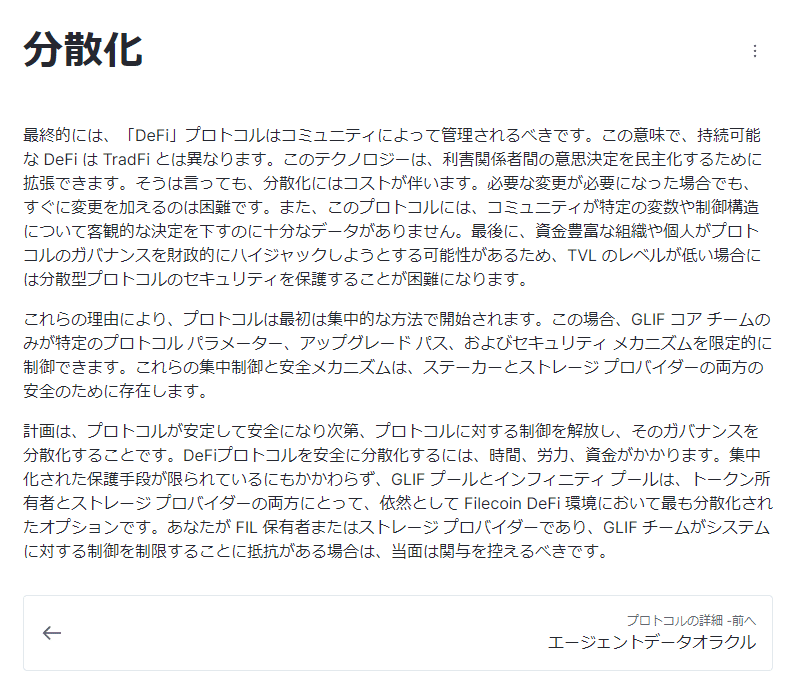

将来的には分散を視野に入れているそうです。

僕がFILCOINを保有していないのでなんともですが、もし保有しているなら選択肢に入りそうですね。

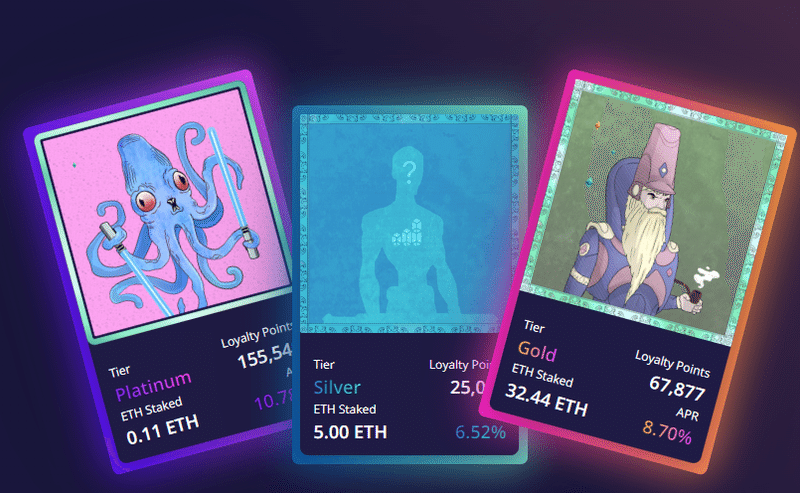

14位 EtherFi TVL$104.28M

ホームページ:https://www.mainnet.ether.fi/

X(元Twitter):https://twitter.com/ether_fi

チェーン:ETH

ステーキング対象:ETH

発行トークン名:eETH

ガバナンストークンの有無:無

EtherFIはeETHとステーキングの証明のためのNFT(Etherfan)を発行しています。

eETH及びNFTの根拠となるETHは

EigenLayerで勝手に運用されるという特殊なLSTです。

(勝手に運用されるので二重のリスクを背負うこととなります)

NFTでの運用はガスが高くなるのと、

特殊な日以外NFTを利用すると入金時、出金時に0.05ETHが手数料としてかかり高いです。

もしもやるのであればeETHでの運用がよいんじゃないかと思います。

勝手にやってくれる分、ガスは若干軽めになると思います。

ただしトークン発行するか不明です

DAO化はしたいそうですが果たして…

資金調達は$5.3M

入出金への手数料をとる、可愛くもかっこよくもないNFTと他と違う感性をもっていてアメリカっぽい感じで気に入っています。

ガス&期間&トークンがでるかわからない点を理解してポイントファーミングするかご判断ください。

2024/1/15追記

DECENTRALIZATION AND GOVERNANCE🏦

— ether.fi (@ether_fi) January 9, 2024

Our day 1 mission was to be the most decentralized, Ethereum aligned, non-custodial staking protocol🧙♂️

We have set the TGE for April, which is a significant milestone in this journey, other dates:

February - DAO Framework✅

March - Tokenomics…

3月にトケノミクス4月にTGEという予定が出ています。

アメリカ企業だと思うので販売じゃなくてエアドロがくるんじゃないかなと期待です。

14位 ParallelSuperApp TVL$100.79M

ホームページ:https://parallel.fi/

X(元Twitter):https://twitter.com/ParallelFi

チェーン:Parallel(ArbitrumL2)

ステーキング対象:ETH、NFT

発行トークン名:

ガバナンストークンの有無:無

ParaSpaceというNFTやETHのレンディングをしていたDefiがL2対応で改名しています。ArbitrumのL2(L3)ということで良さそうな感じはします。

. @ParaSpace_NFT 白熱してきました。ここに資産入れてる人は抜いた方が良いですねぇ。

— Zentsu a.k.a 全財産SOL (@0xZentsu) May 11, 2023

元コンサル勢力(?)「CEOが資産の全てを管理しており、不正な流出を確認した。」https://t.co/weBxqeLEc2

CEO Yubo「元コンサルが仕組んだマルチシグとSNSアカウントの乗っ取り。」https://t.co/rFRE9R3dit

過去にハッキング(3月)→内輪もめ(5月)と2回トラブルがありお金が流出した経緯があります。

さらに短期で改名を繰り返しており(Paraspace→Parax→Pararell)

不安定、信頼できるDefiとしては評価しづらいなと感じます。

パートナーは非常に強いですが元々Porkladot上のDefiとして資金調達→NFT向けのレンディング→そうしたサービスをまとめたArbL2のPararellという感じでリブランディングを繰り返しています。

不安を感じたならば逃げるがDefiの鉄則ですので大金はおすすめできないです。

23位 Jpool TVL$74.6M

ホームページ:https://jpool.one/

X(元Twitter):https://twitter.com/JPoolSolana

サービスの形態:LST

取り扱い銘柄:SOL、JSOL(Jpool staking sol)

トークンの有無:未発行

Solanaにまとめてます。あまりトークン発行が短期でありそうな感じはしなかったです。

25位 STFIL TVL$60.29M

ホームページ:https://www.stfil.io/#/

X(元Twitter):https://twitter.com/stfil_io

チェーン:FIL

ステーキング対象:FIL

発行トークン名:stFIL

ガバナンストークンの有無:無

GLIFに続きこちらもFILCOINのLSTです。トークン価格の上昇に伴って上位にいるのでしょう。

FILの詳細が難しくて僕はわからないのですが

サイトやロードマップはかなりしっかりしている印象を持ちました。

FILが余っているならば選択肢になるかもしれません。

26位 Kava Liquid TVL$55.96M

ホームページ:https://app.kava.io/mint

X(元Twitter):https://twitter.com/KAVA_CHAIN

チェーン:Kava

ステーキング対象:Kaca

発行トークン名:bKava

ガバナンストークンの有無:無

Kavaの公式ステーキングのようです。

公式だとトークンはないと思うのでスルーかな。

27位 TrueFin TVL$50.17M

ホームページ:https://trufin.io/

X(元Twitter):https://twitter.com/TruFinProtocol

チェーン:Matic

ステーキング対象:Matic

発行トークン名:TruMatic

ガバナンストークンの有無:無

11月にスタートしたようですが随分TVLがありますね。

機関投資家向けでホワイトリストに登録されないと預け入れは不可能でした。トークンの記載はなし。

28位 Marginifi TVL$49.93M

ホームページ:https://www.marginfi.com/

X(元Twitter):https://twitter.com/marginfi

サービスの形態:レンディング、LSTトークンの発行

トークンの有無:未発行

LSTというトークンの発行も行っています。

SOLの記事の中に記載していますが全体だとTVLは300M近くかなり大きなプロトコルです。

すでにポイントプログラムが開始しており、ここからだと遅い可能性があります。

30位 Klaystation TVL$45.88M

ホームページ:https://klaystation.io/

X(元Twitter):https://twitter.com/Orbit_Chain

チェーン:Klay

ステーキング対象:Klay

発行トークン名:sKlay

ガバナンストークンの有無:無

KlaytnのLST、バリデータを選んで発行するようです。

トークンの記載はなしでした。

Klaytnを持っているなら選択肢になる感じでしょうか。

33位 TONStakers TVL$35.31M

ホームページ:https://tonstakers.com/

X(元Twitter):https://twitter.com/tonstakers

チェーン:TON

ステーキング対象:TON

発行トークン名:tsTON

ガバナンストークンの有無:無

TONのLST

良さそうだと思ったのですが日本からのアクセスは拒否されました

34位 Bedrock TVL$35.23M

ホームページ:https://www.bedrock.technology/

X(元Twitter):https://twitter.com/bedrock_defi

チェーン:ETH

ステーキング対象:ETH、IoTeX

発行トークン名:uniETH、uniIotex

ガバナンストークンの有無:無

ETHチェーンのLST、Iotex(IOTのトークン)が預けられるのは特徴ですね。

昨年6月頃にこんな事を言っていました。

GalaxeのタスクはBalancerでrETHやstETHの運用をしているならといった感じでした。

uniETHがあまり使われていないのでよっぽどお金持ちじゃないならやめたほうが無難に思いました。

35位 Nodedao TVL$30.78M

ホームページ:https://www.nodedao.com/

X(元Twitter):https://twitter.com/Node_DAO

チェーン:ETH

ステーキング対象:ETH,FIL

発行トークン名:nETH

ガバナンストークンの有無:無

ETH系のLSTFiのようです。資金調達は見つかりませんでした。

現在は上記の企業でDAOを構成して運用しているそうです。

将来的にはトークン、解放は見込まれているように思いますが規模感が小さい&nETHが全く使われていないので今触るのは危険と感じました。

36位 AmnisFinance TVL$29.36M

ホームページ:https://amnis.finance/

X(元Twitter):https://twitter.com/AmnisFinance

チェーン:Aptos

ステーキング対象:Aptos

発行トークン名:amAPT、stAPT

ガバナンストークンの有無:無

Aptos系のLSTFiのようです。

amAPTはAPTのAmnisFinance内の総量と同等数発行されるLST

stAPTはAmnisFinanceからステーキングの利回りを得るためのLSTだそうです。

DAO化の予定はあり。

Aptos最大手のLSTFiということでAptosを保有している人であれば預け入れておくのは手かもしれません。

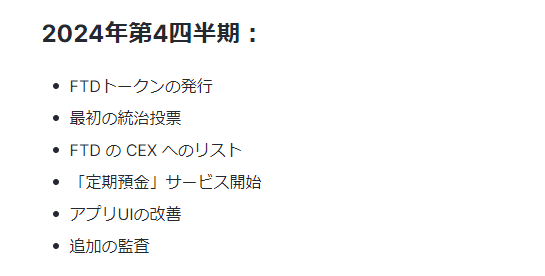

36位 Algem TVL$27.57M

ホームページ:https://www.algem.io/

X(元Twitter):https://twitter.com/Algem_io

チェーン:Astar

ステーキング対象:Astar

発行トークン名:nAstar

ガバナンストークンの有無:無

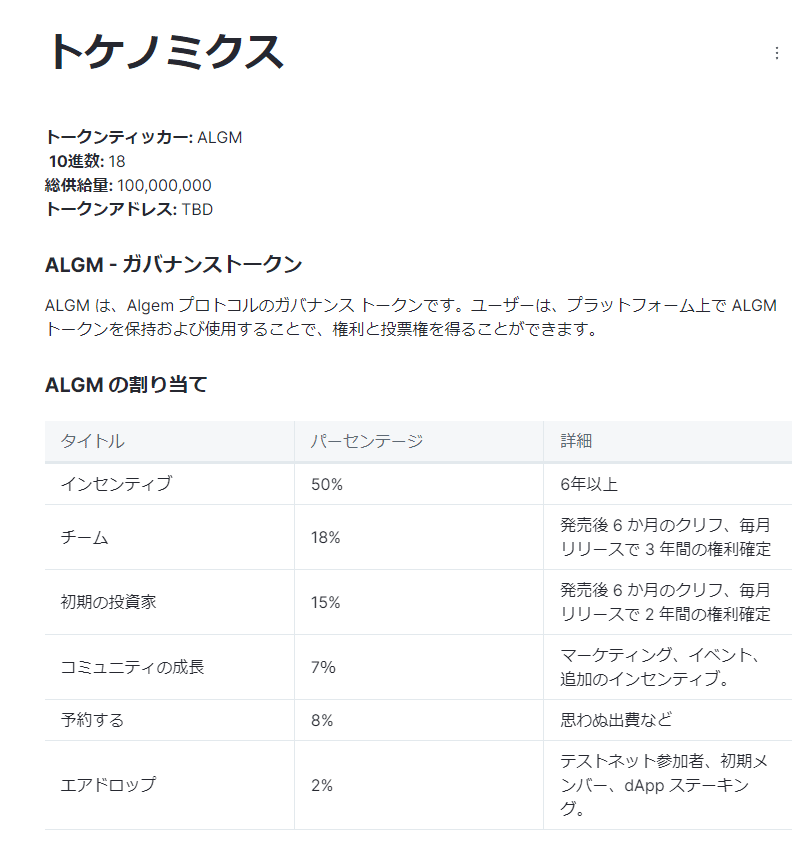

Astar系のLSTFiということです。

ガバナンストークン$ALGMについての記載はあり。

投資家への販売が存在しているのとエアドロップの枠が小さいので微妙そうな気はします。Astarを保有しているならば選択肢に入るかもしれません。

現状Astar本家がAstar zkEVMと次のL2を想定しているようでPolkadot側のAstarがどうなっていくのかわかりにくいです。

新規でASTARを購入していれるのはリスクが高いかもしれませんね。

39位 MEV Protocol TVL$26.65M

ホームページ:https://www.mev.io/

X(元Twitter):https://twitter.com/mevdotio

チェーン:ETH

ステーキング対象:ETH

発行トークン名:mevETH

ガバナンストークンの有無:無

ETHのLST、例によって規模が小さいですが、小規模LSTの中では使われている方かなと思いました。

ただLSTFiの選択肢が多い中で使う理由は見つからないので様子見でいいかなと思いました。

ドキュメントにはトークンの記載はありませんでした。

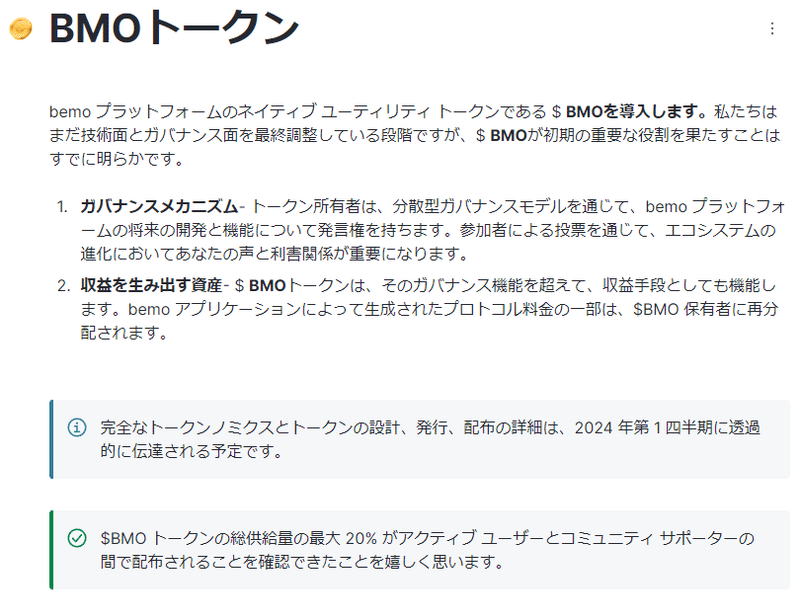

43位 bemo TVL$22.49M

ホームページ:https://bemo.finance/

X(元Twitter):https://twitter.com/bemo_finance

チェーン:TON

ステーキング対象:TON

発行トークン名:stTON

ガバナンストークンの有無:無

TONのLST、2番目のようです。

2024Q1にトークンローンチの詳細を発表する予定との記載がありました。

近そうなのでTONを保有していれば選択肢にはなるかもしれません。

44位 MilkyWay Zone TVL$21.61M

ホームページ:https://www.milkyway.zone/

X(元Twitter):https://twitter.com/milky_way_zone

チェーン:Celestia

ステーキング対象:TIA

発行トークン名:milkTIA

ガバナンストークンの有無:無

CelestiaのLST、公式ページの質問欄にエアドロップの記載があります

規模はあまり大きくないですが、TIAが新しいトークン

Milywayが新しく始まったばかりのプロトコルと新しいので入れてみるのはいいかもしれません。

今回ピックアップできなかったLST

Defillamaを利用して50位までのTVLが大きなものという縛りで

見ていたのですがピックアップできなかったものがいくつかありました。

Eigenlayer TVL$1.14B

ホームページ:https://www.eigenlayer.xyz/

X(元Twitter):https://twitter.com/eigenlayer

チェーン:ETH

ステーキング対象:ETH,stETH,rETH,cbETH,swETH等

発行トークン名:-

ガバナンストークンの有無:無

ステーキングされたETHをステーキングすることでEigenlayerを利用するチェーンから追加の利回りを得られる可能性のあるプロトコルです。

現在はLSTの主要な運用先の一つでポイントシステムがスタートしています。

LSTではなくLSTを利用してセキュリティを提供するインフラ側ですがよく使うのでご紹介しておきます。難しいです。

KelpDao TVL$148.6M

ホームページ:https://stage.kelpdao.xyz/

X(元Twitter):https://twitter.com/KelpDAO

チェーン:ETH

ステーキング対象:ETH,stETH

発行トークン名:rsETH

ガバナンストークンの有無:無

StaderというマルチチェーンLSTFiを設立したメンバーが作っている

LRT(Liquid Restaking Token)のためのDefiです。

LSTに流動性を与えたのだから

そのLSTをEigenlayer等でRestakingしたものにもさらに流動性を与えちゃっていいじゃないかという考えかと思います。

(Ethefiも自動でRestakingされるためLRTのジャンルに入ります)

DefilamaだとKelpはインフラのカテゴリーに入っておりLSTのカテゴリーに表示されなかった模様。

12月にスタートしたばかりの若いプロトコルですが$148M集めておりポイントシステムもスタートしています。

詳しくはKudasaiさんのAMAをご覧になるとよいかもです!

Rainmaker(ガスレスウォレット)→Kelp→Eigenlayerでポイント三重どりできるので自分は利用しています。

(3個リスク背負うのでリスクは高めです)

Aftermath Finance TVL$23.67M

ホームページ:https://aftermath.finance/

X(元Twitter):https://twitter.com/AftermathFi

トークンの有無:未発行

SUIのLSTFiです、おそらく大半が流動性の方のTVLだからrankingに入らなかったかな。

LSTのまとめ

主流になっていくだろうとしつつも、小規模なLSTが乱立しているのが現在かなと思います。ビジネスの性質が預け入れの仲介をして手数料をとるというもののため事業者側の収入はTVLに依存します。

あまりTVLが少ないもの、成長しないものには入れたくないなと思いました。

一方で新興にも拘らず大きなお金を集めているKelpDAOや

小規模ながらもそのそのアルトの中では上位にいる

STFIL(FIL),AmnisFinance(Aptos),MilkyWay(TIA)あたりはいいかなと思いました。

どれも規模はあまり大きくないですが

投入できる資産が少額でも時間を味方にすることで評価を高められる可能性があってその間にプロトコルも成長する可能性があるのがいいかなと。

逆に今からSwellやEtherfiを触るなら大金が前提な気がします。

Defillamaを参考にしながらピックアップしましたが間違いや見落としがある可能性がございます、お気づきになったらぜひ教えてください。

LSTはトークン発効までに時間がかかるものが多く身動きも取れなくなってしまうので余剰資金でやりましょうね。

書いた人:ネオエクスデス瀕死(@viwashi_)

この記事が気に入ったらサポートをしてみませんか?