【UXDリサーチ】UXDの保険ファンドとファンディングレート(FR)に関する考察

UXDステーブルコインは、本質的にベーシス取引における元本ポジションを表しています。ステーブルコインの基礎となる担保ポジションが「デルタニュートラル」であるということは、ポジションを構成している1ドル分の担保は市場の状況にかかわらず、常に1ドルの価値があることを意味します。

しかし、このステーブルコインで注目すべきポイントはそれだけではありません。

デルタニュートラル・ポジションは本来、UXDの基礎を成す無期限先物により、「ファンディングレート(FR)」と呼ばれる金利を発生させています。

検証

UXD Protocolによく寄せられる質問の1つに、次のようなものがあります。「無期限先物のFRは過去どのように推移してきましたか?また、様々な市況の中で保険基金はどのようなパフォーマンスを示してきたのでしょうか?」

UXDが担保不足に陥らずに済むかはFRに左右されるため、そのFRを理解することは、ステーブルコインとしてのUXDの長期的な健全性を理解する上で非常に重要です。

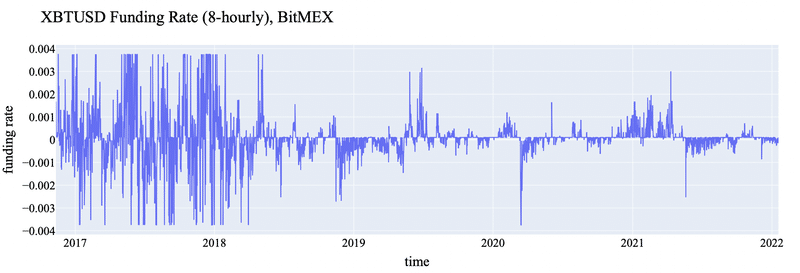

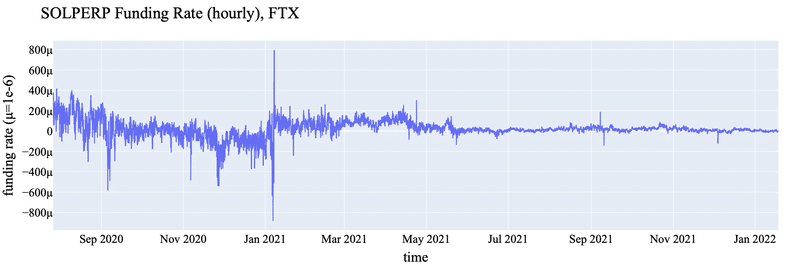

ファンディングレートの挙動を特にUXDに関わる文脈でよりよく理解するために、私たちはBTCとSOL両方の無期限先物のFRを分析したアカデミックなレポートを公開しました。BTCはあらゆる暗号資産の中で最も古くからデータが蓄積されていて、BitMEXのデータを2017年まで遡ることができます。一方、SOLが注目されたのはごく最近であるため、過去のデータは限定的です。

とはいえ、それぞれのケースでUXDの保険ファンドがどのように機能したはずかを確認することが必要です。両方のFRをよく見ていきましょう。

この記事はUXD Protocolのドキュメントに掲載されている完全バージョンのレポートを要約したもので、Githubのリポジトリにもリソースを用意しています。このnote記事ではFRから得られる利益の100%が保険ファンドに充てられると仮定していますが、実際はUXPトークン保有者と保険ファンドの間で分配されることをご承知ください。利益を50:50の割合でそれぞれに分配した場合のシミュレーションは完全版のレポートで確認できます。

結果

過去データ

この質問に答えるため、私たちはBitMEXのXBTUSDとFTXのSOL-PERPのFRの履歴データを収集しました。以下のチャートで示されている初期のFRは非常に不安定であり、将来のFRの状況を示すものではない点には注意が必要です。

※XBTはBTCのティッカーシンボルの1つで、BitMEXにおけるBTCの無期限先物のことです。

※PERPはPerpetual Futuresの略称で、FTXにおける無期限先物を指します。

2つのFRの相対的な変動は非常に興味深いもので、例えばSOLPERPのFRは2021年の夏から現在まで、特に狭い範囲内で変動するようになっています。

どのステーブルコインにも価格が「不安定になる点」があることを思い出してみましょう。

DAI:精算とステーブルスワップ流動性

FEI:PCV資産の準備高

UST:LUNAの発行・償還の再帰性

UXDステーブルコインの場合、不安定になる可能性があるのはFRです。保険基金を枯渇させるような規模でマイナスのFRが持続すると、時間の経過と共にUXDが担保不足に陥る可能性があります。

(ただし、そうなる前にユーザーはいつでも1UXDで1ドル分のBTCやSOL等の担保を償還することができます。)

ここで注目すべきは、UXDの「不安定な点」が、平均回帰的でドリフト項(基本的な方向性)のないプロセス(参照:定常性)という特徴を持っていることです。上のグラフを見れば、FRが「持続」しているようには見えないことは明らかです。(FR曲線の急勾配を見ると、FRが急上昇・急降下しても、ほとんどすぐにゼロに戻っています)

これらの特性は、UXDの安定性を示す強力なポイントです。常にFRがゼロに等しい世界では、UXDは完全に安定することになります。それは空想の話ですが、強く平均回帰するドリフトレスなプロセスはその次善の策と言えます。

開始日を固定した場合

分析に戻ると、私たちはまず「定常的なFRが2021年と同じであると仮定すると、保険ファンドの収支はどうなるか?」という質問の答えを導き出しました。

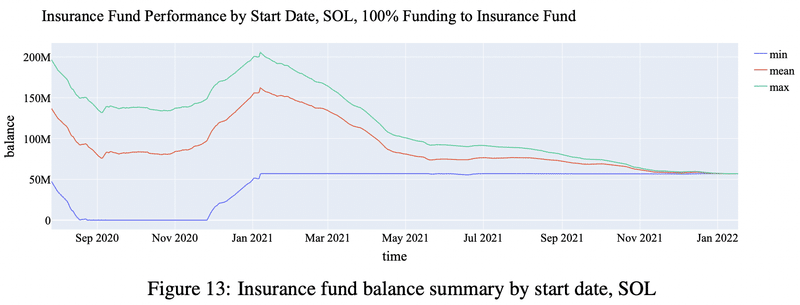

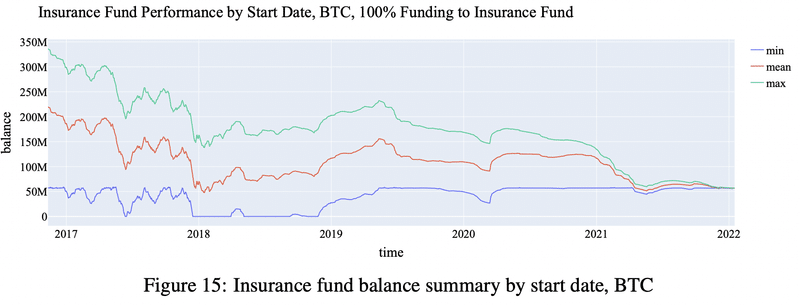

UXDの発行残高を5億ドルと仮定し、同時期のSOLとBTCの価格上昇分を調整した場合(SOLとBTCの価格は初日の価格から一定と仮定します)、結果は以下のようになります。

UXDの裏付けが100%SOLPERPであり、FR金利が100%保険基金に充てられる場合、1年後には保険基金が5700万ドルから1億8000万ドルに増えます。

UXDの裏付けが100%XBTUSDであり、FR金利が100%保険基金に充てられる場合、1年後には保険基金が5700万ドルから1億1500万ドルに増えます。

※この結果は非常に保守的な見積もりです。

FRの支払いは、FRに原資産の価格を掛けて計算されますが、プラス(マイナス)のFRは一般的に価格の上昇(下落)と関連しているため、価格が一定であると仮定した場合にはプラスのFR支払いの規模は過小評価され、マイナスのFR支払いの規模は過大評価されることになります。

様々な開始日で試算した場合

もちろん、長期的なFRが2021年と同じようになると仮定するのは非常に楽観的であるため、FRのデータが得られる全期間(2017年〜)のパフォーマンスも算出します。

UXD Protocolがとある日付Xにおいて5億ドルのUXDステーブルコインを発行していると仮定すると、保険基金のこれまでのパフォーマンスはどのようになるでしょうか。

保険ファンド立ち上げ以来の最大値・平均値・最小値は、特に注目すべきパラメータです。

そこで、開始日時を2017年〜現在の各日付に設定し、それぞれの場合の最大値・平均値・最小値の3つの数値をプロットしました。これによって、異なる市況(弱気相場と強気相場)における保険基金のパフォーマンスを表現できます。

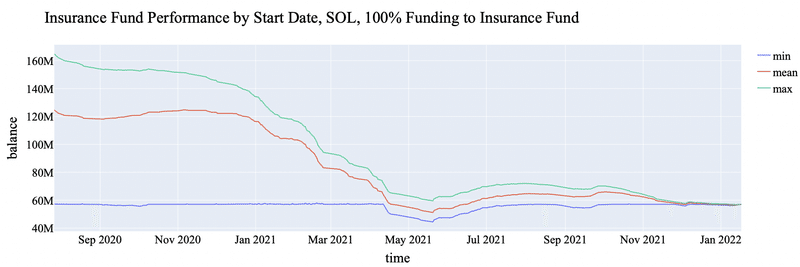

SOLPERP

青:最小値 赤:平均値 緑:最大値

平均パフォーマンスはかなり良いものの、一部の開始日では保険基金が「破綻」している場合も見られます。しかし、それらはいずれも2021年1月以前(SOLが10億ドルを超える時価総額を得て、優良銘柄と見なされるようになる前)であり、先ほど紹介したFRのチャートから分かる通り、SOLPERPのFRのボラティリティが非常に高かったことが原因と考えられます。

SOLが10億ドル以上の時価総額を達成した後、このボラティリティは大幅に減少していきました。したがってUXD Protocolとしては、この結果は将来的にはかなり可能性の低いケースと見ていますが、レポートの完全性と透明性を考慮して表に含めました。

またパフォーマンスがふるわない稀なケースでも、保険ファンドが完全に枯渇する「破綻までの期間」は数ヶ月から1年あることに注目してください。これはUXD保有者が担保不足に陥る前に、1UXDで1ドル分のBTCやSOL等の担保を償還することのできる期間が少なくとも数ヶ月あることを意味します。

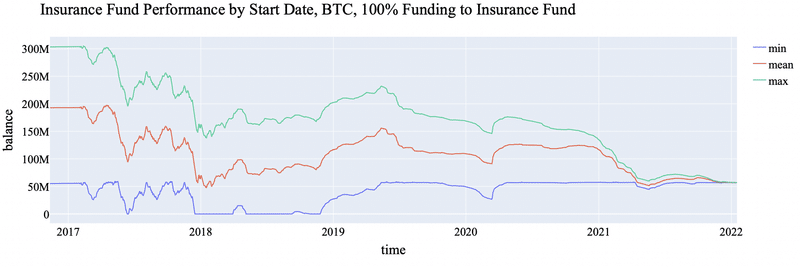

XBTUSD

同じようにBTCの無期限先物ポジションの平均パフォーマンスもかなり良好で、破綻するケースはそのほとんどが2018年のFRが極めて不安定だった時期に関連しています。

UXDの供給上限の効果

上記の分析で注意すべき点は、初日から5億ドル分のUXDステーブルコインが存在しているという仮定に基づいているため、より「定常状態」に近い分析になっている点です。

UXD Protocolが初期供給量に上限を設けることにした理由は、セキュリティを確認するためでもありますが、当初の様々な市況の影響を軽減するためという理由もありました。これによって保険ファンドが枯渇する確率が大幅に低下するため、プロトコルの初期立ち上げがより強固なものになります。

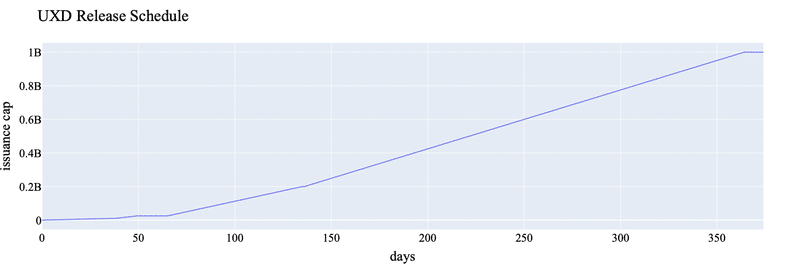

特にUXDステーブルコインの供給量が私たちの提案する供給上限スケジュールに沿って増加すると仮定した場合、保険ファンドが「破綻する」可能性は遥かに低くなります。

UXDの供給上限スケジュール:最終的に2億ドルの供給上限を解除した後、10億ドルまで直線的に成長すると想定した場合。

この供給スケジュールに沿った場合の、開始日ごとの保険基金残高の最大値・最小値・平均値が以下になります。

SOL-PERP

UXDはすべてSOLを担保に発行されているものとします。青:最小値 赤:平均値 緑:最大値

保険ファンドの最大値はやや減少するものの、供給上限のおかげで最小値が4000万ドルを下回ることはありません。これは、段階的な供給上限解放アプローチがUXDステーブルコインの初期展開のリスクを軽減していることを示唆しています。

XBTUSD

2018年以前のXBTUSDのレートが不安定なため、このチャートはUXDの発行量が5億ドルでスタートした場合とほぼ同じです。この場合、段階的な供給上限解放スケジュールはあまり影響がありません。

実際には、UXDはSOL・BTC・ETHなど様々な優良資産を裏付けとしたマルチ担保型ステーブルコインとなる予定です。上記の結果は過去のFRの挙動を反映したものですが、簡略化されているため、現実を完全に反映しているわけではありません。いずれにしてもUXD Protocolは、上記の結果が保険ファンドの堅牢性を示していると考えています。

UXDステーブルコインが自律的に利回りを生み出すことが保証されているわけではありませんが、歴史的に見るとほとんどのケースでそうなっていることも確かです。

保険基金の資産運用リターンの効果

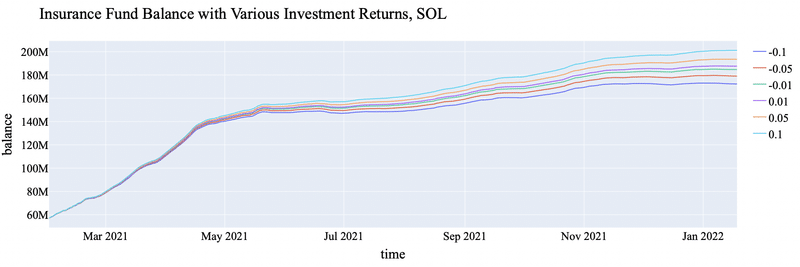

最後に、UXDは保険ファンドの資産運用戦略が保険基金の全体的なパフォーマンスに与える影響を調査しました。これには、ステーブルコインの流動性供給やレンディングなどの投資活動が含まれています。

例えば、UXDが100%SOLPERPに裏付けられており、FR金利が100%保険基金に入っている状態で(FRは2021年の市況と同様でUXDが5億ドル存在すると仮定)資産運用も行った場合、以下のようなパフォーマンスになります。

-0.1 = 保険ファンドの資産に対する年率-10%の恒常収益率

このチャートは中間値を示しています

上のグラフで興味深いのは、資産運用の実績が大きく異なる場合でも線が比較的同じような動きを見せていることです。

これは、資産運用のパフォーマンスよりむしろファンディングレート(FR)が保険ファンドのパフォーマンスを決定する主要因であることを示唆しています。保険ファンドはFRに対してレバレッジが掛かったエクスポージャーを持っているので、これは特に驚くべき点ではありません。

このことは、パフォーマンスのばらつきの大部分はFRに起因するため、保険ファンドの資産運用は低リスクな戦略を採用するべきであるということを意味しています。

ここまでお読みいただきありがとうございました。

BTCとSOLのファンディングレートは過去どのように推移してきたか

FRがUXDはプロトコルにとって重要な理由

UXD Protocolの保険基金が様々な市況でどう推移したか

UXD Protocolとして保険基金管理をどう考えるべきか

を理解していただけたかと思います。

Acammm Mc SpaceとXcryptosheikに感謝を。

ここまでお読みいただきありがとうございました。以下のリンク先のサイトでは、UXD Protocolに関するより詳細な情報を掲載しております。

公式ウェブサイト:http://uxd.fi/

Twitterアカウント:https://twitter.com/UXDProtocol_JPN

Discordサーバー:https://discord.com/invite/BHfpYmjsBM

<注意喚起>この記事は情報提供を目的としており、いかなる行動を推奨するものでもありません。何らかの投資判断を行う際には十分な調査を行ったり、財務アドバイザーに相談したりした上で行動するようにしてください。また、記事の正確性には万全を期していますが、内容に何らかの瑕疵があった場合の責任を負うものではありません。

この記事が気に入ったらサポートをしてみませんか?