今後の市況予想①

株や為替、原油価格、マンション価格の今後について予想していきます。

(2022/6/26時点)

はじめに

なんでこんなことするかというと、当たったときドヤ顔して自尊心を満たしたいという邪な気持ちしかありません()

万が一僕の予想当たったときは、話きいてあげるよ!って事前に宣言してくれた人は、逆に外れたときは精一杯指さして笑う権利を進呈します。

まぁあれですね、エビデンス何て皆無なので、暑い日が続きますので、かき氷かアイスで頭痛起こしながら頭空っぽにして読んで下さい。

今後のマンション価格についてや株価とマンション価格の関係、日経平均や米国株との関係については下記コラムを読んで下さい。

まずは今回のまとめ

今世界で起きてること、そして今後起きると予想されることを時系列で書いていきます。

①世界はエネルギーの高騰、インフレに苦しみ、各国利上げを行う。

しかし日銀は利上げしない(できない?)環境のため金利差が拡大し、円安が進行している。日本も他国ほどではないが緩やかにCPI(消費者物価指数)は上昇している。

②先進国の中でも特にアメリカの利上げのペースは前代未聞であり、景気後退(=リセッション)が心配されている

今現在のアメリカの景気は非常に良いです。しかし徐々に経済指標も少しずつ悪化しており、投資家たちの間でリセッションが心配され始めています。

ここまでが現在の流れです。ここからは僕(もしくは誰か)の予想になります

③リセッションが来るとインフレに終わりが到来する。その後各国通貨危機が訪れるため、各国一時的に利上げを敢行する可能性はある。

④リセッションと利上げにより経済は深く傷つく。結局各国利下げの必要が出る。このあたりで円は激しく円高に傾く。その結果、日本にもリセッションが到来する。

※なお、ここが米国株にとっては最高の投資ポイントと考えています。

⑤日本にも不景気が到来した結果、円高、リセッションの到来で日銀はもし利上げしていれば利下げ、利上げしていなければ緩和継続せざるを得ない。

※おそらくここが日本株の最高の投資ポイントと考えています。(=マンション価格もこの辺がその後数年の中では底になるかも?)

さてそれぞれ説明していきます。

①世界はエネルギーの高騰、インフレに苦しみ、各国利上げを行う。

言わずもがな、直近で起こっていることです。コロナで大規模な金融緩和が元々していた日本やスイスなど一部を除く先進国で行われていました。

市場に現金がジャブジャブに流れ出ます。

それにより好景気が到来、しかしアジアのゼロコロナ政策などにより工場や港が閉鎖され、サプライチェーン(流通網)の混乱が起こりました。

金余りなので買い手の意欲が旺盛なので物を作りたい、売りたい、でも工場が稼働できないからどんどん値上がって行く。

物を運ぶ商船も取り合いになり、しかしコロナで船乗りが足りず人件費が高騰、しかし船代を値上げしてもなお商船を取り合う事態に発展しました。

社会全体でも好景気だから雇用は強い、なのにコロナで人が足りない、コロナ給付金などの要因で50歳以降の人たちがFIREやなんだで労働市場に帰ってこない、で先進国の賃金はぐんぐん上昇していきました。(なお、日本は・・・)

好景気になると人はどんどん石油やガソリンを使うので、原油価格が高騰しました。また素材の消費も激しくなるのでコモディティが飛ぶように売れ、銅や小麦などの価格が高騰しました。

そこでロシアとウクライナの地政学的リスク(ぶっちゃけ戦争)によりコモディティや原油価格は大高騰。

世界はあらゆる要因によって激しいインフレにさらされることになりました。

この期に及んで、まずは韓国が先陣を切って利上げに踏み切りました。韓国が利上げした原因は他にもあったのですが、それは置いておいて米国も2022になり、当然利上げに踏み切ります。

政策金利を3月に0.25%、5月に0.5%政策金利を上昇させることを決定します。さらに6月からQT(国債の再投資の無い償還など)を開始。

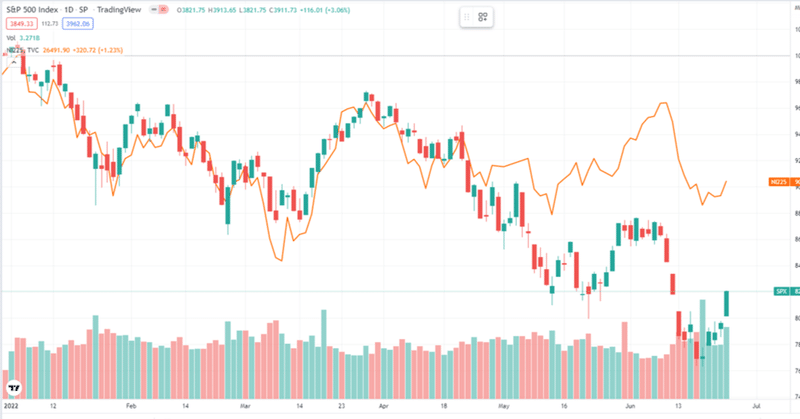

利上げを見越して1月から米国株は急落、3月まではそれでも踏ん張っていましたがやはり利上げとQTには勝てず、ずるずるその値段を落としていきます。

SP500も年初来高値から20%以上の下げを記録しました。なお、株価主要指数が高値から20以上下げることをベアマーケット(弱気相場)入りと言います。引きずられるように日本株も少しずつ下げていきます。

日本は元々コロナ禍前から円安進行していましたが、コロナ危機で一度円高になっていました。しかし米国や先進国の好景気、そして利上げに追いつけず、政府や日銀の黒田総裁の言い方を借りればファンダメンタルによって円安に傾きます。

※少し詳しく解説すると、おそらく円安が進行している原因は多岐にわたり解説が少し困難です。しかし敢えて理由を私が上げるなら、「金利差が生まれることにより円安が進行すると今後遍く人々が思うであろう」ということを投機筋が予想し、円売りを仕掛けたことにより市場の人々に円安を意識させたことにより一気に円売りが拡大した、というのがここ最近のストーリーではないかと思います。

⇒つまり円安になる素地があり、それを投機筋が敢えて市場の円売りを誘発して儲けている、というのが主要因であると考えています。まあ素人考えです。実際の要因は多岐にわたると思ってます。偉い人が言葉を濁すのもそのせいです。

②先進国の中でも特にアメリカの利上げのペースは前代未聞であり、景気後退(=リセッション)が心配されている

先ほどと同じ図ですが、実は一度4月にSP500は盛り返しており、その後再度下落しています。

何があったのかを解説すると、3月の利上げの時はおそらくFRB(米国の中央銀行)は利上げやQTといってもソフトランディングを狙っているだろう、戦争も始まったし、あまり市場に厳しい利上げはしないに違いない。

そんなムードがありました。

ところが一転、4月12日発表の3月CPIが前年同月比+8.5%というとんでもない数字でした。ここに来て市場はひょっとしてヤバいんじゃないか、FRBは5月のFOMCで0.5%もしくは0.75%の利上げをするんじゃにかという憶測が出回りました。しかも複数回0.5%の利上げをするだろうということで株式市場は大きく下げます。

その後5月のFOMCは予想通り0.5%の利上げでした。そしてここから転換期がおとずれます。5月発表のCPIも8%越え、6月発表のCPIも8.6%とインフレがとどまることを知りません。

ここにきてFRBの総裁はインフレへの対処を最優先に行う。需要に働きかける。その結果景気後退は来るかもしれない。(必ず来るとも思っていないとも言っていました。)ということをハッキリ言いました。

文字通り解釈するなら景気後退が来ようとインフレ退治を最優先に行うということです。少なくとも市場はこの言葉に強く反応しました。なお、この時米国は0.75%の利上げを発表しました。これはかなり異例の事です。

ここに来て市場はかなりリセッションを意識するようになりました。

実はこの時点で年内で2回目の逆イールド(10年債利回り<2年債利回りになること)が発生していたのですが、それもあってか市場はかなり景気後退を織り込むようになりました。

(逆イールドとリセッションはこちらの記事を読んで下さい)

具体的には米国長期国債が買われ、長期金利が下がりました。円安も当初皆が思ったほど進行しなくなりました。

ここのところの株高はこの金利低下を反映したものと見られます。

原油価格がすこしずつ低下し始めたのと、銅価格の低下は恐らく景気後退を織り込んだものと思われます。

ここまでは現在、実際に起こっていること、市場が考えていることを解説しました。これからは今後の見通しとその理由について説明していきます。

今日は一旦ここまで。

読んでいただきありがとうございました。

また次回。

雑記書いてます