401kとRoth IRAを調べてみた

はじめに

前回まではTrustに関してまとめた記事を書きました。今回はUSで会社に勤めてりる人にはよく知られている401kの仕組みと、個人で余った資金を使って積み立てられるRoth IRAとを比較して何が違うかをまとめてみました。

自分はこの手の専門家ではないので、あくまで自分の理解をまとめたものです。詳しくはFPやCPAの方に確認するのが良いかと思います。

401K

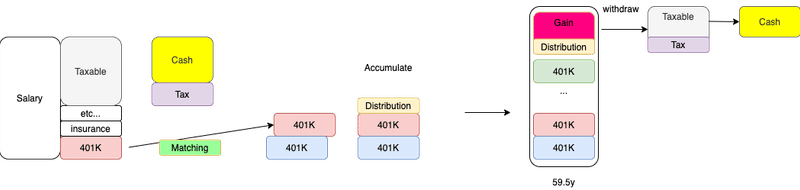

すでに日本でも一般的になっているかと思いますが、日本では確定拠出年金と言われるものです。大きなメリットは拠出額に応じで控除が得られるということです。ただし引き出し時に課税はされるので、わかりやすく言うと課税を先延ばししにして運用に回すと言った方が良いでしょうか?色々と拠出額の上限や引き出し時の年齢制限、およびそれに関するペナルティーもあるのでそれらは詳しく書いてあるサイトをご参照になった方が良いかと思います。

ここではお金が現在から将来に向けてどのように流れていくかに焦点を当てて説明していこうと思います。

拠出金

まずは最初の部分です。そもそも401kは所属する企業がBenefitの一部として提供するものなので、401kの仕組みがない場合もあります。なのでその点はご自分でご確認ください。

拠出金ですが、これは自分でSalaryの何%やいくら出すかを自分で設定できます。その設定したお金が自動的に積み立てられる仕組みとなっております。この積み立てるお金は課税される前のお金からと言う点がポイントです。つまり見た目上収入が減っているように見えるので、現時点での減税効果が見込まれます。

会社によっては、マッチングと言うSystemで会社からもお金が足される場合もあります。これも会社の都合で増減するものなので一概にいくらとは言えません。

運用

拠出金は会社が提携している証券会社で運用されることになります。これも会社によりどのような商品が買えるかや、そもそも個別に何を買うかを指定すらできない場合もあります。

自分の経験上、個別銘柄は買えなかったです。ETFやBond、または現金扱いのどのれかになります。ETFはS&P500連動や色々なものがあります。

ここで重要なことは運用により得られるDistributionに関しては課税されないと言うことです。なのでこのDistribtuionを使い証券会社が自動的に運用に回すので長年続けることで複利効果期待できます。この点が大きなメリットになります。

引き出し

引き出しに関しては細かいルールがたくさんあるので注意してください。特に59.5歳になる前に引き出す場合はペナルティーがあるので要注意です。

課税はGainや拠出金等の隔ては全くなく、引き出し時のお金に対してその時点での税率で課税されます。冒頭でも簡単に書きましたが課税を将来に先延ばししただけなので、引き出した時点で課税されます。

Roth IRA

Roth IRAは401kに並び人気のある仕組みです。ただしRoth IRAに関しては収入制限があるので誰でもできるものではないです。まぁ少し裏技もありますがそれは別の機会に書きたいと思います。

401kと大きく違うのは拠出金と引き出し時の課税に関してです。その点に関しても少しお金の流れを見てみましょう。

拠出金

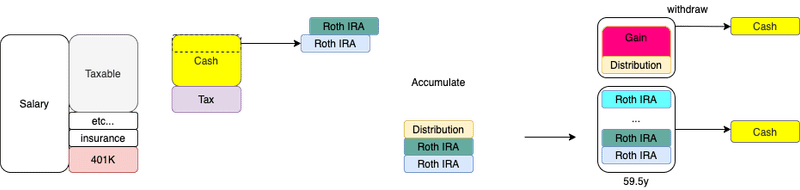

拠出金の部分が401kと大きく違います。Roth IRAの場合は課税後に残ったお金を使用して積立を行います。この点が大きな違いです。また加入に関しては任意であったり、そもそも収入の関係で加入ができなかったりするので、会社からのマッチング等はありません。

運用

この部分はほぼ401kと同じですが、運用する証券等に関しては自由度が401kより大きい印象です。401k同様に運用により発生するDistributionはそのまま課税されず次の運用に回されるので複利効果が期待できます。

引き出し

引き出しに関しては401kよりも自由度がありますが、やはり制限はあるのでご注意ください。今回は一般的な場合、つまり59.5歳以降に引き出す場合に関して書いていきます。

401kとの大きな違いは、Gain部分および拠出金に対し引き出し時に課税されないということです。S&P500等はおおよそ平均すると平均で年率7%程度の成長が見込まれるので、このGain部分の比率が大きくなる可能性が高いので運用効率が非常に良いです。

日本に帰国した場合に関して

401kとRoth IRAの仕組みを大雑把に理解した上で、日本に帰国しお金を引き出した場合に関して考察してみます。基本どちらに関してもnon-residence扱い(永住権を放棄)となった場合に30%の源泉徴収が発生します。この部分も1040NRを提出することで全額または一部は取り戻せる可能性があります。

401kの場合

現時点でBugがあります。日本の制度としてUSの401kはただの投資であるとみなされます。なので引き出し時点でGain部分のみが課税対象となり拠出金部分は非課税となります。扱いはRoth IRAと同じです。なので拠出金部分が非課税となりその分だけ節税効果が期待できます。もしかするとそのうち法律が変わるかもしれませんが・・・。

Roth IRAの場合

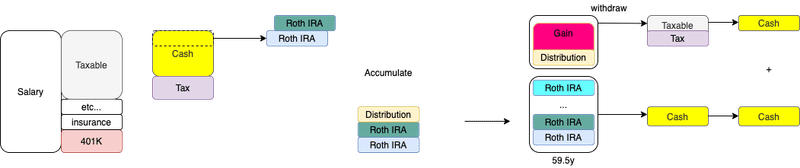

日本で引き出すはRoth IRAのメリット部分であるGain部分の非課税が失われる可能性が高いです。Roth IRAはあくまでUSの法律であるため、日本から見るとただの投資のように見えます。なのでGain部分に関しては日本の税制に照らし合わせて課税される可能性が高いです。つまりこのようなお金の流れになります。

少し気になる点

最後に少し気になる点を書いておきます。日本政府が最近の円安を理由に為替により生じる利益分にも課税しようとしている点です。つまり401kとRoth IRAの拠出金部分に関して為替差分の利益があるとみなし課税対象としようとしています。この点は要注意かと思います。

まとめ

今回は今回はUSでの401kとRoth IRA制度に関してお金の流れに着目してまとめました。私は専門家ではないのであくまで自分の理解をまとめるだけです。必ず自分で確認するか、専門家の方に聞いて自分で判断してください。

アメリカSilicon Valley在住のエンジニアです。日本企業から突然アメリカ企業に転職して気が付いた事や知って役に立った事を書いています。