複利を強調する

いま、あなたの心の中には、どの様な音楽が流れていますか。

昨日(4/29)の投稿の中で、投資の基本としての東証マネ部による「長期」「積立」「分散」の三大原則について紹介させて頂きました。

その中に、実は“複利の効果”についても言及しています。

複利とは何でしょう?

その前に“複利”の対語として“単利”があります。

単利とは、元本のみに対して利子(利息)がつきます。

複利とは、元本と利子(利息)に対して利子(利息)がつきます。

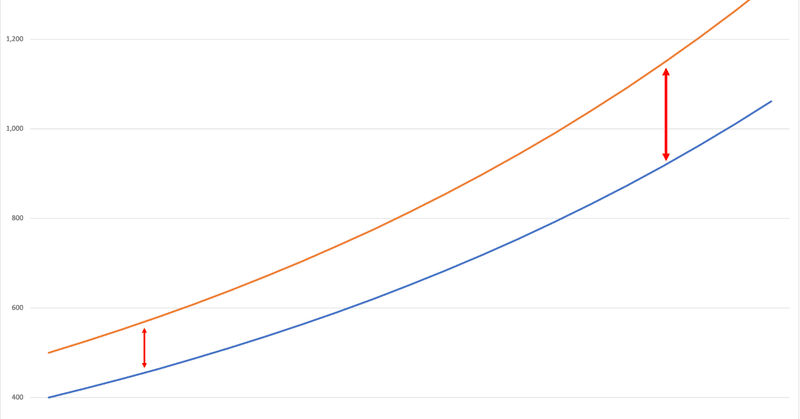

簡単なイメージとして、1000万円を年利2.0%で、35年間運用する場合、年間の利息は20万円、それが35年の積み重ねで700万円となります。

同じ条件で複利の場合、1年目の利息は20万円、2年目は元本(1000万円)に20万円をプラスした1020万円に利息が付くので、20.4万円が利息となっています。

これが積み重ねると1000万円となります。

単利の700万円に対して、複利は1000万円の利息となりますので、大きな違いが出てきます。

これが、複利の効果と言われています。

これは、運用するケースをお伝えしていますが、借り入れの場合も同じですので、単利で借りるとそれほどでもない金利負担が、複利になると時間の経過とともに大きくなりますので、ある意味で注意が必要だと思います。

まぁ、ざっとこんな紹介が多いかと思います。

これは正しいのですが、例えば投資信託に投資していても、その投資信託の分配方針には気を付けた方が良いと思います。

NISA制度により、そもそも毎月分配型や隔月分配などの投資信託は、その投資対象には含まれなくなりました。

それでも年1回や年2回の決算を行う投資信託において、その決算において分配金を支払う投資信託があります。

投資信託からの分配金については投資者各自の個別元本によって、普通分配と特別分配に分かれますが、普通分配の場合、通常20,315%の税金がかかります。

さらに、投資先の販売会社によっては受け取り分配金を再投資する事が出来ますので、分配金から税金を控除した残りの金額を改めて投資信託に投資する事が可能となっています。

ある意味で複利効果を狙う事になりますが、本当の意味での複利効果を狙うのであれば、分配金が支払われない投資信託に投資する方が、より複利効果が高いと言えます。

投資者が支払う税金は、複利効果を消すことになります。

投資する投資信託の分配方針なども、十分の確認のうえ、ご自身のライフスタイルなども念頭に置いて投資を行って頂きたいと思います。

本日の1曲は、井上陽水さんと奥田民生さんの「ありがとう」です。

昨年の5月1日からnoteの投稿を始めました。時折、ショートな投稿もありましたが、366日連続の投稿が出来ました。

ひとつの目標でしたので、達成感はあります。

明日からも投稿はしますが、ダラダラと書いても仕方がないので、今後は、テーマを決めた投稿もしたいと思います。

本日は、ここまで。お付き合いいただき、有難うございました。

この記事が気に入ったらサポートをしてみませんか?