🇺🇸米国暗号資産規制ニュース(2024年5月9日):DeFiの規制議論が高まってきた?:米国財務省レポートと民間提案の新たな規制アプローチ

分散型金融(DeFi)は、ブロックチェーン技術を基盤とした革新的な金融サービスモデルとして、近年注目を集めています。従来の金融システムに代わるものとして期待される一方で、その匿名性や規制の未整備が不正行為の温床となっている問題が指摘されています。特に米国連邦規制当局は、DeFiに関連する犯罪行為に強い懸念を示しており、規制の枠組み作りを重要な課題と位置付けています。

2023年4月には、米国財務省が「Illicit Finance Risk Assessment of Decentralized Finance」と題したレポートを発表し、DeFiサービスに対するマネーロンダリング及びテロ資金供与対策(AML/CTF)規制の適用を提言しました。この動きは、DeFiにおける犯罪行為への対応と、規制の必要性を示唆しています。

2024年1月、元米財務省金融犯罪取締ネットワーク局(FinCEN)長官代理及びPolygon Labの法務担当チームは、「真のDeFiを重要インフラとして:DeFiにおける不正金融活動対策の概念的フレームワーク」と題する論文を共同で発表しました。この論文は、DeFiを重要なインフラと位置づけ、DeFi規制に関する議論に新たな視点を提供しています。

このレポートでは、DeFiを利用した犯罪行為の現状、米国財務省の報告書を参考にして課題及び対策、そしてDeFi規制の新たなアプローチについて解説します。

DeFiを利用した犯罪行為の現状

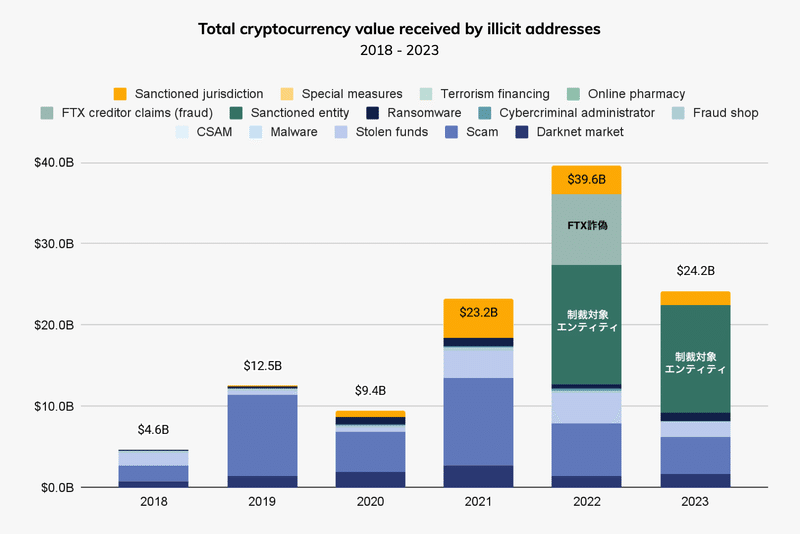

はじめに犯罪行為に利用された暗号資産総額を確認します。Chainalysisの報告書によると、2023年における不正な暗号資産アドレスが受け取った金額は、2022年と比較して大幅に減少しました。しかし、この数値は下限推定値であり、将来的に増加する可能性があります。前年比での減少の主な理由は、FTX詐欺に関連する金額の増加分が2022年に含まれていることです。

注目すべき点は、不正な取引量の大部分が、制裁対象のエンティティとの取引であることです。これらの取引は、制裁対象国の暗号資産取引所の一般ユーザーによるものも含まれますが、2023年の不正な取引量全体の約60%を占めています。

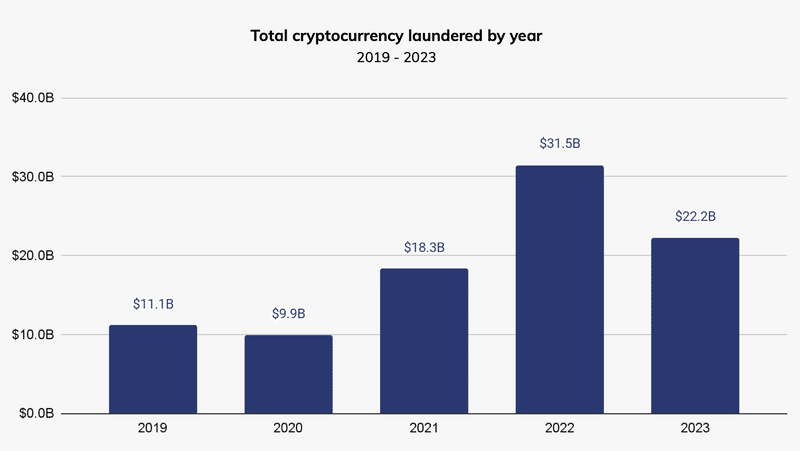

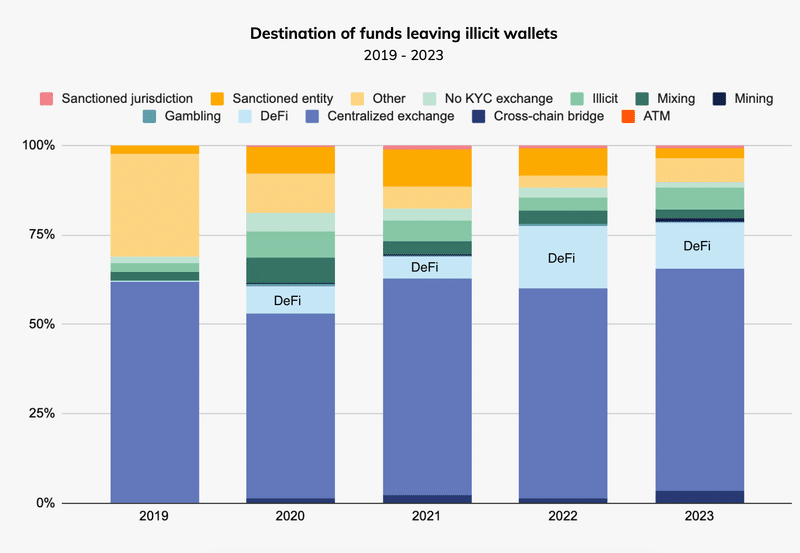

また、暗号資産マネーロンダリングは過去5年間で増加傾向にあり、特にDeFiを介した不正資金の流れが顕著になっています。

米国財務省のDeFiリスク評価報告書

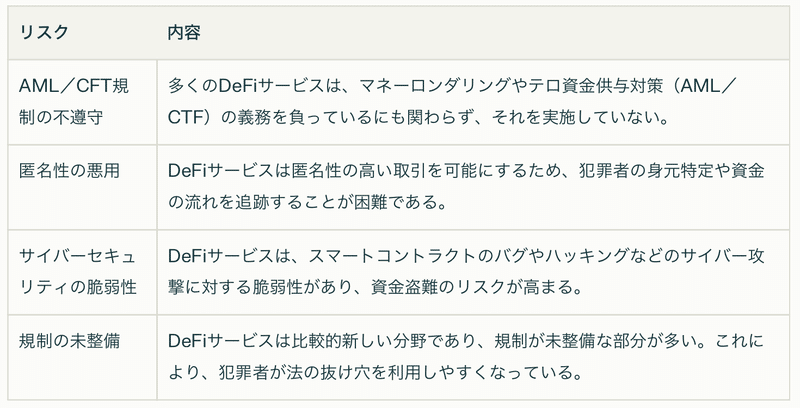

DeFiの主なリスク

米国財務省の報告書「Illicit Finance Risk Assessment of Decentralized Finance」では、DeFiの主なリスクとして、AML/CFT規制の不遵守、匿名性の悪用、サイバーセキュリティの脆弱性、規制の未整備が挙げられています。これらの要因が、犯罪者による不正資金の洗浄をDeFiサービスを通じて行いやすい環境を作り出していると指摘されています。

DeFiの不正行為と分散化の実態

財務省の報告書は、北朝鮮のハッカー集団、サイバー犯罪者、ランサムウェア攻撃者など、さまざまな犯罪者がDeFiサービスを不正に利用していることを指摘しています。ミキサーやDEX(分散型取引所)を通じた資金洗浄、ハッキングや盗難、そしてフラッシュローン攻撃などDeFi特有のスキームなどが利用されています。

また、多くのDeFiサービスが「分散型」を主張しているものの、実際には多くの場合において、管理機能の存在やコード修正などで「集中型」の管理が行われていることも報告されています。

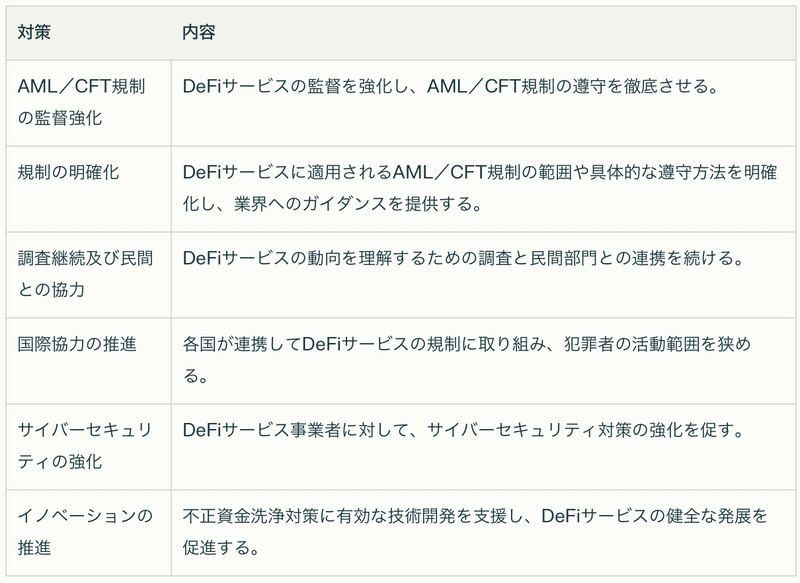

財務省、政府に対して規制強化を提言

報告書は、DeFiサービスがBSA(銀行秘密法)に基づく「金融機関」に該当する場合、AML/CFT義務を負うべきだと主張しています。

さらに、財務省は、DeFi市場におけるAML/CFTの規制・監督の強化を強く提言しています。業界に対するガイダンス提供も含まれており、この分野に対する財務省の緊急度が高いことが窺えます。

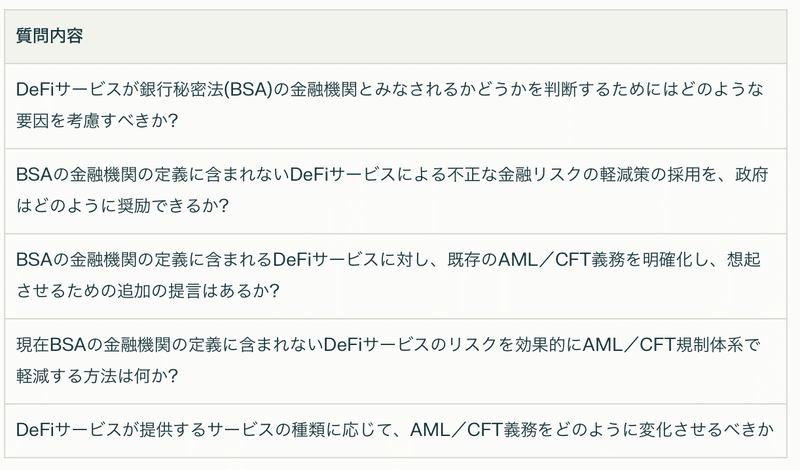

最後に、財務省は、DeFiサービスの定義やDeFiサービスのAML/CFT規制の適用範囲などについて、パブリックコメントを募集しています。

民間による新たな規制アプローチの提案

2024年1月、元FinCEN長官代理及びPolygon Labsが共同で提案した論文「真のDeFiを重要インフラとして:DeFiにおける不正金融活動対策の概念的フレームワーク」は、DeFiの分散型の特性を前提として、従来の規制手法では対応が難しいことを指摘し、DeFiプラットフォームを規制するための新しい枠組みを提案しています。論文では、DeFiプラットフォームの異なる特性に応じて、以下の3つのフレームワークに分類しています。

中央集権的要素を持つプラットフォーム:このカテゴリーは、名目上は分散型とされているものの、実質的には中央集権的な組織や個人によって運営されるDeFiプラットフォームです。具体的には、DeFiにおける「独立した管理(Independent Control)」の定義を設け、従来の金融仲介機関と同じ機能を果たすDeFiアクターを特定します。その独立して管理するアクターは「システム管理者(System Control Persons)」と定義され、従来の金融機関と同じく銀行秘密法に基づく規制義務を負うべきだと主張しています。ただし、ブロックチェーンの透明性の特徴を加味するなど、従来の規制で免除すべき点があることも指摘しています。

真に分散されたシステム(Genuine DeFi):このカテゴリーでは、自律性と分散性を持ち、金融エコシステム内で重要な役割を果たすとして、Genuine DeFiを「重要なインフラ」として扱うことを提案しています。このカテゴリーのDeFiプラットフォームは、特別な規制枠組みの下で保護されるべきと主張しています。具体的には、財務省のサイバーセキュリティ・重要インフラ保護室(OCCIP)が監督を行うことで、安全性とレジリエンスを向上させることが期待されています。

重要な通信送信者:真の分散型であるDeFiシステムとやり取りするが、自身は直接金融サービスを提供しないエンティティを「重要な通信送信者(critical communications transmitters、CCT)」と呼ぶ新しいカテゴリーの者を設置しています。このエンティティは、DeFiプラットフォームとユーザー間の重要な橋渡し訳として機能し、新たな規制対象とすることを提案しています。CCTは不正行為を防止するための活動が求められますが、銀行秘密法(BSA)の規制対象外とします。

最後に

米国財務省はDeFiに関連するリスクを認識し、それに対応するための規制の枠組みを検討しています。同時に、DeFiコミュニティや金融業界からの意見も積極的に求めており、これらの意見を反映させることで、実現可能な規制構築を目指しているようです。今後、これらの提言や質問への回答が、DeFiの健全な発展と安全な利用を促進するための規制構築にどのように役立つかが注目されます。

筆者個人としては、既存の金融システムに替わるDeFiといった新しい技術には大いに期待しているため、今回のような民間主導の提案が今後も出てくることを楽しみにしています。また、DeFiの規制に関する新たな提案があれば、今後も紹介していきます。

* * *

最後まで読んでいただきありがとうございます。よろしければ、ハートをポチッしていただくと嬉しいです。100円のサポートしていただけますと、もっと嬉しいです。情報発信をTwitterでも行っております。今後もよろしくお願いします。😊

本記載内容は、いかなる種類の法律や財務に関する助言とみなされるものではありません。 規制・状況は未確定なため、本記載内容は法律上または財務上の事業判断に使用するには適切でないことをご了承ください。

ここから先は

¥ 100

よろしければサポートお願いします!いただいたサポートはクリエイターとしての活動費に使わさせていただきます!