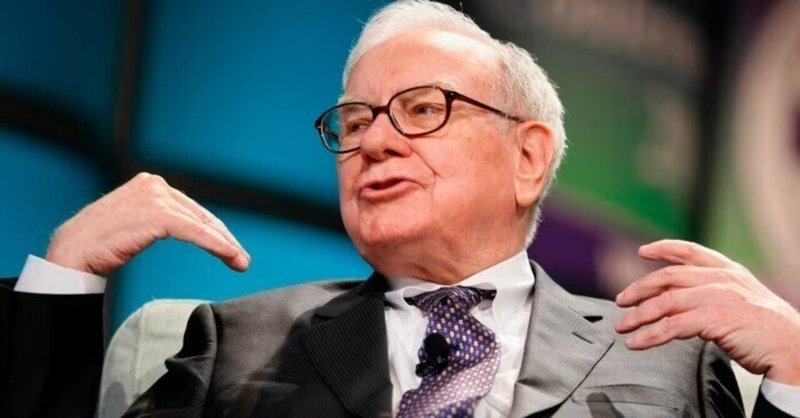

ウォーレン・バフェット率いるバークシャー・ハサウェイが株を売却、現金の山が記録的な水準に膨らむ/FTを読む

Warren Buffett’s Berkshire Hathaway sells stocks as cash pile swells to record levels

ウォーレン・バフェット率いるバークシャー・ハサウェイが株を売却、現金の山が記録的な水準に膨らむ

Conglomerate offloads more than $5bn worth of US and international shares

複合企業体が50億ドル以上相当の米国および国際株式を売却

Berkshire Hathaway’s cash pile surged to a record $157bn in a quarter in which chief executive Warren Buffett continued to sell stakes in publicly traded companies, as the so-called Oracle of Omaha found a dearth of appealing investments.

バークシャー・ハサウェイの現金の山は、いわゆるオマハの賢人が魅力的な投資先の不足に気づいたため、ウォーレン・バフェット最高経営責任者(CEO)が上場企業の株式の売却を続けた四半期に記録的な1,570億ドルに急増した。

The company sold more than $5bn worth of US and foreign stocks in the third quarter, according to results released on Saturday. The sales lifted Berkshire’s divestments of listed shares to nearly $40bn over the past year.

土曜日に発表された決算によると、同社は第3四半期に50億ドル相当の米国株と外国株を売却した。 この売却により、バークシャーの上場株式売却額は過去1年間で400億ドル近くに達した。

Investors must wait a further two weeks before they can see how Buffett adjusted Berkshire’s portfolio. But Saturday’s results filing indicated the company sold more than 12mn Chevron shares before it bought Hess for $53bn in an all-stock deal last month.

投資家はバフェット氏がバークシャーのポートフォリオをどのように調整したかを知るまでさらに2週間待たなければならない。 しかし土曜日の決算報告書によると、同社は先月全株式取引でヘスを530億ドルで買収する前に、シェブロン株1,200万株以上を売却した。

The value of Berkshire’s portfolio of shares shrank to $319bn from $353bn at the end of June, a decline fuelled by the slide in the broader stock market as investors came to believe that the Federal Reserve would keep interest rates higher for longer.

バークシャーの株式ポートフォリオの価値は6月末の3,530億ドルから3,190億ドルに縮小したが、投資家が連邦準備理事会(FRB)が長期金利を高水準に維持すると信じるようになり、株式市場全体の下落に拍車がかかった。

That has weighed on the valuations of publicly traded companies and prompted some portfolio managers to search for better returns in fixed income markets. The value of Berkshire’s stake in Apple alone dropped by more than $20bn, as shares of the iPhone maker fell 12 per cent in the three months to the end of September.

このことが上場企業の評価を圧迫し、一部のポートフォリオマネジャーが債券市場でのより良いリターンを模索するようになった。 iPhoneメーカーの株価は9月末までの3カ月間で12%下落したため、バークシャーのアップル株の価値だけでも200億ドル以上減少した。

Buffett’s investment shifts are closely scrutinised by fund managers and the wider public alike for clues as to where the 93-year-old investor sees attractive returns.

バフェット氏の投資転換は、93歳の投資家が魅力的なリターンをどこに見出すかについての手がかりを求めて、ファンドマネージャーだけでなく一般大衆も同様に厳しく精査している。

He directed the proceeds from the stock sales, as well as the cash flows Berkshire’s many businesses generated, into cash and Treasury bills. The company’s cash pile surged during the quarter by nearly $10bn to a record $157.2bn, a sum that gives it formidable firepower for acquisitions.

彼は株式売却による収益と、バークシャーの多くの事業が生み出したキャッシュフローを現金と財務省短期証券に振り向けた。 同社の現金の山は当四半期中に100億ドル近く増加して過去最高の1,572億ドルとなり、この額は同社に買収のための恐るべき火力を与えている。

Berkshire has been one of the big beneficiaries of rising US interest rates, which have climbed above 5 per cent this year. The company disclosed that the interest income it was earning on its insurance investments climbed to $1.7bn in the three-month period, lifting the sum to $5.1bn over the past 12 months. That eclipsed the total interest Berkshire earned on its cash reserves in the preceding three years combined.

バークシャーは米国金利上昇の大きな恩恵を受けてきた企業の1つで、今年に入って金利は5%を超えた。 同社は、保険投資から得た利息収入が3カ月間で17億ドルに増加し、過去12カ月間で総額が51億ドルに達したことを明らかにした。 これは、バークシャーが過去3年間に手元資金に対して得た利子の合計を合計した額を上回った。

“Rates are attractive here and it seems like it creates a hurdle or disincentive to put cash to work if you can earn 4 per-cent risk free,” said Jim Shanahan, an analyst at Edward Jones. “I would suspect that the cash balance probably continues to creep higher from here.”

エドワード・ジョーンズのアナリスト、ジム・シャナハン氏は「ここでは金利が魅力的だが、リスクなしで4%を稼ぐことができれば、現金を活用するのにハードルや意欲をそぐようなことになるようだ」と述べた。 「おそらく現金残高はここからさらに増加し続けるのではないかと思う。」

Buffett disclosed that the company repurchased $1.1bn worth of Berkshire stock in the quarter, down from $1.4bn in the second quarter. However, the filing showed purchases had accelerated in August and again in September, in a sign that the billionaire investor believed shares of the company were undervalued.

バフェット氏は、同社が当四半期に11億ドル相当のバークシャー株を買い戻したが、第2四半期の14億ドルから減少したことを明らかにした。 しかし、提出書類によると、8月に購入が加速し、9月にも再び購入が加速しており、この億万長者投資家が同社株が過小評価されていると信じている兆候だ。

The company’s operating businesses, which span the BNSF railroad, Geico insurer and aircraft parts maker Precision Castparts, reported a 41 per cent rise in profits to $10.8bn. The gains were fuelled by its insurance unit, which reported strong underwriting profits of $2.4bn, offsetting weakness at BNSF and reserves for losses tied to wildfire litigation against its utility.

BNSF鉄道、Geico保険会社、航空機部品メーカーPrecision Castpartsにまたがる同社の運営事業は、利益が41%増加して108億ドルとなったと報告した。 この利益は、保険部門が24億ドルという好調な保険引受利益を報告したことが原動力となり、BNSFの低迷と同社に対する山火事訴訟に伴う損失引当金を相殺した。

Ajit Jain, a Berkshire vice-chair who oversees its insurance operations, told shareholders at the annual meeting in May that the company had wagered heavily on the Florida insurance market and had written policies in the hurricane-prone state.

バークシャーの保険事業を監督する副会長アジット・ジェイン氏は、5月の年次総会で株主に対し、同社はフロリダの保険市場に多額の賭けをしており、ハリケーン多発州でも保険契約書を作成していたと語った。

It was a risky bet that Jain estimated could cost Berkshire as much as $15bn if the state was hit by powerful storms. But this year, the state experienced a relatively tame season.

バークシャー州が強力な嵐に見舞われた場合、バークシャーに最大150億ドルの損害が生じる可能性があるとジェイン氏は試算しており、これは危険な賭けだった。 しかし今年、州は比較的穏やかなシーズンを経験した。

Berkshire on Saturday reported that significant catastrophe losses — individual insurance losses that top $150mn — had only reached $590mn in the first nine months of the year. That figure is down from $3.9bn in the same period last year, when Hurricane Ian pummelled Florida.

バークシャーは土曜日、重大な大惨事による損失(1億5,000万ドルを超える個人保険損失)が、今年最初の9か月でわずか5億9,000万ドルに達したと報告した。 この数字は、ハリケーン・イアンがフロリダを襲った前年同期の39億ドルから減少している。

The company’s Geico auto-insurer, which had struggled to cope with payouts on claims for much of the past two years, showed improvement. The unit has shed more than 2mn policyholders this year and slashed its advertising budget as it focuses on insurance contracts it believes it can profit from.

同社傘下の自動車保険会社 Geico は、過去 2 年間の大部分において保険金支払いに苦戦していたが、改善が見られた。 同部門は今年200万人以上の保険契約者を解約し、利益が見込める保険契約に重点を置くため広告予算を削減した。

Outside of insurance, Berkshire’s earnings underscored the uneven economic growth that has confounded economists and much of the investing world. Sales slid at the apparel and shoemakers it owns, which includes Fruit of the Loom, and its real estate-related businesses which continued to struggle with lower demand given high mortgage rates. BNSF also reported lower rail shipment volumes.

保険以外のバークシャーの利益は、エコノミストや投資界の多くを当惑させている不均一な経済成長を浮き彫りにした。 フルーツ・オブ・ザ・ルームを含む傘下のアパレル・靴メーカーと、高住宅ローン金利による需要減で引き続き苦戦していた不動産関連事業の売上高が減少した。 BNSF は鉄道輸送量の減少も報告した。

However, the company’s fractional private jet ownership business NetJets reported a jump in demand from wealthy clients, and its auto dealerships reported rising sales of new vehicles.

しかし、同社のプライベートジェットの分割所有ビジネスであるネットジェッツは、富裕層顧客からの需要が急増したと報告し、自動車ディーラーは新車の販売が増加したと報告した。

“There is an emerging theme this earnings season that the lower-end consumer is starting to show some cracks, that they may not have much excess liquidity and that they are feeling the pressure from higher costs,” Shanahan added.

「この決算シーズンには、低価格帯の消費者に亀裂が見え始めていること、過剰流動性がそれほど多くない可能性があり、コスト高による圧力を感じていることが新たなテーマとなっている」とシャナハン氏は付け加えた。

Berkshire also detailed the continued fallout from the 2020 and 2022 wildfires that spread through California and Oregon. The company took a $1.4bn charge in the period for payouts its utility will probably have to make to individuals who lost their homes in the blaze, lifting the cumulative charges it has taken for the wildfires to $2.4bn.

バークシャーはまた、カリフォルニアとオレゴンに広がった2020年と2022年の山火事による継続的な影響についても詳述した。 同社は、この火災で家を失った個人に対して公益事業が支払わなければならないであろう支払い期間中に14億ドルの費用を計上し、山火事に関して同社が計上した費用の累計は24億ドルに達した。

Berkshire has warned its ultimate payouts may be far higher; plaintiffs in Oregon alone have sought $8bn in damages.

オレゴン州の原告だけでも80億ドルの損害賠償を求めているため、バークシャーは最終的な賠償額ははるかに高くなる可能性があると警告している。

The decline of the company’s stock portfolio, which is accounted for in Berkshire’s profit statement, dragged down the overall results. The company registered a net loss of $12.8bn, or $8,824 per class A share, compared with a $2.8bn net loss a year before.

バークシャーの損益計算書に計上されている同社の株式ポートフォリオの減少が全体の業績を押し下げた。 同社は、前年同期の純損失が28億ドルだったのに対し、純損失は128億ドル、つまりクラスA株1株当たり8,824ドルとなった。

Buffett has long characterised the net earnings figures as meaningless, saying the figures can be “extremely misleading to investors who have little or no knowledge of accounting rules”.

バフェット氏は長年、純利益の数字は無意味であると特徴づけており、この数字は「会計規則についてほとんどまたは全く知識のない投資家にとって非常に誤解を招く」可能性があると述べた。

英語学習と世界のニュースを!

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m