アイスタイル(3660) / 2024年6月期 第3四半期決算の解説

こんにちは、IR・CSR室です。5月10日(金)にアイスタイルの第3四半期決算発表を行いました。今回は決算説明会がありませんので、こちらで少し補足説明をさせていただきます。

決算資料はこちらからご覧いただけます。

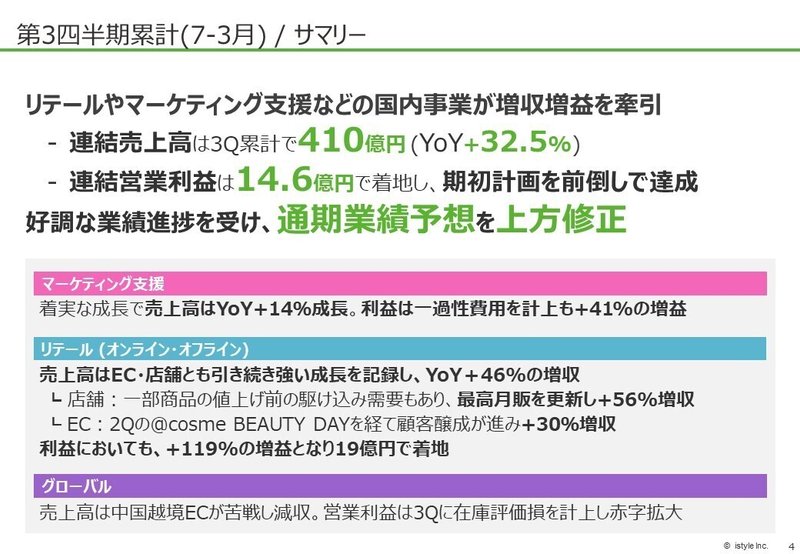

【決算概要】

それではまず、第3四半期累計の決算サマリーです。

連結売上高は3Q累計で410億円、YoY+32.5%となりました。主な要因は、リテールの増収です。リテールの店舗は3月に最高月販を更新し、ECも新規顧客の定着などで引き続き好調に推移しています。

連結営業利益においては、マーケティング支援とリテールの増収が貢献し14.5億円の着地、期初計画を前倒しで達成しました。

業績予想を上方修正しましたので、詳細は最後の方でお伝えします。

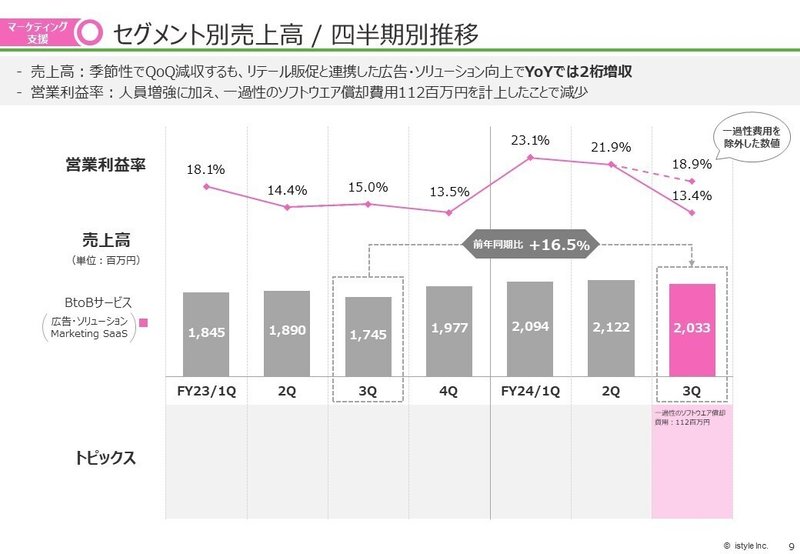

それでは、セグメント毎に見ていきましょう。まずはマーケティング支援事業です。

売上高は、季節性によりQoQで減収しましたが、リテール販促と連携した広告・ソリューション向上でYoY+16.5%となりました。

営業利益率は、人件費増と一過性のソフトウエア償却費用112百万円を計上したことで減少しました。この費用が発生した理由は、サーバーのクラウド移行において想定より前倒しで完了した部分があるため、今期において古いバージョンのソフトウエア等を一括で償却したことによるものです。

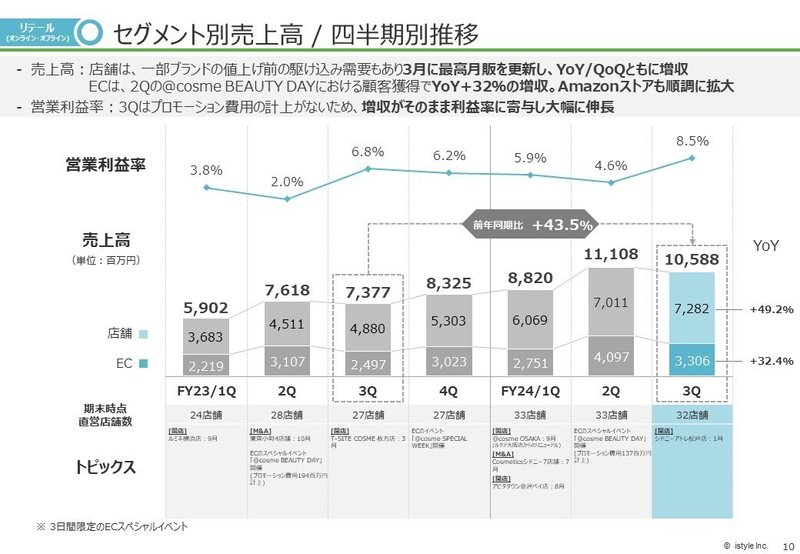

次にリテール事業(オンライン・オフライン)です。

店舗売上高は、一部ブランドの値上げ前の駆け込み需要もあり、3月に最高月販を更新しました。昨年9月にオープンした大型旗艦店「@cosme OSAKA」も引き続き好調に推移しています。

ECの売上高は、昨年12月に実施した「@cosme BEAUTY DAY」において新規獲得した顧客の定着や、Amazonストアが3ヵ月寄与したことなどにより、YoY+32.4%の増収となりました。

営業利益率においては、3QはECイベントに伴うプロモーション費用等がない為、増収がそのまま利益率に寄与し大幅に伸長しました。

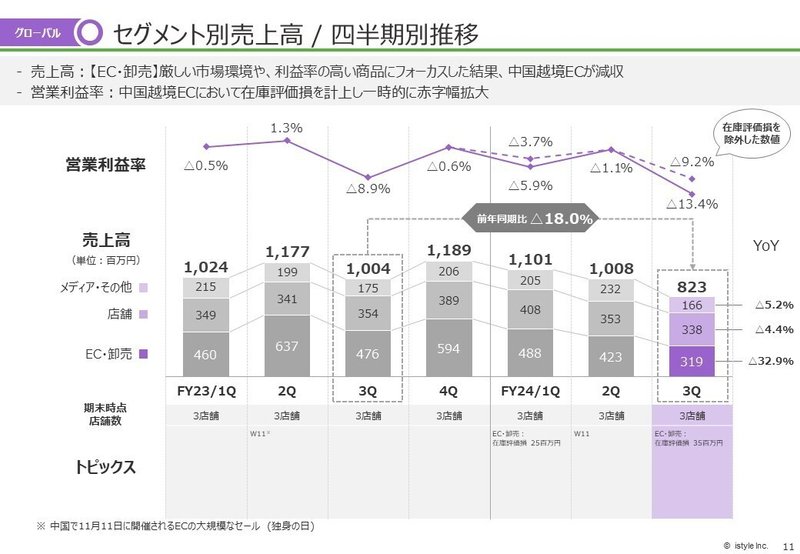

次はグローバル事業です。

売上高は、中国越境EC事業において、厳しい市場環境が続いていることや利益率の高い商品にフォーカスした結果、販売数が絞られたことで減収しました。

営業利益は、中国越境ECにおいて在庫評価損35百万円を計上し、一時的に赤字幅が拡大しました。

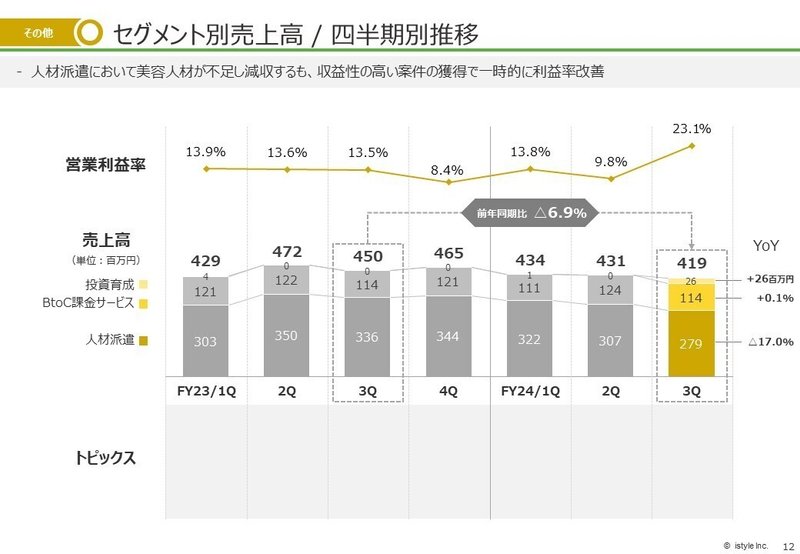

最後は、その他事業です。

売上高は、依然として派遣する美容人材が不足しており、減収となりました。

一方で、営業利益率は、同事業において収益性の高い案件を獲得できたことで一時的に向上しました。

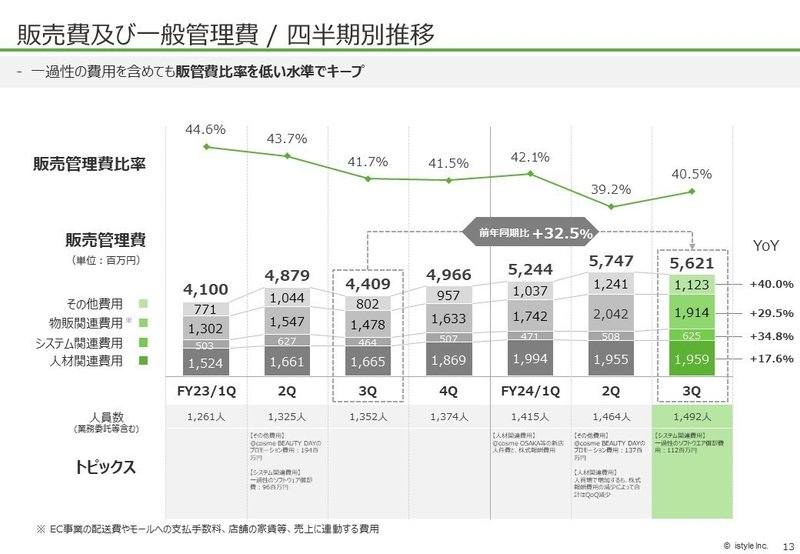

続いて、販売費及び一般管理費の推移です。

中長期的な組織強化のために、人材関連費用とその他費用における業務委託費が増加していますが、連結売上高が伸長したことで販売管理費比率はYoYで減少しました。

また、システム関連費用の主な増加要因は一過性のソフトウエア償却費用112百万円によるものです。

物販関連費用はリテールの売上高に連動する変動費であるため、YoYで増加しています。

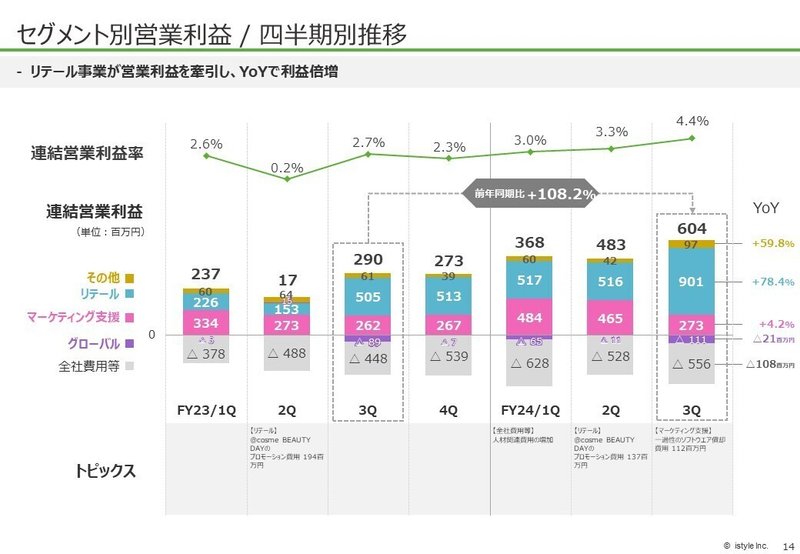

次にセグメント別の営業利益推移です。

マーケティング支援の一過性のソフトウエア償却費計上やグローバルの赤字幅拡大があったものの、リテールが大きく成長したことで連結としては増益となりました。

【直近の運営サービスの状況】

続いて直近の運営サービスの状況です。

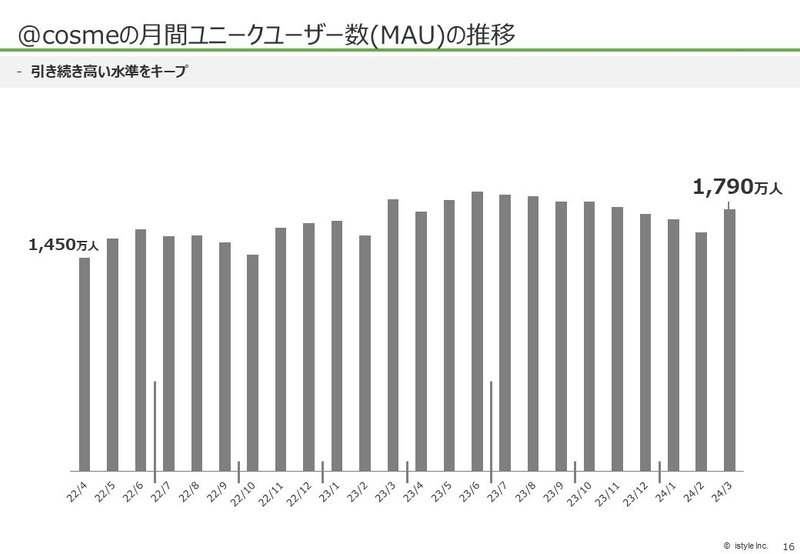

まずは月間ユニークユーザー(MAU)の推移ですが、引き続き高い水準をキープしています。

次は、今年2月に資本業務提携したトレンダーズ㈱との協業進捗についてです。

相互のサービスを掛け合わせた共同広告メニューを販売開始しました。まずは第一弾として、各々のクライアントに提案し連携強化を図っています。

引き続き、共同サービスの開発で一貫性のあるブランドコミュニケーションの実現を目指します!

続いては、JR東日本「TRAIN TV」とのコラボレーション番組についてです。

既にご覧になった方も多いかと思いますが、「Rebeauty by @cosme」と題して、首都圏主要10路線とゆりかもめの車内デジタルサイネージで映像コンテンツを放映しています!定期的に内容も更新されますので、乗車された方はぜひご覧ください!

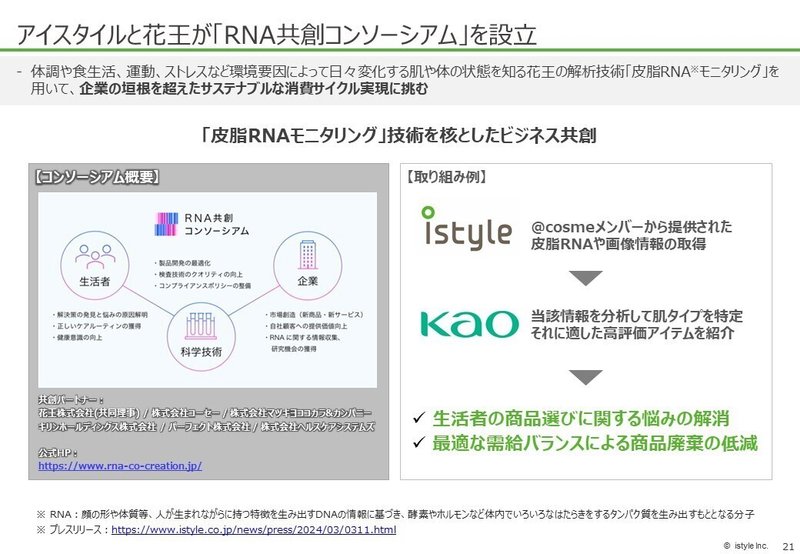

最後は、花王との「RNA共創コンソーシアム」の設立についてです。

花王の解析技術「皮脂RNAモニタリング」を用いることで、生活者の商品選びに関する悩みの解消や、最適な需給バランスによる商品破棄の低減など、サステナブルな消費サイクルの実現に挑みます。

【2024年6月期 通期業績予想の修正】

冒頭でお伝えしたとおり、直近の好調な業績動向を鑑み、通期業績予想を上方修正しました。

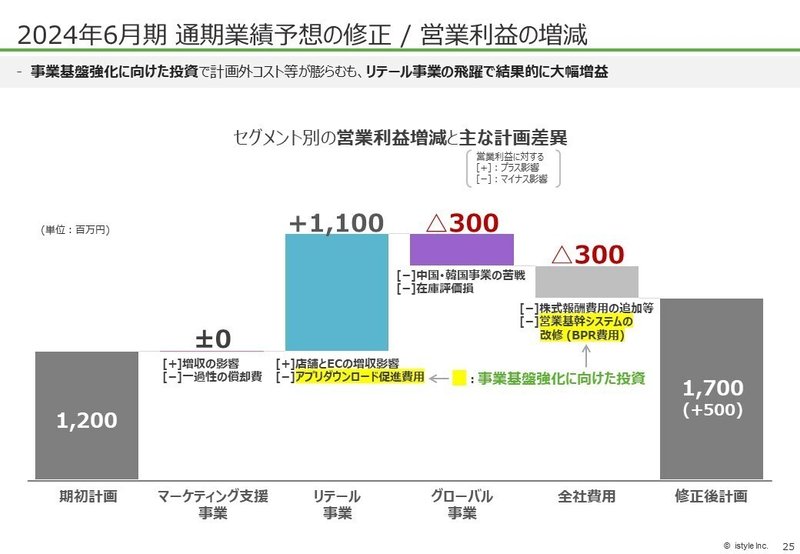

セグメント毎の内訳はこちらです。

リテールを筆頭に国内事業が好調で、売上高・利益ともに期初計画を上回る見込みです。グローバルは、中国越境ECや韓国事業における市場環境が想定よりも厳しいことから赤字拡大となりました。

全社費用等が増えているのは、好調な業績進捗により株式報酬の条件が前倒しで達成されたことで、その費用が追加されたことによるものです。

今回、各段階利益が期初計画を前倒しで達成しており、その背景を営業利益の増減内訳として記載しています。

一番増益に寄与したのがリテール事業の増収です。

一方で、事業基盤強化に向けた投資として、アプリダウンロードの促進や営業基幹システムの改善(BPR費用)など計画外コストを予定していますが、リテール事業の飛躍により結果として連結では大幅に増益となる見込みです。

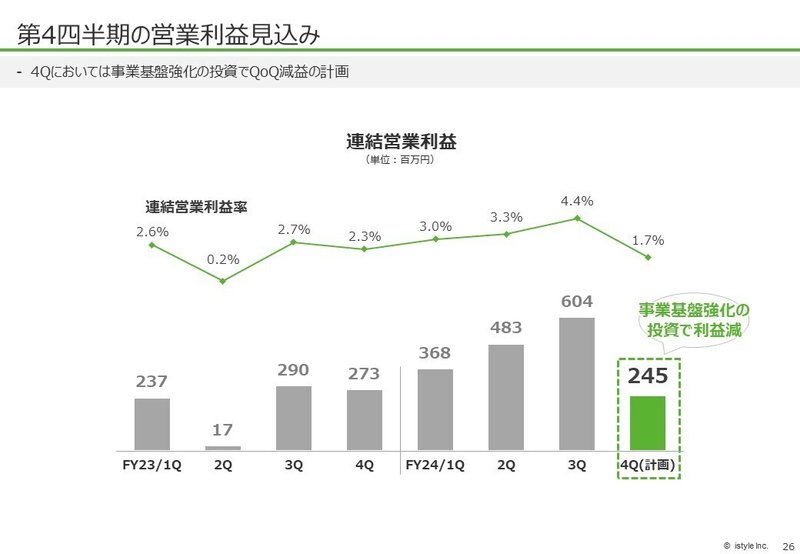

第4四半期の営業利益については、前述のとおり事業基盤強化の投資を予定しているため、QoQで減益の計画です。

【最後に】

長かったコロナ禍を抜けて、ようやく賑やかさを取り戻した化粧品業界。インバウンド需要も回復したことで、お店では海外のお客様がお買い物を楽しんでいらっしゃる様子もよく目にするようになりました。

今期は大型旗艦店「@cosme OSAKA」のオープンやAmazon.co.jpでのストアオープン、トレンダーズ㈱との提携など、アイスタイルが目指す中長期成長の土台作りが着実に進みました。残りの数ヵ月も気を抜かずに、しっかり走り抜けます!