自分に相続税が発生するかどうかの判断【第1回目:親族図と不動産】

はじめに.全5回の「シリーズ化」の目的

今回より、全5回に分けて「自分に相続税が発生するかどうかの判断」をテーマに数値事例を交えて投稿していきます。全5回を読んでいただくと必ず「準備に向けての次のアクションが分かり」、「自分に相続税が発生するかどうかの判断」できるようになりますので、ぜひ最後までお付き合いください。

当たり前のお話になりますが「相続」と「相続税」は別物です。相続は一生の中で必ず一度は関係してきますが、相続税は現行制度上、100人中9人の課税割合となっています。一生の中で必ず一度は関係してきます相続。大切な人を亡くした後の「10か月までの」スケジュールを前半・後半に分けて、以下のnote記事をUPしました。

相続の話が分かりましたら、次は相続税。100人中9人の課税割合ですが、はたして「自分に相続税が発生するかどうかの判断」って迷うのではないでしょうか?特にボーダーライン上の方達は・・・。

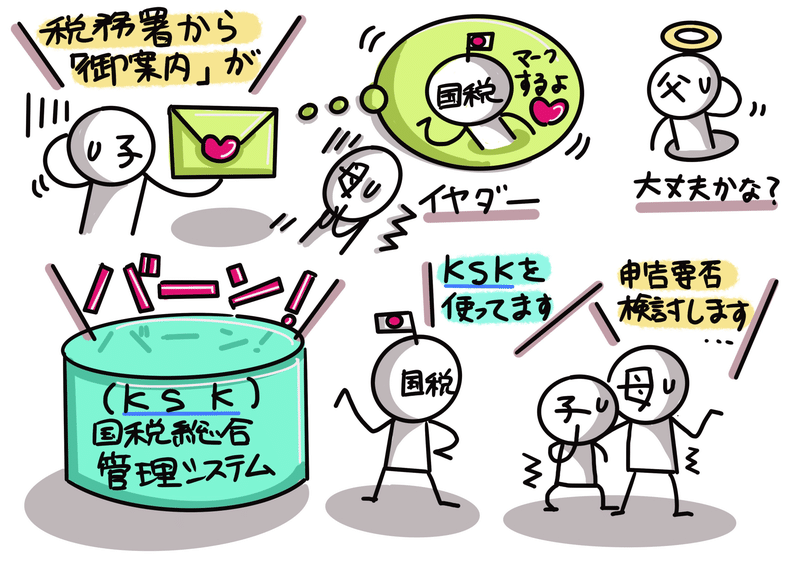

相続発生の約半年後に、税務署は巨大な「国税総合管理システム(KSK)」のデータベースをもとに納税者になりそうな人にロックオンして「相続税の申告等についての御案内」と一緒に「相続税の申告要否検討表」を遺族宛に郵送してきます。

しかし、この半年後の郵送を待っていたら準備面で遅すぎるのでは。近年、税務署は申告書を一切提出しなかった無申告者への税務調査を積極的に行っています。相続税は所得税の補完税。一生に一度しか機会がない税金なので、税務署はKSK眺めながら虎視眈々と納税者を狙っていることが想像できます。

相続税に関する情報ニーズ(読者層)は、ボーダーライン上にある!!

この考えのもと、全5回に分けて「自分に相続税が発生するかどうかの判断」をテーマに数値事例を交えて投稿していきます。各回の構成になりますが、各回の前半は上図①で送付される「相続税の申告要否検討表」をベースに「自分に相続税が発生するかどうかの判断」をストレートに説明します。

つまり相続開始半年後の「相続税の申告等についての御案内」を待たなくても、今から下図②の数値シミュレーションをやっておこう!というのが全5回のシリーズの目的です。

そして各回の後半は、前半で計算した内容を「相続税申告書の記入」にどのようにあてはめていくかを説明します。ゆえにこの後半は、相続税の納税義務がない人(100人中91人)は「読まなくても良い」内容になります。

裏を返せば各回の前半は「100人中100人」までいかなくても、相続税が課税されるかどうかボーダーラインにあるのでは?と感じる読者まで読者層が一気に広がると考えています。では第1回目の目次を見てまいりましょう。

1.数値事例の紹介(各回共通)

当シリーズでは、ごくごく「普通の」相続税納税義務者のケースを想定しています。この基本事例を通じて、ご自身のケースにあてはめていただければとおもいます。では見ていきましょう!

〇〇食品(株)の取締役であった日本太郎さんは、令和4年12月12日入院先の〇〇病院で死亡し、同居の親族である日本法子さんは、同日死亡届を新宿区役所に提出しました。

被相続人(日本太郎)の相続関係者を戸籍謄本で確認したところ、下図③の親族図のとおり、日本法子さん(妻)、日本令太さん(長男)、日本令子さん(長女)、日本令次さん(養子)の4人が相続人で、法定相続人の数も4人です。なお、相続関係者に相続放棄者はおらず、相続時精算課税適用者もいません。また令和5年9月15日に、全ての遺産の分割協議が成立しています。

遺産などの内容ですが、今回は第1回なので全ての遺産状況を列挙します。第2回以降は関係する遺産状況のみピックアップしていきます。

2.今回(不動産)のみピックアップ

では「相続税の申告要否検討表」の今回の範囲をご紹介しますと下図⑥の通りになります。まず登記簿謄本、親族図等からの情報です。

次に不動産の状況で、下図⑧の通りになります。

上図⑧の通り、土地の価額は72,626,400円と算出されていますが、今回の前提条件としては「ざっくり計算した」正面路線価=680,000円の地積100㎡で算出し、「相続税の申告要否検討表」の数値とする訳です。

680,000円×100㎡=68,000,000円

正直申し上げますと、相続税の申告で一番難しいのが土地の評価です。もし詳細を確認されたい方は、以下のnote記事をご参照ください。今回の目的は相続税額の正確な算出ではなく、あくまで相続税がかかるか否かの判定なので「あまり深入りしないよう」にお願いします。

では「相続税の申告要否検討表」の数値を埋めていきましょう。上図⑧の事例と「ざっくり計算した」土地価額68,000,000円で埋めていくことになります。また家屋分8,000,000円も一緒に埋めていきます。

以上で今回(第1回)の範囲である「親族図と不動産」は終わりました。ここまでは「相続税の申告が不要」な方でも計算しておきたい最低限の範囲になります。

以下、不動産関連での相続税申告書の作成方法を見ていきます。「相続税の申告が必要」な方のみご覧いただき、「相続税の申告が不要」な方はご覧いただかなくて大丈夫な部分になります。

以下は相続税申告が必要な方のみお読みください

3.相続税申告との関係(不動産)

これからは、当シリーズ全5回ご覧いただき「相続税の申告が必要」と判断された方のみご覧いただくパートになります。

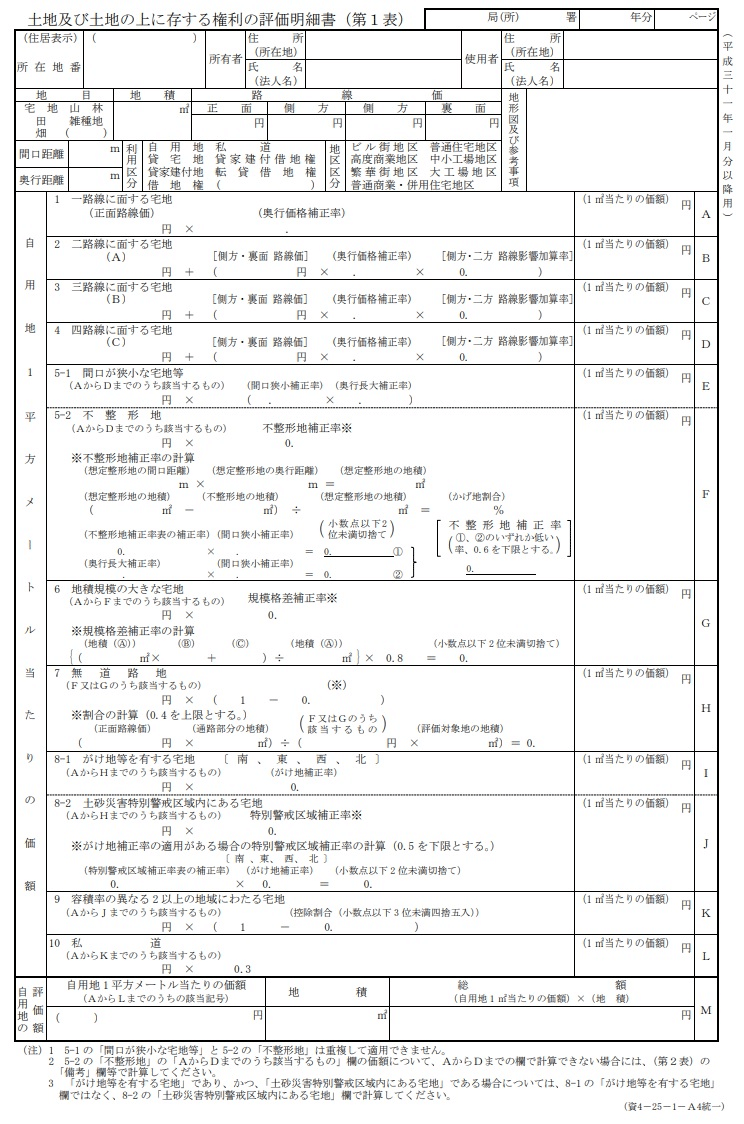

繰り返しにはなりますが、相続税の申告で一番難しいのが土地の評価です。今回は「宅地」の評価になりますが、宅地は路線価方式または倍率方式のいずれかで評価します。路線価が定められているか否かで評価方法がきまってきます。一般的に市街地にある宅地は路線価方式で、市街地から離れた宅地は倍率方式で評価される場合が多いです。

そして事例に沿って「土地及び土地の上に存する経理の評価明細書」を埋めてみました。また奥行価格補正率等の数値は国税庁ホームページでも参照することができます。

この時点から相続税申告の流れ(フロー)を意識します。フローは下図⑭のようになり、さらに先の第15表(種類別価格)まで想定しますと、より効率的に申告書の作成ができるようになります。

3-1.小規模宅地等の特例

まず第11・11の2表の付表1「小規模宅地等についての課税価格の計算明細書」を埋めます。

小規模宅地等の特例とは、残された親族の暮らしに必要な土地への相続税の負担が軽くなる特例です。当事例では、被相続人の配偶者である日本法子さんは、80%の土地評価額の減額を受けられることになります。

72,626,400円×20%=14,525,280円 ・・・80%OFFって大きいですよね!

ちなみに小規模宅地等の特例。前半に出てきました「相続税の申告要否検討表」では複雑になるので出てきませんでした。でも節税効果が大きなお得な特例ともいえますので、ぜひ適用できるかの確認ください!ご参考までのnote記事のリンクも貼り付けました。

3-2.土地の記入

当記事では、土地の評価まで詳細説明すると論点がボケますので、土地評価関連のnote記事「まるっと財産評価【後編:土地評価】」の紹介に留め、第11表(相続税がかかる財産の明細書)と第15表(相続財産の種類別価格表)の記入方法を中心に説明します。

上図⑬の「土地及び土地の上に存する経理の評価明細書」をご覧いただき分かりますように当事例は「二路線に関する宅地」でした。一路線より多く道路に面していることから土地の評価は上がる理屈になります。

そして小規模宅地等の特例を適用した後の評価額は、上図⑮の通り、14,525,280円になり、第11表(相続税がかかる財産の明細書)と第15表(相続財産の種類別価格表)に数値転記していきます。

3-3.家屋等の評価

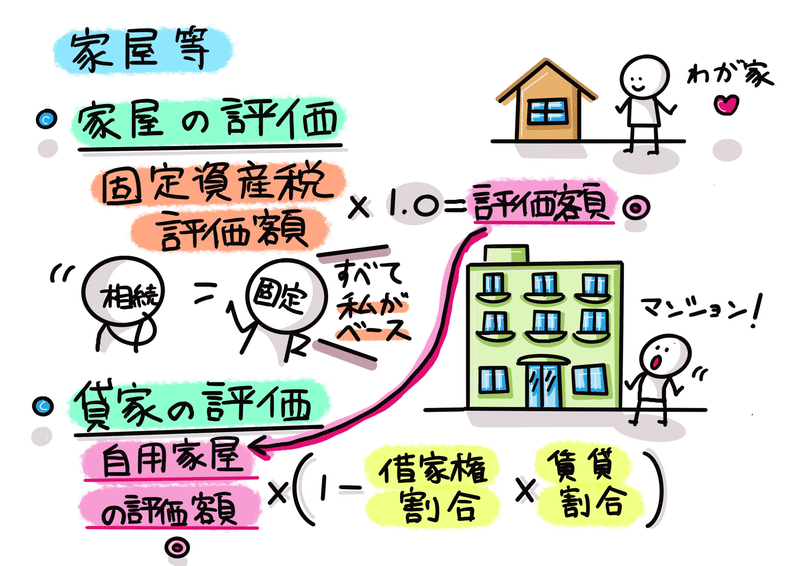

土地が終わりましたら、次は家屋です。家屋(建物)の評価は土地と比べるとシンプルです。そして家屋には、住まいや店舗、事務所など、いろいろな種類のものがありますが、全て固定資産税評価額をもとに評価します。下図⑳をご覧ください。

固定資産税評価額がベースになりますので、毎年、土地所在地の市区町村役場(東京23区の場合は都税事務所)から郵送されます「固定資産税課税明細書」を使用することになります。

まず上図⑳の上段「家屋の評価」です。自宅など亡くなった方が自分で使っていた家屋、人に無償で使わせていた家屋、誰も使っていない空き家などのことを自用家屋といいます。固定資産材評価額に、評価通達別表1に定める倍率1.0倍を乗じて評価します(財産評価基本通達89)。

固定資産税評価額×1.0

次に上図⑳の下段「貸家の評価」です。賃貸アパートや賃貸マンションの1棟全体を人に貸し、家賃を受け取っていた場合は、次の方法で評価します(財産評価基本通達93)。

自用家屋の評価額×(1-借家権割合×賃貸割合)

上式の借家権割合は現在一律30%で定められていますので、もし戸建ての貸家で賃貸割合100%だと、固定資産税評価額の70%が貸家の評価になります。よく「マンション経営で節税しましょう」という不動産屋の営業トークは、このロジックを使って30%課税価格を減額する訳です。ただし、死亡日に入居者がいない場合には、自家用家屋として評価します。つまり借家権割合30%引きができなくなるので注意が必要です。

また賃貸割合とは「有償で貸している割合」のことをいいます。賃貸アパートや賃貸マンションでは1棟の中で、入居者のいる部屋と空室が混在している場合がありますので、入居者がいる部分だけを低く評価する訳です。

上図⑧の相続財産の内容(不動産)より家屋の評価額は8,000,000円になり、土地同様、第11表(相続税がかかる財産の明細書)と第15表(相続財産の種類別価格表)に数値転記していきます。

以上で、今回の範囲である「不動産」の説明は終了します。次回予告ですが「相続税の申告要否検討表」に沿って、下図㉓の赤枠部分の有価証券・現金貯金等の部分を説明していきます。

当シリーズ全般で使っています数値事例等は、以下を参考にしています。

・福田真弓『自分でできる相続税申告』自由国民社、2023年6月26日。

<以上となります。最後まで読んで頂き、ありがとうございました。>

この記事が気に入ったらサポートをしてみませんか?