23.10.18来年24年開始の新NISA 現行NISAでお試しの上、本格運用へ

2024年1月から新NISAスタート

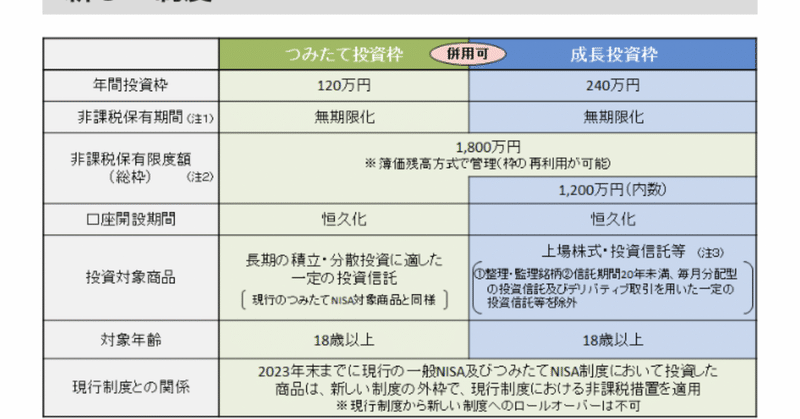

来年2024年1月から新NISAが始まります。

現行NISAとの差異は以下、現行NISA枠で株式投資を試行錯誤した上で、本格的に長期投資を見据えた新NISAの運用方針を決めていければスムーズです。

特に現行NISAで積み立てた金額は新NISAと並行して非課税で運用できるメリットがあります。さらにジュニアNISAは今年で廃止につき教育費の資金形成に向けて駆け込みで積み立てるべきです。

そもそものNISAのメリット/デメリット

⭕️利益(運用益/配当)向け税金(約20%)不要

❌損益通算不可(損失分で税金減額できない)

新NISA&現行NISAの主な差異

・1800万円枠の売買は自由(年間360万円内)

・税金の支払いが不要な期間は無制限

株式投資のリスク3要因とそれらの対策

▶️銘柄リスク

→分散投資(多銘柄で運用(インデックス/ETF))

→投資信託(銘柄選定はプロ任せ)

*手数料はインデックス&ETFの方が安くお得

*配当銘柄は全額配当ゲット(非課税)でお得

▶️お金リスク

→積立(ドルコスト法(毎月定額投資で平均化))

360万円/年✖️最短5(年)で1,800万円到達

▶️時間リスク

→長期投資(株価変動の平均化(=右肩上がり))

126 or 72の法則*で将来の貯蓄額を見積り*72(一括) =投資総額の2倍になる年数✖️金利*126(積立)=投資総額の2倍になる年数✖️金利

・72(一括):最短5年で貯めた1800万円を14年運用

・126(積立):6万円/月で25年間積立

一般的にNISA枠は老後資産の蓄えを目的に長期投資されます。運用時のコスト(売買手数料/運用報酬)は運用期間(10年以上)により積み上がるため重要なチェック項目です。

例えばネット証券(SBI/楽天)は株式売買の手数料ゼロで他の証券会社よりお得、直近では個人投資家の口座開設が殺到しています。

一方で投資信託はプロ任せな分、運用報酬(コスト)が高くつきます。

今後、株式投資の環境は国主導で国民の貯蓄→投資へ意識改革させるためメリットを享受し易くなる見込みです。加えて日本株は東証要請を受けて売買しやすい金額に変更(分割)させられ配当銘柄は買い易くなります。

日々の株式投資に関する情報のブラッシュアップは投資成績を向上させ豊かな生活を迎える原動力/分岐点になります。主な情報源は動画や書籍、IRフェアなどです。

🔸情報源のルート

【動画】

・両学長リベラルアーツ

・お金の学まなびば(レオスキャピタル)

・NIKKEIマネーのまなび

【書籍】

・日経新聞

・四季報(主に個別銘柄/配当銘柄の選定)

【IRフェア】

・日経IR個人投資家向け

・資産運用EXPO

【その他】

・四季報オンライン(無料セミナー)

・ログミーファイナンス(個別銘柄/セミナー)

本業を含めた複数の収入源は日常生活のセーフティーネットの強みとなります。株式投資は本業以外の収入源として魅力的でありNISAは有効に活用すべきツールです。

この記事が気に入ったらサポートをしてみませんか?