3rd_w_ver1.2 ロジック説明

メインロジック

3rd_Wのメインロジックはプライスアクショントレードです。

プライスアクショントレードというのは、複雑なテクニカル指標を使わず、値動きとローソク足だけに注目することによってトレードをしていくシンプルな取引です。 プライスアクションとは、その名のとおり為替相場の「値動きの特性」を指しているんです。 単純にプライスアクションと言っても、多数の型があり、しかも多通貨を監視するのは兼業トレーダーには時間的に難しい事です。 3rdシステムは、前日の日足プライスアクション特性を生かし、必要な情報をお知らせをし、前日のの値幅を1波と見立て、その値幅(3波)の獲得を狙うトレードロジックです。 Day~スイング寄りの短期~中期型になります。 トレーダー当日に行う作業は、取引位置の指定だけです。

〇ロジックの説明

基本的には、3波は1波より値幅とれるセオリーがあり環境認識(MTF)を行いトレンド把握してトレードを行う必要があります。 一般的に意識されるのは、前取引日の高値・安値が必ず意識されるポイントである為、まとめると以下のようになります。

①日足の場合は前月の高値・安値 ②4時間足であれば前週の高値・安値 ③1時間足であれば前日の高値・安値 ※3rdロジックは1時間足である為 ”①前日の高値・安値” となります。

〇フェーズ1(EAがお知らせします)

1・1波の認識と確定

前日足確定レベルの波の終わりを示唆し通貨の方向感の確認し、プライスアクション(日足)の発生でトレンドを判断しその波を1時間足の1波と判定します。条件が合い判定できた型をお知らせします。 通貨ペアは28通貨+ゴールド、プライスアクションは12種

〇フェーズ2 エントリー(ユーザーが行います)

2・データベースを活用します。

前日の安値、高値から考えて、そこの価格帯から上昇するのか下落するのか、あるいはさらに前日よりも小幅な値動きに留まろうとしているのか、これを理解している(知る)だけでも、かなりトレード成績はかわっていくものです。そこで、データベースを活用していきます。

データベースには、PAの方向・全体勝率・曜日別勝率・獲得量など必要な情報が記載されています。 そのデータベースをもとにしてエントリー判断をします。

3・2波の終点と3波の始点を捉える(エントリー)

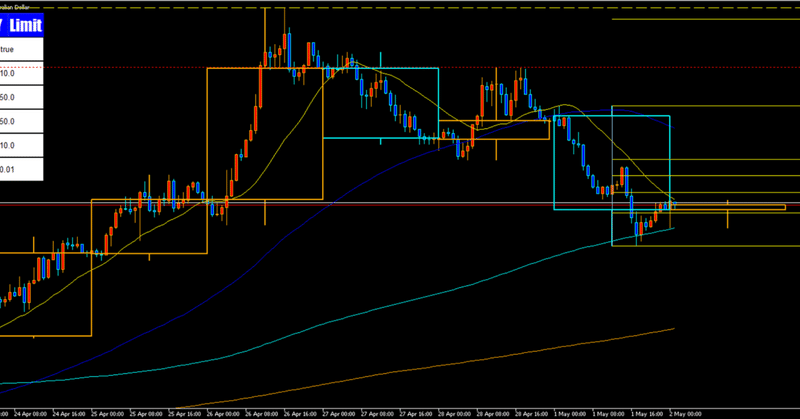

プライスアクションの通知を受けたら、3rd_wの画面にある通貨ペアボタンクリックします。クリックされた通貨ペアのチャートが立上りエントリー準備となります。チャートには方向に合ったフイボナッチ・移動平均線・MTFが描画されています。

PAのお知らせを受けたら、トレンドが発生と認識します。 「押し目買い・戻り売り」ですから、トレンドが発生して、反発したときがスタートです。 フィボナッチと移動平均線を使いそのフィボナッチ範囲内でエントリーします。

3-1・エントリーの判断

「フィボナッチリトレースメント」を引くルールは 「安値 → 高値(上昇トレンド)」 「高値 → 安値(下降トレンド)」に向かって引きます。 つまり、お知らせがbuyなら下から上へ、sellなら上から下へ引く事を システムで行っています。 主要なフィボナッチ比率「23.6%」「38.2%」「61.8%」のラインで反発すると、「押し目買い・戻り売り」=3波が発生する可能性が高いと考えます。黄金比の比率で「押し目」「戻り」が形成されることを信じた順張りトレードとなります。 反発点の見極めには、ボリンジャーバンドのセンターを表示させ使用します。 SMA 20=1Hセンター・80=4Hセンター・200・480=D1センター・2400=W1センター とし表示しています。

SMAの乖離(Fiboの上下にあるか?)でも反発点を判断し、 SMAの交差するところも考慮します。 見極めが煮詰まってきたら、下位足M5→M15→のダウの転嫁確定を待ってエントリーします。ワンクリックでも、指値注文でも大丈夫です。

エントリー例

〇「38.2%」のラインで反発を確認してエントリー 「38.2%」のラインで「押し目」「戻り」が形成されて、反発した段階でエントリーします。 「38.2%」のライン近辺で、為替レートが上下することもあるので「38.2%」のラインと「50%」のラインの間ぐらいになれば、反発と判断してエントリーするのが良いでしょう。エントリー方向は、通知のあるトレンドの順張り方向です。

損切り例

「38.2%」のラインと「50%」のラインの間ぐらいでエントリーしたとします。と思っても、実は一時的なもので、もう一度「50%」のラインに戻ってしまうこともあります。 このときは「50%」のライン、もしくは「50%」のラインのやや上で「損切り」してしまいましょう。もし、含み損にメンタルが耐えられるのなら、最終ラインは「61.8%」のラインのやや上です。

3-2・利確位置の設定

トレードは分析が9割と言われています。どんなに良いと言われている手法でも、分析や戦略が出来ていないと相場に振り回されてします。 原則として前日の値幅を狙いに行きまが、通貨ペア毎のPAの種類やプローカーによって、狙う値幅も変わってくる事を理解して、蓄積したデータを活用し、曜日ごとの高確率の出現PAを狙いしっかりと値幅を取りましょう。

3-3・トレール機能

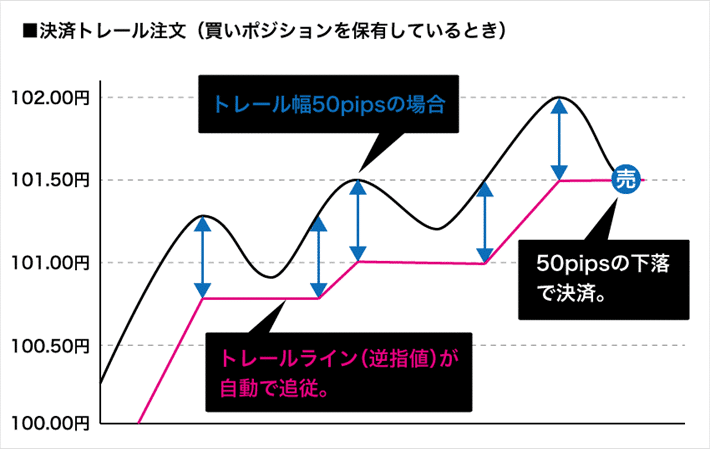

トレール注文とは? トレール注文は、正しくはトレーリング・ストップ注文(Trailing Stop Order)と言います。直訳すると、追従するストップ注文(逆指値注文)という意味があるように、トレール注文のベースは逆指値注文です。

逆指値注文とは 決済で逆指値注文を使うとき、事前に今より不利な価格で発注しておく注文です。含み益のときは利食い、含み損のときは損切りができ、最終撤退ラインをあらかじめ仕込んでおくイメージとなります。

トレール注文では必ず「トレール幅」を指定します。レートの高値(買いポジションの場合)と一定のトレール幅を保つことで、トレールライン(損切りのレート)が切り上がっていく仕組みとなります。そして上昇局面なら、一度上がったトレールラインは、下がることはありません。

売りポジションを保有するときも、買いで決済トレール注文をするときと考え方は一緒です。

〇メリット

トレンド相場との相性が抜群によい。 トレンドが強く、さらに長期間にかけてトレンドが継続するほど、利益を伸ばせる。 損失限定を相場のトレンドに追従させることができる。

〇デメリット

レンジ相場(ボックス相場)とは相性が良くないので、トレンドの見極めが必要。 最高値(最安値)で決済できる注文方法ではない。 チャートのノイズに弱く、トレール幅の選定は慎重に行わなければいけない。

トレール注文は順張りトレードで使う注文方法であり、レンジ相場の天底でトレードするような逆張りで使うものではありません。 したがってトレードスタイルとしては、「上昇トレンド(下降トレンド)はこのまま継続するだろう。」と判断する順張りに限定された注文方法となります。 つまり継続的に一方向に推移するときに、とても有効的な注文方法となります。

〇トレール幅の決定

そのときどきの相場によって変動率は異なるため、トレール幅も発注のたびに算出しなければいけません。 変動率からトレール幅を決めるのが一般的です。 一番計算しやすいのが2%ルールからの算出方法です。 テクニカル指標でトレール幅をなかなか決められないなら、損失の許容範囲は総資産の何%までと決めておくやり方もあります。 許容範囲は総資産の何%までと決めておくやり方もあります。 例えば、30万円の資金で損失は2%のルールでトレードするとしたら、ワントレードの最大損失額は6,000円です。 この場合トレール幅は60pipsとなります。 元手となる資金 ✕ 0.02(2%の場合)です。 その他には、「ボリンジャーバンド」「ATR」を使った方法もあります。

3-4・SL位置の目安

SL位置の目安はFibo0.618の少し上~0.786です。

3-5・建値SL機能

相場が建値に達したところで決済することを「建値決済」、あるいは「建値撤退」といいます。エントリーしたときと同じ値で決済するので、損益としては±0で、設定幅で取引を終えることを意味します。 建値決済が用いられる局面は、期待とは逆方向に相場が動きそうなときに有効な手段です。 例えば「相場が上昇。もう少し上がったら利益確定しよう!」と思っていたにも関わらず下降に転じてしまった場合などなど。 基本的には建値SLは、0 がお勧めです。

3-6・プライスアクション毎の特性と目安

〇アウトサイドバー(陽線)(陰線)

Fibo 0.382~0.618でトレード 利確は前日幅・損切りは0.618より少し上 マイナー通貨は進捗が遅いので注意が必要

〇エンゴルフィンバー(陽線)(陰線)

Fibo 0.382~0.618少し上でトレード 利確は前日幅の70%・損切りは0.786 付近

〇毛抜き底・毛抜き天井

前日高安値をブレイクしない事を確認して注意する。 利確は前日幅の60%

〇はらみ足 上下(インサイドバー)

前前日高安値をブレイクしない事を確認してブレイク確認後トレード

利確は前前日幅の60%

〇買い・売りのピンバー

Fibo 0.236より下でINーチャート確認ですぐに入る事もある。 利確は足の長さの倍数 損切りは1:2

〇ブレイク系

アセトラブレイク・ディセトラブレイク・ペナントブレイク・フラッグブレイク・持ち合いブレイク

通知はブレイク時のお知らせです。(1波発生時に通知) データベース記載されている数値は1波を狙った時の数値です。 タイミングが合えば、1波を狙ってエントリーします。 ですが、仕事中などでタイミングが掴めない時は、 焦らずに基本の通りに3波を指値で狙ってください。

ブレイク通知後も多少揉み合う可能性があるので、しばらくは静観ブレイク確定を待って3波をねらいます。 天井示唆陰線なら前前日の安値から前日の高値を1波とし3波を待つ 底 示唆陽線なら前前日の高値から前日の安値を1波とし3波を待つ

4・資金管理(Money)

〇利益ではなく損失に着目しましょう。

これから、1年でどれくらい儲けようとか、どのくらいで資金が増えるかお金が増える事ばかりに目が向きがちです。

でも、資金管理では、

どれだけの損失なら許容でき どれだけでで損失を抑制できるか

というリスク面から考えていく事が大切です。

何故かというと、将来の相場での成績は誰にも分らず、将来の利益の大きさは、トレーダーが決定できないからです。 しかし、将来の損失の大きさは、ルールを決める事でトレーダー自身が決める事が出来るからです。 つまり、トレダー自身がアンリ出来る事は、利益面ではなく損失面だけだということを理解してください。とても重要な事です。

トレードに使用するお金は必ず余剰資金で運用してください。

余剰資金は自分が自由に使えるお金で、失ったら嫌だけど、失っても何とかなるお金の事です。 基本的に余剰資金の1/3で運用します。

これは、最悪な結果でも1/3の資金を失うだけで済めば再起が可能だからです。

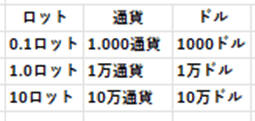

〇通貨の単位

まずは下記の単位を覚えましょう (※分かりやすくするために1ドル=100円で計算しています)

注文をする単位を「lot(ロット)」と言います 国内口座のほとんどは1ロット=1万通貨としています。 海外口座では1ロット=10万通貨 10万通貨=10万ドル 10万ドル=1000万円(※レートが1ドル100円の時)となります。

※ここがポイント 国内、海外問わずレバレッジが高いと少額で取引ができ利益を生み出す事ができます。しかし、その逆が多く順調に積み上げた利益が、数回の負けで一気に目減りをしていきます。なので、少ない資金でのハイレバレッジはコツドカにもなりますので、しっかりとした資金管理をしていきましょう。

〇鉄板と言われる資金管理法

定率法による資金管理

レバレッジを最大限活用した安全な資金管理ルール『2%ルール』 2%の資金管理とは、 『1トレードの最大リスクを総資金の2%以内に抑える』 手法のことです。 自己資金が10万円であれば、1トレードのリスクは2,000円 自己資金が100万円であれば、1トレードのリスクは20,000円 となります。

この2%資金管理方法の特徴は、リスクを固定してポジションサイズを変えていくので、レバレッジを最大限に活かすことができます。 リスクが自己資金の2%以内であればレバレッジは1000倍でも大丈夫です。スキャルピングやデイトレードをしているトレーダーであれば、この資金管理方法が最適だといわれています。

勝率の良い手法であれば2%→3%と上げていく事も可能です。ただし上限は5%くらいが推奨です。 やってみるとわかりますが、リスクが大きいと精神面の負担が半端無いです

〇リスク・損失額を決めた後のLotの決め方

取引枚数(Lotサイズ)の計算式

以下の計算式はクロス円の取引する場合の計算式です。 USDJPYなどクロス円では日本円換算値は100円になります。

自己資金 × 2% ÷ 損切り幅(Pips)÷ 100(円)

クロス円以外の取引枚数(ポジションサイズ)の計算式 クロス円以外の通貨ペアで取引する場合は、1Pipsの変動幅を日本円換算値に変更します。

自己資金 × 2% ÷ 損切り幅(Pips) ÷ 日本円換算値(円)

多通貨を検証しトレードをしていく時のその通貨のロットの管理はできていますか?取引する通貨ペアでLotサイズも変わってくるので注意が必要です。この資金管理はFXで利益を出すためには、絶対に欠かせない、 「超重要事項」 です。

慣れるまで何度も計算してエントリー出来るようになりましょう。 無料のエクセルシートや無料のスマホのアプリを活用してしっかり管理しましょう。

この記事が気に入ったらサポートをしてみませんか?