【新卒必見!】『個の時代』で生きられる!社会人の知ってて当たり前な常識【令和の虎】

こんにちは、あつぎです!

コロナショック大変ですよね。慣れない自宅勤務に、先の見えない不安。仕事は今後大丈夫なのか…と心配はつきませんよね…。

しかし不安ばっかり考えててもしょうがないので、この期間を前向きにとらえて『自分のビジネス戦闘力』をあげてみませんか?特に、『新卒』はいきなり自宅研修で、いろんなことがおざなりになりがちです。

ここで忘れてはいけないのが、『学生気分のまま実務に入る』のは相当ヤバいです…😱これから紹介する知識を使いこなせないと、仕事マジでなくなります。

(ポンコツ扱いされる可能性あり)

ましてや、独立やフリーランス、営業とかお客さんを相手にするビジネスをする人は、これから紹介するビジネスマナーは絶対覚えてください。ほんのちょっとの事でも仕事を一生振られなくなるんで、念を押しますが気を付けてください。

では、さっそく紹介しましょう!

社会人の人も自分はできてるか、胸に手を当てて考えてみてください。できてない場合は今すぐ直したり、身につけましょう!

10冊、売れるごとに値上げしています😌

※マガジン購読でも読めます。

100円 限定10冊 販売中←←←いまここ

500円 限定10冊

900円 限定10冊

1200円 無制限

※始める前に

新卒は「一番下」ということを自覚しましょう。

周りが言ったことがすべてです。ここで取得しないと今後誰も指摘してくれません。早急に即戦力になりましょう。面倒を見る義理はありません。

特に「社員」でない「フリーランス」として働きたいなら、若手とか関係なく「あいつだめだ」となったら仕事切られるだけですので注意です。

第二印象はないです。機会損失を防ぎましょう。

さらに市場の中心となっているのは、年配の方々なので、年輩とのクライアントワークができなければ未来はないと思いましょう。

【当サイトおすすめランキング!】

1位:【人気記事】知らなかったじゃもう遅い!あなたのストレス対策は合ってる?【9割の人が間違ってます】

2位:【人気記事】誰でも相談できて科学的根拠もあり!【今日が人生で一番若い日】

3位:【副業2020年最新版】コロナ不況で先が不安…。でも「自分のスキル」で稼ぎましょう!

1.敬語

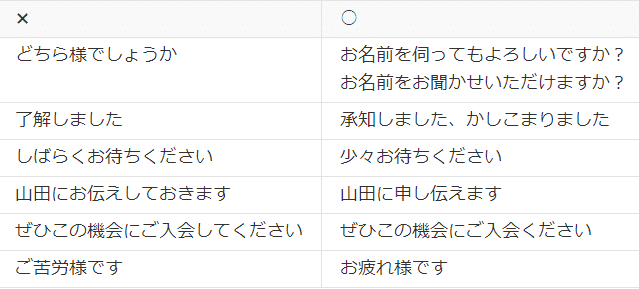

社会人として「そんなことで?」と思われるのが敬語です。クライアントによってはドン引きされるので、最低限は覚えておきましょう。

メールの「お世話になっております。」も徹底してください。

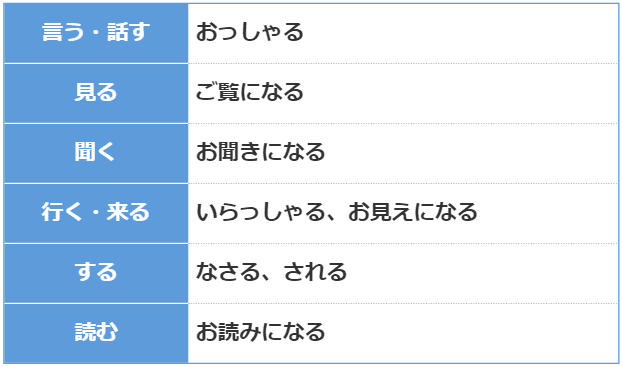

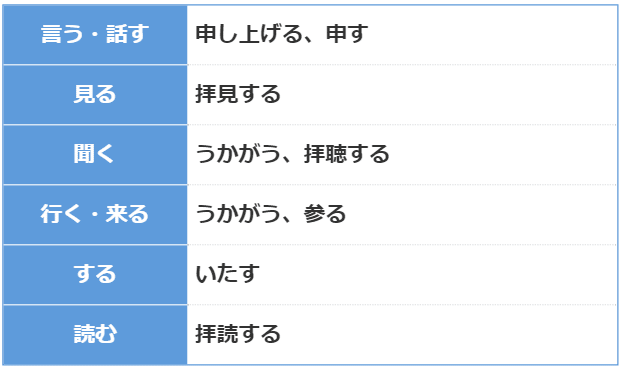

✅尊敬語:相手の行為や人物に対して敬意を表現するもの

✅謙譲語:相手に敬意を示すために、自分をへりくだって表現するもの

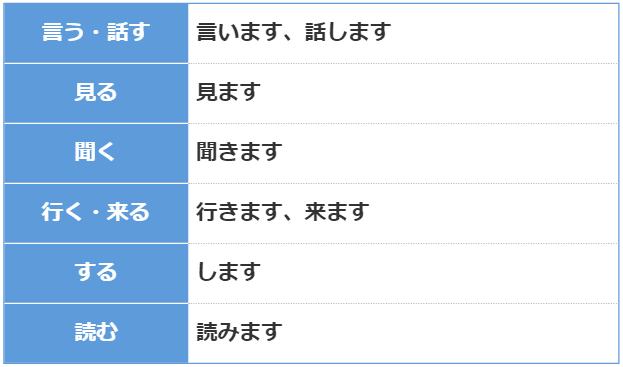

✅丁寧語:相手に対し丁寧に表現するもの

✅バイトで身についてしまう間違った対応

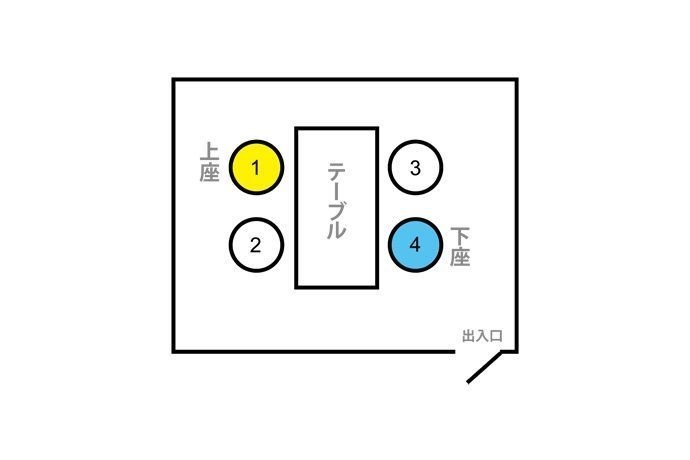

2.上座・下座

意外と知らないビジネスマナーです。

【ルール1】基本的には入り口から遠い奥の席が上座

入り口が2つある場合は、人の出入りが多く、騒々しい出入り口から遠く、落ち着ける席を上座とするそうです。

一番下の人は下座を絶対死守しましょう。そのために早く到着するのも忘れずに。私も気を付けます💦

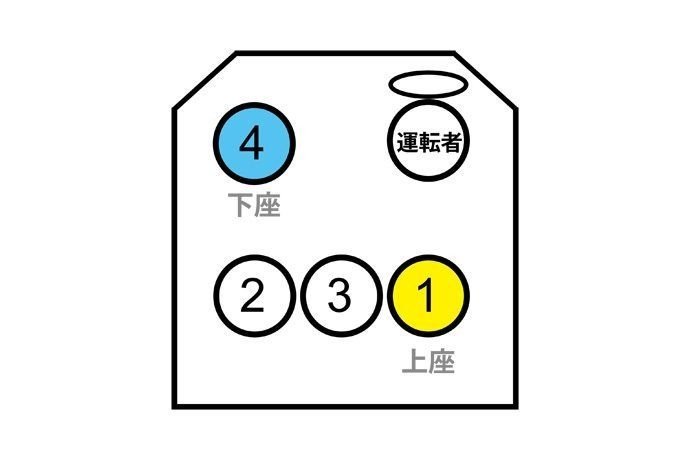

【タクシーの場合】

下座は助手席で、行き先や道順を告げたり支払いを担当するそう。

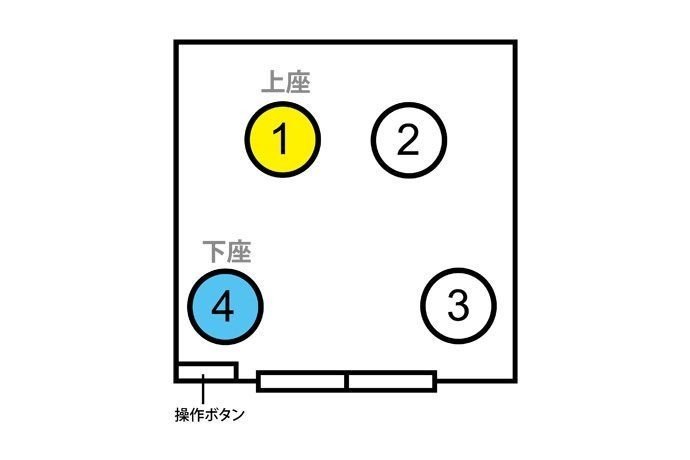

【エレベーター編】

乗り降りしやすい中央の奥が上座となります。

意外とややこしいのですが、

エレベーターにすでに人が乗っている場合は、外に立ってドアが閉まらないようにボタンを押したまま「どうぞ」とお客様や上司に先に乗っていただきます。

エレベーターに誰も乗っていない場合は、「お先に失礼します」と自分が先に乗って操作ボタンの前に立ち、「開」ボタンを押して扉が閉まらぬようもう一方の手で扉を押さえて乗っていただきます。

※降りる際は、お客様や上司が先です。

もし、お客様や上司が下座(操作盤の前)に立っている場合は、「よろしければ階数のボタンを押します」と、ひと言伝え、相手の返答に素直に従いましょう。

相手が目的の階数のボタンを押すなどしてくれた場合は「ありがとうございます」とお礼も忘れずに。

❸名刺交換の仕方を間違えるな

作法云々の前に「頂戴します」の1言は絶対省かないでください。

そして名刺はキレイに保管しておきましょう。その場でポケットにしまうのは論外です。

動画で見ておけば視覚的でわかりやすいので見ておきましょう。

※基本的に自分の名刺が下になるように気を付けましょう。

❹大手企業相手なら手土産を持っていけ

大企業相手にはこうした当たり前の文化があるそうで、ここで仕事を振りたくないかどうかも関わってくるそうです。

どうして…?と私自身も思いますが、クライアントワークをする以上気をつけておいて損はありません。

✖絶対に選んではいけないもの

※これは候補から真っ先に除外しておきましょう。

✅日持ちしないもの ※常温で2週間以上するものがベター

✅重いもの(瓶詰)

✅手間のかかるもの ※温度管理や切り分けが必要なもの、果物などは避けたほうが無難

✅競合メーカーのもの ※親会社まできちんと調べること

✅先方の所在地にあるもの ※取引先の近くは準備不足で間に合わせな印象を与えてしまうので注意

さらに、紙袋にいれたままで渡すのは基本NGです。もし紙袋で渡す場面があったら、『紙袋のままで申し訳ありません』と言葉を添える」のが無難です。

じゃあ何がいいの!?ってなりますが、以下の点を抑えておくとOKでしょう。

❶小分けに包装されていてすぐに食べられるもの

※これが一番無難です。配りやすくデスクで食べやすいものがよいとされます。

❷季節感に配慮したもの ※生ものの場合は注意が必要

❸地域限定、期間限定など特別感があるも

※随時社会人経験をしていくうえで載せていきます。

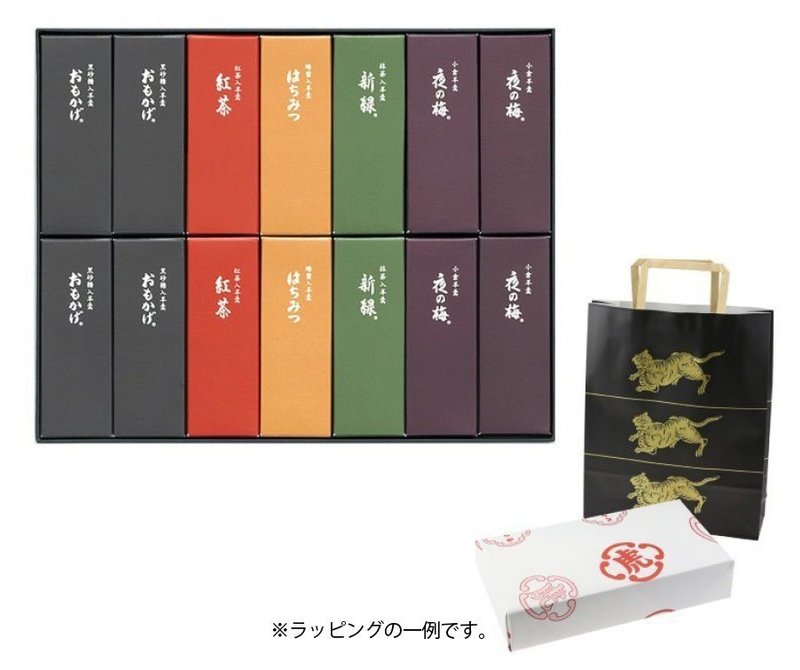

さらに豆知識的なもので「謝罪の定番:とらやのようかん」があります。「重く受け止めている」という意味をこめられているそうです。何と言っても、切らずに食べられる小型サイズなので、相手方の負担にもならず、安心ですね。

「とらや」小形羊羹

価格 : 3,000円 (税抜き)~23,840円 (税抜き)

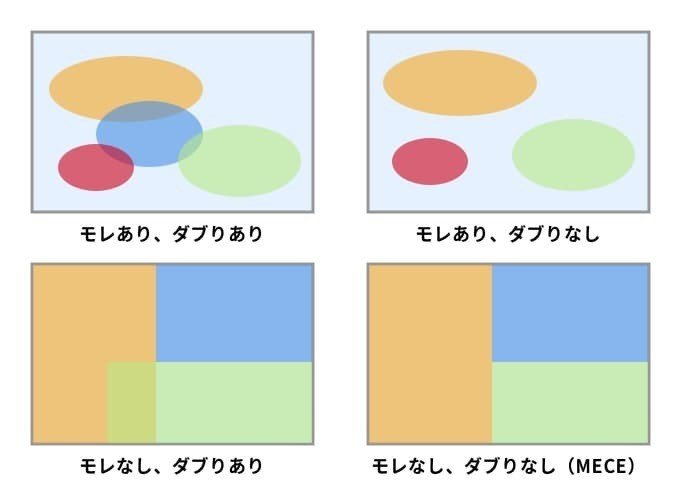

❺MECE(ミーシー)を徹底しろ

MECEとは『漏れなく・ダブりなく』という意味で、全体的にわかりやすく詳細化されていて、相手も自分も考えやすいし、話しやすいし、聞きやすいので、コミュニケーションがスムーズになる効果があります。

要は、何かを考える、伝える時に

・全体を網羅できる

・見落としを排除できる

・混乱がなくなる

・コミュニケーションがとれる

というのがMECEの強みになります。

ここでは概念だけおさえておきましょう。

詳しくは、ミーシー(MECE)ってなに?いまさら聞けないビジネス用語の意味と使い方を参照してみてください。

❻専務、常務、執行役員、取締役などの役職の意味を覚えろ

これ知らないと、ビジネス戦闘力が低いって見抜かれるので注意。

まず、これぐらいはおさえましょう。

❶それぞれの違い

❷偉い順番

※長いので、サクッと知りたい方は、下の方にまとめてあるのでどうぞ。

✅常務取締役と取締役の違いとは?

会社法で決められているのは「取締役」だけ

※経営者であって「従業員」ではありません。

もし、従業員から役員になるためには、「その会社を退職しなければならない」のです。

✅常務取締役は役員か、取締役と何が違う?

専務取締役や常務取締役の役職は各会社で必要に応じて設置されますが、結論から言うと取締役でない者は会社法の役員ではありません。

つまり、常務取締役という名称であっても会社法の取締役でなければ、役員に該当せず取締役会に出席して議決権を行使することはできないのです。

一般的には取締役から常務取締役に選出されるケースが多いですが、法的に決まっているわけではありません。また、常務取締役と取締役の地位や権限などの違いに関しも法的な定義はないですが、一般的には常務取締役のほうが地位は高く大きな権限が付与されるケースが多いでしょう。

✅常務取締役、取締役と執行役員の違いとは

大企業などでは常務取締役などの役職のほかに、「専務執行役員」や「常務執行役員」などの執行役員が設置されることがあります。

執行役員には「役員」という肩書が付いていますが、会社法上の役員には該当しません。会社法上の役員は取締役、会計参与、監査役、執行役、会計監査人だけであり、執行役員は執行役でもないのです。

✅専務と常務の違いは?

まず、「専務」は通常、社長を補佐して会社の全般的な管理業務を担当します。一方、「常務」は通常、社長を補佐して会社の日常の業務を担当します。

つまり、「専務」と「常務」では役割が異なるのです。また、一般的には「専務」のほうが「常務」より上の階級です。

✅執行役員とはどんな役職か?

執行役員は会社法や商業登記法で定義されていない役職です。そのため会社法上の役員でない執行役員は取締役と異なり取締役会での議決権が与えられておらず、会社の重大な方針や事項を決定する権限がないのです。

また、取締役の場合はその選任があれば法務局への登記が必要ですが、単なる執行役員の場合は登記しなくてもかまいません。

役員でない執行役員は、たとえ「常務執行役員」という名称であっても部長、次長や課長といった役職の一つであり従業員が担当できます。

ただし、執行役員は職務として取締役会などで決定された重大事項を実施するという役割を果たすことが期待されています。そのため執行役員は従業員としての最上級の役職で、役員と同等の待遇を受けられる従業員といえるでしょう。

なお、法人税法の場合、実質的に会社の経営に従事しているかどうかなどにより「役員」を判断するため、会社法上の役員でない執行役員でも役員と認識されることもあります。

執行役員に取締役と同等以上の報酬を付与している場合などは法人税法では役員として扱われる可能性が高まるので注意が必要です。

✅執行役と執行役員と何が違うか

執行役と執行役員は同じものではありません。執行役は、委員会設置会社の取締役会の意思決定にしたがい業務執行の役割を担う役員を指します。

一般的に委員会設置会社では取締役が会社の重大事項・方針の決定や監督を行い、執行役が会社の業務を執行することになっているのです。

簡単にまとめると執行役は従業員ではなく役員であり、業務執行を担当します。なお、執行役の選任及び解任は取締役会の決議により行われるのです。

一方、執行役員は会社法上の役員ではなくその他従業員にあたりますが、執行役と同様に会社の重大事項の実行、業務執行の重責を担っています。常務取締役と常務執行役員、取締役と執行役員の各々の違いは法律上の役員であるかどうかにより決まってきます。

会社法などが定義する役員たる取締役は従業員ではなく経営者であり、取締役会での会社の重大事項や方針などに関する議決権があります。

一方、役員でない執行役員や常務執行役員にはその議決権はなく、従業員が担当できるのです。もちろん取締役が常務執行役員などを兼ねるケースも少なくありません。取締役も執行役員も会社の重要な業務の執行を任せられることが多く、法律上の位置づけの有無の違いはあっても両者ともに重要な役職であることは間違いないでしょう。

さて長ったらしいので、❷偉さのランキングで覚えましょう。

これ見ておけばOKです。

取締役>専務>常務>執行役>執行役員(従業員と位は同じ)=従業員

1位:取締役

2位:専務

3位:常務

4位:執行役

5位:執行役員

6位:従業員

役割もおさらい

「取締役」=授業員ではなく経営者、一番偉い

「専務」=社長を補佐して会社の全般的な管理業務を担当

「常務」=社長を補佐して会社の日常の業務を担当

「執行役」=委員会設置会社の取締役会の意思決定にしたがい業務執行の役割を担う役員

「執行役員」=会社法上の役員ではなくその他従業員にあたる

※会社役員は従業員ではないので注意

これは絶対覚えましょう。

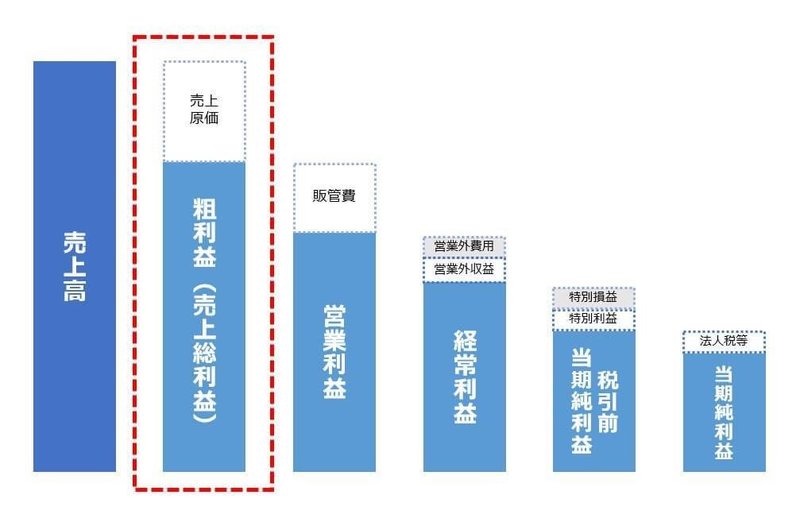

❼売上、粗利、営業利益、ROE、決算、経常等会計知識を覚えろ

粗利益:会社が本業でどの程度の利益を出しているか

営業利益:利益率が高いと「本業での収益を上げる力が高い」

経常利益:企業が行っている全ての活動でどのくらいの利益を得ているか

税引き前当期純利益:支払うべき法人税・住民税・事業税等がまだ含まれている状態。この利益からわかることだが、税金を支払う前の時点で企業にどのくらいの可処分利益があるかということ。企業に出資している立場からすれば、出資した資本を現時点でどの程度回収できるかを知る指標にもなる。

当期純利益:当期の企業の活動でどのくらい利益が出たか

※補足

販管費:人件費、運送料、役員の報酬や通信費を指す

営業外利益:不動産賃貸で得た利益。また、受取利息・受取配当金、株式など有価証券の売却益

営業外費用:支払利息や有価証券の売却で出た損

特別損益:固定資産の売却損、災害等で被った損失。

IR情報など財務助教を知る際に便利となります。

注意しておきたいのは、「必ず同業他社と比べるようにしましょう」。たとえば、粗利の場合、小売りや製造業では売上・製造原価に人件費を含めるか含めないかどうかの違いがある。※人件費は小売りは「販売費」に含める、製造は「製造原価に」含める。

これに加えて決算があります。

決算とは、現時点での資産や負債などを計算し、儲けがどれだけ出ているかということを把握、決定させることです。

細かく言えば、1年における会社の業績を書類にまとめ、株主への報告や税の申告を行う一連の作業を決算といいます。

決算日は、個人事業主の場合は12月31日。法人の場合、決算日は企業毎に定めることができ、全法人申告の役20%が3月、次いで役10%が9月12日が多いです。

ちなみに、自己資本利益率(ROE)というものもありまして、これが高いと「自己資本を使って効率よく稼げる企業」とみなされます。入社する前にチェックするのもいいですね。

(自己資本利益率/ROE(%)=当期純利益÷自己資本×100)

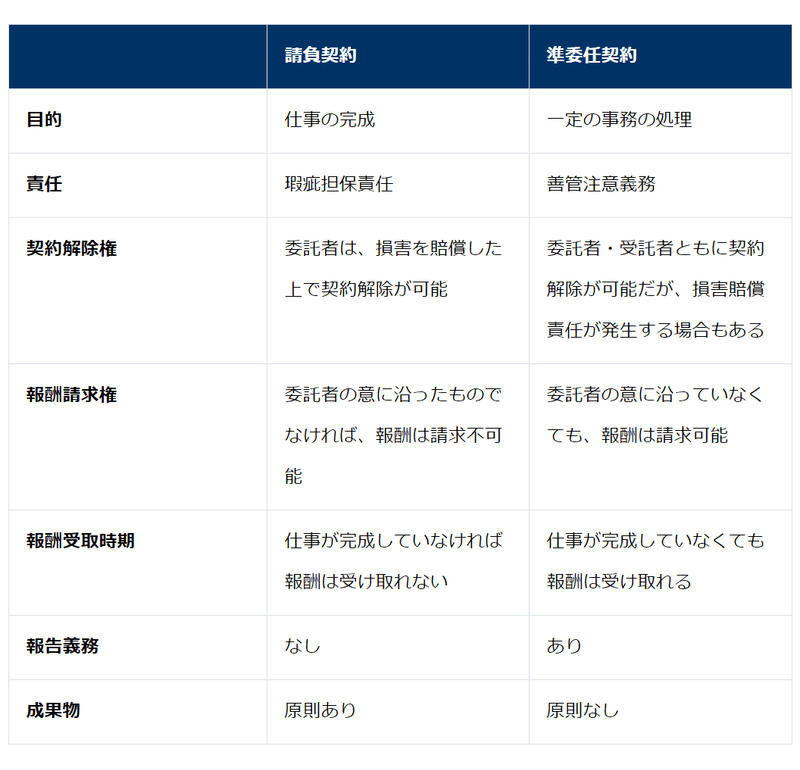

❽請負、委任、準委任の違いも知ってろ

どれも【業務委託契約】の際に結ばれる契約です。

ここでは結論だけスパッと載せましょう。

大きく分けて「請負」と「委任」の2つがあります。

請負:「委託され業務の完成を約束し、発注者は成果物に対し報酬を支払う契約」

委任:「法律行為を委託する契約」

準委任:「仕事の完成ではなく、一定の事務処理行為を行うことを約する契約」

わかりにくいので補足しておきます。

請負は、仕事を完成させなければならず、成果物に対して責任を負います。つまり、欠陥やミスがあった場合、修正または損害賠償を請求されることがあります。さらに、成果物が委託者の意に沿ったものでなかった場合は、報酬請求権は発生しません。

委任は、成果物に対して責任はなく、指示されたことを遂行することのみ考えればOKです。

※法律行為を委託する契約を指す。たとえば、弁護士に弁護を依頼するのは法律行為に当たります。

準委任は、納品物が想定どおりに完成しなくとも、事務処理自体が適切に実施されれば対価を請求できますし、一定の事務処理さえ行われていれば、委託者にとって予期せぬ結果が生じたとしても、報酬請求権は発生します。

※エンジニア、デザイナーに多い

❾1億、10億(CW、識学)、100億(SanSan)、1000億(ガンホー)、5000億(日テレ)、10兆(ソフバン)の会社規模を覚えろ

※これは大事な視点です。取引するときには、1000万規模の企業から100万の依頼がたくさんくると思ったら大間違いです。

売上の1割を、案件に振るのは現実的にあり得ません。※経営者と仲がいい場合は話は別ですが…。

ここは現在調査中で、LINE@限定で公開する予定です!

超有料級の情報なので、事前登録をお忘れなく(笑)

期間限定で配布いたします☺

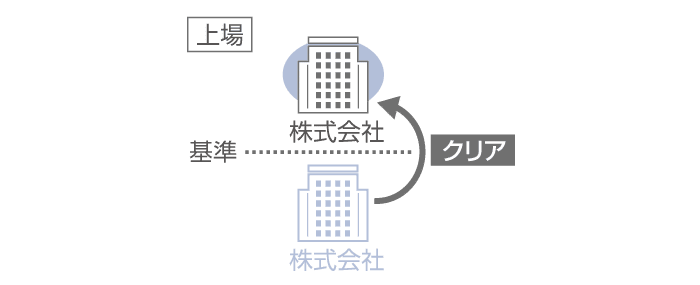

❿上場、売却のメリデメ知ってろ

会社を見る上で「上場・非上場・売却」のメリデメを知っておくのは重要です。

前提として、上場とは、証券取引所において、株式を公開して株式を売買させることを言います。非上場は逆に株式を公開しません。

【上場することのメリット】

①資金調達がしやすい

上場する事により、証券会社を通じて株式を買ってくれる投資家を募ります。これにより、市場から多くの資金を集めることが出来、事業拡大につなげるていくことが出来ます。

②会社の知名度・信用度が上がる

株式を市場に公開することで、認知度が上がります。また、一定の基準をクリアし、経営状態を公開する義務もあるので、ちゃんとしている会社というイメージを与えることが出来ます

③優秀な人材の確保

株式を公開する事により、会社の知名度は上がります。また、上場企業=一定の基準をクリアしている会社とみなされる為、優秀な新卒・中途が集まりやすくなります

④経営管理能力の強化

上場する事により、企業は経営を株主に監視され、財務状況などを公開する必要があるため、健全な経営を求められます。また、株式の情報公開に伴い、個人的色彩の強い経営から情報開示された組織的な経営への転換がなされ、内部統制がきちんと機能した経営管理体制への充実が図られます。

【上場することのデメリット】

①思い通りの経営ができない

上場する事により、会社は株主の意見を聞かなくてはなりません。その為、長期的な利益を確保するために経営がしたくても、短期的な利益を求める株主の意見も聞かなければならない場合も出るでしょう。また、株主を無視した経営をすることになれば、糾弾されることも予想されます。

②M&A(買収)される危険にさらされる

上場することで、株式が自由に売買可能となるため、投機的取引の対象にされたり、買占めにより経営権が侵害される(買収)おそれがあります。そのため、日々の自社株取引の管理を慎重に行い、株主総会の運営についてもある程度の対策が必要となります。

③事務的負担が増える

上場すると、株式公開義務があるため、情報公開の準備をしたり、株主総会を開催したりなどの負担が増えます。また、監査法人への支払いなど、諸々の費用も負担となります。

④自社にとって不利な情報も公開しなければならない

自社の業績や経営に関わる情報を、有価証券報告書や事業報告書等により、投資家や株主に適時開示しなければなりません。なので、公開したくないような情報もきちんと公にする必要があります。

【非上場のメリデメ】

メリット

①思い通りの経営ができる

非上場企業は、株主の意見を聞く必要がない為、自社にとっていいと思う経営を思い通りにすることが可能です。そのため、長期的な利益の為に、一時的に赤字になったとしても文句を言われないわけです。

②M&A(買収)される心配がない

上場していないため、株式を買い占められることがありません。そのため、経営権が侵害されたり、買収される心配はありません。

③事務的負担が、上場した場合と比べて少ない

M&Aされないよう自社株を管理したり、株主に情報公開したり、そのための資料を作ったりする手間がない為、事務的な負担はだいぶ少ないと考えられます。また、それに伴う費用もかからない点も、メリットといえるでしょう。

デメリット

①資金調達の手段が減る

資金調達の方法としては、主に株式発行・融資・社債がありますが、そのうち多額の資金を集めやすい株式発行の手段がなくなることになります。それゆえ、資金不足で事業拡大出来ない場合もあるでしょう。

②上場会社というステータス・信用力の損失

上場しているという事は、一定基準をクリアしている会社であることの裏付けになります。また、上場していない場合、財務状態の公表を義務付けられていないので、外部からの信用は上場企業と比べると小さくなります。

③経営の規律が欠如する恐れがある。

外部株主からの監視がなくなるため、健全な経営管理状態が促進される環境下ではなくなります。また、社員の士気が下がる原因にもなるかもしれません。

いかがでしたか?一言に、上場・非上場といってもそれぞれの特徴がありますね。

資金調達して事業を拡大させていきたい会社は、デメリットを考慮しても、上場することでデメリットを上回るメリットが得られそうです

逆に、上場により資金調達をしなくても会社を運営していけるような会社・ある程度知名度・信用度があるような会社は、非上場という手段をとることで、余計な手間を省けて良いかも。※サントリーやロッテ

【売却のメリデメ】

前提:事業売却と会社売却がある。

✅事業売却:特定の事業や複数の事業を他の会社に譲渡する仕組みのこと。この場合、会社自体がなくなるわけではない。

✅会社売却:会社が持つすべての株式を他社に譲渡する。その会社に関わるあらゆる事業や資産を他社へ譲渡することが会社売却の考え方。つまり、会社の経営権を手放すということになる。

また、事業売却と会社売却において、売買金額の相場を比較すると「事業売却<会社売却」となるので覚えておくとよさげ。

【事業売却:売り手のメリット】

①売却益を得る:売買契約で成立。

②従業員を残すことができる:会社は存続するため

③資産はそのままにできる:M&Aや会社売却、株式譲渡といったケースでは資産ごと会社を売却するため、売却益以外に残るものはない

④不要な事業を譲渡できる

⑤債権者への通知や公告は不要:余計な手続きや公告はいらない

【事業売却:買い手のメリット】

①求める資産や事業を選べる

②簿外責務の引き継ぎ不要:簿外責務を引き継ぐことで事業運営に支障が出ることも

③無駄なリスクを負わない

④のれん償却が損金扱いとなる:のれんの相当額を償却の損金扱いにすることができる、つまり節税

⑤債権者への通知や公告は不要:お互いにスムーズな形で事業売却を進めていくことが可能

【事業売却:売り手のデメリット】

①株主総会での特別決議が必要:株主からの賛同が必要で時間がかかる

②負債の取り扱い:負債を抱えている事業の扱いは慎重に

③売却益には税金がかかる

【事業売却:買い手のデメリット】

①各種移転手続きが必要:時間的な制約や物理的な制約がかかる

②許認可の新たな取得:M&Aや株式譲渡といった際には、許認可は基本的に継承されるが、事業譲渡に際しては、新たに行政上の手続きを進めることが必要

③従業員や取引先との契約:買い手側は従業員との雇用契約を結ぶ必要があり、取引先との契約も同様に締結し直さねばならない。

【会社売却の種類】

・株式譲渡:会社の株式を保有している人が他の企業や個人に株式を譲り渡すこと

・合併:2つ以上の異なる会社が一つになること。吸収もしくは全く異なる第3の会社を設立するものの2種類がある。

・マネジメントバイアウト(MBO):会社の社員や従業員、親族に対して会社売却が行われること。企業文化や企業風土をよく知っている人が会社を買うことになる

・会社の清算:究極的に会社の法人格そのものをなくしてしまう方法。後継者がいない場合や破産したときなどに行われる。

【売却のメリット】

❶創業者・株主が利益を得られる

❷M&Aをしたアントレプレナーとしての評価される:アントレプレナーとは、事業を立ち上げて経営を始める人のこと。会社が価値のある事業を行っており、その事業が評価されてから売却した際、創業者に経営手腕があったという証明になる

❸個人保証や連帯保証からの解放される:会社を売却する場合、一般的に保証人を買い手企業が引き継ぐので、売り手企業の経営者は保証人から外れる。

❹事業承継により休みができる

❺買い手企業とのシナジーや企業基盤の強化を期待できる:会社が単独で事業を行っているとどうしても頭打ちになる時期がやってくる。そのときに他社に会社を売却することで、買い手企業の事業とうまく相乗効果を出せることが期待できる。

【売却のデメリット】

❶意思決定が遅くなる:会社売却後の意思決定は、買い手企業に随時報告しながらになる

❷売却先の企業に拘束されるリスクがある:売却してしまうと会社の所有権は売却先に移る。しかし譲渡条件によっては、ある程度の期間を子会社の社長として勤務しなければいけないなど拘束されることがある

❸売却後に事業領域が制限される:。競業避止義務といい、売却後数年間は売却した事業に関われなくなる。

❹モチベーションの低下を招く

❺買い手企業と揉める可能性がある

11.グロス・ネット・マージン・フィーくらいは覚えろ

WEBのマーケティングに関わるなら絶対知っておかないといけない単語です。

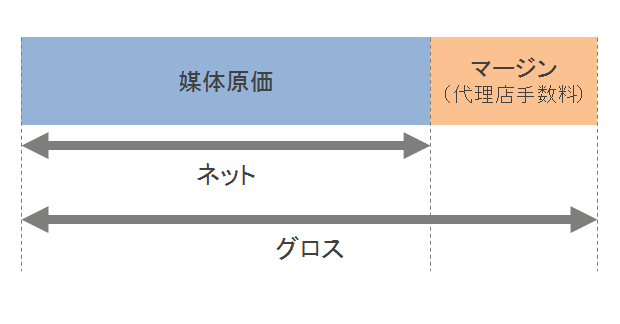

ネット【net】:純量、正味、純益、正価などの意味。WEB広告の世界では「媒体原価」を表します。

グロス【gross】:総体、総計などの意味。

WEB広告の世界では「媒体原価とマージン(代理店手数料)を合算した金額」を表します。

マージン【margin】:元値と売り値の開き、利ざやなどの意味。

WEB広告の世界では「代理店の手数料」を表します。

フィー【Fee】:一般的には、作業に対する報酬。

※WEB広告業界では、広告会社が提供するサービスに関して、事前に定められた条件で広告主に請求する報酬のこと。

12.与信調査、稟議書、発注書、口座開設など大手企業の仕事の仕方を把握しろ

フリーランスとしてやっていると、大企業の仕事を学びにくいです。大手企業が世の中の経済の経済を回しているので、その大企業のやり方を学んで、それを崩して割愛してならOKなのですが、知らないまま大人になるとみっともないです。

それくらい契約は大切ってことなので、覚えましょう。

与信調査とは、商取引において相手が代金の支払いをできるかどうかを調べることです。

与信調査は以下の手順で進めます。

❶本格的な与信調査をする前に、忘れてはならないこととして、自社内で過去の取引データなどがないかを、最初に確認しましょう。

❷与信調査では、まずインターネットなど無料のツールを利用して取引相手の基本的な会社情報を収集します。必要に応じて有料の情報を購入することもあります。

例:与信調査の対象企業のホームページをチェック

企業名だけでなく「電話番号」「代表者」などを検索

「評判」「支払遅延」「逮捕」などを組み合わせて検索

❸さらなる与信調査として、直接現場で詳しくヒアリングをしたり、同業者から情報収集することによって、正確な与信判断ができるように材料を増やしていきます。

他にも官報で、取引先の決算情報や資本金の減資などもみられますし、商業登記簿謄本では、会社の資本金や役員、所在地などの変遷がわかります。

会社や官公庁で新しい物品を購入したり、顧客と会食をしたりするときに、「稟議書」の提出を求められることがあるそうです。

特に、部署を超えて複数の幹部社員の承認が必要な場合に稟議書を提出することが多いとのこと。

ここまででは、「?」文字が浮かぶ人が多いと思うので、稟議の基礎知識を書いておきます。

稟議とは簡単に言うと、「会社のお金を使う」「クライアントと契約を結ぶ」など、自分の権限だけでは決定できないことについて、その内容を説明する文書を会社の上層部に回覧させて、承認を得る手続きのことです。

私自身もよくわかっていませんので、作成するときにこちらのページを見てくだされば大丈夫だと思います。

>稟議とは何か? 稟議書の書き方から実例、稟議を通すポイントまで基礎知識を解説

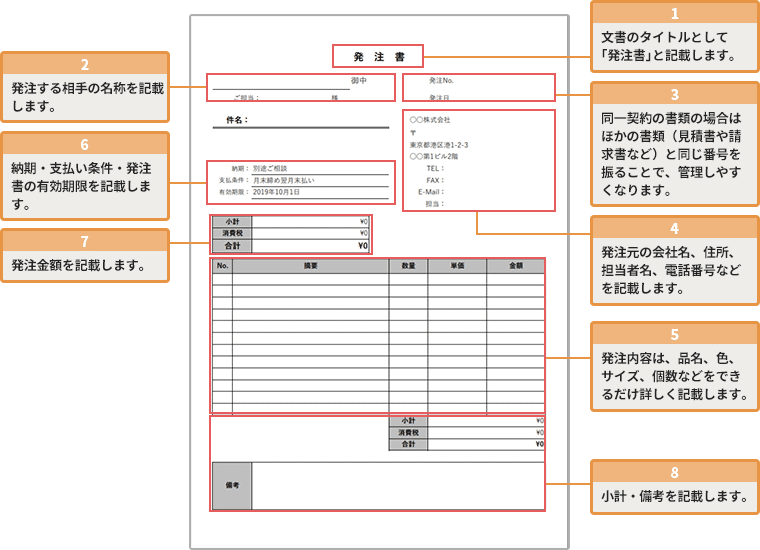

発注書(注文書)とは、商品・製品を発注(注文)したり、サービスの提供を発注(注文)したりする時に発行する証憑(しょうひょう)の1つです。

発注書(注文書)には、後々のトラブルを防ぐためにも、発注者番号や日付、数量、単価などの項目を正確に記載することが大切です。

発注書は決まったフォーマットがあるわけではありませんが、後々のトラブルを防ぐためにも送付先、発注日など最低限記載すべき項目については知っておくようにしましょう。

最後に口座開設ですが、口座を作るということは、大企業様の取引を行う相手リストに載る、という意味で、銀行の口座とは違います。

この場合の口座は「取引口座」を意味します。

なぜ口座を作るのかというと、一定規模以上の会社になると、飛び込みで「買いたいです」といっても売ってくれないからです。一般の焦点や小さな企業であれば、客として物を購入したければそのままお金を支払って取引きを行うことができます。

まずは口座を作成して、それをもって取引が可能となるのです。口座の作成には、与信(信用)や取引規模の調査などが行われ、大企業様の企画に合致すれば晴れて口座作成していただけます。物を買うときだけでなく、売るときにも口座は必要です。

たとえば、小さな企業が大企業に対して材料や消耗品を販売したい時、小さな企業は大企業の口座を持っていませんので、大企業の口座を持っている商社などに間に入ってもらって取引を行います。

大企業にとっては、口座のある会社とだけ取引を行うことにより、事務処理の負担が軽減され、リスク回避の意味合いもあります。

13.投資と融資の違い

投資:資金を援助することで将来的に利益を得ようとする行為のこと。返済義務はなく、利益が出た場合は何%かの割合で出資者に継続して利益を分配していきます。

融資:借金ですので返済の義務があり、返済の際には利子を上乗せして返さなければなりません。

知らずに借りると「こんなはずじゃ…」となるので注意です。

14.【ビジネスマインド編】

再度念を押します。

新卒は「一番下」ということを自覚しましょう。

周りが言ったことがすべてです。ここで取得しないと今後誰も指摘してくれません。早急に即戦力になりましょう。面倒を見る義理はありません。

特に「社員」でない「フリーランス」として働きたいなら、若手とか関係なく「あいつだめだ」となったら仕事切られるだけですので注意です。

第二印象はないです。機会損失を防ぎましょう。

さらに市場の中心となっているのは、年配の方々なので、年輩とのクライアントワークができなければ未来はないです。

これを踏まえて、必須マインドを叩き込みます。