来週の相場見通し(6/19~6/23)

1.はじめに

今週は、FOMC、ECB理事会、日銀金融政策決定会合が開催される中銀ウイークとなった。それぞれ、それなりに見所はあったものの、週を通してみると、結局は「株高+金利膠着」という状況が継続した。しかしながら、何やら米金利はこの先、じりじりと低下しそうな予兆を感じている。そのことで、米国ハイテク株は引き続き堅調に推移すると思われる。今回は、今週の注目イベントと経済指標を振り返りながら、その辺について取り上げていく。

2.FOMCと米国金利

今週は、米国金利にとっては1つの正念場と言える週であった。3年債と10年債が同日に行われるダブル入札、インフレ指標におけるコアCPIの高止まり、そしてFOMCのドットチャートの大幅引き上げなどの逆風を真っ向から受けた。しかも、ECBのコアインフレ見通しの大幅引上げや、英国短期金利の急上昇など、外部要因もそれなりに厳しかった。週末にはFOMCメンバーやECBメンバーから、タカ派的な発言が次々に出た。

しかし、重要なポイントは、それらを全て受け切って、尚、米長期金利は先週末から、ほとんど変化していないということだ。米長期気金利が、なぜ上昇しないのか?その要因を探っていく。

まず下のチャートを確認しておこう。英国2年金利の動向である。過去1カ月間で2回ほど大きく上昇する局面があり、その結果として100bpも上昇している。かなり急激な変動だ。この2年金利の上昇は、英国におけるインフレ率の状況が他国と異なるからだ。英国の総合CPIは直近でもまだ8.7%という高い水準であり、コアCPIに至っては1月の5.8%から3月には6.2%へ、そして4月は6.8%に急上昇している。その結果として、英国中央銀行の一段の利上げ期待から2年金利は上昇している。当然、英国の10年金利も上昇している。

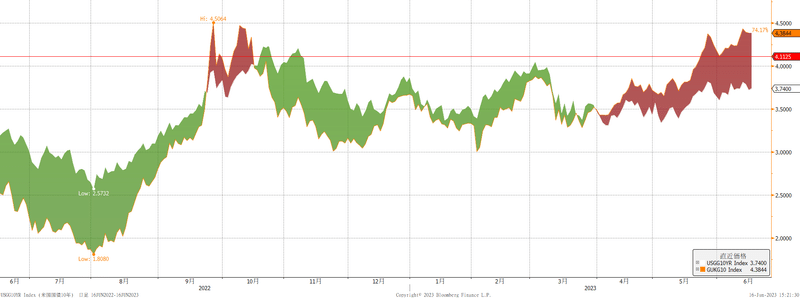

下のチャートは、英国10年金利と米国10年金利のスプレッドの推移である。これまで英国金利と米国金利は連動して変動することが多かった。しかし、足元では英米金利のスプレッドが拡大しており、英国の長期金利の上昇に対して、米国長期金利が連動していないことを示している。

米長期金利が英国や欧州金利の動向に左右されず、米国国内動向に目を向けている点は重要なポイントである。米国債券市場が弱気なら、非常に高い確率で英国金利上昇に連動しているはずだ。ゆえに英米金利が連動していないということは、今の米国債券市場は基本的に弱気ではないことを意味している。

そうした中で、注目のFOMCを迎えた。今回のFOMCでは昨年の利上げ開始以来、初めて利上げが見送られるという重要な会合となった。新たなドットチャートは、前回から50bp引き上げられ5.625%となった。18人の内の12名が複数回利上げを支持したのはタカ派的サプライズとなった。パウエルFRB議長にも会見において様々な質問が飛んだ。

このFOMCの解釈について、色々な見方があるだろうが、重要な点は「利上げを停止した」という事実である。基本に立ち返ろう。FRBの仕事は、物価の安定と雇用の最大化の2つだ。米国の5月のCPIは総合で前年同月比4.0%、コアが+5.3%だ。昨年6月の段階では総合CPIは9.1%をつけた。コアCPIは昨年9月に6.6%だった。その水準から見れば、インフレの状況は大きく改善している。しかし、水準としては2%の物価目標に対して、まだ距離がある。テストの点数で言えば、昨年は20点くらいだったのが、現在は60点くらいまで上がってきた段階だろうか。一方米国の失業率は直近で3.7%とほぼ完全失業率の状態だ。テストの点数で言えば、ずっと100点が続いている。普通に考えるなら、FRBがやるべきことは引き続き、インフレ退治のために利上げを継続することだ。利上げを停止する状況ではない。更に利上げをして失業率が悪化して100点が80点に下がる代わりに、インフレの点数を60点から80点に引き上げる。そのために利上げを継続してきたのだ。それなのに、いまだにインフレ点数が60点の段階で、なぜ利上げを停止したのか?

それは、3月に金融不安が起こったからだ。それもFRBに制御ができないタイプの金融不安が発生したからだ。仮に3月の金融不安が発生していなければ、FRBは今回のFOMCで利上げを継続していただろう。

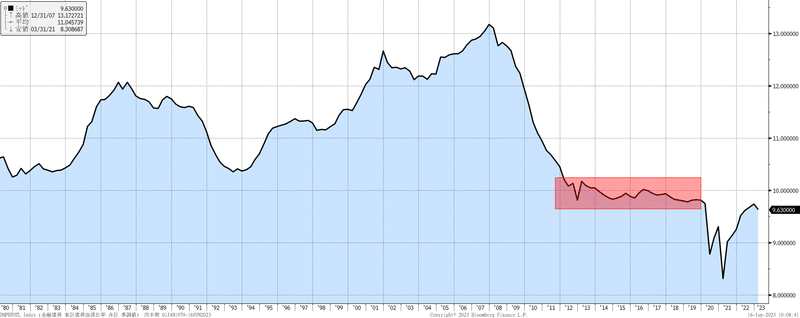

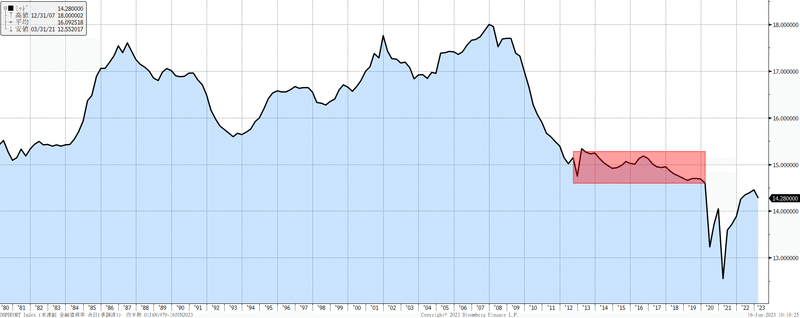

週末にはウオラーFRB理事が、「一部の銀行の経営不安のために、金融政策の運営姿勢を変更することはできない」と踏み込んだ発言をした。しかし、問題は銀行の経営不安の要因が、個別行の放漫経営や危ないビジネスモデルにあるだけではなく、FRBの急速な利上げが影響している点である。そのために、ウオラー理事の言う「一部の銀行の経営不安」ではなく、「複数の銀行の経営不安」を招く可能性があることに、皆が気が付いてしまったことが重要なのだ。現在のFRBは失点を重ねてきた。インフレ見通しを見誤り、対応に遅れたと非難されている。FRBは景気を鈍化させて、あるいは景気後退に陥ったとしても、インフレ退治を優先することでは、決意を固めてきた。米国景気を人為的に悪くさせることでしか、インフレを抑制する手段がないからだ。それでも、FRBが躊躇していないのは、景気後退になっても、それほど「深くて深刻な景気後退」にはならず、「浅くて軽い景気後退」になる可能性が高いからだ。下のチャートのように、米国家計の返済債務比率(住宅ローンと消費者ローンの利払い費の比率)で見ても、金融債務率(更に自動車リースや、自宅保険料や資産課税等も加えた比率)で見ても、家計の財務状況は健全だからだ。下の赤い四角はコロナ前の水準だが、それと比べても低いのである。つまりショックに強いのだ。

このような状況なので、景気を悪化させることに、FRBはそれほど躊躇していない。躊躇する必要がない。しかし、金融不安については、それが金融システム不安に発展した場合、「浅くて軽微な金融システム不安」などない。金融システム不安は、いつでも深刻なのだ。ゆえに、私はFRBは、なんだかんだ理由をつけながらも、「利上げをもうしたくない」と考えている。

FRBはこれまでの累積利上げ効果を見極めるべく、利上げを停止した。7月も利上げをSKIPする可能性は高いだろう。恐らく時間が経過すれば、インフレ率は緩やかではあるが、低下するはずだ。そして、労働市場も少しづつタイトになっており、新規失業保険申請者数などの速報性の高いデータが悪化するだろう。そうこうしている間に、商業用不動産ローンが不良債権化したり、銀行の貸出態度の厳格化により、中小企業倒産も増加してくるはずだ。ちなみに、米企業の今年の1月から5月の倒産件数は、昨年の2倍を超える286件に増加している。これは2011年以降では最も高い倒産件数だ。5月も54件の倒産があったが、その中にはオンラインメディアのバイス・メディアやホームセキュリティのモニトロニクスなどの大型倒産も含まれている。米国は大統領選シーズンに突入している。バイデン大統領が重視する中産階級、中小企業への影響が顕著になってくると、FRBは政権からのプレッシャーも受けることになるだろう。来週の半期に1度のパウエル議長の議会証言でも、上院議員から厳しい質問と叱責を受けることだろう。債券市場のプレイヤーはそう捉えている。つまり、ドットチャートは、参考程度にしか見ていないのだ。昨年はターミナルレートを特定することが、債券プレイヤーにとっての重要なテーマだった。どこまでFRBが利上げをするか不明という状況は、債券投資にとっては恐ろしいことだ。ゆえに唯一の手掛かりであるドットチャートに大いに注目した。しかし、今年はもうそういう段階ではない。ターミナルレートが変化するとしても、誤差の程度に過ぎない。それよりも、米国経済がどうなるのか、金融不安がどうなるのか、そこが債券投資の関心なのだ。

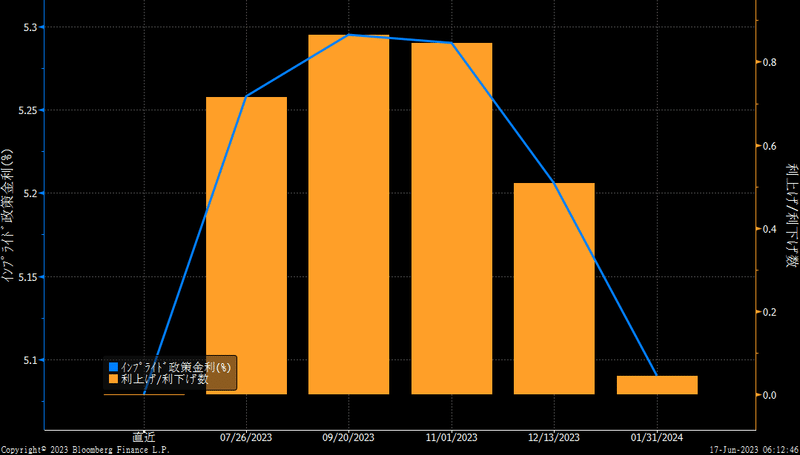

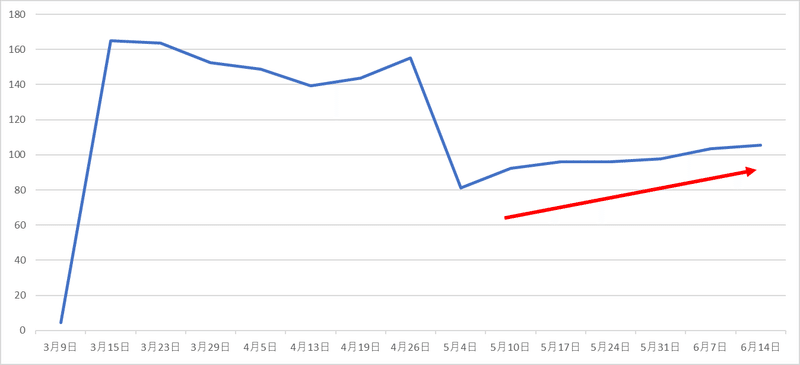

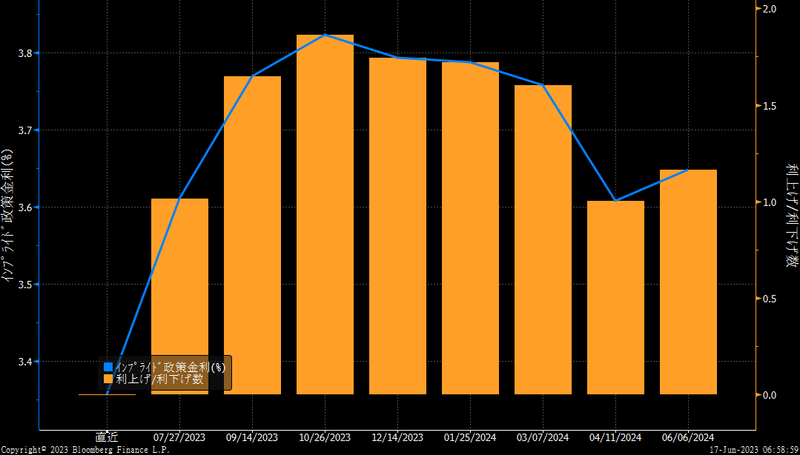

現在の市場の利上げの織り込みは下のチャートが示している。9月までに後1回利上げをして、その先は利下げとなっている。つまり、先般のドットチャートを信用していないということだ。

しかし、これも妙な織り込みである。過去の局面では、最後の利上げから、利下げまでの平均期間は8か月ほどである。つまり9月に最後の利上げをして、すぐに利下げに転じるという織り込みは、ちょっと無理がある。5月の利上げが最後の利上げとなり、来年の前半から利下げへ。そのほうは過去局面とは馴染むだろう。逆に9月に利上げを行うような状況なら、利下げは24年後半まで見込めないかもしれない。但し、今回の局面はあまりに過去とは相違しているので、何が起こるかは分からない。分からないのだが、米国経済も米国の金融システムも、FRBが更に利上げをすると、どこかで耐えなれなくなる。つまり金利の引き上げるペースの問題ではなく、水準こそが重要。もうそういう領域にあるということだ。

こうしたことから、米長期金利は上昇していない。市場では、金利上昇材料の中でも、金利が上がらないと、ちょっとしたことで下がるものだ。特に今月に限って言えば、6月末という四半期末、米系にとっては中間期末というなかで、相当な規模のリバランスに伴うオペレーションも指摘されている。株売り+債券買いというオペレーションだ。いつも、あまり充てにはならないのだが、今回については来週以降、じりじりと金利が低下していく展開になると思われる。但し、リスクオンの中での金利低下などで、あまり大きなものにはなりにくいだろう。米長期金利は3.5%~3.8%のレンジになるだろうか。地政学要因が加わると、思わぬ金利低下ということもあるかもしれない。

2.米国経済指標と金融環境の確認

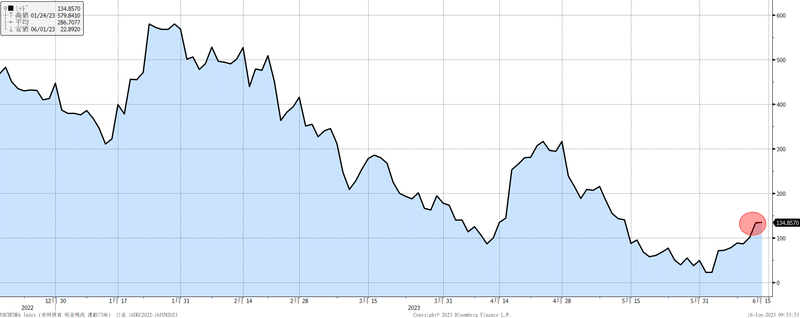

① 米国商業銀行のFRBからの借入動向

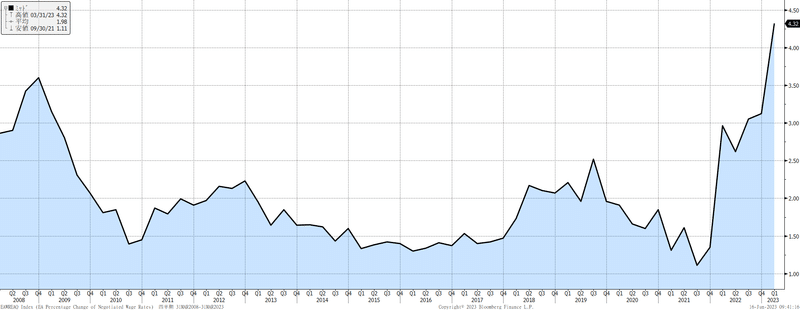

米国商業銀行のFRBからの窓口借入とBTFPによる借入の合計金額の推移が以下のチャートだ。米国の金融不安は忘れ去られているものの、下図のように借入金額は減るどころか「増加」している。私は、毎週チェックしている項目だが、FRBが7月に利上げを再開したりすると、米銀の流動性不安は再び高まる可能性がある状況だということだ。

② 米国短期金融市場の動向

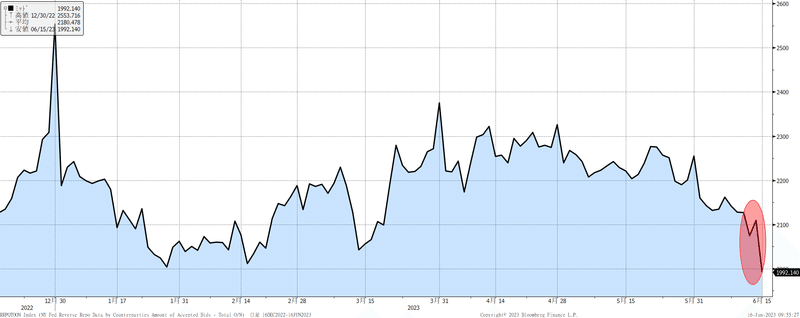

債務上限問題が解消してから、米国財務省は現金の補充を進めている。財務省の現金は6/7から6/14にかけて570億ドル増加した。(下図)

この同じ期間に、リバースレポの残高は、520億ドル減少した。(下図)財務省による巨額のT-Bill発行が短期市場を混乱させ、米国の長期金利に波及するリスクが心配されてきたが、これまでのところMMF勢により十分に吸収されているということだ。財務省も短い満期の発行に注力し、市場を混乱させないように十分配慮している様子だ。T-Billの安定消化は、債券市場にとってはポジティブ要因だ。

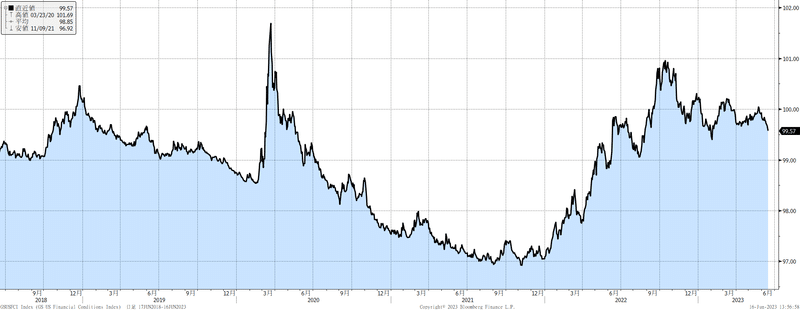

③ 金融市場の安定度

下のチャートは、GSのFinancial Condition指数の推移だ。昨年はこの指数が、急激にタイトになった。しかし、昨年秋をピークにFRBが利上げを継続する中でも金融市場は緩んでいる。FRBとしては悩ましい状況だ。

④ 商業用不動産の状況

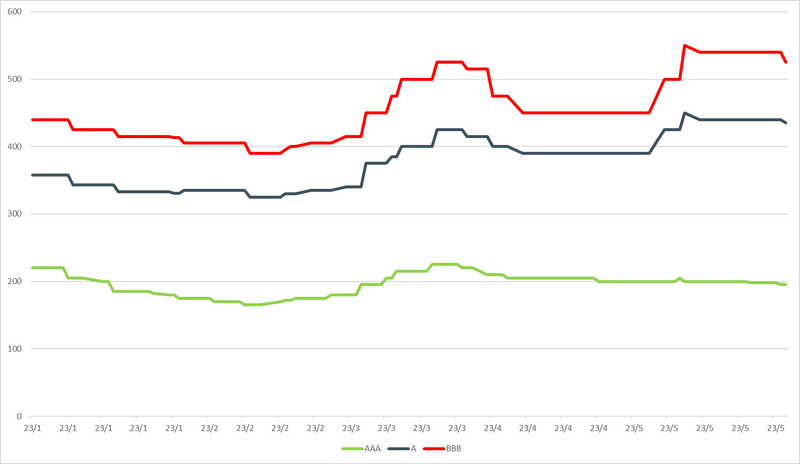

商業用不動産の不良債権化が米国経済のリスク要因だ。なかなか、その状況を把握することは困難であるが、CMBSのスプレッドの推移は1つの参考となるだろう。下のチャートは、オフィス関連CMBSのスプレッドを格付別で示している。緑色はAAAのCMBSであるが、3月の金融不安を受けてスプレッドが拡大したが、現在は安定している。一方でBBBのCMBSは3月の水準よりも一段と拡大している。商業用不動産のリスクは、まちまちであるものの、時間の経過と共に脆弱なところから問題が噴出してきそうだ。

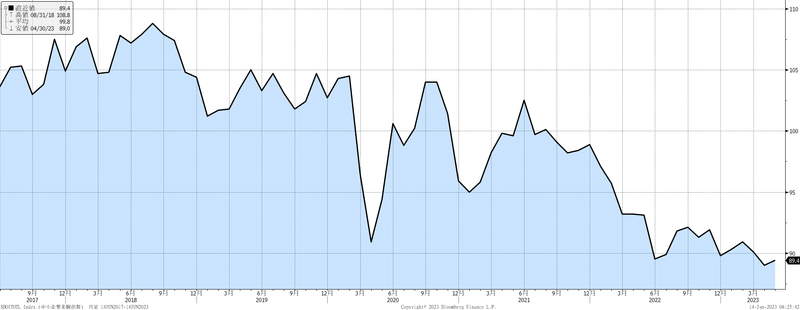

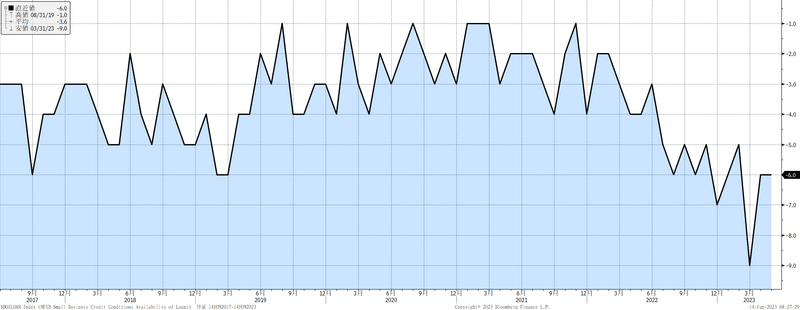

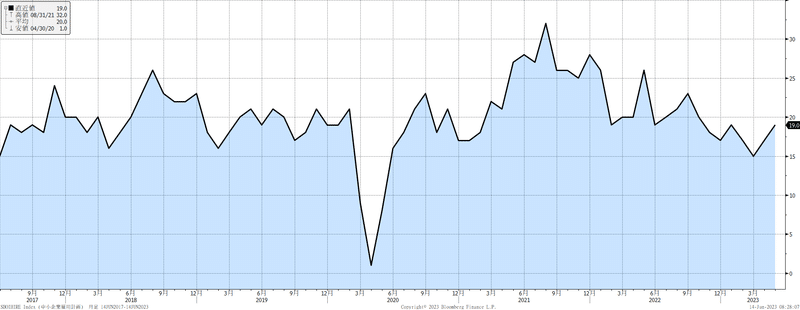

⑤ 中小企業楽観指数

米国の中小企業楽観指数は89.4となり、引き続き10年ぶりの低水準。中小企業の借入の容易さを示すDIは▲6と前月から変化はなかった。米国の金融不安、中小企業の資金繰り不安は、今のところ小康状態が継続している。好調な米国株だが、個別行の金融不安の再燃、商業用不動産ローンの不良債権化は、依然としてリスク要因だ。

⑥ 米国CPI

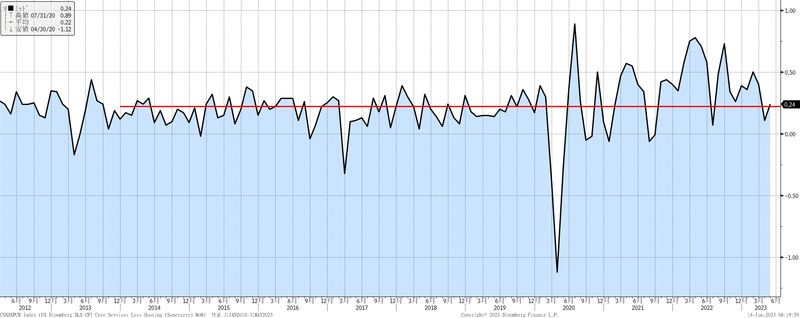

米国の5月のCPIは総合で前年同月比4.0%、コアが+5.3%となり、いずれも前月からの伸びが鈍化した。中古車価格が2カ月連続で4.4%の上昇となったことで、コア財は0.6%上昇となった。一方で市場の注目度の高いスーパーコアについては、前月比+0.24%に鈍化した。2010年代からの平均は0.2%程度であり、パンデミック前の平均に戻ったことは安心材料だろう。

⑦ ミシガン大学インフレ期待

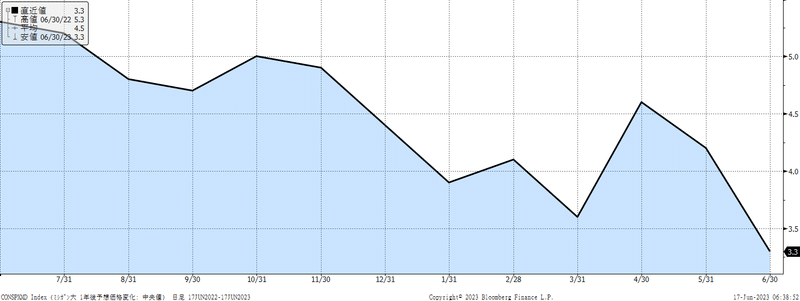

週末のミシガン大学の1年先インフレ期待が大きく低下した。(下図)最近では、賃金インフレとの関係性があるとして注目されている。

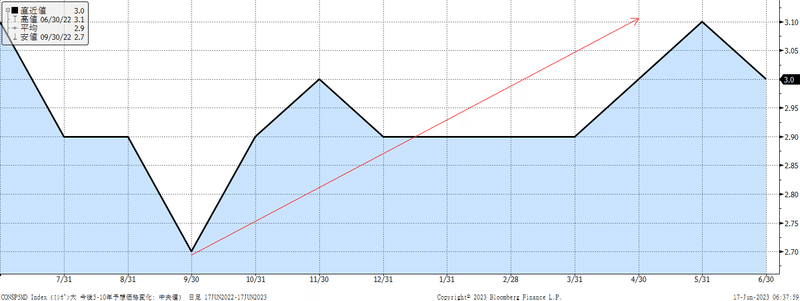

ミシガン大学の5年先インフレ期待は、前回速報値で大きく上昇して心配されたが、確報値では下方修正され、今回の6月データでは3%に戻ってきた。人々の「インフレ慣れ」が警戒されていたが、ひとまず杞憂に終わったようだ。米国における卵価格の急落などで、人々がインフレ鈍化を感じているのだろうか・・・

3.欧州と中国

①ECB理事会

ECB理事会では予想通り25bpの追加利上げが行われ、ラガルド総裁は「インフレ抑制の仕事は終わっていない」ことをアピールした。ラガルド総裁は、FRBとは異なり、「利上げのSKIPもPAUSEも議題にも上がっていない」として、7月も利上げを継続する姿勢を強調した。市場の想定通りの展開だ。ECBの仕事は、FRBよりも難しい。特にインフレに遅行してきた賃金上昇が厄介なのだ。米国の場合は、市場の状況で賃金上昇はインフレと同時に即座に起こってきた。しかし、組合交渉で賃金を決める欧州では、それがどうしてもインフレに遅れる。前年の高いインフレを反映して、今年に賃金が引き上げられるのだ。そして、そのことが再びインフレを引き起こす。景気サイクルと賃金サイクルに長いタイムラグがあるということだろう。下の図はユーロ圏の交渉賃金だが、足元で急激に上昇してきている。

こういう状況なので、ECBは新たに非常にタカ派的なインフレ見通しを示した。コアCPIについて、23年を3月時点の4.6%から5.1%へ、24年は2.5%から3.0%へ、25年も2.2%から2.3%へ引き上げたのだ。特に23年と24年が大きく引き上げられたことは、市場にはサプライズとなった。

しかし、このECB見通しについても、市場では信じられていない。「ECBのスタッフ見通しは、悲観的過ぎるよね」という感じで流されている状況だ。

現在の市場のECBの利上げの織り込みは下の図の通りだ。ターミナルレートはそう遠くない。残り2回程度だろう。但し、先ほどの賃金上昇圧力が遅行して顕在化する問題があるため、すぐに利下げへとの転換はFRBに比べると相当難しいと思われる。

② 中国

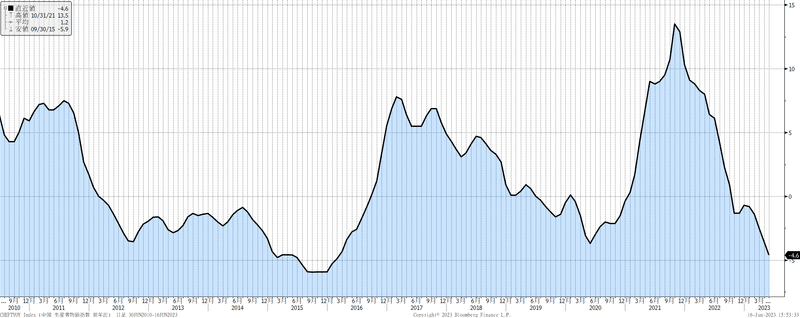

中国ではデフレのリスクが高まっている。5月の生産者物価指数は7年ぶりの下落率となる▲4.6%まで低下した。5月のCPIは前年同月比+0.2%で目標の上限である3%を大きく下回っている。中国人民銀行は短期貸出金利を10カ月ぶりに引き下げた。今週は中期貸出制度の1年物金利を2.75%から2.65%に引き下げた。中国政府は広範囲な景気刺激策を検討していると報じられている。WSJによれば、1兆元規模のの特別国債の発行が検討れているとのことだ。

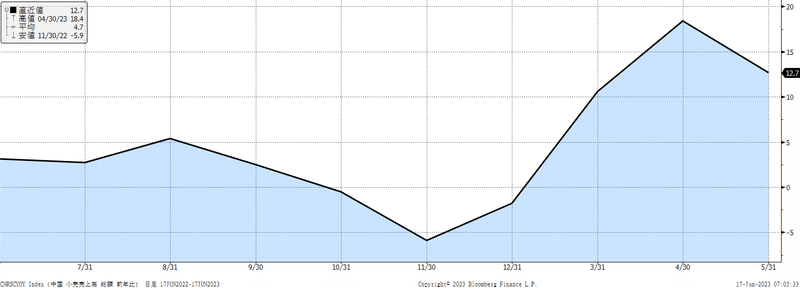

中国の小売売上高は、4月は前年同月比18.4%であったが、5月は12.7%に大きく低下した。(下図)

中国の国内はコロナ感染第二波が生じているとも報じられており、リオープン後も景気動向は冴えない。6/16基準の株価でも上海総合指数は7%の上昇、MSCI中国は0%、深圳の創業板は▲3.3%など、世界の株価上昇の中で出遅れが目立つ。但し、中国経済の低迷は、中国国内においては問題であるものの、「中国はデフレを輸出している」との記事がWSJで報じられるなど、中国のデフレにより欧米のインフレが抑制されているというポジティブな面もあるようだ。

4.日米株価

日本株の上昇が止まらない。5/22に3万1千円を越え、6/13には終値で3万3千円台に到達した。決算発表も終えて業績面の新情報もない中で、株価はバブル後の戻り高値を連日更新する堅調な地合いだ。日経平均のPERもついに15倍台となった。米国でもテスラが創業開始以来の13連騰となったほか、アップルの時価総額が22年1月以来に過去最高を更新するなど、米国株市場も地合いが強い。

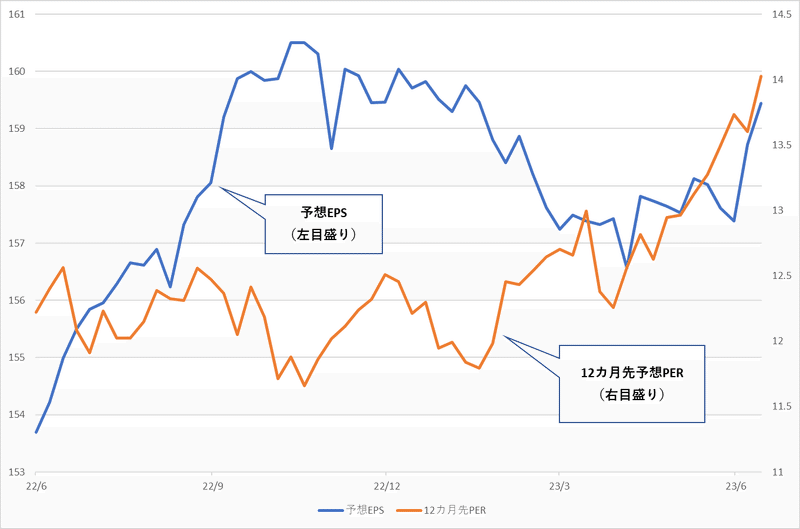

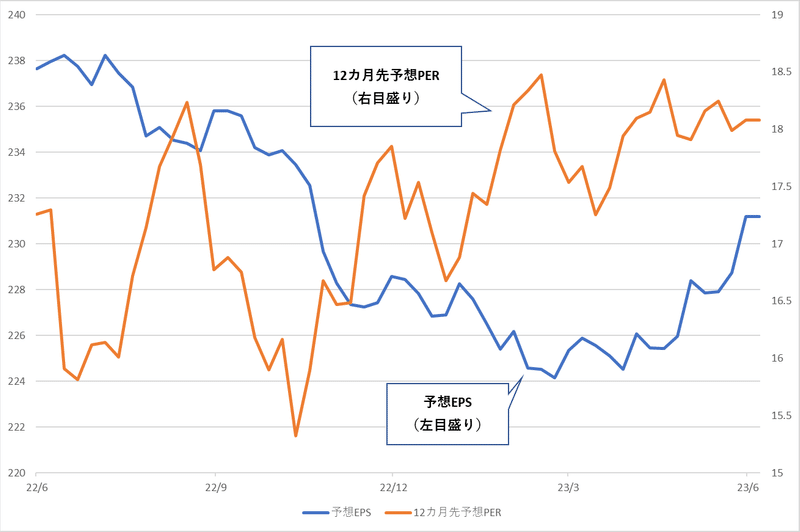

下のチャートは、日米の予想EPSと予想PERの推移である。まずTOPIXであるが、EPSもPERもともに上昇している。このことは、「確かにEPSも伸びているが、それ以上に株価の上昇が早く、結果としてPERが切り上がっている」ということになる。そうなると、問題点は「株価の上昇は行き過ぎではないのか?」という問いと、「株高が正当あり、PERが株価への期待だとすると、日本株の何がそれほど期待されているのか?」という点の妥当性が問題になってくる。

次にS&P500を同じように見てみよう。こちらは、EPSが上昇する中で、PERは上昇していない。つまり、業績上方修正に見合う形で、あまり割高化せずに株価が上昇しているということになる。そうなると、「業績の上方修正って妥当なの?」ということが問題となる。このように日米株価は、疑うべき論点が異なるのである。

話を日本株に戻そう。株式投資をしている人にとっては、なんだか知らないけど、株価がどんどん上がることは良いことだ。寝ている間に資産が増えている。これが米国人がいつも体験している感覚だ。ついつい米国人が消費過多になるのもなんとなく分かるだろう。資産が増加するということは、良いことであり、ムードを明るくさせるものだ。

個別株の長期投資のプレイヤーにとっては、この局面は眺めているだけでいい。売る必要なんてない。その企業の長期的な価値を信じて、保有していればいいだろう。難しいのは、株式指数での投資だ。恐らく、プロも含めて、多くの投資家は日本株が3万円を超えてくる段階で利益確定をしているだろう。3万2千円台などは、喜んで利益確定していることだろう。バリュエーションでプレイしている人は、割安さが解消されてくる中で、やはり利益確定するだろう。そうなると、このような新高値を追うような大きな相場で、しっかりと利益を上げることは難しい。押し目買いのチャンスもない。次に押し目買いの局面が来たとして、その時にチャンスと思って飛びつくと、長い調整局面の高値で掴まされることになるかもしれない。なかなか難しいのだ。結局は、自分の投資スタイルに沿って、行動するしかない。素早い動きが得意な人は、買ったり売ったりする絶好の局面だろうし、バリュエーションのプレイヤーは、早く利益確定してしまい儲け損なっても、それを良しとするしかないのだ。「株式市場はいつも短期的にはオーバーシュートし、中長期的には業績に収斂する」これが鉄則であり、それをベースに自分に合う手法にアレンジする。

さて、日銀金融政策決定会合が開催され、現状維持が決まった。ほとんど、目新しいものはなかったが、日銀は1年から1年半かけて行う金融政策の検証作業用のホームページを作成するということだ。そのうち、これが話題になるかもしれない。

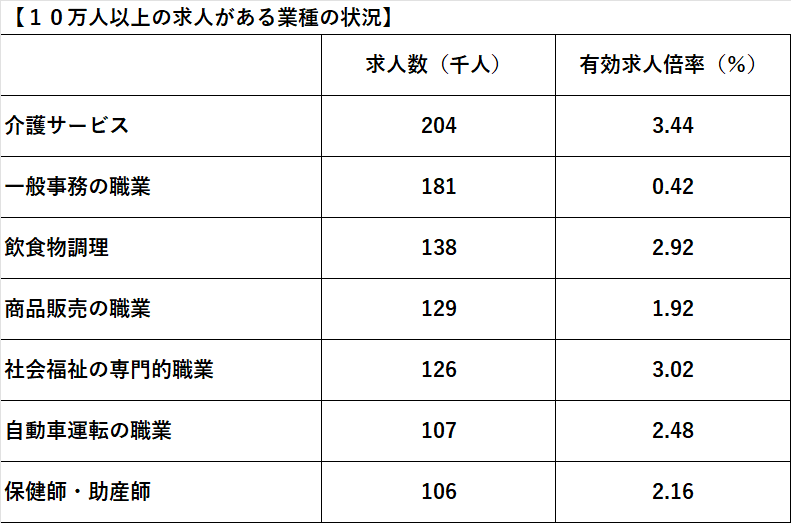

さて、日本でも人手不足が深刻化している。今回は日本の求人と有効求人倍率について少し取り上げてみる。下の表は、10万人以上の求人がある業種の求人数と有効求人倍率の状況だ。有効求人倍率が高いということは、その業界が人手不足ということを示す。

これを見ると、日本で最も人を求めている業界は、介護と一般事務の2つだが、状況は全く異なっている。介護業界は人手不足、一般事務は人手余りという状況だ。

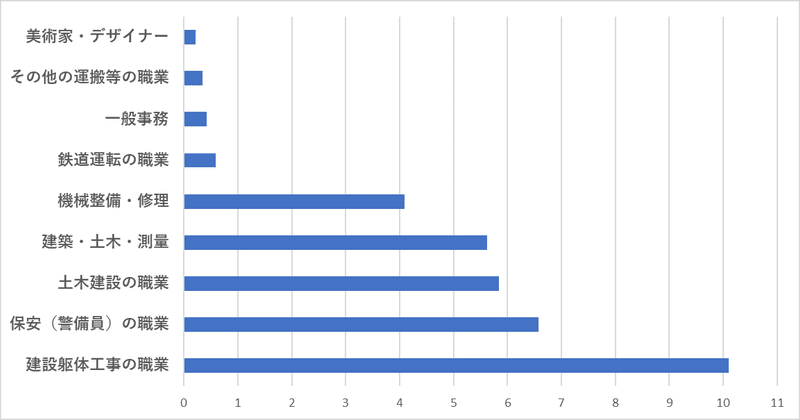

次に、有効求人倍率の低い業種と高い業種を抜き出したのが下の図だ。美術家・デザイナーはその職に就きたい人に比べて、あまりに狭き門であることが分かる。一方で建築躯体工事や保安の職業は、このままではビジネスが存続できなくなるのでは?と危惧するくらい人手が足りていない。これだけ人が来ないと、ロボットなどに代替するしかない状況だ。

日本は、2025年から人口減少ペースが一段と加速していく。上記のようなミスマッチはますます激しくなる。この問題は、賃金上昇の問題でもあるし、日本の成長戦略にも関係する。当然、日本株の長期見通しにも影響する問題なのだ。引き続き、注目していくつもりだ。

さて、日本では来週、国会の会期末を迎える。衆院解散に対する憶測が広がっていたが、岸田総理は今国会での衆院解散は考えていないと表明し、週末に出された野党の内閣不信任案について粛々と否決した。

NHKの最新の調査では、岸田内閣を支持すると回答は43%で5月調査よりも3ポイント下がった。自民党の政党支持率は岸田政権発足後としては最低の34.7%に低下した。公明党との20年来の協力関係は、公明党が次期衆院選で東京都内では選挙協力をしないと正式決定に至るほど悪化した。公明党の学会票がなければ、当選できない自民党議員が60名ほどいると見込まれている。(そんな議員は不要だと思うが・・・)

衆院解散は株高要因であり、広島G7以降の解散観測により、今の株式市場は今国会での衆院解散で岸田政権が長期政権への切符を手に入れることを既に織り込んできた。ゆえに、今回の解散見送りは、株高要因の一つが消えることになるかもしれないが、今の強い株高トレンドからすると、これだけで株高が崩れることはないだろう。但し、今回の衆院解散は「やらないのではなく、できなかった」と捉えるべきだ。

衆院解散を匂わせ、できなかったことから、岸田総理の求心力は低下する可能性もある。LGBT法案を巡っては自民党から青山繁晴氏のような影響力のある議員も賛成しなかった。7月には安倍元総理の1周忌を迎える。安倍元総理が否定したLGBT法案を岸田政権が無理やり成立させたことで、党内の安倍派や保守派の反岸田の流れも活発化するかもしれない。将来の総裁を狙う茂木幹事長の属する平成研究会では、影響力のあった青木幹雄氏が亡くなった。茂木氏はどう動くのだろうか。自民党と公明党の関係はどこまで修復するのか、勢いのある維新はどう動くのか、最近忘れられている小池都知事は国政復帰に何を画策しているのか・・・

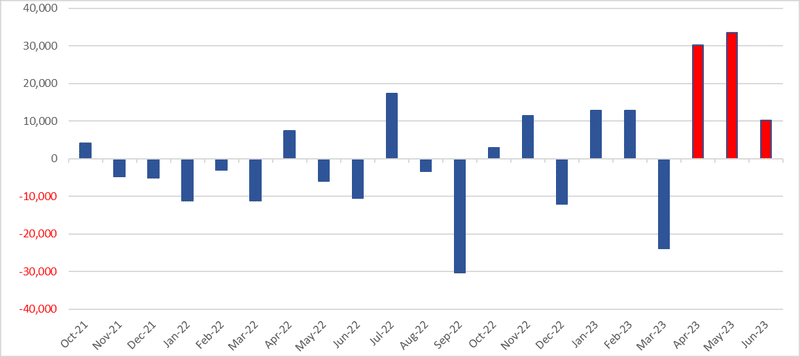

今のところ、秋の臨時国会冒頭での解散、10月総選挙が本命と目されているが、あまりそうした政局論争やスキャンダルばかりが目立ち、大事な異次元の少子化や骨太方針の実施が進まないようだと、日本株にはネガティブとなるだろう。下の図のように、相変わらず海外投資家の日本株買いは継続している。

しかし、海外投資家には痛い失敗経験がある。それはアベノミクスで日本改革への期待が盛り上がったものの、もりかけ問題や桜を見る会問題など、安倍政権がスキャンダルや政局に揺れる中で、結局は頓挫した経験だ。日本の政治のごたごたは、「変化できない日本の象徴」として見える可能性があるため、この点は注意が必要だろう。

この記事が気に入ったらサポートをしてみませんか?