今週の岡崎さん039 アメリカ景気の崩れに警戒しつつ日本はじっくり底上げを目指す

マーケットアナライズマンデー

今週のストラテジー =日経平均はじっくり買いのスタンスでよいが、アメリカは難しい

・日経平均は朝に33年ぶりの現物高値を更新!

今後もゆっくりと上昇トレンドが続くことを期待できる。ただし上昇のエンジンはそれほど強くない点に注意=市場改革によるバリエーション向上や企業の体質改善やインフレなどによる緩やかなEPS上昇が期待されているのであって、今年のように急激な上昇があるとそれを消化するのに時間がかかる。

・アメリカは難しい

直近では長期金利上昇のオーバーシュートが是正されることによって株価がショートカバーやVIXクラッシュの影響で戻した。ただし、ここから先を考えると全面高を期待するのは難しい。長期気金利は4~4.5%のレンジを下に抜けるのは難しく、数年間はこのレンジが続く。となるとこの金利ゾーンに耐えられる企業以外はジリジリと削られていく。

さらなるインフレ鈍化や景気のスローダウンが確認されて、FRBのハト化や長期金利が4%を下回る状況になれば一時的に全面高もありうるが、これは景気後退のリスクでもあり、結局NAS100のような企業以外は買いにくい。

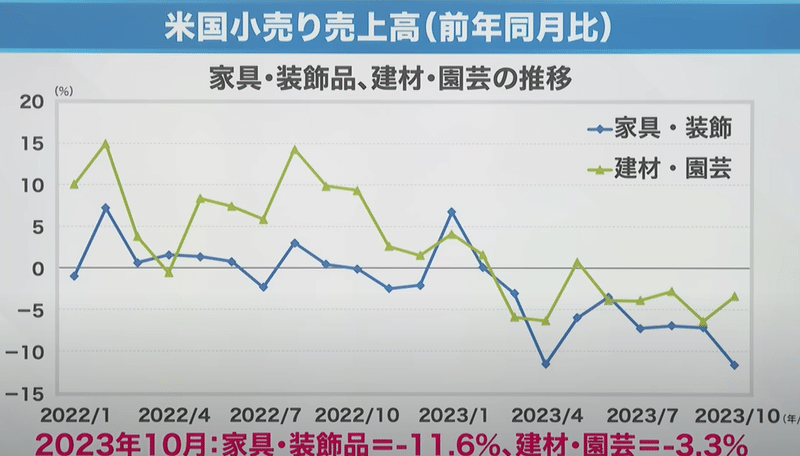

小売売上高も、名目値ではそれほど悪くないように見えるが実際は目に見える形でスローダウンが始まっている。

◇お勉強コーナー :ホームデポとウォルマートの関係

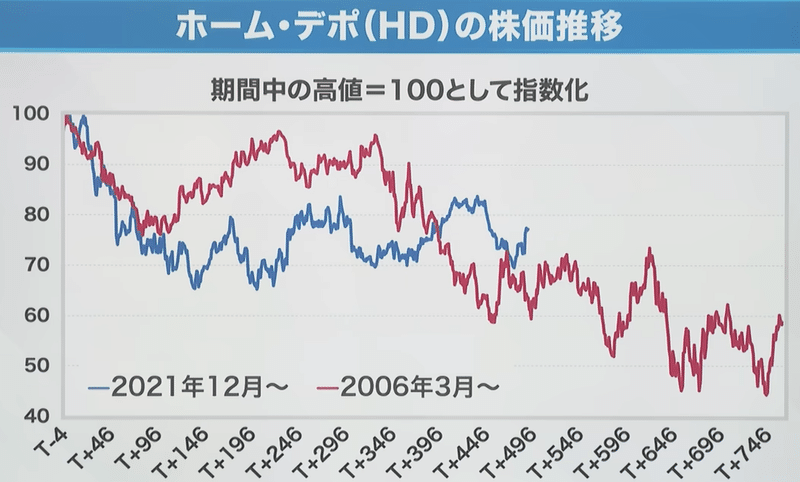

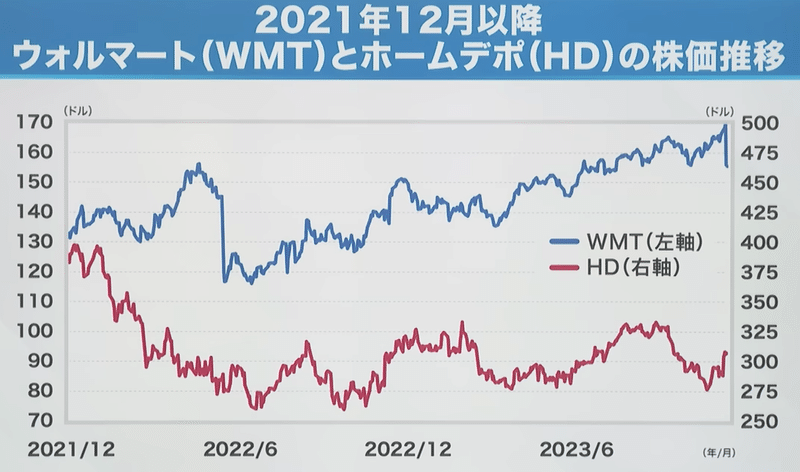

ウォルマートはディフェンシブ(&生活防衛関連のディスカウントストア)なので、金利高の状況でも需要は衰えず業績は拡大する。一方でホームデポは新築住宅の市況に紐づく。

金利上昇局面ではホーム・デポはまっさきに凹み、ウォルマートは景気が本当にやばくならない限りは好調に推移する(22年に下げたのは不景気ではなく過剰在庫問題であり、それが解消してからは上げ続けてきた。)

ところがここに来てウォルマートがついに崩れ始めた。まだ失業率などは上がっていないのですぐに景気がクラッシュする訳では無いが、ウォルマートが崩れ始めた点では、やはり小売需要は弱ってきているか。

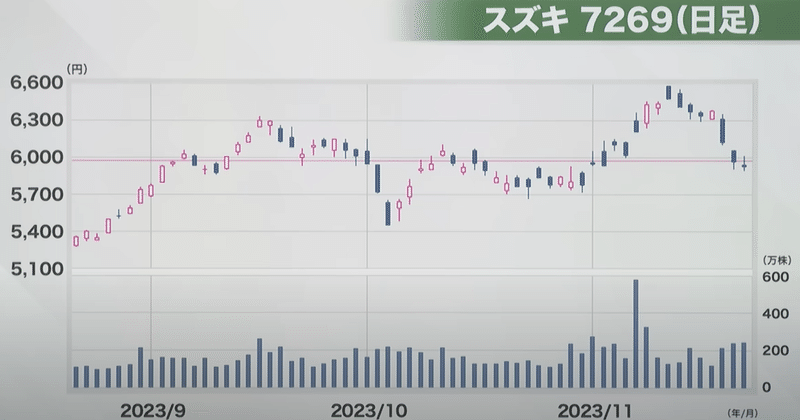

・アメリカ企業の景気がじわじわ弱っていく(一部企業だけが突出して全体としてはゆっくり沈んでいく)中で、日本企業も大相場にはならない

アメリカは徐々にMAG7などしか頼れる企業がなくなってくると思われる。

日本も「企業の構造改革」に変更してしっかりと利益を出せる状態に変化した企業を手がかりに、ゆっくり買っていくしかない。こういう構造改革で先行するのはやはり大企業であり、日本も中小型株より大企業に注目したほうがよいと考えられる。

鈴木さんの決算観測

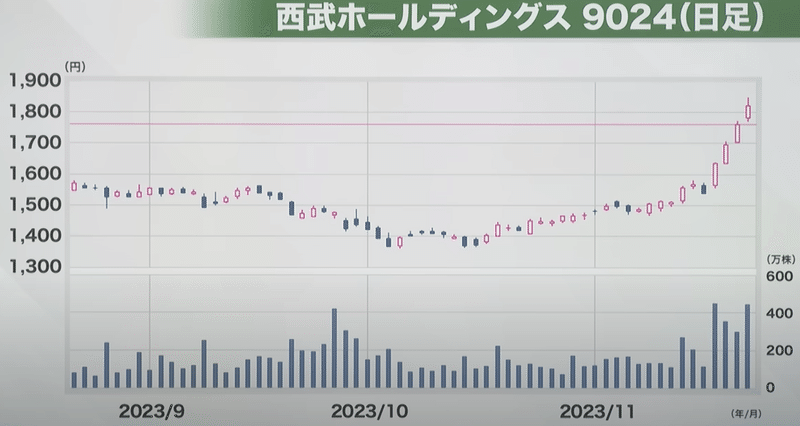

百貨店関連は40年がかりでようやく成長軌道に戻ってきた。

「日本総中流社会」という幻想を捨てて、「バイヤーを育てて、上流階級向けに選別された高級品を売る」ビジネスにかじを切った。

他にも、日本でもインフレ時代が始まった以上、インフレを上回れない成長しかできない上場企業は今後株を売られるか、株主からきちんと還元を迫られることになってくる。こういうプレッシャーの中で、きちんと株主に向き合う企業に期待したい。

(ROEが高くても、今までBPSを溜め込みすぎてもう利益を出してもPBRがほとんど上がらなくなった銀行・倉庫・製鉄・非鉄などは今後)

今週の注目企業:KOKUSAI ELECTRIC(旧・日立国際電機)

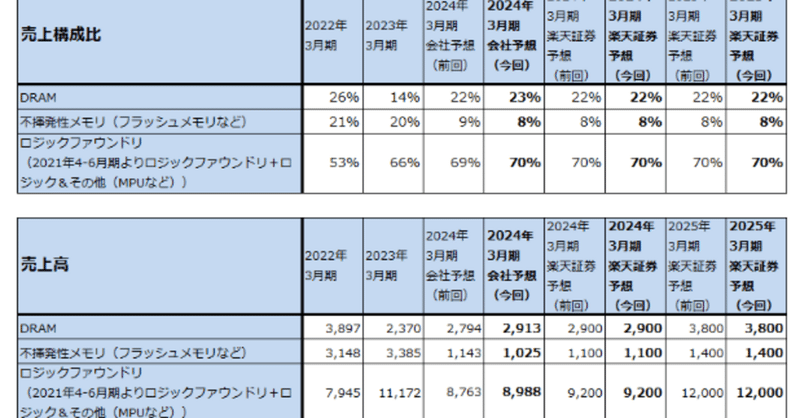

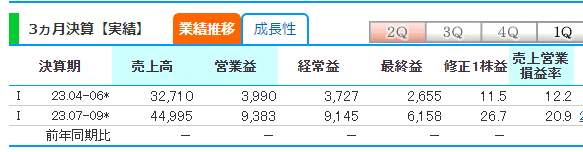

シリコンウエハの上に薄い膜をつくる技術(バッチ式成膜装置)で世界1位。成膜後の膜質改善に使われるトリートメント装置では世界シェア2位。

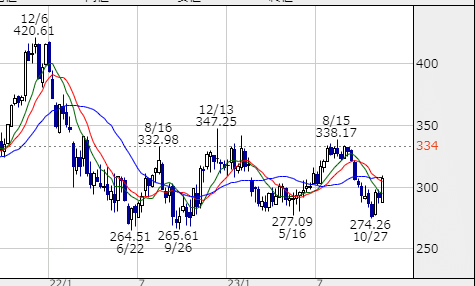

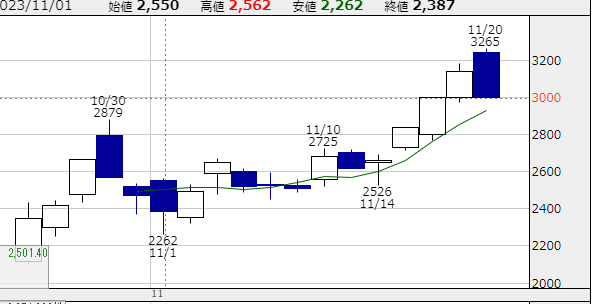

業績は明確に底打ちしており、7-9月期の業績は予想を上回る数字を出す。

東京エレクトロンの半導体製造装置の市場成長見通しを20%情報修正したのを受けて水準訂正が起きている。

マーケットアナライズ

矢嶋さんいわく、バスの廃線が目立ってるらしい…

グローバルラップ

◇米国長期金利は4.4%近辺まで低下

・此処から先はそれほど下がらない見込み

→ドル円もある程度高値を維持するか

◇NASDAQが新高値更新するなど米国大型株は全面高。

・利上げ打ち止めやNVIDIAの好決算受け。

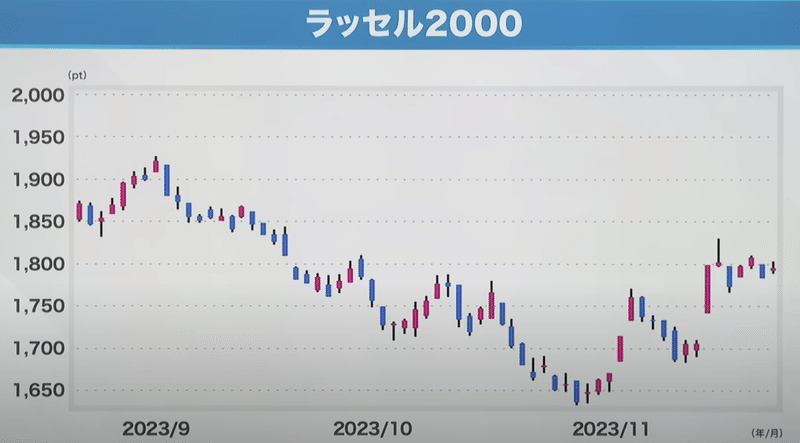

とはいえ、中小型株は厳しく、景気のスローダウンは織り込まれつつある

◇日経平均は33年ぶり高値を更新

ただしその後上ヒゲをつけて下落。さらに高値を追う動きは見えない。

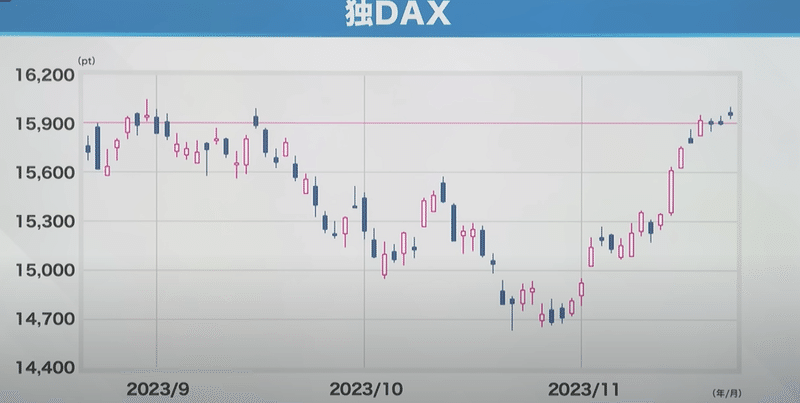

◇ドイツは好調だが、イギリスはなかなか浮上できず

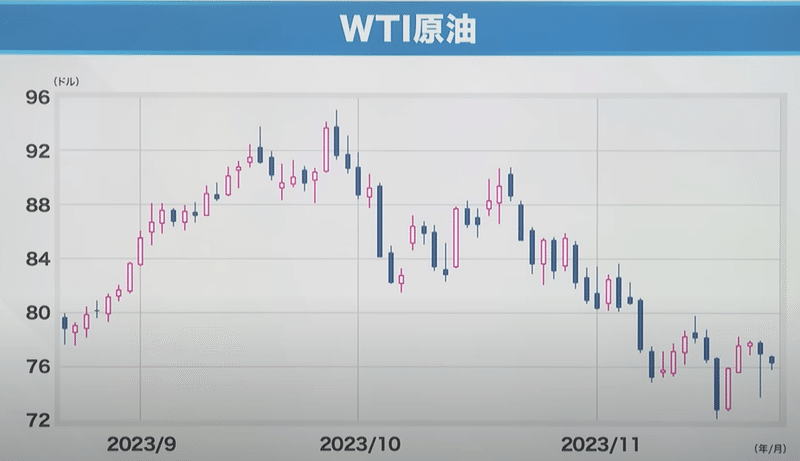

◇商品は原油価格が低迷

今週のMVS:半導体相場の後の循環物色で業績がよい銘柄が伸びる

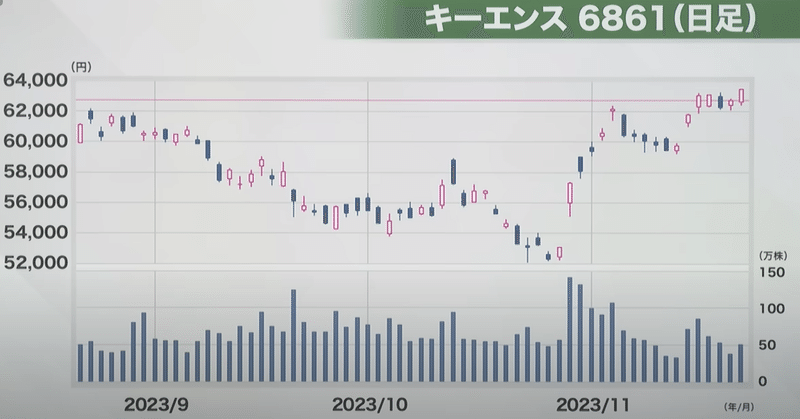

・キーエンスは底入れ

・設備投資関連の銘柄が業績を期待されて改善

荏原・イワキポンプ・鶴見製作所・酉島

→米国のエネルギー関連の受注が大幅に改善している

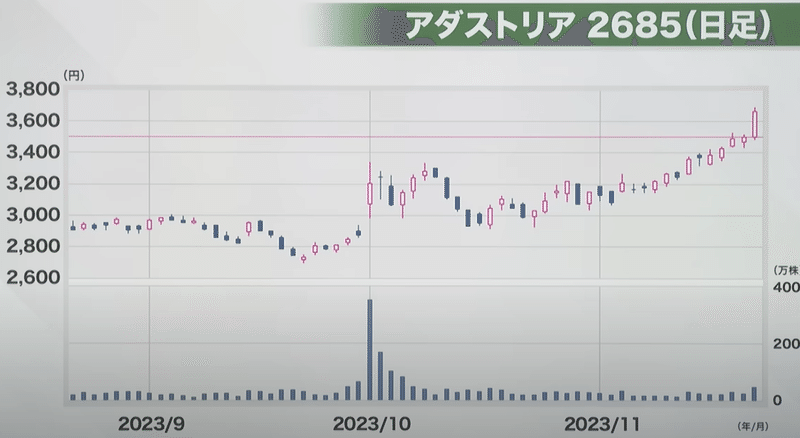

・半導体物色が落ち着いた後、冬物商戦がにわかに活発化したりと、内需関連が大きく盛り上がり

逆に円安メリットやグロース銘柄は一服。

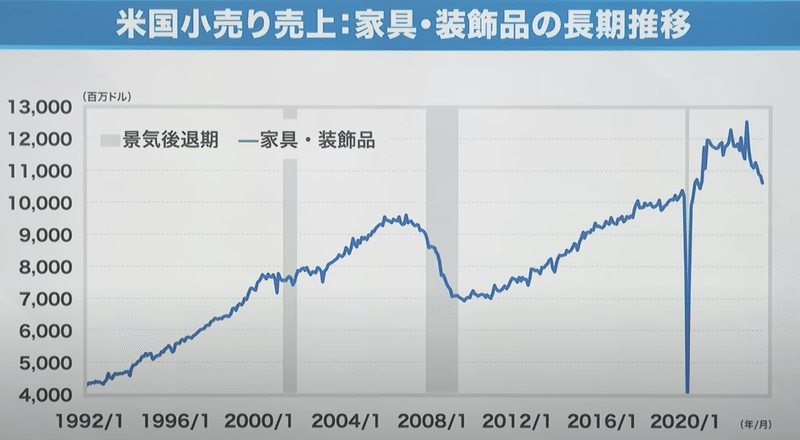

今週のニュース 米国小売売上高の2つのセクターが軟調に?

景気に対して非常に敏感な「家具・装飾品」関連。

今回もかなり下げてきている

しかし、耐久財受注は普通に好調?

マクロは落ちつつあるのに、企業業績はコンピューター・電子機器などが盛り上がりつつある

ホームデポやウォルマートの株価を見ても国全体の景気の先行きはかなり弱くなってきているのに、それでもまだ買われるのは本当に正しいか?

ウォルマートの株価ピークは、結構なリスク? マクロは本当に悪くなってきている。

新シリーズ「となりのインフラ」

文明の基盤となっている産業の紹介。

・資本集約型(参入障壁が高い)

・運営力・ビジョンが必要なので寡占ビジネスになる

・社会経済に密着している (発展途上国ではすぐ切れる)

競争原理とは異なったルールで動かさないといけない。

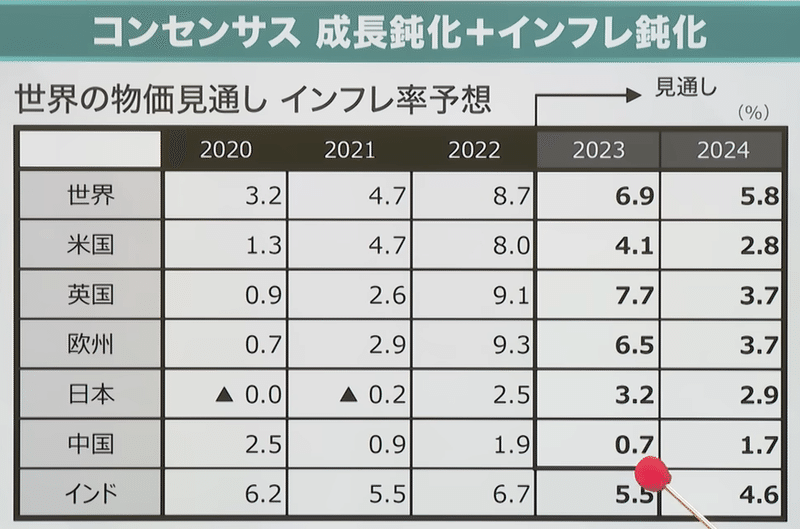

マーケットアナライズプラス 矢嶋さんの2024年見通し

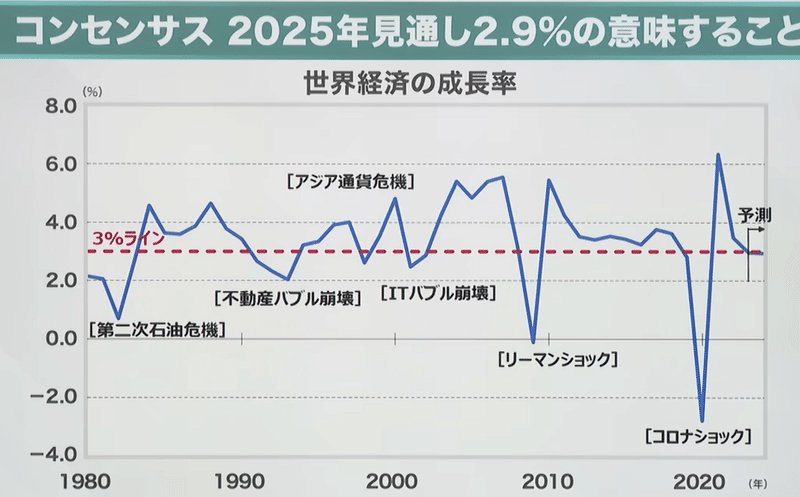

成長率のコンセンサス3%以下の年はだいたいなんかネガティブなことが起きてる

米国の利下げは1Qの下落の後に来るか

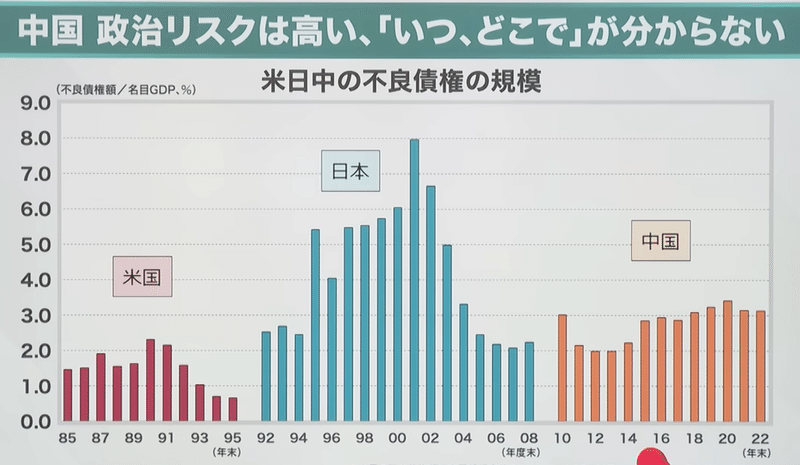

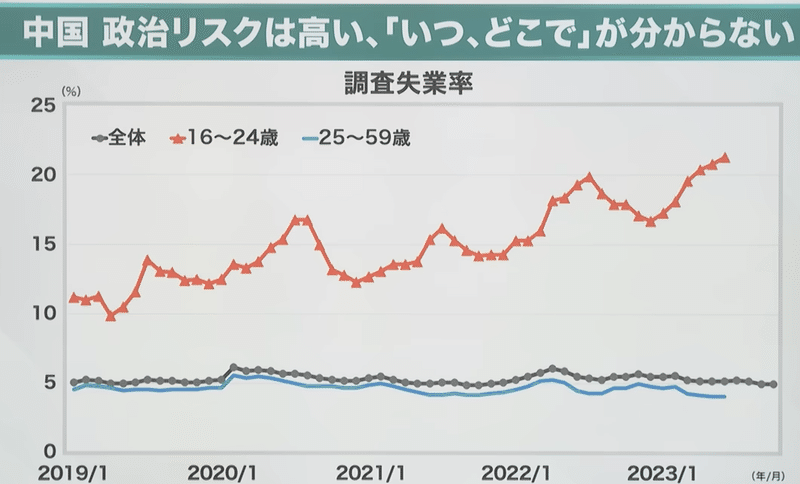

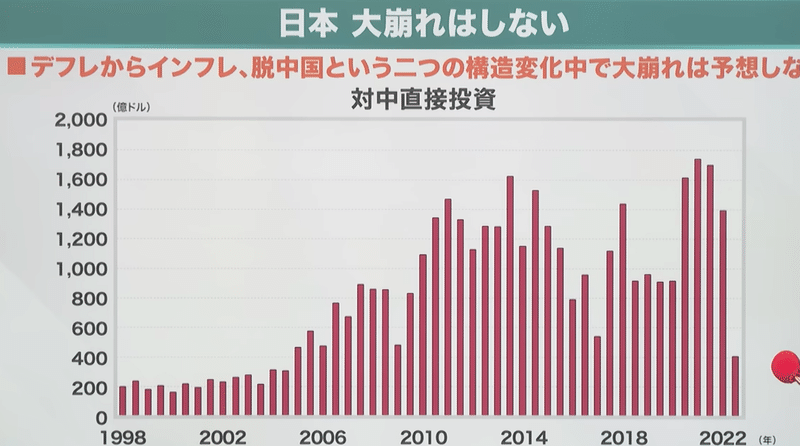

中国は長く低迷が続く→「どこかのタイミングで」調整が起きる

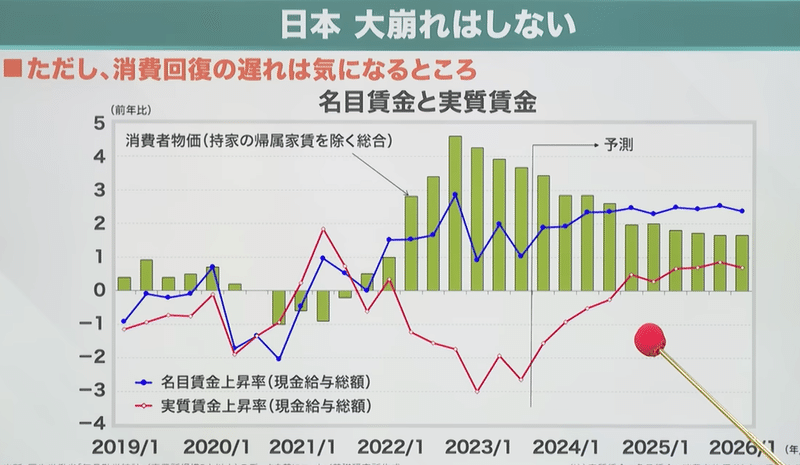

日本はインフレ見通しが崩れなければ「企業主導で」強い動きを期待するが賃金は厳しい

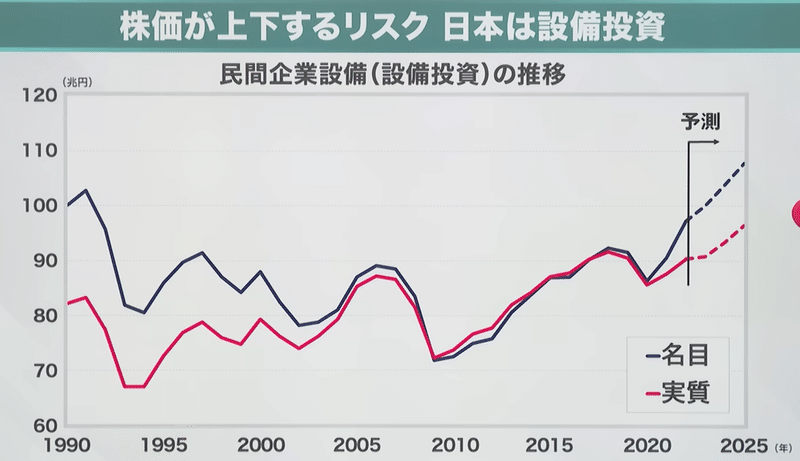

日本が設備投資の増加→イノベーションが起きればさらなる上ブレ

ただし、日本の企業は今までつねに資金余剰だった。これは世界でも日本だけ。株主からも許されていたし、国も怒らないし従業員も我慢してた。そのせいで企業はそれほど資金の需要がなかった。今まで低金利だったのはこういう事情もある

→これから企業の説明投資が活発化し、資金不足してくると金利が上昇してくる。銀行は国債買うお金を資本の融資に回すから国債の金利も上がる。

今後、新興企業が資金調達が難しくなると、イノベーションを生み出すパワーが更に弱くなる。

さらに日本における政治リスクが高まりつつある

日本の実質賃金がプラスになるのは2025年1Qまでかかる見通し

→ここまで個人消費が耐えられるのか? デフレ慣れしている日本人が貯金を取り崩しながら消費を維持してくれるのか?

アメリカのリスク

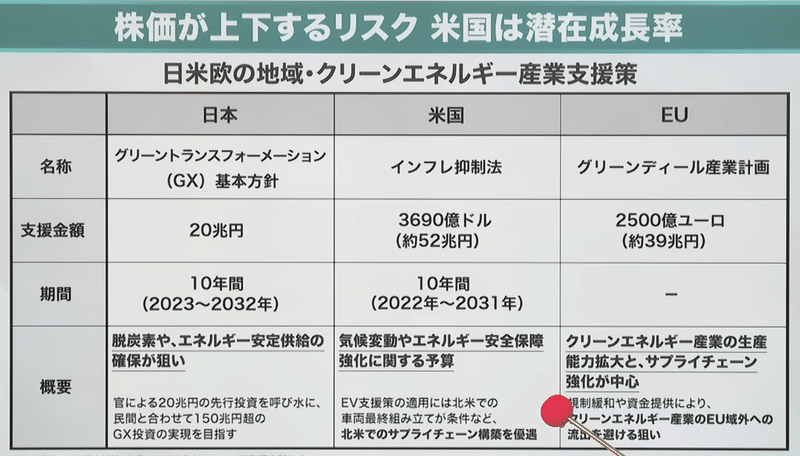

アメリカは世界を分断させ、自分の国だけ発展させようという政策をとった

→潜在成長率が高まっているのはコンセンサスになりつつある

→金利上昇とかでどういう影響が出るのかが未知数。

政治リスクがめちゃくちゃ高くなりつつある

岡崎さん「日本に対する長期投資がようやく可能になりつつあるが、意識の切り替えが難しい」

・日本の富は増えているのに、配当の形でどんどん海外に流出している

・日本の個人で日本の企業に投資しないとますます海外に持っていかれる

もっと日本人に、日本に対する投資教育をしないといけない。

とはいえ、岡崎さんですら日本株に対する長期投資についてどう語っていけばよいかしっくりくるシナリオを持っていないとのこと。

よろしければサポートお願いします。いただけたお金は岡崎良介さんへの推し活に使わせていただきます