Poolリリースではじまるカンムの「銀行機能のアップデート」について

本日Poolのリリースをいたしました。

カードを使いながら資産形成していける、という体験を目指しています。なお、ちょっとこれ以上Poolの中身に触れるようとすると、広告規制により各所リーガルチェックが必要なので、各取材記事をご覧ください!

(サービスの全体像を把握するにはこちらの記事が良き↓)

(細かい法的整理や仕様を理解するにはこちらの記事が良き↓)

そして以前、Poolリリースの狙いについて、noteで書かせていただきました。その際も規制問題で、具体的な仕様について書けなかったので、このたび公開した情報を以て、答え合わせと言いますか補足をさせてください。

ソフトウェアで管理できるお金のインフラが整いつつある

早ければ数年、遅くても10年以内に金融のインフラで大きな変革が起きると予想しています。具体的には、

銀行振込を含めた送金の手数料がほぼかからなくなる

送金を実行する主体がソフトウェア化し、スマートコントラクトを含めて自動化できるようになる

の2つです。これらが実現されると全ての金融サービスが、個人法人含めてビジネスモデルから変わると考えています。

一つの事例として、米国ではACHという非常に安価な銀行間送金インフラが整っており、これを使ってVenmoを始めとする個人間送金サービスが普及しています(送金のfixに3日程度かかったりするのでまだまだ完璧とは言えないかもしれませんが)。

ACHとは、Automated Clearing Houseの略で、小口決済ネットワークのこと。日本の全銀ネット、アメリカだとFedACHとTCH(民間)がいるらしい。FedACHは手数料が明解なようで、かなり安い。普通の送金で$0.0030?(約0.3円)。全銀ネットは1回50円という噂で乖離があるくさい(裏は取っていない) pic.twitter.com/tgyxy6lBVp

— 8maki (@8maki) June 24, 2018

では、これらの変化が起きるとどうなるか、わかりすい例を挙げて考えてみましょう。例えば給与が即日で振り込まれるような世界です。なぜなら振り込み手数料はほぼかからず、かつ自動化されているのでオペコストもありません。給与所得者からすると入金は早いに越したことはありません。

もちろん、色々なデメリットや課題も考えられるため本当に普及するかはわかりませんが、個人的には、実現される確度が高い未来の一つだと思っています(最大の課題は、企業側の負担ですが、これができる世界ならば売掛債権の回収もかなり早くなっていると推測します。とは言え全産業に影響するため時間はかかると思います)。

こうなると、おそらくサラリーマン向けの消費者金融は一定縮小し(手元現金が増えるため)、個人向けの投資需要が増えるでしょう。単純に1ヶ月強の資金が、個人に移動するためです。これだけでも金融サービスに大きな変化をもたらす可能性があると思っていただるかと思います。

なお、給与の支払いが早くなるだけでなく、あらゆる支払いが早く、小刻みになると想像しており、金融サービスに大きな影響をもたらすはずで、多くのチャンスが生まれると予想しています。

例えば、弊社も含めて昨今のFinTechサービスの盛り上がりは、スマホが単一市場で普及しきったこと、クラウドの活用によりシステムコストが激減したことが大きいと思います。収益構造やユーザー体験の前提が変わる時に、新しい前提に対応したサービスを提供することで、新しい市場を生み出すことができます。

もっと自由な投資市場が広がる

上記note記事ではオルタナティブ投資(株式や債券といった伝統的な投資ではない、不動産やワインも含めた新しい投資手法)について書いていますが、様々なものがソフトウェア化する過程で、様々なものへ投資ができる世界が見えています。

例えば、今回のPoolでも、バンドルカード事業の一部の収益に投資ができる、というようなスキームを実現しています。本来であれば、このようなある種証券化のようなスキームは、多くのリーガルチェックを含めて人が介在するためコストがかかり、個人でも手が出せる金額で販売するには相当難易度が高いです。そのため金額が100億を超えるようなものがメインとなります。わかりやすい例としては、下記あたり。

しかし今回は、投資対象の事業も、募集手段も、オペレーションの多くもソフトウェアでサポートされており、今回のような規模でも実現できました(そもそも倒産隔離や第三者対抗要件の確保等は、厳密にはなされていないので、高コストの証券化とは違いますが…)。

ここで言いたいのは、今後も色々なものが投資対象として実装されてくるはず、ということです。それを「もっと自由な投資市場になる」と表現しています。もちろんその分、リスクも十分検討されなければなりません。既に普及している投資商品に比べて複雑になりやすいものも多いと思います。それに対応するための様々なサービス(例えば、リスク判定サービス等)やサポートも含めて市場が多様になると考えています。

そういった周辺のサービスと連携しながら、ユーザー毎に最適な投資、さらにはお金を貯めるという行為全てに対して、最適なものを提案・提供できる何か、を実現できる気がしております。

BS(Balance Sheet)の勝負

ここでようやく弊社の戦略と関わってくるのですが、金融サービスを展開している会社は、規模に比して非常に多額の運転資金を必要とします。

資金を融資するような会社は言わずもがな。先払い式のプリペイドカードにおいても、チャージ代金の入金が決済代行を通してチャージの1ヶ月後になるということも一般的で、その前に決済資金を支払う場合はキャッシュフローがマイナスとなります。その分の資金を確保しておかないといけません。

また、歴史の浅い会社では、何か取引をする際に信用の補填として担保金を取引前に積むことが往々にしてあります。金融サービスは、会社規模に対して取引額が大きくなりがち(お金を扱うサービスのため)で、その分必要な担保金も跳ね上がります。

このように、いわゆるFinTechベンチャーのほぼ全てが、一定規模を超えると運転資金、担保金といった資金繰りで苦労していると思っています。そのため、自社で調達手段を確保できると、それだけでも金融サービスを展開していく会社として大きな強みになると考えています。

上記記事でも書いたとおり、欧米のFinTechサービス事業者で、銀行を傘下に置く会社があとを絶たないこともうなづけます。

(もちろんモラルの問題もあります。自社で完結するので、色々とコントロールしやすいのは事実だとも思いますし、過去の歴史から銀証分離や銀行の業規制といった規制もされている領域なので、モラルハザードを起こしやすい構造だとも思います。弊社としてはコンプライアンス・リーガルにかなりリソースを割いており、問題がないように運用していきます。)

今後の事業展開

BSの勝負でも書いたとおり、まずPoolのリリースで、バンドルカードとPoolの間で資金が還流する仕組みを実現できます。それがはずみ車のように、両者を成長させていくと期待しています。

そして、バンドルカードではユーザー母体とデータが、Poolでは資金プールが成長していくと考えており、データと資金を活用した金融サービス、ノンバンク事業をを展開していきます。

ノンバンク事業というと非常に広いのですが、構想の一つとして、実はベンチャー企業向けに貸付を行うベンチャーデッド事業も新規事業として仕込んでいます。既に複数社に数億円単位での資金提供を行っています。

今までベンチャー企業は銀行から借入がしにくく、株式での調達が中心だったものが、ベンチャー企業の規模が大きくなり、かつ初期投資の必要な領域に広く展開され始めた背景から、ニーズが増えていくと予想しています。

実際、米国においては2012年頃からベンチャー企業の借入での調達が規模も件数も増えている中で、諸外国と比べて、日本の非上場企業のデットファイナンスの市場規模がまだまだ小さい状況です(日本の場合はベンチャー企業向けの上場市場があるため一概に比較できませんが)。

将来的にはPoolで調達した資金をベンチャー企業側に提供していく、という構想を描いています。バンドルカードの会員送客や不正検知で培ったノウハウも合わせて提供できると考えており、単に資金を提供するだけではない価値に昇華できる可能性があると踏んでいます。

なお、ベンチャーデットに限らず、データと資金が強みとなるような領域の新規事業も検討しています。

銀行機能のアップデート

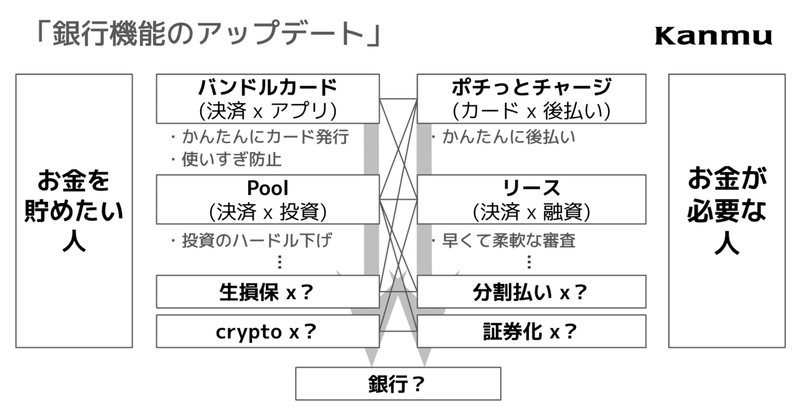

そしてその先に「銀行機能のアップデート」を目指したいと考えています。なお、既存の銀行をDisruptしたいという意図ではありません(ステーブルコインの議論でもあったとおり、日銀による金融政策と大きな乖離が出ると経済政策に課題が生じると思っており)。

ただ、お金を貯めたい・管理したい人に対して、よりよい金融サービスを提供していきたいという想いと、お金が必要な人により柔軟に資金を提供していきたいという想いを組み合わせると、"銀行的"な構造になりうるというお話です(これもあくまで直接金融のため、銀行(間接金融)ではないのですが)。

具体的には、今の預金者は、資産の保全はできているものの、インフレ対策やリスク分散等の資産を守るということが十分にできていないと感じます。インフレや円安といった状況に、個人では十分に対処できる術があまりありません。富裕層はプライベートバンクを通して手厚い資産形成、資産を守るということができていますが、プライベートバンクのハードルは高く(最低資産2億円など)、より多くの人が享受できる構造のサービスが求められています。

また資金を必要とする側でも、低金利の影響や事業の多様化に与信モデルが追いついていないケースが多々あり、成長性のある個人・法人に十分に資金を提供できていない可能性があると感じています。例えば、黒字じゃないと借入ができない、わかりやすい設備投資等じゃないと資金使途にできない、起業家はクレジットカード持てない、等はよく聞く話です。

これら、両サイドを同時に課題解決していくと、結局それは銀行的なものとなると考えています。銀行ひいては金融機関の役割は、世の中からお金を集めて資金の必要な人に資金を提供して経済成長を促す、と定義しており、そのために明確に課題がある領域から解決していくというアプローチです。

また、それを一つのサービスで実現するのではなく、様々なサービスがお金をベースに有機的につながるイメージです。上記スライドでも書いている通り、お金の課題は非常に多様で、それぞれの課題に特化したサービスを展開していきたいと考えています。

■最後に

バンドルカードはバンドルカードで、2月に500万ダウンロードを達成いたしました。成長は鈍化しておらず、おそらく遅くとも年内には600万ダウンロードは超えると思います。

また、今回Poolをリリースすることで、より大きな別の領域への展開の絵が見えてきました。これを機に、複数の事業を経営していく多角化企業としての挑戦が始まるとワクワクしています。おそらくこれからも、課題が無限に表出すると思っており、挑戦しがいのある領域で勝負したい人、エンジニア、BizDevはじめ全方位で募集しております。

この記事が気に入ったらサポートをしてみませんか?