2022年のFinTech注目ポイント

以前、tweetした内容をもっと深く調べてみようと思います。もう既に2月ですが。

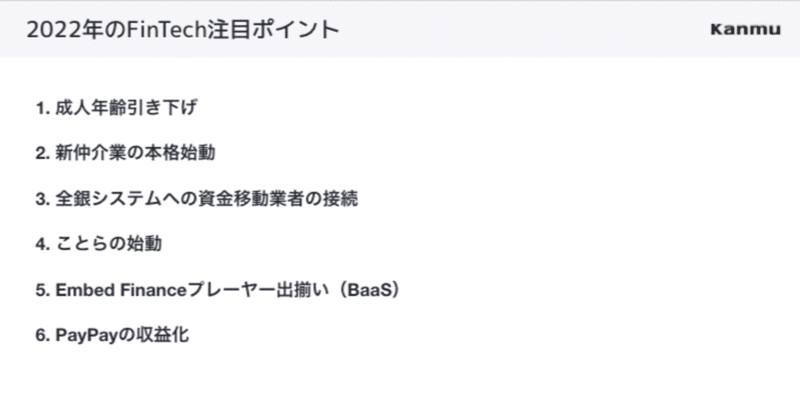

2022年のFinTech注目ポイントを書いてみます。年初はweb3/cryptoや、ステーブルコイン規制周りにかき消された感がありましたが、従来のFinTech周りも2022年に予定されている大きな変化がいくつもあります。

— 8maki (@8maki) January 26, 2022

1. 成人年齢引き下げ

4月から成人年齢が18歳に引き下げられます。あらゆる金融サービスについて、18歳から親権者同意がなくても契約できるようになります。なお、貸金については、収入証明を提出させる等の対策を行う方針のようです。

また、今までに審査をしたことのない層になるため、審査ノウハウや実績がなく、カードローンの銀行保証を行っているノンバンクでは難色を示しているという記載もありました。これで18歳でもいきなり融資を受けられる、という世界には、少なくともしばらくはならなそうではあります。

ある地方銀行の幹部は「信用情報が乏しいという理由で(ローンの返済を保証する)ノンバンクが20歳未満の審査に難色を示している」と明かす。こうしたノンバンクと提携する地銀は18~19歳への貸し付けが難しくなる。別の担当者は「18歳が社会人であっても勤続年数が短ければ住宅ローンやマイカーローンの審査も慎重にならざるを得ない」と話す。

2. 新仲介業の本格始動

去年11月からスタートしている新仲介業。足元では扱える金融商品に制約があって利用企業が少ない状況ですが、「所属性」(金融商品を紹介する際、その金融商品提供者に、紹介文言やUI等を都度確認する必要)がなくなることがポイントだと思っており、金融商品の拡充とともに利用が拡がる可能性は高いです。

なお、具体的な制約はこのような感じです。背景には、複雑な商品はちゃんと個別に専門性の高い仲介者が説明すべきだ、という考え方があり、現状はシンプルなものしか扱えない模様。

銀行では、普通預金や定期預金、振り込みや住宅ローンなどは取り扱えるが、消費者向けカードローンが扱えない。消費者向けカードローンが扱えないと分かったとき、銀行関連の関係者の多くは興味を失ったとみられる。消費者向けカードローンは、顧客の獲得コストが大きく、収益性が高いもの。新たな販売チャネルを活用する意義が大きい。

「生命保険や損害保険が最もうまみがあるが、そこを封じられた」との声もある。銀行や証券よりも、保険における商品サービスの制約が最も厳しくなった。保証金額の上限額は生命保険が1000万円、損害保険が2000万円、医療保険などを含む第3分野が600万円と低い水準に縛られている。

とは言え、利用企業が少ないと当局としても規制緩和の議論を発展させていくことは難しく、現行規制で具体的なユースケースと成功例が出てくるかどうかが分水嶺かな、と推測します。

3. 全銀システムへの資金移動業者の接続

2022年度を目処に、資金移動業者が全銀システムへ接続できるようにするという方針が全銀ネットから出ています。これでいわゆるペイや電子マネーで銀行送金ができるようになります。

なお、自分としてこの目的の本丸は、決済加盟店への売上入金の効率化だと思っています。例えば、PayPayは数百万という加盟店を抱えていますが、毎月、加盟店に売上を振り込む必要があります。1回の振込手数料が300円だとして、月に100万加盟店に振り込んでいたら、手数料だけで3億円かかってしまいます。ただ、この手数料を安くしてペイ事業者を助けようという意図ではなく、そもそも月一の入金ですら加盟店からすると遅いわけで、本当は月4回や、理想はリアルタイム入金なわけです。手数料が安くなるとそういうこともできるようになります。このように加盟店に優しい世界を作ることでキャッシュレスを拡げていく、ということが大きな目的です。

4. ことらの始動

大手銀行5行がことら(日本版ACH)を2022年上旬にリリースする予定です。当初は上記「3. 全銀システムへの資金移動業者の接続」への牽制、銀行主導のインフラを堅持する目的だと思っていましたが、API等の接続性も高く、普通に安価な送金インフラが提供されるなら使い勝手の良いインフラになる可能性もあります。ちなみに、ことらは「小口トランスファー」の略です。

なお、日本版ACHと書きましたが、正確には米国のZelleに近いものだと思っています。Zelleとは、バンクオブアメリカ、トルイスト、キャピタルワン、JPモルガンチェース、PNCバンク、米国銀行、ウェルズファーゴの銀行が共同出資している決済ネットワークで、各銀行が自行バンキングアプリに組み込む形で、個人間送金を実現しているものです。送金相手の名前・電話番号・メールアドレスが分かれば、無料で送金することが可能です。

今の所、個人間送金のシェアはVenmoがトップの57.5%で、Zelleは35.6%と後塵を拝してはいますが(Square Cash Appは30.8%)、既に十分米国では浸透しているようです。

なお、手数料無料で銀行はやっていけるのか?という問がありますが、実際、通常の銀行送金を迂回されるため手数料収益減にはなるものの、その分ATM維持費等を削減できるため結果としてメリットがある、という説明がなされています。

ことらに関しても、ただ決済ネットワークを作るだけでなく、少なくとも出資している都市銀行5行は、自行のバンキングアプリ(Web)上で個人向けUIも提供するものと推測します。ただ、各都市銀行のアプリは米国ほどは浸透していないと思われ、Zelleのように個人間送金のインフラまで昇華できるかは、各行・事業者の乗り方次第になろうかと思います。今の所、何をキー(電話番号?)にして送金できるかも公表されていません。

5. Embed Financeプレーヤー出揃い(BaaS)

一通り昨年BaaS事業者は出揃った印象で、今年はそのシステムを活用するユーザー企業側の真価が問われる年になると思います。ポイントでぐるぐる回す以外で、真に非金融体験に金融体験を組み込めるユースケースを作れるのか?が個人的な興味ポイントです。

少し古い記事(2021/12/14)ではありますが、FinTech銘柄の中でもBaaS銘柄はそこまで奮っていない印象です。(2022/02/03時点では、ほぼすべてのFinTech銘柄≒グロース銘柄は奮ってませんが…)

一通り主要クライアントは獲得しきったと思われ、次の成長戦略をどう描けるかが見えてくる2022年になりそうです。

6. PayPayの収益化

昨年10月に加盟店手数料を有料化して、加盟店離脱は軽微と発表されていました。その後、最新の決算発表では「売上収益増加により、「獲得費控除前利益」は黒字化を達成」と発表されています。要は広宣費・キャンペーンインセン除けば黒字化ということでしょうか。

「獲得費控除前利益」="売上収益から売上原価(ファンディングコスト+定常還元)と固定費を差し引いた利益。ファンディングコストは、ユーザーが銀行口座等からPayPayに入金する際、PayPayが金融機関に支払う手数料"

そして、2/1にはPayPayあと払いをスタート。決算発表では初速等のデータは出ていませんが、ユーザー向けの収益化の柱になると思われます。

https://www.watch.impress.co.jp/docs/topic/1384868.html

これでPayPayの今後提供予定だった機能は出揃ったと思われ、QのGMVも既に1.5兆近くになってきており、登録者数も4,500万人になり、QRコードというアプローチでは規模拡大を一定達成、収益化に舵を切った今、どこまで利益貢献できるようになるのかが注目です。

なお、PayPayカードも合わせるとQのGMVは2.2兆円(2021/10-12)。対する楽天カードは単体でQで3.6兆円(2021/07-09)。10-12月期は繁忙期ということで、まだ2倍の開きがある状況です。収益化するとは言え、楽天カードに追いつくまでは規模拡大を緩めないと思われます。(追いついても緩めなそうですが…)

以上のように、既に予定されている動きだけでもFinTechプレーヤーに大きな影響を与えるものが多く、2022年も大きく変動する可能性があるな、と感じています。

宣伝

はい、エンジニアからマーケター、事業開発、CS等全方位で採用しているのでご興味ある方は。

この記事が気に入ったらサポートをしてみませんか?