米国SaaS企業94社のバリュエーション。様々な指標から成長余地のあるSaaS銘柄を探す。SaaS企業の各指標データのダウンロードも可能。【2020年10月19日データ更新】

本記事よりも最新の米国SaaS企業のバリュエーション分析は以下になります。

Q2決算も一段落しましたので、様々な指標からSaaS銘柄のバリュエーションをまとめてみたいと思います。

前回の内容から大幅バージョンアップして、銘柄数が50→90に、指標数も大幅に増やしています。

2020年10月19日データ更新

ダウンロードデータを最新版に更新しました!

併せて、以下の銘柄を追加しました!

・Snowflake Inc.

・Unity Software Inc.

・GoodRx Holdings, Inc.

・JFrog Ltd.

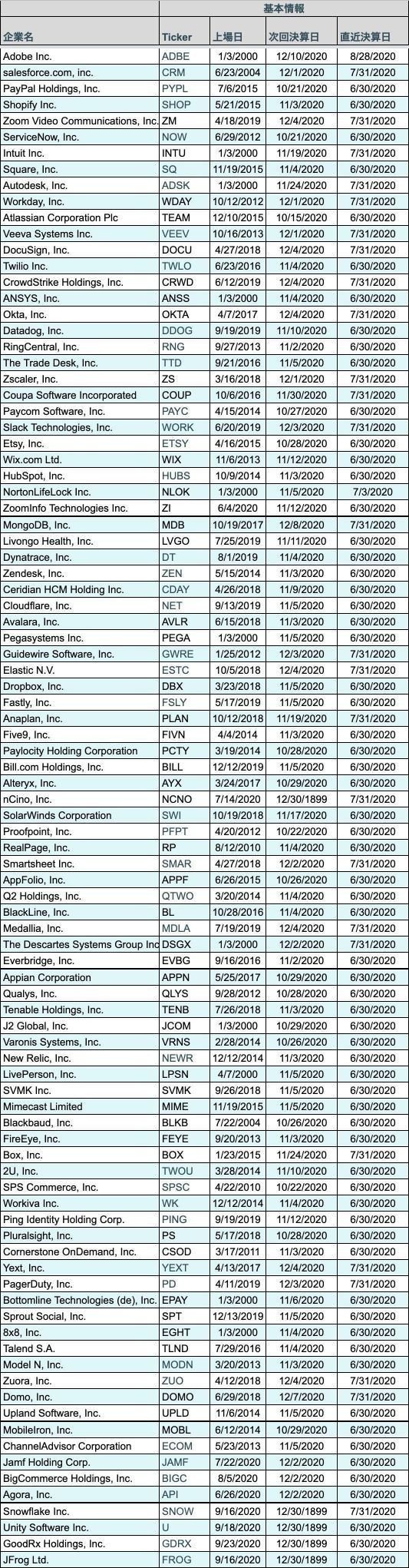

対象銘柄

対象銘柄は以下の通りです。

以降の各指標にプロットする銘柄は、多すぎるとゴチャゴチャしてしまうため、時価総額が$10B以上の36銘柄に絞ってプロットします。

※ダウンロードデータは全銘柄閲覧可能です。

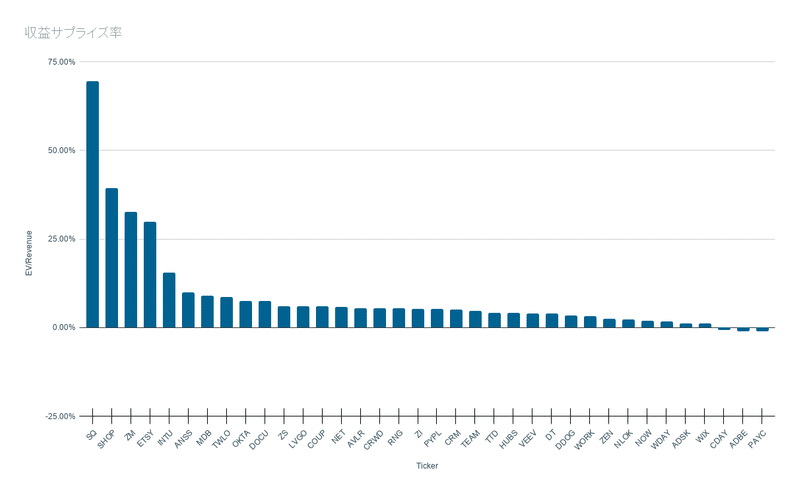

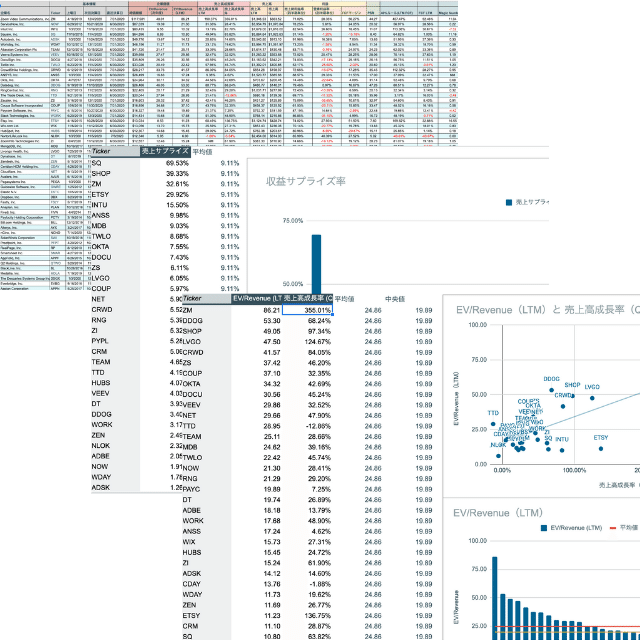

決算収益サプライズ率

決算において、売上高がコンセンサス予想に対してどの程度良かったのか(または悪かったのか)をグラフにしました。

下のグラフは各企業と、コンセンサス収益予想を上回った(または下回った)割合を示しています。

上位3銘柄は、Square、Shopify、Zoomとなっています。

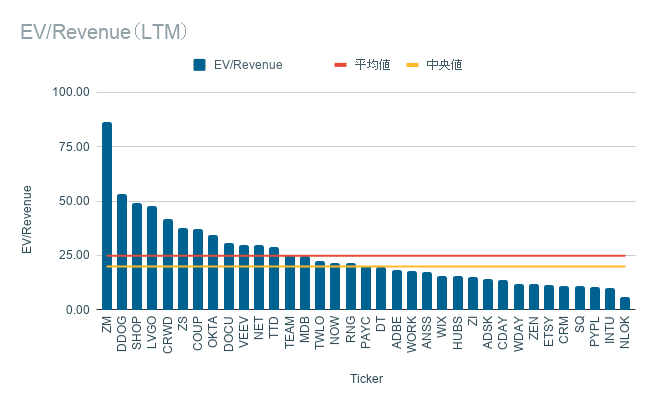

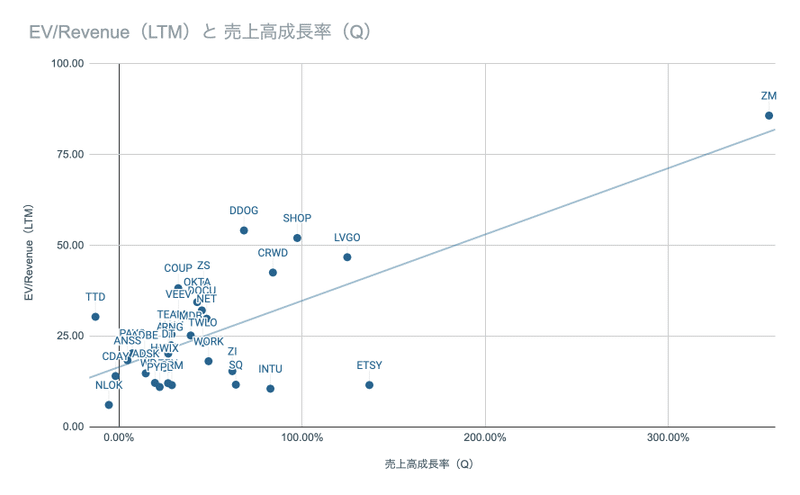

EV/LTM revenue(企業価値/過去一年間の売上高)

縦軸をEV/LTM revenue、横軸を売上高成長率として、企業価値が成長率に対してどの程度割高かを見てみます。

グラフに入っている直線は近似線です。近似線より上の銘柄が成長率に対して割高、近似線より下の銘柄が割安という見方になります。

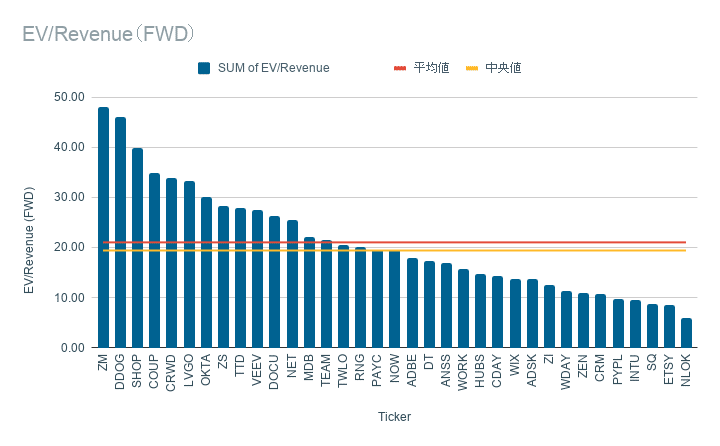

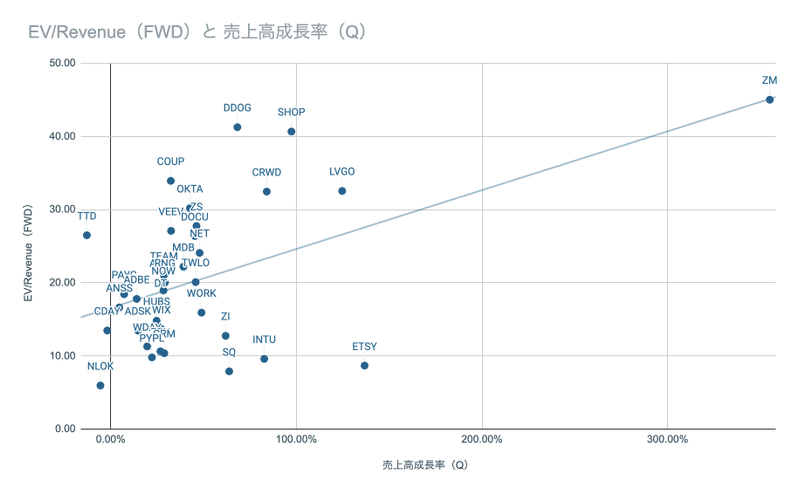

EV/Forward revenue(企業価値/今後一年間の売上高)

続いて、過去1年間ではなく、今後の1年間に予想される売上高を元にした企業価値で同様に見てみます。

過去1年の実績と将来1年の予想を比較することで、評価の推移を分析することが可能です。

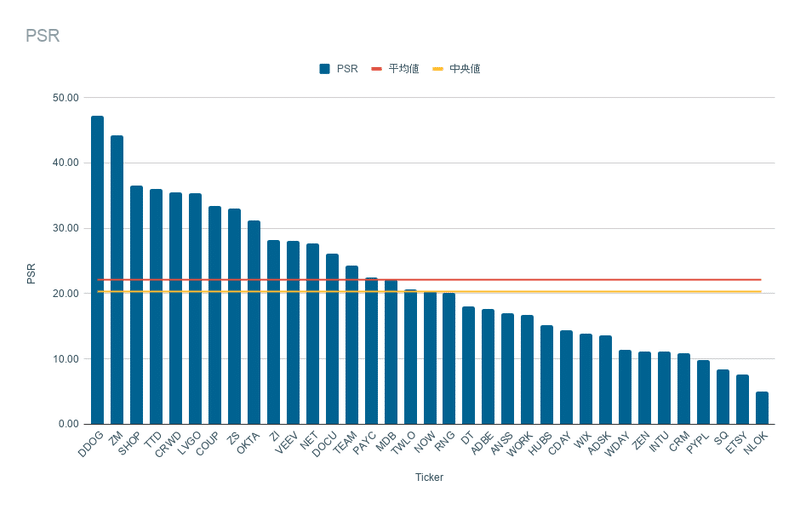

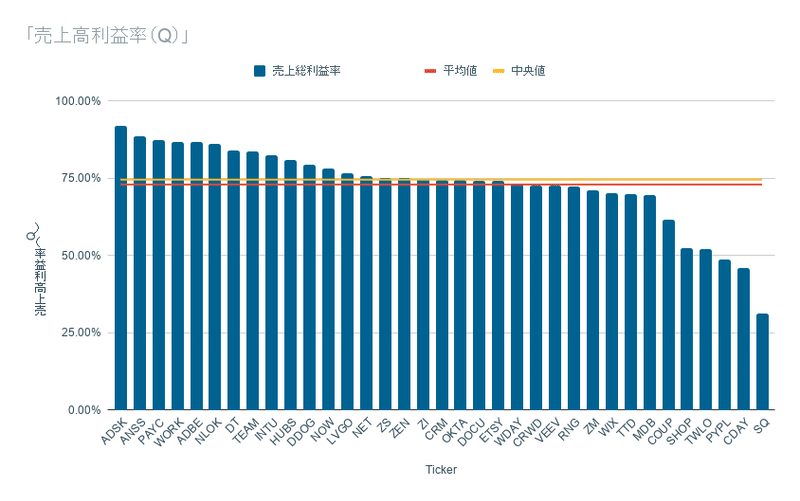

PSR

次に各社の株価が割高かどうかをチェックしてみます。グロース銘柄が割高かどうかをチェックする指標には、PSR(Price to Sales Ratio)を使います。

PSRは以下の計算式で算出しています。

PSR = 時価総額 ÷(直近の四半期売上高×4)

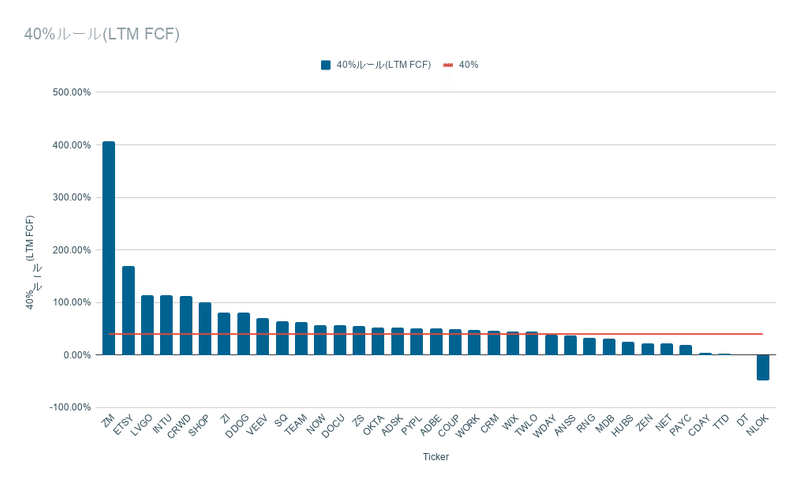

40%ルール

SaaS銘柄は粗利のほとんどを採用費やマーケティング費に使い営業利益を残さない傾向にあります。そのため、従来のEPSやPERなどでは企業価値の算出が難しいです。

そこでSaaS銘柄の「成長性」と「収益性」を評価する基準として、2015年にBattery Venturesが提唱した考え方が「40%ルール」です。

「成長率+利益率=40%以上」であれば、良い企業と言われています。

成長率は売上高成長率を、利益率はフリーキャッシュフロー・マージンを利用して算出しています。

フリーキャッシュフロー・マージンを利用している理由は、成長率が高いうちはフリーキャッシュフローが低くても問題ありませんが、成長率が落ちてきたときに、フリーキャッシュフローが伸びているかどうか、伸びていない場合はこのままだと利益が出ない可能性が高いということになります。

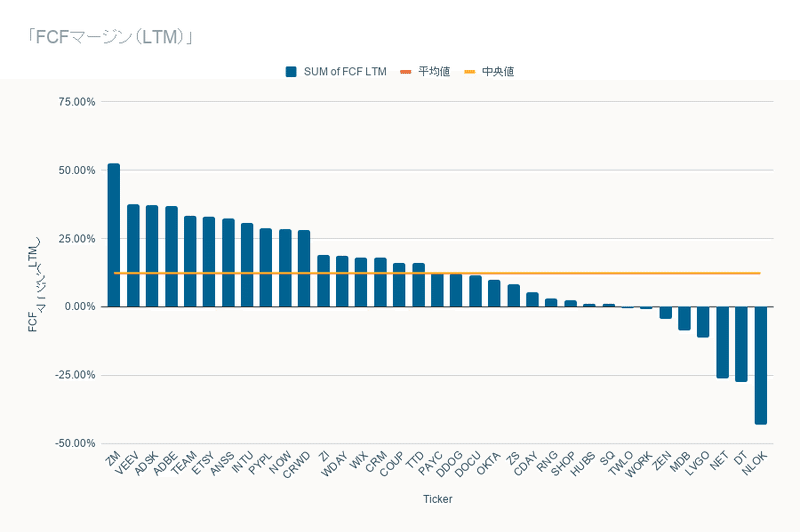

FCF Margin (LTM)

FCF Marginは「過去1年間の(営業CF - 設備投資)/ 売上高」で算出します。本業で稼いだ売上高に対して、どの程度キャッシュの回収ができたのか?を求めた指標となります。

売上高成長率

SaaS銘柄では売上高成長率が重要視されます。売上高成長率が高い方が利益を出しやすいため、もし低い場合は原因を探る必要があります。

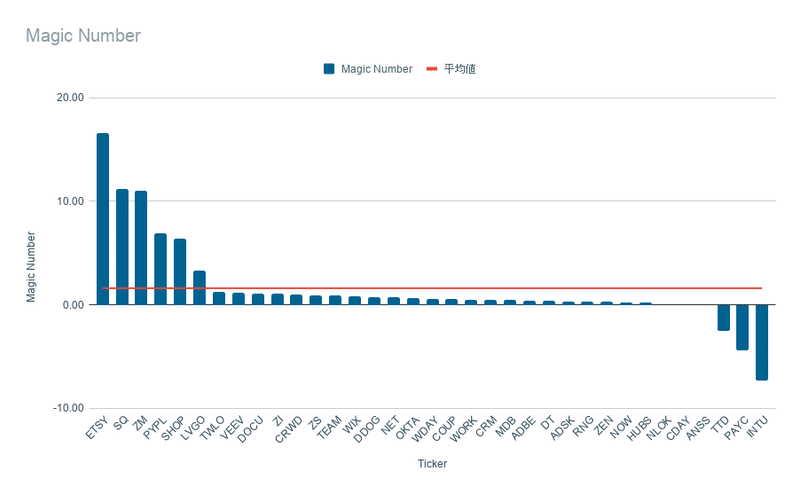

Magic Number

Magic Numberは「直近四半期売上高 - 1期前売上高 / 1期前S&M費用」で算出されます。Magic Numberは販売効率を測る指標で0.7以上であれば、販売効率が高く、0.7未満であれば、販売効率が低いと言われています。

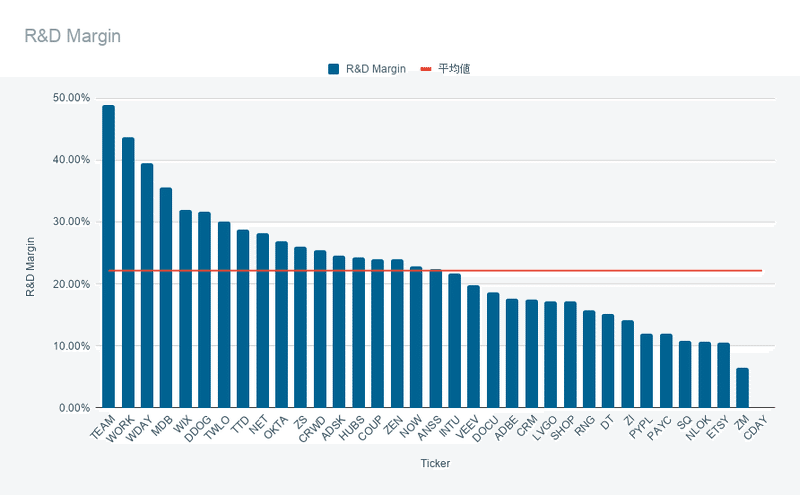

R&D margin(Q)

R&D margin(Q)は、「直近四半期のResearch and Development費用 / 売上高」で算出されます。Research and Developmentは開発チームの人件費が該当します。

R&D marginが少ないということは、サービスがほぼ完成されており機能追加の余地がなくなってきているとも言えますし、新規の成長分野を見つけられずにいるということも考えられます。過去の推移をチェックして、明らかに少なくなっているようなら注意が必要です。

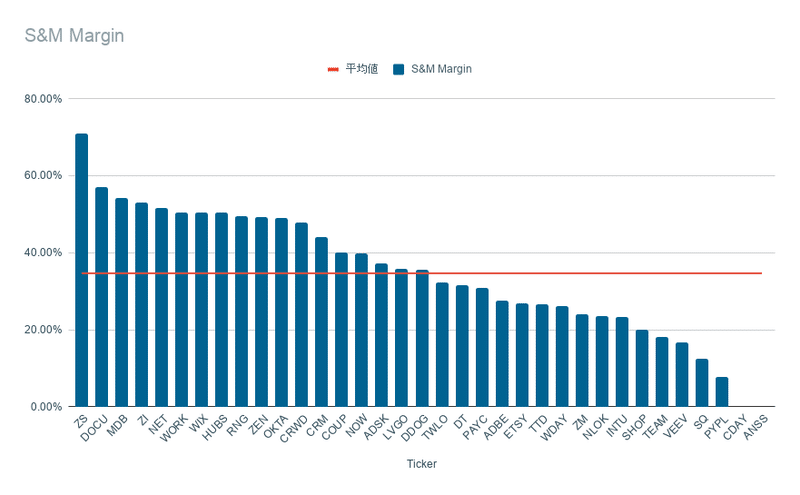

S&M margin(Q)

S&M margin(Q)は、「直近四半期のSales and Marketing費用 / 売上高」で算出されます。Sales and Marketingは営業とマーケ・カスタマーサクセス人員及び、広告・販促費が該当します。

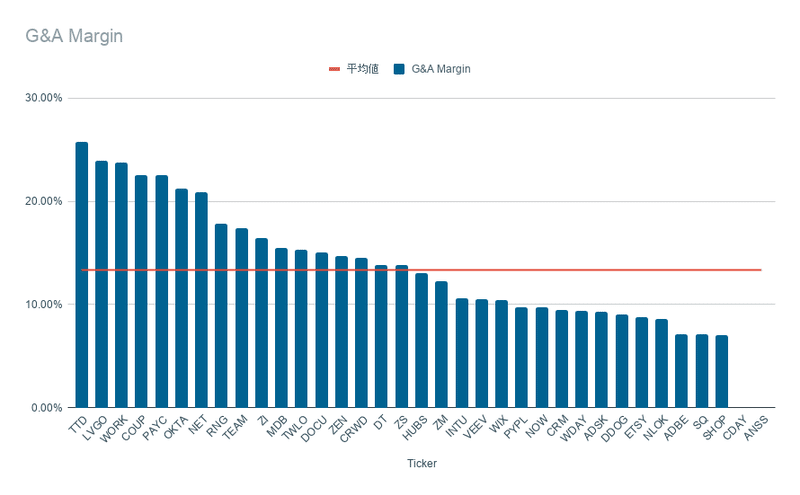

G&A margin(Q)

G&A margin(Q)は、「直近四半期のGeneral and Administrative費用 / 売上高」で算出されます。General and Administrativeは、バックオフィスの人件費とコストが該当します。

R&DやS&M、G&Aといった費用は少なければ少ないほど利益を出すことができるわけですが、グロース企業にとっては投資を行い成長に繋げていかなければいけないため、適度なバランスが重要になります。

例えば、R&Dへの投資を制限すると、将来の競争力の低下、つまり売上高成長率の低下に繋がる可能性があります。そのため一概に少なければ優秀な企業かというとそうとも言い切れません。

他のSaaS銘柄と比較した上で、市場の状況や過去の推移、Magic Numberなどの情報を使って検討していきます。

SaaS企業の各指標データダウンロード(2020年10月19日時データ)

本記事で使用した各種データや指標のGoogleスプレッドシート版を有償でダウンロード可能です。

ダウンロード可能なGoogleスプレッドシートには、以下のデータと指標、さらに本記事で紹介した各グラフも別シートで付与しています。

企業名

Ticker

上場日

次回決算日

直近決算日

時価総額

EV/Revenue(FWD)

EV/Revenue(LTM)

売上高成長率LTM

売上高LTM

売上高成長率

売上高Q

売上総利益率(四半期単位)

営業利益率(四半期単位)

FCFマージン

PSR

40%ルール(LTM FCF)

FCF LTM

Magic Number

R&D Margin

S&M Margin

G&A Margin

直近EPS Actual

直近EPS Forecast

EPS サプライズ

直近売上 Actual

直近売上 Forecast

売上サプライズ

EPSコンセンサス売上高(四半期)

EPSコンセンサス成長率(四半期)

売上コンセンサス(四半期)

売上コンセンサス成長率(四半期)

営業利益率(四半期)

EPSコンセンサス(通期)

EPSコンセンサス成長率(通期)

売上コンセンサス(通期)

売上コンセンサス成長率(四半期)

EPSコンセンサス(通期)

EPSコンセンサス成長率(通期)

売上コンセンサス(通期)

売上コンセンサス成長率(通期)

今回ご紹介したグラフには、時価総額が$10B以上の36銘柄に絞ってプロットしていますが、ダウンロードデータには90銘柄分の最新データを掲載しています。

SaaS銘柄を様々な角度から分析を行いたい方はぜひ購入してみてください。

ここから先は

¥ 500

この記事が気に入ったらサポートをしてみませんか?