【日本経済新聞要約・考察】第19回 コロナ第2波で困惑する米国、感染増加州の偏りの原因は何か、二番底はくるのか

※本要約・考察は2020年6月12日の日経新聞の記事をもとに書いております。

〈要約〉

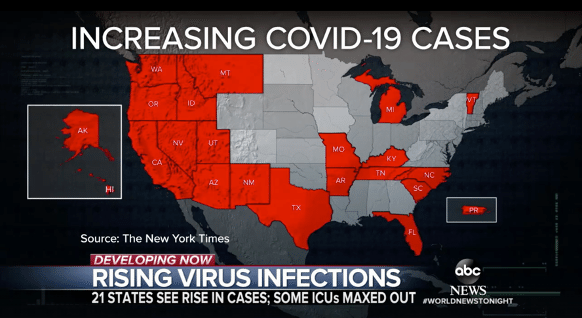

11日のダウ工業30種平均は過去4番目の下げ幅を記録した。月曜日の時点で米国の50州のうち21州では、7日間新規感染者平均が前週を上回った。生活者の不安が強まれば、米景気の回復は「V字型」の回復よりも「L字型」になりかねない。

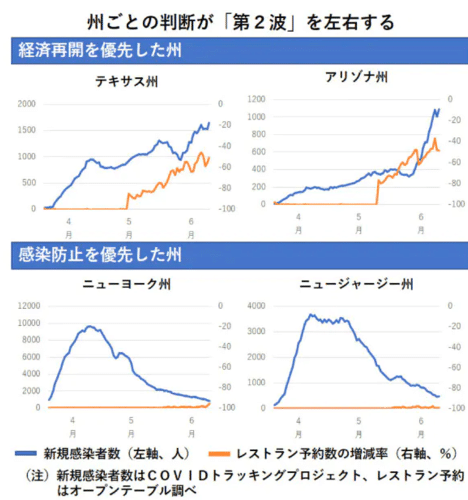

南部テキサス州では新規感染者数は2504人となり、5月31日に記録した過去最悪の1949人を超えた。入院患者数も3日連続で過去最悪を更新した。同州では4月末に1日あたり500人台まで減少したことを受け、5月1日から店内営業を一部可能にし、今月からバーや飲食店の収容制限も緩和していた。アリゾナ州も同様、店内営業を早々に再開し、6月に入って感染者が急増している。

景気のV字回復をトランプ政権は望んでいることもありムニューシン財務長官は第2波のリスクを認めながらも「経済封鎖はダメージが大きいと学んだ。経済活動を止める事はできない。」と強調した。

経済再開に慎重だった東海岸のニューヨーク州やニュージャージー州などは新規感染者数が着々と減少しており、客足は9割前後に落ち込んでいるもののテキサス州やアリゾナ州で起こりうる医療崩壊のリスクは遠のいた。

世界銀行は20年の実質成長率はマイナス5.2%に落ち込むと予測し、第2波で経済封鎖が長引けば「20年の成長率はマイナス8%、21年もプラス1%にとどまる」と発表した。FRBのパウエル議長は経済の復元には生活者が安全を確信する必要があると話し、米国の経済再開へ暗雲、景気悪化と新型コロナの二重苦が続きそうだ。

〈考察〉

今回の米国で懸念されている新型コロナ第2波に関する記事を踏まえて「感染者増加州の原因」と「コロナショックの二番底」について考察をする。

「感染者増加州の原因」

感染者の増加している州はテキサスやアリゾナだけではない。西部の州を中心に感染拡大が確認されている。しかし、これらの全ての州が早期の経済再開を試みたわけではない。カリフォルニア州やワシントン州、ニューメキシコ州など経済再開に慎重な州も新規感染者数が増加傾向にある。5月末まで外出禁止令を継続した州もある。南部州とは異なり、多くは5月下旬から店内営業を限定的に再開した。

一方で、早期の経済再開によって感染拡大している事は否めない。記事に加えられていた4州の新規感染者数の変遷を見ると、経済再開に合わせて感染拡大も生じている。テキサス州やアリゾナ州では5月の時点からすでに第2波が訪れていた。

昨日のダウ平均株価の下落はテキサス州などで「5月から生じていた第2波懸念」よりも「6月に入ってからの急激な増加」により生じたと考えられる。

南部テキサス州は警察暴行死事件の被害者ジョージ・フロイド氏の出身州であることもあり、連日数千人規模のデモが州内各市で行われている。アリゾナ州もフィニックス市やタスコン市でも2週間にわたって毎日数千人がデモ抗議を行っている。カリフォルニア州、ニューメキシコ州、ワシントン州も同様だ。

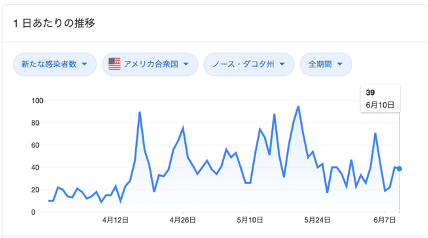

※下記はノースダコタ州の新規感染者数の推移

早期の経済再開でも感染拡大をしていない一例は、中部のノースダコタ州(保守的思想が強い)がある。ノースダコタではデモ抗議は行われているものの100人規模と小さく、かつ継続的には行われていない。ノースダコタ州は5月1日から経済再開をしているものの、感染拡大は確認されていない。

今後、デモ抗議が盛んだったニューヨーク州やニュージャージー州、バージニア州での感染拡大の報告はあり得なくもない。ニューヨークや首都ワシントンDCでそのような報告があれば昨日のように下落する可能性はある。

テキサス州のアボット知事は感染拡大が続いても経済再開を続けると話し、「テキサス州は新型コロナによる致死率は低い、医療体制が維持されれば心配することではない」と米メディアに話している。この発言は米国民の新型コロナに対する意識の変化を表しているとも考えられる。そのため、今後、経済封鎖の可能性はないと考えられる。

生活者の不安が強まれば、経済封鎖の可能性は生じるが、「新型コロナの捉え方の変化」がある限り生活者は4月のような状況になるとは考えづらい。そのため、今後米国東海岸での第2波の報告による下振れリスクはあるが、先週の水準に月内には戻るのではないかと考えている。

「二番底とコロナショックに対する各部門の反応」

第2波への懸念から2番底が起きるか起きないかが議論されている。二番底が生じる理由は1番底で想定されていた実体経済の状態が実際に数ヶ月後に生じた時に起きるのではないかと考えられる。今回のコロナショックは当初は不確実性が高く、不透明感から市場は荒れたものの、各国政府・中銀の対応を受け不透明感は払拭されているように感じる。そのため、二番底が起こる可能性は少ない。

一方で、3月以降の個人投資家の数は増えたと言われており、彼らは投機的な動きをするため、利益確定の売りにより下落が加速する可能性もある。

昨日の日経平均は652.04円下落し今日も180.41安と続落した。そんな日本市場では、東京証券取引所の投資部門別売買状況によると、個人投資家は3週間連続で売り越しており、4月の第1週から計算すると約4,741億円売り越している。海外投資家も今週は買い越したものの、4月の第1週から見ると約7,334億円売り越している。海外投資家の売り越し額は昨年1年間で海外投資家が売り越した7,953億円とほぼ同水準となる。

都銀・地銀はここ14週間売り越していて、合計売越額は2,711億円となっている。信託銀行は逆に14週間中3回しか売り越してなく、1兆3860億円の買い越しとなっている。今後、ポジション調整に向けた動きも起きると考えられる。

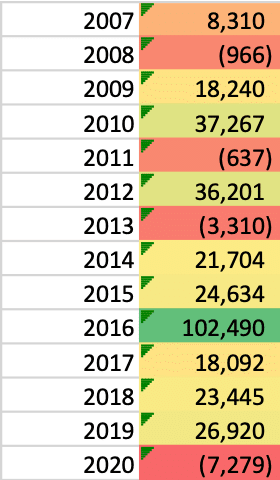

※下記は2007年から2020年の生命保険会社の対外証券投資の売買差額

(カッコは売越)※単位:億円

個人的に注目しているのは生命保険会社の対外証券投資(中長期債)の部分だ。下記は年別の生命保険会社の対外証券投資の売りと買いの差額だ。2014年以降、生命保険会社は2014年以降毎年基本的に2兆円以上を買い越している。しかし、今年の5月が終わった現在7,279億円売り越している。

インカムゲインを目的とした運用方法をとる生命保険会社は現在の低金利状況においてどのような投資をするのか興味がある。保険料等収入が減少する中で、資産運用が重要となる。

GPIFの外債保有率増加のためのリバランスを控えている中で、金利は下がりかねない。その際、インカムゲインへの期待も下がるため、生命保険会社はさらに苦しい状況が続くと考えられる。

一方で、生命保険が短期的にキャピタルゲインを目的に運用を始めた場合、価格が落ちて含み損でも高金利によりインカムゲインの得られる米国債が中心となると考えられる。

よろしければサポートお願いします!サポート頂けましたら、気になるニュースの要約と考察、もしくは気になるデータの統計分析をします!