(米国株式市場12月12〜16日)代表株価指数続落。タックスロスセリングシーズン、CPI、FOMCを通過で年内イベント終了。長期金利は微落、プットコールレシオ、VIXもドラスティックには変動せず。NAAIMは株式市場の下落と裏腹に上昇。I wish you a merry Christmas!!

(全文無料で読めます)

「疾きこと風の如(ごと)く、除(しず)かなること林の如し、侵椋(しんりゃく)すること火の如く、動かざること山の如し」

おはようございます!CPI、FOMC通過で2022年の大きなイベントは終わりましたね。お疲れ様でした。今週は結局S&P500は-2%で閉まったわけですが、非常に乱高下した市場でした。一体何が起こったのか?複数の指標から俯瞰していきましょう。

1. 今週の合戦の振り返り(要約ver.)

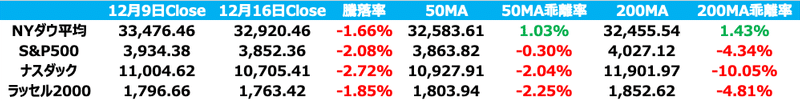

代表株価指数続落。年初来(YTD)下落幅拡大:ダウ平均:-10.02%、S&P500:-19.69%、ラッセル2000:-22.40%、NASDAQ:-32.38%。

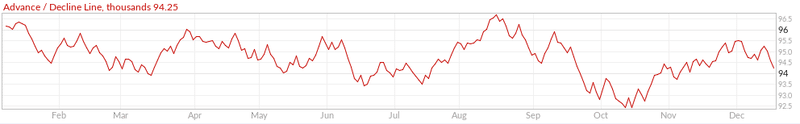

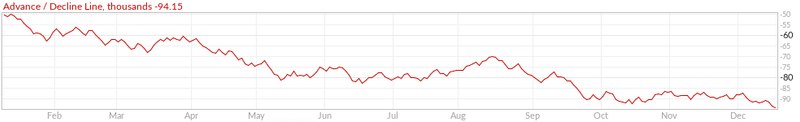

S&P500とNASDAQのAD Line、50MAを上回っている銘柄比率はさらに下落。タックスロスセリングシーズン、CPI、FOMC(詳細は3.FRB動向を参照のこと)を通過。年内の大きなイベントは終了。

株式相場ステータスは「Confirmed Uptrend(確固たる上昇相場)」から「Uptrnd under pressure(上昇相場頭打ち)」にステータス格下げ。

インフレ率は頭打ちし、12月FOMCは50bpsの利上げで確定。次回2月開催のFOMCでは25bpsの利上げ実施のコンセンサス。

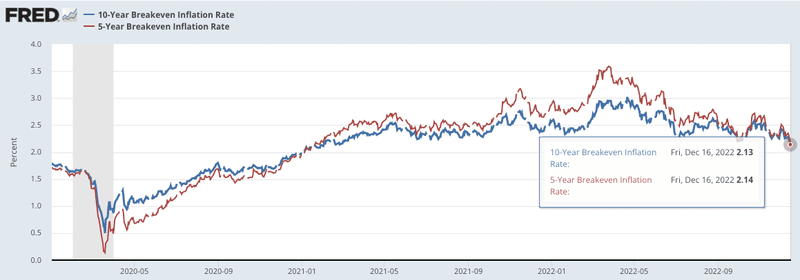

ブレイクイーブンインフレ率はさらに下落し債券市場はデフレを見込む。

長期金利は微落、プットコールレシオ、VIXも大きくは変動せず。NAAIMは株式市場の下落と裏腹に上昇。

とうとう2022年も終わり!I wish you a merry Christmas and Happy New Year!

2. 代表株価指数動向(&強気相場 or 弱気相場判定)

先週から続落です。50日移動平均線より上にある指数はもうNYダウ平均だけです。

年初来からの4指数の動きは以下です。

(青色)ダウ平均:-10.02%

(オレンジ色)S&P500:-19.69%

(黄色)ラッセル2000:-22.40%

(水色)NASDAQ:-32.38%

今週は市場が乱高下しました。CPIは予想を下回りインフレ鈍化がさらに確信に変わる内容でした。株価は公表直後に大きく上昇しました。

BUCHIAGE pic.twitter.com/LpwjTw3Qqv

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) December 13, 2022

米長期金利の利回りも下がり、為替も円高へ向かいました。

藤巻ぃぃぃぃぃぃぃぃ!!

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) December 13, 2022

円安6,000円必達はどうしたぁぁァァァァァァ pic.twitter.com/51zvcxaESx

しかし、朝に株式はほぼ戻しました。次の日がFOMCでしたので、パウエル議長発言警戒でポジション解消が進んだのかもしれません。現在の株式市場は過渡期ですからね。

普通の日でフィニッシュ笑 pic.twitter.com/MXAz92tUtz

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) December 13, 2022

FOMCの内容は「3.FRB動向」に記載していますが、パウエル議長の記者会見後に株式市場は何とも言えない風味で引けました。

慎重だな pic.twitter.com/5ZX60XftXE

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) December 14, 2022

そして1日遅れでこれです。

きゃあ!ベアおじさんのターン! pic.twitter.com/WwKiBwEPMv

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) December 15, 2022

とまぁ普段やらない数日の株価の変動でキャッキャしましたが年末なのでね。市場はFRBはタカ派、ハト派で割と意見が分かれています。

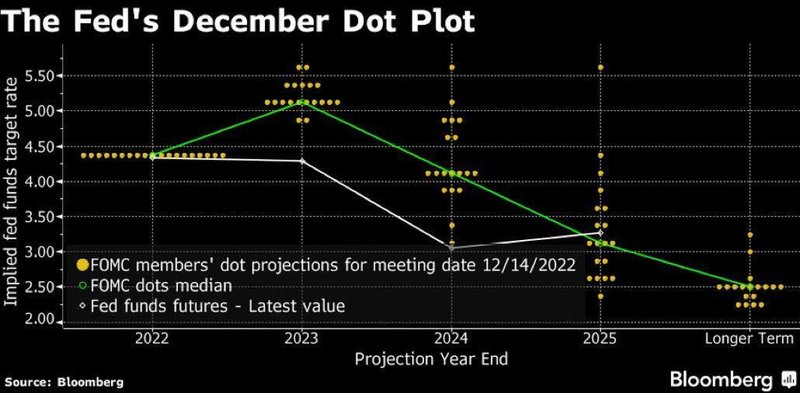

100 or 0で議論すると破茶滅茶になってしまいますが、秀次郎の感覚ではタカ40:ハト60という感じです。ドットチャートでは2023年の政策金利は5.1%、トレーダーの予想は5.0%とほぼ乖離がありません。

しばらくイベントがありません。PCEなどもありますがあんまり気にしなくていいと思います。

2023年1月6日:米国2022年12月雇用統計発表

2023年1月12日:米国2022年12月CPI発表

なぜ株式市場がFOMC後に下落しているかというと、本当のところは当然謎ですが、パウエル議長が来年のGDP成長率は0.5%、失業率は4.6%と予想すると発言すれば、一旦は株式を売る機関、投資家が出てきてもおかしくないとは思います。それが人情です。

EPS下振れのバッドニュースがまだ織り込まれていないという声もいくつか見かけますが、それはとっくに織り込んでいるようにも思います。リセッションが叫ばれてから半年以上経過していますからね。わざわざ再度織り込むのかという感じですが、まぁ、つまり断言ってのは常に難しく、わからんということです。完全に「金利低下vsリセッション懸念」の様相であり、どちらに触れても対応できるポジションを構築すべきだと思います(例えばブラックマンデーは激しく上下しながらゆっくり株式は上昇しました)。

秀次郎は金利8、企業業績2くらいに考えているので、企業業績5とか7とかで考える人とは必ず生産性のない喧嘩になります。相場経験を通じて、思考をシンプルにしていきましょう。

とはいえシンプルって一番難しいんですよね。書いてて思いました。"Simplicity is the ultimate sophistication"(シンプルさは究極の洗練)とスティーブ・ジョブズは語っていました。インデックス積立を悲観ニュースでなぜか利確しちゃう人とか多いですよね。シンプルな投資とは辿り着くまで時間がかかるものです。

相場の様々な情報を吸収し相場観を鍛えるもよし、相場情報に振り回されず、自分でルールを確立し規律通りのトレードをしていくなど、自分に合った投資手法を探し求め修練していく必要があります。相場を観察しつつトレードを実践し、経験値を上げ、洗練させシンプルを目指していきましょう。

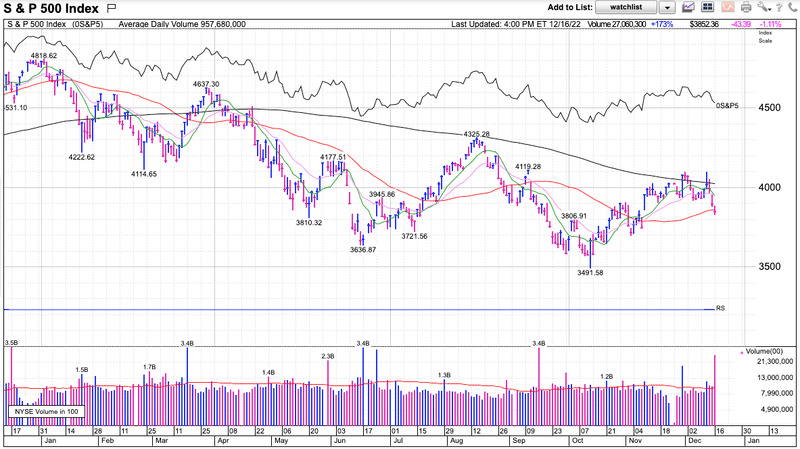

□ S&P500指数

S&P500を見ていきましょう。赤線が50日移動平均線(MA)、黒線が200日移動平均線(MA)です。

先週は先々週の金曜日から5営業日連続下落、1週間で4営業日下落と絶不調でした。今週も水曜日から3営業日連続で下落です。

このまま地獄のクリスマスになってしまうのでしょうか?サンタさぁん。

悲しい感じですが、S&P500は年初来-19.69%、円安は未だに年初来で+18.63%でしたのでインデックス投資家はほぼ無傷で終わったのですね。積立最強やないか。2022年はまじでFXの年でしたね、神ってました(笑)ここから円高が進み、株が上昇していくことがあれば、こちらもまたリターンはないのですが、かなり心穏やかにしばらく過ごせるのではないでしょうか。

以下はAD Lineです。引き続き下を向いていますね。

「AD line(Advance/Decline Line)」とは以下を指します。

(今日上昇した銘柄数 - 今日下落した銘柄数) + 昨日のAD Line

「AD line」が上昇していればそれだけ相場のトレンドは強気ということです。上昇している時に株は買いましょう。

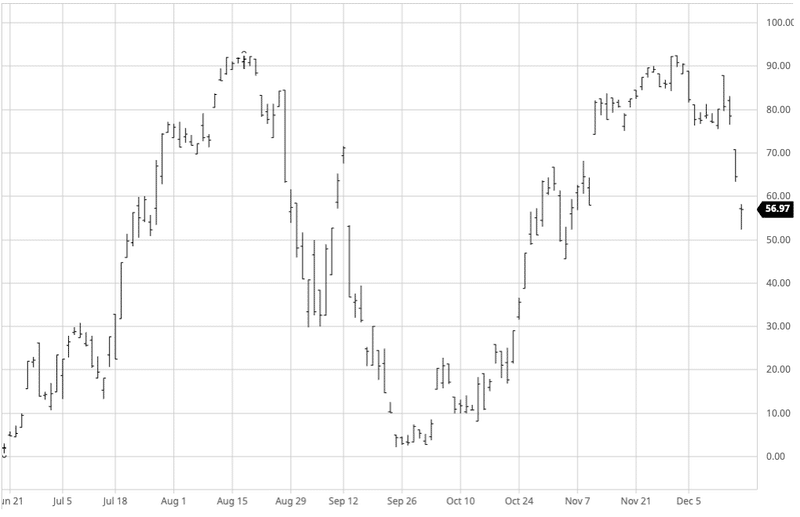

以下は50日移動平均線を超えている銘柄の数です。先週末は77.13%でしたが、現在は56.97%の銘柄が50MAを超えています。押しが入っていますね。

金融緩和サプライズまではグニュグニャな相場が続くような気がしています。

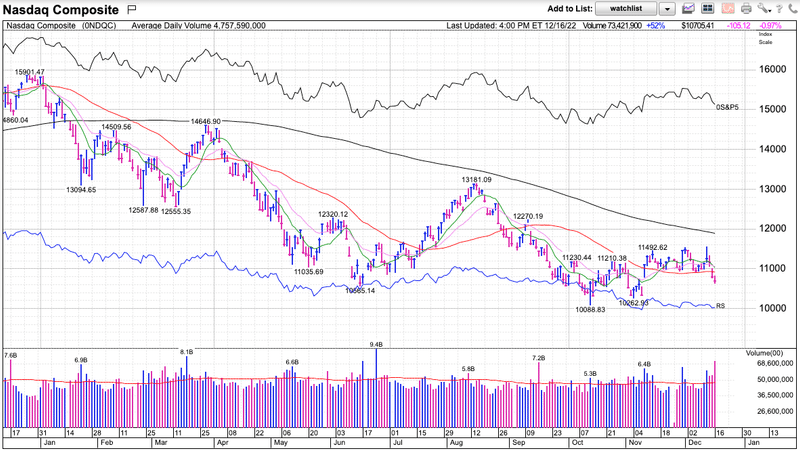

□ NASDAQ総合指数

続いてNASDAQです。

50日移動平均線を下回ってしまいました。まぁナスダックはダメでしょう。デジタルという成長ドライバーは死にました。

以下はAD Lineです。地を這うような動きですね。まぁ無理でしょう。

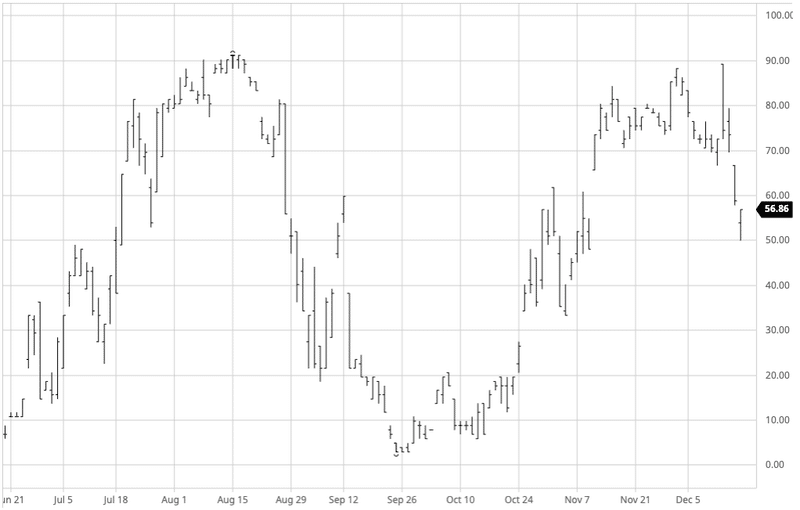

以下はナスダック100の50MAを上回っている銘柄の比率です。先週は70.58%となっておりましたが、56.86%と下がってしまいました。

□ 現在は強気相場?弱気相場?

11月2日のFOMC後の下落を受けて「Uptrend under Pressure(上昇相場頭打ち)」に格下げとなりましたが、11月10日のCPI発表後に株価は大暴騰し、「Confirmed Uptrend(確固たる上昇相場)」に返り咲きました。しかし、12月15日の下落で「Uptrend Under Pressure(上昇相場頭打ち)」へステータスが変わりました。

無理してトレードポジションを建てる場面ではありません。中途半端な含み益や含み損が出ている銘柄などはポジション解消していくのが安全でしょう。

■ それぞれの言葉の定義:

◇ フォロースルーデイ(FTD)

① 主要指数(S&P500/NASDAQ)が弱く寄りつき、強く引ける日(前日比プラス)を待つ =上昇の試し。

② ①が出現してから4~7日目(が理想、それ以前もその後も出現する)に、出来高を伴って約1.5%以上の上昇を見せる日を待つ。

◇ 売り抜け日(Distribution Day)

前日より「出来高」が増加し且つ「指数が0.2%以上下落」する。

◇ 売り抜け日カウント

以下を満たせば天井圏の下落警戒となる。

● 4週間-5週間で売り抜け日が3-5日起こる(市場上昇中にも発生)

● 2-3週間という短い期間で売抜日が4日あっても当然注意が必要

カウントから25営業日経過後には消滅する。また、上記の条件を満たさなくても売り抜け日がカウントされることもあり、これは「指数が失速する」という意味のカウントとなる。

株価指数が活発な出来高の中で上昇していくなかで、前日と同じような出来高なのに停滞した場合にカウントがなされることがある。

■ 参考:

・FTD(フォロースルーデイ)後の1日目、2日目にDistribution day(売り抜け日)が発生すると95%の確率で失敗。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) March 17, 2022

・FTD後の3日目にDistribution dayが発生すると70%の確率で失敗。

・FTD後の4日目、5日目にDistribution dayが発生すると30%の確率で失敗。https://t.co/E3uiCYj19F https://t.co/GB0V4XYylk

S&P500, NASDAQ, NYダウは引けにかけて駄々下がり。オニール式では株式市場ステータスが「上昇相場頭打ち」から「株式市場調整中(Market in collection)」にさらに格下げされました。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) September 30, 2021

株は「買ってはいけません👴」。(2020年は2月25日にMarket in collectionに、その後コロナショック本格化) pic.twitter.com/ihGZiNryQY

CANSLIMの「M」は本当に凄い。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) November 9, 2021

オニール投資に興味がない人もMの「売り抜け日」の考え方は学ぶべき。知っていればコロナショックも回避し絶妙な時期に資金投入できた。二番底に怯える必要もなかった。

Mでは直近10/1に調整相場入りと判定、10/14に脱出。S&P500はそこから約6%、NASDAQは約8%上昇⤴︎ https://t.co/Idg6JqJLWd pic.twitter.com/6CHQBhDk7Q

3. FRB動向

(FRBの金利動向に気をつける)過去を振り返ると、FRBの金利が引き上げられたことがきっかけで弱気相場が始まり不景気に突入した歴史があります。弱気相場が終わるのは金利が下げられた時が多いです。最も簡単で役に立つ金融指標はFederal Fund(FF)レート(政策金利)。

コンピューターによる自動売買や様々なヘッジサービスによってリスクの高い弱気相場で発生する株価の下落から資金を守るために、ポートフォリオの大部分をヘッジするファンドが現れました。金利が急騰する場面は相場が下落しやすい仕組みになっています。

↓↓(参考元:米FRB特集)

□ 先週のイベント(12月5日〜9日)

◇ 卸売物価指数(PPI)

米労働省が9日発表した11月の卸売物価指数(PPI)は前年比、前月比ともに上昇率が市場予想を若干上回った。ただ基調的に減速の傾向を示し、米連邦準備理事会(FRB)が来週の連邦公開市場委員会(FOMC)で利上げ幅を縮小する可能性もある。

11月のPPI(最終需要向け財・サービス)は前月比0.3%上昇。10月の上昇率は0.2%から0.3%に上方改定された。

前年比上昇率は7.4%。10月の8.1%から鈍化し、伸びは2021年5月以降で最小だった。

サービス価格は0.4%上昇。全体の上昇の大半を占めた。10月は0.1%上昇だった。証券仲介、ディーリング、投資アドバイスおよび関連サービスのコストが11.3%上昇。機械・車両卸売、ポートフォリオマネジメント、長距離自動車運送も上昇したが、旅客輸送、自動車および部品、ホテル宿泊費は下落した。

財(モノ)の価格は0.1%上昇。10月は0.6%上昇だった。食品価格が3.3%上昇した一方、エネルギー価格が3.3%下落した。食品とエネルギーを除いたコア財価格は0.3%上昇した。前月まで2カ月連続で横ばいだった。

変動の大きい食品、エネルギー、貿易サービス部門を除いた、いわゆるコアPPIは前月比0.3%上昇、前年比4.9%上昇。前年比の伸びは21年4月以降で最小だった。10月は前月比0.2%上昇、前年比5.4%上昇だった。

◇ アドビデジタル物価指数

米アドビが8日発表した11月の米オンライン商品価格を示すアドビデジタル物価指数は、前年同月より2%近く低下した。

下落率は新型コロナウイルスのパンデミック(世界的大流行)後で最も大きく、インフレ率を見る上で重要な分野の一つが減速を続けていることを示した。

前月比は3.2%下げた。今回の価格低下は、米連邦準備理事会(FRB)が期待しているディスインフレに向かっていることを裏付けている可能性がある。

◇ 米ISM非製造業指数

米供給管理協会(ISM)が5日発表した11月の非製造業総合指数(NMI)は56.5と、予想外に上昇した。内訳の雇用も改善し、来年に景気後退が懸念される中でも米経済の基調的な勢いを示した。

10月は2020年5月以来、約2年半ぶりの低い水準となる54.4だった。

50を超える数値は、米経済の3分の2超を占めるサービス業の拡大を示す。

□ 今週のイベント(12月12日〜16日)

◇ 米CPI

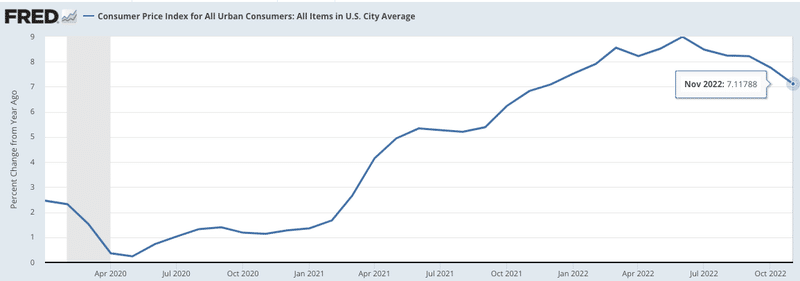

米労働省が13日発表した11月の消費者物価指数(CPI、季節調整済み)は前年比伸び率が7.1%と10月の7.7%から鈍化し、2021年12月以降で最小となった。伸びは2カ月連続で市場予想も下回り、米連邦準備理事会(FRB)が13─14日に開く連邦公開市場委員会(FOMC)で利上げ幅を縮小する根拠となる可能性がある。

11月の物価の伸び鈍化は、ガソリンや医療費、中古車・トラックの価格下落を反映した。一方、食品と家賃は引き続き上昇した。

ロイターがまとめたエコノミスト予想は7.3%上昇。前年比の直近のピークは6月の9.1%上昇で1981年11月以来の大幅な伸びを記録していた。

FWDBONDSのチーフエコノミスト、クリストファー・ラプキー氏は「インフレ動向は、多くのモノやサービスの価格の伸びが鈍化もしくはほぼ変わらないという転換点に達したように見えてきた」とし、「今回初めて、FRBがインフレとの戦いに勝利していると言うことができる」と述べた。

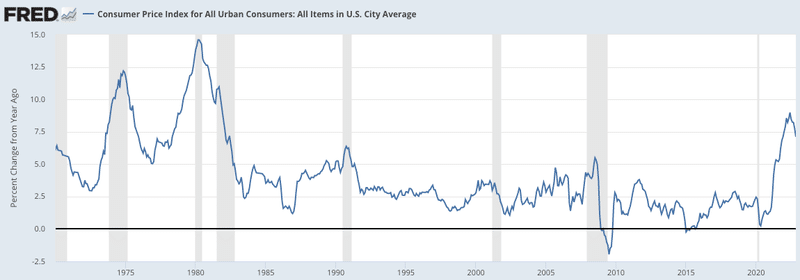

一旦インフレは下がり始めたらトコトン下がっていくというのが過去の歴史ですね。1974年なんかは12%→5%までドラスティックに落ちている訳です(その後リバウンドして14.5%までいってしまいましたが)。FRBもこの過去があるので慎重な手綱捌きをするとは思いますが、しばらくはインフレは低下していくというのがコンセンサスではないでしょうか(当然次回雇用統計、CPIが重要です)。

投資家の権威であるジェフリー・ガンドラック氏もインフレ率は2%を下回ってしまう可能性を示唆しています。

インフレ率が低下に向かい始めた場合、2%で止まるとは考えにくいとも指摘。その水準まで下がった後に横ばいとなるとの見方は「全く信じ難い」と述べた。大半の予想よりもインフレ率が急速に低下し、ゼロとなることもあり得るとの見方を示した。インフレがピークに達し、後退しつつあることを債券市場は「完全に織り込んでいる」とも述べた。

しかし・・・後続で触れるブレイクイーブンインフレ率ですが、債券投資家の読みは完全に当たっていました。やはり債券投資家と共に株式投資に取り組む重要性を思い知らされた次第です。洗練されています。

◇ 米連邦公開市場委員会(FOMC)

米連邦準備理事会(FRB)は13─14日に開いた連邦公開市場委員会(FOMC)で、フェデラルファンド(FF)金利の誘導目標を0.50%ポイント引き上げ、4.25─4.50%とした。パウエルFRB議長がFOMC後に行った会見の内容は以下の通り。

*多くの領域をカバーしたが、金融引き締めの完全な効果はまだ感じられない

*われわれにはまだやるべき仕事がある

*物価の安定なくして堅調な労働市場は維持できない

*十分なインフレ抑制に向け、利上げ継続が適切と期待

*米国経済は昨年に比べ大幅に減速

*住宅市場の活動が大幅に低下

*金利上昇は企業の設備投資にも重し

*労働市場は依然として極めてタイト

*求人数は年初より減少しているが、労働市場は依然として均衡を欠く

*10月と11月のインフレ率、月次では上昇ペースが歓迎すべき鈍化を示す

*インフレリスクは上向き

*インフレ期待は依然抑制されているが、現状に甘んじている余裕はない

*金融情勢は短期的に変動、長期的には制約的な政策の反映が重要

*金利に敏感な部門では需要への影響が見られる、それ以外の部門に影響が及ぶには時間がかかる

*0.50%ポイントの利上げ、利上げ幅としてはまだ大きい

*利上げを実施する余地はまだある

*FRBの見通しは計画ではない、経済に確実性はない

*FRBの決定は入手されるデータ次第

*FRB、引き続き会合ごとに決定を行っていく

*FRBは力強い措置を実施している

*歴史的経緯、尚早な金融緩和を強く警告

*FRB、目的達成まで軌道から外れない

*十分に制約的な政策スタンスにはまだ達していない

*政策委員の見通し、FRB政策金利の行方を判断するのに最適

*今年は毎回の金利・経済見通しでピーク金利見通しが引き上げられた

*次回もピーク金利見通しが引き上げられるかは断言できない

*ピーク金利はデータが悪ければ引き上げられるが、インフレ指標が軟化すれば引き下げられる

*今年前半は迅速な利上げが重要だったが、現時点では利上げペースの速さはそれほど重要ではない

*最終的な金利水準がより重要

*金融・経済情勢に基づき2月に判断

*どの程度まで金利を引き上げるかはインフレの進展や金融情勢、政策をどれだけ制約的にする必要があるのかの判断に基づく

*ある時点で政策は十分制約的になる

*インフレが持続的に下向くと確信できるまで金利をピーク水準で維持する必要があるというのがFOMCの確固たる見解

*住居費は来年には下向くと想定

*空室率はなお極めて高い

*非住宅関連のサービスインフレが下向くためには相当な時間が必要

*サービスのインフレ期待が迅速に下向くことはなく、一段の利上げ必要

*これが金利のピークを引き上げた理由

*経済は非常に低成長になる

*4.7%の失業率でも労働市場はなお力強い

*採用が困難なため企業は労働者の確保を望んでいる

*そのため労働市場でレイオフが多く発生するようなことはない印象

*迅速に利上げしてきたため、利上げペースを緩やかにすることが適切

*次回どの程度の利上げが行われるかは現時点で言及できない

*来年はインフレ率の大幅鈍化が見込まれるが、年初の出発点は高い

*インフレ鈍化は財セクターからもたらされ、来年半ばには住宅サービスセクターのインフレ率が鈍化する見込み

*堅調な賃金上昇を望むが、2%のインフレ率に見合ったものでなければならない

*現時点で賃金は2%のインフレ率に見合った水準よりもかなり高い水準で推移

*われわれの焦点は政策スタンスを十分に制約的にすることであり、利下げではない

*インフレが持続的に下向いているとFOMCが確信するまで利下げを検討することはない

*中国のゼロコロナ政策の終了が米国のインフレにどのような影響を与えるか判断するのは難しい

*中国は経済再開に向けて非常に困難な状況に直面

*10─11月のインフレに関するデータは物価上昇圧力の緩和を示すものだが、インフレが下向いているとの確信を得るにはさらに多くの証拠が必要

*最近のデータを受け見通しにより確信が持てるようになった

*住宅を除くコアサービスはまだ道半ば

*平均時給はほとんど下向いていない

*賃金がより正常な水準に落ち着くことを期待

*われわれの政策は十分に制約的な水準に近づいている

*私やFRB当局者の見解では政策を長期にわたり制約的な水準で維持する必要がある

*物価の安定を取り戻すまでの道のりはまだ長い

*リセッション(景気後退)に陥るかどうかは誰にも分からない

*インフレ率が持続的に下向けば、失業率の上昇を大幅に抑制できる可能性が高まる

*最大の痛手は十分な利上げができなかった場合に生じる

*物価の安定を取り戻すために痛みの伴わない方法はない

*インフレのコントロールは可能と確信

*インフレ目標の変更は考えていない

*現在は最大雇用の状態、もしくはそれ以上

*現時点ではインフレ引き下げに焦点を置いている

*インフレが持続的に低下していると確信できるまで利下げは実施されない

*多くの領域をカバーしたが、金融引き締めの完全な効果はまだ感じられない

*歴史的経緯、尚早な金融緩和を強く警告

*インフレが持続的に下向いているとFOMCが確信するまで利下げを検討することはない

*10─11月のインフレに関するデータは物価上昇圧力の緩和を示すものだが、インフレが下向いているとの確信を得るにはさらに多くの証拠が必要*最近のデータを受け見通しにより確信が持てるようになった

*インフレのコントロールは可能と確信

*インフレ目標の変更は考えていない

などを見ていると、十分に牽制した上でここまでの手綱捌きに非常に自信を持っているようにも見えます。「もはやインフレはクレイジーではない」ということですよね。

ガンガン利上げするぜという局面は終わり、長期金利も下落。「どこまで利上げするんだ?」という不安から「ある程度道筋見えてきたわ」に変わった訳で、これは大きな転換です。

3ヶ月に一度更新されるドットチャートは以下の通りです。

ドットチャート:米連邦公開市場委員会(FOMC)メンバーが予想する、米国の政策金利であるFF(フェデラルファンド)レートの水準を、それぞれひとつの点(ドット)として散布図化した「政策金利の見通し」のこと。 毎年3、6、9、12月に米連邦準備理事会(FRB)が公表する。

2323年は5.1%です。現在の政策金利は4.25-4.50%です。あと50bpsしか2023年は上がらないのですね(十分強い引き締めではありますが)。2024年には利下げに転じています。

◇ 米輸入物価

米労働省が14日に発表した11月の輸入物価指数は前月比で0.6%下落した。5カ月連続のマイナスで2015年以降で最長となった。石油製品の他、幅広い商品の価格が下落したのが全体を押し下げた。今後数カ月にわたって物価上昇率が緩やかになるとの見方を支えるものとなった。

10月は0.4%下落していた。

11月の前年同月比は2.7%上昇し、伸び率は2021年1月以来、1年10か月ぶりの低さだった。10月は4.1%上昇していた。

◇ NY州製造業業況指数

ニューヨーク連銀が15日に発表した12月のニューヨーク州製造業業況指数はマイナス11.2と前月から16ポイント低下した。

雇用指数は11月のプラス12.2からプラス14.0に上昇。支払い価格指数はプラス50.5で11月と同水準だった。

◇ 米フィラデルフィア連銀業況指数

米フィラデルフィア地区連銀が15日発表した12月の製造業業況指数はマイナス13.8と、11月のマイナス19.4から改善した。4カ月連続でマイナス圏となったものの、工場経営者は明るい予測を報告し、インフレ圧力が著しく緩和されていると指摘した。

ロイターがまとめたエコノミスト予想はマイナス10だった。

□ 金利動向(FF先物金利/市場の利上げ織り込み)

参考:CME FedWatch

◇ 前提知識:FRBによる金利引上げ

1回目:0%-0.25% → 0.25%-0.50%

2回目:0.25%-0.50% → 0.50%-0.75%

3回目:0.50%-0.75%→ 0.75%-1.0%

4回目:0.75%-1.0% → 1.0%-1.25%

5回目:1.0%-1.25% → 1.25%-1.50%

6回目:1.25%-1.50% → 1.50%-1.75%

7回目:1.50%-1.75% → 1.75%-2.00%

8回目:1.75%-2.00% → 2.00%-2.25%

9回目:2.00%-2.25% → 2.25%-2.50%

10回目:2.25%-2.50% → 2.50%-2.75%

11回目:2.50%-2.75% → 2.75%-3.00%

12回目:2.75%-3.00% → 3.00%-3.25%

13回目:3.00%-3.25% → 3.25%-3.50%

14回目:3.25%-3.50% → 3.50%-3.75%

15回目:3.50%-3.75% → 3.75%-4.00%

16回目:3.75%-4.00% → 4.00%-4.25%

17回目:4.00%-4.25% → 4.25%-4.50%

18回目:4.25%-4.50% → 4.50%-4.75%

19回目:4.50%-4.75% → 4.75%-5.00%

20回目:4.75%-5.00% → 5.00%-5.25%

基本は「25bps」ずつの利上げです。しかし、景気動向によっては50bps利上げすることも考えられます。2022年5月FOMCは50bps実行、6/7/8月に75bpsの利上げを実行と、大幅な利上げを行なってきました。

11月も75bps(これで4回連続75bps)の利上げを行い、12月は50bpsの利上げが実行されました。つまり17回目まで利上げが終わっています。

16回目:3.75%-4.00% → 4.00%-4.25%

17回目:4.00%-4.25% → 4.25%-4.50%

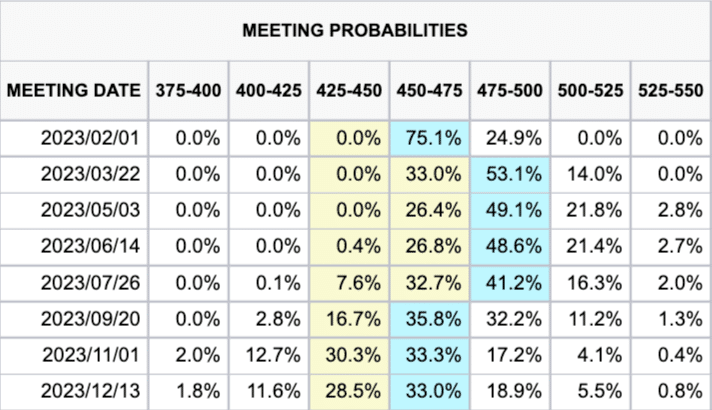

今週金曜日終了時点では以下となっています。2023年2月1日会合の25bpsの確率は75.1%となっています。2023年9月には4.75-5.00→4.50-4.75に利下げに転じています。ここから次の雇用統計、CPIなどで利下げ前倒しなどアップサイドがあるかどうかで、株式市場が上にぶっ飛ぶ可能性が出てきます。

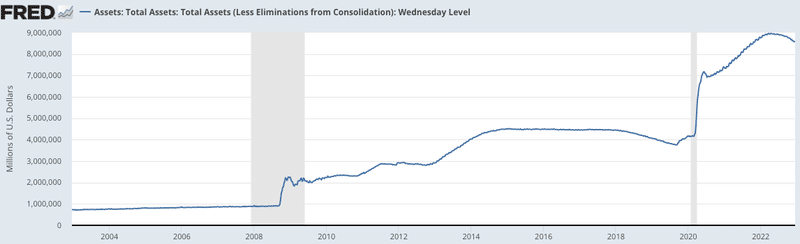

□ FRBのバランスシート(BS)拡大・縮小動向

BSが拡大するということは、市場に流通する資金が増大して、景気を加熱させることに繋がります。FRBは金利を引き上げる前に、まずはバランスシート(BS)の拡大停止(テーパリング、資産買い入れプログラムの変更)を実行します。すでにテーパリングは2022年3月に終了しています。

※資産買い入れプログラムについて、米国債を月800億ドル(約8兆4千億円)、住宅ローン担保証券(MBS)は同400億ドルのペースで買い入れていました。こちらのペースを下げることを「テーパリング」といいます。

現在の推移です。順調にシュリンクしています。利上げと緊縮の二刀流を進めています。

今は景気を冷ます「BS縮小」が6月1日より始まっています。

「テーパリング」はFRBのBSの「拡大」を細切にして終了させていくことですが、その後利上げ、そして次はBSの「縮小」です(テーパリング→利上げ→BS縮小/QT)。

BSの縮小ですが、量的緩和で購入した債券などが償還された時に再投資しない場合はFEDのBSは縮小していきます。このようにバランスシートを縮小することを「QT(Quantitative Tightening)」といいます。

前回は4回利上げがおこなわれたあとQTが実施されましたが、今回は「約9兆ドルに膨れ上がっているバランスシートについては6月、7月、8月に毎月475億ドル圧縮し、9月から最大950億ドル圧縮する」ということで既に縮小は開始されています。

□ ブレイクイーブンインフレ率(期待インフレ率)

「ブレイクイーブンインフレ率」とは、「債券市場が期待するインフレ率」を意味します。10年は2.13%、5年は2.14%となんとさらに先週よりも下がっています。債券市場はインフレ鈍化が進むと間違いないと見ています。

債券市場はずっとデフレを見込んでいるんですよね。これは5、10年間の平均インフレ率が2.13-2.14%ということを意味しています。債券投資家は常に正解でしたね・・・。もう平伏すしかない。債券投資家を見ながら株式投資をするのはマストです。

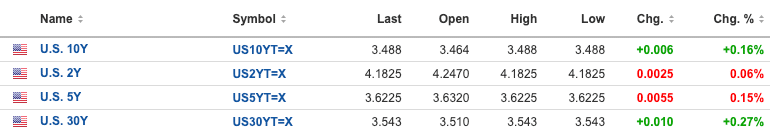

□ 長期金利(2・5・10年債利回り)

長期金利の動向は株式市場関係者は非常に注意深く見ています。10年債利回りと株式のバリュエーションは「シーソーゲーム」の関係にあるからです。

長期金利が上がれば(債券が売られれば)株のバリュエーションは下がります。

以下は2020年からの推移です。頭打ちしています。

先週より金利は下がりましたが、株式は一旦下落しています。過渡期ですね。

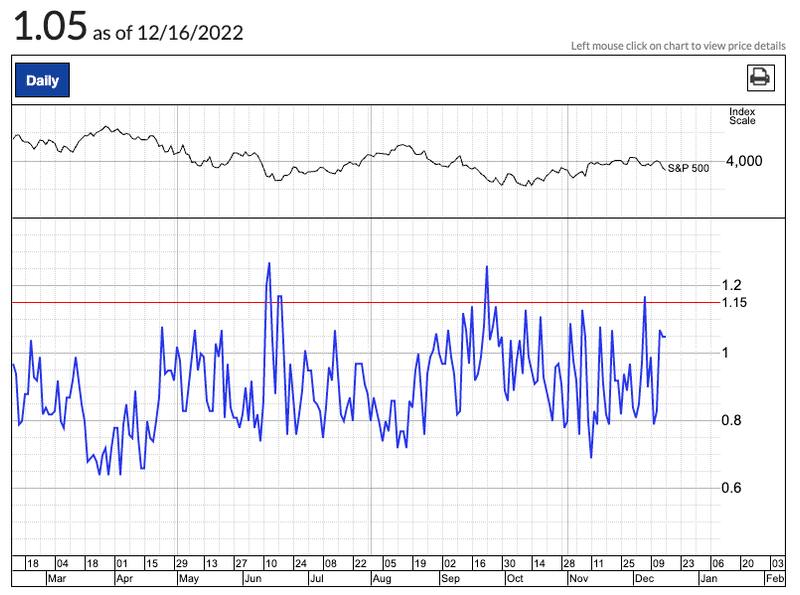

4. プットコールレシオ

ここでは年初来からの比率(%)を観察します。直近の投資家心理を確認します。

プットコールレシオ = Put売買金額 /Call売買金額

⑴プットコールレシオ > 1 = Putの売買代金が大きい = 投資家が株式相場下落を期待(悲観的)

⑵プットコールレシオ < 1 = Callの売買代金の方が大きい = 投資家が株式相場上昇を期待(楽観的)

上記で算出されます。つまりプットコールレシオが1を超えているということはPutの売買代金の方が大きく下落を警戒する投資家が多いことを意味します。(オニール流では1.15が基準)

これは相場が悲観的なことを意味しており相場の底局面ではプットコールレシオが高くなる傾向があります。

一方、プットコールレシオが1を下回っているということはCallの売買代金の方が大きく上昇を期待する投資家が多いことを意味します。ただ、これは楽観的であるということを意味しており、相場の高値圏ではプットコールレシオは低くなる傾向があります。

12月16日(金)終了時点では1.05となっています。市場は少し緊張感があると言えるでしょうか。先週の0.9より上昇しています。

5. Volatility index(VIX指数/恐怖指数)

VIXとは市場で取引されている価格から逆算された「株式市場のボラティリティ」のことを指します。

株価指数は上昇時は緩やかに上昇し、下落時は急落します。市場参加者が高いボラティリティを見込んでいるということは、市場に対して不安を抱いていると想像できます。

VIX指数は株価の先行きにどれほどの振れ幅(ボラティリティー)を投資家が見込んでいるかを示す「株価変動率指数」のうち、米国株を対象にした指数。通常、株安が懸念される局面で上昇し、20を超えると不安心理が高まっていると解釈される。その場合、「株価が今後1年間に約7割の確率で上下20%の範囲で変動する」と投資家が予想していることを示す。

2008年の金融危機の際にVIX指数が80超に上昇して注目を集めた。18年2月と10月にもVIX指数の上昇をきっかけに米国株が下落する場面があった。VIX指数の上昇に連動して機械的な株売りを出す「リスク・パリティ」などと呼ばれるファンドが存在するからだ。

S&P500指数(VIX:青)とNASDAQ100(VXN:赤)のVIX指数の5年推移は以下となります。S&P500は20を上回っています。それなりに緊張感は持っているような気もしますが、2022年はずっとこの調子ですね。

VIXがぶち上げたらそこが大底という定説を軽々と2022年は裏切りそうな気もするのですが、これは「まぁ、リセッション100%来るっしょ」という予想が立て易すぎたからな気もします。

構えてたらびっくりしない訳で、2020年は金融緩和ジャブジャブでわかりやすく株をぶち上げて、2022年は思い切り引き締めで株を突き落としてきた訳です。わかりやすいというのは、ビックリ指標が形成されないので「明らかに買い場ァァァ!」みたいなのがわかりにくいですよね。

株式市場は教科書通りに動きません、常に我々自身が進化していく必要があるのです(ドヤドヤドヤァ

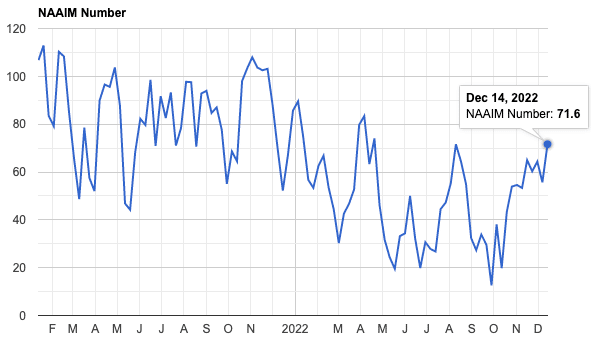

6. アクティブファンドマネージャーの動向(NAAIM Number)

次にNAAIM Numberです。NAAIM Numberはアクティブファンドの投資動向です。100を超えるということはアクティブファンドがレバレッジをかけていることを意味します。

12月14日時点では71.6です。12月7日時点では55.69でした。これは・・・アクティブファンドが思いのほかやる気を出しているようにも見えますが果たして。

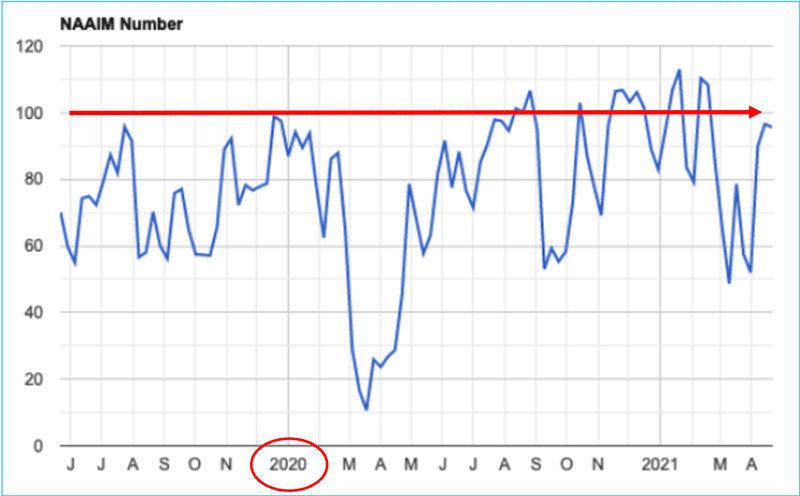

上昇相場には「常に100を超える」彼らのレバレッジが必要です。例えば2020年のコロナショック後の上昇相場時のNAAIMが以下です。

9月のレイバーデイあたりで60程度になったのが底で、それ以外はずっと高い水準を維持していますよね。このような相場の時こそ、鬼気迫る思いでフルインベストする時なのです。秀次郎はこの相場環境を首を長くして待っております。資産100億円を目指すにはビッグウェーブが必要です。

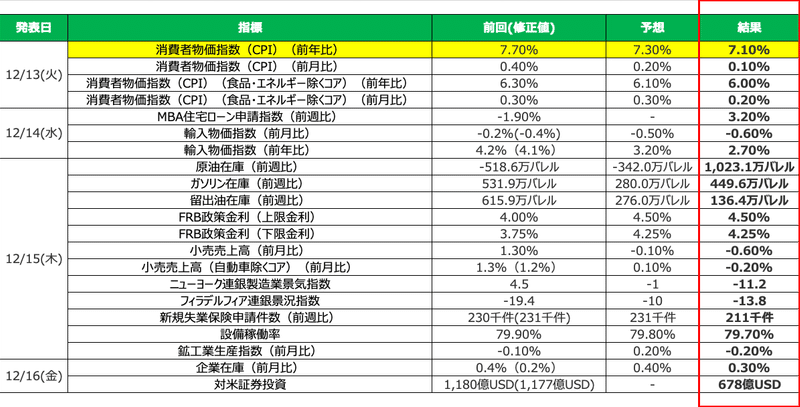

7.注目経済指標の動向

以下が今週の経済指標発表でした(マネックス経済指標カレンダーを参考)。今週はCPIの発表がありました(3.FRB動向に詳細記載)。

今週の総括

代表株価指数続落。年初来(YTD)下落幅拡大:ダウ平均:-10.02%、S&P500:-19.69%、ラッセル2000:-22.40%、NASDAQ:-32.38%。

S&P500とNASDAQのAD Line、50MAを上回っている銘柄比率はさらに下落。タックスセリングシーズン、CPI、FOMC(詳細は3.FRB動向を参照のこと)を通過。年内の大きなイベントは終了。

株式相場ステータスは「Confirmed Uptrend(確固たる上昇相場)」から「Uptrnd under pressure(上昇相場頭打ち)」にステータス格下げ。

インフレ率は頭打ちし、12月FOMCは50bpsの利上げで確定。次回2月開催のFOMCでは25bpsの利上げ実施のコンセンサス。

ブレイクイーブンインフレ率はさらに下落し債券市場はデフレを見込む。

長期金利は微落、プットコールレシオ、VIXも大きくは変動せず。NAAIMは株式市場の下落と裏腹に上昇。

ーFINー

この記事が気に入ったらサポートをしてみませんか?