スパークス『厳選投資』ウオッチ #86 (2022年7月末)

アクティブファンド『厳選投資』を毎月買付けています。

『厳選投資』は、スパークス・新・国際優良日本株ファンド

の愛称です。

毎月、定点観測を続けています。今回が86回目です。

スタートして8年目に入ってます。

セブン&アイ・ホールディングス と オリックス

当ファンドでは従来から保有を続けている銘柄群に加え、成⻑性に対して株価のバリュエーションが魅力的で尚且つ既存銘柄と異な る業種の新規銘柄を増やしています。直近では従来から調査を継続して行っていたセブン&アイ・ホールディングスやオリックスなどへ新 規投資を行いました。

投資仮説について、非常にに詳しく説明されています。

月次レポートでご覧ください。

数字・データを定点観測

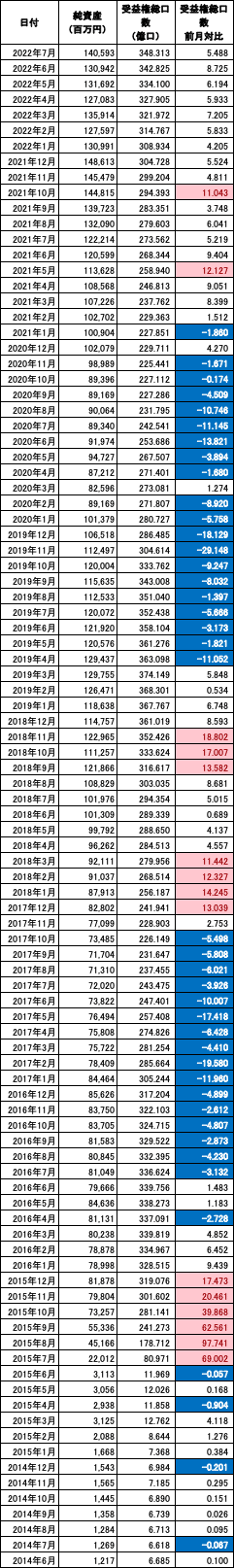

純資産総額・受益権総口数

『厳選投資』は2008年3月に設定されていますが、あまり昔を振り返っても仕方ないので、起点を2014年6月とします。

7月は前月末比で5.4億口増加、ファンドへの資金純流入となりました。これでファンドへの18ヶ月連続で資金純流入です。6月に比べると増加口数が減少ですが、なかなかの数字です。受益権総口数 350億口に近づいています。月末基準で過去最高値だった2019年3月末の374億口の93%まで戻してきました。ファンド未踏の400億口が見えてくるか、今年の注目点ですね。

一方、上表の通り、数ヶ月(大きな)増加が続いた後に、数ヶ月連続で減少=ファンドからの資金純流出ということが何度も見られます。今後の推移は非常に、非常に気になるところ。足元は基準価額が2021年9月末の高値からは下がっていますし、ちょっと戻り始めたら解約が増えたりするかもしれない。そんなことも思います。

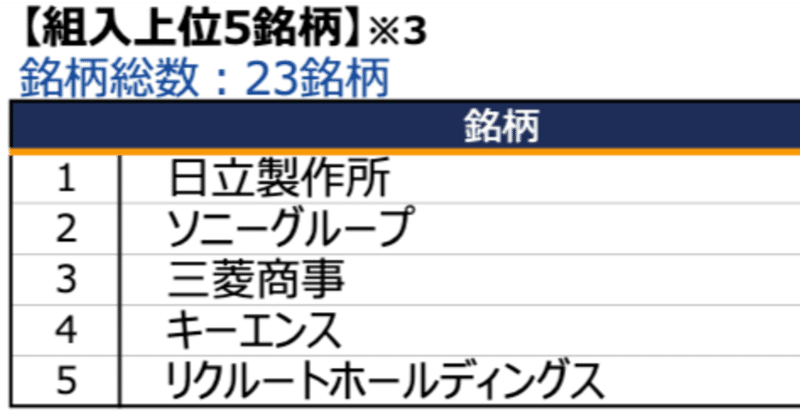

ポートフォリオ、上位5社の顔ぶれ

月次レポート からです。

2022年7月末のポートフォリオの概要です。

前月末です。

投資先は2社増、23社です。

上位5社のメンバー、リクルートホールディングスさんがカムバック。

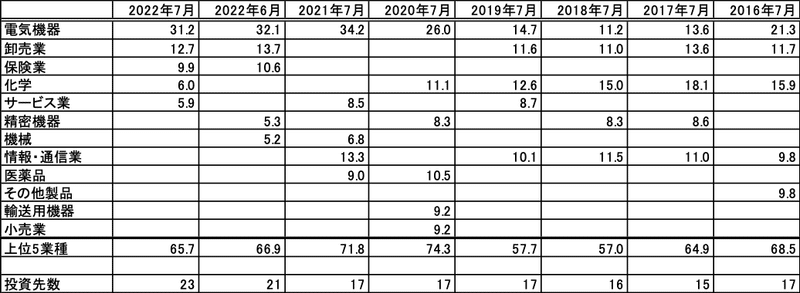

業種別の推移です。

1年前との比較では、情報・通信業、医薬品のウエイトが減る一方、卸売業、保険業が存在感を高めているのがわかります。

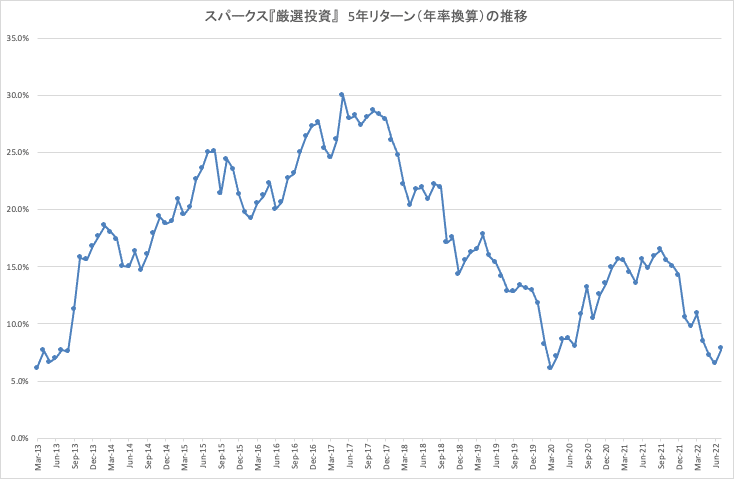

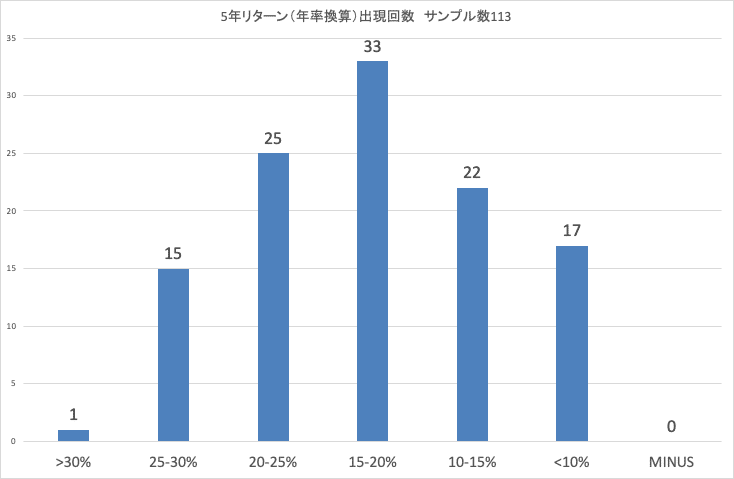

パフォーマンス(ローリングリターン/5年・10年)

パフォーマンスです。

5年間保有のデータ期間数は113。うちマイナス発生はゼロです。

最大値 30.0%(年率):2012年5月末〜2017年5月末、

最小値 6.1%(年率):2015年3月末〜2020年3月末、

113個の期間の中央値 16.5%(年率)となっています。5年保有していたら、半分くらいの確率で投資額が約2.14倍になるような感じです。

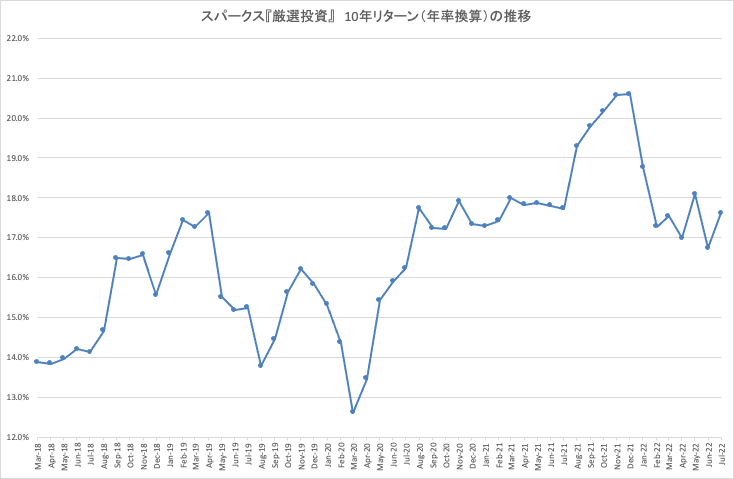

10年リターンの推移です。

こちらはデータ期間数が52個です。

ご覧の通り、最小値が2010年3月末〜2020年3月末の12.6%(年率)です。最小値のケースでも10年保有していたら投資額の2.2倍以上になっていたことになります。中央値は16.7%(年率)、4.70倍です。

1年リターンの直近60ヶ月平均を追いかけてみます。2017年8月から2022年7月の60ヶ月の平均は12.9%となっています。前回から▲0.2%です。

国内株式の代表的な株価指数に連動するETFと比べてみるとこんな感じです。

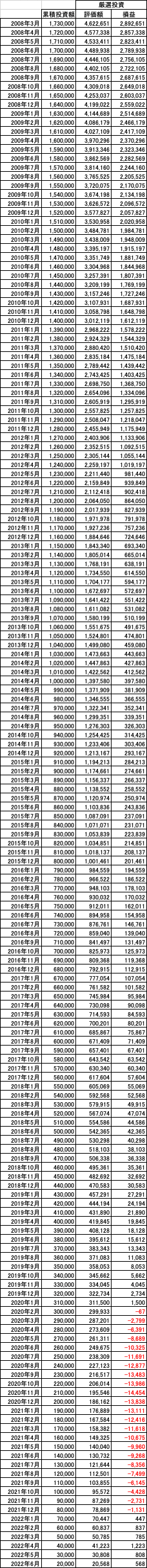

つみたてシミュレーション

続いて、つみたてシミュレーション です。

ファンドの設定以来、毎月末に10,000円ずつコツコツ買い付け続けたら2022年7月末にどうなっているか、その行動を開始した月によってどのように違いが出るかを試算したものです。このシミュレーションの起点は2008年3月末とします。

このファンドの定点観測、バックナンバーは以下からご覧ください。

こちらの動画。ファンドの特徴が詳しく説明されています。

スパークスさんのnoteもぜひご覧ください!

コツコツ投資の実際、

投資先をちょこっと眺めてみた ほかは 有料パートとなります。

ご了承くださいませ。

ここから先は

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5