「コツコツ投資」で資産形成はできるか?!(2021年5月)

投資信託への「コツコツ投資」(毎月、毎月、買い足しています)は2003年6月頃から始めた(キャリア 15年以上!)のですが、記録を細かくつけ始めたのが2006年4月以降です。記録をつけ始めてからの軌跡が次のグラフになります。

(評価額➗投資額)-1 、評価損益(率)の推移を見たのが次のグラフです。

おかげさまで投資した元本の総額に対して時価評価(税前)は2.34倍(前月末2.34倍、前年同期 1.85倍)になっています。

2006年4月末の投資元本を100とすると、2021年5月末の時価は3,150(前月末:3,124、前年同期:2,238)に達しています。

ということからすると、

冒頭の質問:「コツコツ投資」で資産形成はできるか?!に対しては

資産形成できている!!!

と答えられます。2021年5月末、月末基準で評価損益が金額でも率でも過去最高となり、最高記録更新は7ヶ月連続です。

なお、ポートフォリオの99%以上を投資信託が占めています。

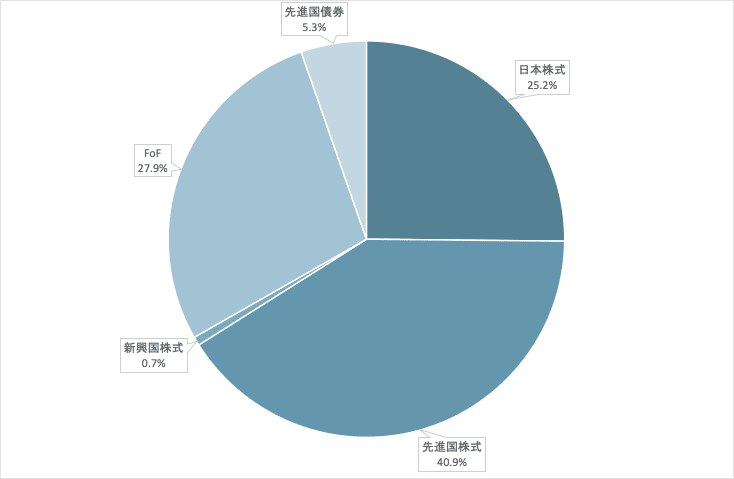

保有資産の配分

保有資産の配分はこんな感じです。

前月末はこうでした。

あまり大きな変化はありませんね。

FoFのほとんどを占めるファンドのデータを用いて、作成したのがこのグラフです。ただ、ちょっとアバウトな計算なので、だいたいこんな感じ、という具合にご理解ください。

ご覧の通り、僕のポートフォリオのほとんどが「株式」で占められています。ですから、株価が下落すると評価額は大きく毀損されます。リスクはかなり大きめです。

これまでの資産配分の経過は下記でご覧になれますので、もしご興味があれば。

アクティブ運用(とパッシブ運用)の比率、バランスファンド(上記のグラフの先進国債券はバランスファンドで保有)の比率、その推移を見たのがこちらのグラフです。

アクティブ運用比率は前月末比微減の53.2%(パッシブ運用は46.8%です)、バランスファンド比率も前月末比微増の10.68%です。

パッシブ運用には2017年2月以降、追加投資していません。が、比率は前月比増えているということは、5月はパッシブ運用が強めだったということになりますね。なお、バランスファンドにも2017年2月以降、追加投資していません。

パフォーマンス

月次リターンは +0.48%でした。過去162個のデータがありますが、マイナスになったのは55回、率にして34.0%。12ヶ月あると、4.07ヶ月がマイナスの月になっていた勘定です。

年初来のリターンは +11.3%。これまでの年毎の推移です。

2021年も5ヶ月が経過。年初来がプラス2桁。企業業績に対して市場の評価が少し買われすぎだなあ、というのが正直なところです。ですから、これがこのままキープできるかなあ、とは思っています。

1年リターンの推移です。投資信託の交付目論見書っぽく、直近5年(2016年6月末から2021年5月末)にフォーカスしてグラフをつくってみました。

2020年5月末〜2021年5月末は+32.9%と高い数値となりました。

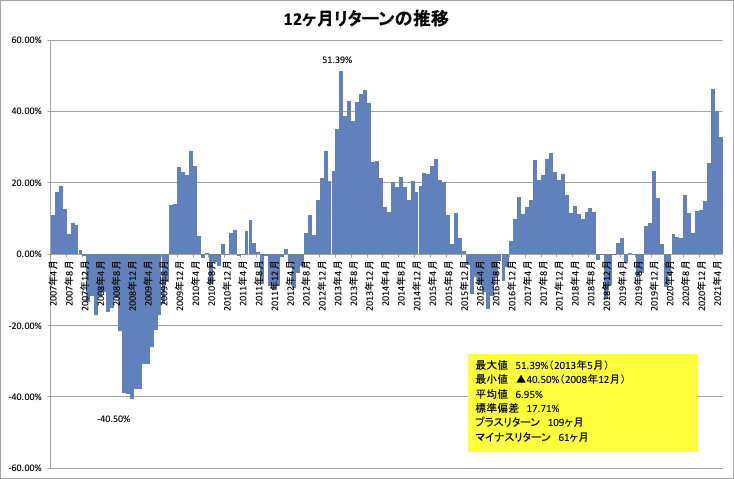

この1年リターン、データのある分だけ全部網羅したのがこのグラフです。

今月の+32.9%はこれまでで12番目に高い数字となっています。プラスの月が109個ですから、かなり高い数値だということが分かります。

来月はどうなりますやら。

保有ファンド毎の (基準価額➗平均取得価額) − 1 他は有料記事とさせていただきます。ご了承ください。

定期購読マガジン「アクティブファンドを眺めてみた」内の記事にもなっていますので、マガジンの定期購読もぜひご検討ください。

ここから先は

サポート頂いた際は、TableforKidsへの寄付に使わせていただきます。 https://note.com/renny/n/n944cba12dcf5