株式投資にまつわる誤解 株はゼロサムゲームじゃないっつーの!!

■■■■■■注意!■■■■■■■■■■■■

このページで解説している内容ですが、SBI証券、楽天証券両方ともが「手数料無料」という仕組みを始めたために状況が変わってきました。以下の話は証券会社の手数料がある前提で論を組み立てているので、前提がまるで変わってきます。証券会社の手数料がない場合でのリターンがどうなるのかは、正直どうなるかわかりません。ということで、以下の内容は参考までにとどめておいてください。(2023/9/27)■■■■■■■■■■■■■■■■■■■■■■

(以下の内容は2023/7/1に書かれた内容になります)

やれ、バブル後の最高値を更新だとか、景気の良い話が聞こえてくる今日このごろ、TLでも株の話を頻繁に目にする様になりました。私は株式投資をそれなりに楽しんでいるので、「いいじゃん、やってみなよ」と応援する気持ちもあるんですが、同時に「今、ブームにのって始めて大丈夫なの?」という懸念もあります。

経験も何もないズブの素人が、なんか株高だからという理由で鉄火場に突っ込んで無事で済むか?と考えると、どうも嫌な予感しかしない。

それに、中には明らかに間違っている知識で語っている人もいてかなり気になっています。本当に大丈夫か?

ということで、今日は私の経験をもとによくある誤解と、落とし穴について書き残しておきます。

一応、先に書いておきますが、私は別に金融の人ではありませんし、なんらかの資格を持っているわけでもありません。だから、もっと信用できる人がより詳しい発言をしていていたら、そちらを優先させてください。

また、私の知識は大部分がマルキールの「ウォール街のランダムウォーカー」という本から来ています。これは、40年以上に渡って増刷され続けている名著で、株式投資はほぼこれだけ読めばOK的な本でもあります。というか、ぶっちゃけこんなNOTEを読む前に、これを読めば終了です。はい、終わり、終わり。帰った帰った。

何?高い?君はこれから数百万円という金を動かそうというのに、たった数千円の金を惜しんで、適当にググって出てきたブログの言うことを信じるようというのかね!?

お金が無くてもまあ、安心してください。我々の社会には図書館というものがありまして、本が高くて買えないという市民のためにも広く情報を提供していますので、それを使うというのも手です。それも面倒くさいと言うなら、もうどうしようもないですが。

まあ、無料と言えばこのNOTEもそうですよね。ということで、私の説明も、頭から鵜呑みにするのは危険ということは常に意識していて下さい。こいつ、俺を騙そうってんじゃないだろうな!って目線で読んでいただけると、事故がないと思います。

誤解:株はゼロサムゲーム

「誰かの儲けは、誰かの損」よくこんな言い方で株式投資を批判する人がいますが、違います。

株はゼロサムゲームではありません。なぜなら市場は拡大するからです。また株には配当があり、持っているだけで収入になります。なお、「短期の取引はゼロサムゲーム」という説明もありますが、これは、ただ単に、短い断面では市場が拡大することをほぼ無視できるというだけの話なので、ちょっと不正確な物言いかもなと思っています。

この「株式はゼロサムゲームではない」という話は、Wikipediaの「ゼロサムゲーム」の項目にすら書いてある内容だったりします。まあ、この記述も出典がなかったりするので、鵜呑みにするのは同レベルだろ。というのはその通りなんですが、逆に考えて「Wikipedia程度のことすら理解しないまま専門用語を使っている」って人は信用度ゼロですよね。

私としてはこのセリフを口にした時点で、その人の言葉は一切信じないようにしています。

よく似ているFX取引や仮想通貨などは、ゼロサムゲームなのでおそらくはそこからの誤解っぽいんですけれども……(なお、FX取引は手数料が取られるので、ゼロどころか、マイナスサムゲームであるという指摘もあり、これは果たして知能がある人間がやるものなのだろうか?という疑問も湧いてきます)

誤解:下がった時に買って、上がった時に売る

これは、実際に私が言われた言葉です。「株なんて簡単だよ。下がった時に買って、上がった時に売ればいいじゃん」

未就学児でも思いつきそうなシンプルな内容ですが、それができれば誰でも金持ちになっています。実際にやろうとすると、これがとにかく難しい。

なぜならこの理論は、「株は上下を繰り返すもの」「下がったら上がる」というただの願望に基づいているからです。「平均値への回帰」という言葉をちょっと誤解して「必ず上がった後には下がる」と考えてしまうのが錯覚の原因だと思うんですが(実際は確率は変わらないので、例えばコイン投げで10回表が出たとしても、その次に裏が出る確率は変わらず1/2です)

実際には下がりっぱなしの株なんていくらでもあります。

例えば東京電力は、あの忌まわしき2011.3.11以降、このようなダメージを受けています。2008年に、4000円でこの株を買った人のことを考えると、いつも恐ろしい気分になります。この間ずっと無配なので、収入にもならない……。

私は「下がったら、上がる」という浅はか極まりない考えが頭の中に湧いてくるたびにこの画像を見て、正気を取り戻しています。

なお、東京電力はまだ、値段がついていますから、例えば、これから30年とか経てば、また元の水準まで回復するんじゃないの?みたいな考えもなくはないんですが、元の水準まで回復する。というのも根拠は特にありませんし、30年は長すぎる。一世代かけて、プラマイゼロなら、損してでも他の株に乗り換えたほうがプラスになります。

もっと恐ろしいのはこのまま倒産したり、上場廃止になること。完全にパーになりますし、そういう企業も山ほどあります。

誤解:上がった株は利確せよ

これは誤解、というより、宗派の違いみたいになる内容なんですが、直感に反することなので紹介させてください。

さて、買った株が上がったとします。おめでとうございます!まあ、上がり相場の場合は適当に買っても大体上がるんですけどね。

さて、上がった株をどうすれば良いのでしょうか?どのタイミングで売れば良いのでしょうか?

直感に反することですが、識者はこう断言します。

「売るな。永遠にとっておけ」と。

「ウォール街のランダム・ウォーカー」の著者マルキールは「上がった株を売却して、下がった株を取っておく」という株素人の取引を「明らかに最適な選択ではない」と評しています。

例えば、あなたが、超優良企業の株を手に入れたとしましょう。任天堂のように自己資本率が高くて倒産する可能性は低く、マイクロソフトの様に市場シェアは高く、コカ・コーラのように圧倒的なブランド力を持っている。そんな企業です。

さあ、その株を手にいれて、目論見通り値上がりしたとしましょう。十分に儲けたから利確(売って利益を確定すること)するべきでしょうか?

いいえ、それは金のなる木をみすみす他人に売り渡すのと同じなのです。ただ持っているだけで、毎期かなりの配当が入ってくるし、圧倒的なブランド能力があれば、さらなる成長も見込めます。例えばコカ・コーラは60年間連続増配という凄まじい記録を更新中です。

株価が上がるのは、誰もが欲しがるからです。企業が評価されているからです。であれば、手持ちの財産がより評価されるようになったということで、その状態で現金に変える意味は特にありません。税金が取られるだけです。

では、利確はどのタイミングで実行すれば良いのでしょうか? 概ね「現金が必要な時」「もっと条件の良い他の株が出てきた時」「魅力がなくなった時」の3つとされることが多いようです。(他にもケースありましたら、教えて下さい)

例えば、任天堂の社長が突然変わって、メチャクチャなことをやりはじめたり、コカ・コーラが急に味を変えて、しかもそれがクソまずかったりしたら、売却する理由になるでしょう。さようなら、いままで配当をありがとう。

すると、奇妙なことですが、概ねこれは「下がった株を売却して、上がった株を取っておく」という行為に相当します。つまり、定期的に損切りしたほうが良い。まあ、だけど、素人にそれができるかというと……難しい!過去の自分が信じた銘柄には思い入れがあるし!

お恥ずかしい話ですが、私も出来ていません。楽天株とか未だに処分できてないしな!!ちきしょう!モバイル事業がよぉ!

誤解:デイトレーディングとかでバリバリ儲かるんでしょ?

デイトレーディング(超短期で株を売買し、一日の終わりに利確。次の日に持ち越さない)という手法自体に対しては、そういうスタイルもあるのね。という感じで、特に否定するつもりもありません。儲けを次の日に持ち越さない。という考え方も、状況によってはありでしょうし、そのやり方でも勝てる時はあるでしょう。

しかし、全体としてみると、どうもパッとしないのが現状のようです。

何が問題かというと、手数料です。株は取引する度に手数料がかかりこれが案外馬鹿にならない。(一応ネットには手数料無料!を歌う会社もあるんですが、よくよく見ると条件が厳しかったり)

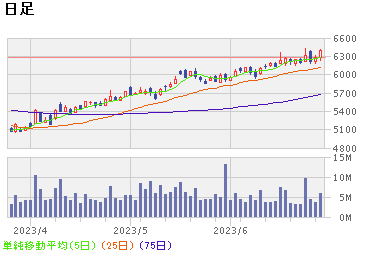

例えばここ三ヶ月の任天堂の株価みたいな

上り調子の場合があるとします。これをデイトレーディングして、毎日利確するより、買った株を持ち続ける(バイ&ホールド戦略)の方が手数料分だけ有利なんですね。

マルキールは以下のように書いています。

ファイナンスの教授テランス・オディーンは、デイトレーダーのパフォーマンスについて同僚と実証分析を行った。その結果わかったことの一つは、ほとんどのデイトレーダーは、バブルのさ中でも一貫して間違った銘柄を売買し、損を出していたということだ。また売買頻度の多い投資家ほど、損失も大きかった。そしてデイトレーダーの平均生存期間は、約六カ月であった。

デイトレーダーの平均生存期間は六ヶ月、カブトムシの一生より短いです。もちろんこれは平均の話であり、もっと短い時間で退場する人間や、びっくりするほどの長期間(例えば十年とか)勝ち続ける人もいるとは思います。しかし、平均を取ればこの寿命になってしまう。

この六ヶ月という時間が長いか短いかは議論が必要だと思いますが、一人の人間が仕事をやめ、自由な生き方を謳歌し、SNSでイキり倒すには十分な時間なわけであり、世からデイトレーダーなるものが消えない理由でもあるのでしょう。

しかし、退場したデイトレーダーは一体どこに行くんでしょうか?うーむ、気になりますね。何をしているんだろう……?

誤解:日本政府は短期での売買を推奨している

誤解……というほどのことでもないのですが、割と雑な言説を見かけるので、言及させてください。日本政府のことなので、実際どう考えているかなんてのは答弁を見るしか無いわけですし、議員の先生がアホみたいに知識がなくとんでもない答弁をしている可能性もあるので慎重に行きたいんですけれど、少なくとも制度上は短期売買が得するようにはできていません。

iDeCoはそもそも60歳を超えるまで下ろせない超長期向けの制度ですし、NISAは短期で売買するとすぐに枠を使い切ってしまいます。まあ、NISAは積み立てでない場合5年という期間がありまして、長期というより中期では?という気もするんですが、これも新NISAでは無期限になりまして、「長期に渡ってコツコツ積み立て」みたいなやり方が一番得をしやすい様に設計されています。もっとも制度設計を無視して全部短期で使い切る方法もありますけどね(ああ、もったいない!)

これらの制度は元々海外の制度のパク……というかインスパイアされたものですので、本邦のオリジナルアイディアではなく世界的な潮流のもと生まれたものであります。

政府のやることはとにかく批判されるものですが、NISAやiDeCoに関しては、圧倒的に庶民有利なシステムだと思っていまして、いわば巨大資本に対して戦う上で、ちょっとだけのハンデをくれるようなもの。有利に使いこなしましょう。

誤解:自社の株を持つ(自社持株会)

これも、誤解……というよりスタンスの違いなんですが、勤め人がその組織の株を買う。という行為はリスクマネジメントの観点からあまりおすすめできません。

持ち株制度自体は悪いものではありません。頑張って会社の業績を上げれば自分の取り分も増えてモチベーションに繋がりますしね。会社は会社で安定して株を持ってくれる人がいるのでありがたい。

しかし、自分の務める会社の株を買うということは、会社が倒産した場合のダメージがデカすぎます。職を失ったのに加えて、株もパーになるわけで、まさに泣きっ面に蜂。

あと、ちょっと気になるのがインサイダー取引ですね。自覚がなくても様々な情報に触れられる人が購入するのはちょっと危ない。会社によっては、ある一定以上の役職の人が自社の株を買う時は事前に従業員会に了承を得ること。なんて内部統制をしているところもあります。

ではライバル会社の株を持っていれば、自社がライバルに負けて倒産した時でも株だけは残るから良いのか?というと、まあその考え方自体は正しいとは思いますが、(最初から負けること考えているのはどうかと思うけど!)世の中業界ごと沈んでいくというのが本当によく起こるので、できれば自分と同じ業界も避けたい所。

具体的には炭鉱業界とか一気に滅んでしまいましたからね……。理屈上は自分の業界とほとんどリンクしない業界の株を買ったほうがリスクは下がります。まあといっても、自分の専門と違う分野の株なんて知識がなくてどう選ぶのかという問題はありますけれども……(そこで出てくるのがインデックス投資ですが、これはまた後で説明させてください)

誤解:ギャンブラーみたいな人が株に向いているんでしょ?

誤解……というか、そもそも「ギャンブラーみたいな人」という考え方がかなり誤解に基づいているような気がします。

以前、実際にギャンブルで生活している人の記事を読んだことがあるんですが、驚くほど規則正しく、そして慎重で地味なんだそうです。漫画でよく見るような「いまだ!俺の財産を全部賭けるぜ!!」みたいな熱血タイプの人間ではない。

淡々と冷静に、勝負する所は勝負し、負ける時はダメージを最小限に抑える。冒険はしない。それが生き残る秘訣なんだそうです。

考えてみれば「うおおお!!俺の全財産をこのルーレットにかけるぜえええ!!」なんて気合を入れたところで、ルーレットの確率が変わるものでもなし。豪運と呼ばれるような状況が続いても、何度も繰り返せば確率的に絶対に破綻する時が来る。

結局生き残るのは、勝てそうな状況を見極めて勝負する。勝率を淡々と上げていく、地味でコツコツやれるタイプの人間だと、そういう記事でした。

そこまでやるんだったら、普通に働けよ!!って思う様な内容ですが、株式投資も似ていると感じることがあります。

投資の世界には「俺は天才だ!」と豪語して、必勝法を売りつける勝負師が次から次へと登場します。数年ブイブイ言わせて。そして、いつの間にか消えていく。ショッギョムッジョ!

株式の世界は、インデックス投資(市場の全銘柄を購入する方法。詳細は別の記事で紹介しようと思います)がとにかく強すぎる。ぶっちゃけこのパフォーマンスを上回るのは相当難しいので、「倹約したお金を、毎日コツコツとインデックス投資の投資信託に積み立てていく」という戦略がほぼ最適解になったりします。

すると、一般的なイメージとは異なり、倹約家で、毎日コツコツ実行し、誘惑に流されない。というなんか道徳の教科書に出てきそうな感じの人が、株式投資に一番向いているということになるんですよね。実際私の感覚でもそういう人はマジで強いと思っています。

誤解:株は長期では上がっていくから大丈夫だ

市場全体で見ればそうかもしれません。実際にインデックス投資の考え方はこれに近いわけですから。まあもっとも、大恐慌の時みたいに市場全体がしぼむことはよくあります。

例えば近年だとリーマンショックやコロナショック。この時は株は一時的に下がりました。しかし、数年で元の水準まで回復したわけで、「回復するまで耐えればいいじゃん」みたいな考え方が広まっています。

ここ十年ぐらいの、ダウ平均のチャートを見ても、そうなっていますよね。

ただ、残念ながら一つ注目しなければいけない例があります。何を隠そう、我らが日本でございます。

日経平均株価が史上最高値をつけたのは、1989年12月29日の3万8915円87銭

なんと、33年以上、現代に至るまで、この株価は超えられていません。つまり、「株価はいずれ元に戻る」という考え方が仮に正しいとしても、現時点で33年以上戻っていません。これから戻る日は来るのでしょうか?

徐々にインフレしているし、いつかは超すでしょう。という考え方はおそらく正しいと思うんですが、いくらなんでも30年以上は長すぎる。大丈夫か大丈夫じゃないかと言われると、大丈夫じゃない。こちらとら、エルフじゃないんだ!!生きている間に金を使わせてくれ!!

最大の誤解、チャート分析

いかがでしたでしょうか。株取引については「怖い!」という認識で止まってしまってよく調べない人、「簡単だ!」と考えて大火傷する人など、様々な人がいるわけですが、こういう人々を「ふん、馬鹿め」と鼻で笑う人も、面白いぐらいに引っかかるのが、最後に紹介する「チャート分析」になります。

これ、本当に直感に反するんですよ。チャート分析をボコボコに叩いている「ウォール街のランダムウォーカー」を一度読んでそれなりに理解した人でも、ここをちゃんと理解できているかというと難しい。

「ウォール街のランダムウォーカー」でマルキールが示した事実は驚くべきものでした。なんと、「チャートを見て株を買うことは全く意味がない」ということなのです。どういうことかと申しますと、こういうグラフがあるじゃないですか。

よく、テレビドラマとかで証券会社の人が見ているやつですね。いかにも出来そうなビジネスマンが、眼鏡を光らせながら「よし!上がり調子だ!この株を買うぞ!」みたいなセリフを口にしたりするわけですが、マルキールの主張によると、なんとこの行為には全く意味がないどころか、最終的なリターンを減らすだけの行為だ(足を引っ張っているだけ)だというのです。

し、信じられねーぜ!俺、株買う時はこういうチャート見て判断してたよ!って人も多いと思いますが、ではなぜこんな話が成り立つのか、

少し長くなりましたので、次のNOTEに分けさせてください。

それでは次回、「株のチャートは全部無駄 ~テクニカルという罠~」でお合いしましょう。