スキルアップ22 ~税金知識で経営が変わる~

どーもー

息子溺愛整体師のトシです。

本日もありがとうございます!

事業を経営するうえで大切なことは、「お金をどんだけ稼いだか」ではなく「どんだけ残したか」が重要です。今回の講義では、海外との税金比較をご紹介しながら、お金を残す方法をお伝えしていきます!

僕はこの講義を受けて、日本って税金高いな~と思いながらも、今やっている整体は日本でのサービス業なので、今回ご紹介する節税対策は難しいかな・・と思いました。

そのあたりもやっていきましょう~!

1.店舗ビジネスとオンライン事業との比較

これからビジネスを始めるとしたら、オンラインビジネスをお勧めします。その理由をいまからご紹介していきます

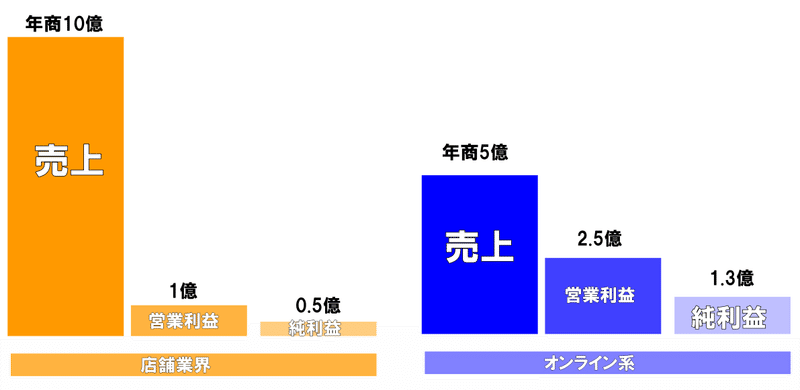

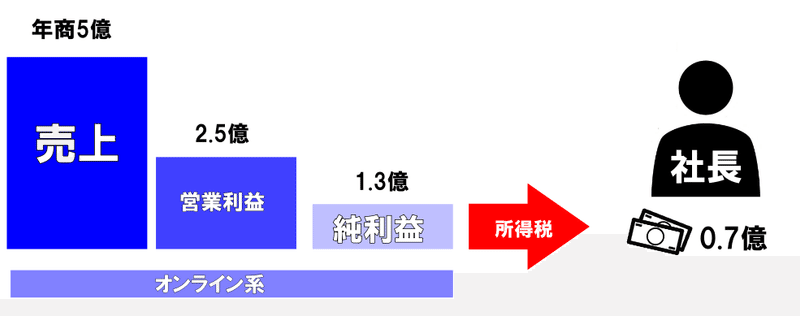

上記は店舗事業とオンラインの売上に対して残るお金を比較したものです。特に店舗事業は年商に対して、原価・広告費・固定費がかさむ為に営業利益はわずかになります。*飲食業は1割残ればいい方と言われています。

オンラインビジネスは、販管費(家賃・人件費・固定費)が安く済む為に、営業利益率は高くなります。その結果、純利益も高くなり、手元に残るお金が店舗ビジネスと比べて圧倒的に多くなります。

2.事業場所の選択

冒頭で述べたように売上には税金がかかります。そのためどこで事業を始めるかも重要な因子です。

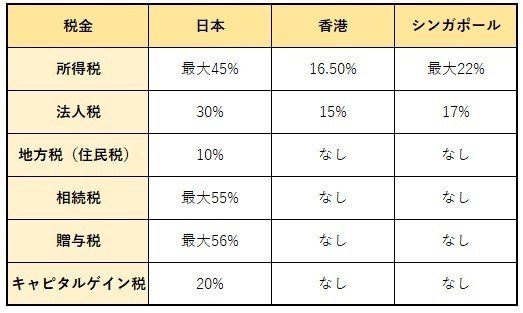

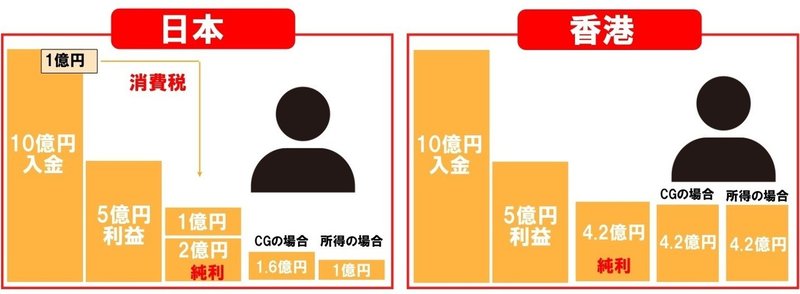

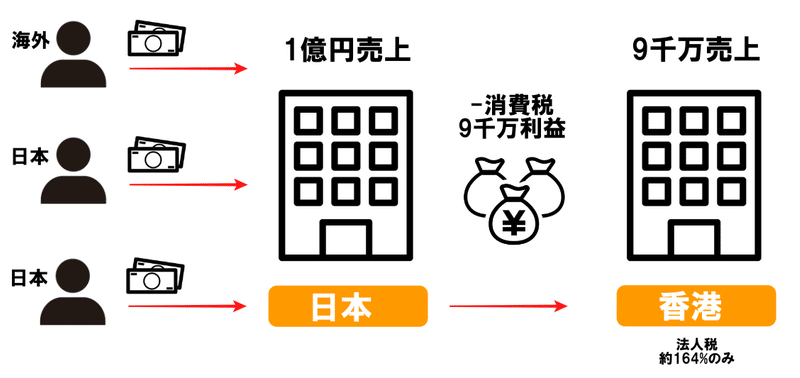

事業を日本で行うという固定概念に囚われてはいけません。実際MUPは香港を事業都市としています。その理由は税金を見れば一目瞭然です。

キャピタルゲイン税とは・・

株式や債券などが値上がりしたときに課せられる税金のこと。

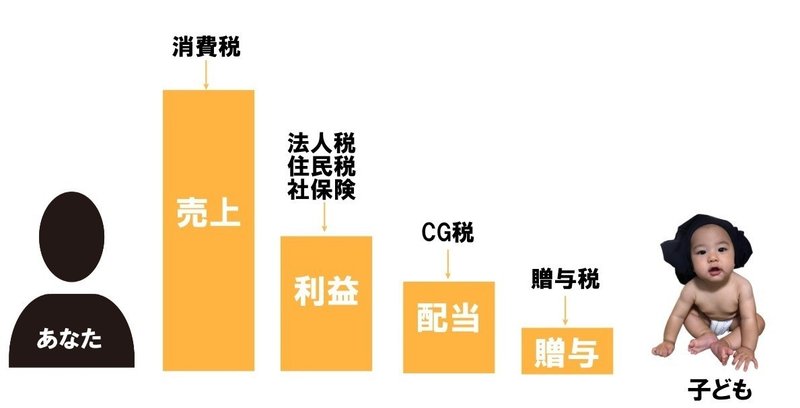

これに加えて忘れてはいけない消費税が加わります。日本税金高すぎでしょ・・

日本はすべての物に税金がかかります。子どもにお金を残そうと思っても、売り上げに対し税金がかかり、最後には最大55%の贈与税がかかります。二重・三重にも税金がかかる日本。何にも残りませんね

しかし、香港では二重課税がありません。

利益に対してのみ、16.5%の税金がかかるのみです。

香港の実情を知ると、利益を海外に移し税金逃れを考えますね

しかし、そんなに日本の国税庁は甘くありません。

●移転価格税制

関係会社に外注する際に相場的に適正な価格なのかどうか

●業務の実態

コールセンター・工場の運営・システム開発

この2つによって、海外に資金を流したとしても、国税庁に目をつけられます。

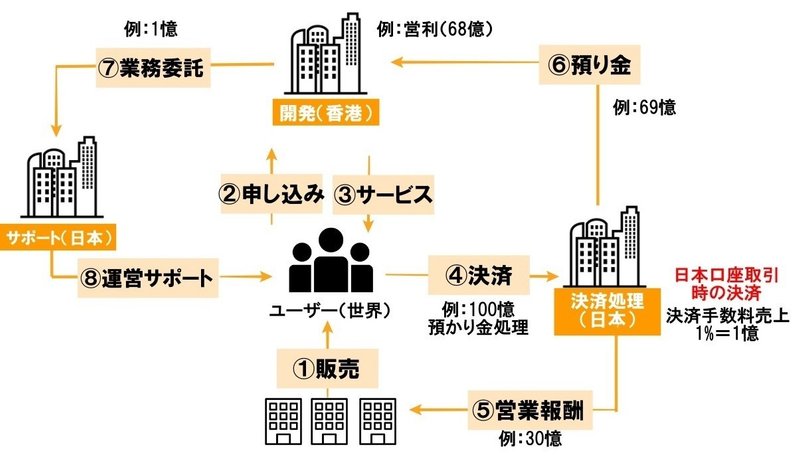

しかし竹花氏は、その移転価格税制と事業の実態のリスクを排除したバーチャルスキームを提案しています。難しい話なので、ざっとご紹介しますね

簡単に言うと香港に開発会社があり、開発したシステムを販売代理店が、ユーザーに販売します。そのユーザーの決済を預り金処理をします。ここの預り金が肝となります。

100億のうち、30億を販売代理店に営業報酬として渡し、決済処理をした日本の会社に手数料として1%渡します。残った69億円のうち1億円を日本のサポート会社に渡します。そして残った68億円が香港の営業利益となります。(バーチャルスキームです)

・要点3つ

①移転価格税制

日本での売上を香港に送ると移転価格税制にひっかかる。預り金として処理することで、香港の売上になり国税庁は管轄できない

②消費税

何か商品を購入すると、お店側が消費税を預かっていることになります。しかし香港で購入したものについては、香港会社が払う義務はありません。払う義務があるのは購入したお客様です。

③業務の実態

香港と日本の会社は竹花氏ひとりです。そのため、どっちかで働くが業務の実態になります。

ここまでのスキームが出来ると国税庁は何もできません。他にもいろいろありましたが、難しい話なので割愛します。

海外に会社を置くことで、税金対策ができますよ~とい話でした。話が盛大すぎて自分には当てはまりづらいかな・・

まだ分からないですがね

続きを知りたい方は、noteで「week22」で検索してみてください。他の方のOutputにお任せします(笑)

本日もありがとうございました!

この記事が気に入ったらサポートをしてみませんか?