米国債金利の「現在地」。 ー ”奇妙な静寂” はいつまで続くのか。

株も為替も金利もどのマーケットも ”奇妙な静寂” に包まれている。明らかにボラティリティー(変動率)が低下しており、日計り売買が主のデイ・トレーダーやプロップ・トレーダーは困っていることだろう。もっとも既に十分稼いでいる投資家や「富裕層」は、ワクチンを打って一足早いサマーバカンスに出掛けてしまっているかもしれない。

さて、せっかく相場が止まってくれているので(笑)、2020年後半以降ある意味 "主役" となってきた米国債金利について「現在地」と今後の展望について考察してみたい。現在のイールドカーブはこう ↓ 。

今後のFRBの金融政策の行方を中心に現在の金利水準が何を意味するのか、シミュレーションしてみた。

(シミュレーション前提条件)

①2022年以降のFOMCの日程は2021年 ↓ を踏襲

②FRBは今後利上げに向かうが、利上げ幅はFOMC毎@+0.25%を想定

③過去の例に習い、一度利上げを始めたら連続的に+150~+200BP

これをベースに現状の2年、5年の米国債をシミュレーションしてみると:

①②FRBの連続利上げを前提とすると、現在の2年債は「2022年12月に利上げ開始」を示唆。更に5年債では「政策金利の到達点が@1.25%」を示している。う~ん、正直中途半端。

ドル短期金利も担当したことのある筆者の感覚では、2022年年央の利上げ開始 → 政策金利が@2.00%に達すると想定 ↓ :

2年が@0.46%、5年が@1.44%が適正「バリュー」。本来ならまだ売り(金利上昇方向)で臨める金利水準だがそこまで至らないには理由がある。

株もそうだが、売りから入るには株や国債の「現物」を投資家から借りてくる必要がある。売り相場であればあるほど「借入需要」が増え当然「借入料」も高くなる。リアルな「利上げ」見通しが立たず金利の上昇が起きなければ*「借入料」だけが無駄になる(=国債を買って貸す方が儲かる)。だからこういう "中途半端" な金利水準で相場が止まっているのだ。

*「現物」の借入コストを抑制するために国債ではなくスワップを払う(=Pay、固定金利を払うの意)方法もある。だがここでも5年固定金利@0.81% Pay ag. 3か月LIBOR@0.20% Receive(受取)で金利差@▼0.61%のロスが発生。トレーダーが「利上げ」を嫌うのは楽に儲からないからだ。

つまり現在の ”奇妙な静寂” はこういう理屈で成り立っている。パウエルFRB議長が議会証言やFOMC後の声明で一言「(利上げへの)宗旨替え」を宣言すれば途端に崩壊する、いわば「砂上の楼閣」だ。

そういう状況下、ヘッジファンドや投資銀行のトレーダーが編み出した手法が欧州国債の「マイナス金利国債売り+高金利国債買い」ではないか。

発想としては:

①FRBが利上げに転じればECBも金融引締に動くはず

②ショートのコストを減らし、高金利債でキャリー利益を得る

③金利リスクは国債のロング・ショートの組み合わせで相殺

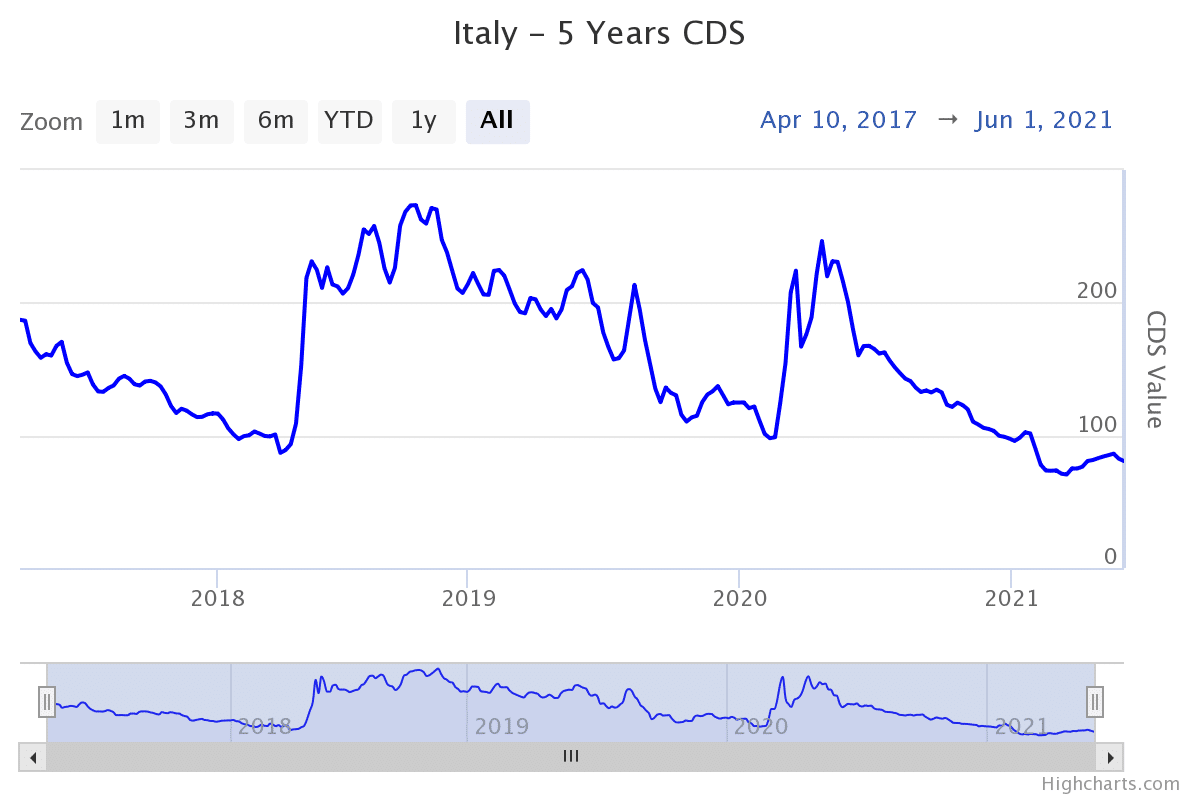

詳しく言えば、これはCDSプレミアムの減少傾向が示すように「国家デフォルト」のリスクが殆ど無いことが前提( ↓ イタリア5年CDSチャート)。だから「高金利国債」と言ってもブラジルやトルコは選択肢に入らない。

このように「金融引締局面」で利益を上げるのは難しい。一番大事なのは「タイミング」だが、その他キャリーコストなど綿密なメンテナンスが必要になる。株や為替動向にも同様の困難さを伴う。

こういう局面でやり方は2つ:

①変動率低下を利用してキャリー取引(含.オプションの売り)を手掛ける。ただしいつでも逃げ出せる状況(ロング「損切り」)を整えておく

②キャリーは捨てて「金融引締」への転換点を探る。タイミングをみてショート(金利上昇方向)

筆者は②を許される状況であったのでまだ恵まれていたが、毎日毎日いくら儲かったか詰められるトレーダーはなかなかきつい。それで "あっちを売り、こっちを買い" で相場を動かそうともがくので「貰い事故」には十分気をつけたい。

メディアがこういう相場手法について表立って書くことはあまりないが、少し心得のある「プロ」ならこういう現実的なシミュレーションをくどいほど行っているはず。今ならAI等を駆使することも可能だろう。

それでも儲かるかどうかは確実ではない。なぜなら「シナリオ設定」は結局 ”人” によるところが大だからだ。AIにしてもその出来不出来はプログラマーの腕次第。最終的に "人対人" の構図は変わらない。巷ではAI型ファンドも流行っているようだが、そのことは肝に銘じておきたい。

いずれにしろ、今後FRBの金融政策を巡ってパウエル議長やイエレン財務長官(元・FRB議長)の発言が鍵を握ることになる。どこで今の「砂上の楼閣」が崩れるのか。 ”奇妙な静寂” の中、気の抜けない相場が続く。

この記事が気に入ったらサポートをしてみませんか?