「信用創造」(銀行融資による貨幣創造)に関する誤解とその修正

信用創造という言葉は、一般的には以下のような(誤った)意味で理解されているのではないかと思います。

信用創造とは、銀行が預金と貸し出しを連鎖的に繰り返すことで、お金(預金通貨)が増えていくしくみをいいます。(ウェブページ金融大学より)

より具体的に言えば、以下のような理解(というより誤解)です。

(いずれも日本語版の信用創造Wikipediaから)

こうした説明は、公民の教科書や経済学の教科書などでも繰り返され、疑うことも出来ずに信じ込んでいる人々が大勢居ると思います。

ここで、比較対象としてイングランド銀行(イギリスの中央銀行)の"Money creation in the modern economy"(現代経済における信用創造)というペーパーの概要を引用してみましょう。

The reality of how money is created today differs from the description found in some economics textbooks:

• Rather than banks receiving deposits when households

save and then lending them out, bank lending creates

deposits.

• In normal times, the central bank does not fix the amount

of money in circulation, nor is central bank money

‘multiplied up’ into more loans and deposits.

今日における貨幣の創造の現実は、いくつかの経済学の教科書で見受けられる記述とは異なるものである。

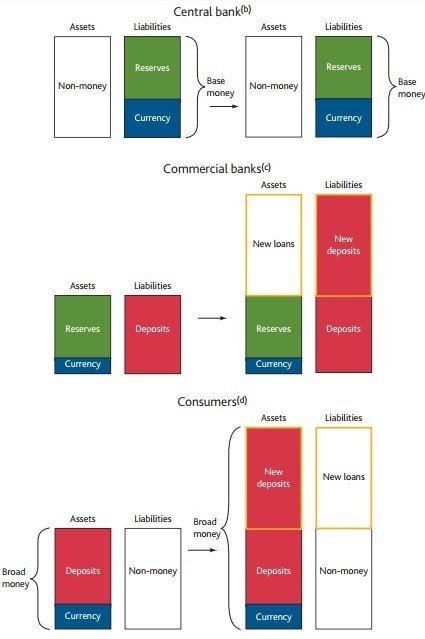

・銀行が家計から預金を預かって貸出に回すのではなく、銀行融資が銀行預金を創造する。

・通常、中央銀行は金融循環内の貨幣量を固定することはできないし、中央銀行貨幣がより多くの貸付・銀行預金へと「乗数倍」されるということもない。

Commercial banks create money, in the form of bank deposits, by making new loans. When a bank makes a loan, for example to someone taking out a mortgage to buy a house, it does not typically do so by giving them thousands of pounds worth of banknotes. Instead, it credits their bank account with a bank deposit of the size of the mortgage. At that moment, new money is created. For this reason, some economists have referred to bank deposits as ‘fountain pen money’, created at the stroke of bankers’ pens when they approve loans

商業銀行は新しい貸付により、銀行預金という形で、貨幣を創造する。銀行が貸付を行うとき…例えば、誰かが家の購入のために借入を行うとき、通常は借主に大量の銀行券を手渡したりはしない。その代わりに、借主の預金口座に、借り入れた金額分の銀行預金が記帳される。まさにそのとき、新しいお金が創造されるのである。このため、経済学者の一部は、銀行預金のことを「万年筆マネー」と呼ぶ。銀行家が貸付を増やした時に、銀行家のペンの一筆で創造されるからだ。

どうでしょう? 冒頭の説明とは明らかに異なることが如実に感じられないでしょうか?

端的に言って、冒頭で挙げたような典型的(通説的)な信用創造論には、いくつもの嘘や矛盾、事実誤認が存在します。

それによる信用創造の誤解、金融システムへの誤解は、実はマクロ経済政策(財政政策や金融政策)の失敗にも繋がっているのです。

今回は、いくつかの資料(記事・論文)を引用・参照しつつ、通説的信用創造論の誤りを逐一正し、より正確な信用創造理解を代替的に提示した上で、その"変化"がもたらす経済政策理解の刷新まで論じます。

関心のある方は、是非ご購読お願いします。

関連note・類似note

①英語版の信用創造Wikipediaを見てみよう

日本の学校でよく教えられている信用創造論(金融大学や日本語版Wikipediaと同様のもの)と、イングランド銀行の信用創造解説の間の乖離は一体何を意味するのでしょうか?

その手がかりとなる記述が、実は英語版の信用創造Wikipediaにあります。引用してみましょう。

Re-lending

An early table, featuring reinvestment from one period to the next and a geometric series, is found in the tableau économique of the Physiocrats, which is credited as the "first precise formulation" of such interdependent systems and the origin of multiplier theory.

又貸し

最初の表(上の図参照)は、ある点から次への再投資と等比級数を描写している。

これはPhysiocratsのtableau économiqueの中で提唱され、かのような相互依存システムの最初の緻密な公式化と、乗数理論の起源だと考えられている。

Money multiplier

The most common mechanism used to measure this increase in the money supply is typically called the money multiplier. It calculates the maximum amount of money that an initial deposit can be expanded to with a given reserve ratio – such a factor is called a multiplier. It is the maximum amount of money commercial banks can legally create for a given quantity of reserves.

It is calculated as

In the re-lending model, this is alternatively calculated as a geometric series under repeated lending of a geometrically decreasing quantity of money: reserves lead loans. In endogenous money models, loans lead reserves, and it is not interpreted as a geometric series. In practice, because banks often have access to lines of credit, and the money market, and can use day time loans from central banks, there is often no requirement for a pre-existing deposit for the bank to create a loan and have it paid to another bank. If banks accumulate excess reserves, as occurred in such financial crises as the Great Depression and the Financial crisis of 2007–2008 – in the United States since October 2008, the relationship between base money and broad money breaks down, and central bank money creation may not result in commercial bank money creation, instead remaining as unlent (excess) reserves.

However, the central bank may shrink commercial bank money by shrinking central bank money, since reserves are required – thus fractional-reserve money creation is likened to a string, since the central bank can always pull money out by restricting central bank money, hence reserves, but cannot always push money out by expanding central bank money, since this may result in excess reserves, a situation referred to as "pushing on a string".

貨幣乗数

かつてこのような貨幣供給の増大を説明していた最も一般的なメカニズムは、貨幣乗数と呼ばれた。貨幣乗数は、本源的預金が所与の準備率の元で拡張可能な貨幣の最大量を算出する。そのようなファクターが乗数と呼ばれるのである。そうして算出された値が、与えられた準備預金の元で商業銀行が合法的に創造可能な貨幣量ということになる。

その乗数はM=1/R (Mは貨幣乗数、Rは必要準備率)で算出される。

又貸しモデルの中では、等比的に減少していく貨幣の又貸しに基づく等比級数として、この公式を代替的に導出している。準備預金が融資を導く、としているわけだ。内生的貨幣供給モデルでは、融資が準備預金を導くということになっており、それは等比級数としては説明されない。実際、銀行は信用限度に達すると、しばしば金融市場を利用し、また中央銀行から一日融資を利用することが出来る。そして、ローンの発行や、銀行預金の他銀行への預金振り替えに際しても、あらかじめ存在している銀行預金は必要にならない。

もし仮に、大恐慌や2007-2008危機のような金融危機が起きて、銀行が超過準備を蓄積するようになるとすれば、2008年10月以降のアメリカのように、ベースマネーと広義貨幣の間の関係は破壊され、中央銀行の貨幣創造が商業銀行の貨幣創造に繋がらなくなって、代わりに過剰な準備預金が残ることになる。

しかしながら、中央銀行は、中央銀行貨幣を収縮することで商業銀行貨幣を収縮させることはおそらく可能であるので、準備預金は必要ではある。

かのような部分準備預金の創造は、糸に例えられる。中央銀行貨幣の緊縮を通じて中央銀行はいつでも貨幣を減らすことが出来るが、中央銀行貨幣の拡張で貨幣を増やすことはいつでもできるとは限らず、超過準備になるだけかもしれない。こうした状況は「糸で押す」と例えられる。

少し長いので、要約しますと

この記事が気に入ったらサポートをしてみませんか?