企業の余剰現金への課税に対する所感

定期的に話題になるもの。

現金と余剰現金

まずは、現金と余剰現金の違いを考えましょう。

一般的な企業の購買活動では、月末にまとめて請求と支払を行うことが多いです。一方で、日々の決済がゼロだというわけではありませんし、運転資本を現金化できるタイミングによっては、運転資本以外にも決済用の現金が必要になります。

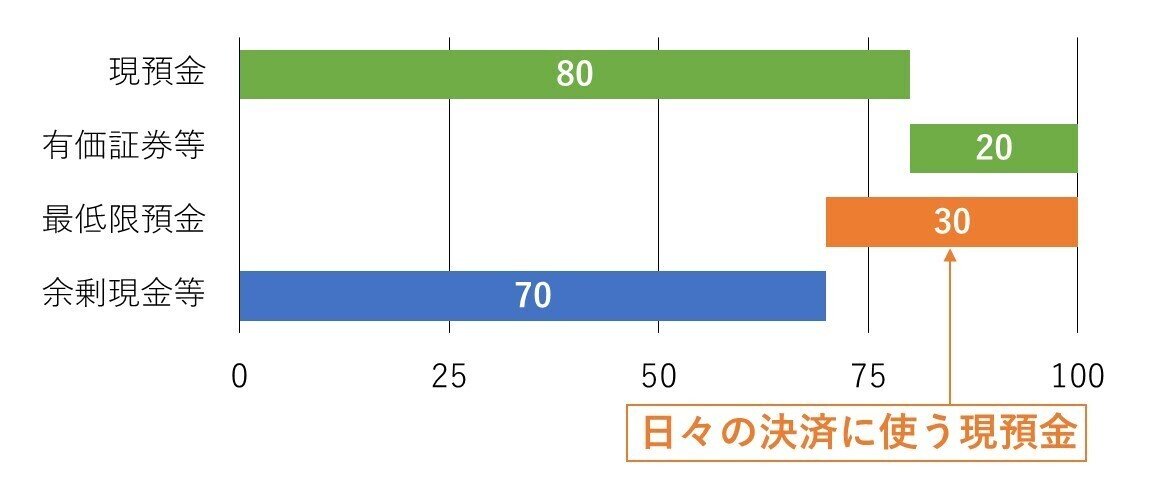

そのため、余剰現金を算出するときは、日々の決済などに使う最低限預金を除く調整を行う必要があります。

売買目的有価証券などは、事業に使われていない金融資産ですから、必要になれば現金化できるはずです。

したがって、余剰現金の計算では、有価証券や投資有価証券などの金融資産を、現金同等物として扱うことが多いです。

以上を踏まえると、以下の計算になります。

余剰現金等 = 現預金 + 金融資産 - 最低限預金

なお、余剰現金という表現を使う場面では、(正味で)無借金状態であることが前提になっているのが普通です。

したがって、以下のように表現することもできます。(有利子負債はゼロまたは僅少であることが想定されます。)

余剰現金等 = 現預金 + 金融資産 - 最低限預金 - 有利子負債

内部留保と利益剰余金

課税の文脈では、内部留保という用語が使われることがあります。

内部留保は会計・金融の用語ではなく、どちらかというとマスコミ用語ですので、会計上の定義はありません。会計用語でいうところの利益剰余金を指していることが多いようです。

会計を勉強したことがある方であればご存じの通り、利益剰余金は、過去の純利益の累計額のうち配当で還元していない部分のことであり、現金とは限りません。

会計ルール上の配当可能額ではありますが(利益剰余金がマイナスになるような配当は行えない)、実際に配当可能な現金があるかとは無関係です。

各項目のイメージ

各金融・会計用語のイメージはこちらです。

利益剰余金は、あくまで今までに稼いだ金額の合計です。もちろん食費や日用品に使った金額は差し引きますが、耐久消費財に使った金額は差し引かれません。消費に使った金額は差し引かれるが、資産の購入に使った金額は差し引かれないということです。

例えば、500万円稼いで、300万円を日々の生活費に使用し、200万円で自動車を購入した場合、現金は0円ですが、利益剰余金は200万円になります。

現預金は、銀行口座+タンス預金+財布の中のお金などあらゆるお金の合計値です。実際に持っている金額というイメージです。

最低限預金は、財布の中に入っていてまさに今日使う予定のお金や、クレジットカードの引き落とし予定額などです。銀行に20万円の預金があったとしても、クレジットカードの引き落とし予定金額が18万円なら、お金はほとんど余っていないことになります。

課税対象になりうるのは余剰現金

さて、課税対象になりうる項目はどれかについてです。結論としては余剰現金しか課税対象にはできません。

利益剰余金は現金ではないので、これに課税することはできません。納税するために資産を切り崩さないといけない企業が多発するでしょう。

同様に、手元の現預金に対する課税も不可能です。決済用に使っている現金が含まれており、これに課税すると日々の決済が立ち行かなくなる企業が多いでしょう。

一方で、余剰現金は、仮にゼロになってもすぐには企業活動に影響しない金額です。したがって、課税対象になるとしたら余剰現金でしょう。

余剰現金の用途

課税について掘り下げる前に、余剰現金とは何なのかについてもう少し掘り下げてみましょう。

余剰現金の主な用途は、以下の2つです。

1.設備投資・事業投資

2.株主還元

企業は、余剰している現金を使って、製造設備を増強したり、企業買収を行ったりすることで、より長期的な成長を目指します。

一切投資活動を行わない企業と、積極的に投資活動を行う企業とでは、長期的に差がつくことは明らかでしょう。

2つ目の使途は株主還元です。株式会社は、株主が出資したお金で事業を行い、事業で稼いだお金を株主に返還するという構造の会社です。

したがって、事業に使わないお金は株主に還元されるのがふつうです。

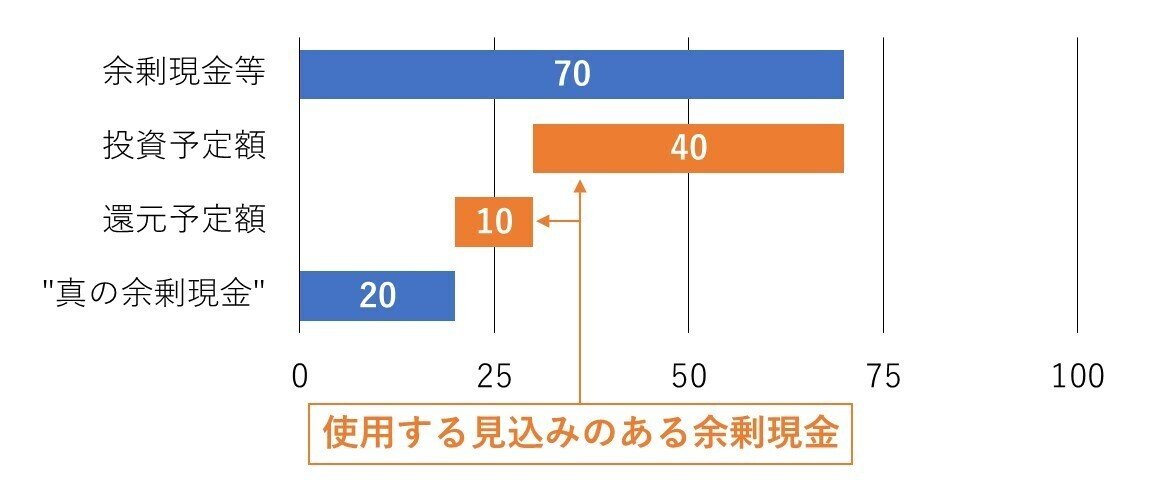

余剰現金のブレイクダウン

1つ前の項目を踏まえると、同じ余剰現金でもいくつかに細分化できることがわかります。

投資活動や株主還元を行うことを踏まえると、本当の意味での余剰現金が見えてきます。近い将来に投資や還元に使うことが決まっている部分については、余剰しているとは言えないでしょう。

この "真の余剰現金" の部分は、経済活動にまったく使われていない現金です。いわゆるタンス預金と同じ性質のお金です。

余剰現金への課税の合理性

余剰現金への課税によって、"真の余剰現金" の部分が投資や消費に使われるようになるのであれば、好ましいことだといえるでしょう。

企業視点では、「税金を払うくらいなら、設備投資を増やそうか」というマインドになる可能性が高く、余剰現金への課税がなかった場合と比べて、投資に積極的になると考えられます。

国家レベルでみると、投資活動が活発になる or 税収が増える、という構造であり、メリットの大きい政策だと考えられます。(少なくとも、法人所得税や所得税を増税するよりは、ずいぶんとマシな増税策だといえるでしょう。)

余剰現金のより詳細な定義

金融の文脈での余剰現金と、課税の文脈での余剰現金は少し異なるのが自然です。

金融の文脈では、非事業価値の計算で登場します。

最もシンプルな計算方法は以下の通りです。売上高の一定割合を最低限預金とし、余剰現金=非事業価値と考える方法です。

非事業価値 = 現預金 + 有価証券等 - 最低限預金

最低限預金 = 売上高 × 一定割合

一方で、企業価値評価である以上、評価者の考え方によって計算方法が変化するのが自然です。

もし、評価者が「事業会社が有価証券を保有していても意味がない」という信念を持っているのであれば、以下のような調整が行われます。

非事業価値 = 現預金 + 有価証券等 × 50% - 最低限預金

最低限預金 = 売上高 × 一定割合

このような調整のことをディスカウントと呼びます。ディスカウントを行うべきかどうかは、評価者が行うべきだと考えているかどうかで決まります。

企業金融の文脈では、余剰現金は「価値のないもの」として扱われることが多いため、実際の金額よりも小さい額で評価されることが多いです。

一方で、余剰現金に課税を行う場合は、実際の金額よりも小さい額で評価する必要はないでしょう。金融上の余剰現金とは別に、税務上の余剰現金を定義する必要が生じます。

税務上の余剰現金は、必ずしも金融上の余剰現金とは一致しないかもしれません。例えば、明確な設備投資計画がある場合は、課税対象の余剰現金から控除するといった基準を設けることには、多くの人が納得するのではないでしょうか。

企業による「将来使う」という主張

余剰現金を抱えている企業の経営陣は、「将来投資活動に使うので、実際には余っていない」と主張することが多いです。

一方で、この主張が投資家から信じてもらえる可能性は非常に低いと考えられます。

今まで投資活動を行ってこなかったから余剰しているのであり、本当に投資活動に積極的だったのであれば、むしろ度重なる資金調達で有利子負債がたまっているほうが自然です。

余剰現金が発生している企業による「これから投資をします」という主張は、勉強しなさいと言われて「いまから勉強しようと思っていたのに」と答える子供の言い訳と同じなのです。

金融理論|ペッキング・オーダー

ここからは、金融理論をもとに余剰現金課税の合理性や、どのくらいの税率が妥当かという考察をしたいと思います。

資金調達に関して言えば、もっとも有名な理論はペッキング・オーダー理論です。

株式を発行する場合は、証券会社への手数料や発行時のディスカウント、マーケティング活動、将来支払う配当など非常に多くのコストがかかります。

一方で、銀行から借りる場合は、配当と比べて安い金利のほかには、銀行とのコミュニケーション・コストなどがかかるだけです。

このように、100億円の増資と100億円の銀行借入では、実際に使えるようになる金額が異なります。

したがって、資金調達を行う場合は、資金調達コストが低い順に使われると考えられます。まずは銀行で借りられるだけ借りて、銀行から借りられなくなったら増資を行う、といったイメージです。

「資金調達手段の選び方は、資金調達コストが低い順になるであろう」という仮説を、ペッキング・オーダー理論といいます。

金融理論|株主資本コストと現在価値

株式投資家の視点で見ると、今年の配当と将来の配当では現在価値が異なります。

現在価値の考え方を適用すると、株主還元を先延ばしにすることが、理論的に問題があるということがわかります。

もし、現在の余剰現金100億円を、いま還元するのであれば、その価値は100億円になります。

しかし、現在の余剰現金100億円を企業がそのまま抱え込み、還元が5年後になってしまった場合、配当の価値は68億円になってしまいます。(100 / 1.08% ^ 5 = 68.06)

資本収益性で考えても同じです。余剰現金には株主資本コストがかかるため、余剰現金から株主資本コスト以上のリターンが生まれないのであれば、余剰現金は企業価値を毀損していることになります。

詳細はこちらのページで解説しています。

考察

以上のように、余剰現金への課税を行うこと自体には理論的な妥当性があります。

その税率については、いくつかの考える余地があります。

1.株主資本コストに基づく

最もシンプルな考え方は、株主資本コストに基づくものです。そもそも余剰現金には8.0%程度の株主資本コストがかかっています。このコストに対する経営陣の意識が希薄だからこそ、余剰させてしまうわけです。

企業の経営陣は、「いざというときのために」と主張して資金を使わず還元しないこともありますが、そのためにコストがかかっているということを認識する必要があります。

ヘッジコスト

ハイリスク・ハイリターンは、企業金融の大原則の1つです。リスクをヘッジ(回避)すると、通常はリターンも減少します。言い換えれば、リスクを抑えるためには、ヘッジコストがかかるのです。保険に加入すれば保険料がかかるのと同じです。

「いざというときのために」に限らず、リスクをヘッジするときは、ヘッジコストに見合っているかを考える必要があります。

株主資本コストと同等か、やや高いくらいの税率を設定すれば、貯蓄をすることによってコストがかかっているということが、明確になると思います。

例えば、余剰現金に対して年率8.0%の税率を設定することは、理論的には妥当だといえるでしょう。

2.ペッキング・オーダー理論に基づく

ペッキング・オーダー理論に基づいて税率を考えることもできるでしょう。

余剰している理由が「将来使うから」である場合、「将来の資金調達手段として内部資金を選択するのが最も合理的だと考えているから」と言い換えることができます。

もし、内部資金の資金調達コストが、他の調達コストよりも高くなれば、この言い訳は通用しなくなります。

例えば、年率3.0%の税率に設定すれば、調達手段としての内部資金は、以下のような位置づけとなります。

余剰現金:返済は不要だが、年率3.0%のコストがかかる調達手段

銀行借入:返済は必要だが、年率1.5%のコストで済む調達手段

こうなると、資金調達コストがかかっていることが明確になり、本当に調達が必要なのか?をよく考える契機となるでしょう。

3.懲罰的課税

企業が余剰現金を抱え込んでいるがために、本来経済活動に使えるはずだったお金が拘束されてしまっていると考えることもできます。

このような考え方をする場合、現金を余剰させることに対する罰則的な位置づけで、高い税率をかけることも考えられます。

おわりに

個人的には、余剰現金に対する課税には賛成の立場です。

この議論には2つの前提があります。

1.余剰現金自体が、企業価値を毀損するものであること

2.日本の財政状況は好ましくなく、いずれにせよ増税は必要であること

反対意見の多くは、この2つの要素を無視しているように見えてなりません。

投資がうまい会社は積極的に投資を行い、投資が下手くそな会社は納税して社会に貢献すればよいというだけです。投資が下手くそな会社が現金を抱え込むことは、誰も得をしない状態だと思います。

そして、日本の財政状況を考えれば、いずれにせよ増税は必要でしょう。所得税や法人所得税を増税させるくらいなら、余剰現金への課税にしたほうが何十倍も健全だと考えています。