C向けサービスとDX 【消費者金融業界編】

皆さん、こんにちは!ジェネシア・ベンチャーズの一戸です。

前回の「C向けサービスとDX【音楽業界編】」に引き続き、第二弾となる今回は支援先のCrezitを事例として取り上げつつ、「BtoC × DX」の消費者金融業界編をお送りしたいと思います。

アコムやプロミスに代表される消費者金融業界も古くから存在する業界ではありますが、Crezitが着手するDXの方向性は、音楽業界におけるSpectraのそれとは異なり、これもまた「BtoC × DX」を理解する上で格好の例であると思われたので今回取り上げることにしました。

以下がサマリーです。

消費者金融業界においては、2006年12月に発表された改正貸金業法によって、業界全体として貸出規模の縮小や収益性の低下を余儀なくされ、結果的に融資を受けることが難しい人が数多く発生しました。一方で、働き方が多様化した現代においては、返済能力があるにもかかわらず融資を受けることが難しい人も存在しています(例:フリーランス)。そこでCrezitは、このように大手が着手できていないフリーランスなどを初期的なターゲットとし、そこを起点として消費者金融業界のDXに挑戦しています。

また、「BtoC × DX」の方向性として、既存の事業者が持つアセット・コンテンツを活用する方法と、自社でコンテンツを賄う方法(所謂D2C)が存在する中で、Crezitは後者の方法でDXに挑戦していますが、これは、消費者金融業界におけるコンテンツ(審査アルゴリズム、キャッシュ、融資後のフォローアップ体制)を自社で賄う難易度が比較的低く、また、デジタル・モバイルベースで消費者サイド(以下、C側)を獲得、リテンションさせることで3つのコスト(広告宣伝費、人件費、賃借費)を大幅に削減できることによるものと考えています。

そして、消費者金融業界におけるアフターDXの世界では、これまでより低い金利で融資を受けられるのはもちろん、各人の定性的な行動がダイナミックにスコアに反映され、さらにそれを常に確認できるようになるため、スコアにネガティブに働くような行動をしないインセンティブが働き、結果的に、他人から受ける不必要なストレスが減ったりと、社会全体がより豊かになっていくと考えています。

Crezitの事業について

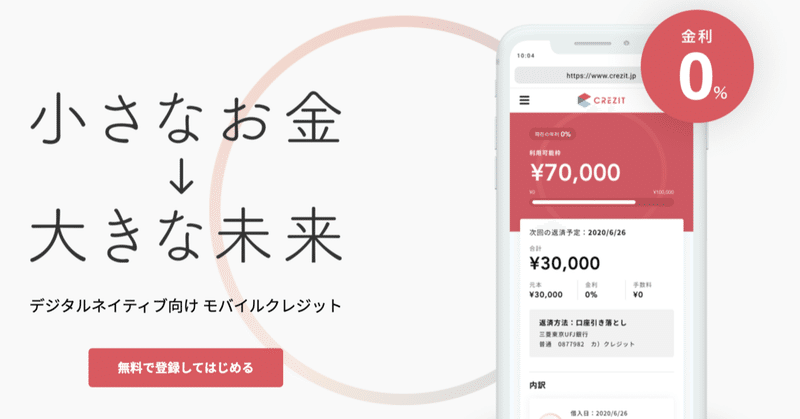

Crezitはデジタルネイティブ向けに、低金利・少額の融資をスマホで簡単に受けられるサービス「CREZIT」を提供しています。また、審査から融資、融資後のフォローアップ(返済日や上限金額の見直しのお知らせなど)を一つのコンテンツとして捉えると、その全てを自社で賄っているため、消費者金融サービスをD2Cモデルで提供しているという言い方もできます。

C側の消費行動の変化

さて、前回のSpectraについても、まずは音楽業界におけるC側の消費行動の変化を整理しましたが、今回もそれに違わず、消費者金融業界におけるC側の消費行動がどのように変化しているのかを整理してみようと思います。

そのためにまずは、消費者金融業界の変遷を簡単に振り返ってみましょう。

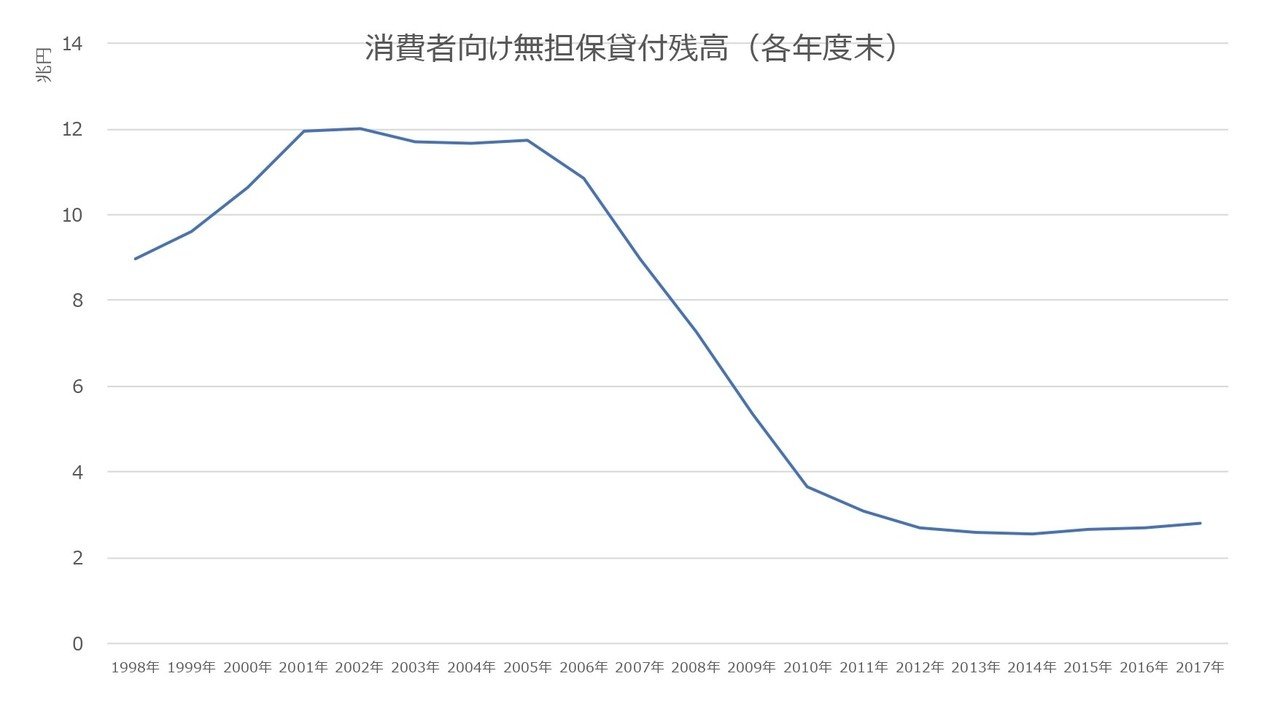

金融庁によると、消費者向けの無担保貸付残高は、過去最高を記録した2002年度末の約12兆円から2018年度末には約2.8兆円まで減少し、近年はほぼ横ばいとなっています。

この大幅な減少には様々な要因が考えられますが、最大の要因は2006年12月に発表された改正貸金業法であると思われます。

それによってもたらされた主な変更点は以下の2つです。

①総量規制の導入

一部の融資を除いて総借入残高が年収の3分の1を超える貸付の禁止

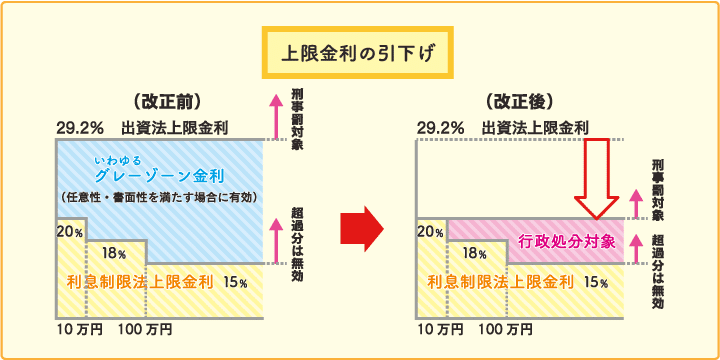

②上限金利の引き下げ

出資法の上限金利が29.2%から20%に引き下げられ、また、利息制限法と出資法の上限金利の間(グレーゾーン金利)で貸付けることは貸金業法の法令違反で行政処分の対象となることが明確化

本稿の本筋ではないので詳細な説明は割愛しますが、結論として、上記の①②等により業界全体として貸出規模の縮小や収益性の低下を余儀なくされました。また、消費者金融においては規模の経済が効くモデルであるため、全体の貸出規模が縮小してしまうと、許容可能な貸し倒れ率がその分だけ下がることになります。

つまり、改正貸金業法によって融資を受けることが難しい人が数多く発生したということです。

ただ、実際問題、そのような人全てが返済の責任を全うしていたとは考えづらく、実際に改正貸金業法は当時深刻化していた多重債務問題を背景として施行されました。

一方で、フリーランスなどの会社には属さず個人として働くというスタイルをはじめとして、働き方が多様化した現代においては、返済能力があるにもかかわらず、既存の審査プロセスの上では融資を受けることが難しい人が数多く存在していることも事実です(7兆円の潜在市場が存在するとも言われています)。

つまり、改正貸金業法の施行以降、業界全体として融資のハードルが上がり、結果として、働き方が多様化した現代においては、返済能力が備わっているにもかかわらず消費者金融などで融資を受けることが難しい人が数多く存在しているのです。

これが消費者金融業界におけるC側の消費行動の変化です(厳密に言うと"行動"が変化しているわけではありませんが、その主体の変化も含めて「消費行動の変化」としています)。

従って、Crezitはこのように大手が着手できていないフリーランスなどを初期的なターゲットとしており、そこを起点として消費者金融業界のDXに挑戦しているのです。

「BtoC × DX」の2つの方向性

突然ですが、「BtoC × DX」には2つの方向性が存在すると考えています。

まず1つ目が、前回のSpectraのような、既存の事業者とオープンイノベーションで連携しつつ、彼らが持つアセット・コンテンツ(この場合はアーティストや音楽)を活用する方法です。

そして2つ目が、今回のCrezitのように、D2Cモデルとして自社でコンテンツ(この場合は審査から融資、融資後のフォローアップ)を賄う方法です。

業界によってどちらのDXの方向性が良いかは異なりますし、両方とも上手くいくような、また、方向性によって解決する課題が異なるような業界も多く存在していると思います。

ただ、両方に共通することは、C側の消費行動の変化を捉え、それに最適なサービスを提供できることがスタートアップの強さであり、優位性であり、使命であるということです。

「BtoC × DX」の方向性の決め手

それでは消費者金融業界においては、2つの方向性のうちどちらが良いのでしょうか。

それを策定するにあたり、大きく2つの観点で考える必要があります。

まず1つ目が、コンテンツを自社で賄う難易度です。消費者金融業界においてのコンテンツは①審査アルゴリズム、②キャッシュ、③融資後のフォローアップ体制の3つが存在しますが、これらを自社で賄うことの難易度を考えます。Crezitでは、大手が着手できていない(審査アルゴリズムが確立されていない)フリーランスなどを初期的なターゲットとし、その中でも少しずつ検証していくことで①と②をクリアできます(特にCrezitが対象としている無担保貸付は1件あたりの貸付額が自動車ローンや住宅ローンと比較すると少なく、スタートアップが自社のB/Sから貸し付けることの難易度は相対的に低いものと思われます)。また、足下ではWEBベースですが、これをアプリベースにすることで継続的なリテンションを図ることができ、そのため大手ほどの規模のコールセンターなどは必要なくなり、結果的に③を自社で賄うことが比較的容易になります。

そして2つ目が、デジタル・モバイルベースでC側を獲得、リテンションさせることで削減できるコストについてです。より具体的には、広告宣伝費、人件費、賃借費の3つがあると考えています。大手はマス広告などによるイメージ向上を図っているため広告宣伝費がかさみ、また、フォローアップ体制にかなりの人件費が割かれ、そしてリアル店舗を持っているため賃借費もかかります(アコムの有価証券報告書を見て実際に計算してみると、リアル店舗を全て排除し、それにかかっていたコストを全て金利に還元した場合、融資の際の金利を平均で約1%下げることが可能です(おそらく))。

それらを踏まえて、CrezitはD2Cモデルとして自社でコンテンツを賄う方法を採用しています。

消費者金融業界以外の例をあげると、例えば宅配クリーニングのリネットは、受取/宅配、クリーニングの2つがコンテンツですが、そのどちらもゼロベースから自社で賄うことの難易度は比較的高いように思われ、実際に、受取/宅配はヤマトを、クリーニングは既存のクリーニング工場を活用する形で事業を構築しています。(余談ですが、リネットはまだ1回しか利用したことはありませんが、それだけでファンになるほど素晴らしいサービスでした。笑)

アフターDXの世界

さて、話が少し脱線してしまいましたが、前回と同様、消費者金融業界におけるアフターDXの世界を妄想してみたいと思います。

Crezitはデジタル・モバイルベースでサービスを提供することで、上記3つのコスト(広告宣伝費、人件費、賃借費)を削減でき、結果的に、同一人物が既存の事業者より低い金利で融資を受けることが可能になります。

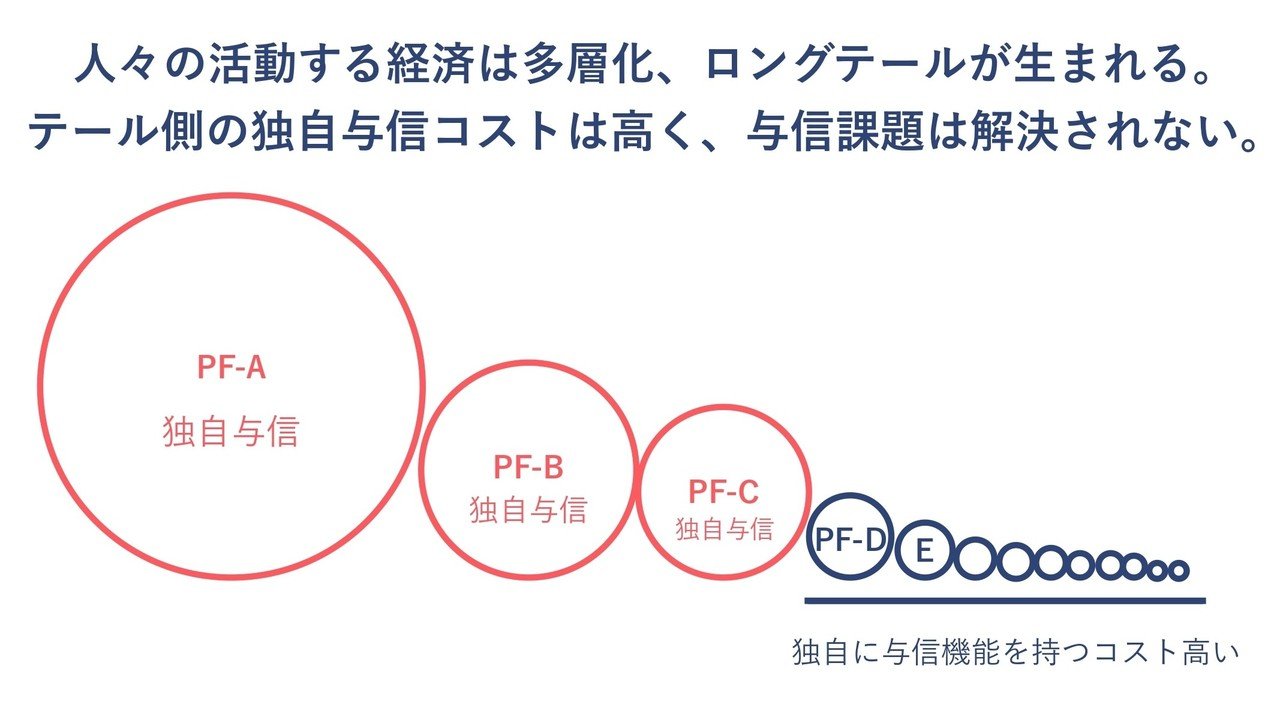

また、今後あらゆるサービスが金融領域に展開していくことが予想されますが、Crezitはその裏側をサポートするポジションを目指しています。そうなった場合、Crezitはあらゆるサービスから特定の人物の与信を蓄積することができ、これまで固定化されていた審査アルゴリズムが、よりその人の実情を反映するダイナミックな審査アルゴリズムに変化していくことでしょう。

そしてそれによって、定性的な各人の行動がスコアとして蓄積され、また、それをいつでも確認することが出来るため、各人に対してスコアにネガティブに働くような行動(例:メルカリで偽物を本物として出品)をしないインセンティブが働き、結果的に、他人から受ける不必要なストレスが減ったりと、社会全体がより豊かになっていくのではないでしょうか。

おわりに

というわけで、第2回目となる今回は「BtoC × DX」の例としてCrezitを取り上げましたが、次回以降も具体例をいくつか提示し、次第に型化の作業を進めていきますので、ぜひ気長に付き合っていただけたらと思います。

また、もしこちらのnoteを見て興味を持っていただけた方がいればTwitterのDMからでも何でも構いませんのでぜひご連絡ください。

最後まで読んでいただきありがとうございました!

参考

・C向けサービスとDX【音楽業界編】

・DXの羅針盤

・DXの「はしり」

・総合商社とDX Part 1.0 ~総合商社の軌跡と課題~

・総合商社とDX Part 2.0 ~デジタル時代の産業の担い手は~

・総合商社とDX Part 3.0 ~DXの空白地帯と総合商社の役割~

・システムインテグレーターとDX

この記事が気に入ったらサポートをしてみませんか?