テクノフレックス(東2/3449)有報調査

東証2部上場のテクノフレックス社について、有価証券報告書を見て同社の概況をみていきたいと思います。

なお、私は経理のど素人ということもあり稚拙な確認となる点ご了承頂くと共に、もしお気づきの点があればぜひご指摘頂ければ幸いです。以下に当方のツイッターアカウントのリンクを貼っておきます(画像にリンクしています)。

1.事業概要

まずは事業概要からです。有報の事業内容から抜粋してみていきます。

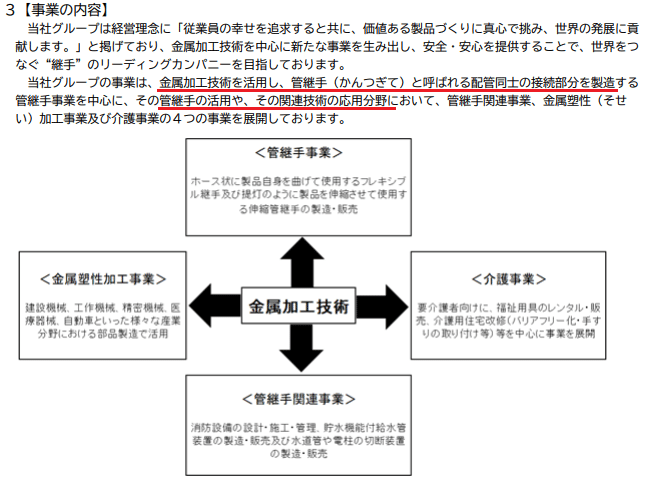

金属加工技術に強みを持ち、「管継手」というニッチな商材の製造販売が主力です。また、その周辺事業として消防設備機器(スプリンクラー等に使われる商材)や貯水タンク製品などの提供、あるいは自動車部品等に使われる金属加工部品の提供なども提供しています。

介護事業はこの中では異色ですが、ごあいさつのページから、創業者の実母の介護の経験から設立創業したようです。このような本業とのシナジーが相対的に薄い中で、このような経緯で事業化する経営判断には賛否があろうかと思います。個人的にはセグメント利益も出ている中で色々思いもあって始めたものでしょうから、例え市場環境が厳しい事業であっても細々と地域に根差した活動をするのは良いかなと思います。

2.沿革

沿革をみていきます。

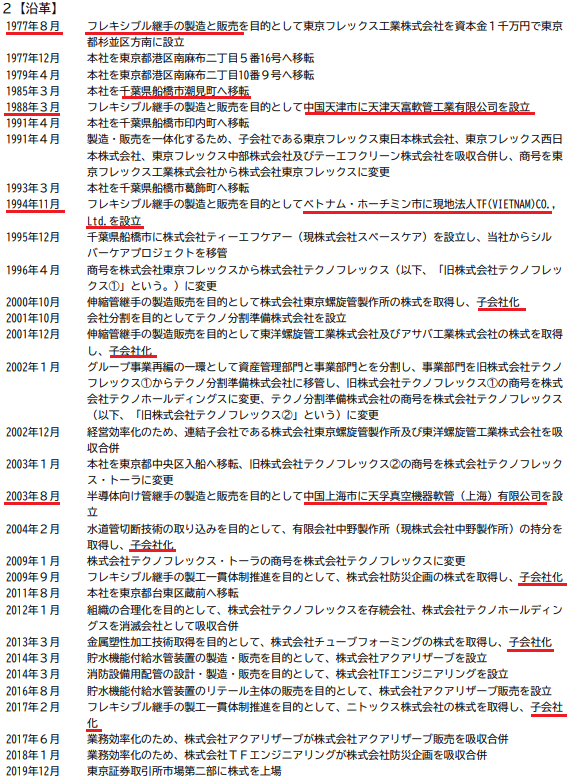

創業は1977年現在の強みにもなっている継手の製造販売の会社として設立されました。その後1985年に千葉に本社を移転しています。ちょうど日本がバブルで沸き始めていく頃に港区から千葉の船橋の埋め立て地の僻地(失礼)へ移転しています。どういうきっかけだったのかはわかりませんし後の1995年のスペースケアは創業者の実母の介護の苦労から設立されたとのことで、自宅のある船橋市の方が都合がよかったという経営とは別の観点での意思決定だったのかもしれませんが、この移転はちょっと異質かなと感じます。

1988年、日本がバブルに沸く中、中国に現地法人を設立します。この頃は中曽根総理が中国を公式訪問し、円借款の経済支援を行う等、日中関係は良好でこういった動きも取りやすかった頃だろうと思います。うまく時流に乗った経営判断だったのだと思います。

更に1994年にベトナムへ現地法人を設立しています。1993年から1994年は日越の交流が盛んになった頃です。1993年には宮沢首相が当時のベトナム首相を初めて日本へ招き、翌1994年には村山首相が歴訪し新たな国家間の幕開けとなった頃です。そして1995年にベトナムはASEANに加盟することになります。この間、日本から多くの経済支援がベトナムに注がれました。やはり、うまいタイミングで現地へ進出をしています。

その後、日本はバブル崩壊後、暗い時代に入っていきますが、そんな中で、積極的に子会社化を進め企業買収により企業として大きく成長していくことになったようです。自身で設立したスペースケアの介護関連の事業を除き、全て管継手に係るシナジーを有する会社を対象としており、堅実な経営がここでも垣間見えます。

半導体向けの管継手の製造販売を目論見、更に現地法人を設立し、早期に手を打っていることも興味深いです。2000年のITバブルが弾け、多くの設備投資、とりわけ半導体などへの投資が抑制されやすい時代だったのではないでしょうか(違うかな)。

その後も民主党政権下の不況期にも相次いで本業に関連した会社を子会社化していきます。そして、アベノミクス景気に入ると今度は全体最適をしながら再編をしていき、それに目途がついた2019年IPOということですね。

3.事業セグメント

事業セグメントを見ていきたいと思います。

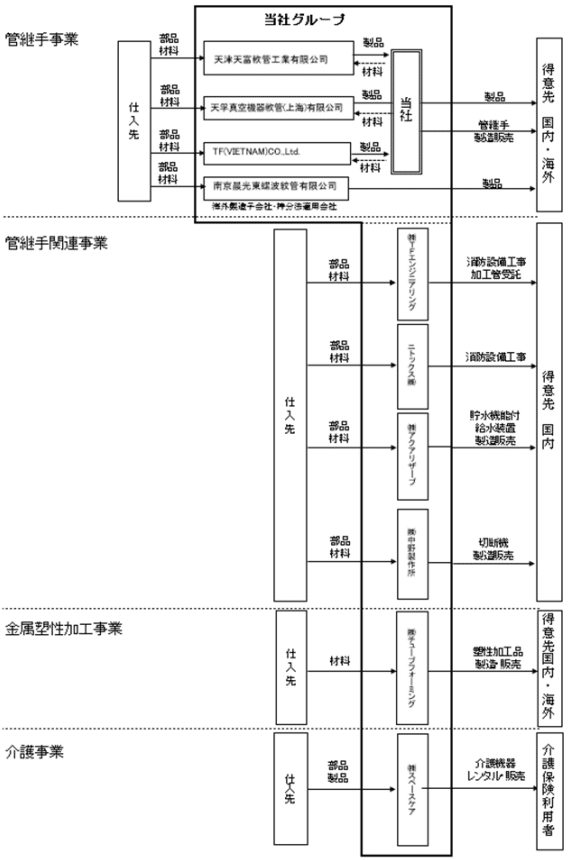

同社の事業は4つの事業で構成されています。有報の中の事業統計図に表現されています。このうち、管継手事業が売上で全体の6割弱、利益で7割強を稼いでおりここが主力事業となります。

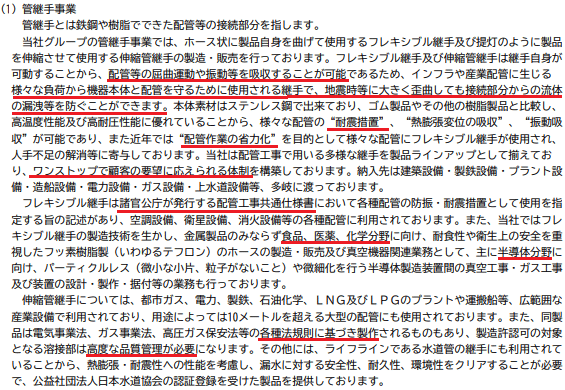

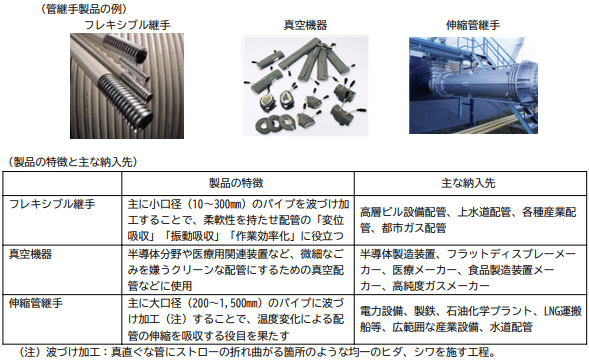

◆管継手事業(売上57%/利益73%)

管継手事業では高い機能性が求められ、官公庁の仕様書や各種規則、認証登録などが随所で求められる製品のようです。産業配管では様々な利用時の負荷や耐震措置やその施工の省力化などでの付加価値が求められており、そこにワンストップ体制で対応している様が見て取れます。一方で、設備投資の動向に需要の波があり、とりわけ半導体分野などシクリカル要素が高い先への事業であることから、業績の安定性という面では不確実性があるのだろうなと感じます。しかしながら、使われている商材は多くの産業分野で長きに渡り使われていくものかと思います。

またここには記載がありませんが、SDF工法という水道管の更改工事における画期的な工法を施工する技術もあるようです。地下を掘削して管そのものを入れ替えるより工期やコストも優位で、未だ進まぬ更改工事への対応も万全といった所かと思います。

加えて真空機器は5G向けの設備投資にも活用されており、とりわけここに記載がありませんが、今後も需要が拡大していくものと推察されます。

◆管継手関連事業(売上24%/利益20%)

消防設備や水道管、電柱などの各種配管に使途する管継手の実用面での事業となります。スプリンクラーや水道管、電柱、あるいはガス管といった各種工事には様々な部品が満たすべき規格や認証があるようです(私はこの領域もほぼ無知なのですが)。こういった仕様を満たす製品を自社で製造するとともにその敷設までを一貫して出来る点、また自動化施策の奏功により顧客ニーズをより満たす提供体制が構築出来ているようです。

またマルチアクアという非常時を想定した貯水機能の付いた給水管は大手のハウスメーカーでも取り扱われていて、昨今の災害が多くライフラインが止まる事への不安からも戸建てはもちろん行政や工場など様々なシーンで引き合いがあるようです。実際に災害に強い家として宣伝しているパナホーム等のホームぺージでも差別化商材として紹介されていました。ただし、価格もそれなりにするものなので、節約志向が高まる中で、どこまで実際に導入されていくかはまだ未知数の部分も多いかもしれません。

それから電柱の地中化は事あるごとに一部の関連銘柄の株価が時々活況になっていましたが、同社においてもこの流れはフォローのようです。地中化を行うことで関連の管を繋いでいく工事に部材が必要ということですね。地中化率が都道で2割前後とされているというデータもあるようですが、実施、何割くらいを目途に取り組まれているものかがわからないと、余地がどの程度あるのかわかりませんが、こういう記載をしているということは少なからずまだ余地があるとみるのがいいのでしょう。

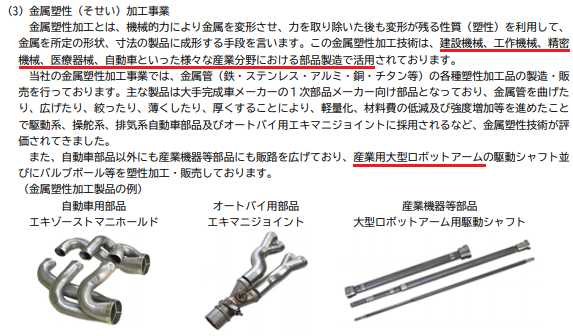

◆金属塑性事業(売上10%/利益0%)

同事業は僅かではありますが、セグメント損失となっております。特に輸送用機器向けの部材となっており、昨今の社会情勢から需要が収縮していることもあり苦戦をしている状況かと思います。産業用ロボットアーム向けにも提供されているようです。全般的にシクリカル要素が強い点は懸念されますが、ポートフォリオに占める割合は限定的かなと思います。

◆介護事業(売上9%/利益7%)

介護は創業者の実母の介護の経験から地域密着で事業化したものです。介護機器を個人へレンタルするというありふれた事業です。但し、地元で地域密着の下できめ細かい事業をされているようで、規模のスケールは難しいでしょうが、細々とやっているということでしょう。限りある経営リソースや他事業とのシナジーなどを考慮すると切り分けるべき、というのが一般的な感覚かなと思います。私個人としては現状のセグメント収益の状況も踏まえて考えると、まぁいいのかなと思っています。

4.業績推移

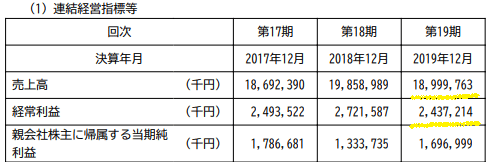

業績を確認してきます。有報の冒頭にある主な経営指標等からの抜粋です。直近で減収減益となっています。なお、当期純利益は賠償金の受け取り等の特別利益により増益になっていますが実力値としてはここでは経常利益を見ておけばよいかと思います。その経常利益率は13.3%→13.7%→12.8%となり概ね13%前後で推移しているようです。ニッチ商材の生産販売を主力としている会社としては、一定の競争優位性がある事業をしているのかなという事が窺える水準かと思います。減収については、主に半導体や輸送用機器向けの販売が抑制されたことが主因のようですが、それにしては案外底堅いのではないかと思います。水道やガスの配管といったインフラに係る事業もあり、思いのほか、ポートフォリオ経営が機能している予感がします。(とはいえ、さすがに当面厳しくなりそうですけどね)

PLをみてみます。

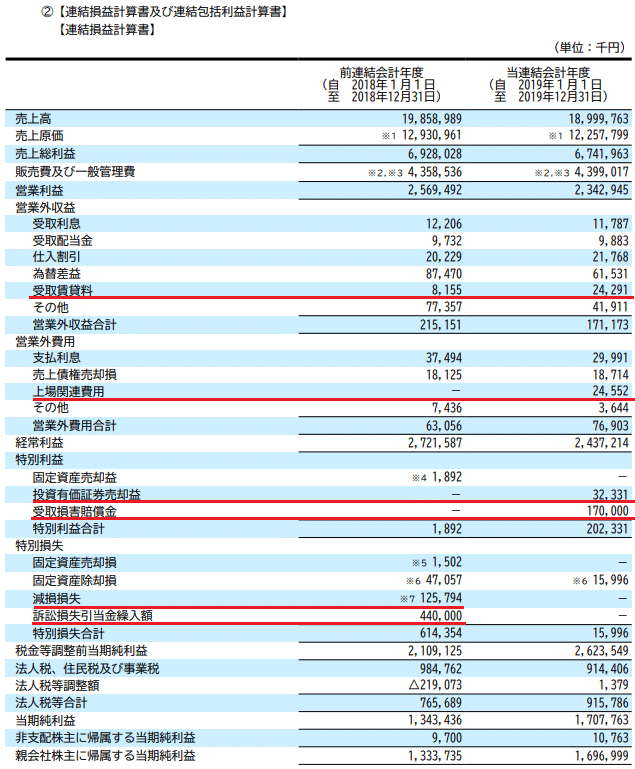

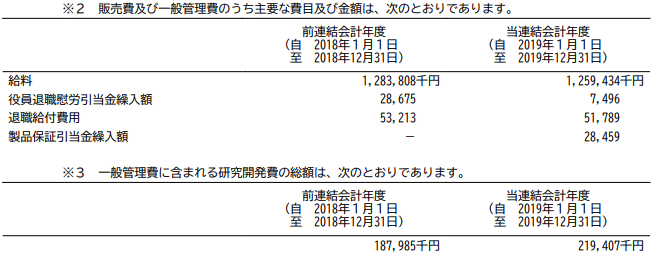

収益性ですが、粗利率は34.9%→35.5%と0.6%の改善となっています。一方で販管費率が21.9%→23.2%と1.3%の増加となり、営業利益率が0.6%程度の悪化となり、ここに減収も重なり営業減益となっています。なお、販管費は額面では約4千万円の増額となっておりますが、以下の内訳を確認しますと、製品保証に係る引当金と研究開発費によるものとわかります。

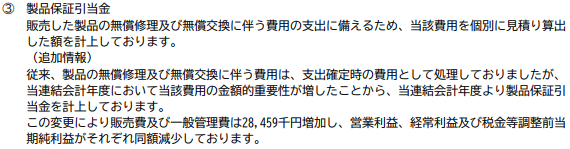

このうち製品保証引当金は重要性が増したそうで、これは製品の売れ行きが好調で(恐らくマルチアクア等の拡販によるものと思われます)一定の寄与率となったため引当金計上を明示的に行ったことと思われます。ということは製品の品質が悪いと引当金で賄えないという事が起こり得ますが、とはいえまだ全体からしたら軽微だと思われます。

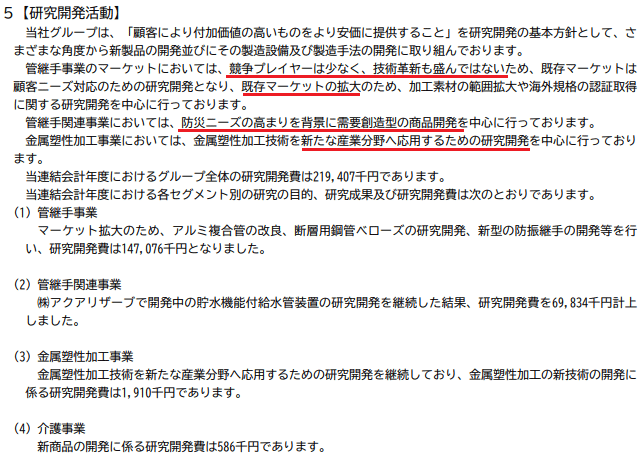

研究開発費の増額は主に以下のような使途で支出したと説明があります。この中で「競争プレイヤーが少ない」とか「既存マーケットの拡大」といったあたりに高利益率の背景がありそうです。加えて、防災や新産業向けといった新たな活用シーンへの応用への期待に備えた研究開発投下をしています。この辺りは、技術の会社ですし、管継手のリーディングカンパニーとしても積極的に推進をしてもらいたいと思います。よい減益要素だと私は思いますが、一方で素人からみるとこの研究開発投下がどう成果に結びついているか、費用対効果の測定が難しいという課題があります。とりわけ足元の需要に波が生まれやすいこともあり、ちょっとした浮き沈みで判断できないあたりがまた難しいなと思います。

さて、PLに戻りまして、営業外損益のうち受取賃貸料が増えていますが、この理由はよくわかりませんでした。特に資産を見ても増えているものもないのですよね。見るところが違うのでしょうか…。また上場関連費用は一過性のコストですね。

また、特別損益にも株の売却や賠償金の受取がある一方、前々期末では減損や訴訟損失引当金等の費目もみえます。前々期の減損はアクアリザーブの本社等の資産を減損したようです。この辺りは上場前のお掃除の意味合いもあったのかもしれません。

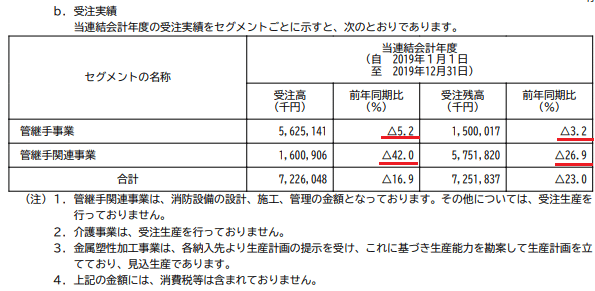

今後の見通しですが、まず、受注状況が開示されています。これを見ると両事業とも受注減となっており、今後の売上の源泉になっていく受注残高も大きく減っています。前年の受注残高が94億くらいあって、前期の売上が190億なので約半分くらいが繰り越されてきた分ということになります。単純に考えると今期の受注残が73億となると今期の売上は150億弱くらいか、みたいな超大雑把な見方も出来ますが、ガイダンスは206億となっていますね。そして1Qでも53億とコロナ禍の影響は置いておいたとしても概ね順調な滑り出しになっています。この受注残高だけをみると、コロナ禍もあって結構苦戦しそうですが、2Q以降相応に影響は出てきそうな気はします。

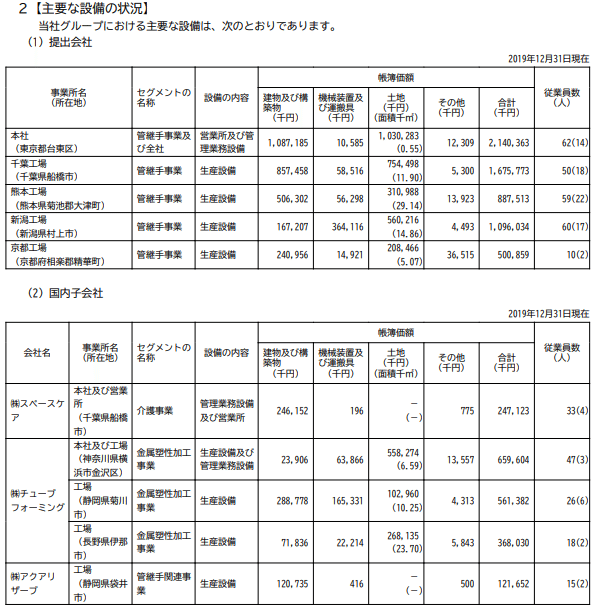

5.従業員の状況

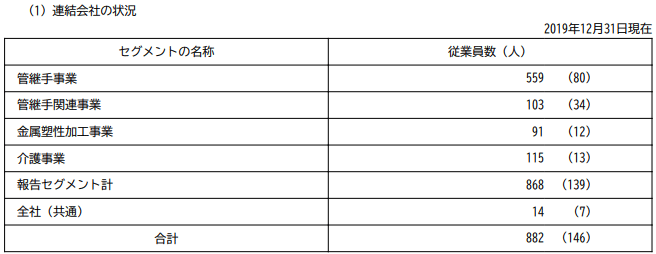

まずは連結での従業員数の状況です。概ね売上比率と同様かなと思います。1人当たり売上高は主力の管継手事業で19,704千円/人、管継手関連事業で45,491千円/人、金属塑性加工事業で20,545千円/人、介護事業で14,598千円/人となります。

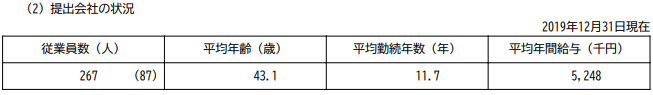

次に勤続年数等を確認し、適正な水準であるかを確認します。こちらは単体のみになりますが、平均年齢の割にやや給与水準が少ない気もしますが、特に問題はないと思います。勤続年数も10年超となっており、安定して人材が定着しているとみてよいと思います。

6.経営方針

経営理念に社員を大切にしていることが謳われています。スローガンの要側面もあるので、単に綺麗ごとになっていることもありえますが、少なくても明文化されていなければ方針からしておかしくなりますからね。社員第一でその幸福感から生み出される価値により世界へ向けた貢献と、ここはスケールが大きいですね。

中長期的な経営戦略について書かれています。この辺りは数値目標も含めてPPTで積極的にIRで開示してもらいたいですね。

以前にコンドーテックや信和などいわゆる建設投資動向に相関を持つ事業を担う会社のIRを通して、オリパラ後においても地方等のインフラ工事などは堅調かつ安定的に推移する見通しと聞いておりました。同社の見立てを見ても同様の観点で言及がありますね。

グローバル展開やそれを担うべく拠点ポートフォリオの在り方や生産性目標なども横展開の余地があるようで、今後の収益性向上と生産量の向上が期待されます。

また社員にフォーカスした理念にある通り、人事制度も準備刷新を検討していき、活力を保つ施策も進めていかれるようです。

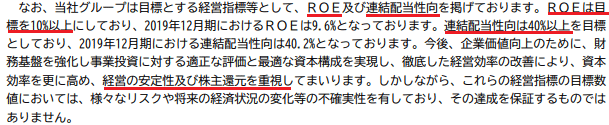

さて、経営上の指標として同社ではROEと配当性向を示しています。具体的には、ROE10%と配当性向40%を目標として掲げています。当期純利益を着実に上げることと、それを積極的に還元する姿勢を示すものかと思います。当期純利益を上げたとしても内部留保を厚くするとROEの分母が大きくなり低下します。そもそも利益が出なければROE10%を満たせないため、バランスをもった内容かと思います。

但し、同社は技術革新、とりわけグローバルへの挑戦などもあり設備や研究開発投資は欠かせないものとも思います。この辺りの事も踏まえると、必ずしも高配当であることが良い事ばかりというわけではないかなとも思います。同社はいわゆる卸売りというより連結内で製造も含めた一貫体制を築いていますからね。

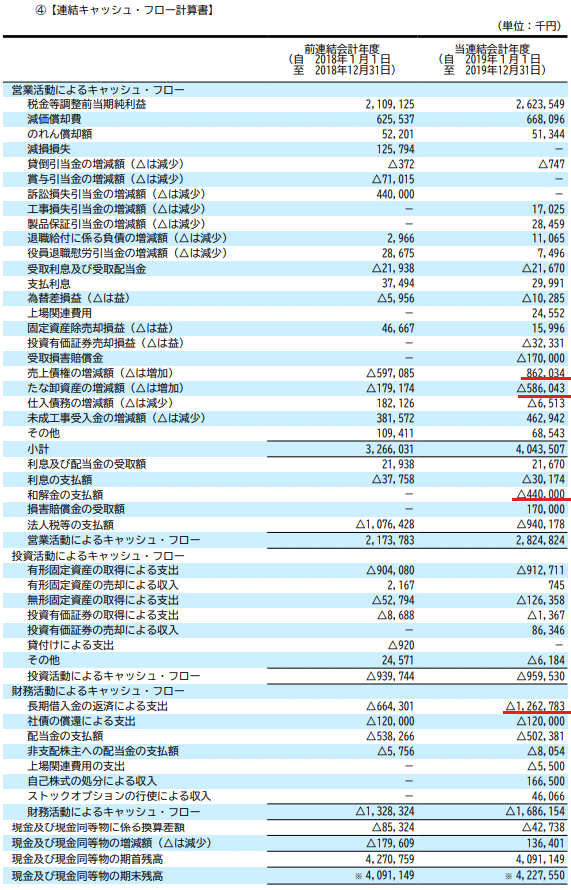

7.キャッシュフロー

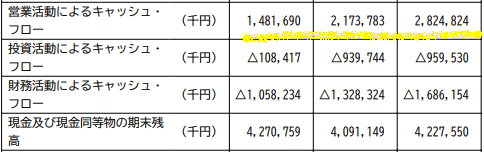

営業キャッシュフローがプラスで安定しています(といっても直近IPOで過去3期しかデータはありませんが)。フリーキャッシュフローもプラスで安定しています。営業活動で得た資金の範囲内で投資及び財務政策を行っており、典型的な優良企業の形となっています。

項目をみていくと売上債権が減っています。回収が進んでいるとも読めますが、将来の売上そのものボリュームが減る兆候とも見えなくもないかなとも思いますが、進行期の1Qにおいても特段売上の減速感は全体としてみられていません。

たな卸し資産が増加がやや大きいですが、これが需要拡大に備えた積極的案在庫管理によるものなのか、在庫滞留という悪いものなのかはこれだけでは判断が出来ないかなと思います。

それから和解金支払いという項目があります。4億円ですからそこそこ払っています、逆に損害賠償金の受取りもあり、色々ややこしい業界なのですかね。たまたまこの1、2期に出てきただけなのかもしれませんが、リスク要素にも言及がありますからそういったことは相応に生じるのかもしれませんね。

投資CFでは設備投資などの支出を行い、財務CFでは長期借入金の返済を進めている形となり、これを営業CFの範囲で賄っており理想的な形かと思います。

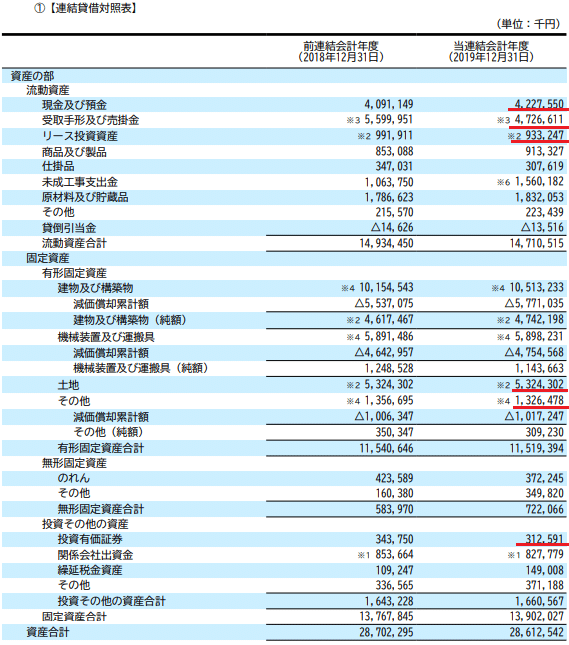

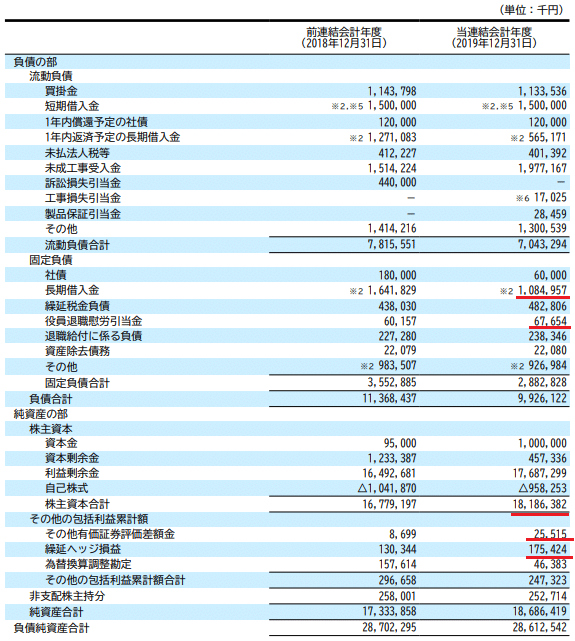

8.B/S(貸借対照表)

まず左側の資産をみていきます。当座性資産で約90億を保有しています。流動負債が約70億ですから、当座比率で130%程度となっており一定の安全性はあるようです。リース投資資産は一種のたな卸資産のようなものだと考えられます。有形固定資産や土地などが大きな比率を占めていますが、生産設備を有する会社でもあり、設備の一覧をみても無駄だと思える資産はないかなと思います。いわゆる無駄に土地を有して持て余しているということはなさそうです。

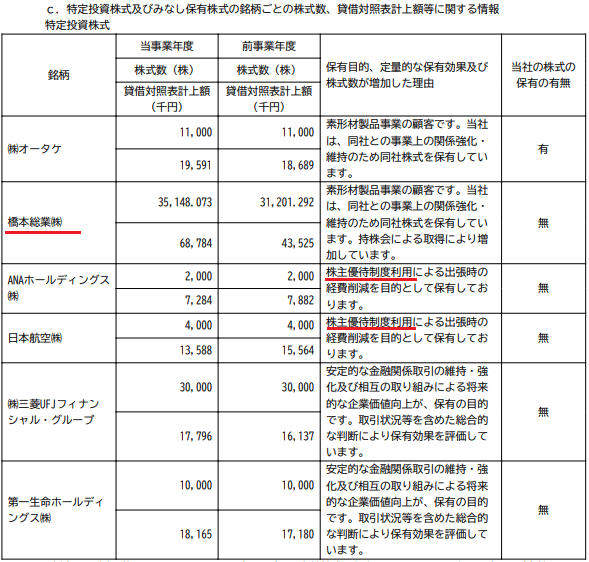

また投資有価証券を少額ではありますが計上しています。取引先の橋本総業が大きな額を占めていますが、興味深いのは、ANAとJALを優待目的でそれぞれ保有していますが、この株数でもらえる優待は僅かだと思うのですが、面白いですね。企業が優待目的で保有しているというのは初見だったので、ちょっと面白いな、と思ってしまいました。もしかして社内は基本的にLCC使って、LCC使えない時に、満を持してANA/JALの優待を使うんですかね。実態はわかりませんが、経費に比較的細かい会社なのかなと思わなくもないですね。

右側の負債と純資産をみていきます。特に特筆することはありませんが、長期借入金の返済が進み固定負債が圧縮されています。役員退職慰労引当金も計上こそありますが軽微な額ですし問題ないかと思います。株主資本が積み上げられておりますし、その他有価証券評価差額金や繰延ヘッジ損益も伸長しており、要するに財テクも含めてうまくやっているのかなと感じます。自己資本比率も60%台半ばと比較的バランスが良い水準かなと思います。

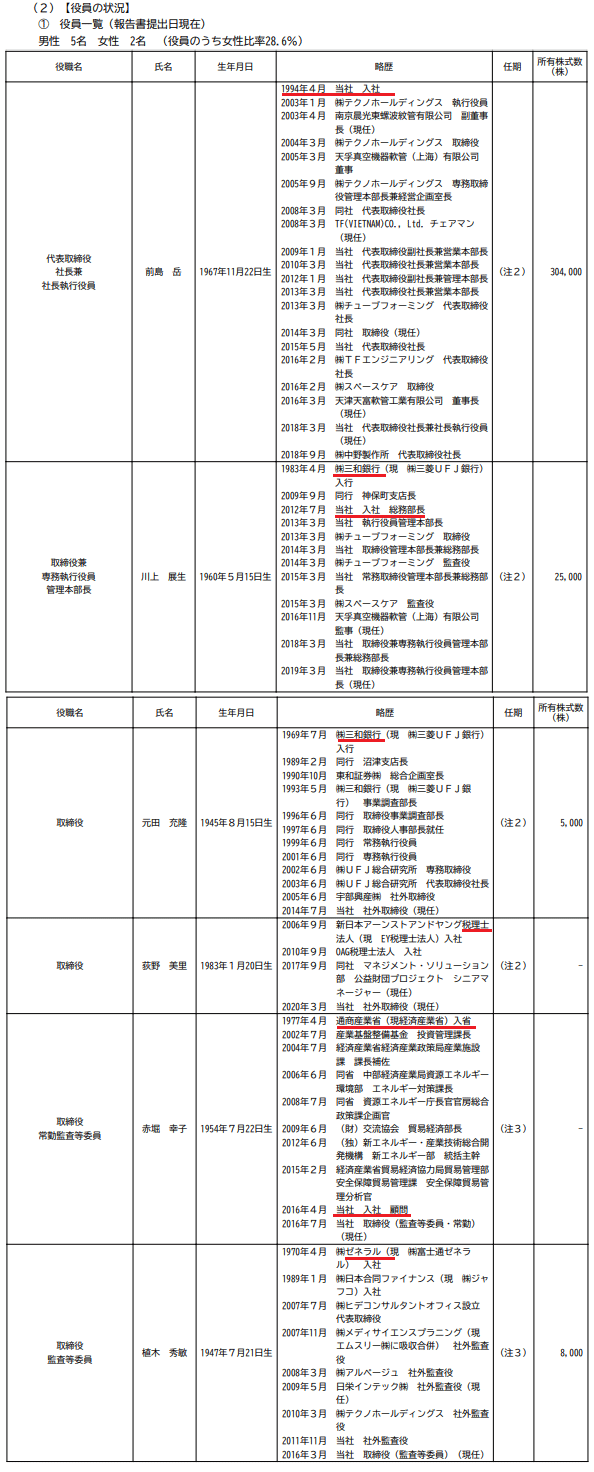

9.役員の状況

役員の構成にやや特徴があります。生え抜きは社長だけで、しかも創業家ですかね。あとは銀行からの中途採用からの登用のようです。常勤の取締役は監査等委員を含めて3人です。社長、管理本部長、顧問のお立場の方という布陣です。

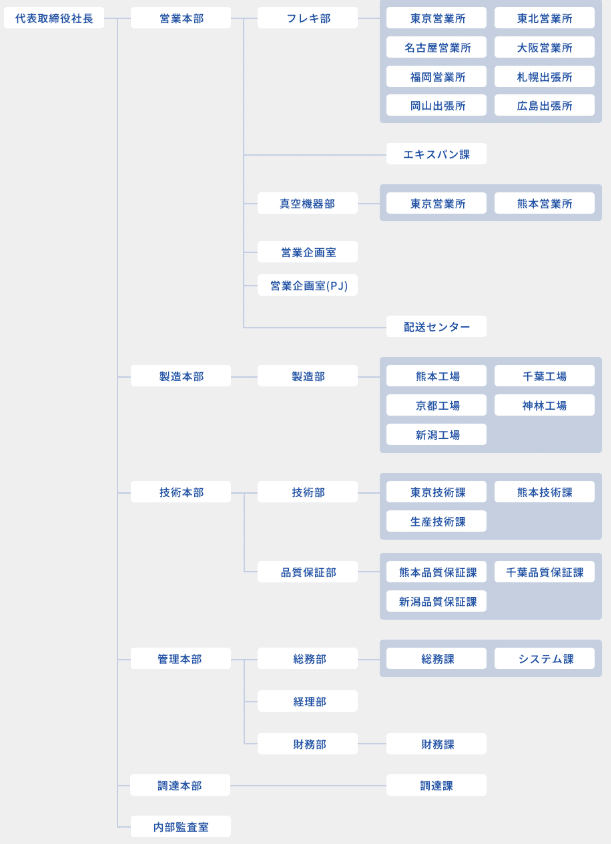

私の理解だと、こういう会社って社長がいて、管理部門、生産部門、営業部門、技術部門とあって、それぞれに責任者があって役員を構成しているというものだと思っていますが、以下の役員一覧をみると、所掌部門の紐づけがあまりわからないんですよね。

例えば、以下はHPに掲載されている社内組織図ですが、営業部門の所掌役員は誰なのかとか。執行役員が各所掌におられるのだと思いますが、取締役会で重要な経営の意思決定に現場の声がどこまで届くのかという点がやや気掛かりです。

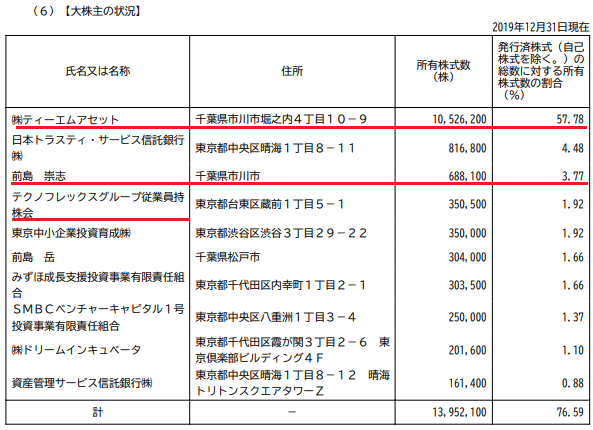

10.株主構成

大株主はティーエムアセットですが、これは創業者の前島崇志氏の資産管理会社のようで、個人の持ち分と合わせ6割強を保有しています。また現社長の前島岳氏(恐らく崇志氏の息子さんでしょうか)も大株主に名を連ねていますが、その保有比率は1.66%とまだ少ない状況で、社員持ち株会の方が保有比率が上位です。またベンチャーキャピタルさんらも名を連ねていますので、いずれエグジットされることによる需給の懸念は株価という面からは想定しておく方がよいかもしれません。恐らく1部上場をされると思いますので、その際に公募があるものと思います。

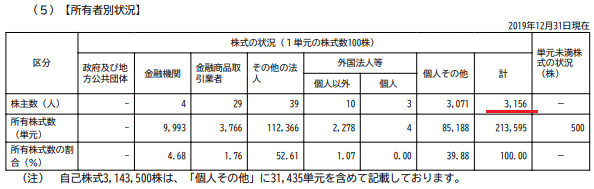

株主数ですが、まだ優待もない中で3,000人を超えています。

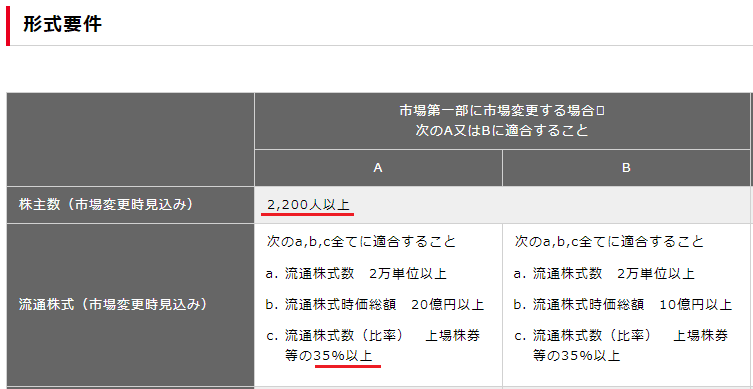

というわけで東証1部上場の形式要件のうち株主数や時価総額などは満たしていますが、流通株式数が35%以上は上記の通り満たされていないと思いますので、今後需給面では歪みが生まれるのかなという印象です。

11.まとめ

一言でいえばユニークな会社です。事業で扱う商材もニッチですが技術や工夫がなされたちょっと独特なモノを創っている会社です。沿革や役員の体制、あるいは保有有価証券を優待目的で保有していたりと色々とユニークだと思います。

利益率も高く競争優位性のある事業であると思われますが、足元ではコロナ禍の影響は軽微とされつつも警戒はされるところですし、株主構成や今後のステップアップを意識した時の株式の需給といった点で投資妙味の点からすると微妙かもしれません。配当性向40%を意識した高配当として認知されていると思いますが、コロナ影響も含めたEPSの減少による減配の可能性などは市場は楽観的に捉えているようにもみえます。ただ、IPOの後から株価は堅調に推移しているものの、PER水準、PBR水準からみるとそこまで割高感はありません。逆に言えばシクリカル色の強い部材メーカーとしては割安ではないということになるのかもしれません。

事業環境としてはインフラに係る裏方的な部材、また今後の更改需要を技術力で訴求出来るポテンシャル、あるいは産業用の設備投資に欠かせないニッチ商材で稼ぐ会社、かつ還元にも積極的ということであれば面白いなと感じます。一方で、コロナ禍の影響により今後顕在化してくるだろう影響、とりわけ受注状況等でその兆しが見え隠れする中で長期的な目線で見た時に同社がどういうように息子社長さんが手腕を奮われるのか楽しみな所です。

頑張れ、テクノフレックス!

【参考】各種リンク

この記事が気に入ったらサポートをしてみませんか?