[書き起こし]Sharing Innovations(4178)IRセミナー・質疑応答 2024.6.27開催

2024.6.27に開催致しましたSharing Innovations(4178) IRセミナー&質疑応答の書き起こしになります。

https://kabuberry.com/lab231

登壇者名 代表取締役社長 信田 人 様

登壇者名 取締役CFO 西田祐 様

IRセミナー

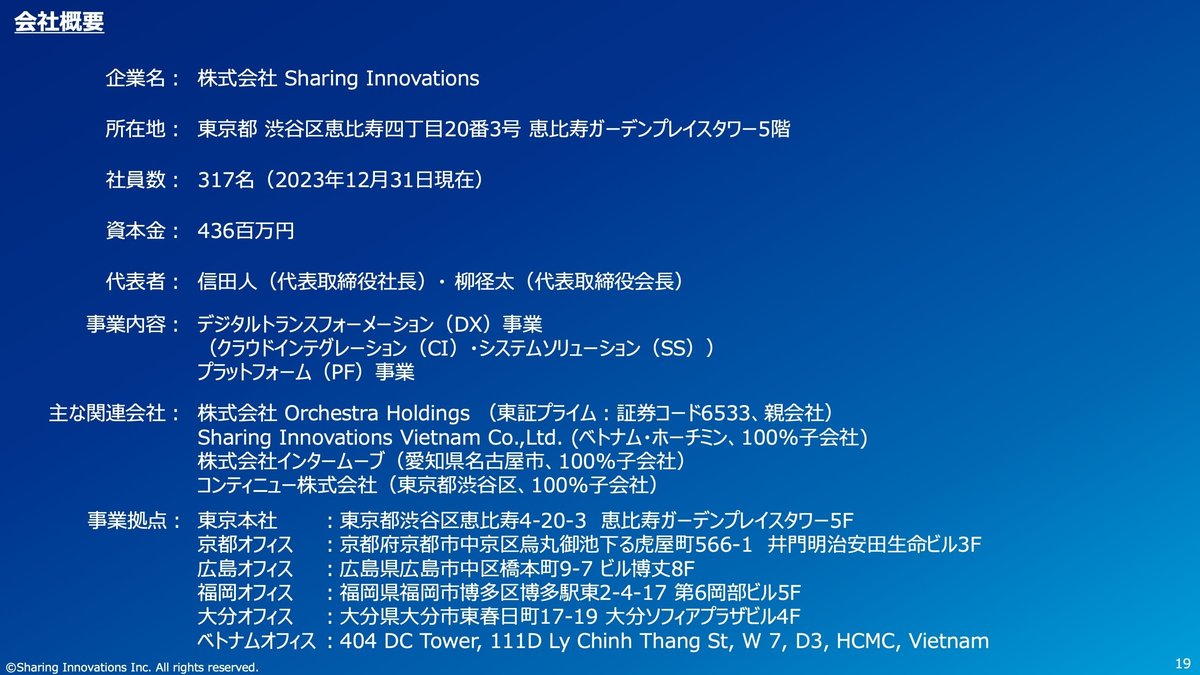

会社概要

Sharing Innovationsの本社は、東京都恵比寿のガーデンプレイスタワーに所在しております。この場所は、当社のグループの親会社であるOrchestra Holdingsと同じ拠点となっています。

社員数は昨年末時点で317名であり、ここ数年は約300名前後で推移しています。今年は新卒採用を一時停止しているため、大幅な増員はありません。資本金は4億3,600万円で、こちらも数年この状態で推移しています。

代表は信田と、代表取締役会長の柳です。柳は数年前までSharing Innovationsの代表取締役社長を務め、現在は会長の職に就いています。

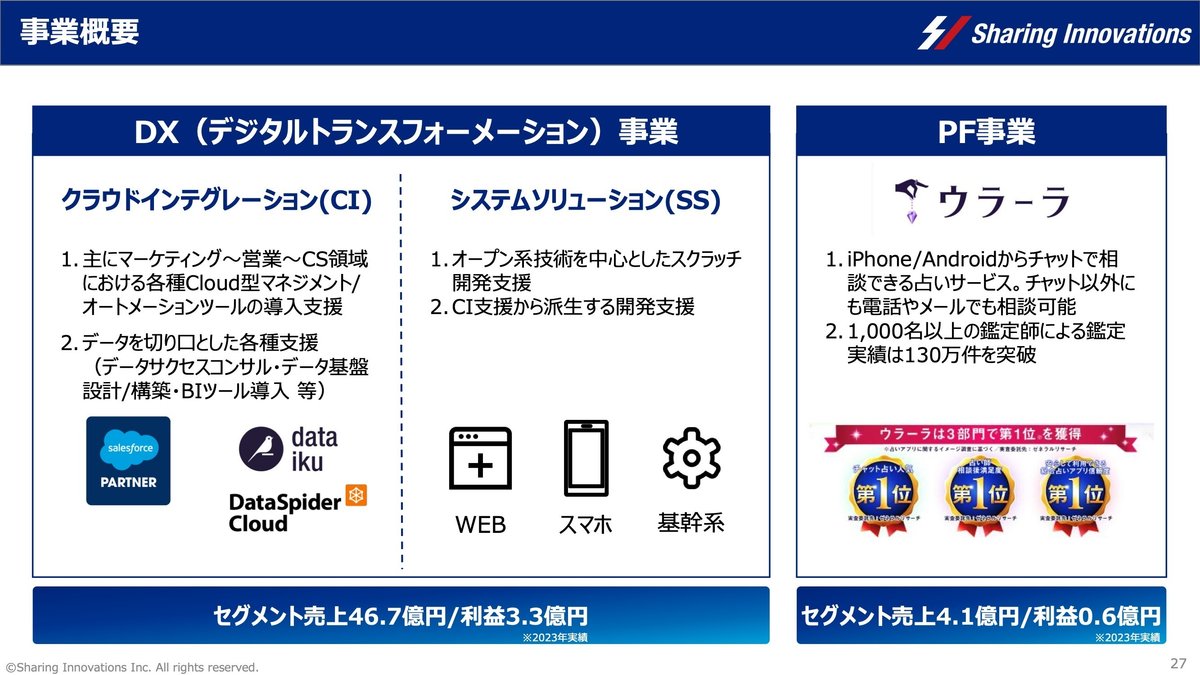

当社は複数の事業を展開しており、主な柱はデジタルトランスフォーメーション事業内のクラウドインテグレーション事業とシステムソリューション事業です。また、プラットフォーム事業としてB2C向けのチャット占いサービス「ウラーラ」も運営しています。

関連会社としては、親会社のOrchestra Holdingsが東証プライム市場に上場しており、当社も東証グロース市場に上場しています。オフショア拠点として、ベトナムのホーチミンに100%子会社のSharing Innovationsベトナムがあります。また、M&Aで買収した株式会社インタームーブとコンティニュー株式会社も子会社となっています。

事業拠点は東京本社の他に、京都、広島、福岡、大分にあり、海外拠点としてベトナムがあります。各拠点には営業やエンジニアが駐在し、地域に応じた事業展開を行っています。

従業員構成は、約8割から9割がエンジニアで、残りが営業およびバックオフィスのメンバーとなっています。

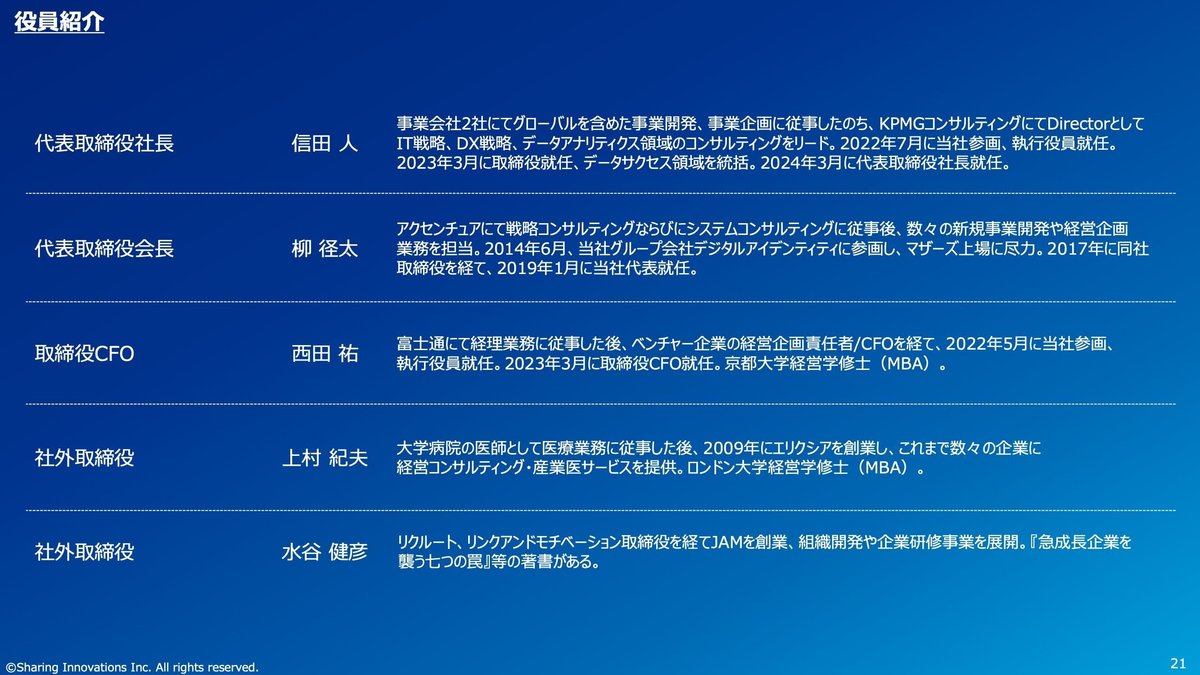

役員については、私を含め5名で構成されています。私は2年前に入社し、データ事業の立ち上げを担当した後、今年3月に代表取締役社長に就任しました。その他、代表取締役会長の柳、取締役CFOの西田、社外取締役の上村と水谷がおり、このメンバーで経営を行っています。

2年ほど前に弊社の方でも改めてMVVを作成しました。弊社としましては、このSIというポジションでどのようにSharing Innovationsをマーケットに受け入れてもらうかというところから議論をすすめる中で、弊社は選ばれる立場にあり、お客様に対して最適なものをご提供できるような存在になりたいと強く考えた次第です。そしてVISIONに「Do the best choice, Be the best choice」を掲げております。これまでも推進しておりますし、今後もこれを前提に経営および事業を推進していきたいと考えているところです。

Sharing Innovationsの企業ミッションについて紹介します。弊社がどういう存在で、何をやって、なにがコアのケーパビリティなのかを考えていった時に、昨今ではこのSalesforceの事業を中心に営んでいるといったようなイメージを持たれているマーケットの評価が多いですけれども、弊社としてはそこを今中心としながらも、やはりテクノロジーをしっかりとキャッチアップしながら、プラスして弊社に就業している従業員の個の力をを発揮することで、しっかりとマーケットに刺さるようなイノベーションを起こしていきたいと。そして単発的なものではなくて、しっかりと連続的なイノベーションを起こし続ける、挑み続ける企業としてやっていきたいというふうに考えているところでございます。

これは自己満足の世界ではなく、社会から認められるような存在になるために、イノベーションを起こし続け、提供し続けていくところまでしっかりとやっていきたいというふうに考えております。それに向けての様々な障壁があり、それを乗り越えていくというところを、この300人、さらにはこれから企業規模を大きくしていくメンバーとともに、しっかりと成長していきたいというふうに考えているところでございます。

次に事業の概要について次にご説明させていただきます。デジタルトランスフォーメーション事業については、クラウドインテグレーション事業とシステムソリューション事業、この2つを行っております。

クラウドインテグレーション事業については、創業以来、導入支援をはじめとしたSalesforceのパートナー事業を中心に活動しています。数年前からSalesforceのパートナーになって活動しているというところが、我々の非常に大きなリードを創出する根源になっているというところではありますけれども、そういった中で、Salesforceを活用するマーケティング領域ですとか営業領域、そしてカスタマーサクセスの領域について、弊社がSalesforceのようなオートメーションツールを導入するご支援、そして導入後のカスタマーサクセスを含めたご支援を行っております。

そしてもう一つが、データ活用の切り口で、例えばSalesforceの中に蓄積されたデータなど、その他サードパーティデータを含めたデータの活用非常に重要になってきております。これらの課題に向けて、データを溜める環境、そしてデータを可視化していく環境などの導入ということで、BIのツールやDWHのツール、ETLのツールの導入のご支援なども行っていくというところが2点目の事業内容になっております。

次にシステムソリューション事業のところについてご説明します。システムソリューションにつきましては、大くくりでオープン系の技術を活用したスクラッチの開発を行っているような事業というふうにイメージしていただくと分かりやすいか考えております。ウェブのシステムですとか、スマホのアプリなどを作るというところが主な例になっております。

そういったものから基幹系のシステムの開発なども行っているといったところです。ここでは開発も行うとともに、SESでエンジニアを派遣する事業もやっておりますので、クラウドインテグレーション側で人材が不足しているような場合には、パートナー人材を派遣したり、マーケットのお客様からご要望があれば、そういったプロジェクトの中に人材を派遣するなど、幅広い視点で人材を派遣するサービスも、システムソリューション事業の中で営んでいるというところでおります。

一番右にありますプラットフォームの事業は少し色が違うのですが、社内ベンチャー的に数年前に立ち上げた事業が今非常に大きな事業に成長したというところになっております。B2C向けのチャット占いの事業をやっておりますが、現在では1000名以上の鑑定士がチャットで鑑定を行うというところのサービスになっているというところでございます。今ではこちらの事業だけでも年間で売上4億円以上の売上が上げれるぐらいのサービス展開になっておりますので、規模的にこのDXの事業と比べるとサイズ感はありますが、これだけでも非常に弊社の中でも成長させてきた事業の一つになっているという風に考えているところでございます。

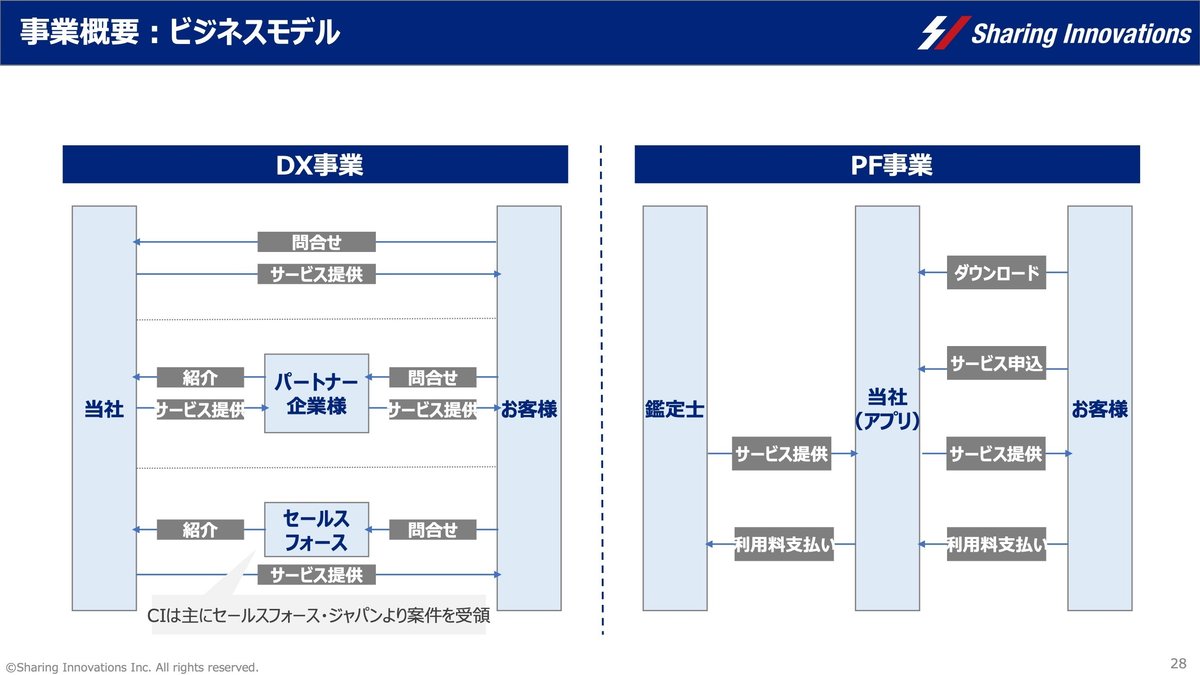

ビジネスモデルというところになりますが、まずDX事業の方については画面の左側になります。左側に弊社、一番右にお客様がいる中で、直接お客様との引き合いをいただいてサービスを提供するというケースもございますが、Salesforceとの間で我々事業を中心にやっているものに関しましては、一番下のケースになります。Salesforce社から問い合わせをいただいて、Salesforceを導入したいよというお客様がいらっしゃれば、その導入ベンダーとして我々はサービスを提供していくというところが、これが結構大きな割合を占めているようなイメージになります。

そして真ん中のところですね、パートナー事業を挟むケースに関しましては、こちらについては先ほど申し上げた人材の提供のパターンもありますし、はたまた弊社がが案件のアンダーに入って提供するということもありますので、このような形でパートナー様の下に入った事業展開が真ん中のパターンであると見ていただければなと思います。

一番右のプラットフォーム事業に関しましては、弊社で抱えている鑑定士の方がプラットフォーム「ウラーラ」というアプリを活用して、お客様との間でチャット型の占いサービスをご提供するという形になっております。そのサービス提供の対価としてご利用料をいただいているというところが、一番大きなこのウラーラ事業のビジネスモデルという形になっております。

当社の強み

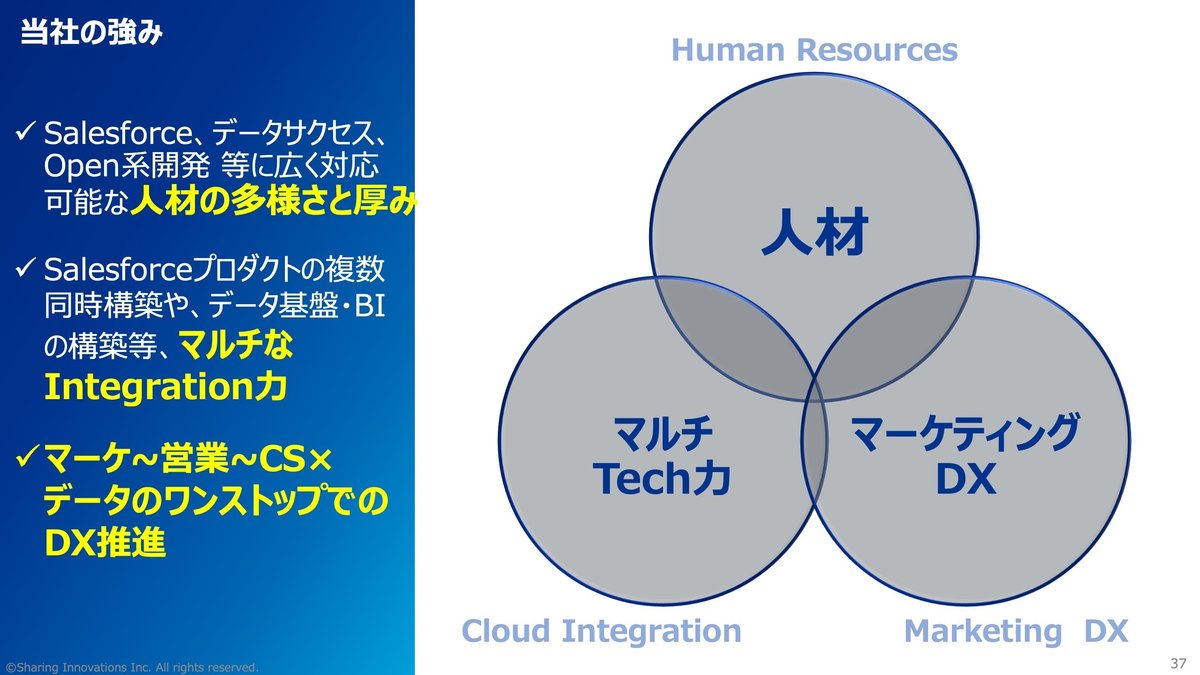

Sharing Innovationsの強みは何なのかというところでありますけれども、大きく分けるとこちらの3つの円の中にある人材、マーケティングDX、そしてマルチなテック力といったところになっております。人材に関しましては、先ほど申し上げた通りSalesforceの人材もおりますし、データ人材もおりますし、またオープン系の人材もいるといったところで、技術者という観点でいくと非常に幅の広い人材層がいるといったところを見ていただければというふうに思います。

またそこにM&Aで参画しているベテラン層という新たな層が加わってきているような企業になりますので、これに経験の部分も加わっておりますので、人材の多様さプラス経験というところでの厚み、そういったところが一つ我々の強みになるというふうに見ていただければと思います。

一番左下のところにあるマルチなテック力というところは、今申し上げたところがインプリをしていくようなところでSalesforceですとか、アプリ開発やシステム開発に加えてですね、弊社ではいわゆるインフラ部分の構築も可能になっています。単純にフロント部分の構築だけで終わらずに、しっかりと周辺の環境までを進めた構築まで対応できるといったところも、一つマルチなテック力というところの中に加えられる内容かなというふうに考えているところでございます。

そして右下にありますマーケティングDXのところになりますが、こちらについてはSalesforceの提供先であるマーケティング、そして営業、そしてカスタマーサクセスといったところで、こういったところをワンストップで提供できるところが弊社のもう一つの大きな強みになるかと考えているところでございます。

2024年12月期 第1四半期 概況

西田CFO)私が取締役CFOの西田でございます。2022年の5月にこの今の当社に入社しまして、今振り返ってみるとちょうど右肩上がりだった業績が下がり始めてしまうタイミングで、運が良かったのか逆にやりがいが良かったのか、ちょっと判断に悩んでるところでございます。ここ1、2年はまず業績面のことばかり考えていて、今日ようやくIRについてお話しできるようになっております。ということで非常に楽しみにしてまいりました。どうぞ今日はよろしくお願いいたします。

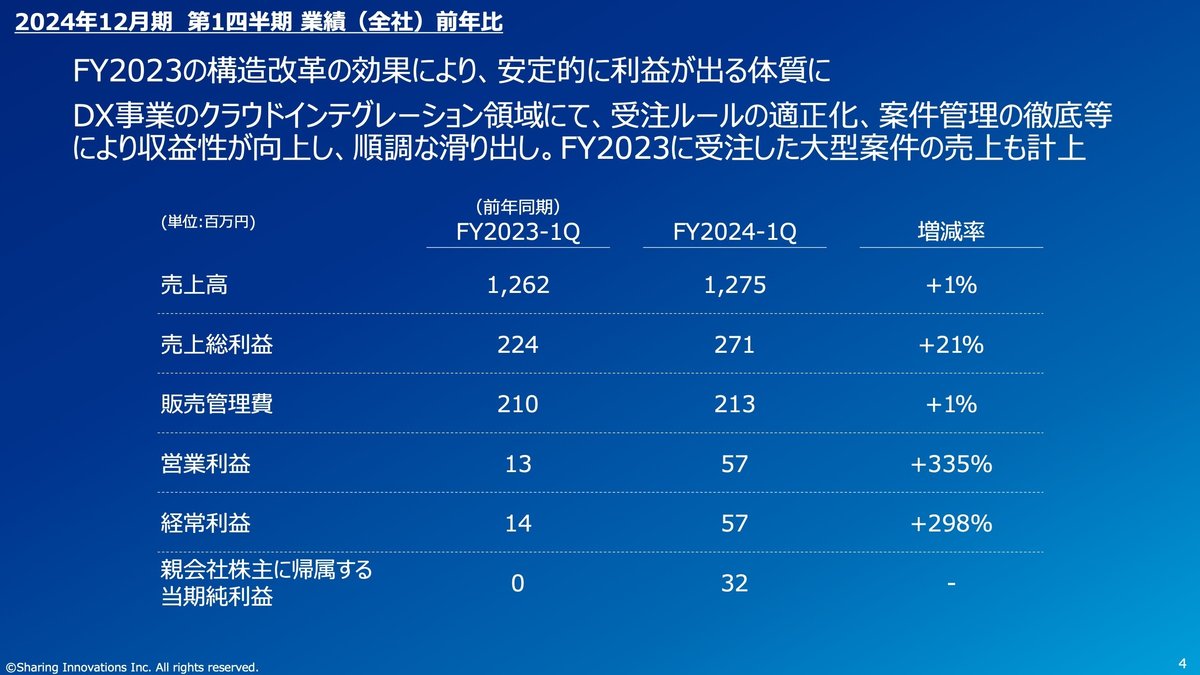

まず2024年12月期の第一四半期の業績なんですけれども、こちらのスライドの通りとなっております。売上高は12億7500万円で前年比で1%増加、一方営業利益につきましては5700万円で前年比の4.3倍という数字になっております。

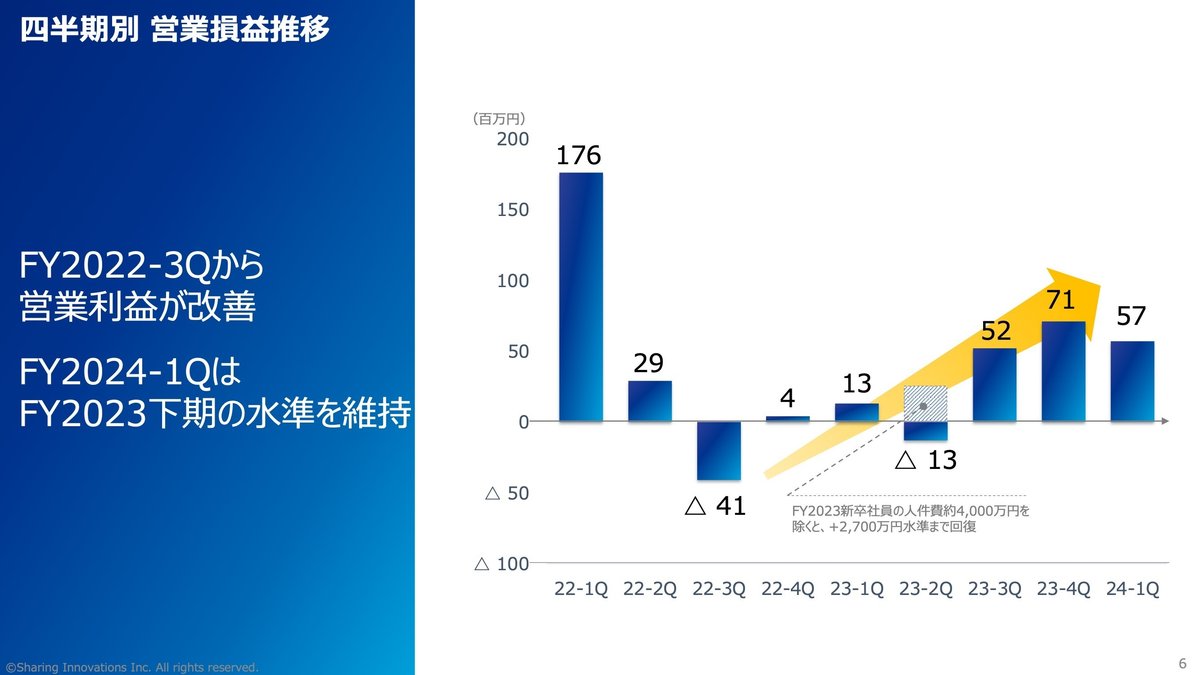

この後のスライドで四半期ごとの営業利益の推移もグラフとして出てくるんですが、当社としましては2022年の第2四半期以降、外部環境の変化に伴って売上の伸びが鈍化してしまって、利益面でも四半期の営業利益が赤字になるなどして苦しい時期がありました。その状況に対しまして、売上とコスト、この両軸で構造改革を行っていまして、ようやく安定的に利益が計上できるようになったというところがこの1Qの状況になります。

今回の2024年12月期の1Qなんですけれども、受注ルールの適正化ですとか案件管理の徹底という取り組みの効果が出まして、収益性が向上するに至っているというところになります。

先ほど触れた2022年以降の四半期ごとの営業利益の推移のグラフとなっております。こちらをご覧いただくと、2022年の第2四半期以降に一気に利益が減少していて、そこから赤字だったり黒字だったりを繰り返すような状況が続いてきたということをご覧いただけるかなというふうに思います。

それに対して昨年2023年に親会社グループ含めた人員再配置というのを行いまして、主にコスト面に関して筋肉質となって、2023年の第3四半期以降に利益が出る体制になっております。

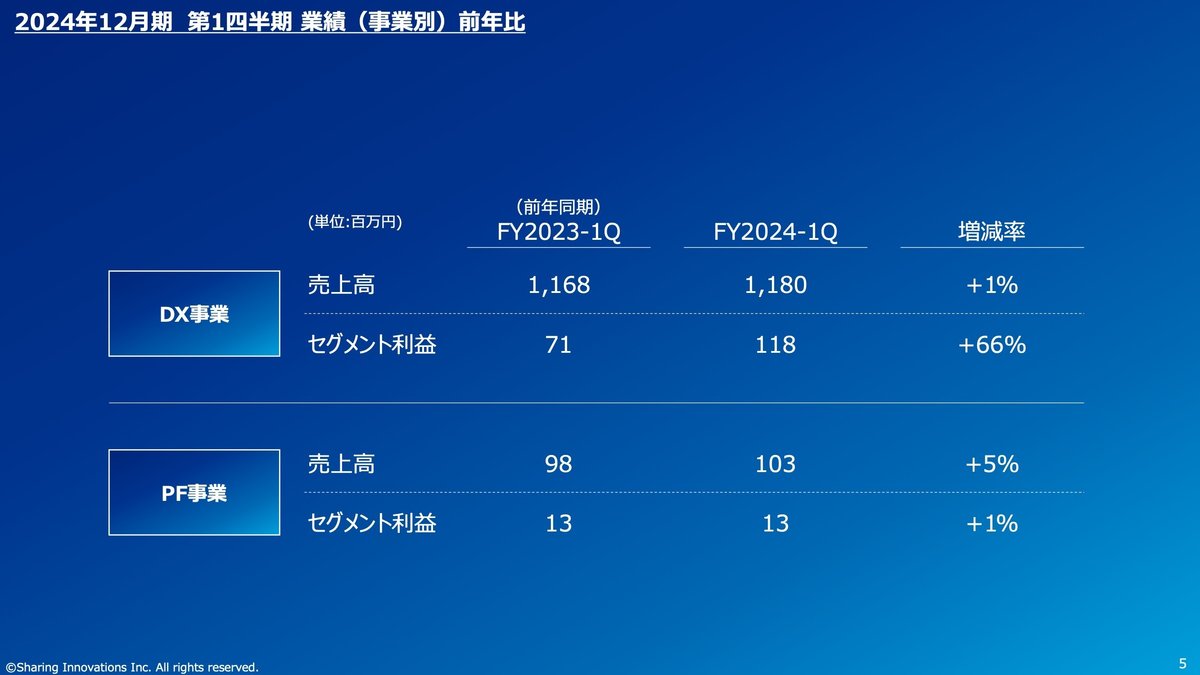

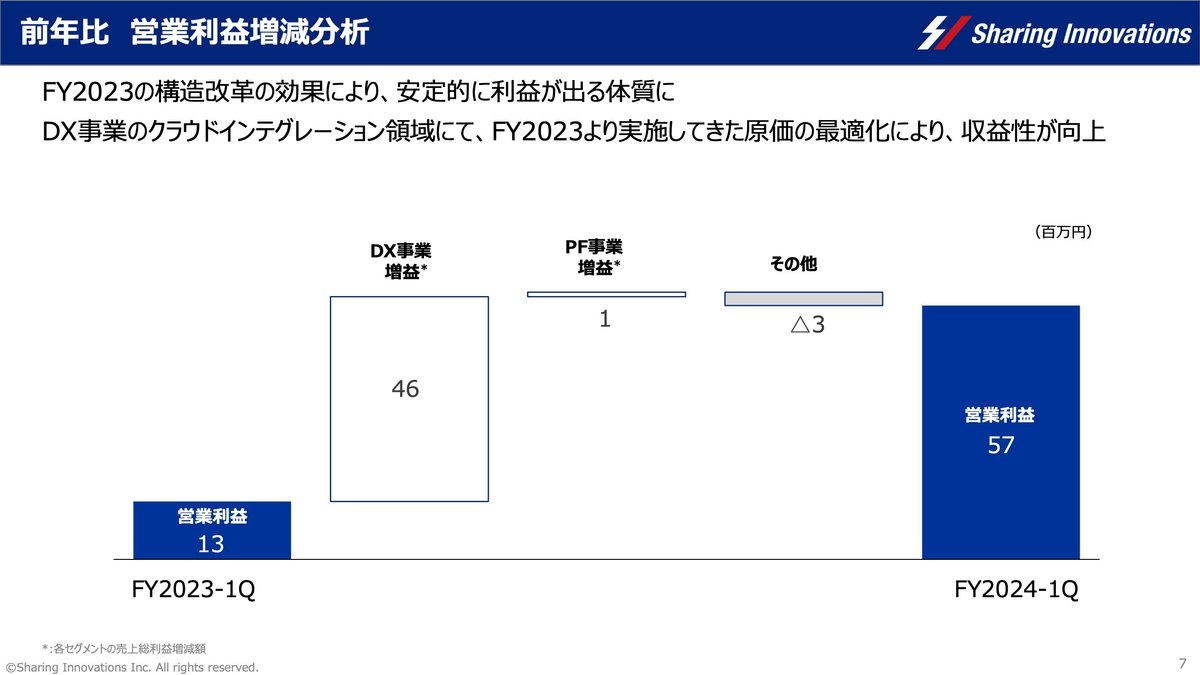

営業利益の前年比のウォーターフォールでして、本業であるところのDX事業が顕著に増益となってきたというところがご覧になっていただけるかなというふうに思います。

BSなんですけれども、非常にシンプルな作りになっております。売掛金ですとか買掛金といった流動資産や流動負債以外については、その資金の一部として借り入れを利用していて、純資産のところには過去の利益が利益剰余金として蓄積されているというようなBSになっております。M&Aにつきましては今後も積極的に活用していくつもりで、資金余力はまだ十分にあるかなというふうに捉えております。

2024年12月期の今年の見通し

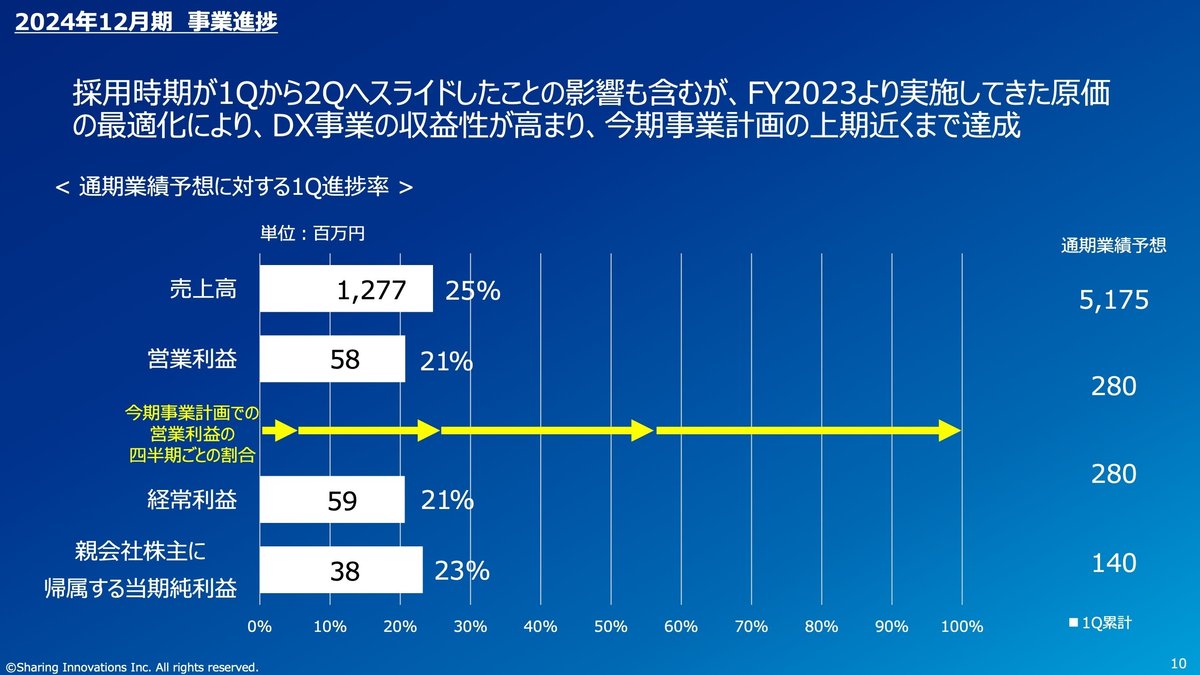

2024年12月期、今年の見通しについて説明させていただきます。スライドの右側の方に2024年の計画の数字を載せておりまして、売上としては51億7500万円、営業利益としては2億8000万円を目指しているという状況でございます。それに対して第1四半期の段階で、売上としては25%の進捗、営業利益としては21%の進捗という状況になっております。

2024年の計画、営業利益につきましては四半期ごとに黄色の矢印で表しております。年の後半に行くほど高単価の案件が増えていくだったり、コストダウン等の収益性の改善の効果も表れていくことだったり、あるいは年の前半の段階で採用活動を行うということから、第1四半期から第4四半期、年の後半にかけて利益が出ていくという計画にしております。

この今期の計画に対して、第1四半期の営業利益の実績は上期の計画近くまで進捗していて、非常に順調に進んでいるというふうに捉えております。

このページが今期の第1四半期の決算のまとめとなりまして、順調な滑り出しという表現を使っております。構造改革を経て、2023年の第3四半期以降、安定的に利益が出る体質になったというところと、また2023年から実施してきた原価の最適化という活動によってDX事業の収益性が高まって、2024年の事業計画の上期利益近くまで進捗しているというのが直近の状況になっております。

中期経営計画

引き続き、今後の方針の話として再び信田の方から中期経営計画についてご説明させていただければというふうに思います。

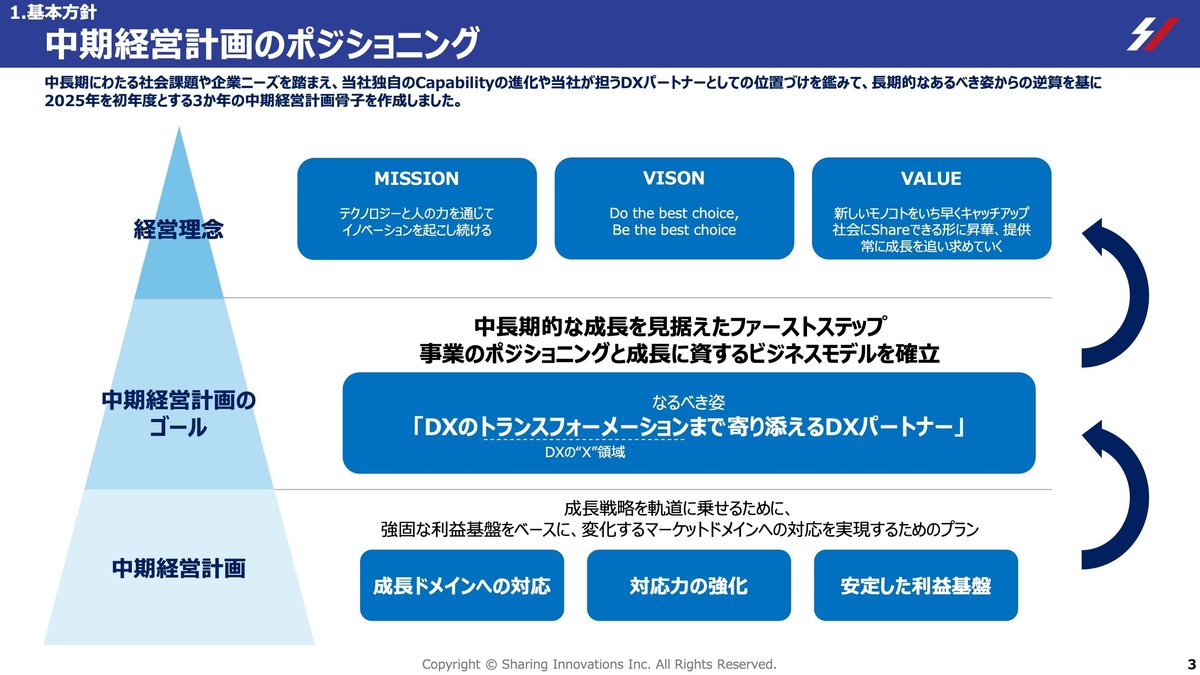

篠田)中期経営計画のポジショニングについてお話をさせていただければと思います。今回の中期経営計画のゴールとしては、我々これまでインプリを多くやってきたという企業体ではあるものの、やはりお客様のDXの本質というところまで寄り添えているのかというところは少し疑問があると。それはやはりお客様がデジタルのツール等を導入した後、その変革にまで寄り添えるようなパートナーにはまだなりきれていないというところがあるので、そういった観点でこのDXのX部分にしっかりと対応して、お客様に寄り添えるDXパートナーとなっていきたいと考えております。

その上でこの中期経営計画は、5年ではなく3年に今回させていただいているところは、5年という長いスパンよりは3年でしっかりと進めるものを設定していきたいという思いからです。その中でこの中期経営計画の中の柱にしていきたいのが、成長ドメインへの対応、対応力の強化、そして安定した利益基盤という、この3つを実現していくというところを考えているところでございます。

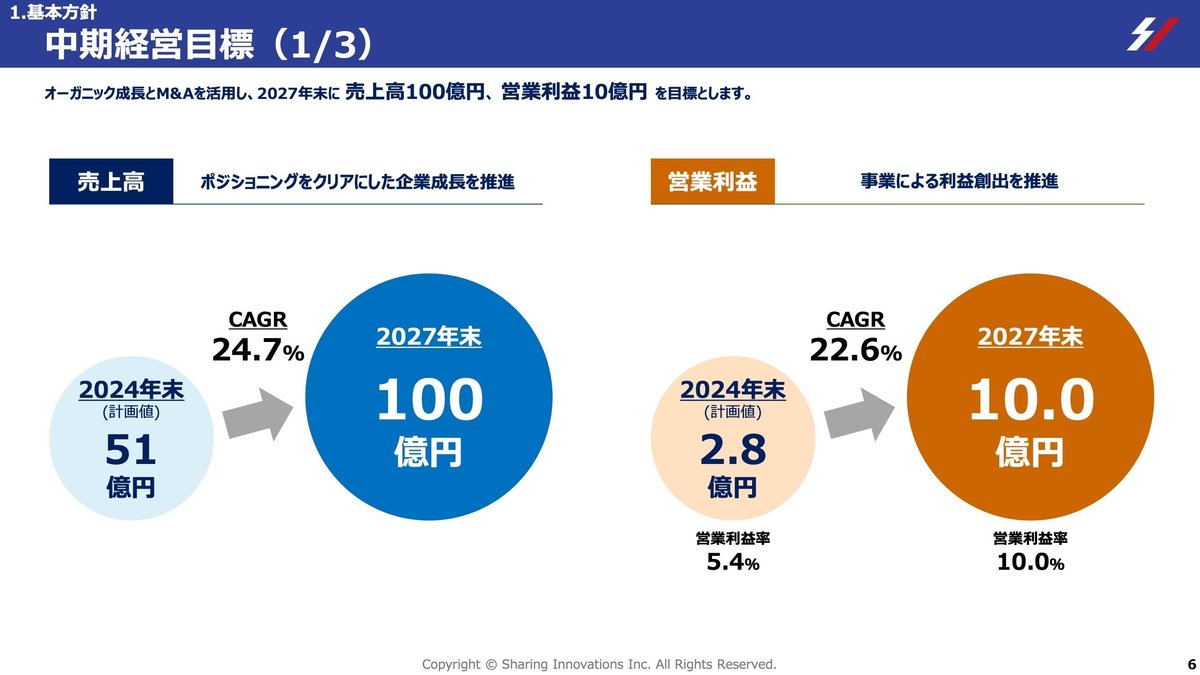

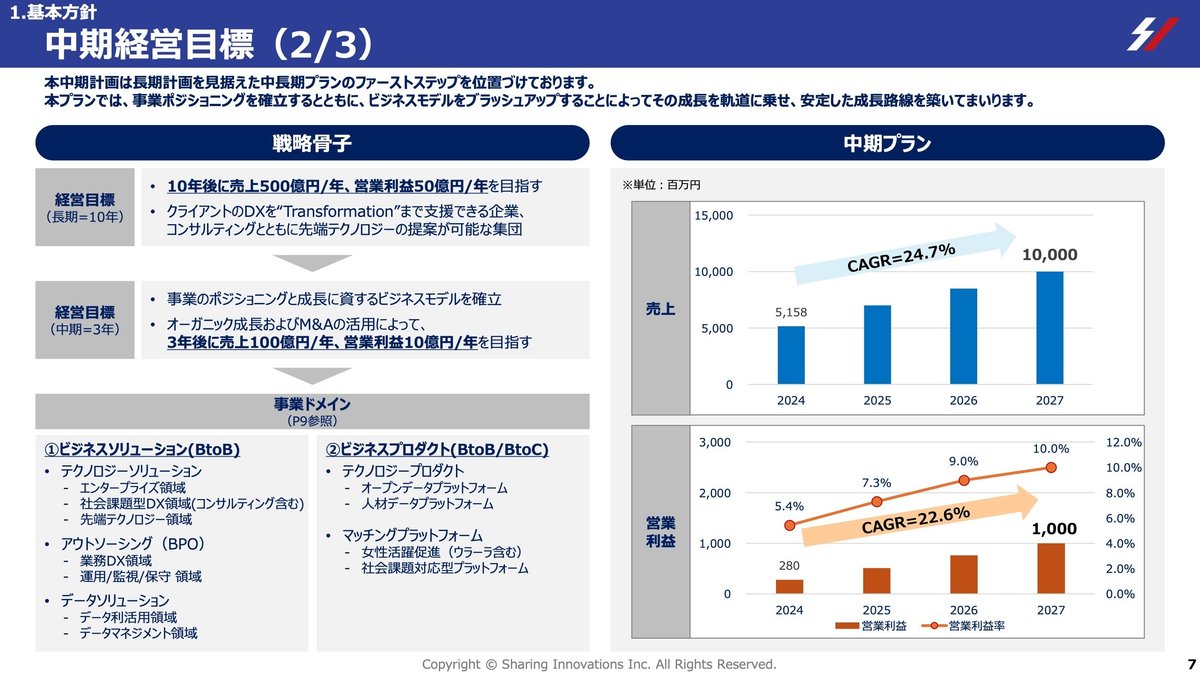

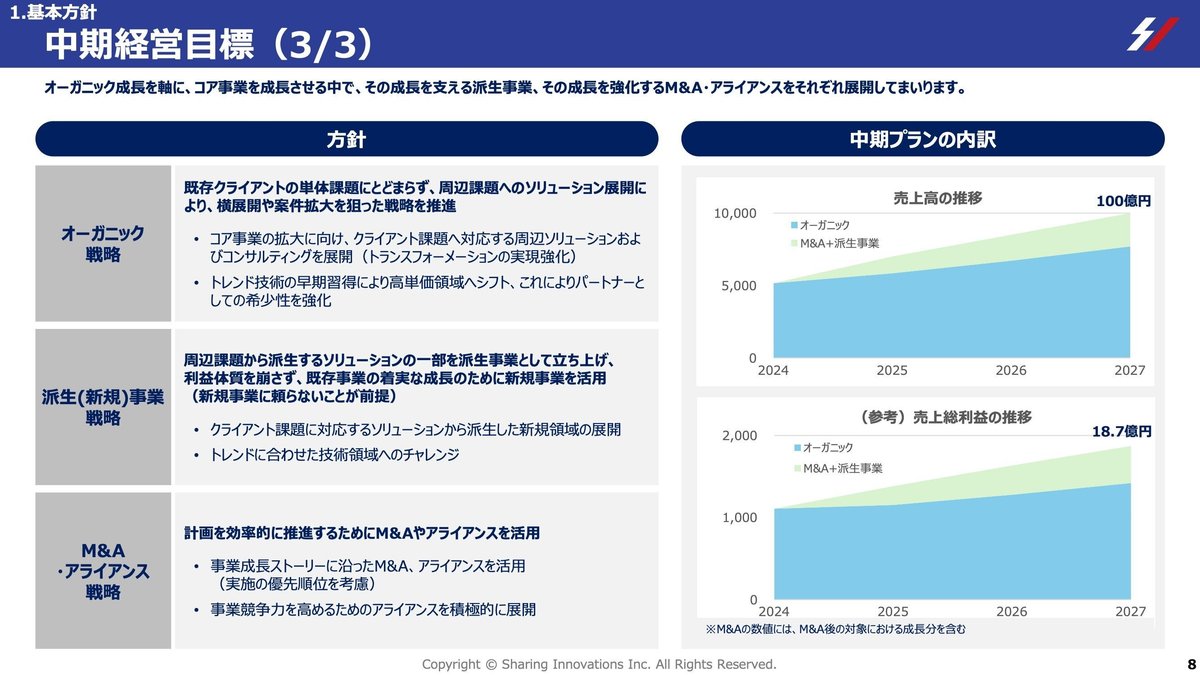

3年後の姿として、2027年末に売上高100億円、営業利益を10億円といったところを掲げております。売上に関しましては今年度の計画で約51億円を目指しておりますので、数字からしてみれば約倍の数字になるといったところです。営業利益については約3倍といったところになりますけれども、そういったところで我々としてはしっかりとこの点をクリアしていくというところがチャレンジになる部分かと考えております。

これを単純にオーガニックな成長だけでは当然実現できるものではないというふうに考えておりますので、オーガニックプラス我々が得意としているM&Aも活用しながら展開していきたいというふうに考えているところでございます。

その中で当然派生事業としての新規事業というところは当然考えているところですが、やはりその新規事業というのは必ずしもそれが大きく成長できるというところではありませんので、まずはこのオーガニックな部分を着実に成長させながら、我々に足りない中期計画に必要な機能についてはM&Aを活用しながらしっかりと成長する、そういったような3年の中期計画プランにしているというところになっております。

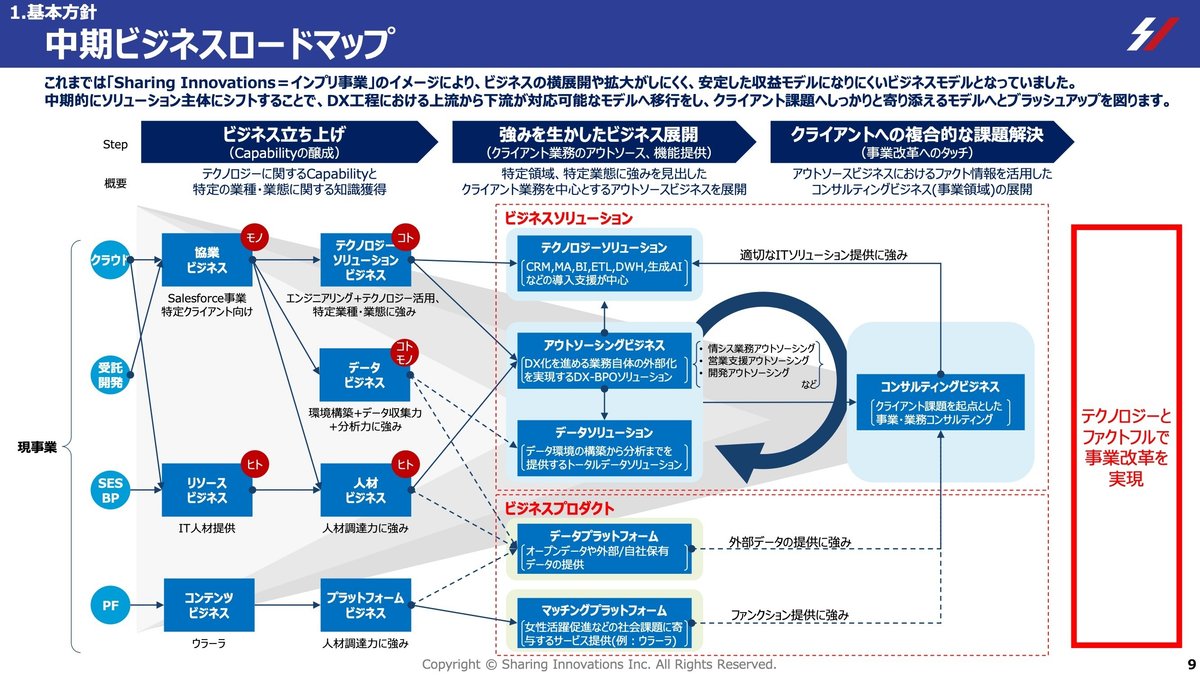

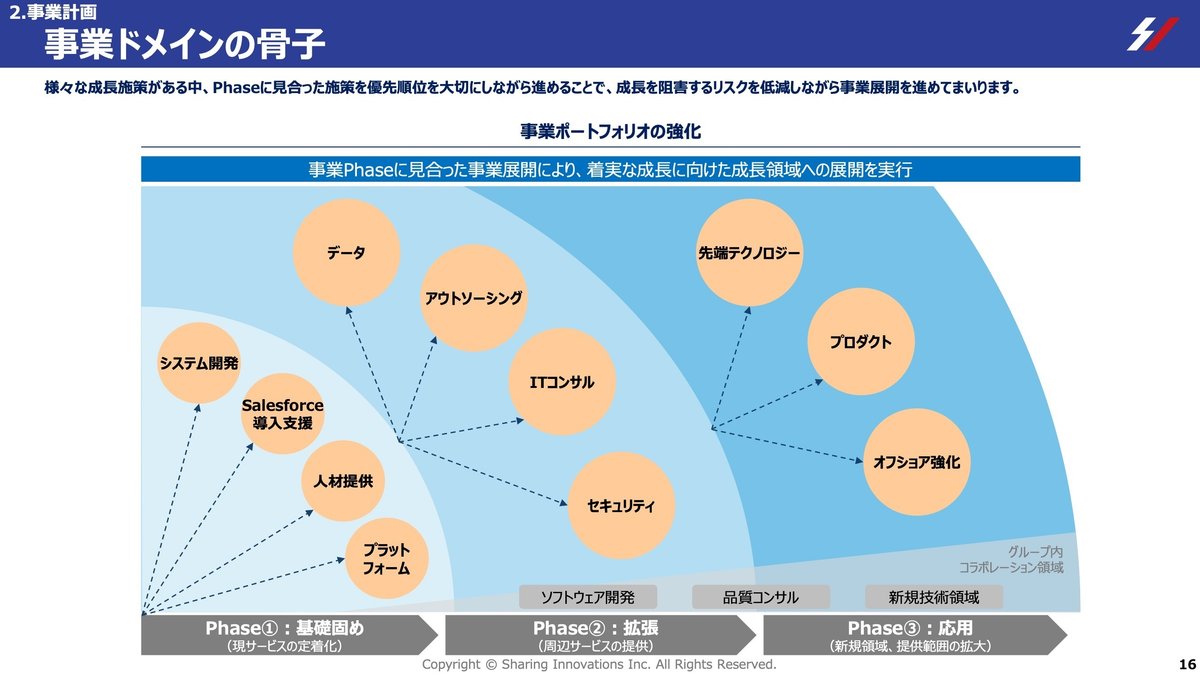

こちらが中期計画の中にある大きなロードマップになっております。この左側のゾーンの中で、今クラウド、システム開発、SES/BP、プラットフォームと我々が今持っている事業の内容というところはあるんですけれども、このケイパビリティというところを少し変換していくと、左から2つ目の箱になるテクノロジーソリューションのビジネス、データビジネス、人材ビジネス、プラットフォームビジネスというところに分けられるという風に考えています。

やはりこのケイパビリティというところは3年後の世界の中でも我々がしっかりと土台になって、それをしっかりと成長させるというところになるという風に考えております。その上で今足りていないものが何かという風に考えたときに、この右側の赤い点線のモデルをしっかりと構成するところが我々は今必要だという風に考えて、計画の中に織り込んでいるというところになっております。

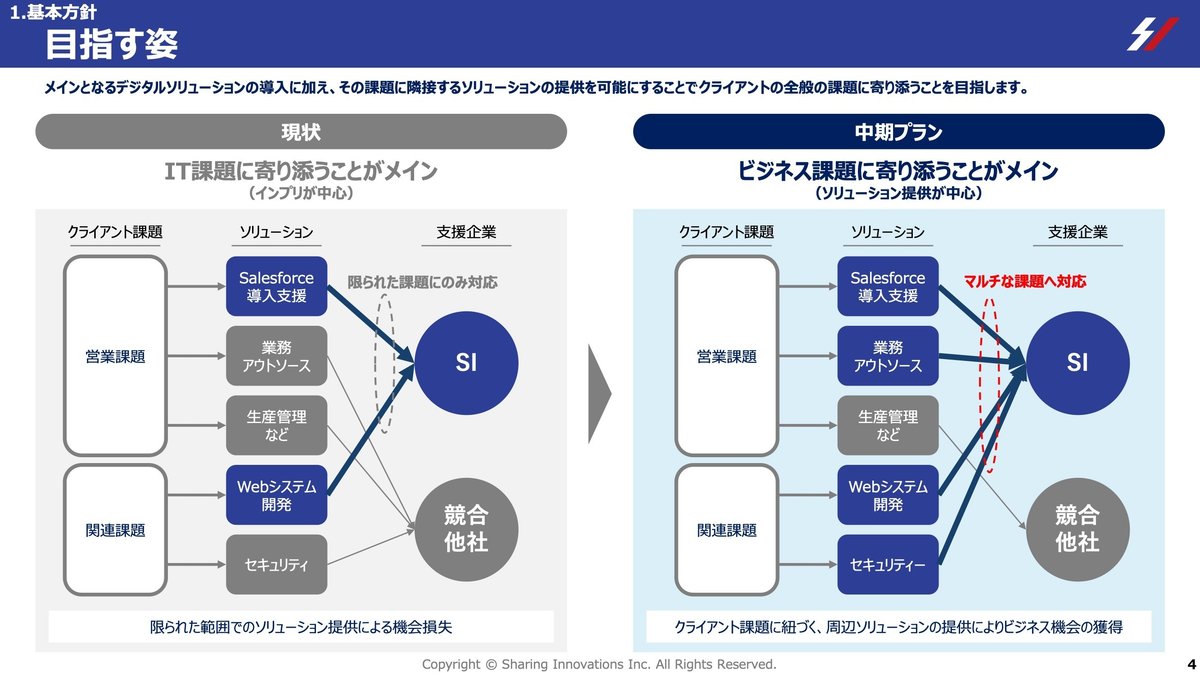

この赤い点線の左上にあるテクノロジーソリューションという、いわゆるインプリをしていくという領域ですが、CRMやMA、BI、ETL等の導入支援などを行っているところは今後も当然継続していくところです。一方でお客様の単一のIT課題だけを支援していくというわけではなくて、その中にある他の課題もしっかりと探索をしていく、そこがまず寄り添う第一歩として考えており、そこから出てきた課題に対しても、テクノロジーソリューションの周辺のソリューションとして提供していくことができれば、我々としてはビジネスの課題に寄り添えるだろうということで、コンサルティングビジネスを推進し、アウトソーシングのビジネスやデータソリューションのビジネスを展開することでしっかりとお客様の課題に対応していきたいと考えているところでございます。

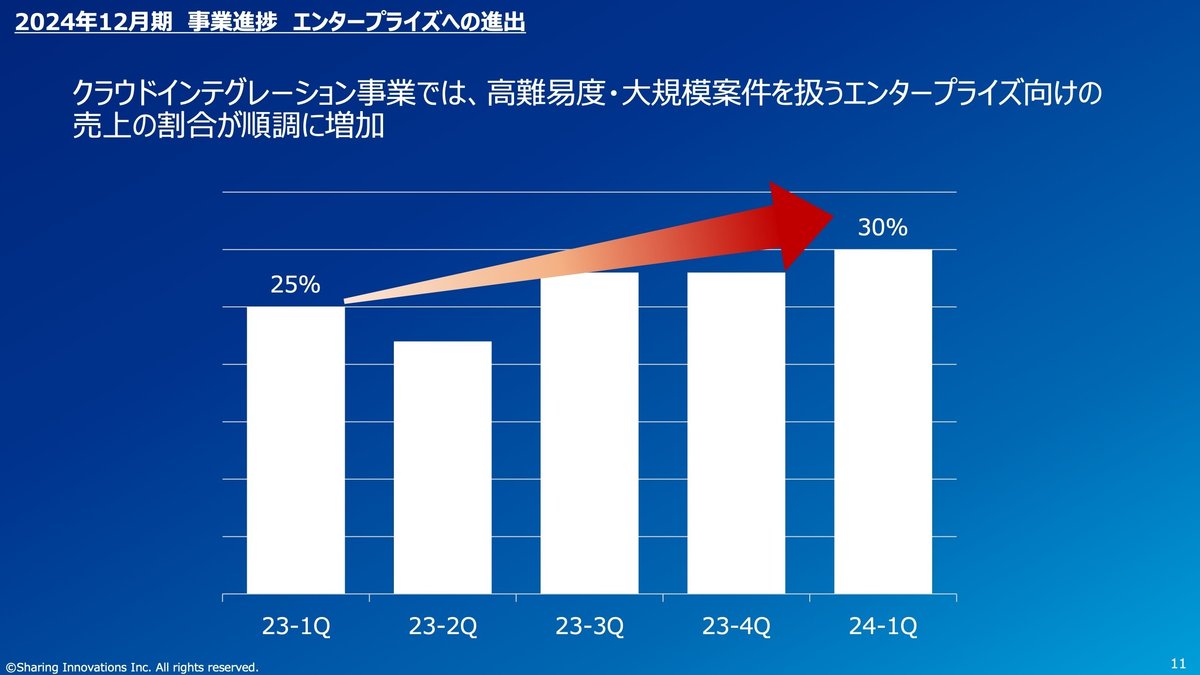

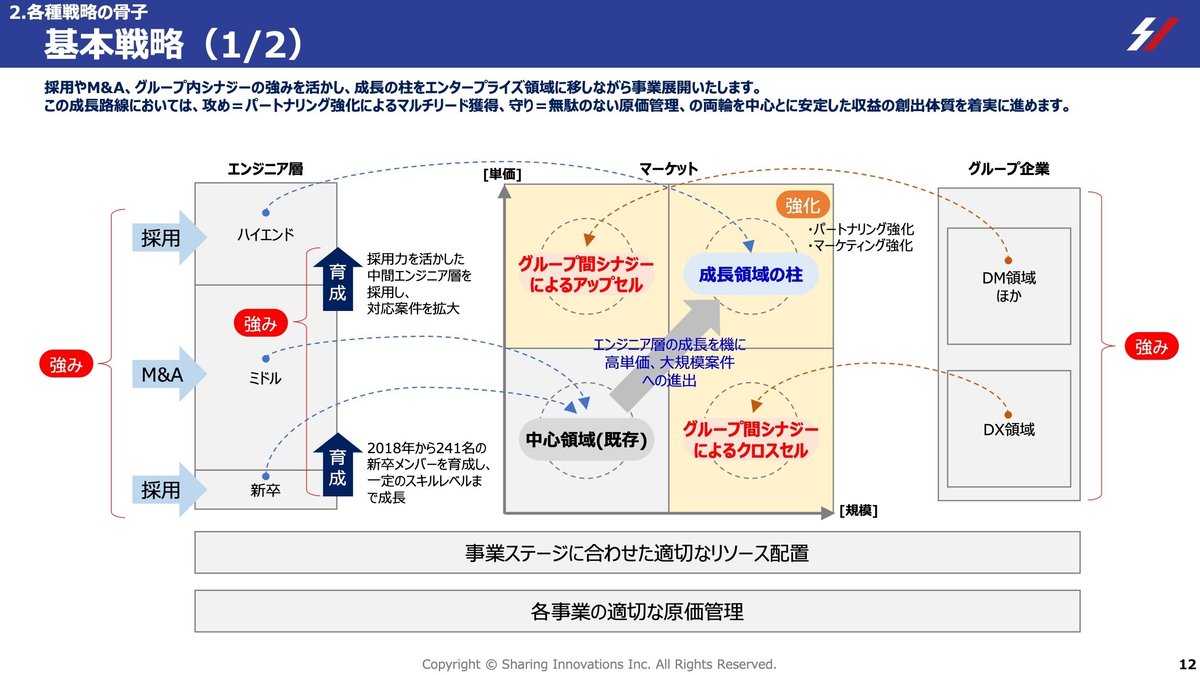

成長の柱としては、現在スモールマーケットというところも中心にやっておりましたが、高単価、そして大規模案件の中心としたエンタープライズ領域を加えていきたいと考えているところでございます。

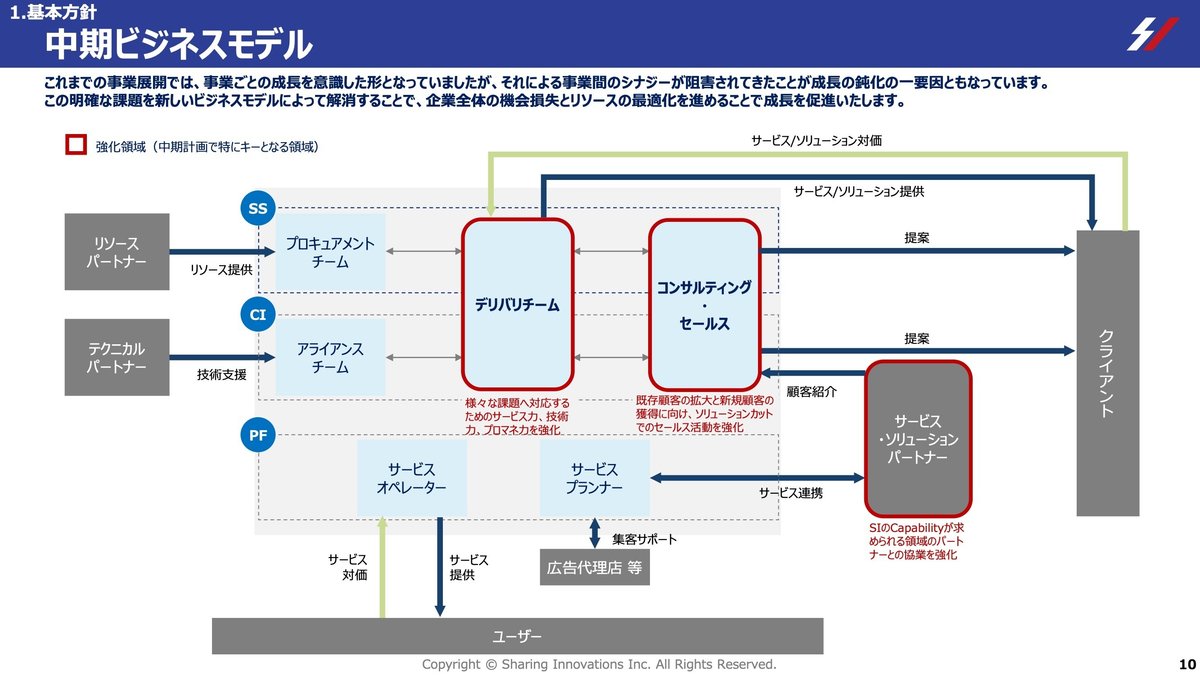

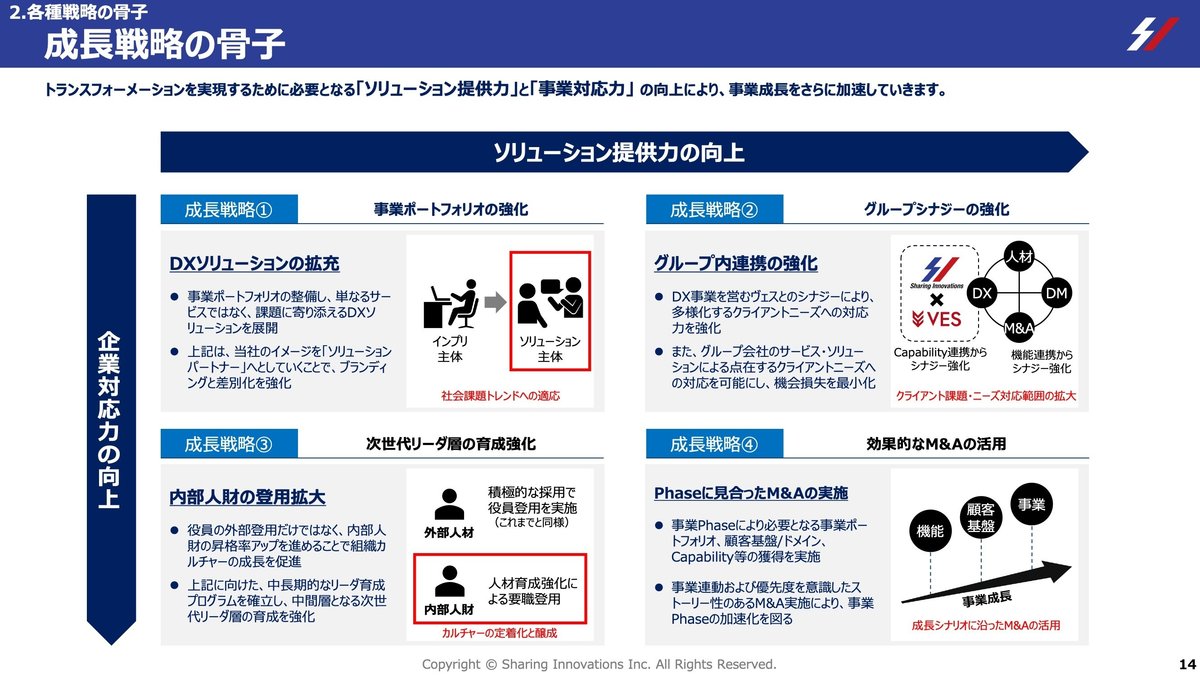

この中期経営計画の成長戦略といったところを我々としては4つのポイントを掲げているのがこの14ページになっております。1つ目が左上にあるDXソリューションの拡充というところになっておりますが、弊社やはりIT課題に触れるところからビジネスソリューションをしっかりと対応するというところに進んでいくためには、やはり事業ポートフォリオとしてソリューションの拡張そして整備というところは重点課題になるかという風に考えています。

弊社は社会の課題トレンドに適応できるようなソリューションを提供することによって、インプリパートナーではなくてソリューションパートナーになっていく、そういったブランドを掲げていくということで、単なるSIerでないというところの差別化をしていきたいと考えています。

2つ目は、グループ内連携の強化も重要で、お客様への課題対応の幅を非常に広げられると考えています。

3つ目は、次世代リーダーの育成強化も行います。内部の人材をしっかりとリーダー層に引き上げていくことで、カルチャーや会社としての方向性を定めていきたいと考えております。

4つ目は、成長戦略としてのM&Aの活用も継続します。機能面や顧客基盤、事業という観点でM&Aによって補完できる部分があると考えております。

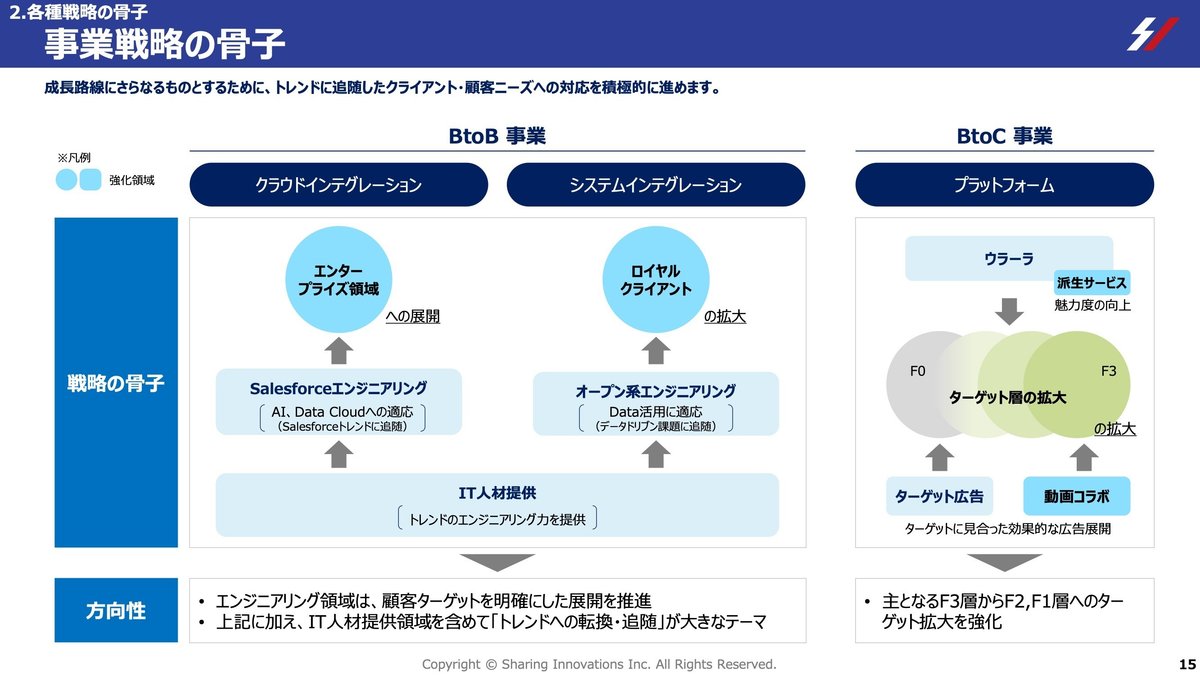

事業戦略としては、クラウドインテグレーションではエンタープライズ領域を強く推進し、SalesforceのAIやデータクラウドの適用にも対応していきます。システムインテグレーションでは、ロイヤルクライアントの拡大に重点を置きます。IT人材提供では、トレンドに沿ったエンジニアリング力を提供できる体制を目指します。

B2C事業の「ウラーラ」は現在好調で、ターゲット広告や動画コラボなどで評価を得ています。今後は派生サービスを展開し、さらなる魅力度向上を目指します。

全体として、これまでのSIerというイメージからソリューションパートナーというイメージに切り替えていくことが、この中期計画の一番のテーマになっております。この計画をしっかりと達成していきたいと考えておりますので、ぜひよろしくお願いいたします。

質疑応答

Q. Salesforce様からの問い合わせはどのように受注されますか?また、Salesforce以外からのお問い合わせや案件の推移はどのようになっていますか?

A. クラウドインテグレーションに関しては、Salesforce様からいただくリードが大半を占めています。ただ、この1年ほどで直接のリードも増えてきており、大きな顧客からの問い合わせも得られるようになっています。

案件の推移については、これまではスモールビジネスを中心に多くの小規模案件を扱っていましたが、最近はサイズの大きい案件にシフトしています。そのため、案件数自体は必ずしも大きく増えているわけではありませんが、案件の規模が大きくなることで売上規模が上がる形になっています。

Q. 中期経営計画の中でM&Aを含めていますが、M&Aの候補や対象企業の目星はありますか?

A. 具体的な企業名は挙げられませんが、現在足りていない機能を中心にM&Aを検討しています。例えば、コンサルティングの領域やアウトソースの領域などが候補となる可能性があります。ただし、採用で進める方が早いか、M&Aの方が効果的かを見極めながら進めていく必要があります。

Q. 中期経営計画では利益率が5.4%から10%に大幅に向上する予定ですが、その理由を具体的に教えてください。

A. 最も大きな理由は、単価の高い案件の受注を強化していることです。特にエンタープライズ領域への進出が、この利益率向上のポイントになっています。エンタープライズ市場では、仕事の幅が広がり単価を上げやすい傾向があります。ただし、単純に価格だけでなく、より高付加価値のサービスやソリューション展開にチャレンジしているのが現状です。

Q. 第1四半期は好調とのことですが、第4四半期と比べると減収減益となっています。なぜでしょうか?

A. 確かに前四半期(第4四半期)と比較すると減収減益になっています。しかし、営業利益で見ると第4四半期が7100万円、今回の第1四半期が5700万円で、1400万円ほどの減少にとどまっています。会社としては、ほぼ同じくらいの営業利益水準だと捉えています。売上と売上総利益は減少していますが、販管費はほぼ同額で、特定の要因によって第1四半期の業績が悪化したわけではありません。そのため、ほぼ同じような利益水準感だと認識しています。

Q. 導入案件に季節性はありますか?

A. 以前は新卒採用の時期(第2四半期)にコスト構造が変わり、利益が下がる傾向がありました。しかし、今年は新卒採用を見送っているため、特に第2四半期で利益が下がることはなく、年後半にかけて徐々に伸びていく傾向にあります。

Q. 第1四半期の業績は想定以上と考えてよいでしょうか?

A. はい、想定を上回るペースで今期の計画が進捗しています。背景として、収益性改善の取り組みが効果を上げています。具体的には、受注ルールの徹底や、プロジェクト管理の強化により、プロジェクトの期間短縮や人件費の削減などが実現しています。これらの細かな積み重ねの効果が予想より早く出ているのが現状です。

Q. プロジェクト管理の改善による利益向上は、優秀なエンジニアの登用によるものか、それとも純粋に管理の改善によるものですか?

A. 主に管理体制の改善によるものです。昨年までの課題として、マネージャー不足があり、1人のマネージャーが20人から30人のチームを管理する状況でした。M&Aや中途採用でマネージャー層を増強し、適切な規模のチーム体制を構築しました。これにより、マネージャーが各メンバーをより細やかに管理できるようになり、プロジェクトの遅延が減少し、全体的な効率が向上しています。

Q. Salesforce関連市場でのシェア拡大をどのように図っていく計画ですか?

A. Salesforce社の戦略に寄り添うことが重要です。現在、Salesforce社はスモール・ミドル市場からミドル・エンタープライズ市場へ移行し、AI・データクラウドなどの新しいプロジェクトにチャレンジしています。我々はこの動きに合わせて、新技術に対応できる人材の育成や資格取得を進めています。また、過去のプロジェクト経験やM&Aで獲得した優秀な人材を活かし、Salesforce社との信頼関係を築きながら、新しい分野にチャレンジしていく計画です。

Q. 過去2年間の業績予想の下方修正を踏まえ、今回の中期経営計画をどこまで信頼できるのでしょうか?また、組織面での改善策を具体的に教えてください。

A. 過去2年間、特に昨年は構造改革を行いました。組織のピラミッド構造を整え、適切なマネジメント体制を構築しました。また、エンタープライズ案件にも対応可能な優秀なPMやマネージャーを適切に配置し、より高度な市場に展開できる体制を整えました。

この組織改革の効果が、2024年第1四半期の好調な業績として現れています。我々はこの実績を踏まえ、中期経営計画でもチャレンジングな数字を設定しました。第1四半期の好業績を、計画の信頼性の裏付けとして見ていただければと思います。

組織改革の過程では、一部の従業員から懸念や疑問の声も上がりましたが、300名の従業員が成長できる会社を作るという目標を共有し、皆の納得を得ながら進めてきました。この過程を経て、より強固な組織体制を構築できたと考えています。

Q. Salesforceが今後AIを活用していく中で、Sharing Innovations様が既存顧客に対してAI機能を営業することは可能でしょうか?

A. はい、可能です。既存顧客に対して新しい機能や製品を提案することができます。ただし、Salesforce社と連携しながら進めていきます。具体的には、Salesforce社に相談しながら、場合によっては一緒に提案を行ったり、まずは我々から話を始めたりと、状況に応じて対応します。最終的には、新製品についてはSalesforce社がアカウントを提供する形になります。

Q. エンタープライズ領域を推進する戦略的背景、市場規模、競合状況について教えてください。

A. エンタープライズ領域を推進する主な理由は以下の通りです:

予算規模:エンタープライズ顧客は、大規模なプロジェクトに十分な予算を確保できる傾向があります。

長期的な関係:大企業との取引は長期的な関係につながりやすく、継続的な案件獲得の可能性が高くなります。

案件規模:1案件あたりの金額が大きくなります。

戦略としては、単独でエンタープライズ市場に参入するのではなく、大手企業やコンサルティング会社などとパートナーシップを組みながら展開していく方針です。

市場規模については、売上高数千億円以上の企業が対象となります。

競合状況としては、大手SIer、コンサルティング会社などが既に参入していますが、我々はこれらの企業をパートナーとして捉えています。直接の競合としては、我々と同様にSalesforce事業からエンタープライズ市場に進出しようとしている企業が挙げられます。

Q. 資料の35ページではエンタープライズ向けSalesforceベンダーをレッドオーシャンとしていますが、44-45ページでは成長戦略としてエンタープライズ向けや大規模案件への進出を掲げています。この矛盾について、また、なぜレッドオーシャンと認識している分野への進出を志向しているのか、既存の競合とどのように戦うのかを教えてください。

A. これは一見矛盾しているように見えますが、以下のように説明できます:

新しい技術領域:我々が進出を目指しているのは、AIやデータクラウドなどの新しい技術領域です。これらの分野はまだレッドオーシャン化していません。

タイミングの重要性:サービスやプロダクトの展開タイミングによって、市場の状況は変化します。現時点ではブルーオーシャンであっても、将来的にレッドオーシャン化する可能性はあります。

ポジショニングの変更:我々は自社のマーケット内でのポジショニングを変更し、より展開しやすい領域に進出することを決定しました。

競合の少なさ:新しい技術領域においては、まだ競合が少ない状態です。

先行者利益:ご指摘の通り、先行者利益は重要です。新しい領域で早期に実績を積み重ねることで、将来的な優位性を確保できる可能性があります。

人材と経験:新技術への早期参入により、人材育成や経験の蓄積が可能となり、これらが将来的な競争力の源泉となる可能性があります。

つまり、現在のエンタープライズ向けSalesforce市場全体はレッドオーシャンかもしれませんが、その中の新技術領域にフォーカスすることで、我々にとってのブルーオーシャンを見出し、競争優位性を構築していく戦略を採っています。

Q: ハイスキルの人材の離職に対する懸念はありませんか?

A: 離職の可能性は常に存在し、ハイスキル人材に限らず常に懸念しています。特にハイスキルの方は、自身のやりたいことと実際にできることのマッチングを重視します。そのため、我々は以下の取り組みを行っています:

適材適所の配置

エンジニアの希望や将来のキャリアパスを考慮したアサイン

技術力の高い人材に適切な挑戦の機会を提供

これらにより、離職リスクを最小限に抑え、魅力的な職場環境を維持しようとしています。

Q: Orchestra Holdings様とのシナジーはどのようなものがありますか?

A: 主に以下のようなシナジーがあります:

グループ企業間の協業:例えば、Salesforceのマーケティングクラウド提供時に、デジタルマーケティングの専門会社と協力してサービスを提供。

顧客基盤の共有:グループ全体の顧客基盤を活用し、サービス提供範囲を拡大。

M&A情報の共有:双方でM&Aを積極的に活用しており、互いに適した案件情報を共有。

これらのシナジーにより、サービスの幅を広げ、より多様な顧客ニーズに応えることが可能になっています。

Q: マルチケイパビリティの対応力強化について、具体的にどのようなスキルの組み合わせを重視していますか?

A: 主に以下のようなスキルの組み合わせを重視しています:

複数のプロダクトやサービスへの対応力:例えば、セールスクラウドだけでなく、データクラウドや周辺サービス(ETL、BIなど)にも対応できる能力。

近接スキルの習得:現在のスキルセットに近い、関連性の高いスキルを追加で習得すること。

プロジェクト内での多面的対応:顧客ニーズに応じて、複数の領域でサポートできる能力。

キャリアパスを考慮したスキル開発:例えば、データ可視化(Tableau)の専門家がデータ基盤の知識も習得するなど。

このようなマルチケイパビリティの強化により、個々の社員のキャリア発展と、顧客へのより包括的なサービス提供を目指しています。

Q: 2024年3月に前社長、取締役1名、監査役1名が退任されました。これはどのような理由でしょうか?特に前社長は1年前に就任したばかりで、社内で何かあったのではないかと勘繰ってしまいます。

A: 退任の理由は以下の通りです:

取締役1名と監査役1名:本人からの申し出による退任。

前社長について:

2024年3月の株主総会で任期満了を迎えたこと。

2年連続で業績下方修正を行ったことへの責任を痛感されたこと。

社内でのコンプライアンス違反や特別な問題は一切ありません。純粋に任期や新しい転機を迎えるタイミングでの決定であり、特に懸念すべき事態はありません。

Q: 現在317名の従業員数ですが、中期経営計画3年間での従業員数推移はどのように考えられていますか?

A: 具体的な数字は公開していませんが、以下の点を考慮しています:

事業がリンクビジネス(人数に連動する収益モデル)であるため、現在より人員を増強する予定です。

M&Aや採用を通じて人員を強化していく方針です。

パートナー企業との協業も重視しており、自社の従業員(プロパー)だけでなく、パートナー企業の人材も活用しながら事業を展開していく予定です。

このように、自社の従業員増加とパートナーとの協業を組み合わせて、中期経営計画の目標達成を目指しています。

Q: 過去のIR説明会で「ウラーラ」が意外と儲かっているという話を聞きましたが、足元での状況はどうでしょうか?占い市場は拡大しているのでしょうか?

A: 「ウラーラ」は確実に成長を続けています。市場の状況としては以下の点が挙げられます:

プラットフォーム系サービスに占いサービスが展開されてきたことで、競合は増えましたが、同時に市場全体も拡大しています。

スマートフォンを通じて占いを利用するユーザーが増加しており、ユーザー層が広がっています。

競合を含めたプラットフォーマーの参入により、占い市場全体が成長しています。

Q: 中期経営計画で2027年12月期には営業利益率10%を目指していますが、この利益率向上は少しずつ上げていくイメージですか、それとも早期に高い水準へジャンプアップしてなだらかに10%へ着地するイメージでしょうか?

A: 営業利益率10%への道筋については、なだらかに上昇していくイメージを持っていただければと思います。具体的な数値や詳細なスケジュールは公表していませんが、段階的に利益率を向上させていく方針です。

この回答は、急激な変化よりも安定的かつ持続可能な成長を目指していることを示唆しています。企業として、急激な利益率の向上よりも、着実な改善を通じて長期的な目標達成を目指していると理解できます。

投資家の皆様へ

こちらは校正した文章です:

本日も皆様、たくさんのご質問をありがとうございました。最後に、ご参加いただいている投資家の皆様に一言メッセージをお願いいたします。

本日は月曜日の遅い時間にお集まりいただき、ありがとうございました。まだ十分にお伝えできていないことや、お答えしきれなかったご質問もあったかと思いますが、最低限、弊社の会社概要と今後の計画、そして足元の状況についてお伝えできたのではないかと考えております。

我々は、上場企業として、株主の皆様にしっかりと還元できるよう努めていく所存です。皆様からの叱咤激励をいただきながら、成長をさらに加速させていきたいと考えております。

今後とも、ご支援のほどよろしくお願い申し上げます。