ヤバイ銀行ランキング!〜銀行員のクビが飛ぶ?

こんばんは!

今回もランキング関連の記事を見つけたので、そちらをぜひ皆さんに共有したいと思います!

今現在様々な企業が経済的にダメージを受けている事は皆さんもご存知だと思いますが、その中で銀行がかなり危ぶまれています。

(倒産ということはすぐにはないので、大丈夫です笑)

本日はあくまでも危険度ランキングになるので、参考がてら目を通して頂きたいです。

(以下参考文献=president online)

1.純利益の増加率で本当に危険な銀行がわかる

銀行が悲鳴を上げています。もともと、低金利による利ザヤの縮小など、厳しい経営環境に置かれていた銀行は、さらに苦境に追い込まれています。

実体経済に深刻なダメージを与えている新型コロナによって、金融機関の再編を加速させることになるでしょう。

メガバンクですら厳しい状況で、三菱UFJは店舗の削減計画をどんどん加速させており、19年の計画では、17年度末の515店のうち35%にあたる180店を減らす予定でしたが、さらに上乗せして4割にあたる200店舗を削減する計画を発表しています。また、三井住友銀行も22年度までに4分の3にあたる300店舗を窓口数や取扱事務を減らした軽量店舗に置き換えると公表しています。

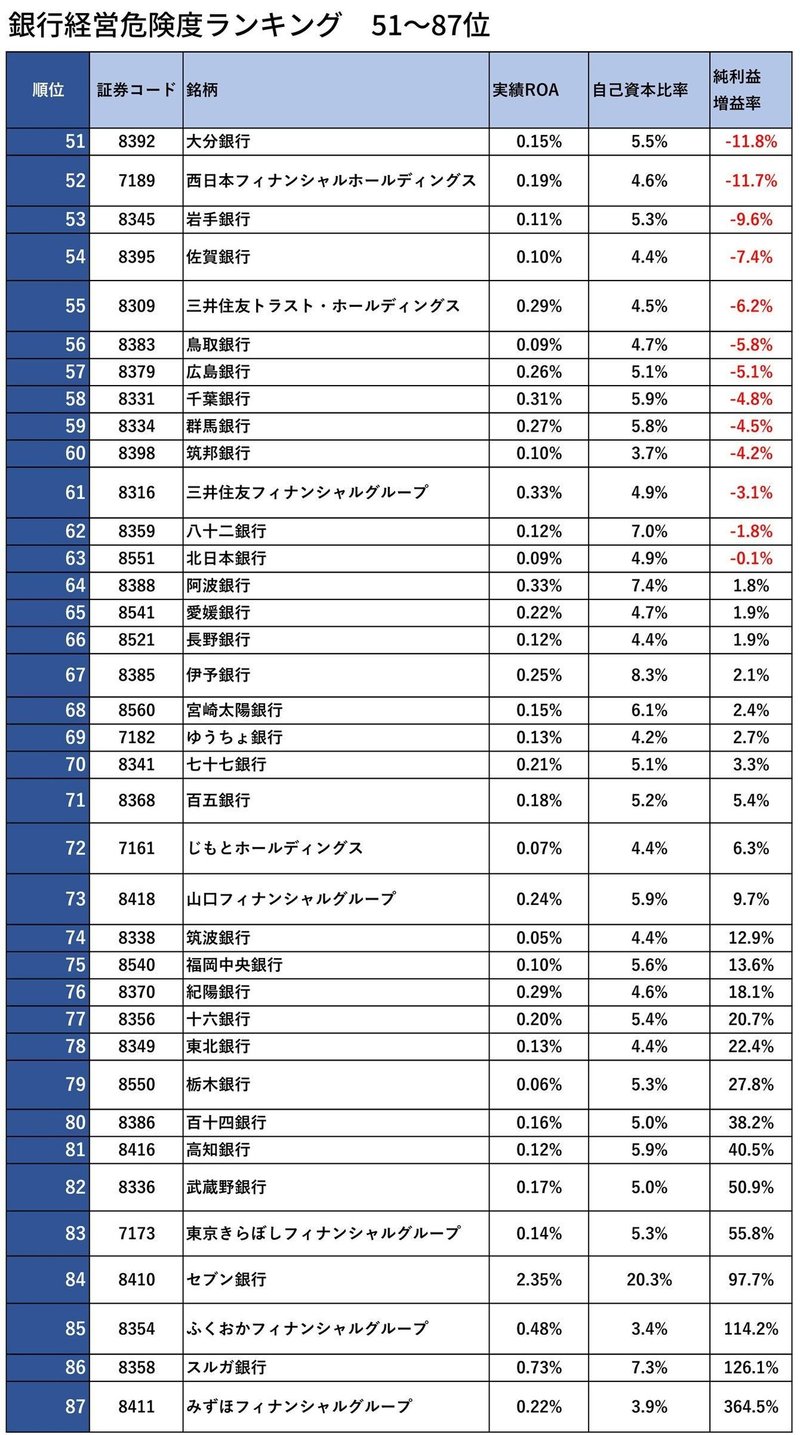

今回は、87銀行の財務状況を経営危険度としてランキングになっています。

バブル崩壊後の銀行は、急激に財務体質が悪化して破綻に至るケースが多く、その原因は融資の不良債権化でした。

これを解決するために、今の銀行は自己資本比率を分厚くしています。

しかし、それだけでは、今の超低金利時代に収益を確保すること自体が難しくなっているのです。そこで、財務体質を見る際に、自己資本比率だけでなく、収益性の観点から純純利益の増加率も見る必要があります。

ランキング化することで、再編の可能性がある銀行が見えてくるでしょう。スクリーニング要件はマネックス証券のスクリーニング「銘柄スカウター」を利用して選定されています。

2.リーマンショックの当時、銀行で何が起きたか

リーマンショック後、銀行の融資で何が起きたか。銀行は自己資本比率が薄くなると、企業への貸し出しリスクが取れなくなり、「貸し渋り」だけでなく、資金の回収を行う「貸し剥がし」を行いました。

その反省から、2010年9月には規制内容を再検討した「バーゼル3」が公表されています。

「バーゼル3」では、自己資本の「量」と「質」の見直しを柱としており、「量」では自己資本比率の水準(8%以上)の引き上げ、「質」では普通株や内部留保など、より資本性の高いものを多く保有するように示唆しています。

今回、採用されているのは3つのスクリーニング要件です。

「実績ROA」である総資産利益率は資産全体を使ってどれだけ効率的に利益を生み出しているかを測る指標です。

銀行の「稼ぐ力」と認識していただければよいでしょう。「自己資本比率」は上記で述べたとように、財務の健全性を測る上で重要な指標になります。「

当期利益の増益率」は、自己資本比率を高めて生き延びているゾンビ化している銀行を見極めるために、収益性の柱が必要になります。ランキング表では、「純利益の増益」順に並べられています。

3.特例法成立で地銀の合併を後押し

5月20日に地銀の合併を後押しする法案が成立しています。

これは、地方銀行同士の統合・合併を独占禁止法の適用除外とする特例法で、銀行業界の成長戦略のためのものではなく、経営統合や共同経営の実施を促すものだと言われています。

地銀を他行との経営統合や合併に突き動かす国の方針に他ならないのです。銀行の業績が悪化して地元地域の資金繰りに支障をきたす恐れがある場合、独占禁止法を適用除外とした経営統合が認められています。

超低金利や人口減少で収益が細る地銀の再編を後押しし、経営基盤の強化を狙っています。この法案によって、今後、より一層、地銀の合併の流れが強まることになります。今後は、「地銀の統廃合」と「新興勢力による手数料競争」の2つがますます進んでいくでしょう。

4.安全な銀行…セブン銀行は自己資本比率20.3%

ランキング下位から見ていきましょう。つまり経営危険度が高い銀行から検討していきます。

ランキングワースト2位のスルガ銀行は異次元緩和の中で、投資不動産向け融資で高い収益率を示していますが、不正融資が発覚しています。

周りの銀行が、収益性が低下して衰弱しているなか、不正発覚前のスルガ銀行の収益性の高さは、ある意味、希望の星だったのです。お手本として見なされていた銀行が実は不正を働いていた。この事実は、銀行業界の厳しさを浮き彫りにしているといえます。

ランキングワースト4位のコンビニATMの代表格である、セブン銀行を見ていきましょう。自己資本比率20.3%とランキングの中で唯一、2ケタ%を記録しています。ROAも2.35%とトップで、純利益の増益は97.7%です。

従来型の銀行のビジネスモデルを覆した、セブン銀行が上位にランクインしていることからも、既存の形式での銀行運営が厳しいことが伺えます。

銀行は基本的に個人から集めた資金を企業や個人などの「融資先」に貸し出し、「利子」を得ることで成り立っています。

セブン銀行のビジネスモデルは、銀行業の根幹である「融資」というものがありません。

個人から資金を集めて、融資もしない、店舗もないのです。セブン銀行単体の2020年3月期の経常収益は1202億円、そのうちATM受入手数料が1087億円です。従来の銀行のビジネスモデルとは全く違う道を歩んでいる銀行なのです。

この新興勢力には、ジャパンネット銀行、住信SBIネット銀行、楽天銀行などが存在しており、この中で手数料競争が繰り広げられていますが、その競争は、従来存在している地銀の統合とは全く、別の次元で行われています。

5.危険すぎる地銀…「第4のメガバンク」構想とは

一方で、ランキング順位が高い銀行を見ていきましょう。1位みちのく銀行、2位島根銀行、3位清水銀行と続きます。青森・函館地盤の地銀である、みちのく銀行は、純利益の増益率がマイナス786%となり、20年3月期の純利益は赤字に転落しています。島根銀行も純利益の増益率がマイナス724%と、こちらも20年3月期の純利益が赤字転落となっています。

コロナの中で、銀行のオンライン取引が急浮上しています。この変化を敏感にとらえた地銀も存在します。ランキングこそ危険度18位ですが、富山第一銀行は4月6日に融資プラットフォームを提供するベンチャー企業のクラウドローンと提携しています。同行のカードローンを来店不要でネットから申し込めるようにし、6月をめどにインターネット上で自宅から預金やローンの取引を目指しています。やや遅いと思われるものの、外圧によって改革を進めている銀行もあるのです。

島根銀行や福島銀行など地方銀行と言えば、SBIホールディングスが出資し、フィンテックの導入や運用ノウハウの提供を軸に地銀連合「第4のメガバンク」を構想があります。この構想は、地域金融機関への共通システムの提供や収益力強化戦略の提供などを担う「SBI地方創生サービシーズ」と、地域の企業などへ投融資する「SBI地方創生投融資」の2社があり、その上に統括会社「地方創生パートナーズ」が置かれています。また、これとは別に資本提携先の地銀を取りまとめる100%出資の持ち株会社「SBI地銀ホールディングス」を設立する。SBIはすでに島根銀行や福島銀行、筑邦銀行、清水銀行の4行とは既に資本提携をしており、最終的に10行程度がこの地銀連合に参加すると想定しています。地銀再生の1つの道筋は、SBIによるものになるでしょう。

地銀には長い歴史と伝統があり、地域に根差した良い点がある。コロナ後も地方再生に欠かせない社会インフラだからこそ、地銀は先を見据えた基盤強化が急務だと言えます。

このようなランキングになっています。

ちなみに僕が使っているのは、楽天銀行・ジャパンネット銀行・みずほ銀行の3つになります。

やはり、これからの時代はメガバンクではなく、ネットバンキングが主流の時代になってくるのではないでしょうか。

最後まで読んで頂きありがとうございます。

もし宜しければフォロー&スキお願い致します。

ではまた明日!

Jun Ioroi

もし宜しければ、サポートの方も宜しくお願い致します。